Неустойчивое равновесие

реклама

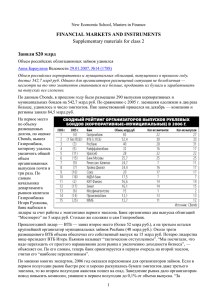

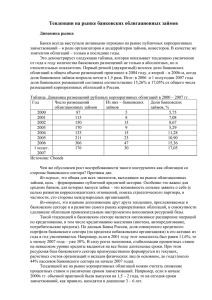

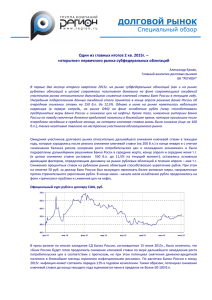

\ ПОРТФЕЛЬ ИНВЕСТОРА — ГДЕ ВЗЯТЬ ДЕНЬГИ \ Неустойчивое равновесие Публикация негативной статистики по США, долговые проблемы Венгрии, очередное снижение рейтингов Греции, рекордные заимствования Испании в ЕЦБ — на все эти события рублевые активы отзывались активизацией продаж. 1,30 9 20 1,25 8 10 1,20 7 0 1,15 92 ПРЯМЫЕ ИНВЕСТИЦИИ / № 7 (99) 2010 06.10 05.10 04.10 03.10 02.10 01.10 10.06 31.05 19.05 06.05 23.04 13.04 01.04 10.03 22.03 26.02 12.02 21.01 02.02 11.01 Cbonds Muni (субфедеральный) \ ВАШИ ДЕНЬГИ \ Департамента казначейских операций и финансовых рынков, Сбербанк России Источники: график 1 — Cbonds, график 2 — ММВБ, график 3 — Reuters 13.06 30 10 ведущий аналитик 06.06 1,35 IFX-Cbonds (корпоративный) Александр Ермак, 30.05 40 11 16.05 График 3. Курс евро/$ 09.05 График 2. Среднедневные объемы торгов, млн. руб. Эффективная доходность, % годовых 02.05 График 1. Индексы доходности облигационного рынка блем Венгрии, малопродуктивные итоги встречи G20 в начале месяца, очередное снижение кредитных рейтингов Греции компанией Moody’s, раскрытие информации о рекордных заимствованиях Испании в ЕЦБ — на все эти события рублевые активы отзывались активизацией продаж. Инвесторы предпочитали фиксировать прибыль в моменты ухудшения конъюнктуры, опасаясь слома хрупкого тренда к росту. Нестабильной остается ситуация на рынке нефти, что отражается на курсе рубля к бивалютной корзине, который в июне преодолел планку в 34 руб. и к концу месяца закрепился в диапазоне 34,3–34,5 руб. Внешние факторы остаются в приоритете, это значит, период волатильности для рынка рублевых облигаций не закончен, так как уровень глобальных рисков остается труднопредсказуемым. Опасения по поводу перспектив восстановления экономики США, а также глубины долговых проблем в странах Еврозоны 23.05 сячная ставка MosPrime снизилась с 4,35 до 3,95% годовых), мягкая политика регулятора, выразившаяся в очередном понижении ключевых ставок в конце мая. На сегмент госбумаг достаточно сильно повлияло и снижение ставок NDF (расчетный беспоставочный форвардный контракт на валюту — ред .). Месяц назад мы прогнозировали, что в случае развития благоприятного сценария уровни доходностей могут опуститься на 50–100 б. п., но дальнейшее сильное движение вниз маловероятно. По итогам июня потенциал падения, как мы видим, реализован по максимуму. С другой стороны, никаких новых драйверов для формирования мощного «бычьего» тренда за это время не появилось. Зависимость поведения рублевых активов от внешней конъюнктуры подтвердилась в очередной раз. Публикация неоднозначной макростатистики по США в течение июня, события вокруг долговых про- В конце мая — июне индексы доходности на рублевом долговом рынке достигли минимальных значений за год. По корпоративным бумагам показатели ушли еще ниже. Активность инвесторов была невысокой: среднедневные объемы торгов в июне оказались несколько выше майских — около 25 млрд. руб. Но это далеко от максимумов, которых рынок достигал в период ажиотажного спроса, основанного на ожиданиях дальнейшего роста бумаг. Кроме того, здесь играет свою роль и наступление летнего сезона, для которого высокая активность не характерна. «Перечень» внутренних факторов, положительно влияющих на рынок, остается неизменен: высокий уровень ликвидности банковской системы, который не опускался за этот период ниже 1,1 трлн. руб. даже в моменты крупных налоговых выплат, низкая стоимость денег в рублях (ставки на рынке МБК весь июнь колебались в диапазоне 2–2,5% за овернайт, трехме- Ряд компаний объявил о планах по размещению облигаций общим объемом 250 млрд. рублей. ПРЯМЫЕ ИНВЕСТИЦИИ / № 7 (99) 2010 06.10 05.10 10.06 03.05 27.05 20.05 13.05 22.04 15.04 08.04 01.04 06.05 \ ВАШИ ДЕНЬГИ \ 0 04.10 2 ОФЗ 18.06.10 03.10 65 33,0 20 ОФЗ 19.05.10 02.10 3 01.10 70 40 5Y 4 60 4Y 75 33,6 80 3Y 5 корпоративных облигаций, млрд. руб. NDF 18.06.10 2Y 80 34,2 NDF 19.05.10 1Y 6 9M 85 спросом весь прошедший месяц, особенно активны инвесторы были на дальнем участке кривой, в итоге спред между кривыми Москвы и ОФЗ сократился до 50–70 б. п. и ожидать его дальнейшего снижения проблематично. Во втором эшелоне возможен существенный рост в отдельных бумагах. Нам по-прежнему нравятся облигации Башнефти — вышедшая консолидированная отчетность за I квартал текущего года, как по самой Башнефти, так и по АФК «Система» в целом, показала рост эффективности компании и увеличения ее значимости для денежных потоков всего холдинга, поэтому текущие спреды между выпусками Башнефти и «Системы», около 150 б. п., мы считаем явно избыточными. Снижение доходностей актуально и для отдельных выпусков «Мечела». Не исключаем продолжения роста котировок по длинным облигациям Сибметинвеста, несмотря на то, что после крупных распродаж в этих бумагах в начале месяца доходности по ним уже снизились. Для коротких спекуляций, по нашему мнению, подходит третий выпуск МТС (после установления нового купона, дающего доходность 8,15% на три года, эта бумага дает премию к облигациям материнской компании, и в ближайшее время эта диспропорция будет отыграна рынком). Mожно обратить внимание на биржевые облигации Челябинского трубопрокатного завода (ЧТПЗ) первой серии, которые в последнюю неделю при значительных объемах торгов активно сокращали спред к кривой «Мечела». Дальнейший потенциал снижения доходности мы оцениваем в 50–100 б. п., но рекомендуем покупку этих бумаг только инвесторам, склонным к принятию высоких рисков. График 6. Объемы первичных размещений % 6M 7 1W Курс рубля к бивалютной корзине, руб. (левая шкала) 90 Цена нефти Urals, $ (правая шкала) 17.05 34,8 График 5. Динамика кривых NDF и ОФЗ 3M График 4. Курс рубля и цена нефти 2W Источники: график 4 — Reuters, график 5 — Reuters, ММВБ, график 6 — Cbonds 2009 года). Ситуация, как мы видим, никаких изменений не претерпела: за три недели июня размещено новых выпусков примерно на 13 млрд. руб., из них около 30%, по нашим оценкам, представляют собой исключительно технические размещения. Качественные эмитенты первоговторого эшелона ушли с «первички», так как не могут найти достаточный объем спроса в текущих условиях, без предоставления значительных премий. Все размещения последних двух месяцев можно отнести к крепкому третьему эшелону, за исключением, пожалуй, только выпуска ТрансКонтейнер второй серии. Мы 1M EAST NEWS говорили о том, что сегодня инвесторы могут предпочесть кредитные риски рыночным. Считаем, что появление новых представителей третьего эшелона на первичном рынке продолжится. В то же время определенные опасения вызывает формирование огромного «навеса первички» со стороны качественных эмитентов. Только за последнюю неделю мая целый ряд компаний (начиная с Норникеля и НЛМК и заканчивая Вымпелкомом и Сибирьтелекомом) объявил о планах по размещению облигаций общим объемом 250 млрд. руб. Хотя большинство из них пока не озвучивает каких-то конкретных сроков, высока вероятность того, что для размещений будут использоваться первые представившиеся возможности. Это станет очевидным фактором давления на котировки обращающихся рублевых облигаций — инвесторы предпочтут повременить с покупками на вторичном рынке, ожидая новых размещений с предоставлением соответствующих премий. Локальное улучшение состояния рынка в середине июня сразу сказалось на «календаре» размещений: на будущей неделе инвесторам предложат новые выпуски Алросы, Энел ОГК-5 и Росбанка. Что касается конкретных рекомендаций, то, по нашему мнению, на рынке остались только отдельные спекулятивные идеи, и мы не советуем формировать крупные длинные позиции по широкому спектру бумаг. Цены на наиболее ликвидные бумаги по всем сегментам рынка выросли значительно и достигли своих справедливых уровней. Первый эшелон корпоративного сектора выглядит малопривлекательно. Облигации Москвы пользовались хорошим сохраняют свою силу — позитивная динамика курса в паре евро/доллар, наблюдаемая в последнее время, может не выйти за рамки технического отскока. Мы по-прежнему считаем, что дальнейший фронтальный рост котировок маловероятен и советуем участникам рынка придерживаться консервативных стратегий. Потенциал снижения доходностей почти исчерпан. Что касается первичного рынка корпоративных бумаг, он сжался до минимальных значений: после майского обвала объема размещений в десять раз, до 7,5 млрд. руб. (меньший объем размещений был только в кризисном январе 93