СТРАТЕГИЧЕСКОЕ УПРАВЛЕНИЕ В КОММЕРЧЕСКОМ БАНКЕ

реклама

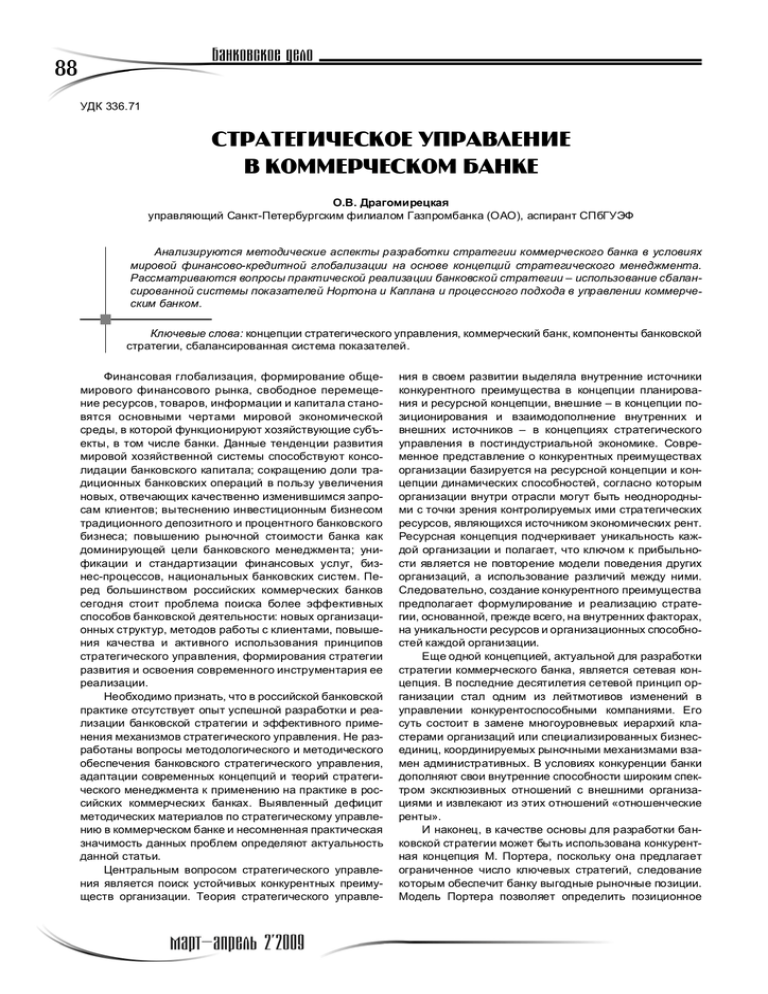

88 УДК 336.71 СТРАТЕГИЧЕСКОЕ УПРАВЛЕНИЕ В КОММЕРЧЕСКОМ БАНКЕ О.В. Драгоми рецкая управляющий Санкт-Петер бургским филиалом Газпромбанка (ОАО), аспи рант СПбГУ ЭФ Ана лизи руют ся методи ческие аспек ты разработ ки стратегии коммерческого банка в ус ловиях мировой финансово-кредитной глобализации на основе концепций стратеги ческого менеджмента. Рассматрива ются во про сы практической реализа ции банковской стратегии – использо вание сбалансированной системы показате лей Норто на и Каплана и процессного подхода в управлении коммерческим бан ком. Ключевые сло ва: концепции стратегического управления, коммерческий банк, ком поненты банковской стратегии, сбалансирован ная система показателей. Финан совая гло ба лиза ция, фор миро ва ние общемирового фи нансо во го рын ка, свободное перемещение ресурсов, то ва ров, инфор ма ции и ка питала становятся ос нов ными черта ми мировой эко номической среды, в которой функцио нируют хозяйствующие субъекты, в том чис ле банки. Дан ные тенденции развития мировой хозяйственной системы способствуют консолидации банковского ка пита ла; со кращению доли традици он ных банковских опера ций в поль зу увеличения новых, отвечающих качествен но изменившим ся запросам клиентов; вы теснению ин ве стиционным бизне сом традицион ного депозитно го и процентного банковского бизнеса; повыше нию ры ноч ной стоимо сти банка как доминирующей цели бан ковско го ме неджмен та; унификации и стан дартизации финансо вых услуг, бизнес-процессов, национальных банковских сис тем. Перед большинством российских коммер че ских банков сегодня стоит проблема поиска бо лее эффектив ных способов бан ковской деятель ности: но вых ор ганизационных структур, методов рабо ты с клиен та ми, повышения качества и активного использования принципов стратегического управле ния, фор мирования стратегии развития и освое ния со временно го ин стру мен тария ее реализации. Необходимо признать, что в российской банковской практике отсутствует опыт успешной разра ботки и реализации банковской стратегии и эффективного применения механизмов стратегическо го управления. Не разработаны вопросы ме тодологического и методического обес печения бан ковского стратегического управле ния, адап тации современных концепций и теорий стратегического менеджмента к приме нению на практике в российских коммерческих банках. Выявленный дефицит методических мате риа лов по стратегическому управлению в коммерческом банке и несомненная практическая значимость данных проблем опре деля ют актуальность данной статьи. Центральным вопро сом стратегического управления является поиск устойчивых конкурентных преимуществ организации. Теория страте гиче ского управле- ния в своем развитии выделяла внутренние источники конкурентного преимущества в кон цепции планирования и ресурсной концепции, внешние – в кон цепции пози ционирования и взаимодополнение внутрен них и внешних источников – в концепциях стратегического управления в постиндустриаль ной экономике. Современное представление о конкурентных преимуществах организации базируется на ресурсной концепции и концепции динамических способностей, согласно которым организации внутри отрасли мо гут быть неоднородными с точки зрения контролируемых ими стра тегических ресурсов, являющихся источником экономических рент. Ресурсная концепция подчеркивает уникаль ность каждой ор ганизации и полагает, что ключом к прибыль ности яв ляет ся не повторение модели поведе ния других организаций, а исполь зование различий между ними. Следовательно, создание конку рентного преимущества предполагает формулирование и реализацию стратегии, ос нованной, прежде всего, на внутренних факторах, на уникаль ности ресурсов и организа ционных способностей каждой органи зации. Еще одной кон цепцией, актуальной для разработки стратегии коммерческого банка, является сетевая концепция. В последние десятилетия сетевой принцип организации стал одним из лейтмотивов изменений в управлении конкурентоспособными компаниями. Его суть состоит в замене многоуровне вых иерархий кластерами организаций или специализированных бизнесединиц, координируемых рыноч ными механизмами взамен административных. В условиях конкуренции бан ки дополняют свои внутренние способности широким спектром эксклюзивных отношений с внешними организациями и извлекают из этих отношений «отношен ческие ренты». И наконец, в качестве основы для разработ ки банковской стратегии может быть использована конкурентная концепция М. Портера, поскольку она предлагает ог раниченное число ключевых стратегий, следование которым обеспечит бан ку выгодные рыночные по зиции. Модель Портера позволяет оп ределить позиционное 89 структурное преиму ще ство банка на рынке банковских и финан совых услуг. Анализ концепций стратегического управления позволил разработать под ход к формиро ванию банковской стратегии, осно ванный на ис пользовании теоретических положений ресурсной кон цепции, концепции динамических способностей, се тевой концеп ции и модели структу ры отрас ли М. Порте ра. При этом банковскую стратегию можно определить как совокупность дейст вий, нацеленных на достижение устой чивого конку рентного преимущества банка. Совокупность действий включает приня тие следующих решений: выбор стратегической позиции; выявление одного или нескольких источников конкурентного преимущества; разработка концепции бизнеса; созда ние систем взаимо действия с потре бителем (рисунок). В зависимости от размаха своих устремлений банк может выбрать одну из трех страте гиче ских позиций: адаптивную, форми рующую или сохране ния права на уча стие в игре. Наиболее распростра ненной является адаптивная позиция. В соот ветствии с ней банк, про анализировав экономи ческую среду, принима ет ре шение о реализации ком плекса меро приятий. Раз ные уровни неоп ределен ности требу ют различных ви дов действий. Но все они основываются на одном и том же принципе – использовании уже известных возможностей и предотвраще нии уже известных угроз. Формирующая пози ция заключается в дейст виях, направленных на изме нение эко но мической среды. В соответствии с данной позицией коммерческие банки предлагают новые банковские продукты и услуги, спрос на которые нель зя спрог нозировать; кардинально меняют структуру отрасли; от крывают но вые способы ведения кон курентной борьбы. Та кие банки способ ны оказывать значитель ное влия ние на развитие банковского сектора, что подтверждается большим потенциалом проводимых ими в жизнь идей и наличием исключительных возможностей. Успех таких банков за висит от их способности изменять внешнюю среду. Позиция сохранения права на участие в игре состоит из совокупности действий, минимально необходимых для того, чтобы сохранить возможность стать сильным игроком. Конкурентные преимущества бан ка – это все возможности банка, выделяющие его из банковского сообщест ва и являющиеся его преимуществами перед конкурентами. Согласно нашему подходу, устойчивые конкурентные преимущества банку обеспечивают внешние компетенции (структурное преимущество); внутренние компетенции (качественное выполнение рутин ных операций и развитие ключевых компетенций); динамические способности (глубокое понимание причинно-следственных связей). Структурное преимущество возникает, когда конкуренты не в состоя нии воспроизвести рыноч ное предложение банка. К внешним ком петенциям банка относятся клиенты и их потребности; связи с акционерами, инвесторами, долгосрочными партнерами банка; связи с государственными и муниципальными структурами. Некоторые банки превосходят своих конкурентов благодаря тому, что лучше выполня ют повседневную работу. Нередко именно этот фактор имеет гораздо большее значение, чем любое структурное преимущество. Внутренние компетенции включают эффективные бизнес-процессы; оптимальную организационную структуру; квалифицированный персонал; эффективную систему управления, предусматривающую высокий уровень корпоративной культуры; качественную ресурсную базу. Банки также могут создавать стоимость, опережая конкурентов способностью непрерывно накапливать и совершенствовать знание в своем деле. Появление данного свойства может быть обусловлено наличием Ком по ненты банков ской стратегии 90 специальных знаний, способностью опре де лять тенденции на основе разрозненных данных и высоким творческим потенциалом банка. Глубо кое понимание причинно-следственных связей является, на наш взгляд, более гибкой осно вой для фор миро ва ния конкурентного преимущества, поскольку оно не дела ет банк заложником един ственно го рыноч ного предложения в отношении продуктов и рынков. Однако создавать стоимость можно только при условии, что производимые бан ковские продукты и услуги нахо дят спрос у достаточно боль шого числа поку пате лей. Поэто му глубокое понимание причинно-следственных связей должно обязательно дополняться структурным пре имущест вом или внутренними ком петенциями. Динамиче ские способности банка выражаются в скорости внедре ния инноваций; быстром принятии ре шений; скорости выполнения операций и услуг; быстрой обучаемости персонала; темпах роста основных экономиче ских показателей. Построение общей бизнес-кон цеп ции банка включает принятие решений по ряду принци пиальных вопросов. Инструментами, обеспе чивающими реализацию любой сложной бизнес-концепции, являются высокие ставки, опционы, беспроигрышные ходы и страховки. Одним из прин ципиальных во просов бизнес-концепции банка ста но вится опреде ление стратегии относительно деловых сфер бан ковской деятельности. Поскольку коммерческие бан ки являются диверси фициро ванными предпринимательскими структурами, чрез вычайно важ на классифика ция обособленных деловых сфер банковской деятельности. Наибо лее общими страте гиче скими альтерна тива ми для деловой сферы являются рост (стратегия проникно вения на рынок, стратегия развития рын ка, стра тегия раз работки товара, стратегия дивер сифика ции) и сокращение (ликвидация, отсе че ние лишнего и переориен тация). Следующим вопросом общей бизнес-концепции становится определение типа орга низа ционной структуры банка. В зависимости от вы бираемой ор ганизационной структуры банка стратегии можно классифицировать следующим образом: – территориально-ориентированный банк, деятельность которого направлена на пре доставление бан ковских услуг клиентам преимущественно од ного географического региона; – продуктово-ориентированный банк, ока зывающий специфические банковские услуги за инте ресован ным в них кли ентам вне привязки к какой-либо территории; – клиенто-ориентиро ванный банк, удовлетворяющий потребности в банковских продуктах конкретной группы клиен тов также вне привязки к какой-либо территории. Еще одним этапом выработки общей бизнес-концепции банка является разработка сце нария развития коммерческого банка, определяющего его основные качественные характе ристи ки. Сценарии развития коммерческого банка могут быть следующие: – «систематичный банк». Для клиента коммерческого банка стоимость услуг в большинстве случаев имеет значение. Будущее банка – за автоматизацией обработки всех данных, при этом со труд ников банка становится все меньше, а рас стоя ние меж ду ними увеличивается, растет их профессиональный уровень. «Сис тематич ный банк» – это всеобъемлющая система, в которой клиент очень редко или вообще не будет встречаться с сотрудниками бан ка. Такое обслуживание может показаться обезличенным, но затраты будут ниже, чем в банках с меньшей степенью автоматизации. «Систематичные банки» бу дут самыми конкурен тоспособными, а с учетом возмож ной экономии на масштабах можно ожидать, что в выиг рыше окажут ся более крупные банки; – «сег мен тирован ный банк». Клиенты ком мер ческих банков не одинаковы, поэтому успешным окажется банк, который сумеет наилучшим образом приспособиться к удовлетворению за просов конкретных потребительских сегментов. Возможно, клиенты будут разбиты на несколько групп в соответствии с возрастом, доходами и семейным положением. В выигрыше будет банк, наиболее искусно осуществивший сегментацию; – «банк клиен та». Кли енты банка требуют внимания, совета и индивидуального подхода. Будущее за банком, ориентиро ванным на индивиду альную рабо ту с клиентом. Менеджмент банка, ис ходя из опыта и имею щей ся ин формации, должен выбрать наиболее выгодный сценарий развития, который позво лит приблизить банк к модели успешного и стабильного ком мерческого банка. Для каждо го из рассматри ваемых стратегических блоков банк должен соз дать особые системы, обеспечивающие доведение его предложений до потребителя и последующее взаимодействие с потребителем. Следовательно, принятая банком страте гия должна обладать еще одним качеством – предоставлять условия для организации сразу нескольких систем взаимодействия с потребителем, их одновременного развития и управления ими. Стратегии в облас ти схем взаимодействия с потребителями полу чили свое развитие по четырем основным направлениям воздействия на потребите ля, которые с точки зрения деятельности коммерческого банка могут быть обозначены как продуктовая стратегия; стратегия ценообразования; стратегия распространения банковских продуктов; ком плекс стимулирования потребителя. Как показывает практи ка и личный опыт автора, на сегодняшний день сис тема управления большинст ва россий ских коммерческих банков характеризуется отсутствием стратегии, планов повышения конку рентоспособ ности, общефирменных целей, слабой информированностью сотрудников о стратегических планах развития бан ка; нечетким распределением служебных функций и делегирования ответственности; слабой координацией между подразделениями, препятствующей реализации внутрибанковских проектов или снижающей их эффективность; недостаточной ориентацией на потребности и цели клиентов, от сутствием стратегии их развития. Для формирования и достижения кон курентных преимуществ и повышения кон курентоспособности, по нашему мнению, российские коммерческие бан ки должны с учетом анализа клиентских потребностей и последних достижений российских и иностранных конку рентов непрерывно осуществлять инновационную деятельность, разрабатывать и внедрять новые продукты, что может быть обеспечено соответствующей квалификацией, инициативой и профес сионализмом сотрудников; обладать динамическими способностями оперативно внедрять услуги, необходимые клиентам, адаптироваться к изменениям бизнес-среды; повышать привлекательность сво- 91 его бренда, эффективность бизнес-процес сов, организационной структу ры и других нематериальных активов, включая квалификацию и профессио нализм своих сотрудников. На наш взгляд, все пе речисленные ус ло вия должны найти от ражение в банковской страте гии. Исходя из лич ного опыта, можно конста тировать, что большинство рос сийских банков не со от вет ству ют по этим качествам международным стандартам бан ковского бизнеса. Ведущие западные банки от лича ются уни фикаци ей каче ства обслужи ва ния клиен тов, автома тизи рованной сис темой докумен тообо рота, внедрени ем новейших раз работок в об лас ти информа цион ных тех ноло гий и опе ративно стью об служива ния клиентов. Российские бан ки проиг рывают в ди на ми ческих спо собно стях и инно ваци он ных каче ст вах. Анализ современных тенден ций развития финансового рынка и бан ковского биз неса по казывает, что мировая финансовая гло бализация, стандартизация национальных банковских систем, формирова ние мировой бан ковской инду стрии приво дят к необходимо сти выбора банками одного из двух стра те гиче ских направлений раз вития. Первое направле ние связано с созда нием фи нансовых супермарке тов и универсализацией деятельности банков (это в основном крупнейшие американ ские, европейские, японские банки); второе – с углублением специализации банка на опре деленных сегментах рынка, продуктах, услу гах, клиентах. Стратегия фи нансовых институ тов должна опре деляться в первую очередь уровнем конкуренции в каждом сегменте рынка, где действует банк, оп тимальным объе мом акти вов и предпоч тительными тем пами рос та, а так же приоритетными потребностями клиентов, масштабами и направлениями ис поль зова ния современных тех нологий. Мировой эконо мический кризис наглядно продемон стрировал недостат ки излишней сосре доточенности на узких направлениях бизнеса, то есть специализация бан ковского биз неса как пер спективная стратегия наиболее эффективна в усло виях ста биль ного экономического рос та, а ухудше ние состояния эконо мики, напротив, требует баланса ме жду дивер сификацией и фокусированием лишь на несколь ких ключевых сферах бизнеса. Основной акцент в стратегическом развитии современ ных рос сийских банков должен быть сде лан на расши рении и повы шении качества розничных ус луг: такой банк, на наш взгляд, мо жет оказаться са мым устойчивым в сложных рыночных ус ло виях, а также имеющим высокий доходный потен циал. Розничными стратегиями являются: 1) строитель ство финансовых супермаркетов, обеспечивающих пе рекрестную продажу финансовых услуг; 2) диф ферен циа ция потребителей (клиентов) и диф ференцированный подход к па ке ту услуг, предлагаемых разным группам клиентов; 3) создание отделений и фи лиа лов, максимально приближен ных к клиенту; 4) страте гия фокусирования (для небольших бан ков): специализа ция на отдельных про дуктах и услугах (кредиты под залог недвижимости, де по зитные счета для пере крестных про даж и др.). Стратегия банка как программа действий, направлен ных на формирование и удержание долговременных кон курентных преимуществ на це левых рынках, должна отражать направления развития банка и те внутренние изменения в банке, которые необходимы для повышения его конкурентоспособности. С нашей точки зрения, эффективным инструмен том реализации банковской стратегии может стать сбалансированная система показателей Нортона и Каплана. Она позволяет перевести стратегию, миссию и цель – создание стоимости банка – в набор конкретных показателей, отслеживая которые, руководство банка может принимать решения, направленные на обеспечение устойчивого роста стоимости банка. Цель финансовой составляющей – увеличение стоимости для акционеров – достигается посредством удовлетворения потребностей целевых клиентов. Ценность создается во внутреннем бизнес-процессе, увеличение стоимости для акционеров обеспечивается ростом доходов и повышением эффективности деятельности, что достигается сохранением и расширением клиентской базы, удовлетворением клиентских запросов, просвещением и лояльностью клиентов. Главное в стратегии – обеспечить рост стоимости банка путем создания ценностей для клиента и новых возмож ностей для банка. Реализация стратегии банка требует аде кват ных внутренних изменений бизнес-процессов, организационной структу ры, персонала. Процессный подход и процессная структура банка соответствуют требованиям оперативного реагирования на быстрые изменения внешней среды. Внедрение процессного подхода в систему управления банка направлено на обеспечение роста стоимости банка путем привлечения и удержания эффективных клиентов. Таким об разом, стратегическое управление в коммерческом банке должно быть основано на четком понимании того, что на современном этапе развития финансово-кредитных отношений происходит видоизменение финансовых агентов, проявляющееся в стирании национальных особенностей локальных финансовых институтов и сближении национальных стандартов финансовокредитной деятельности с правилами глобального финансово-кредитного рынка. Основными источниками конкурентных преимуществ являются позиционное структурное преимущество и внутренние ис точники (прежде всего такие как качественное выполнение рутинных операций и развитие динамических способностей). Реализация стратегии обеспечивается соответствием внутренних бизнес-процессов и организационной структуры банка выбранной стратегии развития. Основным инструментом реализации банковской стратегии может стать сбалансированная система показателей. Литература 1. Каплан Р., Нортон Д. Организация, ориентированная на стратегию / пер. с англ. М.: Олимп-Бизнес, 2004. 416 с. 2. Катькало В.С. Эволюция теории стратегического управления. СПб.: Высш. шк. менеджмента; Издат. дом С.-Петербург. гос. ун-та, 2008. 548 с. 3. Козлов А.А., Хмелев А.О. Качество кредитной организации // Деньги и кредит. 2003. № 3. С. 14–28. 4. Ни конова И.А., Шамгунов Р.Н. Стратегия и стоимость коммерческого банка. М.: Альпина Бизнес Букс, 2004. 304 с.