Документ 2135378

реклама

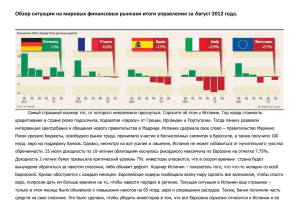

\ Портфель инвестора. Итоги и прогнозы \ Европейское качество кризиса В 2012 году европейский долговой кризис дойдет до предельной точки. Далее события могут развиваться по двум сценариям. Первый — развал еврозоны и переход отдельных стран к национальным валютам. Второй — в большей интеграции европейских государств. 2011 год стал для инвесторов этапом очередных испытаний на прочность — фондовый рынок неоднократно демонстрировал взлеты и с н и ж е н и я . Од н а к о и т о г о в ы е уровни зарубежных фондовых индексов в декабре 2011 года незначительно отличались от отметок годичной давности. Тотальный аппетит к риску на рынках обусловил интерес инвесторов к высокодоходным активам, в частности деривативам на товарных рынках и высокодоходным облигациям. А среди стран БРИК наибольшим спросом пользовались бумаги фондов, ориентированных на Россию. Благодаря притоку средств нерезидентов российский фондовый рынок начал 2011 год уверенным повышением, опережая развивающиеся рынки. Значительную роль в движении вверх российского рынка сыграло активное ралли на товарных рынках, особенно нефти, по причине политической нестабильности в ряде стран Ближнего Востока и Северной Африки. События в Японии подорвали доверие к атомной энергетике и обусловили внимание к традиционным топливным электростанциям. Это, в частности, поддержало позиции Газпрома на европейском рынке (из-за введенного запрета на строительство новых АЭС) и усилило спе- 90 ПРЯМЫЕ ИНВЕСТИЦИИ / № 1 (117) 2012 куляции на возможном расширении поставок природного газа в Азию. Однако эйфория на российском рынке акций, в результате которой индекс ММВБ вернулся к отметкам июня 2008 года, оказалась недолгой. Волатильность начала возрастать, а с конца апреля в сегменте рисковых активов возобладала устойчивая негативная тенденция — инвесторы начали фиксировать прибыль. Основной причиной стало приближение срока окончания программы стимулирования, проводимого ФРС, в конце июня прошлого года. В начале августа участники рынка получили более веские основания для игры на понижение стоимости рисковых активов. Причиной тому стал тренд к ослаблению темпов экономического роста на фоне замедления деловой активности в целом ряде регионов, понижение агентством S&P кредитного рейтинга США, опасения, связанные с возможностью суверенных дефолтов в Европе и состоянием банковского сектора развитых стран в целом. События в Европе с начала лета стали определять динамику финансовых рынков и не ослабили степень влияния на них даже в конце года. Вслед за Грецией, Португалией и Ирландией под сомнение была поставлена кредитоспособность Италии и Испании, что выразилось в росте доходностей по гособлигациям. Наряду с Италией пошатнулись позиции Франции, а в декабре — и Германии, и Франции (в конце года S&P поместило на пересмотр рейтинги 15 крупнейших стран Европы с возможностью понижения). Вместе с тем банковский сектор не избежал активных атак со стороны «медведей». Особое внимание отдавалось ряду итальянских и французских банков, под давлением оказались также котировки американских финансовых институтов. Крах потерпели MF Global и Dexia (MF Global — один из крупнейших в мире и самый крупный из независимых брокеров, предоставлявший услуги по сделкам с биржевыми и внебиржевыми производными финансовыми инструментами, — в конце октября 2011 года был вынужден объявить о банкротстве из-за убытков, вызванных спекуляциями европейскими займами; Dexia — бельгийский банк, оказавшийся на грани банкротства, был национализирован. — Ред.). Максимальных отметок волатильность на рынках достигла осенью, когда доходность 10‑летних гособлигаций Италии превысила критическую отметку 7% годовых, что, учитывая пример других стран PIIGS, могло означать неизбежное обращение за помощью к Евросоюзу. Вместе с тем средств в Евр о п е й с к о м ф о н д е ф и н а н с о в о й стабильности после помощи Греции, Ирландии и Португалии осталось лишь немногим более 100 млрд евро, Илья Фролов, главный аналитик Департамента казначейских операций и финансовых рынков Сбербанка России 2012 Биржевой робот — лучший частный инвестор Биржи ММВБ и РТС подвели итоги конкурса «Лучший частный инвестор 2011 года». Победителем в основной номинации стал робот Unitedtraders.com, который сумел увеличить капитал на 7849%, превратив 154 тыс. руб. в 12,146 млн. Unitedtraders.com стал лидером не только по доходам, но и по активности. Только за 15 декабря 2011 года он совершил около 25 тыс. сделок. Лучшим валютным трейдером стал участник Ipatiy Karelin, который заработал около 870% дохода. Ему удалось превратить 41 тыс. руб. в 447 тысяч. Что касается лучшего менеджера, то им стал представитель «Цериха» Ленар Азымшин. Ему удалось привлечь наибольшее количество заявлений от участников конкурса, объем средств которых составляет не менее миллиона рублей. Источник: «Церих Капитал Mенеджмент». \ ВАШИ ДЕНЬГИ \ EA ST NE W S чего явно недостаточно для решения проблем Италии (только в 2012 году стране предстоит рефинансировать долг в размере 300 млрд евро). Острый дефицит долларового фондирования стал одним из ключевых символов кризиса 2011 года. Состояние банковского сектора в условиях потрясений на рынках суверенного долга и тенденции к постепенному скатыванию ЕС в рецессию внушают все большие опасения. Затрудненный доступ банков к денежному рынку на фоне «кризиса доверия» на МБК и отсутствия долларовых ресурсов определило падение котировок акций финсектора до уровней весны 2009 года. Cпреды \ ВАШИ ДЕНЬГИ \ CDS на европейские банки (согласно индексам iTRAXX) к концу 2011 года вернулись к историческим максимумам, достигнутым в начале сентября. Таким образом, банковские риски остаются очень высокими, а ЕЦБ, ФРС и власти ЕС пока отделываются лишь заявлениями о готовности предоставить меры поддержки, однако в силу ряда проблем, в первую очередь политического характера, не предпринимают решительных действий. В этой связи повышается вероятность новых банкротств в банковской сфере. В конце 2011 года волатильность на фондовых рынках несколько снизилась, а сами рынки вошли в фазу консолидации. Способствовали этому итоги октябрьского саммита ЕС, на котором были определены принципы выхода из долгового кризиса, помощи банковской системе, а также согласие частного сектора списать 50% долга Греции. В новом году европейский долговой кризис, на наш взгляд, может дойти до предельной точки. События могут развиваться по двум сценариям. Во‑первых, может произойти полный или частичный развал еврозоны и переход вышедших из нее стран к национальным валютам с неизбежной их девальвацией относительно доллара, снижением уровня жизни населения и рецессией. Это станет мощным шоком для рынков и может негативно повлиять на перспективы экономического роста во всем мире. Вместе с тем мы больше склоняемся ко второму варианту, предполагающему большую интеграцию европейских государств, частичный отказ от суверенитета в принятии решений по бюджетной и, возможно, фискальной политике в результате перемещения центра принятий этих решений в общеевропейский центральный орган. Расширение активности ЕЦБ на рынке, как в сфере кредитования банков на выгодных условиях, так и в области поддержки вторичного долгового рынка, даст возможность вернуть доверие инвесторов к активам региона, хотя рецессии единой Европе, по нашему мнению, все равно не избежать. Достаточно серьезные опасения вызывает «перегрев» и дисбалансы в экономике Китая: в случае продолжения тренда на укрепление юаня замедление экономического роста может обернуться перспективой «жесткой посадки» экономики, что неизбежно отразится на товарных рынках, в первую очередь металлов. Привлекательность российского фондового рынка во многом будет оп­ ределяться динамикой цен на нефть. Поразительная устойчивость котировок Brent (даже в период глубокой коррекции всех рисковых активов в августе–сентябре 2011 года, цены на «черное золото» поддерживались достаточно значительным спросом), вероятно, сохранится и в 2012 году. Период политической нестабильности в странах Ближнего Востока еще не завершен, неурядицы могут затронуть ряд ключевых нефтеэкспортирующих стран, повлияв на баланс спроса–предложения и стимулировав резкий рост цен. Уже к концу I квартала 2012 года в случае запуска ЕЦБ и ФРС полноценных программ выкупа активов на рынках может начаться подъем, движимый частичным возвратом капиталов на финансовые рынки, что может вновь способствовать притоку средств и на российские биржи. В случае реализации позитивного сценария по нефти в следующем году возможно восстановление российских биржевых индексов и их движение к пиковым отметкам начала 2011 года за счет роста котировок акций нефтегазового сектора и банков. Текущие макроэкономические (высокая зависимость от состояния Европы) и конъюнктурные риски (тяжелое состояние глобального финсектора и близость российских президентских выборов) заставляют зарубежных инвесторов осторожно относиться к высоковолатильному российскому рынку. Мы не ждем высокой корреляции рынка с нефтяными котировками. Уже в середине года могут вернуться «медвежьи» настроения, а колебания индекса ММВБ могут быть сравнимы с периодом кризиса 2008–2009 годов. ПРЯМЫЕ ИНВЕСТИЦИИ / № 1 (117) 2012 91