In Focus В фокусе Электроэнергетика: goodbye или good buy?

реклама

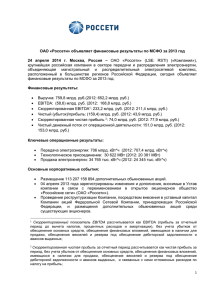

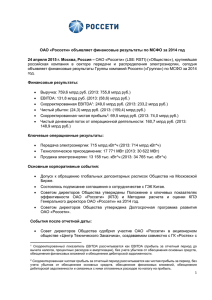

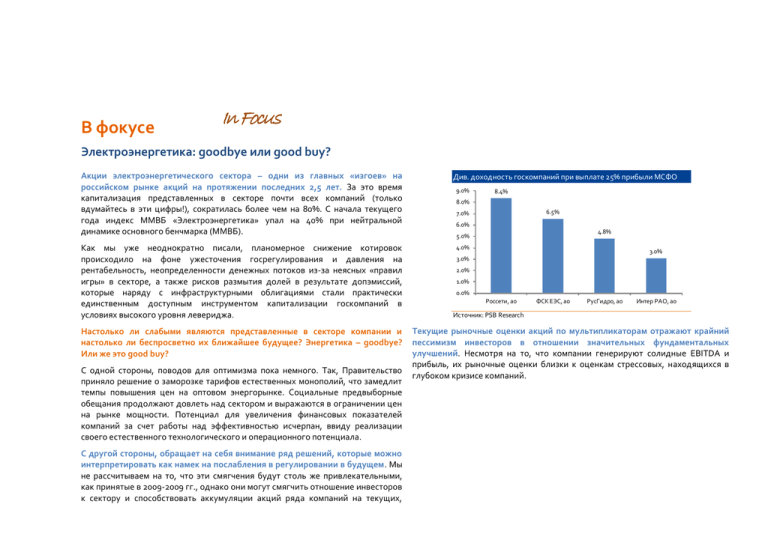

В фокусе In Focus Электроэнергетика: goodbye или good buy? Акции электроэнергетического сектора – одни из главных «изгоев» на российском рынке акций на протяжении последних 2,5 лет. За это время капитализация представленных в секторе почти всех компаний (только вдумайтесь в эти цифры!), сократилась более чем на 80%. С начала текущего года индекс ММВБ «Электроэнергетика» упал на 40% при нейтральной динамике основного бенчмарка (ММВБ). Как мы уже неоднократно писали, планомерное снижение котировок происходило на фоне ужесточения госрегулирования и давления на рентабельность, неопределенности денежных потоков из-за неясных «правил игры» в секторе, а также рисков размытия долей в результате допэмиссий, которые наряду с инфраструктурными облигациями стали практически единственным доступным инструментом капитализации госкомпаний в условиях высокого уровня левериджа. Настолько ли слабыми являются представленные в секторе компании и настолько ли беспросветно их ближайшее будущее? Энергетика – goodbye? Или же это good buy? С одной стороны, поводов для оптимизма пока немного. Так, Правительство приняло решение о заморозке тарифов естественных монополий, что замедлит темпы повышения цен на оптовом энергорынке. Социальные предвыборные обещания продолжают довлеть над сектором и выражаются в ограничении цен на рынке мощности. Потенциал для увеличения финансовых показателей компаний за счет работы над эффективностью исчерпан, ввиду реализации своего естественного технологического и операционного потенциала. С другой стороны, обращает на себя внимание ряд решений, которые можно интерпретировать как намек на послабления в регулировании в будущем. Мы не рассчитываем на то, что эти смягчения будут столь же привлекательными, как принятые в 2009-2009 гг., однако они могут смягчить отношение инвесторов к сектору и способствовать аккумуляции акций ряда компаний на текущих, Див. доходность госкомпаний при выплате 25% прибыли МСФО 9.0% 8.4% 8.0% 6.5% 7.0% 6.0% 4.8% 5.0% 4.0% 3.0% 3.0% 2.0% 1.0% 0.0% Россети, ао ФСК ЕЭС, ао РусГидро, ао Интер РАО, ао Источник: PSB Research Текущие рыночные оценки акций по мультипликаторам отражают крайний пессимизм инвесторов в отношении значительных фундаментальных улучшений. Несмотря на то, что компании генерируют солидные EBITDA и прибыль, их рыночные оценки близки к оценкам стрессовых, находящихся в глубоком кризисе компаний. На дивиденды в следующем году может быть направлено 25% от чистой прибыли по МСФО. В этом случае рекордсменом по доходности могут стать акции Россетей (8.4%), а также ФСК ЕЭС (6.5%). Столь высокий уровень доходности при нахождении котировок акций вблизи годовых и исторических минимумов создает низкорисковую торговую стратегию, ведь потенциал дальнейшего падения их стоимости сильно ограничен, поскольку компании продолжают генерировать солидную прибыль и чрезвычайно дешевы по мультипликаторам, а ценовая база акций – чрезвычайно низкая. Наиболее "дешевые" акции: Мосэнерго, ИнтерРАО и Россети 10.0 9.0 Э.Он Россия 8.0 7.0 P/E'14 минимальных с начала 2009г. уровнях. Среди них мы хотели бы отметить следующие. Мосэнерго 6.0 ОГК-2 Интер РАО 5.0 4.0 РусГидро ФСК 3.0 ТГК-1 Россети 2.0 1.0 0.0 0.0 1.0 2.0 3.0 4.0 5.0 6.0 EV/EBITDA'14 Источник: PSB Research Промежуточным шагом к приватизации региональных МРСК может стать передача их контрольных пакетов во внешнее управление. Напомним, что подобный механизм был опробован на примере Томской распределительной компании и французской EDF и хорошо себя зарекомендовал. На наш взгляд, его широкое применение в рамках всего электросетевого холдинга способно улучшить настрой инвесторов. Правительство намерено отменить «последнюю милю» в большинстве регионов 1 января 2014 года. В результате региональные МРСК недосчитаются 57 млрд руб., в масштабах Россетей это примерно 23% EBITDA’14. Конечно в масштабах компании это внушительная цифра. В то же время влияние этого фактора на оценки компаний электросетевого комплекса может быть преувеличенным, т.к. государство, вероятно, способно предложить компромиссный вариант для покрытия выпадающих доходов, например, в форме льготного финансирования или сокращения обязательств по инвестпрограмме. Мы склонны считать, что инвесторы переоценивают эффект от отмены «последней мили». Компании не испытывают давления на динамику доходов и рентабельность: Рентабельность российских генкомпаний ниже, чем у аналогов с развитых и развивающихся рынков. Вместе с тем, несмотря на применение тарифных ограничений генкомпании продолжают наращивать финансовые показатели опережающими средние мировые показатели темпами. Минэнерго может в 2014 г. приватизировать несколько «дочек» Россетей, согласно программе приватизации на 2014 г. Уменьшение доли государства в секторе могло бы улучшить восприятие его перспектив, поскольку тогда можно рассчитывать на улучшение фундаментальных условий для оправдания надежд инвесторов. Сектор, похоже, прошел через пик реализации программ капитальных затрат и объемы инвестпрограмм в ближайшие году будут скромнее, чем в 2010-2012гг. Так, суммарно публичные генкомпании (включая РусГидро и Интер РАО) направят в 2014г. на capex 7,3 млрд. долл., что ниже соответствующего показателя 2012г. на 13,8% (8.47 млрд. долл.). Электросетевые компании также могут похвастаться снижением инвестиционной нагрузки на свободные денежные потоки: инвестпрограмма Россетей в 2014-2018гг. была сокращена примерно на 20% относительно предыдущего варианта и составит 220 млрд руб./год (включая инвестобязательства ФСК ЕЭС). На наш взгляд, несмотря на неизменность ключевых фундаментальных условий ряд перечисленных выше факторов может способствовать переоценке инвесторами перспектив отдельных акций и их росту от достигнутых 4-х летних минимумов. Мы считаем, что наиболее интересными могут быть акции, которые сочетают в себе привлекательную дивидендную историю, имеют низкую ценовую базу (минимумы с 2009г.) и низкие мультипликаторы в сочетании со стабильным прогнозом финансовых показателей на 3-4 года вперед. Среди таковых мы отмечаем Интер РАО, Россети и Мосэнерго. Илья Фролов