Бухгалтерский, налоговый учет (отчетность)

реклама

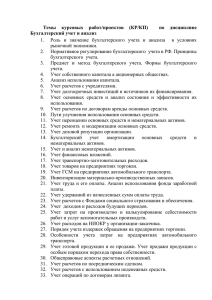

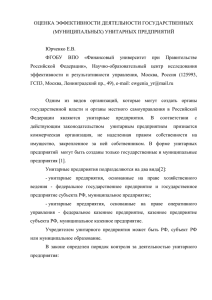

Учебный план по программе повышения квалификации «Бухгалтерский налоговый учет (отчетность) в Российской Федерации для бюджетных организаций» , 52часа № п/п Наименование разделов и дисциплин Всего часов В том числе Лек- Практиции ческие занятия 5 5 1 Раздел I. Нормативно-правовое обеспечение бюджетного учета в казенных учреждениях. Формирование бюджетной отчетности 10 1.1. Тема 1. Учет основных средств. Учет непроизведенных активов. Учет материальных запасов. Тема 2. Учет финансовых активов. Учет расчетов по доходам. Тема 3. Учет расчетов по выданным авансам. Учет расчетов с подотчетными лицами. Учет расчетов по ущербу имущества. Тема 4. Учет расчетов по принятым обязательствам, в том числе по оплате труда. Учет расчетов по платежам в бюджет. Тема 5. Формирование финансового результата. Санкционирование расходов. Бюджетная отчетность. Раздел II. Нормативно-правовое обеспечение бюджетного учета в бюджетных, автономных учреждениях. Формирование бухгалтерской отчетности Тема 1. Учет основных средств. Учет непроизведенных активов. 2 1 1 2 2 1 1 1 1 2 1 1 2 1 1 20 10 10 2 1 1 Тема 2. Учет материальных запасов, товаров, наценки на товары. Учет затрат на изготовление продукции, выполнение работ, оказание услуг. Тема 3. Учет финансовых активов. Учет расчетов по доходам. Тема 4. Учет расчетов по выданным авансам. Учет расчетов с подотчетными лицами. Учет расчетов по ущербу имущества. Тема 5. Учет расчетов по принятым обязательствам, в том числе по оплате труда. Учет расчетов по платежам в бюджет. Тема 6. Формирование финансового результата. Санкционирование расходов. Бюджетная отчетность. Изменения в составе и порядке формирования бухгалтерской (бюджетной)отчетности- 2015. Практика применения обновленной Инструкции №157н( в ред. Приказа МФ от 29.09.14 №89н). Важныеновшествав Документальном оформлении операций и налоговом учете учреждений. Анализ типовых ошибок по объектам бухгалтерского наблюдения. Классификатор нарушений по объектам бухгалтерского наблюдения. Анализ изменений в налоговом законодательстве. Налоговый учет. Раздел III. Особенности бухгалтерского и налогового учета у инвестора, заказчика и подрядчика в строительстве. 2 1 1 2 2 1 1 1 1 2 1 1 4 2 2 2 1 1 2 1 1 2 6 1 3 1 3 Особенности организации и договорных отношений в строительстве. Нормативное регулирование строительной деятельности. 2 1 1 1.2. 1.3. 1.4. 1.5. 2. 2.1. 2.2. 2.3. 2.4. 2.5. 2.6. 2.7. 2.8. 2.9. 3 3.1 3.2. 4 4.1. 4.2. 4.3. 5. 6. Учет инвестиционной деятельности в форме капитальных вложений в строительство. Бухгалтерский учет в подрядной строительной организации. Отражение доходов от реализации строительномонтажных работ ( СМР) в бухгалтерском и налоговом учете. Определение результатов от реализации СМР в бухгалтерском и налоговом учете. Вопросы оптимизации налогового и бухгалтерского учета при применении ПБУ 18/02. Раздел IV. Нормативно-правовое обеспечение ГУП( МУП). ГУП и МУП на праве хозяйственного ведения. Имущество ГУП, МУП. Особенности ГУП , МУП хозяйственного ведения, оперативного управления. Списание имущества. Получение субсидий ГУП, МУП: основания, порядок представления отчетность о целевом использовании. Сделки ГУП, МУП: порядок согласования и отчетность. Основания и порядок признания сделок, совершенными ГУП,МУП, недействительными. Перечисление части прибыли в бюджет. Организация бухгалтерского учета ГУП ( МУП) Раздел V. Бухгалтерский и налоговый учет у физических лиц ( для встречных проверок). Раздел VI. Анализ изменений в налоговом законодательстве. Налоговый учет. Всего академических часов 4 2 2 12 2 5 1 5 1 8 4 4 2 2 1 1 1 1 2 1 1 52 26 26 Стоимость для одного участника 7 500 руб., без НДС. Начало обучения : по заявкам. По окончании выдается удостоверение РГСУ о повышении квалификации установленного образца в объеме 52 часа.