ВОСТОЧНОЕВРОПЕЙСКИЕ СТРАНЫ ЕС: КУДА ИДУТ ИХ ИНВЕСТИЦИИ Алексей КУЗНЕЦОВ,

реклама

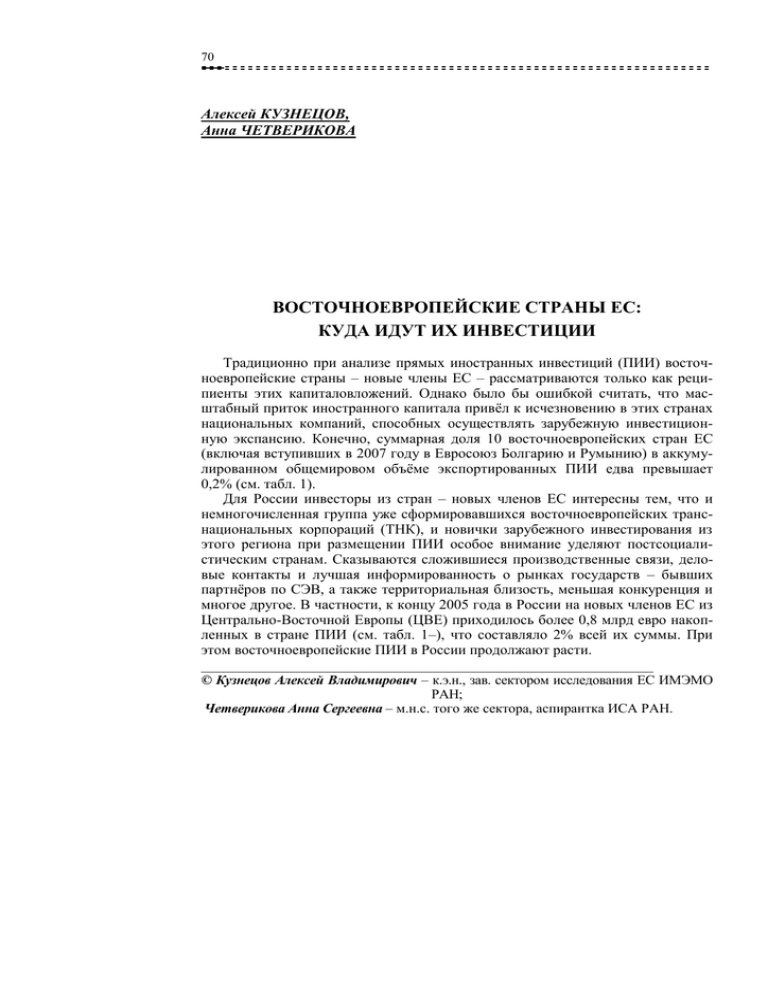

Алексей Кузнецов, Анна Четверикова 70 Алексей КУЗНЕЦОВ, Анна ЧЕТВЕРИКОВА ВОСТОЧНОЕВРОПЕЙСКИЕ СТРАНЫ ЕС: КУДА ИДУТ ИХ ИНВЕСТИЦИИ Традиционно при анализе прямых иностранных инвестиций (ПИИ) восточноевропейские страны – новые члены ЕС – рассматриваются только как реципиенты этих капиталовложений. Однако было бы ошибкой считать, что масштабный приток иностранного капитала привёл к исчезновению в этих странах национальных компаний, способных осуществлять зарубежную инвестиционную экспансию. Конечно, суммарная доля 10 восточноевропейских стран ЕС (включая вступивших в 2007 году в Евросоюз Болгарию и Румынию) в аккумулированном общемировом объёме экспортированных ПИИ едва превышает 0,2% (см. табл. 1). Для России инвесторы из стран – новых членов ЕС интересны тем, что и немногочисленная группа уже сформировавшихся восточноевропейских транснациональных корпораций (ТНК), и новички зарубежного инвестирования из этого региона при размещении ПИИ особое внимание уделяют постсоциалистическим странам. Сказываются сложившиеся производственные связи, деловые контакты и лучшая информированность о рынках государств – бывших партнёров по СЭВ, а также территориальная близость, меньшая конкуренция и многое другое. В частности, к концу 2005 года в России на новых членов ЕС из Центрально-Восточной Европы (ЦВЕ) приходилось более 0,8 млрд евро накопленных в стране ПИИ (см. табл. 1–), что составляло 2% всей их суммы. При этом восточноевропейские ПИИ в России продолжают расти. _____________________________________________________________ © Кузнецов Алексей Владимирович – к.э.н., зав. сектором исследования ЕС ИМЭМО РАН; Четверикова Анна Сергеевна – м.н.с. того же сектора, аспирантка ИСА РАН. Восточноевропейские страны ЕС: куда идут их инвестиции 71 Таблица 1 Накопленные (к концу 2005 г.) прямые инвестиции Страна Данные ЮНКТАД* Сумма экспортиДоля страны в рованных ПИИ, общемировой млн евро сумме экспортированных ПИИ, % Венгрия Польша Чехия Словения Эстония Литва Словакия Латвия Румыния 5 596,6 3 958,5 3 592,4 3 056,8 1 667,8 600,0 455,9 249,2 205,1 0,06 0,04 0,04 0,03 0,02 0,01 0,01 0,00 0,00 Болгария Всего 107,6 19 489,9 0,00 0,22 Данные национальных центробанков Общая сумма эксСумма Доля портированных ПИИ в России, ПИИ, млн евро России, % млн евро 6 589,2 16,6 0,3 5 445,5 165,7 3,0 3 060,6 167,0 5,5 2 969,9 83,9 2,8 1 669,3 247,2 14,8 608,2 86,1 14,2 848,7 21,5 2,5 344,3 13,7 4,0 181,0 менее … 5 153,7 10,7 7,0 21 870,4 около 3,7 817 * предварительные данные, пересчёт из долларов в евро по курсу 1,18 (конец 2005 г.). Составлено по расчётам авторов на основе: World Investment Report 2006. – N.Y., Geneva: UNCTAD, 2006. P. 303, 306; статистических материалов о платёжных балансах центральных банков разных стран (Magyar Nemzeti Bank – www.mnb.hu; Narodowy Bank Polski – www.nbp.pl; Česká Národní Banka – www.cnb.cz; Banka Slovenije – www.bsi.si; Eesti Pank – www.bankofestonia.info; Lietuvos Bankas – www.lb.lt; Národná Banka Slovenska – www.nbs.sk; Latvijas Banka – www.bank.lv; Българска Народна Банка – www.bnb.bg; Banca Naţională a României – www.bnro.ro). Территориальные предпочтения восточноевропейских ТНК Среди 10 рассматриваемых восточноевропейских стран масштабами ПИИ особенно выделяются пять – Венгрия, Польша, Чехия, а также Словения и Эстония (особенно с учётом небольшого размера двух последних). Однако только в Венгрии и Словении можно увидеть полноценные ТНК, чьи активы исчисляются сотнями миллионов долларов1. Что касается Польши, Чехии и Эстонии, их заметные позиции с самого начала были связаны с небольшими инвестиционными проектами. Причём если в маленькой Эстонии в 2003 году дочерние 1 World Investment Report 2004. P. 317. 72 Алексей Кузнецов, Анна Четверикова структуры за рубежом имели около 350 фирм, но в основном некрупных1, то ограничителем развития ТНК в Польше был существовавший в 1990-е годы запрет на вывоз капитала в объёмах, превышающих 5% общей стоимости активов фирмы. Небольшое количество в ряде стран ЦВЕ крупных прямых инвесторов за рубежом, находящихся под контролем национального капитала, связано с активным проникновением иностранных ТНК в этот регион. В итоге многие ведущие предприятия в ходе приватизации или в последующий период были поглощены иностранными компаниями и не могут рассматриваться как самостоятельные ТНК, даже если они осуществляют ПИИ. Причины интернационализации деятельности восточноевропейских ТНК самые разные. Как и для компаний других стран, важным мотивом является стремление преодолеть узость внутреннего рынка. Однако для компаний ЦВЕ, в отличие от западноевропейских ТНК, экспорт в большинстве случаев не перерастает в масштабные ПИИ. Действительно, важнейшими торговыми партнёрами стран ЦВЕ являются соседи по ЕС, на рынки которых доступ свободен, а трудовые издержки выше. Поэтому в западноевропейских странах восточноевропейские ПИИ идут преимущественно в торгово-посреднические, а не производственные фирмы. Кроме того, в ряде западноевропейских стран (прежде всего Нидерландах и Швейцарии) и на Кипре, в других офшорах создаются небольшие фирмы для разного рода финансовых манипуляций – например, с целью облегчения эмиссии облигаций на ведущих фондовых рынках. В этой связи инвестиционная экспансия восточноевропейских ТНК ориентирована на соседние страны ЦВЕ. Крупные национальные фирмы Словении, Венгрии и других новых членов ЕС часто могли сохранить свою независимость от западных ТНК благодаря тем же конкурентным преимуществам, которые позволяют им успешно состязаться с мировыми отраслевыми лидерами при выходе на рынки других стран ЦВЕ и СНГ. И это не случайно, потому что на начальной стадии интернационализации восточноевропейских компаний они осуществляют зарубежные капиталовложения преимущественно в наиболее комфортной и знакомой для них деловой среде 2, в чём можно увидеть яркое проявление эффекта соседства, а также этнокультурной и исторической близости. Не удивительно, что основной страной приложения чешского капитала является Словакия (свыше 1/4 накопленных ПИИ), а словацких инвестиций – Чехия (больше половины их объёма) 3. Ведь Чехия и Словакия многие десятилетия составляли одно государство. География эстонских ПИИ также не представляет 1 World Investment Report 2006. P. 270. Подробнее о закономерностях выхода зарождающихся ТНК на мировые рынки см.: Кузнецов А.В. Интернационализация российской экономики: инвестиционный аспект. М.: КомКнига (URSS), 2007. С. 50–76. 3 Здесь и далее – статистика, размещенная на сайтах, указанных в примечании к табл. 1. 2 Восточноевропейские страны ЕС: куда идут их инвестиции 73 собой исключения. Крупнейшими получателями капиталовложений этой страны являются другие прибалтийские государства – Литва и Латвия (приблизительно по 30%), в меньшей степени – Россия. Похожи предпочтения литовских инвесторов – в соседней Латвии сосредоточено более 2/5 накопленных ПИИ, далее следуют Россия и Украина, Эстония. Специфика зарубежных капиталовложений фирм Латвии связана лишь с резким увеличением в последние годы доли Швейцарии, где концентрируются финансовые посредники. Однако далее следуют Литва (почти 1/5 ПИИ), Норвегия, Россия и Эстония. В структуре словенских ПИИ доминируют бывшие югославские республики (свыше 56% накопленного объёма, причём лидирует соседняя Хорватия). В первую очередь это обусловлено влиянием исторических связей и географической близостью рынков с хорошими перспективами роста. Определённую роль сыграла и специфика проведения в 1990-е годы приватизации в новых балканских государствах. Дело в том, что в отличие от СССР и Чехословакии в бывшей СФРЮ не все подразделения фирм, расположенные в разных республиках, приватизировались отдельно. В результате “за одну ночь” в западнобалканском регионе появилось немалое количество ТНК. Другое дело, что ещё в социалистический период Словения поддерживала тесные экономические связи со странами Запада, поэтому её компании начали осуществлять ПИИ с 1970-х годов и до сих пор по размерам словенских ПИИ выделяются Нидерланды и ФРГ1. Тем не менее даже “старые” словенские ТНК переключаются на рынки других стран ЦВЕ, причём из-за сравнительно высокого для постсоциалистических стран уровня заработной платы на родине для них важным мотивом становится снижение трудовых издержек. Почти 1/3 венгерских ПИИ приходится на соседнюю Словакию, где к тому же есть значительное венгерское нацменьшинство. Из западных государств по объёмам венгерских ПИИ выделяются только Нидерланды, тогда как перечень постсоциалистических стран весьма внушителен: Хорватия, Македония, Румыния, Болгария. Из-за упомянутых ограничений на вывоз капитала в 1990-е годы почти 40% польских ПИИ оказались сосредоточены в Швейцарии и Нидерландах, но выделяются и близлежащие страны – Чехия, Румыния, Швеция, Украина и ФРГ. Более того, удельный вес этой пятёрки в капиталовложениях, направляемых в производство, значительно выше их общей доли в польских ПИИ. К тому же для ряда фирм эти страны становятся первым местом размещения зарубежного производства (например, для мебельной фирмы “Фортэ” – Украина). Территориальные предпочтения болгарских инвесторов также связаны с соседними странами. На Грецию приходится 1/3 накопленных ПИИ, далее следуют Македония, Сербия и Черногория, Россия, Турция и Украина. При этом надо заметить, что до 2001 года ведущим получателем болгарских ПИИ была Россия, на 1 Andreff W. The Newly Emerging TNCs from Economies in Transition: a Comparison with Third World Outward FDI // Transnational Corporations. 2003. № 2. P. 77. Алексей Кузнецов, Анна Четверикова 74 которую тогда приходилась 1/4 их объёма. Немногочисленные румынские промышленные фирмы, инвестирующие за рубежом, обычно работают в соседних Болгарии (на неё приходится свыше 45% румынских ПИИ) и Венгрии. Ведущие восточноевропейские ТНК Среди отдельных восточноевропейских ТНК самой крупной является словенский производитель кухонного оборудования и другой бытовой техники “Горенье”. Ещё в 1970-е годы он стал развивать собственную сбытовую сеть в Западной Европе, но первые ПИИ в производство были осуществлены им лишь в 2004 году. Концерн приобрёл в Чехии фирму по выпуску кухонных плит “Мора Моравия” и начал строить завод холодильного оборудования в сербском Валево (инвестиции составили 20 млн евро, предприятие заработало в 2006 г.)1. По размерам ПИИ выделяется также словенская торговая сеть “Меркатор”. Она открыла первые супермаркеты за рубежом в 1999 году – в хорватском туристическом центре Пула и столице Боснии и Герцеговины Сараеве. В последующие годы сеть супермаркетов в этих странах была расширена (летом 2006 г. в Хорватии открыт уже 15-й магазин “Меркатор”, сеть торговых комплексов охватывает уже всю страну). В 2002 году заработал первый супермаркет “Меркатор” и в Сербии2. Свою специфику имеют ПИИ и у словенской фармацевтической фирмы “Крка”. Её основные рынки сбыта – СНГ (28%), “новые” члены ЕС из ЦВЕ (25%) и Юго-Восточная Европа (16%). В каждом из регионов “Крка” основала собственное производство – в России, Польше, а недавно и в Хорватии3. Среди венгерских ТНК прежде всего необходимо отметить энергетический концерн “МОЛ”. По мере истощения запасов нефти в Венгрии он начал расширять географию её добычи, включившись в разведку месторождений в Европе, на Ближнем Востоке и в Пакистане. К концу 1990-х годов руководство фирмы осознало, что продуктивнее может оказаться отраслевая диверсификация деятельности. Одной из первых зарубежных сделок стала покупка в 1997 году сети АЗС в Румынии у американской ТНК “Амоко”. В 2000–2002 годах “МОЛ” установил контроль над своим основным зарубежным активом – лидером словацкой нефтепереработки и нефтехимии “Словнафт”. В этой компании, являющейся собственником нефтеперерабатывающего завода и сети из более чем 130 АЗС (60% рынка Словакии), венгерский гигант приобрел сначала 36,2% акций за 285 млн евро, а через два года ещё 31,6% за приблизительно 360 млн евро. Затем в результате поглощения венгерской химической фирмы “ТВК” компания “МОЛ” стала владельцем небольших производственных активов в Румынии и Австрии. В 2003 году “МОЛ” победила серьезного конкурента в лице австрий- Сайт компании “Горенье” (www.gorenje.co.uk). Сайт компании “Меркатор” (www.mercator.si). 3 Сайт компании “Крка” (www.krka.si). 1 2 Восточноевропейские страны ЕС: куда идут их инвестиции 75 ской “ОМФ” в приватизационном конкурсе в Хорватии и, заплатив 420 млн евро, стала собственником 25% акций нефтегазовой фирмы “ИНА”1. В Венгрии располагается и крупнейший восточноевропейский транснациональный банк “ОТП”. Первый заграничный банк у “ОТП” появился в 2001 году в Словакии, где был приобретен “ИРБ” (сейчас у него около 80 филиалов и он контролирует 5% рынка страны). В 2003 году “ОТП” купил “ДСК” – лидера банковского сектора Болгарии, причём в дальнейшем деятельность “ДСК” была диверсифицирована (в настоящее время у него свыше 350 отделений и он контролирует на разных сегментах 13–15% рынка Болгарии). В 2004 году “ОТП” приобрёл в Румынии небольшой “Робанк”, а с середины 2005 года зарубежная инвестиционная экспансия ведущего венгерского банка заметно активизировалась. Им был приобретен в Хорватии банк среднего размера “Нова банка”, затем на юге Сербии куплены 83,4% акций небольшого банка “Нишка банка”. В 2006 году за 650 млн евро “ОТП” купил дочернюю структуру у австрийского “Райффайзенбанк” на Украине, а почти за 380 млн евро установил контроль над российским “Инвестсбербанком”. Также были куплены контрольные пакеты акций в небольших сербских банках – за 118,6 млн евро 67% акций “Кульска” в столице автономного края Воеводина и за 41,3 млн евро 75,1% акций “Цептер” в Белграде2. Из других венгерских инвесторов можно отметить компанию “Гедеон Рихтер”, существующую с 1901 года. Её фармацевтическая продукция известна на мировых рынках давно, но зарубежная инвестиционная экспансия была начата фирмой лишь с 1990-х годов, причём в России. Параллельно с завершением строительства завода в Подмосковье фирма “Гедеон Рихтер” приватизировала компанию “Киевоблфармация” на Украине и приступила к строительству на её базе нового завода в Киевской области, который начал работать в 2003 году. В 2001-м в собственность “Гедеон Рихтер” перешла румынская фармацевтическая компания “Армедика”, в 2002 году – польский завод “Польфа”, а в 2004-м – было организовано совместное предприятие с индийской фирмой “Темис медикеа”3. Благодаря “Мадьяр телеком”, которая в 2001 году приобрела “Мактел”, Венгрия стала ключевым инвестором в Македонии, опередив даже Грецию. В 2005 году “Мадьяр телеком” захватила рынок Черногории, купив за 137 млн евро 73% акций местного лидера связи “Телеком Черногории”, а затем установила контроль над болгарским “Орбител” – крупнейшим альтернативным оператором сотовой связи и Интернет-провайдера ещё одной балканской страны4. Среди ТНК других стран ЦВЕ особого упоминания заслуживают только энергетическая компания “ЧЕЗ” и государственный внешнеторговый банк Сайт компании “МОЛ” (www.mol.hu); World Investment Report 2001. P. 118; Нефтегазовая вертикаль. 2001. №12 (www.ngv.ru); www.mineral.ru – 16.10.2003. 2 Сайт банка “ОТП” (www.otpbank.hu). 3 www.provisor.com.ua – 22.09.2004; www.apteka.ua – 29.05.2000. 4 Сайт компании “Мадьяр телеком” (www.magyartelekom.hu). 1 76 Алексей Кузнецов, Анна Четверикова “Банка Комерчиала Романа”, поскольку их деятельность заметно влияет на общее распределение капиталовложений из Чехии и Румынии соответственно. Фирма “ЧЕЗ” владеет энергетическими активами в Болгарии, Румынии и Польше. В России она получила широкую известность благодаря своеобразной победе над РАО “ЕЭС России” при приватизации крупной ТЭЦ в Варне в начале 2006 года. Конкурс выиграла российская ТНК, предложив 579 млн евро (чешский инвестор давал лишь 280 млн евро). Однако болгарские антимонопольные органы не разрешили сделку, причём без нового конкурса предложили второму участнику пересмотреть своё предложение. В итоге “ЧЕЗ” заплатила 206 млн евро и взяла обязательство дополнительно инвестировать 133,2 млн евро1. Что касается “Банка Комерчиала Романа”, то это не только ведущая, но и старейшая румынская ТНК. Ещё в 1973 году она создала в Великобритании “Англо-румынский банк”, который в 2004 году консолидировал другие подконтрольные румынскому государству зарубежные дочерние банки, сделав их своими филиалами, в частности расположенный в ФРГ “Франкфурт Бухарест банк”2. Основные проекты инвесторов в России Инвестиции в России, которые осуществили компании из стран ЦВЕ, незначительны по объёму в сравнении с ПИИ других европейских государств. Несмотря на долгосрочное присутствие восточноевропейских компаний на отечественном рынке, страны ЦВЕ не вошли в число инвесторов-лидеров в силу как относительной неразвитости собственной экономики, так и ориентации на другие, не российские рынки. Однако с начала 2000-х годов отечественная экономика стала привлекать всё больше их капиталовложений. В настоящее время к основным отраслям хозяйства России, куда направляются средства фирм из ЦВЕ, можно отнести обрабатывающие производства (пищевую, деревообрабатывающую, химическую промышленность) и торговлю, а также строительство и финансовую деятельность. В территориальном разрезе большая часть инвестиций из ЦВЕ идёт в традиционно привлекательные для зарубежных инвесторов столичные агломерации (Москву и Санкт-Петербург, Московскую и Ленинградскую области), а также в регионы Центральной России (Владимирскую, Ивановскую, Рязанскую области) и приграничные субъекты Федерации (Калининградскую, Псковскую области и соседнюю с ней Новгородскую). В роли значительных восточноевропейских инвесторов зачастую выступают небольшие компании, в то время как для бизнес-групп и крупнейших компаний российский рынок остается малопривлекательным. Венгрия. Интерес к российскому рынку венгерские инвесторы активно проявляют начиная с 1990-х годов. Основную часть ПИИ на протяжении всего 1 2 Сайт компании “ЧЕЗ” (www.cez.cz); www.russianchicago.com – 21.03.2006. Сайт “Банка Комерчиала Романа” (www.bcr.ro). Восточноевропейские страны ЕС: куда идут их инвестиции 77 времени осуществляли крупные группы Венгрии различной специализации. Особенностью венгерских капиталовложений в России можно считать их отраслевую принадлежность: компании этой страны (единственные из рассматриваемых государств ЦВЕ) уже сейчас инвестируют значительные средства в добычу нефти и газа в России. Кроме того, традиционно инвестиции направляются в химическую и фармацевтическую промышленность, банковскую сферу, строительство и другие сектора. Благодаря отраслевой специфике венгерские ПИИ имеют и региональные особенности: помимо Европейской части России компании направляют средства и в Западную Сибирь. Венгерская группа “МОЛ” проявляла интерес к российским запасам нефти ещё в 1999 году, но начать добычу компания смогла только после создания совместного предприятия на паритетных началах с бизнес-группой “ЮКОС” в 2002 году. Было основано ООО “Западно-Малобалыкское” для разработки одноименного месторождения, расположенного в Ханты-Мансийском АО – Югра и обладающего общими запасами нефти до 25 млн т. Согласно договору, венгерская компания должна была внести 100 млн долл. в уставный капитал совместного предприятия и более 100 млн долл. прямых инвестиций до 2005 года. Но в связи с известными событиями в 2005 году партнёром “МОЛ” по проекту стала другая нефтяная бизнес-группа – “Русснефть”1. В 2006 году “МОЛ” расширила сферу присутствия в России, установив полный контроль над ООО “СЗНГ-МОЛ”. Это общество владеет лицензией на разведку и добычу на участке “Сургутский-7”, расположенном в том же Ханты-Мансийском АО и обладающем запасами 1,9 млн т2. Более того, “МОЛ” планирует и дальше расширять добычу нефти, намереваясь до 2012 года затратить на ПИИ в Сибири до 2 млрд долл. Фармацевтическая промышленность – одна из первых российских отраслей, куда были инвестированы венгерские средства. Группа “Гедеон Рихтер” в 1996 году начала строительство собственного завода по выпуску лекарственных средств. Официально предприятие ЗАО “Гедеон Рихтер-Рус”, расположенное в Егорьевском районе Московской области, было открыто в 2001 году. Инвестиции в завод мощностью 1 млрд таблеток в год составили 30 млн долл. На сегодняшний момент “Гедеон Рихтер-Рус” выпускает более 20 наименований лекарственных средств, но в ближайшее время компания планирует расширить установленные мощности, запустив ещё одну производственную линию. Помимо этого, фирма владеет представительствами во всех федеральных округах. Инвестиции в химическую промышленность России осуществлялись благодаря крупной компании “Паннопласт индастрис”. В начале 2000-х годов она совместно с немецкой “ХТ Тропласт” реализовала проект по строительству завода по выпуску полиэтиленовой пены. Новое предприятие “Троцеллен Рус” мощностью 1 тыс. т полиэтилена в год расположено в Солнечногорском районе Московской области. Инвестиции в проект составили около 4,3 млн долл. 1 2 RBC Daily. 09.08.2005. Коммерсант. 06.12.2006. 78 Алексей Кузнецов, Анна Четверикова Проникновение венгерского капитала в банковский сектор России – новое явление. Крупнейший банк Венгрии “ОТП” в 2006 году приобрёл 96,4% акций российского “Инвестсбербанка” за 477,5 млн долл. В 2007 году планируется дополнительно инвестировать ещё более 200 млн долл. При этом необходимо отметить, что “Инвестсбербанк” не просто входит в число полусотни ведущих отечественных банков, но и контролирует с мая 2005 года свыше 60% акций Новороссийского морского торгового порта1. К другим секторам венгерского инвестирования можно отнести строительство (компании вкладывали средства в различных регионах России, например в Чувашии). Кроме того, на отечественном рынке, в Москве и Екатеринбурге, работает крупная авиакомпания “Малев”, а также фирма “Медикор”, специализирующаяся на медицинском оборудовании, и ряд других. К перспективным для инвестирования сферам хозяйства кроме уже упоминавшейся нефтяной отрасли относятся сельское хозяйство и электроэнергетика. В последней у венгерской “Трансэлектро” существует проект по строительству парогазовой электростанции мощностью 125 МВт в Астраханской области с объёмом ПИИ более 110 млн долл. Польша. Активное вложение её капитала в российскую экономику началось лишь в последние несколько лет, поэтому объём ПИИ польских компаний лишь в 2005 году превысил 100 млн долл. В роли основных инвесторов выступают некрупные фирмы, специализирующиеся в обрабатывающей промышленности (деревообрабатывающая, пищевая, фармацевтическая отрасли) и строительстве. Территориально вложения концентрируются на Северо-Западе (Калининградская, Новгородская области) и в Центральной России. Деревообрабатывающая промышленность – один из секторов, лишь недавно привлекших польские ПИИ. В 2005 году во Владимирской области компания “Фортэ” открыла мебельную фабрику на базе разорившегося Владимирского мебельного комбината, вложив более 10 млн долл. Новое предприятие способно производить ежегодно около 14 тыс. т продукции 200 наименований. Кроме того, в качестве польского иногда называется комбинат по выпуску древесностружечных плит в Новгородской области польской дочерней фирмы “Фляйдерер Граево”, изначально принадлежавшей германской ТНК, а затем перепроданной испанцам. В создание завода было инвестировано более 90 млн долл. Подразделение группы “Маспекс” активно развивает свою деятельность на территории России в пищевой промышленности: с 2000 года компания открыла маркетинговый и дистрибьюторский центр в Москве, а также собственное производство в Светлогорске Калининградской области, выпускающее быстрорастворимые продукты питания (сухие сливки, какао и др.). Польские ПИИ в фармацевтической отрасли представляет компания “Биотон”, которая продолжает строительство в Орловской области завода по производству инсулина, начатое в 2005 году. Мощности предприятия позволят обес- 1 Наш Новороссийск. 07.07.2006 (www.nvrsk.ru); Бюрократы.ру – 04.12.2006. Восточноевропейские страны ЕС: куда идут их инвестиции 79 печить около 30% потребностей России в этом препарате. Завершение проекта, инвестиции в который превышают 35 млн долл., запланировано на 2007 год1. Широко известна на российском рынке продукция компании “Белла”, которая присутствует в стране с 1992 года и специализируется на выпуске гигиенических изделий. Недавно польская фирма завершила строительство второй очереди завода в Егорьевске Московской области. Инвестиции в создание первого предприятия “Белла” в России составили 50 млн долл. Помимо производственных мощностей фирма владеет 8 сбытовыми филиалами, расположенными во всех федеральных округах за исключением Дальневосточного. Ещё одной привлекательной для польских ПИИ отраслью хозяйства является строительство. Концерн “Атлас” работает на российском рынке 10 лет, но собственное производство фирма открыла лишь в 2003 году в подмосковной Дубне. Завод включает комплекс по добыче, обработке и сушке песка, а также цеха по выпуску сухих смесей. Инвестиции составили 5 млн долл. Однако, по сообщениям ряда СМИ, “Атлас” продает дубнинский завод австрийской компании “Баумит” и планирует сконцентрироваться на цементом рынке2. В строительном секторе присутствует также фирма “Будимэкс”, специализирующаяся на выполнении строительно-монтажных и проектных работ, оказании инжиниринговых услуг. Компания открыла представительства в Москве и Калининграде. К перспективным крупным проектам кроме вышеуказанных следует отнести предполагаемое строительство в Новгородской области компанией “Амика Вронки” завода по выпуску кухонных плит. Инвестиции в новое предприятие мощностью 200 тыс. штук плит в год превысят 45 млн долл.3 Чехия. Чешские фирмы активно проникают на российский рынок с 2000-х годов. В настоящее время основными отраслями, где присутствует как крупный, так и средний чешский капитал, является пищевая промышленность, машиностроение, торговля, финансовый сектор. В российской пищевой индустрии Чехия представлена известной фирмой “Гаме” (Hame), производящей долгохранящиеся и охлажденные продукты. Компания, приобретя в 2003 году Боголюбовский плодовоовощной комбинат во Владимирской области, на следующий год обеспечила собственный выпуск мясных консервов мощностью 35 тыс. т в год, инвестировав в производство порядка 5,3 млн долл. Впоследствии компания “Гаме” объявляла о разных планах расширения бизнеса в России, но в итоге в начале 2005 года остановилась на производстве кетчупов, стремясь захватить до 7% рынка страны. Этот завершённый в 2006 году проект привлек около 0,5 млн долл. капиталовложений4. Среди реализованных чешских инвестиционных проектов в машиностроении особого внимания заслуживает создание производства свечей зажигания в г. Озёрск (Калининградская область) компанией “Бриск” в 2000 году. 1 RBC Daily. 15.02.2006. Бизнес. 11.10.2006. 3 Деловой Петербург. 16.11.2006. 4 Ведомости. 25.02.2005. 2 80 Алексей Кузнецов, Анна Четверикова В сфере услуг популярность такой отрасли, как торговля, остается пока низкой среди чешских фирм: только “Компания ХАКР” с 2002 года занимается реализацией каминов. Наиболее привлекательным является финансовый сектор, где функционируют сразу несколько чешских структур. Одной из первых на рынке России в середине 1990-х годов появилась группа “ИПБ”: её подразделение “Инвестиционный и почтовый банк” совместно с банком “Возрождение” (49% акций) создали ООО “Первый Чешско-Российский банк”, который до 2007 года входил в первую сотню банков России (теперь на 104-м месте)1. Подразделения другой крупной группы “Хоум кредит” начали работу на российском рынке с 2002 года. “Чешская страховая компания” и “Хоум кредит энд финанс банк”, причём последний, специализируясь на потребительском кредитовании, занимает одно из лидирующих мест и владеет 57 представительствами по всей России. Перспективными для чешских инвесторов, по сообщениям ряда СМИ, являются “традиционные и прибыльные” для российской экономики отрасли – топливно-энергетический комплекс. Летом 2006 года топливный оператор “Сепро” объявил о планах по строительству в Орловской области НПЗ мощностью 3,5 млн т, инвестиции в создание которого могут превысить 600 млн долл.2 Кроме этого, крупнейшая группа Чехии “ЧЕЗ” планирует инвестировать средства в активы РАО “ЕЭС России”, а компания “Фалкон кэпитал” – создать сетевую энергетическую компанию в Калмыкии. Реализация этих планов позволит привлечь в российскую экономику дополнительные капиталы и изменит отраслевую структуру чешских ПИИ. Словения. Несмотря на присутствие ряда словенских фирм в России более десяти лет, объём словенских инвестиций составляет всего около 100 млн долл. Сегодня в стране, в основном в столице и Подмосковье, работает более 70 организаций со словенскими ПИИ, среди которых присутствуют и многие известные компании. Анализ в отраслевом разрезе показывает лидерство фармацевтической промышленности, торговли и финансового сектора. Компания “Крка”, специализирующаяся на производстве медикаментов и различного медицинского оборудования, в 2003 году построила завод по выпуску лекарств (“КРКА-Рус”) в подмосковной Истре. Инвестиции в предприятие мощностью 600 млн таблеток и 240 млн капсул в год составили 30 млн долл. Фирма владеет в России также сбытовой организацией “КРКА фарма”. В торговле действует ряд организаций разной специализации. Представительства в России имеют фирмы “Фруктал” (переработанные фрукты и овощи), “Этол” (ароматизаторы), “Колинска” (детское питание). Широкой сетью отделений с 1990-х годов владеет фармацевтическая фирма “Лек” (ныне под швейцарским контролем), а производство лаков, красок и клеев представляет “Хелиос”. Кроме того, следует выделить компанию “Горенье”, в ближайшие планы которой входит строительство в России собственного завода по производству 1 2 Эксперт. 19–25.03.2007. RusEnergy. 15.06.2006. Восточноевропейские страны ЕС: куда идут их инвестиции 81 стиральных машин с объёмом выпуска в 300 тыс. единиц ежегодно. Инвестиции в реализацию проекта превысят 85 млн долл.1 Финансовый сектор Словении представляет группа “НЛБ”, в частности, её банк “Нова Люблянска банка”. Помимо действующего представительства в Москве банк в 2005–2006 годах был портфельным инвестором крупного российского банка “Промсвязьбанк”. Таким образом, уровень диверсификации словенских ПИИ в России невелик, зато перспективы его увеличения значительны. Словакия. Инвестиционное сотрудничество между Россией и Словакией нельзя назвать широкомасштабным. В настоящее время в России действует около 60 совместных предприятий с участием словацкого капитала, большинство из которых являются торгово-посредническими. Основу же словацких ПИИ в российской экономике составляют капиталовложения группы “Матадор”. “Матадор” в российской химической промышленности появился в 1995 году, когда создал на паритетных началах с АК “Сибур – Русские шины” в Омской области ЗАО “Матадор-Омскшина”, выпускающее шины для легковых и легкогрузовых автомобилей. За годы работы общество увеличило выпуск продукции в разы: в 1996 году “Матадор-Омскшина” произвело около 177 тыс. шин, в 2000-м – 1 млн, в 2005-м – 2,8 млн шин. С 2005 года на предприятии осуществляется масштабная программа модернизации и расширения, рассчитанная до 2008 года. Инвестиции в её реализацию составляют около 55 млн долл., из которых в 2006 году вложено 13 млн долл. Таким образом, к 2010 году “Матадор-Омскшина” планирует выпускать до 4 млн шин ежегодно2. Кроме производственных мощностей, группа “Матадор” в 2002 году создала для стимулирования сбыта ЗАО “Словшинтрейд”, владеющее сетью централизованных складов по всей России. Полиграфическая деятельность привлекла словацких инвесторов недавно, поэтому масштабных проектов в отрасли мало. Среди них открытие собственного производства компанией “Графобал Скалица” в Ростовской области в 2005 году. Новое предприятие, в строительство которого инвестировано 20 млн долл., способно выпускать 15 тыс. т упаковки из бумаги и картона ежегодно3. Словацкий капитал присутствует также в строительстве, где компании осуществляют проекты в крупных городах России, и в машиностроении, в рамках которого компания “Нормит” совместно с заводом “Агрегат” выпускает оборудование для изготовления пищевых продуктов в Подмосковье. Перспективным сектором российской экономики для словацких инвесторов можно назвать бумажное производство: в 2007–2009 годах в Ивановской области планируется построить завод по выпуску бумажных гигиенических изделий мощностью 25 тыс. т продукции в год, ПИИ в который превысят 75 млн долл. Ведомости. 11.08.2005. Коммерсант в Омске. 08.09.2006. 3 Известия Юг. 28.01.2005. 1 2 82 Алексей Кузнецов, Анна Четверикова Эстония. Эта страна лидирует среди государств ЦВЕ по размерам накопленных в России ПИИ и даже входит в двадцатку основных стран-инвесторов (свыше 330 млн долл. к началу 2007 г., или 0,5%). Однако, как и в случае с латвийскими и литовскими фирмами, территориальные предпочтения эстонских инвесторов ограничиваются преимущественно Северо-Западом. Основная часть эстонских ПИИ в России связана с деятельностью мультимиллионера Хиллара Тедера. Он является совладельцем компании “Доринда”, контролирующей сеть гипер- и супермаркетов “О’Кей”. Первый гипермаркет был открыт в Санкт-Петербурге в 2002 году, а с 2005-го началась экспансия сети по России. К весне 2007 года число гипермаркетов достигло 14 (из них 11 – в северной столице, где работает уже и 2 супермаркета). К концу года ожидается, что число гипермаркетов достигнет 20 (причём инвестиции в один такой торговый комплекс доходят до 30 млн долл.). Тедер получил от своих российских партнёров (с которыми до недавнего времени также контролировал известного производителя соков “Мултон”) не менее 10–15% акций “Доринда” за помощь в разработке системы логистики магазинов, параметров торговых залов и т.д. (по другим данным, эстонскому бизнесмену принадлежит 23,3% акций)1. Из других проектов, реализуемых эстонскими компаниями в России, следует обратить внимание на группу “Гласкек”, действующую в промышленности стройматериалов. В 1999 году в Санкт-Петербурге компания создала торговое представительство, а также запустила производство пластиковых окон на базе Кировского завода. В 2003 году “Гласкек” открыла новую линию – по выпуску конструкций из алюминия. Летом 2004 года ведущая эстонская компания по производству и сбыту железобетонных конструкций “Э-Бетоонэлемент” и петербургский концерн “М-Индустрия” создали совместное предприятие на базе одного из цехов крупнейшего в Ленинградской области завода по выпуску железобетонных изделий “Стройдеталь” в Тосно. Новые для России технологии и оборудование на сумму в несколько миллионов долларов предоставила эстонская сторона. Основной продукцией фирмы стали особо прочные длинномерные железобетонные изделия для паркингов и супермаркетов, число которых в Петербурге и его пригородах стремительно растет, а также промышленных предприятий и спортивных сооружений (хотя 1/3 продукции идет на экспорт)2. Эстонская группа “Ханса” включает действующий в ряде регионов России “Хансабанк”, который приобрел в 2005 году московский банк “Квест” за 3,4 млн долл., и фирму “Ханса Лизинг”, занимающуюся лизингом железнодорожных вагонов и цистерн. Среди других эстонских проектов – торговые фирмы (в основном в Петербурге), а также построенный в конце 1990-х годов фирмой “Норма-Освар” во Владимирской области завод по производству ремней безопасности (инвестиции 0,6 млн долл.). Кроме того, можно отметить 1 2 Сайт сети магазинов “О’Кей” (www.okmarket.ru); Ведомости. 09.12.2005; www.conditer.ru – 30.01.2007. Saint-Petersburg Business Guide. 07.04.2005 (www.spbgid.ru); Guide to Property. 16.11.2006 (www.g2pdaily.ru). Восточноевропейские страны ЕС: куда идут их инвестиции 83 ПИИ в небольшие предприятия Псковской области, например, рыбоперерабатывающий “Консервный комбинат “Гдов” и лесоперерабатывающее предприятие “Фактотум”. Литва. Основу литовского инвестирования в Россию составляют малые и средние компании, вследствие чего объём вложений относительно невелик. Наиболее привлекательными для предприятий Литвы являются разные отрасли обрабатывающих производств. Территориально литовские инвестиции в силу географической близости концентрируются в основном в Калининградской области, на которую приходится около 90% российско-литовских предприятий и фирм под 100-процентным литовским контролем (всего их порядка 600). Инвестирование в пищевую промышленность характеризуют следующие проекты: в Калининградской области компания “Науйои рута” вложила около 3 млн долл. в строительство кондитерского цеха, “Клайпедос маиста” – 5 млн долл. – в создание мясоперерабатывающего предприятия, “Вичунай” – 7 млн долл. в рыбоперерабатывающий завод. Самый большой проект с литовским участием в пищевой отрасли других регионов российского Северо-Запада – завод по производству сыров в Ленинградской области – привлек лишь 0,35 млн долл. известной молокоперерабатывающей компании “Рокишкю Сурис”. Литовские компании инвестируют также и в сборку различного оборудования, в основном в Калининградской области. Фирма “Сонекс” организовала совместное предприятие по сборке компьютерной техники. Компания “Снайге” запустила производство холодильников, вложив в проект 14 млн долл. В 2006 году фирма “Литана” купила судоремонтное предприятие, в реконструкцию которого предполагается инвестировать около 4 млн долл. Можно отметить и литовско-белорусское ООО “Арви”, планирующее вложить 9 млн долл. в строительство завода по смешиванию минеральных удобрений в Черняховске. Конечно, значимые проекты групп Литвы не ограничиваются СевероЗападом России. Например, в Рязанской области “Нямуно банга” вложила 7 млн долл. в строительство завода ПЭТ-преформ (полуфабрикатов для изготовления пластиковых бутылок)1. Однако и в дальнейшем литовские ПИИ в России будут связаны в основном с территориально близкими регионами. Латвия. Инвестиционная активность латвийских компаний также в основном проявляется в Северо-Западном федеральном округе и в российской столице. В отраслевом разрезе крупные группы Латвии представляют непроизводственный сектор экономики, средние и малые – промышленность. В финансовом секторе России с 2005 года присутствует “Парекс банк” – в Москве и Санкт-Петербурге он открыл представительства ряда своих структур. Больше в настоящее время крупных латвийских групп на российском рынке нет, хотя ещё в 1998 году известная группа “Гута” построила два завода по про- 1 В самой Литве попытка создания такого предприятия (хотя и большей мощности) вызвала протесты общественности из-за угрозы экологии (Пластинфо. 10.03.2004). Алексей Кузнецов, Анна Четверикова 84 изводству соков в Московской и Самарской областях. Однако в 2000 году компания свернула свою деятельность в России1. Средние и малые предприятия Латвии инвестируют средства на приграничных российских территориях в такие обрабатывающие производства, как лесозаготовка и деревообработка, производство строительных материалов, рыбопереработка, производство молочной продукции и др. Спецификой латвийских инвесторов является их лидерство по размерам ПИИ в граничащей с Латвией Псковской области. В регионе зарегистрировано порядка сотни фирм с латвийским капиталом, что примечательно для области, которая не пользуется популярностью у других европейских инвесторов (за исключением эстонских). Болгария и Румыния. Ещё меньше можно сказать о капиталовложениях в России, которые осуществили фирмы из самых новых членов ЕС. В основном их инвестиционные связи с Россией характеризуются нарастающим потоком российских ПИИ в их экономику. Наиболее значимым болгарским инвестором является холдинг “Булгартабак”, наладивший выпуск сигарет в Белгороде, Сочи и Калининграде (однако крупнейший его проект – совместное производство в Подольске – свернут в 2002–2003 годах из-за разгоревшегося при приватизации холдинга конфликта по поводу бывшей советской собственности в Болгарии). Следует также отметить фармацевтическую фирму “Софарма”, которая приобрела в 2001 году в Азове завод “Ростбалканфарм”, наладив выпуск бронхолитина и других лекарств. С румынским капиталом в России вообще действует лишь немногим более десятка предприятий, в основном по обслуживанию сбыта потребительских товаров – румынского вина, мебели, консервов. В частности, можно назвать совместную компанию “Руссимекс”, которая реализует в Москве дорогие марки румынской мебели (“Симекс”, “Мобекс” и др.). * * * Восточноевропейские инвесторы из числа новых стран-членов ЕС, конечно, не могут в полной мере состязаться с крупными западными компаниями по масштабам и величине инвестиционной деятельности. Однако некоторые из них, несмотря на небольшой размер своих экономик и господство иностранных ТНК, выделяются по осуществлённым в России капиталовложениям. Во всяком случае, существование традиционных экономических связей между постсоциалистическими странами способствует занятию компаниями ряда стран ЦВЕ определенных производственных ниш в России. В частности, восточноевропейские инвесторы опережают своих западноевропейских конкурентов в сфере инвестирования в российскую фармацевтическую промышленность. И хотя в целом возможности развития инвестиционного сотрудничества стран ЦВЕ с Россией пока ограничены, недоучитывать их потенциал нельзя. Более того, в случае с венгерскими и словенскими ТНК для российских фирм, начавших интернационализацию своей деятельности, не исключена реализация 1 Известия. 10.07.2000; www.propivo.ru – 21.12.2005. Восточноевропейские страны ЕС: куда идут их инвестиции 85 проектов совместного инвестиционного освоения Юго-Восточной Европы. Во всяком случае, первый пример уже есть – летом 2006 года было объявлено о создании совместного предприятия словенской государственной нефтяной компанией “Петрол” и российской ТНК “Лукойл”. Целью проекта назван совместный сбыт бензина в бывших югославских республиках, для чего в регионе объединяются сети АЗС недавних конкурентов. Нельзя недооценивать имеющийся потенциал сотрудничества фирм из России и ЦВЕ и вне сырьевого сектора. ____________________________________________