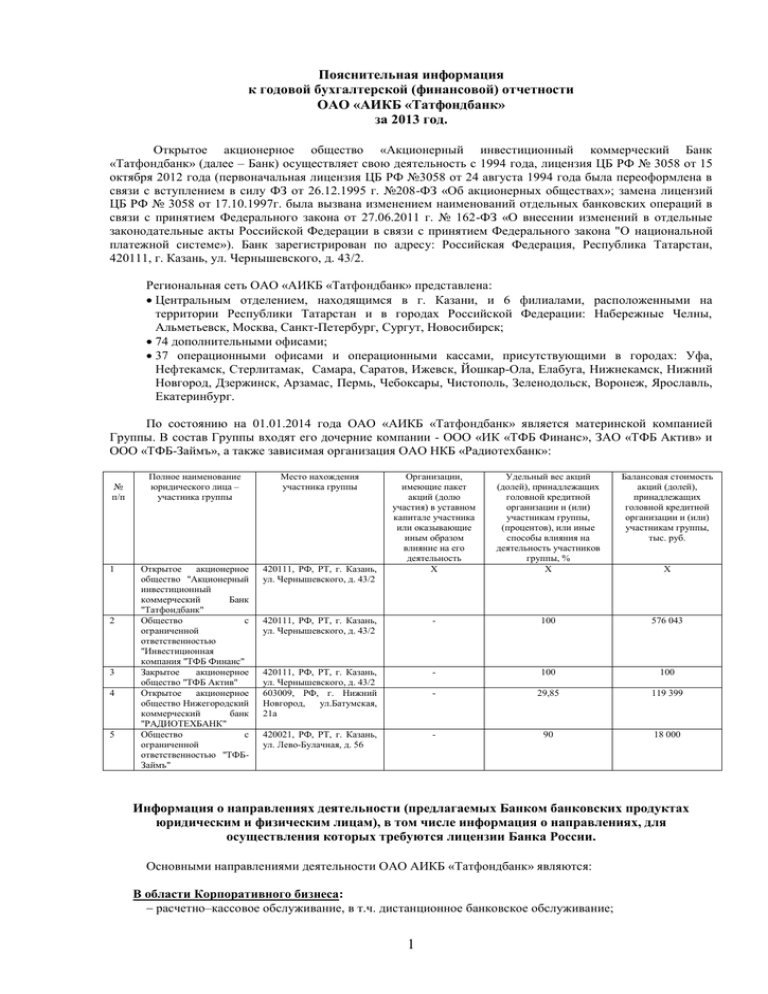

За 2013 год

реклама