Раннее определение тренда

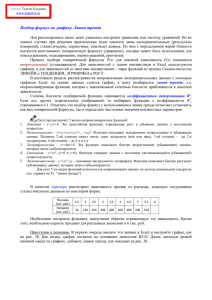

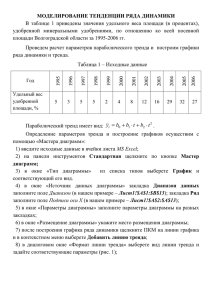

реклама

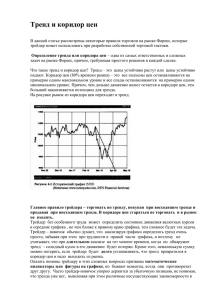

Раннее определение тренда John F. Ehlers Внушительную прибыль можно накопить, только оставаясь в позиции на протяжении тренда. Мы все стали бы миллионерами, если бы только могли рано идентифицировать тренд в его начале. Оглядываясь назад, тренды очевидны, но совсем другое - увидеть тренд в горячке битвы. Тренда вообще может не быть, когда мы его ждем. Если мы построим разумную математическую модель рынка, мы сможем исследовать ее параметрически. Выводы, которые сделаем на основании этой модели, могут помочь нам установить точки входа, а также стратегии для торговли трендами. Чтобы создать модель, рассмотрим рынок в свете случайного блуждания. Случайное блуждание по рынку Как вода может течь только вниз, время в трейдинге нельзя повернуть вспять. Кроме того, цены могут расти или снижаться только таким же образом, как река поворачивает вправо или влево. Эти элементы сводят проблему случайного блуждания к специальной форме, которую математики зовут "блуждание пьяницы". В самой простой форме этого блуждания, "пьяный" ступает только по диагонали квадрата вправо или влево. С каждым шагом он должен принять новое решение. Чтобы сделать решение случайным, он подбрасывает монету, дабы определить направление движения. Повторенный множество раз, след его пути напоминает дымный шлейф. Вопрос о пункте назначения пьяницы можно решить через известное частное дифференциальное уравнение, называемое уравнением диффузии. Плотность частиц дыма в шлейфе аналогична вероятности расположения алкоголика. Снимок блуждания пьяницы с длительной выдержкой, повторенный много раз, показал бы его хаотичность. Этот снимок отобразил бы сложные пути, имеющие однородную плотность, расширяющиеся от начальной позиции. Однородная плотность делает пути похожими на дымный шлейф. Далее, случайное блуждание не обязательно означает хаос. Внесем незначительное изменение в проблему блуждания пьяницы - пусть случайный бросок монеты управляет не направлением, а изменением направления - то есть случайная переменная вместо направления становится импульсом. Частное дифференциальное уравнение, описывающее это состояние, известно, как уравнение телеграфиста. Уравнение описывает электрические волны, идущие по телеграфным проводам, протянутым среди других предметов. Картина в результате похожа на раскачивание пьяницы взад и вперед. Он корректирует общее направление, пытаясь достичь цели. Такая формулировка проблемы, выраженная в терминах физики, точно отображает реку и объясняет, почему река извивается. На снимке с длительной выдержкой дорожки распределяются все еще беспорядочно. Однако, на кратчайшем пути очевидны циклы. Аналогично, рынок имеет краткосрочные циклы, когда преобладают соответствующие условия. Если достаточно трейдеров спрашивают себя, вырастет ли сегодня рынок, случайная переменная будет направлением. Таким образом, установлены условия для решения уравнения диффузии. С другой стороны, если достаточно трейдеров спрашивают себя, продолжится ли тренд, случайная переменная теперь становится импульсом. Тогда Вы можете ожидать, что будут установлены условия для решения уравнения телеграфиста. Рынок созрел для работы в краткосрочном цикле. Идентификация трендов от обратного Сформированная случайным блужданием, наша модель рынка является или циклической или трендовой. Скользящая средняя - единственное, чем мы можем измерить сам тренд. Средние не очень полезны, потому что всегда дают задержку. Однако, мы можем измерять циклы и знать, когда рынок цикличен. От обратного, если рынок - не в краткосрочном цикле, он должен быть в тренде. Мы можем определять, является ли рынок циклическим, на периодах всего в половину цикла. Анализ циклов, таким образом, можно использовать для раннего определения тренда. Тогда ранняя идентификация тренда зависит от достоверного измерения краткосрочной циклической деятельности. Для этого есть два способа - или устранить цикл или анализировать спектр. Устранение цикла - намного легче. Давайте подойдем к вопросу об устранении цикла, используя синтез, а затем развернем процедуру, чтобы определить, что же мы должны делать для анализа. Мы можем синтезировать теоретическую кривую цен, добавляя чистую синусоиду к прямой линии тренда. Затем мы исследуем эти два компонента независимо. Надпериодная средняя теоретической синусоиды - всегда ноль, независимо от начала средней. Если же мы используем среднюю с длиной периода синусоиды, то синусоида полностью удалится и у нас останется лишь прямая линия тренда. Идентифицировать тренд оказалось легко. Мы устраняем циклический компонент, когда используем среднюю с длиной цикла. Мы можем регулировать среднюю, поскольку длина цикла меняется день ото дня. Я называю результат "мгновенной линией тренда". Средняя фиксированной длины может удовлетворять нас в те периоды, когда длина цикла не изменяется. Мы ожидаем, что цена будет колебаться вокруг нашей мгновенной линии тренда, так как цена имеет циклический компонент. Мы ожидаем увидеть, что пересечение происходит приблизительно каждую половину цикла. Если цена окажется не в состоянии пересечь мгновенную линию тренда, мы получим ясный сигнал, что цена перешла в режим тренда, то есть движение в направлении тренда поглотило циклическое движение, так что ожидаемого пересечения не происходит. Когда это происходит, цена идет параллельно нашей мгновенной линии тренда, не пересекая ее. Мгновенная линия тренда - задержанная функция, подобная нормальной скользящей средней. Используя метод мгновенной линии тренда, тренд определяется, когда цена не пересекает линию тренда в пределах половины цикла. Рисунок 1 - пример того, как мы идентифицируем тренд в первые пять дней его движения 2 марта 1990 (900302, местоположение курсора). В этой точке мы имеем 10-дневный цикл, и цена не пересекла мгновенную линию тренда за последние пять дней. Цена не выказывает никаких поползновений пересечь мгновенную линию тренда. Ранняя идентификация позволила нам взять прибыль в 30 пунктов, большую часть хода. Рисунок 1. Мы можем использовать эту технику, чтобы просто торговать тренды. Однако, прибыль будет больше, если мы используем идентификацию тренда, чтобы переходить от циклической стратегии торговли к трендовой. Предположим, что в нашем примере мы торговали на основе циклов. Торгуя каждые пять дней (каждую половину цикла), мы пошли бы в длинную 900131, на краткосрочном минимуме. Потом мы встали бы в короткую 900207 (на краткосрочном хае), в длинную 900214 (незадолго перед краткосрочным минимумом) и в короткую 900221. Наш последний короткий вход был бы приблизительно на уровне 431, существенно выше 415, цены, где мы первоначально идентифицировали нисходящий тренд. Основываясь на торговли циклами, мы уже стояли бы в короткой позиции и поэтому захватываем все трендовое движение. Переход от циклической стратегии торговли к трендовой увеличивает общую прибыльность. Верификация определения тренда Спектр показывает амплитуду на оси Y против длины цикла на оси X. Это позволяет Вам видеть относительную силу нескольких циклов, что выгодно для выбора доминирующего цикла. Спектр также позволяет Вам идентифицировать качество или разрешение измерения цикла. В идеале, измерение цикла - единственный шип на дисплее. Такая идеальная картина скажет Вам, что существует только один четкий компонент спектра доминирующий цикл. Но как быть, если спектр показывает широкую колоколообразную кривую? В этом случае энергия распространяется в диапазоне возможных доминирующих циклов, без явного преобладания какой-то длины цикла. Спектр указывает, что недостаточное разрешение - весомая причина, чтобы не торговать рынком на основе циклов. Для идентификации тренда мы более всего заинтересованы в способности спектра показывать формирование двух или более циклов. J.M. Hurst в The Profit Magic of Stock Transaction Timing выдвигает принцип пропорциональности. Упрощено, этот принцип утверждает, что более длинные циклы имеют большие амплитуды. Рисунок 2. Этот спектр показывает прекрасный 12-дневный цикл 22 февраля 1990, сразу после нашего входа в короткую позицию. Рисунок 3. Здесь показан спектр 27 февраля 1990. Обратите внимание на тонкие изменения. Начинает появляться очень длинный цикл Мы можем использовать этот принцип, чтобы идентифицировать тренды со спектром краткосрочных циклов. В нашем примере с золотом на Рисунке 2 показан превосходный 12-дневный цикл на 900222, сразу после того, как мы вступили в короткую позицию. Рисунок 3 показывает спектр на 900227. Начинает появляться очень длинный цикл, длиннее 50 дней. Рисунки 4,5 и 6 показывают прогрессию спектра в течение следующих трех дней торговли. Рисунок 6 - спектр на 900302, день, когда мы объявили, что тренд установлен. Рисунок 7 показывает спектр тремя днями позже 900307. Рисунок 7 показывает, что краткосрочный цикл поглощен трендом, который интерпретируется, как длинный цикл вне диапазона расчетов. Таким образом, спектр подтверждает, что тренд установлен. Рисунок 4. Рисунок 5. Рисунок 6 Рисунок 7 Спектр может также подтверждать, что движение тренда закончилось. Цена первый раз пересекла мгновенную линию тренда снизу 900418 (мы могли тогда выйти приблизительно по 385, с прибылью 4600 $ на контракт). 8 - спектр на 900418, показывает энергию длинного цикла. Рисунок 9 - спектр на 900425, пятью днями позже. Отсутствие энергии длинного цикла подтверждает, что тренд закончился. Рисунок 8 Рисунок 9 Полезные циклы и стратегия торговли Наш пример не является исключительным случаем. Этот подход можно использовать, чтобы многократно менять вашу торговую стратегию, когда рынок переключается из режима цикла в режим тренда и обратно. Все, что Вам нужно сделать, оценить или измерить текущий краткосрочный цикл, а затем взять простую среднюю с периодом, большим длины цикла и отметить ее точкой на вашем графике. Повторяйте это ежедневно. Соединение средних в линию создаст вашу "мгновенную линию тренда". Затем понаблюдайте за поведением цены относительно этой линии, чтобы идентифицировать начало тренда, когда цена не пересекла ее в пределах последней половины цикла. Я пробую автоматизировать стратегию торговли. Давней мечтой человечества было создание роботов для обслуживания людей. Опознавая, находимся ли мы в режиме тренда (уравнение диффузии) или режиме цикла (уравнение телеграфиста), наши компьютеры будут знать, какую стратегию торговли применить.