Кредитование из собственных средств банка

реклама

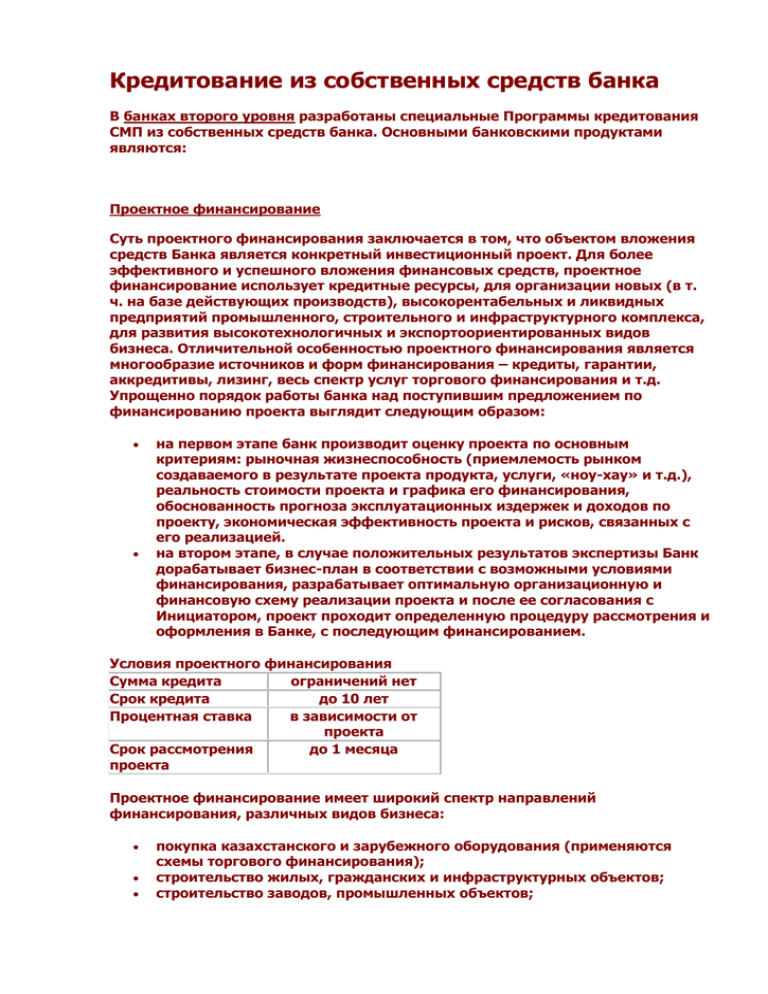

Кредитование из собственных средств банка В банках второго уровня разработаны специальные Программы кредитования СМП из собственных средств банка. Основными банковскими продуктами являются: Проектное финансирование Суть проектного финансирования заключается в том, что объектом вложения средств Банка является конкретный инвестиционный проект. Для более эффективного и успешного вложения финансовых средств, проектное финансирование использует кредитные ресурсы, для организации новых (в т. ч. на базе действующих производств), высокорентабельных и ликвидных предприятий промышленного, строительного и инфраструктурного комплекса, для развития высокотехнологичных и экспортоориентированных видов бизнеса. Отличительной особенностью проектного финансирования является многообразие источников и форм финансирования – кредиты, гарантии, аккредитивы, лизинг, весь спектр услуг торгового финансирования и т.д. Упрощенно порядок работы банка над поступившим предложением по финансированию проекта выглядит следующим образом: на первом этапе банк производит оценку проекта по основным критериям: рыночная жизнеспособность (приемлемость рынком создаваемого в результате проекта продукта, услуги, «ноу-хау» и т.д.), реальность стоимости проекта и графика его финансирования, обоснованность прогноза эксплуатационных издержек и доходов по проекту, экономическая эффективность проекта и рисков, связанных с его реализацией. на втором этапе, в случае положительных результатов экспертизы Банк дорабатывает бизнес-план в соответствии с возможными условиями финансирования, разрабатывает оптимальную организационную и финансовую схему реализации проекта и после ее согласования с Инициатором, проект проходит определенную процедуру рассмотрения и оформления в Банке, с последующим финансированием. Условия проектного финансирования Сумма кредита ограничений нет Срок кредита до 10 лет Процентная ставка в зависимости от проекта Срок рассмотрения до 1 месяца проекта Проектное финансирование имеет широкий спектр направлений финансирования, различных видов бизнеса: покупка казахстанского и зарубежного оборудования (применяются схемы торгового финансирования); строительство жилых, гражданских и инфраструктурных объектов; строительство заводов, промышленных объектов; инвестиции в основные и оборотные средства перерабатывающих производств; приобретение товаров, сырья и услуг; лизинг. Банк начинает работу с проектом с подготовительного этапа. На данном этапе ведутся предварительные переговоры о возможности рассмотрения проекта, и предоставляется необходимая документация. Продолжительность подготовительного этапа, как правило, 1 день. Вторым этапом работы является комплексная банковская экспертиза проекта. Специалистами банка всесторонне оценивается проект и финансовое положение его инициатора. Продолжительность данного этапа 10 рабочих дней с даты предоставления полного пакета документов. Последним этапом рассмотрения проекта является утверждение на Кредитном Комитете (Правлении Банка) и оформление документов на выдачу кредита (гарантии, аккредитива). Продолжительность последнего этапа 2-3 дня. Программа краткосрочного кредитования предприятий в форме овердрафт Программа кредитования является одной из форм краткосрочного кредита, предоставляемая банком клиенту на доверительной основе сверх его остатка на счете в данном банке путем дебетования его счета. Основные условия кредитования следующие: срок кредитования – не более 25 дней; ставка вознаграждения (интереса) не превышает действующие ставки на финансовом рынке; вид кредитования – в национальной (тенге) и иностранной валютах – долларах США; в исключительных случаях требуется обеспечение – движимое/недвижимое имущество. Программа «Субсидирование ставки вознаграждения (интереса) по кредитам, выдаваемым банками второго уровня предприятиям по переработке сельскохозяйственной продукции на пополнение их оборотных средств» Целью реализации Программы является частичное удешевление суммы платежей, уплачиваемых заемщиками банкам по процентным ставкам кредитов, выдаваемых банками на пополнение оборотных средств заемщиков для производственных целей. Удешевление осуществляется за счет субсидирования из республиканского бюджета части (до 80% от процентной ставки кредита банка) ставки вознаграждения банка. Заемщик самостоятельно из своих средств выплачивает банку разницу между установленной процентной ставкой банковского кредита и суммой, субсидируемой из республиканского бюджета. Программа предоставления банковских займов отечественным производителям товаров и услуг Программа предоставления банковских займов предназначена для отечественных производителей товаров и услуг, ориентированных на импортозамещение и экспорт. Основные условия кредитования следующие: ставка вознаграждения (интереса): на пополнение оборотного капитала – 10% годовых; на увеличение основного капитала – 8% годовых; льготный период не более 2 лет по выплате основного долга и вознаграждения (интереса) в зависимости от типа бизнеса и окупаемости проекта; вид кредитования: только в иностранной валюте – долларах США; максимальный объем финансирования одного проекта: для малого и среднего бизнеса – 100 000 долларов США. Кредитные линии международных финансовых институтов Помимо кредитования за счет собственных средств, банки второго уровня осуществляют целевое финансирование проектов в рамках кредитных линий международных финансовых институтов: Европейский Банк Реконструкции и Развития, Всемирный Банк, Центрально-Азиатский Американский Фонд поддержки предпринимательства, Экспортно-Кредитные Агентства и т.д. Стоимость финансирования в рамках вышеназванных линий невелика (от 1518% годовых на срок до 7 лет). Европейский Банк Реконструкции и Развития (Программа кредитования малого и среднего бизнеса) Программа кредитования малого бизнеса по кредитной линии ЕБРР – это кредиты, которые доступны для каждого предпринимателя, не зависимо от размера его бизнеса. В рамках Программы выдаются три типа банковских займов: экспресс микро кредиты; микро кредиты; малые кредиты. Условия кредитования по каждому виду кредитов приведены ниже: Условия экспресс микро кредитования Валюта кредита тенге и доллары США Сумма кредита до 5 тыс. долларов Срок кредита до 12 месяцев Процентная ставка в (месяц) от 1,6% в тенге, от 1,4% в долларах США Погашение процентов ежемесячно Погашение основного долга ежемесячно Условия микрокредитования Валюта кредита Сумма кредита Срок кредита Процентная ставка в (месяц) Погашение процентов Погашение основного долга Условия малых кредитов Валюта кредита Сумма кредита Срок кредита Процентная ставка в (месяц) Погашение процентов Погашение основного долга тенге и доллары США от 2.000 до 10.000 долларов США до 48 месяцев от 1,2% в тенге, от 0,9 % в долларах США ежемесячно ежемесячно тенге и доллары США от 10.000 до 200.000 долларов США до 48 месяцев от 1,1% в тенге, от 0,8 % в долларах США ежемесячно ежемесячно По данной Программе кредитуется только действующий бизнес. В качестве обеспечения банковского займа принимается недвижимое/движимое имущество, автомашины, личное имущество, имущество предприятия, товары в обороте. Рассмотрение заявок и выдача кредитов осуществляется в кратчайшие сроки: по микрокредитам и малым кредитам в течение одной недели, по экспресс-микро кредитам в течение 3-х дней. Программа кредитования малого бизнеса по кредитной линии ЕБРР действует в городах: Алматы, Актобе, Атырау, Актау, Жесказган, Петропавловск, Шымкент, Уральск, Павлодар, Кызылорда, Астана, Тараз, Костанай, Усть-Каменогорск, Кокшетау, Семей, Талды-Корган, Сатпаев и Кульсары. Предоставляемые документы При обращении в банк за кредитом юридическим лицам необходимо предоставить учредительные документы, финансовые отчеты (показатели деятельности предприятия) и документы по обеспечению. Для индивидуальных предпринимателей (ИП) без образования юридического лица и физическим лицам достаточно: удостоверение личности, свидетельство о регистрации и документы на залог. В Программе участвуют пять банков второго уровня, рекомендованные Национальным Банком Республики Казахстан, удовлетворяющие требованиям ЕБРР по критериям приемлемости уполномоченных банков: АО «Казкоммерцбанк», АО «Банк ЦентрКредит», АО «Народный Банк Казахстана», АО «Банк ТуранАлем», АО «Алматинский торгово-финансовый банк». Проектное финансирование по Программе Центрально АзиатскогоАмериканского фонда поддержки предпринимательства (ЦААФ) ЦААФ учрежден в июле 1994 года по решению Президента и Конгресса США для поддержки развития малого и среднего бизнеса в Центральной Азии. Условия финансирования по кредитной линии ЦААФ Валюта кредита доллары США от 10.000$ до Сумма кредита 500.000$ Срок кредита до 3-х лет Процентная ставка 18% годовых Льготный период до 3 месяцев Погашение процентов ежемесячно Погашение основного долга ежемесячно Требования к заемщикам: предприятие должно быть в частной собственности и находиться во владении резидента республики; предприятие должно быть действующим в течение как минимум последних 12 месяцев перед подачей заявки; финансовые прогнозы должны показывать достаточный капитал для погашения кредита; предприятие должно предоставить достаточное залоговое обеспечение возвратности кредита; предприятие/владельцы предприятия обеспечивают как минимум 20% стоимости проекта за счет собственных активов; кредитные ресурсы не могут быть использованы для финансирования импорта товаров в коммерческих целях. средства кредитной линии АКК предоставляются только на финансирование проектов, связанных с производством и оказанием услуг населению. Исламский Банк Развития Кредитные ресурсы могут быть использованы на приобретения машин и оборудования, приобретаемых на условиях Лизинга или Продажи в рассрочку. Основные условия кредитования по кредитной линии Исламского Банка Развития приведены в таблице Условия финансирования по кредитной линии ИБР Валюта кредита СКВ* Минимальная сумма 50.000$ (эквивалент) кредита Максимальная сумма 1.300.000$ (эквивалент) кредита Срок кредита до 10 лет Процентная ставка от 9 до 11% годовых Льготный период до 3 лет Погашение процентов и каждые шесть месяцев основного долга * Свободно конвертируемая валюта Инструментами финансирования являются лизинг и продажа в рассрочку (право собственности на приобретаемое оборудование сразу же переходит к заемщику). В обеспечение кредита может выставляться оборудование, приобретаемое на условиях лизинга или продажи в рассрочку, а также другое ликвидное обеспечение. Требования к заемщикам: наличие документально подтвержденных доходов; предоставление ликвидного залога. KfW (Германское кредитное ведомство) Приоритетными отраслями являются производственная, перерабатывающая, сектор бытового обслуживания и торговля. Основные условия кредитования по кредитной линии KfW приведены в таблице. Условия финансирования по кредитной линии KfW Валюта кредита евро 70% – закуп оборудования, запасных частей Целевое назначение 30% – производственные издержки Минимальная сумма кредита 5.000 евро Максимальная сумма 750.000 евро кредита Срок кредита до 4 лет Процентная ставка 12% годовых Льготный период до 1 года Погашение процентов и равные полугодовые платежи основного долга Требования к заемщикам: численность работников на предприятии не должна превышать 200 человек, а в некоторых случаях до 500 человек. для подтверждения финансовой устойчивости заемщика необходимо его участие в реализации проекта в размере 20% от суммы кредита. ликвидное залоговое обеспечение. Программа GSM-102, США По данной Программе GSM-102 финансируется покупка сельскохозяйственной продукции из США. Условия финансирования по Программе GSM-102 Срок кредита до 1 года Процентная ставка определяется индивидуально Погашение основного равные полугодовые платежи долга Ограничения не финансируются пестициды, оборудование и витаминные добавки; не финансируется оборотный капитал; не разрешено рефинансирование. Микрокредитование В рамках «Государственной Программы микрокредитования в РК на 2005-2007 гг.» в соответствии с Законом РК «О микрокредитных организациях» (МКО) от 06.03.2003 г., Уставами микрокредитных организаций и внутренними правилами предоставления микрокредитов осуществляется кредитование СМП. Цель и задачи Программы Цель Программы заключается в создании условий для субъектов малого предпринимательства по обеспечению доступности к финансовым ресурсам и созданию системы микрокредитования. Микрокредитные организации предоставляют микрокредиты в размере, не превышающем 1.000 МРП на одного заемщика, но не более 25% от размера собственного капитала микрокредитной организации на одного заемщика. Методы группового займа МКО используют методы группового кредитования. Это могут быть групповые и солидарные займы. Групповой займ Предусматривает предоставление микрокредита группе заемщиков, состоящей от 4 до 10 человек. Микрокредит предоставляется одному или двум заемщикам из группы. Погашение основного долга по микрокредиту передается остальным заемщикам. Остальные заемщики, ожидающие микрокредит, становятся гарантом возвратности. Солидарный займ Предусматривает формирование группы заемщиков из различных сфер бизнеса, состоящих не менее чем из 3-х более рентабельных и 2-х подверженных риску предприятий, учитывающих сезонность и природные катаклизмы (например, посевные и уборочные работы, выращивание птиц, услуги парикмахерской и т.д.). Микрокредиты выдаются всем членам солидарной группы, что обеспечивает возвратность от всей группы. При формировании солидарной группы, каждый будет ознакомлен с договором о предоставлении микрокредита, где предусматривается солидарная ответственность за погашение основного долга и оплаты ставки вознаграждения. В случае своевременного возврата основного долга, сумма микрокредита будет увеличиваться, что послужит дополнительным стимулом для своевременного погашения основного долга по микрокредиту. Кредиты через микрокредитные организации выдаются на следующих условиях: Валюта кредита тенге Максимальная сумма кредита 1.000 МРП Срок кредита до 36 месяцев Процентная ставка от 18 до 45% годовых Льготный период до 2 месяцев Погашение процентов и основного ежемесячно долга Взаимное кредитование Одной из форм кредитования субъектов малого и среднего бизнеса является взаимное кредитование, которое осуществляется через организацию кредитного товарищества. Кредитное товарищество – юридическое лицо, не являющееся банком, образованное в результате добровольного объединения юридических и/или физических лиц, с целью удовлетворения потребностей в финансовой помощи путем аккумулирования свободных денег его участников и осуществляющее свою деятельность на основании лицензии Национального Банка на проведение отдельных видов банковских и иных операций. Разновидностями кредитных товариществ являются: кредитно-депозитные товарищества; кредитные товарищества; сельские кредитные товарищества. Особенностью осуществления кредитно-депозитным товариществом своей деятельности является возможность приема депозитов юридических лиц. Деятельность сельского кредитного товарищества направлена на решение вопросов кредитования сельского хозяйства и оказания банковских услуг его участникам. Деятельность кредитных товариществ регулируется Законом РК «О банках и банковской деятельности в Республике Казахстан», другими законодательными и нормативными правовыми актами Национального Банка, а также «Правилами по созданию кредитных товариществ». Участниками кредитного товарищества могут быть физические и юридические лица (резиденты и нерезиденты), за исключением органов представительной, исполнительной и судебной власти, государственных предприятий и организаций, более пятидесяти процентов уставного капитала которых принадлежит государству, а также юридических лиц, имеющих статус компаний, зарегистрированных в оффшорной зоне в соответствии с законодательством государства его регистрации. Количество участников кредитного товарищества в зависимости от его организационно-правовой формы должно соответствовать требованиям законодательства Республики Казахстан. Кредитные товарищества не вправе создавать филиалы, представительства и дочерние товарищества как на территории Республики Казахстан, так и за ее пределами. Mинимaльныe размеры уставного и собственного капиталов кредитно-депозитных товариществ, кредитных товариществ и сельских кредитных товариществ устанавливаются Правлением Национального Банка. Участники кредитного товарищества обязаны оплачивать взносы в уставный капитал исключительно деньгами. Кредитным товариществам запрещается участие в уставных капиталах юридических лиц. Кредитное товарищество создается на основании учредительного договора и действует в соответствии со своим уставом и лицензией, выданной Национальным Банком. Для получения разрешения на открытие кредитного товарищества юридические и/или физические лица должны представить в Национальный Банк следующие документы: заявление о выдаче разрешения на открытие кредитного товарищества; три нотариально заверенных экземпляра учредительных документов создаваемого кредитного товарищества: учредительный договор и устав на русском и государственном языках; решение учредительного собрания об утверждении устава и назначении (избрании) органов создаваемого кредитного товарищества; учредительные документы учредителей-юридических лиц; балансовые отчеты и отчеты о результатах финансово-хозяйственной деятельности (ФХД) за последний завершенный финансовый год учредителей юридических лиц, доля которых в уставном капитале кредитного товарищества равна или превышает 10%, заверенные уполномоченными аудиторскими организациями (аудиторами), а также балансовые отчеты и отчеты о результатах ФХД за последний отчетный квартал, подписанные первым руководителем, главным бухгалтером и заверенные печатью организации, являющейся учредителем, доля которого в уставном капитале кредитного товарищества равна или превышает 10%; сведения о лицах, предлагаемых для назначения (избрания) на должности руководящих работников кредитного товарищества; Положение «О внутренней кредитной политике», разработанное в соответствии с требованиями банковского законодательства, и Положение «О кредитном комитете» создаваемого кредитного товарищества; нотариально либо иным образом засвидетельствованный (удостоверенный) документ, подтверждающий полномочия заявителя на подачу заявления от имени учредителей. Заявление о выдаче лицензии должно быть рассмотрено Национальным Банком в течение 1 месяца со дня его приема, с приложением всех необходимых документов. К заявлению о выдаче лицензии должны быть приложены данные о выполнении учредителями кредитного товарищества организационно-технических мероприятий, оформленные территориальным филиалом Национального Банка в виде акта о технической готовности помещения.