Рассчитываем на возобновление роста на российском рынке акций на предстоящей неделе

реклама

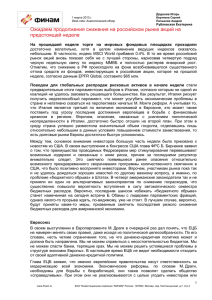

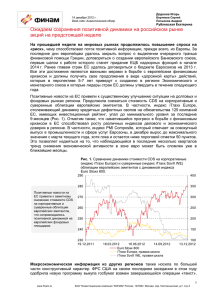

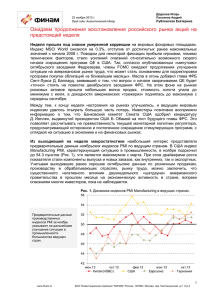

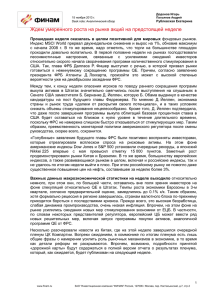

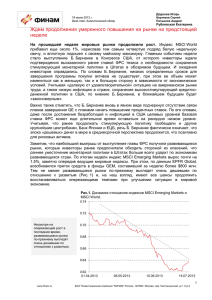

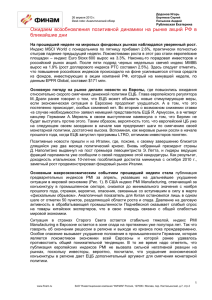

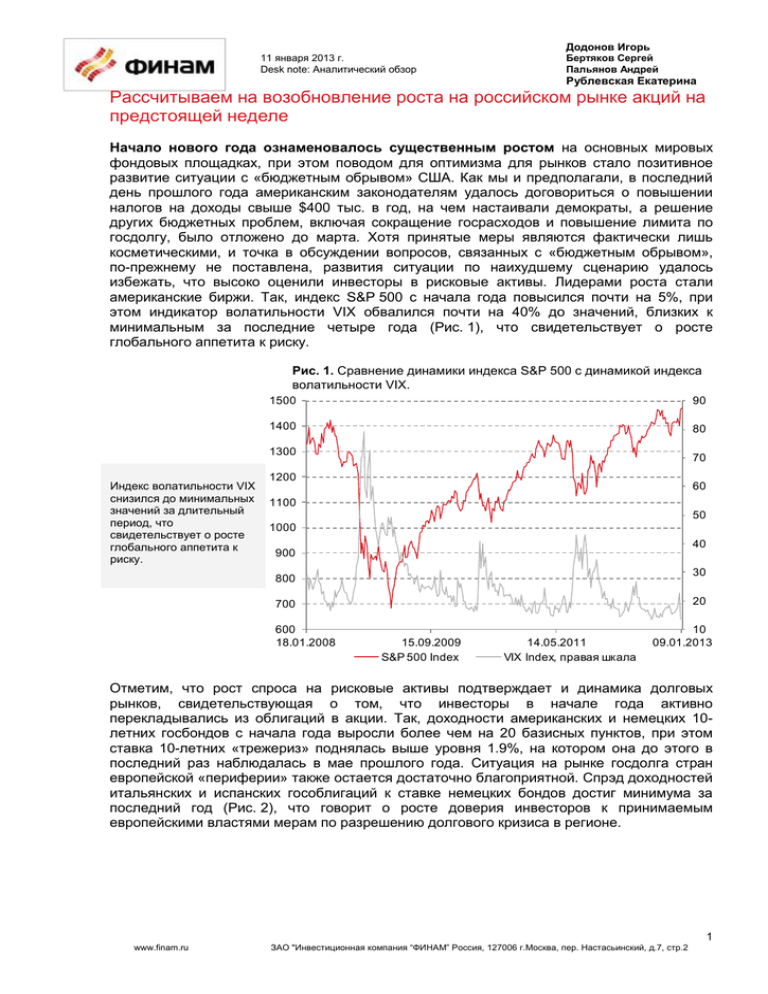

Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Рассчитываем на возобновление роста на российском рынке акций на предстоящей неделе Начало нового года ознаменовалось существенным ростом на основных мировых фондовых площадках, при этом поводом для оптимизма для рынков стало позитивное развитие ситуации с «бюджетным обрывом» США. Как мы и предполагали, в последний день прошлого года американским законодателям удалось договориться о повышении налогов на доходы свыше $400 тыс. в год, на чем настаивали демократы, а решение других бюджетных проблем, включая сокращение госрасходов и повышение лимита по госдолгу, было отложено до марта. Хотя принятые меры являются фактически лишь косметическими, и точка в обсуждении вопросов, связанных с «бюджетным обрывом», по-прежнему не поставлена, развития ситуации по наихудшему сценарию удалось избежать, что высоко оценили инвесторы в рисковые активы. Лидерами роста стали американские биржи. Так, индекс S&P 500 с начала года повысился почти на 5%, при этом индикатор волатильности VIX обвалился почти на 40% до значений, близких к минимальным за последние четыре года (Рис. 1), что свидетельствует о росте глобального аппетита к риску. Рис. 1. Сравнение динамики индекса S&P 500 с динамикой индекса волатильности VIX. 1500 90 1400 80 1300 Индекс волатильности VIX снизился до минимальных значений за длительный период, что свидетельствует о росте глобального аппетита к риску. 70 1200 60 1100 50 1000 40 900 30 800 20 700 600 18.01.2008 15.09.2009 S&P 500 Index 14.05.2011 VIX Index, правая шкала 10 09.01.2013 Отметим, что рост спроса на рисковые активы подтверждает и динамика долговых рынков, свидетельствующая о том, что инвесторы в начале года активно перекладывались из облигаций в акции. Так, доходности американских и немецких 10летних госбондов с начала года выросли более чем на 20 базисных пунктов, при этом ставка 10-летних «трежериз» поднялась выше уровня 1.9%, на котором она до этого в последний раз наблюдалась в мае прошлого года. Ситуация на рынке госдолга стран европейской «периферии» также остается достаточно благоприятной. Спрэд доходностей итальянских и испанских гособлигаций к ставке немецких бондов достиг минимума за последний год (Рис. 2), что говорит о росте доверия инвесторов к принимаемым европейскими властями мерам по разрешению долгового кризиса в регионе. 1 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Рис. 2. Сравнение динамики спрэдов доходностей итальянских и испанских гособлигаций к ставкам немецких госбондов с динамикой индекса Euro Stoxx 600. 700 350 600 Спрэд доходностей госдолга стран европейской «периферии» к ставке немецких бондов в достиг минимума за последний год, что говорит о росте доверия инвесторов к принимаемым европейскими властями мерам по разрешению долгового кризиса в регионе. 500 300 400 250 300 200 200 100 0 150 18.01.2008 15.09.2009 14.05.2011 09.01.2013 Спрэд ставок 10-летних гособлигаций Италии и Германии, б.п. Спрэд ставок 10-летних гособлигаций Испании и Германии, б.п. Euro Stoxx 600 Index, правая шкала Выходившая в первые дни нового года макроэкономическая информация также носила преимущественно позитивный характер. На своем заседании ЕЦБ, как и ожидалось, оставил ключевую процентную ставку неизменной на рекордно низком уровне, при этом глава регулятора М. Драги заявил о том, что, несмотря на сохранение понижательных рисков в европейской экономике, он ожидает постепенного восстановление ситуации в регионе. Правительство Японии объявило о новых масштабных мерах по стимулированию национальной экономики, сравнимых по объему с пакетом стимулов, введенных во время кризиса 2008-2009 гг. Это вызвало дальнейшее снижение курса иены и рост японских фондовых индексов. Из важной макростатистики выделим сильные данные по внешней торговле КНР, которые являются своего рода индикатором состояния глобальной экономики. Позитивным фактором для российского рынка стал приток капитала в фонды, инвестирующие в акции РФ, который за неделю с 3 по 9 января составил $56 млн. Это первый более или менее ощутимый приток средств с начала октября прошлого года, что позволяет надеяться на возобновление интереса глобальных инвесторов к российским активам. В середине недели мировом корпоративном секторе стартовал сезон отчетности, который по традиции открыл американский алюминиевый гигант Alcoa. Чистая прибыль компании в 4-м квартале 2012 г. составила более $240 млн., превысив результаты 3-го квартала и консенсус-прогноз рынка. Отметим, что инвесторы обычно рассматривают отчет Alcoa как индикатор ситуации во всей мировой экономике, поскольку алюминий используется практически во всех ключевых отраслях. В Alcoa ожидают, что 2013 г. станет более успешным с точки зрения тенденций в мировой экономике, а рост спроса на алюминий ускорится до 7%. В ближайшие дни свои квартальные отчеты представят крупнейшие американские банки. Их показатели должны подтвердить или опровергнуть общий позитивный взгляд участников рынка на результаты корпораций США в 4-м квартале после провального 3-го квартала. Согласно последним консенсус-прогнозам, чистая прибыль компаний из индекса S&P 500 в 4-м квартале увеличится на 5.5% к/к, а выручка – на 2.2% к/к. 2 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Евросоюз На своем первом в новом году заседании ЕЦБ, как и ожидалось, оставил базовую процентную ставку по кредитам на рекордно низком уровне в 0.75% годовых. Ставка по депозитам ЕЦБ также не изменилась, оставшись на нулевом уровне. По итогам заседания глава регулятора М. Драги провел пресс-конференцию, на которой озвучил видение европейским ЦБ ситуации в экономике Еврозоны. По словам М. Драги, экономическая активность в регионе будет «сдержанной» в 2013 г., постепенное восстановление начнется лишь к концу года. При этом глава ЕЦБ отметил, что доверие на финансовых рынках улучшается, а темпы прироста денежной массы являются умеренными. Основные же риски связаны не столько с кредитно-денежной политикой, сколько с медленным проведением структурных реформ и нерешительными действиями правительств в этом направлении. Председатель правления ЕЦБ выразил уверенность, что кредитные условия для европейских стран в 2013 г. улучшатся. Также было отмечено появление признаков постепенного снижения фрагментации внутри зоны евро. При этом М. Драги признал, что, несмотря на значительные притоки капитала в Еврозону и улучшение ситуации на финансовых рынках в последние полгода, реальная экономика все еще остается слабой. На конференции по экономическим вопросам, организованной в Берлине газетой Tageszeitung, заместитель председателя Еврокомиссии О. Рен заявил о том, что Евросоюз начинает преодолевать финансовый кризис, и Еврозоне больше не угрожает распад. В то же время он подчеркнул необходимость продолжения разумной экономической политики. По словам еврочиновника, «хотя опасность распада зоны евро предотвращена, нам нельзя проявлять беспечность. Экономический рост остается нашей главной заботой, поэтому мы должны продолжать структурные реформы». Министр финансов Германии В. Шойбле также положительно оценил успехи по выходу из кризиса, заявив, что «в Испании и Италии многое делается для улучшения ситуации, Греция также продвигается вперед». В то же время немецкий политик выступил за введение более строгих правил по регулированию финансовой политики Европы. По его мнению, «было бы очень полезно, если кто-либо в Еврокомиссии мог бы отклонять подготовленные государствами Еврозоны проекты госбюджетов в случае их несоответствия принятым правилам». По данным СМИ, Еврогруппа одобрит финансовую помощь Кипру только после обнародования результатов президентских выборов, назначенных на 13 февраля, в то время как ранее министры финансов Еврозоны планировали принять окончательное решение по данному вопросу на заседании 21 января. Такое решение связано с растущим риском того, что оппозиционный кандидат в президенты страны Д. Христофиас, который выступает против получения помощи, может одержать победу. Напомним, что кипрским банкам необходимо около 9.3 млрд. евро для докапитализации, еще 6 млрд. евро могут понадобиться для рефинансирования государственного долга и дополнительные 1.5 млрд. евро − для покрытия бюджетного дефицита. Таким образом, общая сумма необходимой помощи может составить 16.8 млрд. евро, что сопоставимо с размером ВВП Кипра (17.9 млрд. евро). На этом фоне агентство Moody's в четверг понизило рейтинг Кипра сразу на три ступени с «B3» до «CАА3», и теперь страна находится лишь в двух шагах от дефолта. Прогноз по рейтингу «негативный». В агентстве отмечают, что решение связано с ожидаемым ростом государственного долга страны, так как местным банкам необходима дополнительная помощь в большем размере, чем ожидалось ранее. По мнению аналитиков Moody's, долговая нагрузка может в конечном итоге оказаться непосильной для столь небольшой страны и привести к дефолту. По данным статистической службы Eurostat, уровень безработицы в Еврозоне в ноябре 2012 г. вырос до рекордной отметки в 11.8%. Показатель безработицы в странах ЕС в целом составил 10.8%. Наиболее заметное увеличение числа безработных в годовом 3 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина отношении было отмечено в Греции (с 18.9% до 26%), Кипре (с 9.5% до 14%), Испании (с 23% до 26.6%) и Португалии (с 14.1% до 16.3%). Наиболее низкие уровни безработицы были зарегистрированы в Австрии (4.5%), Люксембурге (5.1%), Германии (5.4%) и Голландии (5.6%). По данным Министерства экономики и труда Германии, промпроизводство в стране в ноябре увеличилось на 0.2% в месячном выражении против прогноза роста на 1% м/м. В то же время темпы снижения данного показателя в октябре были пересмотрены с 2.6% м/м до 2% м/м. Отметим, что помесячный рост промпроизводства в Германии в ноябре наблюдался впервые за четыре месяца. В то же время промышленные заказы в Германии в ноябре сократились на 1.8% м/м после роста на 3.8% м/м месяцем ранее, что оказалось хуже ожиданий. По прогнозам Бундесбанка, немецкая экономика будет стагнировать в 1-м квартале 2013 г. после заметного сокращения в конце прошлого года, хотя признаки роста могут появиться уже в ближайшее время. США В начале января президент США Б. Обама подписал законопроект по предотвращению роста налогов для большей части американского населения и предотвращению «фискального обрыва», который в последний день прошедшего года был одобрен Палатой представителей и сенатом. Соглашение предусматривает отмену налоговых льгот на американцев, чей годовой доход превышает $400 тыс., или $450 тыс. для семей (демократы изначально настаивали на $250 тыс., республиканцы – на $1 млн.). Эта мера должна повысить государственные доходы на $600 млрд. в течение 10 лет. При этом решение других бюджетных вопросов, включая сокращение госрасходов и повышение планки госдолга, было отложено до марта. Таким образом, американским законодателям все же удалось избежать развития ситуации по наиболее неблагоприятному сценарию. На этом фоне Международный валютный фонд подтвердил свой прогноз роста экономики США в 2013 г. на 2.1%. В то же время, по мнению экспертов МВФ, грядущие переговоры относительно потолка госдолга США и секвестрования бюджета являются потенциально дестабилизирующими факторами. Осторожную позицию по отношении перспектив США продолжает сохранять и агентство Moody’s, которое подтвердило «негативный» прогноз по кредитному рейтингу страны. В Moody’s считают, что компромиссное соглашение по бюджету не обеспечивает принципиального сокращения размера госдолга в среднесрочной перспективе, и Штатам еще предстоит предпринять решительные шаги для сокращения своей колоссальной задолженности. Согласно данным ФРС, объем кредитования в США в ноябре 2012 г. увеличился на $16.1 млрд., превысив прогноз в $12.75 млрд. и октябрьское значение в $14.1 млрд. Основными источниками роста продолжают оставаться студенческие займы и автокредитование. Отметим, что показатель показывает прирост уже четвертый месяц подряд, что свидетельствует о постепенном восстановлении экономики США и позитивном эффекте от мер стимулирования спроса. По официальным данным правительства США, прирост новых рабочих мест в стране в декабре составил 155 тыс., несколько превысив прогноз. При этом показатель за ноябрь был пересмотрен со 146 тыс. до 161 тыс. Уровень безработицы составил 7.8%, что совпало с пересмотренным значением за ноябрь и оказалось несколько выше ожиданий. Страны Азии, Россия В пятницу правительство Японии объявило о новых мерах стимулирования экономики, что стало первым существенным шагом нового премьер-министра страны Синдзо Абэ, направленным на поддержание экономического роста в стране и борьбу с дефляцией. Так, правительство намерено выделить 10.3 трлн. иен ($116 млрд.), из которых 4 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина 3.8 трлн. иен будет направлено на устранение последствий землетрясения и реконструкцию инфраструктуры. По оценкам японского правительства, новые меры позволят увеличить ВВП примерно на 2%, а также создать порядка 600 тыс. новых рабочих мест. По словам Синдзо Абэ, объявленный пакет стимулов должен стать «первым шагом на пути к экономическому возрождению». На совещании японского Совета по экономической и фискальной политике, которое объединяет чиновников правительства и Центрального банка, Синдзо Абэ заявил о том, что Банк Японии должен нацелиться на инфляцию на уровне 2%. По словам премьера Японии, правительство страны и японский ЦБ должны укреплять сотрудничество для достижения поставленной цели. Глава Банка Японии Масааки Сиракава заявил журналистам после встречи, что она была «значимой», и что ЦБ находится в тесном контакте с правительством. По данным японских СМИ, Банк Японии может ввести цель по инфляции на уровне 2% уже на своем следующем заседании, которое пройдет 21-22 января. Экспорт из Китая в декабре вырос на 14.1% г/г, существенно превысив прогнозы, и достиг максимума за 7 месяцев. Импорт в Поднебесную увеличился не так сильно, на 6% г/г, что, впрочем, также оказалось выше прогноза в 3%. Как результат, профицит торгового баланса в декабре составил $31.6 млрд. против $19.6 млрд. в ноябре и прогноза в $20 млрд. Отметим, что внешняя торговля Китая в последние годы является важным показателем для мировой экономики. Увеличение роста экспорта сигнализируют о постепенном восстановлении спроса основных торговых партнеров страны, что позволяет надеяться на скорое улучшение ситуации в глобальной экономике. По данным Росстата, инфляция в России в декабре 2012 г. составила 0.5%, а за весь прошлый год – 6.6%. Продовольственные товары в декабре подорожали на 0.9%, в целом за 2012 г. − на 7.5% (в 2011 г. на 3.9%). Непродовольственные товары в декабре выросли в цене на 0.3%, за год − на 5.2% (в 2011 г. на 6.7%). Услуги в декабре подорожали в среднем на 0.4%, за год − на 7.3% (в 2011 г. на 8.7%). К концу текущей недели индексы волатильности существенно понизились, цены «рисковых» активов в основном выросли. Данные макроэкономической информации в основном отразили определенное улучшение экономической ситуации в ведущих странах. Финансово-политическая информация, поступающая на рынок, в целом свидетельствовала о дальнейшем снижении внешнеполитических рисков для инвесторов. Мы ожидаем продолжения роста на российском рынке акций в ближайшие дни, а также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде. 5 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Техническая картина по основным индексам и сырьевым товарам Индекс ММВБ Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1540 пунктов, далее 1570 пунктов. В случае снижения поддержкой выступит область 1470 пунктов, далее 1450 пунктов. Индекс S&P 500 Индекс S&P 500 консолидируется чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1470 пунктов, далее 1520 пунктов. В случае снижения целью движения выступит район 1420 пунктов, далее 1390 пунктов. Нефть Brent Котировки нефти Brent движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $111.6 за баррель, далее $114.5 за баррель. Ближайшая поддержка расположена на уровне $106.5 за баррель, при ее пробитии целью снижения может стать отметка $103.5 за баррель. 6 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Золото Котировки золота находятся чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Сопротивление расположено в районе $1690 за унцию, далее $1720 за унцию. Поддержка лежит в районе $1620 за унцию, далее $1540 за унцию. Пара EUR/USD Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.328, далее 1.336. В случае возобновления нисходящей динамики уровнями поддержки станут отметки 1.300 и далее 1.289. 7 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Основные корпоративные события за неделю Уралкалий Событие: В среду стало известно о том, что Белорусская Калийная Компания (БКК), являющаяся торговым представителем Уралкалия, завершает подготовку договора по поставке калия китайской стороне, а именно компании Sinofert Holding. По предварительным данным, Уралкалию не удалось удержать цену на продукцию на уровне прошлого года – она будет снижена на $70 до $400 за тонну. Несмотря на то, что многие участники рынка полагали, что Уралкалию придется пойти на уступки ради сохранения рынка и ввиду относительно низкого спроса на калий в настоящее время, такое серьезное снижение цены является достаточно редким явлением. Объясняется оно тем, что в самом конце прошлого года компания Canpotex (трейдер PotashCorp) объявил о заключении контракта по поставкам китайской же компании Sinochem 1 млн. тонн калийных удобрений по цене $400 за тонну. Соответственно, все более поздние контракты будут заключаться по цене, достаточно близкой к данному уровню. Комментарий: На наш взгляд, новость о заключении контракта с Китаем можно оценить как положительную. Во-первых, сам по себе факт заключения придаст некоторую уверенность участникам рынка, которые с прошлого года к Уралкалию относятся скептически в силу объявленного снижения производства в 2012 г. и планов по сокращению производства на 50% в 1-м полугодии текущего года. Достоверно говорить о том, положительно или отрицательно данный контракт скажется на финансовых результатах компании, в настоящий момент не представляется возможным, так как не известны объёмы поставок по данному контракту. В целом, несмотря на снижение производства в 1-м полугодии, компания рассчитывает, что по итогам 2013 г. рост производства составит 1.5-2 млн. тонн по сравнению с 2012 г. Подписание контракта означает, что складские запасы удобрений у основных потребителей подходят к концу, что неизбежно подтолкнет цены на хлористый калий вверх. Исходя из объявленной цены, можно считать, что индийские потребители (контракты с которыми в настоящий момент также не подписаны) тоже будут требовать улучшения условий поставок. Акрон Событие: Акрон опубликовал финансовые результаты за 3-й квартал и 9 месяцев 2012 г. Выручка в 3-м квартале составила 18.2 млрд. руб., на 11% превысив соответствующее значение прошлого года. Показатель EBITDA остался примерно на том же уровне – 5.27 млрд. руб. Чистая прибыль выросла на 41% до 5.13 млрд. руб. За 9 месяцев 2012 г. в годовом исчислении рост выручки составил 16% г/г, что было обусловлено комфортным для производителей уровнем цен на минеральные удобрения, а также ростом производства по отдельным видам товарной продукции. В частности, производство азотных удобрений выросло на 11% г/г, а общий рост производства составил 2% г/г. Стоит отметить, что рост себестоимости продукции составил по итогам 9 месяцев около 20%. В то же время, финансовые доходы в 3-м квартале превысили 2 млрд. руб. (в первую очередь из-за значительных положительных курсовых разниц). Это положительно сказалось на показателе EBITDA и чистой прибыли, которые выросли на 7% и 13%, соответственно. Таблица 1. Финансовые результаты группы Акрон Млн.руб. 3К12 3К11 Изменение Выручка 18197 16342 11% EBITDA 5270 5309 -1% EBITDA margin 29% 32% Чистая прибыль 5132 3646 41% 9М12 9М11 Изменение 53469 46220 16% 15224 14233 7% 28% 31% 11717 10413 13% Источник: данные компании, расчёты УК Финам Менеджмент 8 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Комментарий: Мы положительно оцениваем данные результаты и считаем, что они должны создать поддержку котировкам акций Акрона в краткосрочной перспективе, так как они значительно превысили консенсус-прогнозы участников рынка. Несмотря на то, что в третьем квартале цены на удобрения были ниже, чем в предыдущем квартале (в частности, аммиачная селитра подешевела на 17%, а карбамид – на 19%), положительное влияние на капитализацию компании продолжают оказывать высокие цены на с/х продукцию и платежеспообный спрос со стороны основных странпотребителей. В целом во втором полугодии компания ожидает снижения цен по сравнению с первым полугодием 2012 г. Объём производства в 4-м квартале должен вырасти по сравнению с 3-м кварталом, однако, в силу продолжающихся ремонтов, не до пиковых уровней (1.5 млн. тонн). Мы полагаем, что объём производства в 4-м квартале составит 1.4-1.45 млн. тонн, что даёт 5.8 млн. тонн за весь 2012 г. Учитывая общее снижение цен по сравнению с 2011 г., годовые финансовые результаты вряд ли будут сильными. Лукойл Событие. В пятницу состоялось заседание совета директоров Лукойла, на котором были подведены некоторые итоги работы компании в 2012 г. Добыча нефти предприятиями Группы составила 89.9 млн. тонн, что на 1.1% меньше, чем в 2011 г., при этом 84.2 млн. тонн было произведено на территории РФ и 5.6 млн. тонн − за рубежом. Общий объем добычи углеводородов Лукойлом с учетом дочерних обществ и доли в добыче зависимых организаций ожидается на уровне 114.4 млн. тонн нефтяного эквивалента, что на 1.4 млн. тонн нефтяного эквивалента больше, чем в 2011 г. Увеличение обусловлено ростом добычи газа как по российским, так и по зарубежным проектам. Прирост запасов углеводородного сырья по российской классификации за счет геолого-разведочных работ по итогам 2012 г. может составить 137.6 млн. тонн нефтяного эквивалента. В течение года было открыто 5 месторождений в Пермском крае, Татарии, Волгоградской области и Узбекистане, начата добыча углеводородного сырья на 7 новых месторождениях. Переработка нефтяного сырья на заводах Лукойла в 2012 г. составит 53 млн. тонн, в том числе на российских НПЗ (с учетом мини-НПЗ) – 44.4 млн. тонн, на зарубежных – 8.6 млн. тонн. Доля компании в переработке на комплексах ISAB и Zeeland ожидается на уровне 13.2 млн тонн. Объем реализации нефтепродуктов и продуктов газопереработки в розницу через сбытовые общества Группы составит 16 млн. тонн, что на 1% выше уровня 2011 г. По российским предприятиям нефтепродуктообеспечения реализация выросла более чем на 5% до 9 млн. тонн. Инвестиционная программа Лукойла в 2012 г. ожидается в размере $13.7 млрд., что более чем на 40% выше уровня 2011 г. Комментарий. Озвученные руководством Лукойла операционные показатели за 2012 г. являются позитивными, хотя и соответствуют в целом ожиданиям рынка. Основным позитивным моментом прошлого года стал тот факт, что компании удалось переломить тенденцию падения добычи нефти в РФ и обеспечить ее стабилизацию. Произошло это благодаря значительному росту объемов бурения и геологотехнических мероприятий, а также масштабного применения передовых методов по повышению коэффициента извлечения нефти из пластов. На этом фоне существенное увеличение инвестиционной программы не является сюрпризом. Мы не ожидаем заметного влияния новости на динамику котировок акций Лукойла. 9 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 11 января 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Контакты Группа клиентской аналитики (Департамент клиентского обслуживания) Отдел Классического Рынка (доверительное и консультационное управление, операции в РТС и на внебиржевом рынке) Зайцева Анна Руководитель +7 (495) 796-90-26, доб.2025 zaytseva@corp.finam.ru Коновалов Василий Руководитель отдела +7(495) 796-93-88, доб.2744 konovalov@corp.finam.ru Пальянов Андрей Консультант-аналитик +7 (495) 796-90-26, доб.2040 palyanov@corp.finam.ru Голубев Артем Портфельный менеджер +7(495) 796-93-88, доб.2745 golubev@corp.finam.ru Силакова Екатерина Портфельный управляющий УК «Финам Менеджмент» +7 (495) 796-90-26, доб.1608 silakova@corp.finam.ru Дубинин Иван Портфельный менеджер +7(495) 796-93-88, доб.2747 dubinin_i@corp.finam.ru Додонов Игорь Консультант-аналитик +7 (495) 796-90-26, доб.1627 idodonov@corp.finam.ru Рублевская Екатерина Консультант-аналитик +7 (495) 796-90-26, доб.1636 erublevskaya@corp.finam.ru Зюриков Александр Портфельный менеджер +7(495) 796-93-88, доб.2740 zyurikov@corp.finam.ru Спиридонов Денис Портфельный менеджер +7(495) 796-93-88, доб.2742 spiridonov_d@corp.finam.ru Бертяков Сергей Консультант-аналитик +7 (495) 796-90-26, доб.2045 sbertyakov@corp.finam.ru Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты, либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо, ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какойлибо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено. 10 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2