РП Инвестиционный анализ - Институт управления, бизнеса и

реклама

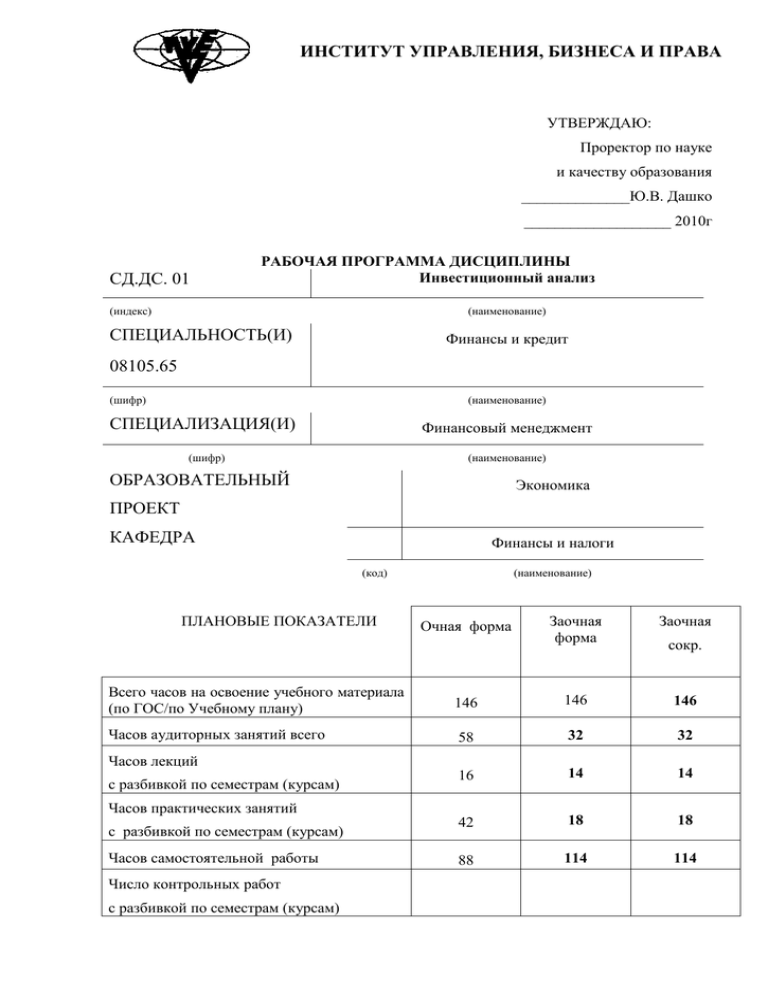

ИНСТИТУТ УПРАВЛЕНИЯ, БИЗНЕСА И ПРАВА УТВЕРЖДАЮ: Проректор по науке и качеству образования ______________Ю.В. Дашко ___________________ 2010г СД.ДС. 01 РАБОЧАЯ ПРОГРАММА ДИСЦИПЛИНЫ Инвестиционный анализ (индекс) (наименование) СПЕЦИАЛЬНОСТЬ(И) Финансы и кредит 08105.65 (шифр) (наименование) СПЕЦИАЛИЗАЦИЯ(И) Финансовый менеджмент (шифр) (наименование) ОБРАЗОВАТЕЛЬНЫЙ Экономика ПРОЕКТ КАФЕДРА Финансы и налоги (код) ПЛАНОВЫЕ ПОКАЗАТЕЛИ (наименование) Очная форма Заочная форма Заочная сокр. Всего часов на освоение учебного материала (по ГОС/по Учебному плану) 146 146 146 Часов аудиторных занятий всего 58 32 32 16 14 14 с разбивкой по семестрам (курсам) 42 18 18 Часов самостоятельной работы 88 114 114 Часов лекций с разбивкой по семестрам (курсам) Часов практических занятий Число контрольных работ с разбивкой по семестрам (курсам) Число курсовых работ с разбивкой по семестрам (курсам) Число зачетов с разбивкой по семестрам (курсам) Число экзаменов 1 1 Число кредитов 5 5 Число модулей 3 с разбивкой по семестрам (курсам) Автор рабочей программы 1 к.э.н., доцент В.И.Карзаев (подпись) (Ф.И.О.) РАБОЧАЯ ПРОГРАММА СОСТАВЛЕНА НА ОСНОВАНИИ: 1. Государственного образовательного стандарта высшего профессионального образования 17 марта 2000 г (дата утверждения) 2. Типовой программы 3. Учебного плана ____________________________.______________________________ (дата утверждения) _________________________________________________ (дата утверждения) РАБОЧАЯ ПРОГРАММА ОБСУЖДАЛАСЬ И СОГЛАСОВАНА КАФЕДРОЙ: Финансы и налоги (наименование) к.э.н., А.К.Мусаэлян (подпись зав. каф.) (Ф.И.О.) Протокол заседания кафедры №_______________ от _________________________________________ УМС:____________________________________________________________________________________ (наименование) (подпись председателя УМС) (Ф.И.О.) Протокол УМС №_______________ от ______________________________________________________ 1 ЦЕЛИ И ЗАДАЧИ ДИСЦИПЛИНЫ Цель – формирование инвестиционных проектов. Задачи: у студентов навыков анализа инвестиций и - изучить сущность, формы и методы инвестиционного анализа организаций (предприятий); - оперативно использовать результаты инвестиционного анализа при разработке и принятии финансовых решений в области формирования расходов и доходов предприятий, формирования и направлений использования капитала предприятий; - знать методику и технические приемы расчетов всех финансовых показателей, необходимых для составления инвестиционных планов и расчетов, а также для организации финансового контроля за использованием инвестиций; - уметь самостоятельно работать с законодательно-нормативными актами, специальной экономической литературой, используя современные компьютерные технологии, и применять полученную информацию для разработки вариантов инвестиционных решений. 2 ТРЕБОВАНИЯ К УРОВНЮ УСВОЕНИЯ ДИСЦИПЛИНЫ В процессе изучения дисциплины студенты должны: Иметь представление: о роли инвестиций в рыночной экономике. Знать: виды, сущность и функции инвестиций, организацию инвестиционной деятельности, методы управления инвестициями; Уметь: рассчитывать показатели эффективности инвестиций; Овладеть компетенциями: управления инвестициями. 3 3.1 № п/п АУДИТОРНАЯ РАБОТА Лекции Кол. часов О/З/С Тема лекции Краткое содержание 1 Инвестиционный анализоснова принятия инвестиционных решений Содержание цель и задачи инвестиционного анализа (ИА). Понятийный аппарат. Классификация инвестиций в реальном и финансовом секторах экономики. Модель принятия и реализации инвестиционных решений. Основные принципы, объекты и субъекты ИА. Приемы, методы и информационная база ИА. Система комплексного анализа долгосрочных инвестиций. Место ИА в процессе разработки бизнес-плана проекта. Аналитического обоснования базовых ориентиров инвестиционной политики предприятия. Использование результатов ИА в процессе бюджетирования инвестиционной деятельности. 1/1/1 2 Базовые понятия Процент и процентная ставка. Виды процентных инвестиционного ставок. Дисконтирование. Учет инфляции при анализа определении реального процента. Формула Фишера Временная база начисления процента. Процентное число и процентный ключ. 2/2/2 Сущность и основные принципы конверсионных операций. Методы расчета параметров конверсии. Определение суммы заменяющего платежа. Определение срока заменяющего платежа. Определение эквивалентности платежей. Критический уровень процентной ставки. Консолидация платежей.. Эквивалентность процентных ставок. 3 Экономическое содержание финансовых Анализ и оценка потоков. Виды финансовых рент. Финансовая денежных рента или аннуитет и ее основные параметры. (финансовых) Рента обыкновенная (постнумерандо) и потоков пренумерандо, рента в середине периода. 4/2/2 Наращенная сумма потока платежей. Современная или текущая стоимость. Расчет показателей ренты при осуществлении платежей и начислении процентов несколько раз в году. 4 Реальные, финансовые и интеллектуальные Анализ (инновационные) инвестиции. Основные структуры направления долгосрочного инвестирования: долгосрочных инвестиций и развитие производственно-экономического потенисточников и циала предприятия, усиление привлекательности рынка и качественных характеристик источников их выпускаемой продукции. финансирования Оценка стратегических направлений с использова. нием жестко детерминированных факторных 2/1/1 № п/п Тема лекции Краткое содержание Кол. часов О/З/С моделей. Трехфакторная модель зависимости показателя рентабельности собственного капитала. Модель чистой текущей стоимости денежных потоков. Анализ структуры капитальных вложений и источников их финансирования. Анализ динамики объема и структуры инвестиций по конкретным группам и видам основных фондов. Определение влияния факторов на величину инвестиций, в том числе: объема продукции, работ, услуг; уровня налоговых платежей в бюджет; доли прибыли, направляемой на финансирование долгосрочных инвестиций; структуры источников собственных средств финансирования; объем привлеченных средств. 5 Анализ эффективности реальных инвестиций Оценка финансовых результатов инвестиций (доходности).. Методы оценки эффективности инвестиционных проектов: динамические (учитывающие фактор времени) и статические (бухгалтерские). Классификация методов оценки эффективности инвестиций по признаку учета фактора времени. «Золотое» правило бизнеса. Современная стоимость денежного потока. Чистая современная стоимость денежного потока (чистый дисконтированный доход - NPV). Оценка проекта по величине чистой современной стоимости денежного потока. Относительные показатели: индекс рентабельности и коэффициент эффективности инвестиций. Два способа измерения рентабельности инвестиций - с учетом фактора времени, т. е. с дисконтированием членов потока платежей, и бухгалтерским. Индекс рентабельности проекта. Внутренняя норма доходности. Экономический смысл показателя «цена» капитала. Определение «цены» капитала по формуле средней арифметической взвешенной. Критерии принятия решения инвестиционного характера при различных соотношениях IRR и СС. Основные принципы принятия решения. Недостатки показателя внутренней нормы доходности.. Срок окупаемости инвестиционного проекта. Два варианта расчета срока окупаемости Анализ альтернативных проектов. Взаимосвязи между показателями NPV, PI, IRR, 2/2/2 № п/п Тема лекции Кол. часов О/З/С Краткое содержание СС. Приоритетность критерия NPV. Второстепенный характер показателя внутренней нормы доходности (IRR), его недостатки. 6 Анализ инвестиционных проектов в условиях инфляции и риска. Влияние инфляции на окупаемость капитальных вложений и на результаты оценки эффективности инвестиционных проектов. Учет влияния инфляция в оценке будущих денежных потоков Методы учета влияния инфляции: корректировка различных составных частей денежных потоков; пересчет коэффициента дисконтирования. Факторы влияющие на денежные потоки: объем выручки от реализации продукции и текущие затраты без амортизации. Корректировка денежных потоков использованием различных индексов. с Зависимость между обычной ставкой доходности, ставкой доходности в условиях инфляции и показателем инфляции. Природа риска предпринимательский финансовый. и виды риска: (бизнес-риск) и Подразделение бизнес-риска на проектный риск и общий риск портфеля инвестиций организации. Две части общего риска портфеля инвестиций: диверсифицированный (несистематический) риск и недиверсифицированный (систематический) риск. Виды финансовых рисков: кредитный, процентный, валютный, риск упущенной выгоды. Количественное измерение степени риска инвестиций: случайной величины - дисперсии и стандартного (среднеквадратического) отклонения. Степень риска. Методы анализа эффективности инвестиционных проектов в условиях риска Основные характеристики инвестиционного проекта - элементы денежного потока и коэффициент дисконтирования. Учет риска через корректировку одного из этих параметров. Осуществление корректировки путем прибавления величины требуемой премии за риск. Определение величины премии. Зависимость величины премии от значений показателей измерения риска: дисперсии, стандартного 2/1 № п/п Тема лекции Кол. часов О/З/С Краткое содержание отклонения, коэффициента вариации. Имитационное моделирование инвестиционных проектов. имитационного моделирования Анализ финансовых инвестиций 7 рисков Этапы Сущность ценных бумаг и права, которые они обеспечивают инвестору (акционеру). Классификация ценных бумаг на основные, производные и инструменты денежного рынка 2/1 Финансовые инвестиции. Необходимость и важность оценки уровня эффективности инвестиций в ценные бумаги. Анализ инвестиционной активности. Цель анализа инвестиционных качеств ценных бумаг - определение надежности (рискованности) и доходности ценных бумаг. Источники информации инвестиционного анализа ценных бумаг. Критерии эффективности вложения денежных средств в ценные бумаги. Критерии мировой практики ценность, курс, доход, доходность, рентабельность ценной бумаги. Доходность как важнейшая характеристика ценных бумаг. Доход по процентным облигациям. Купонные выплаты. Текущий или годовой купонный доход по облигациям. Зависимость доходности облигаций от условий займа. Абсолютные и относительные показатели доходности и прибыльности акций. Ставка дивиденда. Ценность акции - индикатор спроса на акции. Разница между рыночной (курсовой) ценой и ценой приобретения второй источник доходности акции. Курсовая цена акции, расчет курсовой цены. Итого лекций: 16/14/14 Практические занятия 3.2 № п/п 1 Тема занятия Краткое содержание Базовые понятия Процент и процентная ставка. Виды инвестиционного процентных ставок. Дисконтирование. Учет анализа инфляции при определении реального процента. Формула Фишера. Временная база начисления процента. Процентное число и процентный ключ. Кол. часов О/З/С 4/2/2 № п/п 2. 3 4 5 6 Тема занятия Краткое содержание Кол. часов О/З/С Конверсионные операции Сущность и основные принципы конверсионных операций. Методы расчета параметров конверсии. . Консолидация платежей.. Эквивалентность процентных ставок. 4/2/2 Финансовые потоки Виды финансовых рент. Характеристика финансовых рент. Финансовая рента или аннуитет и ее основные параметры. Рента обыкновенная (постнумерандо), пренумерандо и в середине периода. Наращенная сумма потока платежей. Современная или текущая стоимость. Использование обобщающих характеристик ренты. Расчет показателей ренты при осуществлении платежей и начислении процентов несколько раз в году. 8/3/3 Основные направления долгосрочного инвестирования Реальные, финансовые и интеллектуальные (инновационные)инвестиции. Основные направления долгосрочного инвестирования. Оценка стратегических направлений с использованием жестко детерминированных факторных моделей. Трехфакторная модель зависимости показателя рентабельности собственного капитала. Модель чистой текущей стоимости денежных потоков. 4/1/0 Анализ структуры долгосрочных 6инвестиций и источников и источников их финансирования Анализ структуры капитальных вложений и источников их финансирования. Анализ динамики объема и структуры инвестиций по конкретным группам и видам основных фондов. Определение влияния факторов на величину инвестиций, в том числе: объема продукции, работ, услуг; уровня налоговых платежей в бюджет; доли прибыли, направляемой на финансирование долгосрочных инвестиций; структуры источников собственных средств финансирования; объем привлеченных средств. 5/1/0 Анализ эффективности реальных инвестиций Методы оценки эффективности инвестиционных проектов. «Золотое» правило бизнеса. Метод наращения и дисконтирования. Простые, сложные либо непрерывные проценты. 6/4/4 Чистая современная стоимость денежного потока (чистый дисконтированный доход NPV). Оценка проекта по величине чистой современной стоимости денежного потока. Относительные показатели: индекс рентабельности и коэффициент эффективности инвестиций. Два способа № п/п Тема занятия Кол. часов О/З/С Краткое содержание измерения рентабельности инвестиций : с учетом фактора времени и бухгалтерским. Внутренняя норма доходности. «Цена» за использованный (авансированный) капитал. Определение «цены» капитала по формуле средней арифметической взвешенной. Критерии принятия решения инвестиционного характера при различных соотношениях IRR и СС. Основные принципы принятия решения. Срок окупаемости инвестиционного проекта. Два варианта расчета срока окупаемости. Анализ альтернативных проектов. Взаимосвязи между показателями NPV, PI, IRR, СС:Приоритетность критерия NPV. Второстепенный характер показателя внутренней нормы доходности (IRR), его недостатки. 7 Анализ инвестиционных проектов в условиях инфляции Влияние инфляции на результаты оценки эффективности инвестиционных проектов. Методы учета влияния инфляции. Факторы влияющие на денежные потоки. Корректировка денежных потоков с использованием различных индексов. 4/1/0 Зависимость между обычной ставкой доходности, ставкой доходности в условиях инфляции и показателем инфляции. Природа риска. Количественное измерение Анализ инвестиционных степени риска инвестиций: случайной проектов в величины - дисперсии и стандартного (среднеквадратического) отклонения. условиях риска Методы анализа эффективности инвестиционных проектов в условиях риска Учет риска через корректировку параметров. Осуществление корректировки путем прибавления величины требуемой премии за риск. Определение величины премии. Зависимость величины премии от значений показателей измерения риска: дисперсии, стандартного отклонения, коэффициента вариации. Имитационное моделирование инвестиционных проектов. рисков Этапы имитационного моделирования 4/2/1 № п/п Тема занятия Анализ финансовых инвестиций Кол. часов О/З/С Краткое содержание Сущность ценных бумаг и права, которые они обеспечивают инвестору (акционеру). Классификация ценных бумаг на основные, производные и инструменты денежного рынка 3/2/2 Финансовые инвестиции. Необходимость и важность оценки уровня эффективности инвестиций в ценные бумаги. Анализ инвестиционной активности. Цель анализа инвестиционных качеств ценных бумаг - определение надежности (рискованности) и доходности ценных бумаг. Источники информации инвестиционного анализа ценных бумаг. Критерии эффективности вложения денежных средств в ценные бумаги. Критерии мировой практики ценность, курс, доход, доходность, рентабельность ценной бумаги. Доходность как важнейшая характеристика ценных бумаг. Доход по процентным облигациям. Купонные выплаты. Текущий или годовой купонный доход по облигациям. Зависимость доходности облигаций от условий займа. Абсолютные и относительные показатели доходности и прибыльности акций. Ставка дивиденда. Ценность акции - индикатор спроса на акции. Разница между рыночной (курсовой) ценой и ценой приобретения - второй источник доходности акции. Курсовая цена акции, цены. расчет курсовой ИТОГО: 42/18/18 4 САМОСТОЯТЕЛЬНАЯ РАБОТА № п/п Содержание самостоятельной работы 1 Выполнение задания по контрольной работе заочников Кол. часов О/З/С Форма контр. Зачет 2 Базовые понятия инвестиционного анализа 8 3 Конверсионные операции 10 Реферат 4 Финансовые потоки 10 Реферат 8 Реферат 10 Реферат 5 Анализ структуры долгосрочных инвестиций и источников и источников их финансирования Анализ эффективности реальных инвестиций 6 - 7 Анализ инвестиционных проектов в условиях инфляции 8 Реферат 8 Анализ инвестиционных проектов в условиях 10 Реферат Анализ финансовых инвестиций 8 Реферат Подготовка и решение деловых и практических ситуаций на семинарах и в домашних заданиях 16 Текущий ИТОГО: 88/ 9 10 риска контроль 5 ТЕМЫ КУРСОВЫХ РАБОТ И УЧЕБНЫХ ПРОЕКТОВ. Учебным планом не предусмотрено 6. УЧЕБНО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ 6.1 Основная литература № п/п Перечень литературы 1 Аньшин В.М. Инвестиционный анализ. – М.: «Дело», 2004 2 Богатин Ю.В., Швандар В.А. Инвестиционный анализ: Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 2006. 3 Ендовицкий Д.А. Инвестиционный анализ в реальном секторе экономики. – М.: «Финансы и статистика», 2003 4 Игошин Н.В. Инвестиции. Организация управления и финансирование: Учебник для вузов. – М.: ЮНИТИ, Финансы, 2008 5 Инвестиционно-кредитный словарь. В 2-х т. – М.: Международные отношения, 2001 6 Ковалев В.В.. Методы оценки инвестиционных проектов. М.: Финансы и статистика, 2003. 7 Крылов Э.И., Власова В.М., Журавкова И.В. Анализ эффективности инвестиционной и инновационной деятельности предприятия. – М.: Финансы и статистика, 2003. 8 Маркарьян Э.А., Герасименко Г.П. Инвестиционный анализ. Учебное пособие. – Москва-Ростов-на-Дону, «Март», 2003 9 Методические рекомендации по оценке эффективности инвестиционных проектов. Вторая редакция. Официальное издание. – М.: Экономика, 2002. 10 Савицкий К.Л., Перцев А.П., Капитан М.Е. Инструментарий инвестора: Финансовые инструменты коллективных инвесторов. – М.: ИНФРА-М, Центр коллективных инвестиций, 2000. 11 Цвиркун А.Д., Акинфиев В.К. Анализ инвестиций и бизнес-план: Методы и инструментальные средства. – М.: Ось-89, 2002. 12 Чернов В.А. Инвестиционная стратегия, М.: ЮНИТИ. 2003. 13 Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ. – М.: ИНФРА-М, 2001. 6.2 Дополнительная литература № п/п Перечень литературы 1 Абрамов С.И. Инвестирование. – М.: Центр экономики и маркетинга, 2003. 2 Анализ финансового состояния и инвестиционной привлекательности предприятия: Учебное пособие/ Э.И. Крылов, В.М. Власова, М.Г. Егорова и др. – М. :Финансы и статистика, 2003. 3 Бард В.С. Инвестиционные проблемы российской экономики. – М.: Экзамен, 2000. 4 Бланк И.А. Основы инвестиционного менеджмента: В 2-х т. – Киев: Эльга-Н, Ника-Центр, 2001. 5 Виленский П.Л. Оценка эффективности инвестиционных проектов: теория и практика. Учебное пособие. – М.: Дело, 2002. 6 Вознесенская Н.Н. Иностранные инвестиции: Россия и мировой опыт (сравнительно-правовой комментарий). – М.: ИНФРА-М, 2003. 7 Высоков В.В. Миллиард долларов донских инвестиций. – Ростов н/Д, 2003. 8 Инвестиционно-кредитный словарь. В 2-х т. – М.: Международные отношения, 2001. 9 Инвестиционно-кредитный словарь. В 2-х т. – М.: Международные отношения, 2001 10 Макаренков Н.Л. Инвестиции, Ростов н/Дону, Феникс, 2003. 11 Мелкумов Я.С. Организация пособие. – М.: ИНФРА-М, 2001. 12 Методические рекомендации по разработке инвестиционной предприятия // Экономика и жизнь. – 1997. – № 50. 13 Морозов Ю.П. Инновационный менеджмент: Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 2000. 14 Мыльник В.В. Инвестиционный менеджемент. М.: Академический проект, 2003. 15 Норткотт Д. Принятие инвестиционных решений: Пер. с англ. – М.: ЮНИТИ, Банки и биржи, 1997 16 Основы инновационного менеджмента: Теория и практика: Учебное пособие / Под ред. П.Н. Завлина и др. – М.: Экономика, 2000. 17 Родионова С.П., Родионов Н.В. Оценка инвестиционных ресурсов предприятий (инновационный аспект). – Спб.: АЛЬФА, 2002. 18 Слепнева Т.А., Яркин Е.В. Инвестиции. Учебное пособие. – М.: ИНФРА-М, 2003 и финансирование инвестиций: Учебное политики ИНФОРМАЦИОННО-МЕТОДИЧЕСКОЕ 7. ОБЕСПЕЧЕНИЕ (УМК, КОМПЬЮТЕРНЫЕ ПРОГРАММЫ, ЭЛЕКТРОННЫЕ УЧЕБНИКИ, ИНТЕРНЕТРЕСУРСЫ) № п/п Перечень 1 Учебно-методический комплекс дисциплины «Инвестиции». 2 Публикации в журналах: «Инвестиции в РФ», «Мировая экономика м международные отношения», «Внешнеэкономический бюллетень», «Вопросы экономики», «Экономические науки» и др. за 2008 – 2010 годы. Газеты: Экономика и жизнь, Российская газета, Коммерсант, Финансовая газета и др. . за 2008 – 2010 годы. 3 Интернет-ресурсы: www . ach . gov . ru www.government.ru www.minfin.ru www . nalog . ru www . eeg . ru www . budgetrf . ru www . pensionreform . ru www . pensiononline . ru