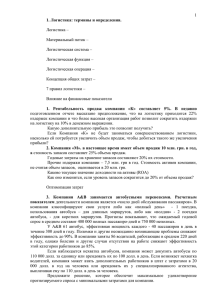

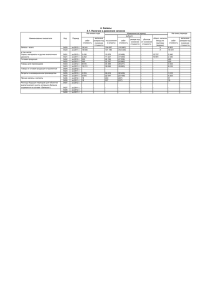

ЧЕЛЯБИНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ Семестровое задание Дисциплина: Анализ финансово-хозяйственной деятельности предприятия Тема: …указать название статьи… Общее направление для выбора темы: Анализ финансово-хозяйственной деятельности … (название предприятия по отчетности которого выполнялись расчеты). Выполнил: студент гр. ____-______ _____________ Проверил: доцент, к.э.н. Сорокин Д.А. «____»_____________ Челябинск 2024 Содержание – Титульный лист – Аннотация – Введение – Основная часть: I часть семестрового задания: статья по выбранной тематике (6-8 стр., оригинальность авторского текста – не менее 80%) II часть семестрового задания (расчет показателей по предприятию): 2.1. Экономический анализ: а) Доля основного и оборотного капитала в структуре активов б) Уровень и динамика фондоотдачи и материалоемкости в) Структура себестоимости на рубль реализации и динамика изменения компонентов г) Сопоставить темпы роста: себестоимости и объема продаж постоянных затрат и объема продаж активов и объема продаж: д) Структура текущих активов е) Скорость и время оборота запасов ж) Уровень рентабельности предприятия, продукции, собственного капитала з) Влияние различных факторов на рентабельность активов фирмы и) Влияние различных факторов на рентабельность собственного капитала к) Расчет критического объема продаж в базовом и отчетном периоде л) Анализ производственно-финансового левериджа 2.2. Анализ финансового состояния: а) Расчет показателей ликвидности фирмы, темпы их изменения б) Абсолютные и относительные показатели финансовой устойчивости предприятия в) Расчет скорости и время оборота дебиторской и кредиторской задолженности: д) Влияние различных факторов на величину потребности в дебиторской задолженности – Заключение, выводы, рекомендации – Список литературы – Приложение: балансовая документация предприятия 2 Аннотация Ключевые слова: финансовое состояние, анализ, ликвидность, платежеспособность, финансовая устойчивость, рентабельность. Объектом исследования является предприятие ООО «ЛУКОЙЛ». Предметом исследования является оценка финансового состояния предприятия. Целью работы является оценка финансового состояния предприятия и разработка мероприятий его улучшению. Проведена оценка финансового состояния предприятия ООО «ЛУКОЙЛ». Предложены мероприятия улучшению финансового состояния предприятия ООО «ЛУКОЙЛ». Финансовое состояние оценено по критериям платежеспособности, ликвидности, финансовой устойчивости. Рассмотрена стратегия улучшения финансового состояния предприятия, предложены мероприятия улучшению финансового состояния предприятия ООО «ЛУКОЙЛ»: внедрение системы управленческого учета для контроля запасов и контроль дебиторской задолженности. 3 Введение В настоящее время в системе экономического анализа часто применяемым инструментом являются статистические методы, так как они в большей степени способны предоставить руководителю той или иной организации достоверный и реальный информационный базис для принятия наиболее эффективного управленческого решения. Объект исследования: ПАО «ЛУКОЙЛ» Предмет исследования курсовой работы проведение анализа финансового состояния организации пути ее повышения. Целью работы провести анализ финансового состояния организации и разработать рекомендации по улучшению финансового состояния организации. Основные задачи: - представить краткую характеристику ПАО «ЛУКОЙЛ»; - проанализировать финансовое состояние организации; - разработать рекомендации повышения экономических показателей. Методы исследования – теоретический анализ, анализ документов, обобщение, классификация, описание, проектирование. Источниками написания работы являются законодательные, нормативнометодические документы, локальные акты, а также статьи различных авторов, опубликованных в журналах по данной теме. 4 1 Краткая характеристика ПАО «ЛУКОЙЛ» ПАО «ЛУКОЙЛ» – одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов [1]. В 2022 году на рынке нефти сложилась благоприятная конъюнктура. Продолжившийся рост мирового потребления нефти на фоне неспособности некоторых стран ОПЕК+ нарастить добычу до уровня квот обусловили сохранение товарных запасов нефти на низком уровне. Это способствовало росту цен на нефть, которые в течение всего 2022 года превышали пятилетние максимумы. Дополнительную поддержку ценам на нефть оказал существенный рост цен на газ, стимулировав спрос на нефтепродукты. Рост цен на нефть сдерживался возросшими опасениями мировой рецессии, политикой нулевой толерантности к COVID-19 в Китае и продажами нефти из стратегических запасов со стороны США, Японии и Австралии. Несмотря на значительное увеличение спреда между ценами на сорта нефти Юралс и Брент в связи с торговыми ограничениями поставок нефти из России, средняя цена нефти сорта Юралс в 2022 году выросла на 12% по сравнению с предыдущим годом, составив 77,4 долл./барр., что является максимальным среднегодовым значением с 2015 года. При этом чистая цена нефти сорта Юралс (после вычета НДПИ и экспортной пошлины) снизилась на 8,1% по сравнению с 2021 годом в связи с прогрессивной шкалой расчета ставок НДПИ и экспортной пошлины и отрицательным эффектом лага по налогам. Среднегодовой курс рубля к доллару США снизился на 6,9%, до 68,55 руб./долл., что оказало сдерживающее влияние на динамику цены нефти сорта Юралс в рублевом выражении, рост которой составил 4,3% по сравнению с 2021 годом. Чистая цена нефти сорта Юралс в рублевом выражении снизилась на 14,4%. Группа «ЛУКОЙЛ» располагает доказанными запасами углеводородов в девяти странах мира. Основная часть запасов относится к категории традиционных – это важнейшее конкурентное преимущество, обеспечивающее Компании низкие удельные расходы на разработку и добычу. Кроме того, ЛУКОЙЛ является одним из лидеров среди международных и российских 5 компаний по объему доказанных запасов жидких углеводородов и по обеспеченности доказанными запасами. Объем доказанных запасов углеводородов Группы по классификации SEC на конец 2022 года составил 15,1 млрд барр. н.э., из которых на жидкие углеводороды приходится 76%, на газ – 24%. Коэффициент восполнения добычи углеводородов приростом доказанных запасов без учета изменения макроэкономических параметров оценки составил в 2022 году 144%. Обеспеченность Компании доказанными запасами углеводородов составляет 18 лет. К категории «Разбуренные» относится 60% доказанных запасов углеводородов. Это запасы, которые могут быть извлечены из существующих скважин при помощи имеющихся технологий и оборудования. На Россию приходится 92% доказанных запасов углеводородов Группы, основная часть которых располагается в Западной Сибири. Коэффициент восполнения добычи углеводородов приростом доказанных запасов по российским проектам Компании составил в 2022 году 107%. По международным проектам 41% доказанных запасов приходится на Узбекистан, где Группа реализует крупные газовые проекты. Снижение запасов по международным проектам в 2022 году связано с пересмотром запасов по проектам, реализуемым на основе соглашений о разделе продукции либо сервисных контрактов, в связи с ростом среднегодовой цены на нефть и газ. По результатам геологоразведочных работ и эксплуатационного бурения в 2022 году ЛУКОЙЛ прирастил 541 млн барр. н.э. доказанных запасов, что на 8% больше, чем в 2021 году. Наибольший прирост обеспечили активы в Западной Сибири, Предуралье и Тимано-Печоре. Перевод условных ресурсов в запасы привел к приросту доказанных запасов на 33 млн барр. н.э. Группа «ЛУКОЙЛ» осуществляет геолого-разведочные работы в 11 странах мира, при этом основной объем сосредоточен на территории России. Проведение геолого-разведочных работ стабильно характеризуется высокой эффективностью. В 2022 году закончено строительством 46 поисковоразведочных скважин, успешность поисково-разведочного бурения составила 76%, при этом в России данный показатель составил 84%. По данному показателю ЛУКОЙЛ находится в лидерах среди российских нефтегазовых 6 компаний. В отчетном году было открыто 48 залежей и четыре новых месторождения, в том числе крупное газоконденсатное морское месторождение Хазри в российском секторе Каспийского моря. Высокие показатели эффективности достигаются благодаря применению передовых методов геологоразведки и выбору наиболее перспективных направлений с учетом результатов научно-исследовательских работ. С целью подготовки фонда перспективных структур на поисковых участках и уточнения геологического строения ранее открытых месторождений Компания проводила сейсморазведочные работы 3D. Объем сейсморазведки 3D в 2022 году составил 5 831 кв. км. Объем проходки в разведочном бурении составил 196 тыс. м. Объемы геолого-разведочных работ в 2022 году выросли после снижения в 2021 году по причине оптимизации инвестиционной программы в связи с последствиями пандемии COVID-19. Затраты на геологоразведку (по дочерним обществам, включая неденежные операции) в 2022 году составили 24 млрд руб. Рыночная конъюнктура в переработке в 2022 году показала рекордный взлет к новым историческим максимумам показателя маржи переработки. Этому способствовал значительный рост крэк-спредов на бензин и дизельное топливо в Европе из-за торговых ограничений в отношении нефтепродуктов из России, связанных с этим изменений в глобальной логистике, а также низкого уровня мировых товарных запасов моторных топлив. Кроме того, около половины уровня европейской маржи переработки обеспечивалось фактором дешевого сырья – среднегодовой показатель дифференциала нефти сорта Юралс к сорту Брент в 2022 году достиг небывало высокого уровня 25 долл./барр. на фоне торговых и логистических ограничений в отношении российской нефти. В результате в 2022 году маржа переработки эталонного НПЗ в Европе выросла в восемь раз по сравнению с уровнем 2021 года, превысив 40 долл./барр. и установив исторический рекорд. Маржа эталонного НПЗ в европейской части России в отчетном году также выросла по сравнению с 2021 годом и составила около 28 долл./барр. в основном по причине роста дифференциала Юралс-Брент. 7 При этом рост российской маржи сдерживался снижением оптовых цен на внутреннем рынке нефтепродуктов. Основными конкурентами компании являются крупнейшие нефтегазовые холдинги РФ и мира, такие как: Роснефть, Газпром нефть, Exon, BP, ConacoPhilips. Акции компании обращаются на бирже с января 2000 года. Конкуренты компании ПАО «ЛУКОЙЛ» на российском рынке: ПАО «Роснефть», ОАО «Сургутнефтегаз», ПАО «Газпром нефть» и ПАО «Татнефть». 1. Экономический анализ деятельности предприятия а) Доля основного и оборотного капитала в структуре активов: Показатели I. ВНЕОБОРОТНЫЕ АКТИВЫ II. ОБОРОТНЫЕ АКТИВЫ БАЛАНС (сумма строк 190 + 290) +/- % На начало периода На конец периода 1349858621 934401851 2284260472 1547725218 197866597 1162983638 228581787 2710708856 426448384 14,66 24,46 18,67 Совокупный капитал предприятия за анализируемый период увеличился на 426448384 тыс. руб. или на 18,67%. Причем увеличение внеоборотных активов составило 197866597 тыс. руб. или 14,66 %, увеличение оборотных активов 228581787 тыс. руб. или 14,66 %. Рост показателей свидетельствует о расширении деятельности предприятия. ПАО «ЛУКОЙЛ» компании и отраслевая принадлежность (нефтяная компания) в большей степени будет определять значительную долю внеоборотных средств в общей величине активов. Структура активов на начало 9344018 периода 51; 40,91 % Структура активов на конец 116298 154772 3638; периода 5218; 42,90% 57,10% 1349858 621; 59,09 % I. ВНЕОБОРОТНЫЕ АКТИВЫ I. ВНЕОБОРОТНЫЕ АКТИВЫ II. ОБОРОТНЫЕ АКТИВЫ II. ОБОРОТНЫЕ АКТИВЫ б) Уровень и динамика фондоотдачи и материалоемкости: Показатели Выручка от продаж Основные средства Материальные затраты ФОНДООТДАЧА На начало периода 2874037284 4773775 1561952824 На конец периода 2753475003 7119045 1626746965 60204,708 38677,590 +/-, тыс. руб. % -120562281 2345270 64794141 -21527,118 -4,195 49,128 4,148 - 8 МАТЕРАЛОЕМКОСТЬ 54,347 59,080 4,733 - Рассчитаем фондоотдача по формуле: ФО=ВП/ОС, (1) где ВП – выручка от продаж, тыс. руб.; ОС – основные средства, тыс. руб. На начало периода: ФОн.п.=2874037284/4773775*100=60204,7 На конец периода: ФОк.п.=2753475003/1626746965*100=38677,59 Формула материалоёмкости: МЕ = МЗ / ВП, (2) где МЕ — материалоёмкость; МЗ — величина затрат; ВП — выручка продаж. На начало периода МЕн.п.=1561952824/2874037284*100=54,347% На конец периода МЕк.п.=1626746965/2753475003*100=59,08% Фондоотдача за анализируемый период уменьшилась на 35,757% что связано в первую очередь с замедлением ростом выручки по сравнению с величиной основных производственных фондов (основных средств). За анализируемый период выручка от продаж увеличилась на 120562281 тыс. руб. или на 4,195%, а величина основных средств увеличилась на 2345270 тыс. руб. или на 49,128%. Изменение материалоемкости за анализируемый период практически не произошло вследствие одинакового относительного изменения выручки от продаж и материальных затрат на 8,7%. Значение материалоемкости составило на конец периода около 59%. Динамика ФОНДООТДАЧИ за отчетный период 70000,000 60204,708 60000,000 50000,000 38677,590 40000,000 30000,000 20000,000 10000,000 0,000 На начало периода На конец периода 9 Динамика МАТЕРИАЛОЕМКОСТИ за отчетный период 60,000 59,080 59,000 58,000 57,000 56,000 54,347 55,000 54,000 53,000 52,000 51,000 На начало периода На конец периода в) Структура себестоимости на рубль реализации и динамика компонентов: Наименование показателя Мат. затраты в т.ч.: сырье и материалы Работы и услуги производственного характера, выполненные сторонними организациями Акциз, предъявленный переработчиком сырья Оплата труда Отч. на соц. нужды Амортизация Прочие затраты В т.ч. покупная стоимость товаров для продажи Налоги и платежи, включаемые в себестоимость проданных товаров, работ и услуг В т.ч. вывозные таможенные пошлины арендная плата Услуги сторонних организаций по охране, связи, коммунальным услугам и прочие страхование Транспортные расходы Командировочные расходы Другие расходы Итого по элементам затрат За отч. год За пред. год на 1 руб. на 1 руб. Σ Σ реализации реализации 1561952824 0,081 1626746965 0,0786 141058181 0,007 1450591170 0,0701 151694643 0,008 176155795 0,0085 178170860 0,009 211824584 0,0102 15427275 2853556 3485935 176079585 0,001 0,000 0,000 0,009 34394114 5700010 3725150 187333169 0,0017 0,0003 0,0002 0,0091 44906487 0,002 56606810 0,0027 33482409 0,002 13936284 0,0007 33322849 0,002 13922449 0,0007 91018 0,000 0 0,0000 9795506 0,001 16706064 0,0008 0,000 149850 0,003 70808157 0,000 1604875 0,001 27521129 0,100 2069723992 0,0000 0,0034 0,0001 0,0013 0,1000 135019 66231905 1620535 19816706 1937970035 Анализ структуры себестоимости продукции показал, что наибольший вес в ней занимают оплата труда с социальными отчислениями и прочие затраты, занимающие на конец анализируемого периода 32,1% и 22,6% соответственно. 10 Незначительную долю занимают материальные затраты и амортизация, 10% и 7,7% соответственно. За анализируемый период не произошло значительного изменения затрат. Максимальному изменению подверглись прочие затраты – увеличение за период составило 1,7% (за счет роста арендной платы на 2,2%). Остальные статьи затрат изменились менее, чем ±0,6%. Расходы по обычным видам деятельности, в руб./ на 1 руб. реализации 1,8E+09 1,6E+09 1626746965 1561952824 1,4E+09 1,2E+09 1E+09 800000000 211824584 600000000 187333169 34394114 400000000 200000000 0 5700010 178170860 15427275 Мат. затраты Акциз, Оплата труда предъявленный переработчиком сырья За отч. год 3725150 176079585 2853556 3485935 Отч. на соц. нужды Амортизация Прочие затраты За пред. год г) Сопоставить темпы роста; себестоимости и объема продаж постоянных затрат и объема продаж активов и объема продаж: Показатели Выручка от продажи Себестоимость проданных товаров, продукции, работ, услуг Постоянные затраты Величина баланса-нетто (активы) На начало периода 2874037284 На конец периода 2753475003 Темп прироста -4,19 1785030171 1895178359 6,17 450663200 2284260472 128195795 2710708856 -71,55 18,67 Себестоимость – объем продаж: за анализируемый период произошло снижение выручки и рост себестоимости, на 4,19% и 6,17% соответственно, однако тенденцию значительно опережающего роста себестоимости над выручкой нельзя классифицировать как положительную. Постоянные затраты – себестоимость – объем продаж: за анализируемый период произошло снижение выручки и постоянных затрат на 4,19% и 71,55% соответственно. Снижение роста постоянных затрат над себестоимостью (6,17%) увеличивает операционный рычаг, т.е. наряду с увеличением «бизнес»-риска увеличивается вероятность повышения 11 операционной прибыли предприятия. Однако постоянные материальные расходы должны покрываться постоянными доходами – выручкой, а ее динамика за анализируемый период неудовлетворительна. Активы – объем продаж: за анализируемый период произошло снижение выручки и рост активов предприятия на 4,19% и 18,67% соответственно. Это косвенно свидетельствует об эффективном использовании активов предприятия. д) Структура текущих активов: Показатели Денежные средства и краткосрочные финансовые вложения Краткосрочная дебиторская задолженность Долгосрочная дебиторская задолженность Финансовые вложения Запасы и НДС: из них налог на добавленную стоимость Прочие оборотные активы ИТОГО текущих активов На начало периода На конец периода 314899487 280247833 563722103 697114665 108008860 66525442 4384570 43046070 45119851 73435395 67072 273689 934401851 66968 474493 1162983638 Анализ структуры текущих активов показал, что наибольший вес в общей величине на начало периода занимали краткосрочная дебиторская задолженность и запасы – 59,1% и 30,5% соответственно. На конец анализируемого периода ситуация немного изменилась в сторону увеличения доли запасов и уменьшения доли средств в расчетах – 49,4% и 42,1% соответственно. Анализ динамики текущих активов показал, что текущие активы увеличились на 635,5 млн. руб. или на 32,8%, и составили на конец периода 2,57 млрд. руб. Наибольший прирост испытали запасы (в т.ч. НДС) – рост произошел на 492,2 млн. руб. и составил 83,3%. Остальные статьи текущих активов – денежные средства и средства в расчетах – имеют незначительные отклонения: 7,9% и 11,1% соответственно. Полученные данные анализа структуры и динами текущих активов позволяют сделать следующее заключение: компания придерживается агрессивной кредитной политики стимулирования продаж (продажи в кредит, рассрочка платежа, скидки): создание материальной базы для дальнейшего развития бизнеса (рост запасов и НДС, рост доли и объема последнего свидетельствует о росте задолженности бюджета по данному налогу перед предприятием вследствие крупных вложений в развитие) 12 0% 10% 4% На начало периода 0% 0% 31% Денежные средства и краткосрочные финансовые вложения Краткосрочная дебиторская задолженность Долгосрочная дебиторская задолженность Финансовые вложения Запасы и НДС: 55% из них налог на добавленную стоимость 6% 0% 0% На конец периода 4% 24% 6% Денежные средства и краткосрочные финансовые вложения Краткосрочная дебиторская задолженность Долгосрочная дебиторская задолженность Финансовые вложения 60% е) Скорость и время оборота запасов: Показатели Запасы Выручка от продажи Количество дней в периоде Оборачиваемость запасов, в оборотах Оборачиваемость запасов, в днях На начало На конец периода периода 43046070 73435395 2874037284 2753475003 365 66,8 37,5 5,5 9,7 Оборачиваемость запасов (без НДС) за анализируемый период, несмотря на опережающие темпы прироста запасов над выручкой – увеличение на 59,5% и на 28,2% соответственно, практически не изменилась – уменьшение оборачиваемости в оборотах с 66,8 до 37,5, и в днях 5,5 до 9,7. Подобное замедление оборачиваемости можно признать критичным. 13 Оборачиваемость запасов, в оборотах 80,0 60,0 40,0 20,0 0,0 66,8 37,5 На начало периода На конец периода Оборачиваемость запасов, в днях 12,0 10,0 8,0 6,0 4,0 2,0 0,0 9,7 5,5 На начало периода На конец периода ж) Уровень рентабельности предприятия, продукции, собственного капитала: Показатели Величина баланса-нетто (активы) Себестоимость проданных товаров, продукции, работ, услуг Реальный собственный капитал Валовая прибыль Чистая прибыль Рентабельность капитала предприятия Рентабельность продукции Рентабельность собственного капитала На начало периода 2284260472 На конец периода 2710708856 Темп прироста,% 1785030171 1895178359 1255167013 1089007093 790120077 1308113431 858296644 655289456 6,2 4,2 -21,2 -17,1 34,59% 24,17% 61,01% 45,29% 62,95% 50,09% 18,7 - За анализируемый период темпы прироста выручки (+6,2%) и чистой прибыли (-17,1%) меньше темпов прироста активов («всего» +18,7%), следовательно, можно говорить о снижение эффективности использования активов предприятия в отчетном периоде. Рентабельность совокупного капитала предприятия за анализируемый период уменьшилась на 10,42% и составила 24,17%, однако прирост рентабельности совокупного капитала связан, скорее всего, с удорожанием заемных ресурсов, а не с снижением эффективности основной деятельности. 14 Рентабельность продаж в отчетном периоде незначительно, но сократилась на 15,72% и составила 45,29%, что является приемлемым результатом для предприятия телекоммуникационной отрасли Рентабельность собственного капитала за отчетный период уменьшилась на 12,86% и составила 50,09%. Такая тенденция характеризуется как отрицательная, и свидетельствует о повышении эффективности использования собственного капитала. Динамика показателей рентабельности 70,00% 60,00% 50,00% 40,00% 30,00% 20,00% 10,00% 0,00% 61,01% 62,95% 50,09% 45,29% 34,59% 24,17% Рентабельность капитала предприятия Рентабельность продукции На начало периода Рентабельность собственного капитала На конец периода з) Влияние различных факторов на рентабельность активов фирмы: Показатели На начало периода РАСЧЕТНЫЕ ПОКАЗАТЕЛИ Себестоимость проданных товаров, 1785030171 продукции, работ, услуг 790120077 Чистая прибыль Рентабельность капитала 34,59% предприятия РАСЧЕТЫ ДЛЯ ТРЕХФАКТОРНОЙ МОДЕЛИ Фактор 1. Прибыльность продукции 0,1190 Фактор 2. Фондоемкость продукции 1,3582 Фактор 3. Фондоемкость оборотных 0,2424 активов (оборачиваемость ОбА) На конец периода Изменение 1895178359 110 148 188 655289456 -134 830 621 24,17% -10,42% 0,1483 1,3132 0,0293 -0,0450 0,2504 0,0080 Применив способ цепной подстановки получим следующее расчеты: 1 расчет 7,43% 2 расчет 9,27% 3 расчет 9,53% 4 расчет 9,48% За счет увеличения прибыльности продукции на 2,93% рентабельности капитала предприятия увеличилась на 1,83% За счет уменьшения фондоемкости основного капитала на 4,5% рентабельности капитала предприятия увеличилась на 0,27% 15 За счет замедления оборачиваемости оборотных активов на 0,8% рентабельности капитала предприятия уменьшилась на -0,05% Итоговое изменение рентабельности капитала 2,05% и) Влияние различных факторов на рентабельность собственного капитала: Показатели РАСЧЕТНЫЕ ПОКАЗАТЕЛИ Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) Чистая прибыль Величина баланса-нетто (активы) Собственный капитал РАСЧЕТЫ ДЛЯ ТРЕХФАКТОРНОЙ МОДЕЛИ Фактор 1. Рентабельность продаж Фактор 2. Оборачиваемость активов Фактор 3. Коэффициент финансовой зависимости Рентабельность собственного капитала На начало периода На конец периода Изменение 8 218 489 10 531 981 2 313 492 977 933 13 154 216 9 081 566 1 561 915 16 467 464 10 248 570 583 982 3 313 248 1 167 004 0,1190 0,6248 0,1483 0,6396 0,0293 0,0148 1,4485 1,6068 0,1584 10,77% 15,24% 4,47% Применив способ цепной подстановки получим следующее расчеты: 1 расчет 10,77% 2 расчет 11,95% 3 расчет 12,23% 4 расчет 15,24% За счет увеличения коэффициента финансовой зависимости на 15,84% рентабельность собственного капитала предприятия увеличилась на 1,18% За счет увеличения оборачиваемости активов на 1,48% рентабельность собственного капитала предприятия увеличилась на 0,28% За счет увеличения рентабельности продаж на 2,93% рентабельность собственного капитала предприятия увеличилась на 3,01% Итоговое изменение рентабельности капитала 4,47% к) Расчет критического объема продаж в базовом и отчетном периоде: Показатели РАСЧЕТНЫЕ ПОКАЗАТЕЛИ Выручка от продажи Общие затраты постоянные затраты переменные затраты Маржинальный доход Средняя цена продукции, руб. Удельные переменные затраты, руб./ед. Объем производства, усл. ед. На начало периода На конец периода Изменение 2 874 037 284 1 785 030 171 179 565 520 1 758 404 515 1 115 632 769 1113 681 2 582 244 2 753 475 003 1 895 178 359 191 058 319 1 878 665 673 874 809 330 1523 1039 1 807 928 -120 562 281 110 148 188 11 492 799 120 261 158 -240 823 439 410 358 -774 315 16 РАСЧЕТЫ КРИТИЧЕСКОГО ОБЪЕМА ПРОДАЖ 415 622 а) в натуральных единицах, усл. ед. 462 587 702 б) в стоимостном выражении, руб. 394 851 601 358 819 -20 771 138 771 116 Расчет критического объема продаж в натуральном и в стоимостном выражении показал, что для достижения точки безубыточности предприятию необходимо производить и продавать продукции меньше на 20771 шт. и 138,77 млрд. руб. соответственно. Такая динамика характеризуется как негативная, подтверждением тому является опережающий рост постоянных расходов по сравнению с маржинальным доходом (который выступает источником покрытия постоянных расходов) – на 6,4% и -21,6% соответственно. Учитывая особенности развития отрасли нефтяной компании на ранней стадии (значительная доля заемного капитала, большие издержки, в том числе капитального характера), и превышение маржинального дохода над постоянными затратами на 522,5 млн. руб. дает запас финансовой прочности. л) Анализ производственно-финансового левериджа: Показатели Собственный капитал Заемные средства EBIT, прибыль до выплаты налогов и % Балансовая прибыль ЭФФЕКТ ФИНСОВОГО ЛЕВЕРИДЖА* Постоянные затраты ЭФФЕКТ ОПЕРАЦИОННОГО ЛЕВЕРИДЖА УРОВЕНЬ СОВОКУПНОГО РИСКА На начало периода 1 255 167 013 649 581 975 На конец периода 1 308 113 431 671 712 975 52 946 418,00 22 131 000,00 936 067 229 683 751 011 -252 316 218,00 790 120 077 655 289 456 -134 830 621,00 1,18 1,04 -0,14 179 565 520 191 058 319 11 492 799,00 1,19 1,28 0,09 1,41 1,33 -0,08 Изменение * по американской концепции расчета ЭФЛ За анализируемый период уровень совокупного риска предприятия уменьшился на 0,08%, с 1,19 в начале периода до 1,33 – в конце. Это характеризуется, несомненно, положительно. Результат стал достижим в большей степени благодаря снижению стоимости заемного капитала для предприятия – за отчетный период прибыль до выплаты процентов и налогов незначительно уменьшилась (–27%), а балансовая прибыль уменьшилась на 17%, тогда как незначительное увеличение постоянных расходов в общей величине затрат повысило уровень операционного («бизнес») риска по сравнению с прошлым годом на 0,09 (с 1,19 до 1,28). 17 2. Анализ финансового состояния предприятия а) Расчет показателей ликвидности фирмы, темпы их изменения: Показатели Норм 1. Коэффициент абсолютной ликвидности 2. Коэффициент быстрой ликвидности 3. Коэффициент текущей ликвидности 0,2 1,0 2,0 На начало периода 0,34 0,95 1,0 На конец периода 0,25 0,85 0,9 Изменение абс. -0,09 -0,1 -0,1 Рассчитаем коэффициент абсолютной ликвидности, применив формулу: Кабс =(ДС+КФВ)/КО, (3) Где ДС – денежные средства; КФВ – краткосрочные финансовые вложения; КО – краткосрочные обязательства; Кабс н.п. =(314899487+4384570)/933934478=0,34 Кабс к.п. =(280247833+45119851)/1283309944=0,25 Рассчитаем коэффициент быстрой ликвидности, применив формулу: Кбыс =(ДС+КФВ+ДЗ)/КО, (4) Где ДС – денежные средства; КФВ – краткосрочные финансовые вложения; КО – краткосрочные обязательства; ДЗ – дебиторская задолженность. Кбыс н.п. =(314899487+4384570+571730963)/933934478=0,95 Кбыс к.п. =(280247833+45119851+763640107)/1283309944=0,85 Рассчитаем коэффициент текущей ликвидности, применив формулу: Кбыс =(ДС+КФВ+ДЗ+З)/КО, (5) Где ДС – денежные средства; КФВ – краткосрочные финансовые вложения; КО – краткосрочные обязательства; ДЗ – дебиторская задолженность; З – запасы. Ктек н.п. =(314899487+4384570+571730963+43046070)/933934478=1,00 Ктек к.п. =(280247833+45119851+763640107+73435395)/1283309944=0,9 18 Ликвидность данного предприятия оставляет желать лучшего. Риск для поставщиков и подрядчиков, банков и долгосрочных инвесторов сохраняется на высоком уровне и демонстрирует тенденцию к увеличению. Показатели ликвидности за анализируемый период не достигли нормативных значений, кроме абсолютной ликвидности, но и продемонстрировали тенденцию к значительному снижению, например, коэффициент текущей (перспективной) ликвидности снизился с 1,00 до 0,9 при норме 2. Некоторым оправданием сложившейся ситуации является для сектора высокая доля заемного капитала, а также агрессивная кредитная политика, связанная с завоеванием своей доли рынка. Показатели ликвидности, являясь внешним проявлением финансовой устойчивости, косвенно свидетельствуют о неустойчивом финансовом положении компании. б) Абсолютные и относительные показатели финансовой устойчивости предприятия: Абсолютные показатели финансовой устойчивости 600 000 000 400 000 000 200 000 000 0 -200 000 000 -400 000 000 Излишек (+) или Излишек (+) или недостаток (–) недостаток (–) собственных оборотных долгосрочных источников средств формирования запасов -600 000 000 На начало периода Излишек (+) или недостаток (–) общей величины основных источников формирования запасов На конец периода Абсолютные показатели финансовой устойчивости Показатели 1. Собственный капитал 2. Внеоборотные активы и долгосрочная дебиторская задолженность 3. Наличие собственных оборотных средств (п. 1 – п. 2) 4. Долгосрочные пассивы 5. Наличие долгосрочных источников формирования запасов (п. 3 + п. 4) 6. Краткосрочные кредиты и заемные средства 7. Общая величина основных источников формирования запасов (п. 5 + п. 6) 8. Общая величина запасов (с учетом НДС) Излишек (+) или недостаток (–) собственных оборотных средств Излишек (+) или недостаток (–) долгосрочных источников формирования запасов Излишек (+) или недостаток (–) общей величины основных источников формирования запасов Тип финансовой устойчивости На начало периода 1 255 167 013 На конец периода 1 306 113 431 1 357 867 471 1 636 250 660 278 383 189 -102 700 458 -330 137 229 -227 436 771 85 158 983 119 285 481 34 126 498 -17 541 475 -210 851 748 -193 310 273 571 192 801 571 757 876 565 075 553 651 326 360 906 128 -192 745 198 43 046 070 73 436 396 30 390 326 -145 746 528 -403 573 625 -257 827 097 -60 587 545 -284 288 144 -223 700 599 510 605 256 287 469 732 -223 135 524 неустойчивое неустойчивое х Изменение 50 946 418 19 Относительные показатели финансовой устойчивости ≤ 0.5 ≥ 0.5 На начало периода -0,075 0,55 На конец периода -0,18 0,48 ≥ 0.6 - 0.8 0,011 -1,,639 ≥ 0.1 0,0005 -0,1 ≤ 1.0 0,52 0,51 Показатели Норматив 1. Коэффициент маневренности 2. Коэффициент автономии 3. Коэффициент обеспеченности запасов собственными источниками 4. Коэффициент обеспеченности собственными средствами 5. Коэффициент соотношения заемного и собственного капитала Изменение -0,105 -0,07 -1,65 -0,1005 -0,01 Рассчитаем показатель коэффициент маневренности по формуле: Кманевр=(СК-ВА)/СК, (6) Где СК – собственный капитал; ВА – внеоборотные активы. Кманевр н.п.=(1255157018-1349858621)/1255157018=-0,075 Кманевр к.п.=(1308113431-1547725218)/1308113431=-0,18 Рассчитаем показатель коэффициент автономии по формуле: Кавт=СК/ВБ, (7) Где СК – собственный капитал; ВБ – валюта баланса. Кавт н.п.=1255157018/2284250472=0,55 Кавт к.п.=1308113431/2710708856=0,48 Рассчитаем показатель коэффициент обеспеченности запасов собственными источниками по формуле: К=(ОА-КО)/З, (8) Где ОА – оборотные активы; КО – краткосрочные обязательства; З – запасы. Рассчитаем показатель коэффициент обеспеченности собственными средствами по формуле: КОСС=(ОА-КО)/ОА, (9) Где ОА – оборотные активы; КО – краткосрочные обязательства. КОССн.п.=(934401851-933934476)/934401851=0,0005 КОССк.п.=(1162983638-1283309944)/1162983638=-0,1 Рассчитаем показатель коэффициент соотношения заемного и собственного капитала по формуле: К=ЗК/СК (10) Кн.п.=(78389174+571192801)/1255157018=0,52 Кк.п.=(99955099+571757876)/1308113431=0,51 Несмотря на неудовлетворительные показатели обеспеченности оборотных активов, в т.ч. запасов собственными источниками финансирования (значения показателей отрицательные, свидетельствуют об отсутствии собственных оборотных средств и «оборотка» полностью обеспечивается за счет 20 кредитов), соотношение коэффициента заемного и собственного капитала удовлетворяет нормативу и демонстрирует снижение – с 0,52 на начало периода и на конец периода 0,51 при нормативе 1. Коэффициент автономии (концентрации собственного капитала) также свидетельствует о финансовой независимости, хотя незначительно уменьшается за отчетный период – с 0,55 до 0,48 при нормативе 0,5. в) Расчет скорости и время оборота дебиторской и кредиторской задолженности: Показатели оборачиваемости дебиторской и кредиторской задолженности На начало Показатели периода Оборачиваемость дебиторской задолженности, обороты Период оборота дебиторской задолженности, дни Оборачиваемость кредиторской задолженности, обороты Период оборота кредиторской задолженности, дни дополнительные расчеты Показатели 1. Оборачиваемость запасов, обороты 2. Период оборота запасов, дни 3. Финансовый цикл (период оборота денежных средств) На конец периода Изменение 7,17 8,27 50,88 44,11 - 6,77 5,82 3,14 - 2,68 62,71 116,06 На начало периода 19,03 19,18 На конец периода 18,03 20,25 7,35 - 51,70 1,10 53,35 Изменение - 1,00 1,07 - 59,05 д) Влияние различных факторов на величину потребности в дебиторской задолженности: На начало На конец Изменение периода периода Потребность в деб задл., в днях* 11,67 70,96 59,29 Потребность в деб задл., в рублях* 266 436 2 076 115 1 809 679 Дебиторская задолженность 1 145 556 1 272 783 127 227 Кредиторская задолженность 1 411 992 3 348 898 1 936 906 * при условии, что период оборота дебиторской задолженности равен периоду оборота кредиторской задолженности Показатели 21 Заключение, выводы, рекомендации Изучена краткая характеристика ПАО «ЛУКОЙЛ». В общем объеме формирования кредиторской задолженности в ПАО «ЛУКОЙЛ» занимает задолженность перед прочими кредиторами. Она формируется при возникновении хозяйственных взаимоотношений при покупке материалов, работ, услуг не у основных поставщиков. Кредиторская задолженность с прочими кредиторами образовывается на бухгалтерском счете 76 «Расчеты с разными дебиторами и кредиторами». В ПАО «ЛУКОЙЛ» возникают ситуации, при которых из-за должного контроля за движением кредиторской задолженности возникают спорные вопросы по претензиям за поставленные материалы, работы или услуги. Следует отметить, что в ПАО «ЛУКОЙЛ» отсутствует график сверки расчетов по операциям, формирующим кредиторскую задолженность. В этой связи возникают дополнительные трудозатраты с выяснением обстоятельств при составлении отчетной документации. Проведен анализ кредиторской задолженности в ПАО «ЛУКОЙЛ», установлены важные проблемы в организации учета и анализа кредиторской задолженности. Проведенное исследование позволило разработать мероприятия, позволяющие устранить выявленные проблемы и оптимизировать кредиторскую задолженность, повысив эффективность ее использования, сократив период оборачиваемости. Проведенные расчеты обосновали экономическую целесообразность предложенных мероприятий. Для устранения вышеуказанных проблем предлагаем внедрить мероприятия. Мероприятие 1. Необходимо закрепить ответственность за бухгалтером по контролю и анализу кредиторской задолженности. Мероприятие 2. Предлагаем реализовать дебиторскую задолженность путем факторинга на 100 млрд. и полученными средствами погасить часть кредиторской задолженности. Мероприятие 3. Рекомендуем погасить кредиторскую задолженность на сумму 50 млрд. за счет краткосрочных финансовых вложений. 22 Мероприятие 4. Необходимо разработать график сверки расчетов по операциям, формирующим кредиторскую задолженность. Внедрение предложенных мероприятий позволит обеспечить контроль и систематический анализ кредиторской задолженности, проводить регулярно сверки расчетов с кредиторами. Список используемой литературы 1 Трибунская, М. С. Статистические методы и приемы в системе экономического анализа / М. С. Трибунская // Тенденции развития науки и образования. – 2023. – № 100-2. – С. 153-156. – DOI 10.18411/trnio-08-2023-99. – EDN JPWLOQ. 2 Анализ финансовой отчетности : учебник / под ред. М.А. Вахрушиной. – 4-е изд., перераб. и доп. – М. : ИНФРА-М, 2021. – 434 с. 3 Тертышник, М. И. Экономика организации : учебник и практикум для вузов / М. И. Тертышник. – Москва : Издательство Юрайт, 2019. – 631 с. 4 Алексейчева, Е. Ю. Экономика организации (предприятия) : Учебник для бакалавров / Е. Ю. Алексейчева, М. Д. Магомедов, И. Б. Костин. – 5е изд., стер.. – Москва : Издательско-торговая корпорация «Дашков и К», 2021. – 290 с. 23 5 Волков, О. И. Экономика предприятия : учебное пособие / О.И. Волков, В.К. Скляренко. – 2-е изд. – Москва : ИНФРА-М, 2020. – 264 с. 6 Официальный сайт ПАО «ЛУКОЙЛ»: https://lukoil.ru/Sustainability/sustainabledevelopmentmanagement/Unsdgs Режим доступа: https://lukoil.ru/Sustainability/sustainabledevelopmentmanagement/Unsdgs 24 Приложения Приложение №1 Форма №1 25 26 Приложение №2 Форма №2 27 Приложение №3 Форма №3 28 29 Приложение №4 Форма №4 30 Приложение №5 Форма №5 31 32 33