Амортизация и срок полезного использования основного средства в налоговом учете

реклама

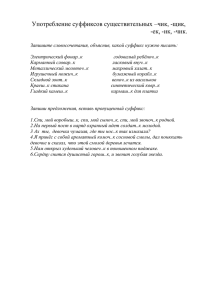

Амортизация и срок полезного использования основного средства в налоговом учете Как распределяются основные средства по амортизационным группам в зависимости от кода ОКОФ Прежде чем определять срок полезного использования (СПИ) основного средства, нужно понять, к какой амортизационной группе относится объект. В п. 3 ст. 258 НК РФ перечислены 10 амортизационных групп. Порядок распределения основных средств между ними утвержден постановлением Правительства РФ от 01.01.2002 № 1 (далее — постановление № 1). Объекты основных средств (ОС) относят к той или иной группе, исходя из их кода в Общероссийском классификаторе основных фондов (ОКОФ), утвержденном приказом Росстандарта от 12.12.2014 № 2018-ст. Чтобы выбрать амортизационную группу, нужно действовать следующим образом: 1. Определить код ОКОФ для объекта ОС в соответствии с классификатором. 2. Определить, к какой амортизационной группе относится данный объект с учетом требований постановления № 1. Чтобы правильно отнести объект основного средства к амортизационной группе, обратимся к примерам. Если объект ОС имеет свой код в ОКОФ В этом случае находим код объекта в ОКОФ, после относим его к соответствующей группе. Пример. Грузовые автомобили с дизельным двигателем и допустимой максимальной массой до 3,5 т имеют код ОКОФ 310.29.10.41.111. Данный код относится к третьей амортизационной группе, значит все автомобили с такими характеристиками следует включать в эту группу. Если объект ОС не имеет полного кода в ОКОФ В постановлении № 1 может не быть конкретного вида основного средства с полным 12значным кодом ОКОФ. Тогда объект нужно отнести к амортизационной группе по коду более высокого уровня. Пример. Прицепы и полуприцепы с разрешенной массой не более 0,75 т имеют код ОКОФ 310.29.20.23.111. Если же разрешенная масса прицепа составляет от 0,75 т до 3,5 т, то его код — 310.29.20.23.112. В постановлении № 1 таких кодов нет, но есть код 310.29.20.23 «Прицепы и полуприцепы прочие», который включен в пятую амортизационную группу. Поэтому любые прицепы и полуприцепы, вне зависимости от разрешенной массы и иных параметров, нужно относить к пятой группе. Если объект ОС можно отнести к разным амортизационным группам В таких случаях безопаснее включить его в ту из групп, для которой предусмотрен максимальный СПИ. Иначе при проверке возникнут споры с налоговой службой. Пример. Офисное многофункциональное устройство (МФУ) позволяет печатать, копировать и сканировать документы. Поэтому такому объекту ОС можно присвоить два кода ОКОФ: • 330.28.23.23 «Машины офисные прочие» (вторая группа), к этому коду, согласно постановлению № 1, относятся и печатающие устройства; • 330.28.23.22 «Машины копировальные для офисов» (третья группа). Чтобы избежать споров с налоговой службой, лучше отнести МФУ к третьей группе. Как определить срок полезного использования основного средства в налоговом учете Если объект ОС есть в ОКОФ Если удалось однозначно определить, к какой амортизационной группе относится объект, то налогоплательщик самостоятельно определяет его СПИ в том диапазоне, который указан для этой группы в п. 3 ст. 258 НК РФ. Пример. Обратимся к предыдущему примеру. Организация приобрела МФУ и отнесла их к третьей амортизационной группе, чтобы не идти на конфликт с налоговой службой. Для МФУ предусмотрен СПИ свыше трех лет и до пяти лет включительно. Чтобы списать стоимость объекта максимально быстро, компания выбрала минимальный СПИ, допустимый для этой группы: 3 года и 1 месяц, то есть 37 месяцев. Если объекта ОС нет в ОКОФ Если же объекта нет в ОКОФ, то нужно ориентироваться на данные технической документации. Также можно запросить информацию у изготовителя (п. 3 ст. 258 НК РФ, письмо Минфина РФ от 18.06.2018 № 03-03-20/41332). В сложных ситуациях Минфин рекомендует направлять запрос в Минэкономразвития (письмо от 29.03.2018 № 03-03-07- 19967). Если приобретенный объект ОС уже был в эксплуатации Компания приобрела объект ОС, и он был в эксплуатации. В этом случае для линейного метода расчета амортизации она вправе уменьшить его СПИ на то время, которое объект использовали предыдущие собственники. Объект использовался в течение полного срока СПИ, установленного предыдущим владельцем. В этом случае после покупки компания может установить для него любой СПИ, исходя из технического состояния и других факторов (п. 7 ст. 258 НК РФ). Пример. Компания «АвтоПлюс» купила у другой компании-перевозчика грузовой автомобиль с разрешенной массой 3,2 т. Продавец установил для него СПИ — 5 лет. На момент продажи автомобиль был в эксплуатации 1 год. Значит, покупатель может установить СПИ: 5 – 1 = 4 года. Если компания использует нелинейный метод расчета амортизации, объект нужно включить в ту амортизационную группу, в которой он учитывался у предыдущего собственника (п. 12 ст. 258 НК РФ). Далее при начислении амортизации следует применять коэффициент, который указан для соответствующей группы в п. 5 ст. 259.2 НК РФ.