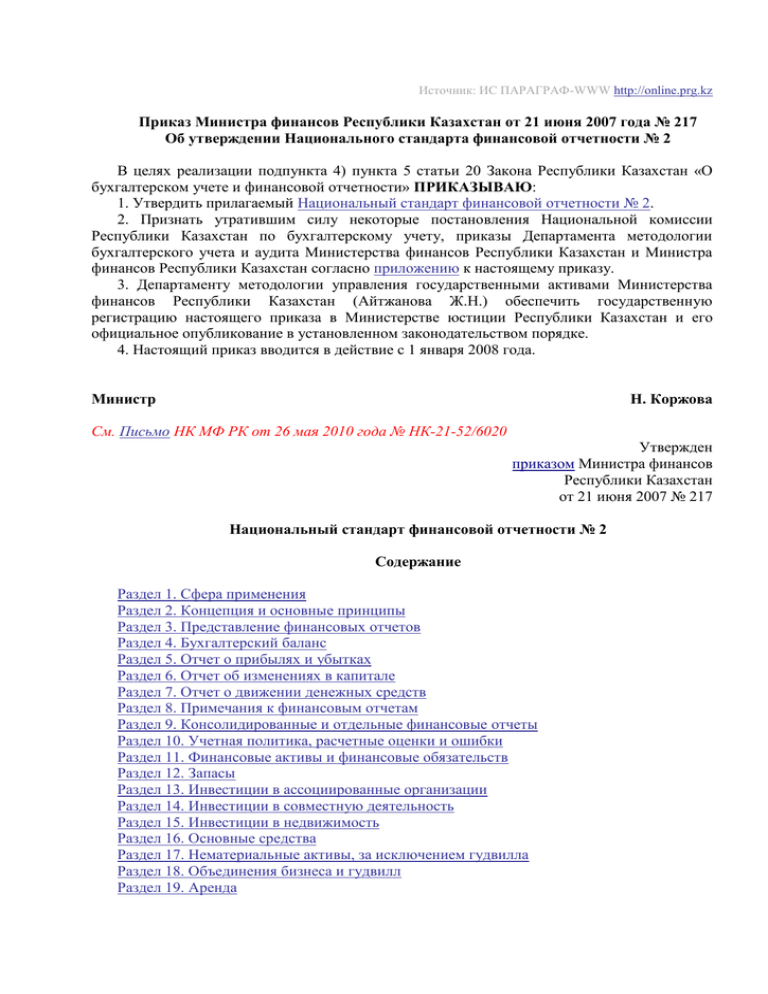

Приказ Министра финансов Республики Казахстан от 21 июня

реклама