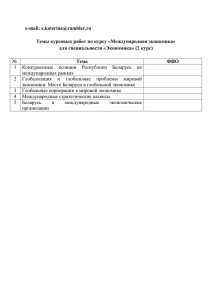

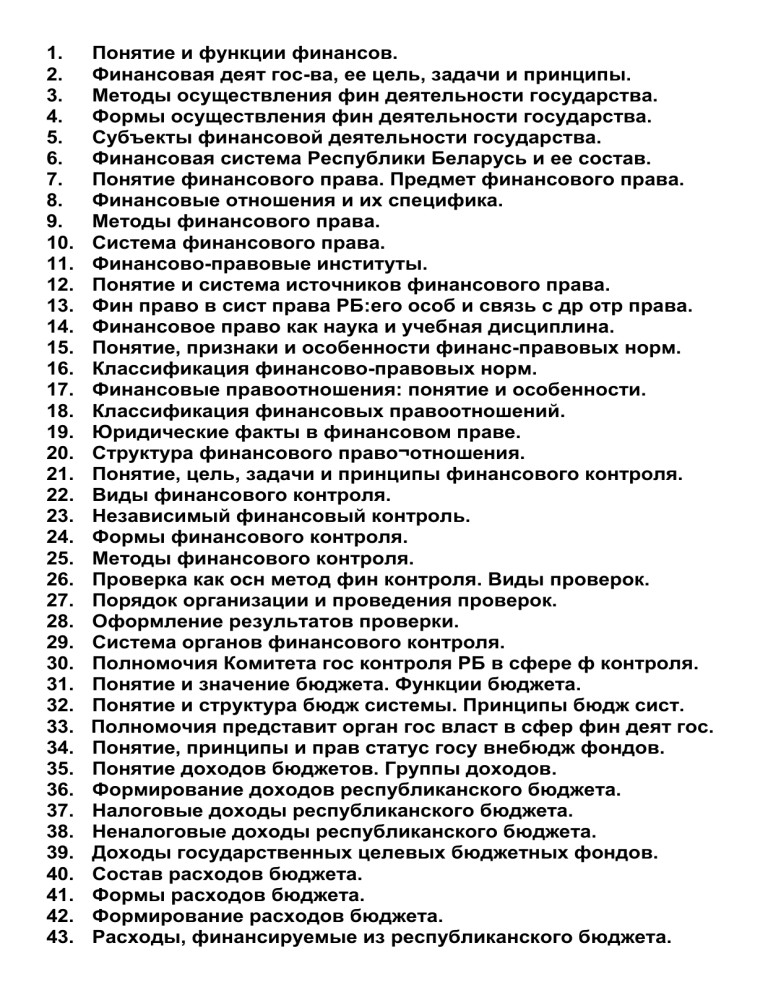

1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16. 17. 18. 19. 20. 21. 22. 23. 24. 25. 26. 27. 28. 29. 30. 31. 32. 33. 34. 35. 36. 37. 38. 39. 40. 41. 42. 43. Понятие и функции финансов. Финансовая деят гос-ва, ее цель, задачи и принципы. Методы осуществления фин деятельности государства. Формы осуществления фин деятельности государства. Субъекты финансовой деятельности государства. Финансовая система Республики Беларусь и ее состав. Понятие финансового права. Предмет финансового права. Финансовые отношения и их специфика. Методы финансового права. Система финансового права. Финансово-правовые институты. Понятие и система источников финансового права. Фин право в сист права РБ:его особ и связь с др отр права. Финансовое право как наука и учебная дисциплина. Понятие, признаки и особенности финанс-правовых норм. Классификация финансово-правовых норм. Финансовые правоотношения: понятие и особенности. Классификация финансовых правоотношений. Юридические факты в финансовом праве. Структура финансового право¬отношения. Понятие, цель, задачи и принципы финансового контроля. Виды финансового контроля. Независимый финансовый контроль. Формы финансового контроля. Методы финансового контроля. Проверка как осн метод фин контроля. Виды проверок. Порядок организации и проведения проверок. Оформление результатов проверки. Система органов финансового контроля. Полномочия Комитета гос контроля РБ в сфере ф контроля. Понятие и значение бюджета. Функции бюджета. Понятие и структура бюдж системы. Принципы бюдж сист. Полномочия представит орган гос власт в сфер фин деят гос. Понятие, принципы и прав статус госу внебюдж фондов. Понятие доходов бюджетов. Группы доходов. Формирование доходов республиканского бюджета. Налоговые доходы республиканского бюджета. Неналоговые доходы республиканского бюджета. Доходы государственных целевых бюджетных фондов. Состав расходов бюджета. Формы расходов бюджета. Формирование расходов бюджета. Расходы, финансируемые из республиканского бюджета. 44. Бюджетная классификация и ее правовое значение. 45. Понятие сбалансированности бюджета. Дефицит бюджета. 46. Понятие и принципы межбюджетных отношений. 47. Правовой режим межбюджетных трансфертов. 48. Понятие и принципы бюджетного процесса. 49. Участники бюджетного процесса и их полномочия. 50. Стадии бюдж процес. Осн составлен проект респ и мест бюд. 51. Сост проекта респ бюдж. Рассм и утверж респ бюджета. 52. Исполнение респ бюджета. Казначейская сист исполн бюдж. 53. Отчет об исполн респ бюдж:порядок его подготовки и утверж. 54. Основы контроля за соблюдением бюджетного зак-ва. 55. Понятие и признаки налога. Функции налога. 56. Классификация налогов. 57. Правовая конструкция налога (элементы налогообложения). 58. Полномочия Нац банка РБ как субъекта фин деятельности. 59. Налоговое право РБ, его пон, роль и место в сист фин права. 60. Налоговые правоотношения и их особенности. 61. Прав статус налогоплат и налог орган как участ налог правоот 62. Налог на добавленную стоимость (НДС). Акцизы. 63. Налог на прибыль. 64. Подоходный налог с физических лиц. 65. Налог на недвижимость. 66. Земельный налог. 67. Экологич налог. Налог за добычу (изъят) природных ресурс. 68.Виды мест налог и сбор,порядок их уст,введ,изм и прекр дейст 69. Налог при упрощенной системе налогообложения. 70. Единый налог с ИП и иных физических лиц. 71. Понятие, функции и принцип гос кредита как прав института. 72. Государственные займы: понятие и виды. 73. Понятие и виды государственного долга. 74. Понятие и виды государственных кредитов. 75. Понятие денежной системы и ее элементы. 76. Порядок эмиссии наличных и безналичных денег. 77. Наличное и безналичное денежное обращение. 78. Полномоч Нац банка РБ в области наличного денеж обращ. 79. Расчеты нал ден ср между юр лицами, их обос подр и ИП. 80. Правила ведения кассовых операций. 81. Понятие безнал расчетов. Формы осущ безнал расчетов. 82. Понятие валютных ценностей и иностранной валюты. 83. Понятие валютных операций. Виды валютных операций. 84. Понятие и объекты валютного регулирования. 85. Пон и задачи валют контроля. Осн направл валют контроля. 86. Органы валютного контроля и их компетенция. 1. Понятие и функции финансов. Финансы – это понятие одновременно экономическое и юридическое. В юридической науке – это совокупность фондов денежных средств, формированных и исполненных государством и местным самоуправлением, для осуществления своих задач и функций, по поводу которых возникают финансовые отношения. Финансы представляют собой систему экономических отношений, по средствам которых происходит мобилизация, распределение и использование фондов денежных средств. Виды: Государственные, Частные, Предприятий, учреждений, Страхования и т.д Функции финансов: 1.Распределительную 2.Контрольную, 3.Регулирующую. Распределительная функция финансов связана с распределением ВВП и его основной части – национального дохода. Контрольная функция заключается в контроле за распределением ВВП, национального дохода по соответствующим фондам и расходованием их по целевому назначению. Регулирующая функция финансов регулирует финансовую деятельность и тем самым регулирует воспроизводственный процесс. 2. (1\2) Финансовая деятельность государства, ее цель, задачи и принципы. Финансовая деятельность государства — это осуществление им функций по планомерному образованию, распределению и использованию денежных фондов (финансовых ресурсов) в целях реализации задач социальноэкономического развития, обеспечения обороноспособности и безопасности страны. Главной, определяющей целью этой деятельности должно быть создание условий, обеспечивающих достойную жизнь человека, его свободное развитие. Цель-обеспечение гос-ва финн. Ресурсами, необходимыми ему для реализации внутренних и внешних функций гос-ва. Статистическая цель подразумевает определенную «консервацию» финансового состояния государства, сохранение уже достигнутого уровня стабильности и равновесия в доходах и расходах централизованных денежных средств, межбюджетных отношениях, валютном регулировании и т. п. Динамическая цель направлена на непрерывный процесс правового совершенствования, реформирования и развития финансовых отношений. Принципы: Принцип законности, который заключается в том, что весь процесс образования, распределения и использования фондов денежных средств детально регламентируется нормами финансового права, соблюдение которых обеспечивается возможностью применения к правонарушителям мер государственного принуждения. Принцип гласности, проявляющийся в процедуре доведения до граждан, в том числе и с помощью средств массовой информации, содержания проектов различных 2 (2/2) финансово-плановых актов, принятых отчетов об их выполнении, результатов проверок и ревизий финансовой деятельности и т. д. Принцип плановости, означающий, что вся финансовая деятельность государства базируется на основе целой системы финансово-плановых актов, структура которых, порядок составления, утверждения, исполнения закрепляются в соответствующих нормативных правовых актах. Самостоятельность финансовой деятельности органов местного управления и самоуправления, основанная на ст. 121 Конституции Республики Беларусь, согласно которой местные Советы депутатов, в частности, утверждают программы экономического и социального развития, местные бюджеты и отчеты об их исполнении; устанавливают в соответствии с законом местные налоги и сборы. 3. Методы осуществления финансовой деятельности государства. Методы ФДГ- совокупность приёмов, способов, с помощью которых государство осуществляет финансовую деятельность государства. 1) для аккумулирования денежных средств применяются след. методы: -метод обязательных платежей;-эмиссии добровольных платежей. 2)использования. Вкл. След. Методы: -финансирования- кредитования. Метод обязательных платежей является доминирующим, реализуется через механизмы налогообложения, отчисления во внебюджетные фонды, обязательное страхование и т. д. Добровольное привлечение денежных средств реализуется через государственные займы, лотереи, вклады в кредитные учреждения, благотворительные пожертвования и т. п. Соотношение методов обязательных и добровольных платежей зависит от многих факторов: финансовой политики, экономических отношений, потребности государства в финансовых ресурсах, уровня жизни населения и т. д. Финансирование выражается в безвозмездном и безвозвратном предоставлении денежных средств. Кредитование означает выделение денежных средств на условиях платности и возвратности. 4. Формы осуществления финансовой деятельности государства. Формы- способов выражения деятельности государства. По своему характеру эти формы могут быть правовыми, неправовыми, денежными. Правовые формы выражаются применении норм права. в установлении или Неправовые – это формы, имеющие локальный характер,т. е. обеспечивающие реализацию отдельных процедур(например, инструктирование финансовой службы предприятий, проведение совещаний, разъяснение финансового законодательства и т. д). Неправовые формы создают предпосылки для осуществления правовых форм финансовой деятельности, в которых проявляется государственно-властный характер действий органов государственной власти в финансовой сфере. Денежная - все операции с фин.имеют стоимостную оценку и для их кол-ого выражения используется денежная единица. 5. Субъекты финансовой деятельности государства. Основная роль в финансовой деятельности принадлежит самому государству, т.к. практически все органы государства без исключения занимаются этой деятельностью. Субъекты, принимающие участие в мобилизации денежных средств в доход государства: Высшие представительные и исполнительные органы гос власти. Они руководят бюдж, налогами, денежно-кредит системой, организуют и осуществляют государственное страхование, валютно-денежное обращение, таможенное регулирование и эмиссию (раздел VII Конституции Р). Органы местного самоуправления обеспечивают в пределах своей компетенции руководство финансами в соответствующей административно-территориальных образованиях, устанавливает местные налоги и сборы и др. Поскольку финансовая система страны едина, то все местные органы выполняют на своей территории обязанности в отношении финансов в строгом соответствии со своей компетенцией. Так, помимо того, что они утверждают местные бюджеты, они обеспечивают на своей территории поступление доходов в вышестоящие бюджеты, образование кредитных ресурсов банков, государственных страховых фондов. Гос органы специальной компетенции занимают особое место в мобилизации денежных средств. Такими органами являются: а) Министерство финансов; б) Министерство по налогам и сборам РБ; в) Национальный банк РБ. Все организации, занимающиеся хозяйственной и коммерческой деятельностью. Они выступают плательщиками налогов, сборов, пошлин и других обязательных платежей. Они также могут быть заемщиками по государственному кредиту. Граждане как налогоплательщики также могут быть кредиторами государства путем хранения денег в отделениях Сбербанка Республики Беларусь и как покупатели ценных бумаг государства. 6. Финансовая система Республики Беларусь и ее состав. Финансовая система - система форм и методов аккумулирования, распределения и использования денежных фондов ср-в гос-ва. Финн. Система- система или совокупность органов осущ. Финн. Деятельность. Мин.Фин. сост. Мз след. Звеньев:1)бюджетная система;2)бюджетные гос. Фонды;3)гос. Кредит;4)обяз.гос страхование. -фин.отношения относятся к централизованным финансам и используются для осуществления финн. Дея-ти масштабов всего гос-ва. -финансы оргаиз. Различных децентрализ. финансам. форм соб-ти относ. К 7. Понятие финансового права. Предмет финансового права. финансовое право — это совокупность юридических норм, регулирующих общественные отношения, которые возникают в процессе образования, распределения и использования денежных фондов (финансовых ресурсов) государства и органов местного самоуправления, необходимых для реализации их задач. ФП сост. Из уровней:1)финн. Институты;3)подотрасли;4)отрасль. Прав. Норма;2)прав. Предмет финансового права — это общественные отношения, возникающие в процессе деятельности государства по планомерному образованию, распределению и использованию централизованных и децентрализованных денежных фондов в целях реализации его задач. Особенности предмета ФП: 1) объектом фин. отнош. всегда явл. деньги и связанные с ними отнош.;2)субъектом всегда явл. Гос-во в лице спец. Уполномоченных органов;3)предмет ФП возникает,развив. И прекращ. Именно в сфере финн. Деяти гос-ва и оранов местного управления и самоуправления. 8. Финансовые отношения и их специфика. ФОэкономико-правовые общественные отношения, урегулированные нормами ФП, имеющие властноимущественный характер и выр. Публичные интересы. Поскольку сфера возникновения всех финансовых отношений-финансовая деятельность гос-ва, то специфика этой области обуславливает след. Характерные черты финн. Правоотношений:1)они возникают и функцианируют в процессе планового аккумулирования, расперед.,использования денежных фондов гос-ва;2)они явл. Разновидностью имущ.отнош.,носящих публичный харр;3)требуют обязательного участия гос-ва в лице компетентных органов и должн.лиц; 4)большинство ФО имеют характер подчинения. 9. Методы финансового права. Под методом прав. рег-ния понимается совокупность присущих для фп приемов, способов возд-ствия на обществ. отношения. 1. императивный метод или метод властных предписаний Характерные черты метода властных применяемого в финансовом праве: предписаний, доминирование позитивных обязываний ограничение правовой инициативы субъектов финансового права (конформизм) юридическое неравенство субъектов финансового права тесная связь с экономической политикой 2. диспозитивный метод. Диспозитивность в праве означает наличие у его субъектов (участников правоотношения) известной степени свободы волеизъявления относительно своих прав и обязанностей в пределах, предусмотренных соответствующими нормами права 10. Система финансового права. С-ма ФП – это его внутр. строение объед ФП норм в опред последовательности обусловленных системой общественных отношений складывающихся в сфере ф дея-ти гос. Как и большинство отраслей права ФП подразделяется на 2 ч общую и особенную. Общая часть – это финансы, ф-ая дея-ть гос, с-ма и источники ФП, Ф-правовые нормы и ф правоотношения, ф контроль и тд. Особенная ч бюджетное право и бюд устройство, б процессуально правовое регулирование гос доходов , основы налогового права , республиканские налоги и сборы, от-ть за нарушение налогового зак-ва, гос займы, расходы РБ и вдмин терр единицы сметное бюджетное финансирование. 11. Финансово-правовые институты к финансовым институтам финансовой системы Республики Беларусь относятся: бюджет Республики Беларусь, целевые бюджетные и государственные внебюджетные фонды, го­сударственный кредит, страховые фонды. Каждый финансовый институт выполняет свою роль и решает соответствующие этому правовому институту задачи на финансовом пространстве Республики Беларусь. 12. Понятие и система источников финансового права. Источники ФП – это офиц определенные внешние формы его выражения т.е НПА органов гос власти содержащие нормы регулирования вопр ф дея-ти гос.:законодательные акты – кон-ция РБ, закон РБ, кодексы, декреты президента, указы президента, директивы. иные акты зак-ва –постановление правительства РБ – НПА министерств – НПА нац банка – международно правовые акты. Наиболее важное место в системе источников финансового права занимают кодексы, т.е. законы, обеспечивающие полное системное регулирование определенной области общественных отношений. законы, регулирующие отдельные виды общественных отношений, составляющих предмет финансового права декреты и указы, имеющие обязательную силу на всей территории страны. постановления Правительства, издаваемые, как правило, в случаях, прямо предусмотренных финансовым законодательством в развитие положений кодексов, законов, декретов и указов Президента Республики Беларусь. акты органов государственного управления специальной компетенции акты местных органов управления и самоуправления 13. Финансовое право в системе права Республики Беларусь: его особенности и связь с другими отраслями права По поводу происхождения и места финансового права в системе национального права в правовой науке сложились следующие основные точки зрения: - финансовое право, являясь самостоятельной отраслью права, выделилось из государственного (конституционного) и административного права; - финансовое право, являясь самостоятельной отраслью права, возникло одновременно с государственным (конституционным) и административным правом; - финансовое право – комплексная отрасль права; финансовое право – часть конституционного или административного права. Финансовое право, участвуя в опосредовании движения денежных средств сообразно своему предмету и методу правового регулирования, не исключает формирования устойчивых связей с иными отраслями права. Ведущее место в системе права занимает конституционное право. Это значит, что его нормы являются определяющими для регулирования общественных отношений всеми отраслями права. Конституция Республики Беларусь закрепляет лишь главные, принципиальные положения, которые, действуя непосредственно, в то же время раскрываются и конкретизируются в финансовом законодательстве. Финансовое право тесно связано с административным правом. Административное и финансовое право, являясь публичными правовыми образованиями, используют сходные методы правового регулирования – метод властных предписаний (императивный метод). Однако существуют различия между методом властных предписаний, применяемым в административном и финансовом праве, то есть они по своей природе не совпадают так же, как не совпадают предметы административного и финансового права. Связь гражданского и финансового права обусловлена тем, что большинство отношений в сфере финансовой деятельности государства носят имущественный (денежный) характер, что корреспондируется с частью предмета гражданского права, составляющим имущественные и личные неимущественные отношения. 14. Финансовое право как наука и учебная дисциплина. Финансовое право как правовая наука изучает нормы, регулирующие общественные отношения, возникающие при осуществлении финансовой деятельности; изучает практику их применения, закономерности развития финансового права как отрасли российского права. Наука финансового права - это совокупность знаний, положений, категорий, выработанных учеными, изучающими систему норм финансового права, анализирующими практику применения финансово-правовых норм. Финансовое право как учебная дисциплина, учебный курс предусматривает обучение студентов финансовому праву, тем правовым нормам, которые в совокупности образуют финансовое право как отрасль права. Система курса финансового права- это последовательность изложения, изучения финансово-правовых норм, позволяющая более эффективно раскрыть их сущность и значение. Система курса финансового права подразделяется на общую и особенную части. 15. Понятие, признаки и особенности финансово-правовых норм. Финансово-правовая норма - это установленное и охраняемое государством правило поведения участников финансовых отношений в сфере образования, распределения и использования централизованных и децентрализованных денежных фондов, заключающееся в наделении их определенными правами и обязанностями, неисполнение или ненадлежащее исполнение которых влечет за собой применение мер государственного принуждения. Признаки: установление нормы финансового права осуществляется государством (официальное выражение воли государства); - в силу установление финансово-правовой нормы государством, ее исполнение обеспечивается принудительной силой последнего; - норма фин права предоставляет участникам финансовых отношений юридические права и возлагает на них субъективные обязанности, т.е. носит предоставительно-обязывающий характер; - норма финансового права, как и любая правовая норма – это правило общего характера. - финансово-правовая норма всегда закреплена в каком-либо нормативном акте, принятом компетентным государственным органом (признак формальной определенности). - целевое назначение финансово-правовой нормы, т.е. они регулируют финансовую деятельность государства; - императивный (повелительный) характер финансово-правовой нормы, так как она содержит, как правило, требование, адресованное в категорической форме и не допускающее его произвольного изменения, к субъектам финансовых отношений на совершение определенных активных действий; - общественная предопределенность (публичность); - норма финансового права не имеет своего прототипа в общественной жизни. - нестабильность норм финансового права, выраженная в постоянном изменении финансового законодательства посредством внесения в него изменений и дополнений; 16. Классификация финансово-правовых норм. В зависимости от способа воздействия на участников финансовых отношений нормы финансового права подразделяются на обязывающие, уполномочивающие и запрещающие. Обязывающие содержат предписания к участникам финансовых правоотношений совершить определенные положительные действия, предусмотренные финансовым законодательством. Основная масса финансово-правовых норм являются обязывающими. Уполномочивающие предоставляют участникам финансовых правоотношений субъективное право действовать в рамках требований данной нормы по своему усмотрению. Эти нормы позволяют проявлять определенную самостоятельность в установленных законодательством рамках. В уполномочивающих финансово-правовых нормах категорический характер предписания государства сочетается с определенными полномочиями участников финансовых отношений, т.е. в них содержаться дозволения распоряжаться субъективными правами в пределах нормы. Запрещающие содержат запрет на соверш определенных действий или регулируют пассивное поведение субъектов фин отношений. В зависимости от порядка реализации прав и обязанностей участников финансовых отношений финансово-правовые нормы подразделяются на материальные и процессуальные. Материальные нормы фино права определяют материальное содержание юр прав и обязанностей участников финансовых отношений в области финансовой деятельности государства. Процессуальные нормы финансового права регламентируют процедуру или порядок реализации прав и обязанностей, устанавливаемых материальными нормами финансового права. По сфере действия нормы финансового права подразделяются на нормы общего и ограниченного действия. Нормы общего действия не предусматривают специальных условий и каких-либо ограничений их действия. Исходя, как правило, из длительного характера финансовых отношений, большинство финансово-правовых норм являются таковыми. Нормы ограниченного действия устанавл с пределами применения, ограниченными временными и пространственными факторами. По территории действия различают финансово-правовые нормы, действующие на всей территории Республики Беларусь (республиканские налоги и сборы) и действующие на территории соответствующего административно-территориального образования (местные налоги и сборы). 17. Финансовые особенности. правоотношения: понятие и Ф правоотношения –это урегулиров. нормами ФП общественные отношения складывающиеся в процессе Ф дсти гос с целью обеспеченья его ф ресурсов. Особенности ф правоотношений.1. они возникают искл в процессе ф дея-ти.2. они невозможны вне гос т.к. на 1 стороне всегда выступает гос и уполномоченный им гос орган.3. 2-ой стороной в ф правоотнош ивыступают физ и юр лица, гос образования. От сюда следует вывод что ФП от-ия не могут возникать между гр-ми и хоз субъектами. 4. носит как правило односторонний хар-р т.к гос органы наделены властными полномочиями и только они вправе издавать предписания обязат для исполнения др стороной ф правоотношений.5. носит имущественный хар-р т.к всегда возник по поводу денег. Виды Ф правоотношений. бюджетные правоотношения.налоговые правоотношения.валютные .финансовые правоотношения в обл гос кредита.финансовые правоотношения возникающие по гос финансированию.фин правоотношения при осуществлении финансового контроля. финансовые правоотношения по денежному обращению, расчетам и эмиссии. 18. Классификация финансовых правоотношений. Ф правоотношения –это урегулиров. нормами ФП общественные отношения складывающиеся в процессе Ф дсти гос с целью обеспеченья его ф ресурсов. Особенности ф правоотношений.1. они возникают искл в процессе ф дея-ти.2. они невозможны вне гос т.к. на 1 стороне всегда выступает гос и уполномоченный им гос орган.3. 2-ой стороной в ф правоотнош ивыступают физ и юр лица, гос образования. От сюда следует вывод что ФП от-ия не могут возникать между гр-ми и хоз субъектами. 4. носит как правило односторонний хар-р т.к гос органы наделены властными полномочиями и только они вправе издавать предписания обязат для исполнения др стороной ф правоотношений.5. носит имущественный хар-р т.к всегда возник по поводу денег. Виды Ф правоотношений. бюджетные правоотношения.налоговые правоотношения.валютные .финансовые правоотношения в обл гос кредита.финансовые правоотношения возникающие по гос финансированию.фин правоотношения при осуществлении финансового контроля. финансовые правоотношения по по денежному обращению, расчетам и эмиссии. 19. Юридические факты в финансовом праве. Юридические факты — это конкретные жизненные обстоятельства, вызывающие в соответствии с действием юридических норм возникновение, изменение или прекращение правоотношений. Юридические факты в финансовом праве представляют собой разнообразные жизненные обстоятельства, а потому их можно классифицировать по различным основаниям. Важнейшим является деление юридических фактов, вопервых, по тем последствиям, которые они влекут, и, вовторых, по их волевому содержанию. Все юридические факты подразделяются на действия и события. Действия представляют собой такие юридические факты, которые полностью зависят от воли лиц, являющихся участниками правовых отношений. Для финансовых правоотношений наиболее характерны правомерные действия в виде добровольного надлежащего исполнения финансовых обязательств перед государством (например, налоговое обязательство в виде уплаты соответствующих налоговых платежей). Неправомерные юридические действия являются правонарушением, которые вызывают ответную реакцию государства и влекут применение к нарушителю мер юридической ответственности. События - это юридические факты, которые не зависят от воли человека, но влекут за собой возникновение, изменение или прекращение правоотношений, соответственно субъективных прав и юридических обязанностей. 20. Структура финансового правоотношения. Структура финансовых правоотношений: субъект - физические, юридические лица, государственные образования; объект - денежные фонды государственных, муниципальных образований, а также юридических и физических лиц; содержание - совокупность прав, обязанностей ответственности субъектов финансовых правоотношений; и основания возникновения, изменения и прекращения финансовых правоотношений - юридические факты (события и действия: правомерные либо неправомерные) и юридические составы; метод финансово-правового регулирования – чаще всего императивный; способ защиты финансовых правоотношений - выделяют 3 способа: самозащиту, защиту прав и интересов в административном и судебном порядке. 21. Понятие, цель, задачи и принципы финансового контроля. Ф контроль- это совокупность действий и операций по проверке правильности соблюдения субъектами хозяйствования всех установленных форм и методов финансовых отношений, которые осуществляют специальные уполномоченные органы с целью изучения положительных и отрицательных сторон, устранения недостатков, наказания виновных лиц, возмещения ущерба, предупреждения аналогичных нарушений в будущем, а также разработке предложений по совершенствованию фин отношений. Система контроля состоит из следующих элементов: субъект контроля (кто осуществляет контрольные действия, наименование контролирующей организации); - объект контроля (кого контролируют, субъект хозяйствования, у которого осуществляются контрольные действия); - предмет контроля (что контролируют, на что обращено внимание субъекта контроля); -принципы контроля; - метод (методики) контроля; - приемы и способы контроля; - техника и технология контроля; - процесс контроля; - сбор и обработка исходных данных для проведения контроля; - результат контроля и затраты на его осуществление; - субъект, принимающий решение по результатам контроля (в частности, это может быть субъект контроля); - принятие решения по результатам контроля. Цели: соблюдение эк законов и пропорций в распр-нии и перераспрния ст-сти валового обществ. продукта и нац дохода. составление и исп-ние бюджета. ф состояние и эфф исп-ния мат., труд. и ф ресурсов субъектов хоз-я бюдж. учр-ний. правильность исчисления и своеврсть внесения в бюджет нал. и не нал. платежей. Задачи: 1) проверка вып-ния органами гос. власти и мест. с-ния ф-ций по акк-ции, расп-нии и исп-нии ф ресурсов соответственно своей компетенции; 2) проверка вып-ния a обяз-ств перед г-вом и органами с-ния юл и фл (налогоообложение);3) проверка правильности исп-ния гос. предтиями, орг-циями и учр-ниями находящихся в их расп-нии ден. ресурсов; 4)проверка соблюдения прав совершения a операций, расчётов и хранения ден. ср-ств юлицами; 5) выявление внутр. резервов пр-ва (с целью повышения рентабельности); 6) устранение и предупреждение нарушений ф дисциплины. Принципы:Независимость Объективность Компетентность Гласность 22. Виды финансового контроля. 1. в зав. от осущ-ых его субъектов: 1) гос вневедомственные ф контроль. Он проводится гос органами спец компетенцией ( комитетом гос контроля, мин-во ф РБ, мин по налогам и сборам) в отношении организаций и учреждений не зависимо от их ведомственной починенности. 2) ведомственный ф конль. Он осущ-ся контрольно-ревизионным управлением (отделами) министерств и ведомств в отнлшении подотчетных им предприятий , организаций, учреждений. 3) внутрихозяйственный ф кон-ль. Он проводится ф эк службами субъектов хоз-ия. 4) независимый ф кон-ль. Новый вид ф контроля кот осущ аудиторы при наличии соответ лицензии. – это платный кон-ль т.к. между аудиторами и клиентами заключается соответ контроль. 5) общественный ф контроль его осущ профсоюзные комиссии создаваемые в трудовых коллективах.у нему также относятся письма и сигналы гражданских правоотн и контрольные органы редакции газет в кот сообщ факты злоупотребления в ф сфере. 23. Независимый финансовый контроль. Независимый финансовый контроль является формой негосударственного финансового контроля. Независимый финансовый контроль проводится специальными организациями — аудиторскими фирмами или индивидуальными аудиторами. В отличие от других видов финансового контроля аудит является разновидностью предпринимательской деятельности и проводится на основе договора об оказании аудиторских услуг между хозяйствующим субъектом и аудиторской фирмой (аудитором). Целью аудита является выражения мнения о достоверности финансовой (бухгалтерской) отчетности о соответствии порядка ведения бухгалтерского учета действующему законодательству, которое позволяет ее пользователю делать правильные выводы о результатах хозяйственной деятельности, финансовом и имущественном положении хозяйствования и принимать базирующиеся на этих выводах обоснованные решения. Независимый (аудиторский) финансовый контроль осуществляют специализированные аудиторские фирмы или службы. Независимая аудиторская проверка предоставляет пользователям финансовой отчетности дополнительное подтверждение достоверности данных о деятельности компании. Условием проведения аудиторских проверок является независимость проверяющего от руководства проверяемого предприятия и от результатов его финансовохозяйственной деятельности. 24. Формы финансового контроля. Под формой финансового контроля понимают способы конкретного выражения и организации контрольных действий. В зависимости от времени совершения контроля выделяют три основные формы финансового контроля:предварительный, текущий и последующий. Предварительный контроль проводится до совершения каких-либо фин операций (например, проверка правильности и законности документов, служащих основанием для получения или расходования денежных средств). Текущий (оперативный) контроль проводится непосредственно в процессе операций по расходованию и поступлению денежных средств. Текущий фин контроль опирается на первичные документы оперативного бух учета и отчетности, предполагает системный факторный анализ деятельности предприятий и организаций в целях выявления резервов рентабельности и прибыли, снижения себестоимости продукции (работ, услуг), просроченной дебиторской и кредиторской задолженности, полноты и своевременности расчетов с бюджетом и внебюдж фондами. Последующий контроль проводится после совершения денежных операций с целью дополнительной проверки их законности и обоснованности. В зависимости от волеизъявления субъектов финансовых правоотношений и требований законодательства выделяют обязательный и инициативный финансовый контроль. Обязательный контроль проводится в силу требований законодательства в установленные сроки. К нему относится, в частности, обязательный аудит годовой финансовой отчетности отдельных организаций, обществ. Инициативный контроль самостоятельно определяется соответствующими органами хозяйствующих субъектов и выступает в качестве неотъемлемой составляющей управления его финансами. В зависимости от сферы фин деят фин контроль подразд на бюджетный, налоговый, валютный, страховой, банковский, контроль за денежной денежным обращением. 25. (1\2) Методы финансового контроля. Финансовый контроль осуществляется, как правило, двумя основными методами: ревизией и проверкой. Ревизия – это способ контроля, предусматривающий наиболее глубокое и полное изучение финансово-хозяйственной деятельности субъекта предпринимательской деятельности, в процессе которого устанавливаются законность и достоверность совершаемых хозяйственных и финансовых операций, а также ведение бухгалтерского учета в нескольких или во всех направлениях деятельности субъектов предпринимательской деятельности. Проверка – способ контроля, в процессе которого устанавливаются законность и достоверность совершаемых хозяйственных и финансовых операций по одному или нескольким взаимосвязанным направлениям финансово-хозяйственной деятельности субъекта предпринимательской деятельности. Камеральная проверка (ревизия) проводится контролирующим органом по месту своего нахождения на основе данных различных документов, представленных субъектами хозяйствования или их представителями, а также на основании имеющихся у контролирующего органа документов и сведений. Выездная проверка (ревизия) проводится непосредственно по месту нахождения субъекта хозяйствования. По периодичности проведения проверки (ревизии) делятся на плановые и внеплановые. Плановая проверка (ревизия) проводится на основе ежемесячных или квартальных графиков проверок, утвержденных приказом или распоряжением начальника (заместителя начальника) контролирующего органа. Плановые проверки (ревизии) одного и того же субъекта предпринимательской деятельности могут проводиться не более одного раза в год. Внеплановая проверка (ревизия) одного и того же субъекта предпринимательства проводится только по поручению Президента Республики Беларусь, Совета Министров Республики Беларусь, Комитета государственного контроля, Совета по координации контрольной деятельности в Республике Беларусь, налоговых, правоохранительных и судебных органов. Иные контролирующие органы вправе обращаться к указанным государственным органам и Совету по координации контрольной деятельности в Республике Беларусь с предложениями о необходимости проведения внеплановых проверок. Выделяют также встречную проверку, под которой понимается установление фактического отражения субъектом 25 (2\2) предпринимательской деятельности в бухгалтерском учете финансово-хозяйственных операций, осуществляющихся с другими субъектами предпринимательской деятельности, в отношении которых проводятся плановые или внеплановые проверки. По содержанию проверки (ревизии) делятся на документальные и фактические. Документальная включает в себя проверку различных финансовых документов. На основе их анализа можно определить законность и целесообразность расходования средств. В ходе фактической проверки (ревизии) проверяется наличие денег, ценных бумаг и материальных ценностей. Анализ представляет собой детальную проработку документации с целью общей оценки результативности и эффективности. Он проводится на базе текущей и годовой отчетности и отличается системным и пофакторным подходом, а также использованием таких аналитических приемов, как средние и относительные величины, группировки, индексный метод и др. Обследование, которое заключается в личном ознакомлении контролирующего лица на месте с отдельными сторонами финансово-хозяйственной деятельности предприятий, учреждений и организаций. При этом не обязательно проверяются первичные бухгалтерские документы, но проводятся контрольные замеры работ, расходов топлива, электроэнергии, проверка скрытых объектов финансирования и налогообложения путем опроса, анкетирования, наблюдения и т. д. 26. Проверка как основной метод финансового контроля. Виды проверок. Проверка - это совокупность мероприятий, проводимых контролирующими (надзорными) органами в отношении проверяемых субъектов для оценки соответствия требованиям законодательства осуществляемых ими деятельности, в том числе совершенных финансовохозяйственных операций, а также действий (бездействия) их должностных лиц и иных работников. Наиболее значимой классификацией проверок является их разделение по периодичности проведения на плановые и внеплановые. Плановая проверка – это проверка, которая проводится при ее включении в координационный план контрольной (надзорной) деятельности. Координационные планы контрольной (надзорной) деятельности в Республике Беларусь формируются органами Комитета государственного контроля на полугодие. Внеплановая проверка – проверка, проводимая в отношении проверяемого субъекта без включения в координационный план контрольной (надзорной) деятельности. Выделяют также встречную и контрольную проверки. Встречная проверка – это проверка для установления (подтверждения) достоверности совершения финансовохозяйственных операций между проверяемым субъектом и его контрагентами или третьими лицами, имеющими отношение к проверяемым финансово-хозяйственным операциям. Контрольная проверка - это проверка устранения проверяемым субъектом нарушений, выявленных в ходе предыдущей проверки. Совместная проверка – это проверка, осуществляемая несколькими контролирующими (надзорными) органами одновременно. 27. Порядок организации и проведения проверок. Указом установлен запрет на проведение проверок, за исключением некоторых внеплановых проверок, в течение двух лет со дня: - государственной регистрации – организаций (кроме созданных в порядке реорганизации), индивидуальных предпринимателей; - присвоения УНП – обособленных подразделений организаций; - создания – представительств иностранных организаций; - первоначальной выдачи специального разрешения (лицензии) – лиц, осуществляющих частную нотариальную деятельность; - первоначальной уплаты сбора за осуществление ремесленной деятельности, сбора за осуществление деятельности по оказанию услуг в сфере агроэкотуризма – лиц, осуществляющих ремесленную деятельность, деят в сфере агроэкотуризма. Проверка проверяемого субъекта проводится за период, не превышающий трех календарных лет, предшествующих году, в котором в установленном порядке принято решение о назначении проверки, а также за истекший период текущего календар года. Указ впервые устанавливает ограничения при проведении проверок. Так, проверяющий не имеет права участвовать в проверке и обязан заявить самоотвод, если: - является учредителем (акционером, участником, членом) либо работником проверяемого субъекта; - является близким родственником проверяемого субъекта (если проверяемый субъект является физическим лицом), учредителя (акционера, участника, члена) или работника проверяемого субъекта; - являлся работником проверяемого субъекта в течение срока менее трех лет до дня начала проверки; - имеются другие обстоятельства, которые могут вызвать прямую или косвенную заинтересованность в результатах проверки. Перед началом проведения проверки проверяющий (руководитель проверки) обязан предъявить проверяемому субъекту или его представителю служебное удостоверение, предписание на проведение проверки, а также внести сведения о проведении проверки в книгу учета проверок (в случае ее представления). В случае непредставления (отсутствия) книги учета проверок информация об этом указывается в акте (справке) проверки. 28. (1\2) Оформление результатов проверки. По результатам проверки (ревизии), в ходе которой выявлены нарушения актов финансового законодательства, составляется акт, имеющий важное юридическое значение. Результаты проверки (ревизии), в ходе которой не выявлено нарушений актов финансового законодательства, оформляются справкой. В акте проверки (ревизии) с учетом особенностей проведения отдельных видов проверок (ревизий) указываются: 1) основание назначения проверки (ревизии); дата и номер предписания на ее проведение; должности, (фамилии и инициалы лиц, проводивших проверку (ревизию); 2) даты начала и завершения проверки или ревизии (в случае перерывов указывается их период), а также место составления акта проверки (ревизии); 3) должности, фамилии и инициалы работников проверяемого субъекта предпринимательской деятельности, обязанных подписать акт проверки (ревизии), с обязательным указанием периода их работы на занимаемых должностях, а также иных лиц, привлекаемых к проверке (ревизии); 4) наименование, местонахождение и подчиненность проверяемого юридического лица; фамилия, имя, отчество, местожительство проверяемого индивидуального предпринимателя; их учетный номер налогоплательщика; реквизиты расчетного счета; 5) наличие книги учета проверок (ревизий), а также информация о произведенной в ней записи о данной проверке (ревизии); 6) кем и когда были проведены предыдущие проверки (ревизии) за проверяемый период по аналогичной тематике; какие приняты меры по выявленным фактам нарушения актов законодательства; 7) какие финансово-хозяйственные операции (документы), каким методом и за какой период проверены; 8) место, время (если оно установлено) и характер совершенного экономического правонарушения; акты законодательства, требования которых нарушены; 28 (2\2) установленная законодательством ответственность за данный вид нарушения; 9) факты несоблюдения установленного порядка составления и исполнения смет и финансовых планов; 10) факты сокрытия или несвоевременного перечисления в бюджет платежей и других сумм, прочих нарушений финансовой дисциплины, неправильного ведения бухгалтерского учета и составления отчетности, невыполнения требований по осуществлению внутрихозяйственного учета и контроля; 11) установленные в ходе проверки (ревизии) недостачи денежных средств и материальных ценностей, потери от переплаты работникам, поставщикам и подрядчикам по счетам и расчетам, прочим дебиторам; 12) размер причиненного вреда (при его наличии) и другие последствия выявленных нарушений; 13) должности, фамилии и инициалы лиц, действия (бездействие) которых повлекли нарушения субъектом предпринимательской деятельности законодательства, регулирующего экономические отношения; 14) иные сведения, необходимые для рассмотрения материалов о совершенном правонарушении. 29. Система органов финансового контроля. 1) общие органы (ф-ция контроля лишь одна из их ф-ций); 2) специализированные (специально созданные, комитет гос. контроля); 3) Минфин; 4) Мин. по нал. и сб. (за соблюд. з-ства в обл. налогообложения); 5) ГТК и таможня (за собл. ф. инт. РБ при пре. т-ров через границу); 6) Нацбанк (в сфере банк. д-сти); 6) Комитет за надзором за страх. д-сти. 30. Полномочия Комитета государственного контроля Республики Беларусь в сфере финансового контроля. Высшим специализированным органом финансового контроля является КГК. Конституция РБ указывает на то, что этот орган осуществляет государственный контроль за исполнением республиканского бюджета, использованием государственной собственности, исполнением актов Президента, парламента, Правительства и других государственных органов, регулирующих отношения государственной собственности, хозяйственные, финансовые и налоговые отношения. В функции комитета входит осуществления контроля за исполнением законодательных актов, регулирующих отношения государственной собственности, хозяйственные, финансовые и налоговые отношения, сохранностью и использованием государственного имущества и денежных средств; расходованием средств государственного бюджета, выделяемых на выполнение государственных социально – экономических программ; инвестиционной деятельностью органов государственного управления и хозяйствующих субъектов; использованием исполнительными и распорядительными органами кредитов и валютных ресурсов; движением валютных средств на территории Республики Беларусь, а так же сроками и полной их поступления от экспорта товаров и услуг, состоянием контрольноревизионной работы в органах исполнительной власти, а так же некоторые другие задачи, прямо или косвенно связанные с финансовыми отношениями. 31. Понятие и значение бюджета. Функции бюджета. Бюджет-распределение доходов и расходов гос-ва на определенный период времени. В настоящее время бюджет рассматривается по следующим основным направлениям: 1. Как экономическая категория бюджет обусловлен тем, что выполнение функций государства объективно требует финансовых ресурсов. В данном аспекте бюджет представляет собой совокупность экономических отношений, возникающих в процессе образования, распределения и использования главного государственного централизованного фонда денежных средств. 2. В материальном смысле бюджет представляет централизованный денежный фонд, который формируется на том или ином уровне для обеспечения функций соответствующих органов государственной власти. Материальное содержание бюджета имеет сложную организационную структуру и находится в постоянной динамике: изменяется объем аккумулируемых денежных средств, виды доходов и расходов. 3. С правовой точки зрения бюджет представляет собой план формирования и использования денежных средств для обеспечения реализации задач и функций государства Главное значение бюджета состоит в том, что через него происходит мобилизация финансовых ресурсов государства и их расходование на цели, определяемые государством в лице соответствующих органов. Функции бюджета: образование бюджетного фонда или бюджетных доходов. Эта функция проявляется через формирование централизованных фондов денежных средств по уровням государственной власти. Основной источник бюджетных доходов – это национальные доходы; расходование бюджетного фонда, или финансирование бюджетных расходов. Эта функция предполагает конкретные целевые бюджетные расходы. Через расходы бюджета государство получает возможность обеспечивать свои функции, а именно производство общественных благ, поддержание правопорядка, эмиссионную деятельность, развитие науки и техники, обеспечение обороноспособности страны; бюджет выполняет контрольную функцию, которая предполагает возможность и обязанность государственного контроля за поступлением и расходованием бюджетных средств. 32. Понятие и структура бюджетной системы. Принципы бюджетной системы БС - это единство и взаимосвязь всех бюджетов, существующих в гос-ве. БС вкл. в себя: республиканский, местный (первичного уровня (сельский, поселковый), базового уровня (районные, городские), областного ур. (областные, г. Минска)) БС основывается на след. принципах: единства, полноты отражения доходов и расходов, сбалансированности, гласности, самостоятельности, эффективности использования бюджетных средств, ответственности участников бюджетного процесса. 33. Полномочия представительных органов государственной власти в сфере финансовой деятельности государства Совет по координации контрольной деятельности в РБ. Цель – осуществление координации деят–ти гос. органов и иных организаций, уполномоченных в соответствии с зак–вом проводить проверки (ревизии) финансово-хозяйственной деят–ти юр. лиц и ИП. Состав Совета: представители руководства СовМина, Админ. През– та, Прокуратуры, КГК, Нац.банка, КГБ, Мин. внутренних дел, Мин. но налогам и сборам, МинФин, Мин. эк–ки, Гос. тамож комитета и др. Полномоч комитета: 1) давать поручения контролирующим органам; 2) запрашивать и получать от гос. органов и иных организаций, субъектов предпринимательской деятельности необходимую информацию; Органы фин. расследований КГК – гос.правоохранит. органы, обеспечивающими экономическую безопасность РБ. Задачи органов фин. раслед. КГК защита интересов общества и государства от преступных и иных противоправных посягательств в экономической сфере, обеспечение экономической безопасности Республики Беларусь;Департамент финансового мониторинга. Цель - совершенствование системы мер по предотвращению легализации доходов, полученных незаконным путем, и финансирования террористической деятельности. Основные задачами Департамента: принятие эффективных мер по предотвращению легализации доходов, полученных незак. путем, и финансирования террористической деят–ти; Мин. по налогам и сборам (МНС)–орган специальной компетенции, проводящий гос. политику и осуществляющий регулирование и управление в сфере налогообложения, гос. контроля за производством и оборотом алкогольной продукции, непищевого этилового спирта и табачных изделий, оборотом табачного сырья, а также координирующим деятельность в этой сфере др. республиканских органов государственного управления. Проведение в установленном законодательством порядке налоговых проверок; .4) МинФин., не только разрабатывает финансовую политику, но и непосредственно контролирует ее осуществление. 34. Понятие, принципы и правовой государственных внебюджетных фондов. статус Внебюджетные фонды - это своеобразная форма аккумуляции перераспределения денежных средств, используемых, во-первых, для финансирования конкретных социальных потребностей общегосударственного значения и, во-вторых, для дополнительного финансирования территориальных нужд, осуществляемого органами исполнительной власти субъекта РБ и органами самоуправления. 1. Государственные внебюджетные фонды основываются на принципах бюджетной системы Республики Беларусь. 2. Создание государственных внебюджетных фондов, определение источников их образования, порядка формирования и использования осуществляются Президентом Республики Беларусь и (или) законами, если иное не установлено Президентом Республики Беларусь. 3. Распорядителями средств государственного внебюджетного фонда являются государственный орган, иная государственная организация, подчиненная Правительству Республики Беларусь, Фонд социальной защиты населения Министерства труда и социальной защиты Республики Беларусь, на которые возложены функции по сбору и контролю за поступлением средств, формирующих доходы государственного внебюджетного фонда, а также по управлению средствами бюджета государственного внебюджетного фонда и их использованию. 4. Средства государственных внебюджетных находятся в республиканской собственности. фондов 35. Понятие доходов бюджетов. Группы доходов. Доходы – это ср-ство, пост. в б. г-свта. Осн. назначение: создание устойчивой ф. базы для вып-ния органами гос. власти возложенных на них задач. Принципы орг-ции с-мы доходов: 1) достаточности (для покр. расх.); 2) стабильности (возм. прогнозировать); 3) оптимального сочетания нал. и ненал. поступлений. Виды доходов:1) в зав. от гос. устр-ства: респ. бюджета, мест. б-та;2) в зав. от права собств. на доходы: собств. ср-ства, заёмные ср-ства; 3) по источникам обр-ния: от юл, от населения; 4) по юр. основанию взимания: обязат. платежи (нал., сб., пошл., штр.), добров. платежи (пожертв.). 36. Формирование доходов республиканского бюджета. Доходы республиканского бюджета формируются за счет собственных доходов, регулирующих доходов, часть которых не передается по установленным нормативам отчислений нижестоящим бюджетам, и межбюджетных трансфертов. В составе республиканского бюджета и местных бюджетов могут создаваться государственные целевые бюджетные фонды. Государственные целевые бюджетные фонды формируются за счет доходов. 37. Налоговые доходы республиканского бюджета. В республиканский бюджет зачисляются следующие налоговые доходы (по нормативу отчислений от налогового дохода, получаемого на территории республики, если иное не установлено законодательными актами): 1.1. налог на прибыль, уплачиваемый организациями, имущество которых находится в собственности Республики Беларусь, и организациями, в уставных фондах которых 50 и более процентов акций (долей) принадлежит Республике Беларусь, – не менее 50 процентов; 1.2. исключен; 1.3. налог на доходы от осуществления лотерейной деятельности по республиканским лотереям – 100 процентов; 1.4. налог на доходы от проведения электронных интерактивных игр – 100 процентов; 1.5. налог на добавленную стоимость – не более 70 процентов; 1.6. акцизы – 100 процентов; 1.7. исключен; 1.8. сбор за проезд автомобильных транспортных средств иностранных государств по автомобильным дорогам общего пользования Республики Беларусь – 100 процентов; 1.9. патентные пошлины – 100 процентов; 1.10. исключен; 1.11. экологический налог: за выбросы загрязняющих веществ в атмосферный воздух, уплачиваемый плательщиком по месту нахождения объекта налогообложения, – 40 процентов; за сброс сточных вод, уплачиваемый плательщиком по месту нахождения объекта налогообложения, – 40 процентов; за хранение, захоронение отходов производства, уплачиваемый плательщиком по месту нахождения объекта налогообложения, – 40 процентов; за ввоз на территорию РБ озоноразрушающих веществ, в том числе содержащихся в продукции, – 100 процентов; 1.12. таможенные пошлины и таможенные сборы – 100 процентов; 1.13. оффшорный сбор – 100 процентов; 1.14. государственная пошлина, зачисляемая в республиканский бюджет в соответствии с актами законодательства, – 100 процентов; 1.15. консульский сбор – 100 процентов; 1.16. гербовый сбор – 100 процентов. 2. В республиканский бюджет могут также зачисляться другие налоговые доходы, установленные Президентом РБ и (или) законами. 38. Неналоговые доходы республиканского бюджета. Неналоговые доходы республиканского бюджета включают в себя (по нормативу отчислений от неналогового дохода, получаемого на территории республики, если иное не установлено законодательными актами): 1.1. доходы от размещения денежных средств республиканского бюджета, а также доходы от размещения в банках-нерезидентах кредитов Международного валютного фонда и других внешних государственных займов, полученных Правительством Республики Беларусь, и внешних займов, полученных под гарантии Правительства Республики Беларусь, – 100 процентов; 1.2. дивиденды по акциям, за исключением акций, находящихся в хозяйственном ведении и оперативном управлении унитарных предприятий, и доходы от других форм участия в капитале, находящемся в республиканской собственности, – 100 процентов; 1.3. плату за право заключения договоров аренды земельных участков для строительства автозаправочных станций – 100 процентов; 1.4. плату за использование радиочастотного спектра – 100 процентов; 1.4-1. плату за право заключения договоров аренды капитальных строений (зданий, сооружений), изолированных помещений, их частей, находящихся в республиканской собственности, – 100 процентов; 1.5. доходы от сдачи в аренду имущества, находящегося в республиканской собственности, – 100 процентов, если иное не предусмотрено законодательными актами; 1.6. административные платежи: И др. 39. Доходы государственных целевых бюджетных фондов. Целевые государственные фонды — определенная совокупность финансовых ресурсов, используемых по целевому назначению. Целевые фонды обеспечивают денежными средствами конкретные экономические и социальные потребности или программы. Особенности государственных целевых денежных фондов следующие: 1. создаются только компетентными государственными и муниципальными органами; 2. имеют строго определенную цель создания и функционирования; Доходы государственного целевого бюджетного Республиканского фонда охраны природы формируются за счет: 1) доходов республиканского бюджета: экологического налога, за сброс сточных вод или загрязняющих веществ в окружающую среду, за хранение, захоронение отходов производства, за производство и (или) импорт товаров; сбора при ввозе на территорию Республики Беларусь озоноразрушающих веществ; доходов от реализации конфискованных или иным образом обращенных в доход государства орудий охоты и добычи рыбы и других водных животных, а также от продажи незаконно добытой с помощью этих орудий продукции; возмещения вреда, причиненного в результате вредного воздействия на окружающую среду; других доходов; 2) субвенций на финансирование мероприятий по развитию национальных парков и государственного природоохранного учреждения. 40. Состав расходов бюджета. С правовой точки зрения расходы бюджета - денежные средства, направляемые на финансовое обеспечение задач и функций государства. Расходы бюджетов в зависимости от их экономического содержания делятся на капитальные и текущие. Текущие расходы бюджета являются частью расходов бюджета, обеспечивающей текущее функционирование бюджетных организаций, оказание поддержки другим бюджетам, организациям и физическим лицам, отдельным отраслям экономики на текущее функционирование, а также включают в себя другие расходы бюджета, не увеличивающие стоимости основных средств, нематериальных активов и материальных запасов. Капитальные расходы бюджета являются частью расходов бюджета, обеспечивающей инновационную и инвестиционную деятельность, включающей в себя расходы, предназначенные для инвестиций в действующие или вновь создаваемые организации, расходы на проведение модернизации, реконструкции и другие расходы, связанные с увеличением стоимости основных средств, нематериальных активов и материальных запасов, а также расходы, при осуществлении которых создается или увеличивается имущество, находящееся в республиканской и коммунальной собственности. Ст. 101 БК в русле исполнения бюджета выделяет кассовые и фактические расходы. Кассовыми расходами бюджета считаются все суммы, выданные с банковских счетов как путем безналичных расчетов, так и наличными деньгами. Фактическими расходами считаются действительные затраты организаций, подтверждаемые документами в соответствии с законодательством. 41. Формы расходов бюджета. Предоставление средств из бюджетов осуществляется в следующих формах: расходы на функционирование бюджетных организаций; бюджетные трансферты населению; субсидии организациям и физическим лицам; бюджетные трансферты за границу; межбюджетные трансферты; расходы на увеличение стоимости основных средств, нематериальных активов и материальных запасов; бюджетные ссуды, бюджетные займы; бюджетные кредиты; расходы на обслуживание долговых обязательств; другие формы расходов в соответствии с бюджетным законодательством. 42. Формирование расходов бюджета. Формирование расходов бюджетов основывается на государственных минимальных социальных стандартах, обеспечивающих реализацию закрепленных Конституцией Республики Беларусь социальных прав граждан. Расходы республиканского бюджета и местных бюджетов определяются с учетом программ социально-экономического развития Республики Беларусь и соответствующей административно-территориальной единицы, нормативов бюджетной обеспеченности и осуществляются по направлениям в соответствии со статьями 44–47 настоящего Кодекса в размерах, установленных законом о республиканском бюджете на очередной финансовый год и решениями местных Советов депутатов о бюджете на очередной финансовый год. 2. В бюджете на очередной финансовый год в соответствии с принятыми ранее обязательствами предусматриваются в полном объеме ассигнования на обслуживание долговых обязательств. 3. В составе республиканского бюджета и местных бюджетов создаются соответственно резервные фонды Президента Республики Беларусь, Правительства Республики Беларусь и местных исполнительных и распорядительных органов. 43. Расходы, бюджета. финансируемые из республиканского Из республиканского бюджета могут финансироваться следующие функциональные виды расходов: 1.1. общегосударственная деятельность: обеспечение функционирования Президента Республики Беларусь; обеспечение функционирования Парламента Республики Беларусь; и др. 1.2. национальная оборона: 1.3. судебная власть, правоохранительная деятельность и обеспечение безопасности: 1.4. национальная экономика: 1.5. охрана окружающей среды: 1.6. жилищно-коммунальные строительство: услуги и жилищное 1.7. здравоохранение: 1.8. физическая культура, спорт, культура и средства массовой информации: 1.9. образование: 1.10. социальная политика: 2. Из республиканского бюджета могут также финансироваться расходы на государственные инвестиционные программы и проекты в соответствии с функциональными видами расходов, установленными пунктом 1 настоящей статьи. 44. Бюджетная классификация и ее правовое значение. Бюджетная классификация РБ— группировка доходов, расходов и источников финансирования дефицитов бюджетов бюджетной системы РБ, используемая для составления и исполнения бюджетов, составления бюджетной отчётности, обеспечивающая сопоставимость показателей бюджетов бюджетной системы РБ. Значение бюджетной классификации в бюджетной системе государства заключается в том, что с ее помощью становится возможным наблюдение за движением бюджетных ресурсов. На основе факторного анализа бюджетных статей проводится анализ соответствующих показателей, что дает возможность формулировать выводы и предложения о формировании и использовании бюджетных фондов. Кроме того, это заметно упрощает объединение смет и бюджетов в общие сводные документы. Существование бюджетной классификации предполагает присвоение каждому учреждению и организации определенного кода. 45. Понятие сбалансированности бюджета. Дефицит бюджета. Сбалансированность бюджета является одним из основных принципов составления бюджета и построения бюджетной системы. В общем виде сбалансированность бюджета предполагает равенство его доходной и расходной частей, что в условиях многообразия экономических процессов труднодостижимо, результатом чего является дефицит или профицит бюджета. дефицит бюджета – превышение расходов бюджета над его доходами. Являясь финансовой категорией, бюджетный дефицит выступает производным от государственного бюджета и выражает такое его состояние, при котором доходы не покрывают всех расходов в силу роста предельных общественных издержек производства, что приводит к отрицательному сальдо бюджета. • частотой и продолжительностью спадов производства; • чрезмерными социальными расходами, например, на социальное обеспечение и здравоохранение, на образование и создание новых рабочих мест, на содержание государственного жилого фонда и т.п., - безотносительно к динамике экономической эффективности. • усилением влияния на финансовую систему страны экономико-политических циклов. • расширением "теневой экономики" в результате, прежде всего, чрезмерно высоких налогов: нередко их рост, преследующий цель сокращения бюджетного дефицита, становится, напротив, фактором его роста. И др. 46. Понятие и принципы межбюджетных отношений. Межбюджетными отношениями являются отношения между республиканскими органами государственного управления и органами местного управления и самоуправления при осуществлении бюджетного процесса. Межбюджетные отношения основываются на принципах: разграничения и закрепления доходов бюджетов по определенным уровням бюджетной системы Республики Беларусь; распределения и закрепления расходов бюджетов по определенным уровням бюджетной системы Республики Беларусь; выравнивания уровней минимальной бюджетной обеспеченности бюджетов всех уровней бюджетной системы Республики Беларусь. 47. Правовой режим межбюджетных трансфертов. Межбюджетные трансферты – бюджетные средства, передаваемые из одного бюджета в другой бюджет на безвозвратной и безвозмездной основе. Формы межбюджетных трансфертов 1. Межбюджетные трансферты предоставляются в формах дотаций, субвенций и иных межбюджетных трансфертов в соответствии с БК. 2. Дотация из вышестоящего бюджета в нижестоящий бюджет предоставл в случае превыш прогнозного объема расходов местного бюджета над прогнозным объемом его доходов. Дотация из вышестоящего бюджета в нижестоящий бюджет может быть предоставлена только после учета в полном объеме собственных доходов бюджета и регулирующих доходов по необходимым для сбалансированности бюджета нормативам отчислений от доходов, определенным статьями 30–37 настоящего Кодекса. 3. Межбюджетный трансферт из нижестоящего бюджета в вышестоящий бюджет передается в случае превышения прогнозного объема доходов местного бюджета над прогнозным объемом его расходов. 4. Объем межбюджетных трансфертов в форме дотаций на планируемый период определяется на основе разницы между прогнозным объемом доходов и прогнозным объемом расходов соответствующего местного бюджета. 5. Прогнозный объем доходов местного бюджета рассчитывается с учетом налогового потенциала административно-территориальной единицы. Прогнозный объем расходов местного бюджета рассчитывается с учетом нормативов бюджетной обеспеченности и корректирующих коэффициентов нормативов бюджетной обеспеченности. 6. Дотация, субвенция или иной межбюджетный трансферт могут также предоставляться в текущем финансовом году в соответствии с пунктом 7 статьи 101 настоящего Кодекса в случае принятия акта законодательства, вызывающего уменьшение доходов или увеличение расходов бюджета. 48. Понятие и принципы бюджетного процесса. Бюджетный процесс - это регламентируемая нормами бюдж. права д-сть органов гос. власти субъекта РБ, а также др. участников бюдж. процесса по составлению, рассмотрению, утверждению и исполнению бюджета субъекта РБ, контролю за его исполнением, а также по заключению дан. бюджета. Бюдж. процесс длится около 3 с половиной лет, и это время называется бюджетным периодом - т.е. это время, в теч. кот. длится бюдж. процесс. Бюдж. период-это регул. зак-м д-сть гос органов, и иных уч. бюд процесса по составлению рассмотрению, утверждению и исполнению бюджетов и отчетов по их исполнению . бюд действует в течении года с 1 января по 31 дек. Принципы: 1. Ежегодности - он принимается на 1 год. 2. специализации бюд показателей(бюд всех уровней сост в соответ с единой бюд классифмкации РБ) 3. разграничение компетенции между органами исполнит и представит власти 4. целевого хар-ра распределен и перераспределен бюд средств 5. эффективности и экономичности бюд средствнеобходимость использования бюд средств конкретными бюджетополучателями с наименш расходами в целях эфф достижения поставленных целей и задач. Стадии: 1. составление проекта бюд 2. рассмотр и утверждение бюд 3. исполнение бюд 4. составл рассмотрение и утверждение отчета об исполнении бюд-та. С понятием бю (фин) года тесно связ понятие счетного периода кот вкл ф год и льготный период после его окончания, составляющий 1 месяц в течении кот завершаются операции по обязательствам принятых в период исполнен бюд за прошедший год. 49. Участники бюджетного процесса и их полномочия. Участниками бюджетного процесса являются: Президент Республики Беларусь; Парламент Республики Беларусь; Правительство Республики Беларусь; местные Советы депутатов; местные исполнительные и распорядительные органы; органы Комитета государственного контроля Республики Беларусь; Национальный банк Республики Беларусь; иные государственные органы, на которые в соответствии с законодательством возложены права и обязанности по регулированию бюджетных отношений, организации и осуществлению бюджетного процесса; распорядители и получатели бюджетных средств; банки, иные организации и физические лица, участвующие в бюджетном процессе. 50. Стадии бюджетного процесса. Основы составления проектов республиканского и местных бюджетов. Составление проектов респ. бюджета и мест. бюджетов на очередной финансовый год осущ-тся в целях опр-ния объема ден. средств, необх. для выполнения функций гос. органов РБ, эконом. и соц. раз-тия РБ и соотв. ате. Составлению проектов респ. бюджета и мест. бюджетов предшествует разработка прогнозов осн. параметров эконом. раз-тия РБ, параметров важнейших ден.-кредитных показателей РБ и осн. направлений бюдж.-финансовой и нал. политики РБ на очередной фин. год, включая среднесрочную фин. программу. Прогнозы осн. параметров эконом. развития РБ и параметров важнейших денежно-кредитных показателей РБ разрабатываются на три года (с учетом года, на который составляется бюджет) и ежегодно уточняются. Министерство экономики РБ до 1 апреля года, предшествующего плановому, представляет в Минфин прогноз основных параметров экономического развития РБ на три года. Нацбанк РБ до 1 апреля года, предшествующего плановому, представляет в Минфин прогноз параметров важнейших денежно-кредитных показателей РБ на 3 года. 51. Составление проекта республиканского бюджета. Рассмотрение и утверждение республиканского бюджета. Составление проектов республиканского бюджета и местных бюджетов на очередной финансовый год осуществляется в целях определения объема денежных средств, необходимых для выполнения функций государственных органов Республики Беларусь, экономического и социального развития Республики Беларусь и соответствующих административно-территориальных единиц. Проект закона о бюд на очередной финн год внос в палату представителей не позднее 1 ноября предшествующ года. Проект докладываемся в палате представит премьер министром или его представит. Предложения о внесении изменений или дополн в эти законы могут вносится субъектами пр зак-ой инициативе и рассмотр в порядке предусмотр регламентом. Изменен и дополн в зак о бюд приним большинством голосов от полного состава палаты представит. При 2-м чтении утвержд проект бюд в целом и приним закон о бюд кот передается в совет республики. В совете республики голосован проводится в целом по закону в случ отклонения в законе о бюд советам республ, указанный закон передается для преодоления возникших разногласий в согласительную комиссию. По результатом ее работы палата представит рассматр этот закон в 1-м чтении. Принятый палатой представит закон снова передается сов республики. Одобрен сов республ закон передается на подпись президенту . если президент отклонит закон о бюд, то он передается для преодоления возникших разногласий в согласит комиссию. При этом в состав этой комиссии вкл представит президента. В случ утверждения республиканского и местн бюд до нач финн года правит-во и местные органы управления имеют право в течен каждого месяца до утверждения соответ бюд-в расходовать средства в размере 1\3плановых асегнований 4-го квартала предыдущего финн года в пределах поступающих доходов. 52. Исполнение республиканского бюджета. Казначейская система исполнения бюджетов. Исполн республ и местн бюд осущ на основании закона о республ бюд на очеред финн год, решение местных советов депутатов о бюд на очеред ф год в соответ с бюд росписью республ и местн бюд. Бюд роспись –это распределение доходов и расходов бюд, источников финансир дефицита бюд по кварталам года в соответ с бюд классификацией. Исполнен бюд в той или иной степени приним участие почти все гос органы(НБ, мин фин). Исполнение гос бюд осущ на основе отражения всех операций и средств республ бюд в системе балансовых счетов гос казначейства. Право открытия и закрытия счетов принадлежит гл гос казначейства . единый казначейский счет находится в НБ. Сущ роль в исполн бюд с 1999 стала принадлежать республ казначейству и его терр гос казнач-м мин финн РБ. Казнач сист была образ в соответ с постан совета мин в 1989 и назначала бюджет, призвана совершенствовать проведение гос бюд политики, эфф управление доходами и расходами, усиление контроля за поступлением денежных средств, целевое и экономич расходовании гос денежных и и материальных ресурсов 53. Отчет об исполнении республиканского бюджета: порядок его подготовки и утверждения. Составление и устан отчета о бюд предст собой заверш стадию процесса, осн положения данной стадии нашли закрепление в конституции. В соответ с ч 2 ст 135 кон-ции отчет об исполн республ бюд представлен на рассмотрение парламента не позднее 5 месяцев со дня окончания отчетного финн года, так и местного ч2 ст135 кон-ции опред что отчеты об исполнении местного бюд подается на рассмотр соотвнт советов депутатов в опрнделенном зак-м срок. Выд 3 их стадии составления отчетов 1. подготовка отчета 2. его рассмотрение 3. его утверждение. Работа по составлению отчета нач сразу по завершению бюд года . Составлением отчета заним мин фин и др органы. органы Исполнит власти напр всем распорядит бюд средства с требованием предоставить информацию о офактич использовании бюд средста. Финн органы на основе представленных им отчетных данных и своей информации составл проект отчета об исполнении бюджета принятой палатой исполнит и одобрительным советом республики отчет предоставленный на подпись президенту. 54. Основы контроля за соблюдением бюджетного зак-ства. Полномочия Президента РБ по контролю за соблюд бюдж зак-ва закрепл Конституцией РБ и устанавливаются законодат актами. 2. Палаты Парламента РБ осуществляют контроль за соблюдением бюджетного законодательства в соответствии с Конституцией РБ. 3. Полномочия Правительства РБ по контролю за соблюдением бюджетного законодательства закрепляются Конституцией РБ и устанавливаются законами и актами Президента РБ. К полномочиям органов Комитета гос контроля РБ по контролю за соблюдением бюджетного зак-ва относится осущ контроля за: исполнением доходных и расходных частей республиканского бюджета и местных бюджетов, бюджетов государственных внебюджетных фондов; К полномочиям местных Советов депутатов по контролю за соблюдением бюджетного законодательства относится осуществление контроля за: правильностью составления, рассмотрения и утверждения местных бюджетов на очередной финансовый год; исполнением местных бюджетов, целевым и эффективным использованием бюджетных средств при рассмотрении отдельных вопросов исполнения бюджетов на заседаниях постоянных комиссий и на основании депутатских запросов; 1. К полномочиям Министерства финансов, его территор органов по контролю за соблюд бюдж зак-ва относится осущ контроля за: 1.1. соблюдением бюджетного законодательства при составлении, рассмотрении, утверждении и исполнении республиканского бюджета, местных бюджетов и бюджетов государственных внебюджетных фондов, если иное не предусмотрено законодательными актами; 1.2. соблюдением единой методологии ведения учета и составления отчетности об исполнении бюджетов, установленной Министерством финансов; К полномочиям Министерства по налогам и сборам РБ и инспекций Министерства по налогам и сборам РБ по контролю за соблюдением бюджетного законодательства относится осуществление в пределах их компетенции контроля за поступлением доходов в республиканский бюджет и местные бюджеты. К полномочиям таможенных органов РБ по контролю за соблюдением бюджетного законодательства относится осуществление в пределах их компетенции контроля за поступлением доходов в республиканский бюджет. 55. Понятие и признаки налога. Функции налога. Налог- обязательный индивидуально безвозмездный платеж взимаемый с орг-ции и физ лиц в форме отчуждения принадлежащих им на праве собст-ти,хоз ведения или оперативного управления денеж ср-в в республ и(или) местные бюджеты. Ф-ции налогов: 1. стимулирующая,т.е.создание предпосылок для повышения деловой активности увеличения необходимых объемов произ-ва,его обновления, увеличения инвестиций. 2. фискальная,т.е.формирование ресурсов гос-ва. Это основная ф-ция налогов. Она проявляется в бесперебойном обеспечении гос-ва финн ресурсами для осущ-ния его деятти. 3. распределительная-это перераспределение доходов между гос и местными бюджетами,налогового бремени между соц группами и перераспределением ВВП. 4. регулирующая,т.е. целенаправленное воздействие на темпы экон роста, структурную перестройку общ.произ-ва, направление денеж капитала. 5. ограничительная,т.е.сдерживание развития или размещение произ-ва некоторых видов продукции,защита определенных отраслей посредствам ограничения импорта товаров. 56. Классификация налогов. Виды налогов: 1. по объекту налогооблажения и взаимоотношения налогоплательщика с гос-вом: а)прямые б)косвенные 2.по субъектному составу а)налоги с физ лиц б)налоги с юр лиц в)смешанные налоги 3.в зависимости от органа который вводит налог а) респуб б) местные 4.в зависимости от хар-ра использования налога а)общие б)целевые Сборы (пошлины), их отличие от налогов. В РБ уст-тся респ. налоги, сборы (пошлины) и мест. налоги и сборы. Респ. признаются налоги, сборы (пошлины), уст. Кодексом либо Президентом РБ и обязательные к уплате на всей терр. РБ. Мест. признаются налоги и сборы, уст. нпа (решениями) мест. Советов депутатов в соотв. с Кодексом и обяз. к уплате на соотв. территориях. Сбор(пошлина)-обязательный платеж в республ и(или) местные бюджеты взимаемые с орг-ции и физ лиц как правило в виде одного из условий совершения в отношении их гос органами,в том числе местными советами депутатов,испол и распоряд органами юридически значимых действий включая предоставление определ правил или выдачу спец разрешений либо в связи с перемещением товаров через тамож границу РБ. Отличия налогов от сборов: 1).сборы призваны компенсировать расходы органов гос власти,т.е. они должны покрывать затраты произведенные при реализции соответствующей гос услуги в виде юридически значимых действий. Налоги же призваны финансировать деят-ть гос-ва в целом. Целью сбора явл-ся удовлетворение только определенных потребностей или затрат гос органов,а налогаудовлетворение публичных потребностей гос-ва.2).сбор явл-ся относительно возмездным платежом-уплатив сбор субъект получает взамен определенное право,статус,разрешение и т.д.Уплата сбора предполагает встречные действия гос-ва в интересах субъекта.Это может быть выдача лицензии.Признаком налога явл-ся безвозмездность.3).сбор явл-ся разовым платежом,а для налога хар-на стабильность и длительность отношений.4)вступление в отношения связанные с уплатой сбора носит для лица добровольный хар-р поскольку добровольным явл-ся само обращение к гос-ву по поводу оказания с его стороны определенной услуги.Вступление же лица в отношения с гос-вом по поводу уплаты налогов носит для этого лица принуд хар-р. Виды сборов: 1.республиканские а)дорожные сборы б)таможенные пошлины и сборы в)гербовые сборы г)оффоршорный сбор д)гос пошлина е)регистрац и лицензионные сборы ж)консульский сбор з)патентные пошлины 2.местные а)сборы с пользователей. 57. Правовая конструкция налога (элементы налогообложения). Правовая конструкция налогов - это закрепление всех его элементов для признания налога законно установленным срвом платежа. В юр и экон лит-ре принято различать существенные и факультативные элементы налога. Т.е. элементы без которых налоговая обяз-ть и порядок ее исполнения не могут считаться определенными, соответственно налог не должен взиматься. Это существенные элементы налога. К факультативным относятся те элементы, отсутствие которых не влияет на степень определенности налоговой обяз-ти. Факульт элементы детализируют специфику конкретного налога, создают завершенную и полную систему прав констр-ции налогового платежа. П.5 ст.6 НК предусматривает что налог считается установленным в том случае когда определены плательщики и след элементы налогообложения: 1)объект налогообложения - это юр факты обусловливающие в соответствии с нормами нал права при наступлении определенных прав. последствий, обяз-ть субъекта уплатить налог.2)налог.база представляет собой структурную физ или иную хар-ку объекта налооблажения. Она позволяет определить действительно ли существует предмет налооб ния.3) налог.период-это временной отрезок в течении которого завершается процесс формирования объекта налооб-ния.4)налог.ставка-это величина налога на единицу налооб-ния.Ставки бывают 3-х видов:1)твердая(фиксированная) ставка.Она устанавливается в абсолютной сумме на единицу или на весь объект налогооб-ния.2)пропорциональная ставка. Она устанавливается в процентном отношении на единицу налогооб-ния независимо от размера объекта налогообния.3)прогрессивная. Она устанавливается в процентном отношении на единицу налогооб-ния по возрастающей по мере роста доходов.5)Порядок уплаты.Он устанавливается к каждому налогу в отдельности. 58. Полномочия Национального банка Республики Беларусь как субъекта финансовой деятельности. Национальный банк - единая централизованная организация, состоящая из центрального аппарата, структурных подразделений и организаций, находящихся на территории Республики Беларусь и за ее пределами. Основными целями деятельности Национального банка являются: защита и обеспечение устойчивости белорусского рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам; развитие и укрепление банковской системы Республики Беларусь; обеспечение эффективного, надежного и безопасного функционирования платежной системы. Получение прибыли не является основной целью деятельности Национального банка. Функции Национального банка Национальный банк выполняет следующие функции: разрабатывает Основные направления денежно-кредитной политики РБ и совместно с Правительством РБ обеспечивает проведение единой денежно-кредитной политики РБ в порядке, установленном законодательными актами; осуществляет эмиссию денег; регулирует денежное обращение; регулирует кредитные отношения; организует функционирование платежной системы Республики Беларусь; является для банков кредитором последней инстанции, осуществляя их рефинансирование; осуществляет валютное регулирование; организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки и небанковские кредитно-финансовые организации в соответствии с законодательством; осуществляет выпуск (эмиссию) ценных бумаг Национального банка. 59. Налоговое право Республики Беларусь, его понятие, роль и место в системе финансового права. Налоговое право-представляет собой совокупность правовых норм, регулирующих общественные отношения, возникающие между различными субъектами, по поводу установления, введения и взимания налогов и сборов. В последние годы в юр литературе сформировалось мнение в соответствии с которым НП рассматривается в качестве подотрасли ФП, которая выступает как сложное объединение норм институтов по предметному признаку. Некоторые авторы считают НП самостоятельной отраслью в системе национального права. Предметом НП выступают определенные общественные отношения, возникающие по поводу налогообложения. Они возникают по поводу: 1) установления налогов, сборов и пошлин; 2) по поводу их введения; 3) по поводу порядка исчисления; 4) по поводу взимания налогов. Основным методом в сфере налогообложения является императивный метод. Он заключается в том, что одна сторона издает властные предписания другой стороне. 60. Налоговые правоотношения и их особенности. Налоговые правоотношения - это урегулированные нормами НП общественные отношения, возникающие по поводу установления, введения, порядка исчисления и взимания налогов, сборов и пошлин. Налоговые правоотношения возникают только при наличии соответствующего нормативно-правовых акта государственного органа, уполномоченного издавать такие акты. Особенности налоговых правоотношений: 1) возникают в процессе деятельности гос-ва по установлению и взиманию налогов и иных обязательных платежей 2) налог правоотношения формально определены, т.е. они регулируют четко определенные связи между определенными субъектами 3) обеспечены государственным принуждением, в случае нарушения налогового законодательства, возникает ответная реакция гос-ва. Структура налогового правоотношения: 1) объект; 2) субъект; 3) содержание. Субъектом налогового правоотношения является любое лицо, поведение которого регулируется нормами НП и которая может выступать участником налоговых правоотношений, носителем субъективных прав и юр обязанностей. Объектом является то, по поводу чего между субъектами налоговых правоотношений возникает правовая связь. Объектами налогообложения могут быть: 1) имущество 2) доходы; 3) операции по реализации товаров (работ, услуг). Каждый налог имеет самостоятельный объект налогообложения, определяемый специальным налоговым законодательством. Содержание налогового правоотношения составляет права и обяз-ти субъектов правоотношений. 61. Правовой статус налогоплательщиков и налоговых органов как участников налоговых правоотношений. Плательщики налогов и сборов являются главными субъектами в структуре налоговых правоотношений. Плательщиками налогов, сборов (пошлин) признаются организации и физические лица, на которых в соответствии с HК, Таможенным кодексом Республики Беларусь и (или) актами Президента Республики Беларусь возложена обязанность уплатить налоги, сборы (пошлины) (и. I ст. 13 НК). При этом под организациями понимаются: - юридические лица Республики Беларусь; - иностранные юридические лица и международные организации, в том числе не яв¬ляющиеся юридическими лицами; - простые товарищества (участники договора о совместной деятельности); - хозяйственные группы (и. 2 ст. 13 НК). Под физическими лицами, в соответствии с п. 6 ст. 13 НК понимаются: - граждане Республики Беларусь; - граждане либо подданные иностранного государства; - лица без гражданства. Выступающие в налоговых правоотношениях в качестве налогоплательщиков (плательщиков сборов) физические лица подразделяются на два вида: - физические лица - налоговые резиденты Республики Беларусь; - физические лица - налоговые нерезиденты Республики Беларусь. Компетенция налоговых органов на территории Республики Беларусь закреплена в достаточно большом количестве нормативных правовых актов, основными из которых являются Налоговый кодекс Республики Беларусь. 62. Налог на добавленную стоимость (НДС). Акцизы. НДС- косвенный налог, форма изъятия в бюджет гос части добавл стоимости, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации. Плательщиками НДС являются: 1. Организации. 2. ИП 3. Физ лица. Объектом налогообложения являются: 1. Обороты по реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь. 2. Ввоз товаров на таможенную территорию Республики Беларусь и (или) иные обстоятельства, с наличием которых связывают возникновение налогового обязательства по уплате налога на добавленную стоимость. Налоговая база определяется плательщиком в зависимости от особенностей реализации произведенных или приобретенных им товаров (работ, услуг), имущественных прав. Налоговые вычеты производятся на осн первичных учетных и расчетных доков установл образца, полученных в установл зак-вом порядке продавцами и выставленных ими при приобретении плательщиком товаров (работ, услуг), имущественных прав, – либо на основании свид о помещении товаров под заявленный таможенный режим и копий документов, подтверждающих факт уплаты налога по товарам, ввозимым на таможенную территорию РБ. Сумма налога определяется как разница между общей суммой налога, исчисленной по итогам налогового периода, и суммами налоговых вычетов.Налог периодом по НДС признается календар год. Отчетным периодом по НДС по выбору плательщика признаются календарный месяц или календарный квартал. Плательщики представл в налог органы налог декларацию (расчет) не позднее 20-го числа месяца, следующего за истекшим отчетным периодом. Уплата НДС производится не позднее 22-го числа месяца, следующего за истекшим отчетным периодом. Акцизы. Плательщиками акцизов признаются: - организации; - ИП; физ лица, на которых возложена обязанность по уплате акцизов, взимаемых при ввозе товаров на таможенную территорию РБ. Объектами налогообложения акцизами признаются: - подакцизные товары, производимые плательщиками и реализуемые ими на терр РБ; - ввозимые на тамож терр РБ подакцизные товары и возникн иных обстоятельств, с наличием которых НК, Тамож кодекс РБ и (или) акты Президента РБ связывают возникновение налогового обязательства по уплате акцизов; - подакцизные товары, ввезенные на таможенную территорию РБ, при реализации (передаче). периодом. 63. Налог на прибыль. Налог на прибыль - прямой налог, взимаемый с прибыли организации (предприятия, банка и т. д.). Плательщиками налога на прибыль признаются организации. Объектом налогообложения налогом на прибыль признаются валовая прибыль, а также дивиденды и приравненные к ним доходы. Валовой прибылью признается: - для бел организаций – сумма прибыли от реализации товаров (работ, услуг), имущественных прав и внереализационных доходов, уменьшенных на сумму внереализационных расходов; - для иностранных организаций, осуществляющих деят в РБ через постоянное представительство, – сумма прибыли иностранной организации, полученная через постоянное представительство на территории РБ от реализации товаров (работ, услуг), имущественных прав и внереализационных доходов, уменьшенных на сумму внереализационных расходов. Ставка налога на прибыль устанавливается в размере 24 процента, если иное не определено настоящей статьей. Основная ставка понижается на 50 процентов при налогообложении прибыли, полученной от реализации: - высокотехнологичных товаров (работ, услуг) собственного производства (кроме торговой и торговозакупочной деятельности) организациями, включенными в перечень высокотехнологичных организаций, утверждаемый Президентом РБ. Ставка налога на прибыль по дивидендам устанавл 12 процентов. Налоговым периодом налога на прибыль признается календарный год. Налоговым периодом налога на прибыль с дивидендов, начисленных белорусскими организациями, признается календарный месяц. Плательщики исчисляют суммы налога на прибыль по одному из следующих методов: - исходя из результатов деятельности плательщика за налоговый период, непосредственно предшествовавший текущему налоговому периоду; - исходя из суммы налога на прибыль, предполагаемой по итогам текущего налогового периода, которая должна составлять не менее 80 процентов фактической суммы налога на прибыль по итогам текущего налогового периода. Плательщики производят уплату: - сумм налога на прибыль, подлежащих уплате текущими платежами, – не позднее 22 марта, 22 июня, 22 сентября и 22 декабря текущего налогового периода, а начиная с налогового периода 2012 года – не позднее 22 апреля, 22 июля и 22 октября текущего налогового периода, 22 января года, следующего за истекшим налоговым периодом; - суммы налога на прибыль по итогам истекшего налогового периода, – не позднее 22 марта года, следующего за истекшим налоговым периодом. 64. (1\2) Подоходный налог с физических лиц. Плательщиками подоходного налога являются физические лица, которые в соответствии со ст. 17 НК подразделяются на налоговых резидентов и нерезидентов в зависимости от времени фактического нахождения на территории Республики Беларусь. Так, налоговыми резидентами Республики Беларусь признаются физические лица, которые фактически находились на территории Республики Беларусь более 183 дней в календарном году. Объектом обложения признаются доходы, полученные плательщиками: от источников как в республике, так и за границей – для резидентов; и от источников в республике – для нерезидентов. К доходам, полученных от источников в республике относятся, в частности, вознаграждение за выполнение трудовых или иных обязанностей, дивиденды, проценты. При определении налоговой базы учитываются все доходы плательщика, полученные им как в денежной, так и в натуральной форме. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Налоговым периодом является календарный год. При определении налоговой базы Законом предусмотрены следующие налоговые вычеты: стандартные, социальные, имущественные и профессиональные. Плательщик имеет право на получение следующих стандартных налоговых вычетов: *- в размере 550 000 белорусских рублей в месяц при получении дохода в сумме, не превышающей 3 350 000 белорусских рублей в месяц; *- в размере 155 000 белорусских рублей в месяц на ребенка до восемнадцати лет и (или) каждого иждивенца. Вдове (вдовцу), одинокому родителю, приемному родителю, опекуну или попечителю стандартный налоговый вычет предоставляется в размере 310 000 белорусских рублей в месяц на каждого ребенка до восемнадцати лет и (или) каждого иждивенца. Родителям, имеющим двух и более детей в возрасте до восемнадцати лет или детей-инвалидов в возрасте до 64 (2\2) восемнадцати лет стандартный налоговый вычет предоставляется в размере 310 000 белорусских рублей на каждого ребенка в месяц; В размере 780 000 белорусских рублей в месяц для следующих категорий плательщиков: *а) физическим лицам, заболевшим и перенесшим лучевую болезнь, вызванную последствиями катастрофы на Чернобыльской АЭС; *б) физическим лицам, принимавшим в 1986–1987 годах участие в работах по ликвидации последствий катастрофы на Чернобыльской;*в) физическим лицам – Героям Социалистического Труда, Героям Советского Союза, Героям Беларуси, полным кавалерам орденов Славы, Трудовой Славы, Отечества; *г) физическим лицам – участникам Великой Отечественной войны; *д) физическим лицам – инвалидам I и II группы независимо от причин инвалидности, инвалидам с детства, детям-инвалидам в возрасте до восемнадцати лет. Базовая ставка по подоходному налогу установлена в размере 12 процентов. 9-ти процентная ставка применяется в отношении доходов.полученных физическими лицами от резидентов Парка высоких технологий, индивидуальными предпринимателямирезидентами указанного парка; физическими лицами, участвующими в реализации зарегистрированного а установленном порядке бизнес-проекта в сфере новых и высоких технологий, от нерезидентов Парка высоких технологий. Ставка в размере 15 процентов установлена в отношении доходов, полученных от осуществления предпринимательской (частной нотариальной) деятельности. Ставка в размере, не превышающем 33 100 000 руб.применяется в отношении доходов, полученных в налоговом периоде от сдачи в аренду (наем) жилых и нежилых помещений. 65. Налог на недвижимость. Плательщиками признаются организации и физические лица. Объектами налогообложения признаются: - здания и сооружения, в том числе сверхнормативного незавершенного строительства, являющиеся собственностью или находящиеся во владении, в хозяйственном ведении или оперативном управлении плательщиков-организаций; здания и сооружения (включая жилые дома, садовые домики, дачи, жилые помещения (квартиры, комнаты), хозяйственные постройки), в том числе не завершенные строительством, расположенные на территории Республики Беларусь и принадлежащие плательщикам – физическим лицам; - здания и сооружения, расположенные на территории Республики Беларусь и взятые в аренду (финансовую аренду (лизинг)) индивидуальными предпринимателями.Налоговая база определяется:- организациями – исходя из наличия на 1 января календарного года зданий и сооружений по остаточной стоимости и стоимости зданий и сооружений сверхнормативного незавершенного строительства;физическим лицам – исходя из оценки принадлежащих им зданий и сооружений. Годовая ставка налога на недвижимость устанавливается: для организаций – в размере 1%;- для физических лиц, в том числе зарегистрированных в качестве индивидуальных предпринимателей, для гаражных кооперативов и кооперативов, осуществляющих эксплуатацию автомобильных стоянок, садоводческих товариществ – в размере 0,1%.Налоговым периодом признается календарный год.Физические лица уплачивают налог на недвижимость не позднее 15 ноября текущего года. 66. Земельный налог. Плательщиками земельного налога признаются организации и физические лица, у которых земельные участки на территории Республики Беларусь находятся на праве постоянного или временного пользования, пожизненного наследуемого владения или частной собственности. Объектами налогообложения признаются расположенные на территории РБ земельные участки, находящиеся: в частной собственности, пожизненном наследуемом владении или временном пользовании (в том числе предоставленные во временное пользование и своевременно не возвращенные в соответствии с законодательством, самовольно занятые, используемые не по целевому назначению) физических лиц, а также принятые физическими лицами по наследству; в частной собственности, постоянном или временном пользовании (в том числе предоставленные во временное пользование и своевременно не возвращенные в соответствии с законодательством, самовольно занятые, используемые не по целевому назначению) организаций. По земельному налогу предоставлено большое количество льгот, в частности от уплаты этого налога освобождены земли заповедников, земельные участки, занятые автомобильными дорогами, земли сельскохозяйственного назначения, земельные участки, предоставленные пенсионерам по возрасту, инвалидам 1 и 2 группы и другим нетрудоспособным гражданам. Налоговая база по этому налогу определяется в размере кадастровой стоимости земельного участка, которая определяется законодательством об охране и использовании земель на 1 января календарного года. Ставка земельного налога на земельные участки, занятые капитальными строениями устанавливается в размере 5050 белорусских рублей за гектар. Налоговым периодом земельного налога признается календарный год. Сумма земельного налога исчисляется как произведение налоговой базы и соответствующих ставок земельного налога. Исчисление земельного налога плательщикам – физическим лицам производится налоговыми органами на 1 января каждого налогового периода. 67. Экологический налог. Плательщиками экологич налога признаются организации и ИП. Объектами налогообложения экологическим налогом признаются: - выбросы загрязняющих веществ в атмосферный воздух; - сброс сточных вод; - хранение, захоронение отходов производства; - ввоз на территорию РБ озоноразрушающих веществ, в том числе содержащихся в продукции. Налоговая база экологического налога определяется как фактические объемы: - выбросов загрязняющих веществ в атмосферный воздух; - сбросов сточных вод; - отходов производства, подлежащих хранению, захоронению; - озоноразрушающих веществ, в том числе содержащихся в продукции, заявленных для получения разового разрешения на ввоз на территорию РБ и вывоз за ее пределы озоноразрушающих веществ и (или) продукции, содержащей озоноразрушающие вещества, ограниченных к ввозу на территорию РБ по основаниям неэкономического характера, выдаваемого Мин природных ресурсов и охраны окруж среды РБ и дающего право на ввоз на территорию РБ озоноразрушающих веществ, в том числе содержащихся в продукции. Ставки экологического налога по объектам налогообложения устанавливаются в размерах согласно приложениям 6-8 НК. Ставка экологического налога за ввоз на территорию Республики Беларусь озоноразрушающих веществ устанавливается в размере 23 000 белорусских рублей за 1 килограмм озоноразрушающих веществ, в том числе содержащихся в продукции, ввозимых на территорию Республики Беларусь. Налоговым периодом экологического налога, за исключением экологического налога за ввоз на территорию Республики Беларусь озоноразрушающих веществ, в том числе содержащихся в продукции, признается календарный квартал. Плательщики ежеквартально представляют в налоговые органы налоговую декларацию (расчет) не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Налоговые декларации (расчеты) за хранение отходов производства на объектах хранения отходов представляются плательщиками – владельцами объектов хранения отходов в налоговый орган не позднее 20-го числа месяца, следующего за отчетным кварталом, в котором возникло налоговое обязательство по экологическому налогу. 68. Виды местных налогов и сборов, порядок их установления, введения, изменения и прекращения действия. Местные налоги и сборы вводятся на соответствующих территориях с целью создания стабильных доходных источников местных бюджетов. В ст. 9 Налог кодекса РБ (общая часть) установл местные налоги и сборы: 1) налог на владение собаками 2) курортный сбор 3) сбор с заготовителей Местные советы депутатов в данном году могут ввести только эти виды обязательных платежей либо в полном объеме, либо их отдельные виды, либо их вообще не вводить. Установление, введение, изменение и прекращение действия местных налогов и сборов осуществляются в соответствии с Налоговым кодексом РБ принятием НПА (решения): - по курортному сбору – Минского городского Совета депутатов, Советов депутатов базового территориального уровня; - по местным налогам и сборам, кроме курортного, - областных и Минского городского Советов депутатов.1.Налог на владения собаками. Плательщики: физ. лица Налоговая база – количество собак в возрасте от 3 месяцев. Налоговый период – календарный квартал. Уплата налога производится плательщиками путем внесения сумм налога организациям, осуществляющим эксплуатацию жилищного фонда, одновременно с внесением платы за жилищное помещение. 2.Курортный сбор. Плательщики: физ. лица, находящиеся на санаторно-курортных лечении и в оздоровительных учреждениях. Объект – само нахождение лица в санаторно-курортных и оздоровительных учреждениях. Налоговая база – от стоимости путевки. Налоговые ставки определяются в зависимости от вида учреждения. Не могут превышать 3% от налоговой базы. Налоговый период – календарный квартал. Уплата курортного сбора производится путем внесения суммы сбора санитарно-курортным и оздоровительным организациям, которые осуществляют прием суммы сбора и их перечисление в бюджет не позднее 22 числа месяца, следующего за истекшим налоговым периодом. 3.Сбор с заготовителей. Плательщики: и.п. и организации. Объектом сбора являются промысловые заготовки дикорастущих растений, грибов, лекарственного сырья растительного происхождения в целях или промышленной переработки или реализации. 69. Налог при упрощенной системе налогообложения. Плательщ налога при упрощ сист признаются организации и ИП, за исключением следующих организаций и ИП: — организации и индивидуальные предприниматели: производящие подакцизные товары (алкоголь, табачные изделия); производящие и (или) реализующие ювелирные изделия из драгоценных металлов и (или) драгоценных камней, занимающиеся игорным бизнесом, осуществляющие лотерейную деятельность, туристическую деятельность, профессиональную деятельность на рынке ценных бумаг, — организации, осуществляющие: риэлтерскую деятельность, страховую деятельность (страховые организации, в том числе общества взаимного страхования, страховые брокеры, объединения страховщиков), банковскую деятельность (банки и небанковские кредитно-финансовые организации); — организации, производящие сельскохозяйственную продукцию и уплачивающие единый налог для производителей сельскохозяйственной продукции; — ИП в части деят, по которой уплач единый налог с ИП и иных физ лиц. Уплата налога при упрощенной системе заменяет уплату налогов, сборов (пошлин) и отчислений в целевые бюдж и внебюдж фонды, за исключ: 1. налогов, сборов (пошлин), взимаемых при ввозе (вывозе) товаров на таможенную территорию Республики Беларусь; 2. государственной пошлины; 3. регистрационных и лицензионных сборов; 4. оффшорного сбора; 5. гербового сбора; 6. налога на недвижимость со стоимости принадлежащих ИП; 7. обязательных страховых взносов и иных платежей в Фонд социальной защиты населения Министерства труда и социальной защиты; 8. налога на добавленную стоимость. Объектом налогообложения признается осуществление предпринимательской деятельности на территории Республики Беларусь. Налоговой базой признается валовая выручка, определяемая как сумма выручки, полученной за налоговый период организациями и индивидуальными предпринимателями от реализации товаров (работ, услуг), имущественных прав на объекты интеллектуальной собственности, и доходов от внереализационных операций. Ставка налога при упрощенной системе устанавливается: 10 процентов — для организаций и индивидуальных предпринимателей, не уплачивающих налог на добавленную стоимость; 8 процентов — для организаций и индивидуальных предпринимателей, уплачивающих налог на добавленную стоимость. Налоговым периодом является календарный месяц. 70. Единый налог с ИП и иных физических лиц. Плательщиками единого налога являются: 1. ИП при оказании потребителям услуг (выполнении работ); 2. ИП при розничной торговле товарами, отнес к товарным группам; 3. ИП при осущ общепита через торговые объекты, относящиеся к мелкорозничной торговой сети общественного питания (миникафе, летние и сезонные кафе); 4. физ лица, не осущ предпринимательскую деять, за исключ физ лиц, осущ ремесленную деят, при розничной торговле на торговых местах на рынках и (или) иных местах, на которых такая торговля осущ физ лицами, произвед, переработ либо приобретен ими товарами. Плательщики единого налога вправе: 5. привлекать не более 3 физ лиц и использовать одновременно не более четырех торговых, обслуживающих и иных объектов, торговых мест на рынках, транспортных средств, применяемых для перевозок пассажиров и грузов на основании специального разрешения (лицензии). Плательщики единого налога освобождаются от уплаты: подоходного налога с физических лиц на доходы, получаемые ими при осуществлении видов деятельности; НДС, за исключением налога, уплачиваемого на товары, ввозимые на таможенную территорию Республики Беларусь; налога за использование природных ресурсов (эколог налога); сбора на организацию заготовки и использования стеклянной тары и тары на основе бумаги и картона в качестве вторичного сырья; местных налогов и сборов, взимаемых при осуществлении видов деятельности. Индивидуальные предприниматели самостоятельно исчисляют причитающийся к уплате единый налог с учетом требований законодательства и ставок единого налога, установленных в населенном пункте, в котором осуществляется деятельность. Физическим лицам, не осуществляющим предпринимательскую деятельность, единый налог исчисляется налоговыми органами на основании представляемого этими лицами заявления. Единый налог уплачивается: 1. индивидуальными предпринимателями — по месту постановки на учет в налоговом органе; 2. физическими лицами, не осуществляющими предпринимательскую деятельность, — по месту постановки на учет в налоговом Органе либо по месту реализации товаров. 71. Понятие, функции и принципы государственного кредита как правового института. Государственный кредит – это совокупность финансовоправовых норм, регулирующих общественные отношения, складывающиеся в процессе привлечения государством временно свободных денежных средств юридических и физических лиц на условиях добровольности, возвратности, срочности и возмездности, в целях покрытия бюджетного дефицита и регулирования денежного обращения. Функции государственного финансов+функции кредита): кредита (функции 1. Распределительная функция государственного кредита позволяет перераспределить финансовые ресурсы в соответствии с потребностями развития экономики в целом и необходимостью поддержки какого-либо направления социально-экономической деятельности. 2. Регулирующая функция государственного кредита проявляется в том, что соответствующие субъекты, вступающие в кредитные отношения прямо или опосредованно воздействуют на состояние денежного обращения, процесс производства, занятость населения, уровень процентных ставок и, в конечном итоге, - на финансовую политику. 3. Контрольной функцией государственного кредита является учет и контроль за целевым и рациональным использованием средств, привлекаемых и выделяемых государством. 72. Государственные займы: понятие и виды. Государственные займы, размещенные в Республике Беларусь среди населения, представляют собой форму добровольного привлечения во временное пользование государства денежных средств населения с обязательством возврата их в установленные сроки и уплаты владельцам облигаций займа определенного дохода. Государственный долг – это общая сумма обязательств государства по займам. Государственные займы бывают внутренние и внешние. Виды внутренних государственных займов: 1. займы Правительства у Национального банка; 2. выпуск государственных ценных бумаг (облигаций); вклады населения в АСБ «Беларусбанк».По договору банковского вклада (депозита) одна сторона (вкладополучатель) принимает от другой стороны (вкладчика) денежную сумму (вклад, депозит) и обязуется возвратить вкладчику вклад, а также начисленные на вклад проценты на условиях и в порядке, предусмотренных договором (ст. 773 ГК). 73. Понятие и виды государственного долга. Государственный долг – это общая сумма обязательств государства по займам. В зависимости от срока погашения государственный долг подразделяется на: 1. Основной- вся сумма задолженности государства, по которой не наступил срок платежа» 2. Текущий- задолженность государства по обязательствам, по которым наступил срок платежа (невостребованные выигрыши, подлежащие погашению облигации). Внешний государственный долг страны формируется совокупностью ее финансовых обязательств иностранным кредиторам по займам, предоставленным Правительству либо под гарантию Правительства, подлежащим погашению в установленные сроки и на заранее оговоренных условиях. Законом о бюджете Республики Беларусь на очередной финансовый (бюджетный) год устанавливаются лимит внешнего государственного долга(максимально допустимая сумма внешнего государственного долга по состоянию на конец финансового (бюджетного) года) и основные направления использования внешних государственных займов. Так, в соответствии со ст. 13 Закона Республики Беларусь " О республиканском бюджете на 2013 год" лимит внешнего государственного долга Республики Беларусь на конец 2013 года должен быть в размере 16,3 млрд. долларов США. 74. Понятие и виды государственных кредитов. Государственный кредит – система экономических отношений, в котором государство, в лице своих государственных органов выступает в качестве заемщика свободных денежных средств у организаций и физических лиц во временное пользование на добровольном начале. Виды: 1. В зависимости от характеристики кредитополучателя государственный кредит бывает централизованным и децентрализованным. В первом случае в качестве кредитополучателя выступает Совет Министров РБ и его центральный финансовый орган (министерство финансов), а во втором – местные органы власти. Децентрализованный займ проводятся для частичного покрытия расходов местного бюджета, среди них целевые – для финансирование конкретных проектов, связанные с социально-экономическим развитием области, города, района. 2. По месту получения кредита государственный кредит подразделяется на внутренний и внешний займы. По срокам они длятся на краткосрочные (1 год) и долгосрочные (свыше 1 года). В каждом конкретном случае оговариваются условия, формы и сроки государственного кредита. 3. В зависимости от формы и порядка оформления кредитных отношений различаются государственные облигационные и безоблигационные обязательства (займы). Выпуск разного рода казначейских обязательств, векселей, кредитование центральным банком государственного бюджета – это пример безоблигационных займов. 75. Понятие денежной системы и ее элементы. Денежная система Республики Беларусь — это планомерная организация денежного обращения в стране. Формы денежного обращения: 1. с помощью наличных денег; 2. путем безналичных расчетов. Эмиссия — выпуск денег в обращение. Элементами денежной системы являются: 1) наименование денежной единицы; 2) виды государственных денежных знаков, имеющих законную платежную силу; 3) порядок выпуска денежных знаков в обращение и его обеспечение; 4) государственный орган, осуществляющий денежнокредитное и валютное регулирование. Государственным органом, осуществляющим денежнокредитное и валютное регулирование в стране, является Национальный банк Республики Беларусь. Национальный банк в организации денежного обращения: а) разрабатывает и проводит денежно-кредитную политику Республики Беларусь; б) осуществляет эмиссию денег; в) устанавливает порядок и формы безналичных расчетов и порядок ведения кассовых операций; г) утверждает правила перевозки, хранения и инкассации наличных денег; д) определяет номинал (достоинство), меру веса, изображение и другие характеристики белорусского рубля и обеспечивает публикацию денег в средствах массовой информации; е) осуществляет контроль за деятельностью расчетно-кредитных учреждений; ж) обладает исключительным правом проведения политики обменных курсов валют; з) составляет и обеспечивает исполнение кассового плана. 76. Порядок эмиссии наличных и безналичных денег. Безналичная эмиссия осуществляется при проведении банками активных операций, т.е. операций по размещению аккумулированным ими денежных ресурсов. Безналичная эмиссия центрального банка (ЦБ). Основой безналичной эмиссии банковской системы является увеличение денежной базы ЦБ. Её объём возрастает, когда ЦБ предоставляет кредиты коммерческим банкам и правительству или приобретает иностранную валюту. Проводя указанные операции, ЦБ увеличивает свои активы. Соответственно возрастают его пассивы – наличные деньги в обращении и резервы коммерческих банков. Таким образом, активные и пассивные операции ЦБ тесно взаимосвязаны. В определённом смысле можно сказать, что ЦБ сам создаёт кредитные ресурсы для своих операций. Когда в процессе проведения активных операций происходит увеличение пассивов ЦБ, соответственно увеличиваются его ресурсы, которые он может использовать для размещения. В связи с этим ЦБ осуществляет контроль денежной базы и собственной безналичной эмиссии посредством регулирования своих активных и пассивных операций, но этот контроль не является полным. Налично–денежная эмиссия. В настоящее время наличная эмиссия осуществляется главным образом в форме выпуска в обращении банкнот, которые являются денежными знаками, эмитируемыми ЦБ и законодательно признанными в кач–ве официального расчётного и платёжного средства. В ряде стран за ЦБ закреплена монополия и на эмиссию билонных (разменных) монет, но в основном в мировой практике их чеканку осуществляет Минфин.(казначейство). ЦБ покупает монеты по номинальной стоимости и выпускает их в обращение наряду с банкнотами. 77. Наличное и безналичное денежное обращение. Денежный оборот – это процесс непрерывного движения денег в наличной и безналичной формах. Денежный оборот отражает закономерности движения денег и товаров. Денежный оборот регулируется центральным банком. Это регулирование направлено на любой из элементов: объём наличного и безнал оборота, систему расчётов, платежей, степень развития денежных потоков, определение норм обязательных резервов, размещаемых коммерческими банками в центральном банке, определение основных правил предоставления кредитов и др. Расчёты в безнал форме – расчеты между физ. и юр.лицами либо с их участием, проводимые через банк или небанк кредитно-финанс организацию, его (ее) филиал (отделение) в безналичном порядке. Расчеты в безналичной форме проводятся в виде банковского перевода, аккредитива, инкассо. Порядок проведения расчетов наличными денежными средствами регулируется законодательством РБ. Проведение расчетов в безналичной форме в виде банковского перевода на основании платежных инструкций Расчеты в безналичной форме в виде банковского перевода проводятся на основании платежных инструкций. Расчеты в безналичной форме в виде банковского перевода могут быть проведены также на основании договора между банком и клиентом, содержащего сведения, необходимые для осуществления банковского перевода. Банк вправе отказать клиенту в проведении расчетов в безналичной форме в случае: отсутствия между банком и клиентом заключенного договора, за исключением случая, когда обязанность принятия банком к исполнению (акцепту) платежных инструкций установлена нормативными правовыми актами Национального банка; если заключенным договором проведение расчетов в данной форме не предусмотрено; отсутствия у клиента достаточной суммы средств в валюте платежа, если у него не имеется кредитного договора. Банк отказывает в проведении расчетов в безналичной форме в случае: если исполнение (акцепт) платежных инструкций является нарушением законодательства РБ со стороны банка; если форма и содержание платежных инструкций не соответствуют требованиям, установленным нормативными правовыми актами Национального банка, либо у банка имеются обоснованные доводы считать, что платежные инструкции не являются подлинными. 78. Полномочия Национального банка Республики Беларусь в области наличного денежного обращения Государственным органом, осуществляющим денежно-кредитное и валютное регулирование в стране, является Национальный банк РБ. Национальный банк в организации денежного обращения: 1. разрабатывает и проводит денежно-кредитную политику РБ; 2. осуществляет эмиссию денег; 3. утверждает правила перевозки, хран и инкассации нал денег; 4. определяет номинал (достоинство), меру веса, изображение и другие характеристики бел руб и обеспеч публикацию денег в сми; 5. осуществляет контроль за деятельностью расчетно-кредитных учреждений; 6. обладает исключительным правом проведения политики обменных курсов валют; 7. составляет и обеспечивает исполнение кассового плана. Банкноты и монеты, выпущенные в обращение Нац банком, являются безусловным обязательством Нац банка и обеспечиваются всеми его активами, обязательны к приему по нарицательной стоимости при всех видах платежей, а также для зачисления на счета, во вклады (депозиты) и перевода на всей территории РБ. Национальному банку принадлежит исключительное право изъятия из обращения выпущенных им банкнот и монет. Национальный банк обязан предварительно поставить в известность Правительство РБ о выпуске в обращение новых банкнот и монет, за исключением памятных банкнот и монет. Национальный банк осуществляет обмен образцами банкнот и монет (в том числе памятных банкнот и монет) с центральными (национальными) банками иностранных государств. Национальный банк без ограничений производит замену ветхих банкнот и поврежденных банкнот и монет в соответствии с установленными им правилами. Национальный банк создает резервный фонд банкнот и монет и распоряжается этим фондом. Национальный банк имеет право выпускать в качестве объектов коллекционирования памятные банкноты, а также памятные и слитковые (инвестиционные) монеты из драгоценных и недрагоценных металлов. Национальный банк вправе осуществлять вывоз из Республики Беларусь памятных и слитковых (инвестиционных) монет без наличия разрешения, а их вывоз в целях реализации на международном рынке – без наличия лицензии на экспорт. 79. Расчеты наличными денежными средствами между юридическими лицами, их обособленными подразделениями и индивидуальными предпринимателями. Согласно Указу № 359 все расчеты между юридическими лицами, обособленными подразделениями, индивидуальными предпринимателями в Республике Беларусь осуществляются в белорусских рублях в безналичном порядке. Расчеты наличными денежными средствами допускаются между юридическими лицами, их обособленными подразделениями, индивидуальными предпринимателями в Республике Беларусь в размере не более 50 базовых величин (БВ) в месяц; при этом наличные расчеты между юридическими лицами, их обособленными подразделениями наличными денежными средствами осуществляется с разрешения руководителя обслуживающего банка. Возможность осуществления юридическими лицами, обособленными подразделениями, индивидуальными предпринимателями расчетов наличными денежными средствами в размере, превышающем 50 БВ в месяц: - с рынками за оказываемые ими услуги, за исключением аренды помещений; - с магазинами-складами за приобретаемые у них товары; - с ветеринарными и фитосанитарными службами. Юридические лица, их обособленные подразделения, индивидуальные предприниматели, осуществляющие международные автомобильные перевозки грузов, могут производить расчеты наличными денежными средствами в размере, превышающем 50 БВ в месяц, только за топливо и услуги, связанные с этими перевозками. 80. Правила ведения кассовых операций. Кассовые операции – совокупность материально-технических процедур, заключающихся в приеме, хранении и выдаче наличных денег. Указанные процедуры урегулированы нормами финансового права, представляющими в своей совокупности специальный финансовоправовой институт. Предприятия (предприниматели) могут иметь в своих кассах наличные деньги в пределах лимитов, ежегодно устанавливаемых банками, в которых открыты расчетные счета предприятия, независимо от форм собственности. Лимит остатка кассы – предельный остаток, максимально допустимая сумма наличных денег, которая может находиться в кассе предприятия по состоянию на конец рабочего дня. Предприятия имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только на оплату труда, выплаты стипендий, пенсий, пособий, дивидендов, выплаты педагогическим работникам на приобретение методической литературы на срок не свыше трех рабочих дней (для колхозов, органов местного управления и самоуправления, расположенных в сельской местности – не свыше пяти рабочих дней), включая день получения денег в банке. Каждое предприятие для осущ расчетов нал деньгами должно иметь кассу, спец оборуд и изолированное помещение, предназначенное для приема, выдачи и временного хранения наличных денег. Выдача наличных денег из касс предприятий (предпринимателей) производится по расходным кассовым ордерам или надлежащим образом оформленным другим документам: платежным ведомостям, чекам, заявлениям на выдачу денег, счетам. Все поступления и выдачи наличных денег предприятия учитываются в кассовой книге. Каждое предприятие ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера. Подчистки и неоговоренные исправления в кассовой книге запрещаются. Записи в книге могут производиться вручную или автоматизированным способом. Записи производятся кассиром сразу после получения или выдачи денег по каждому ордеру или другому заменяющему его документу. Ежедневно в конце раб дня кассир подсчит итоги операций за день, выводит остаток денег по кассе на след число и передает отчет в бух. В сроки, установленные руководителем (но не реже одного раза в квартал) на каждом предприятии предпринимателем производится внезапная ревизия кассы с полным полистным пересчетом денежной наличности и проверки других ценностей, находящихся в кассе. Проверку может производить специально назначенная для этих целей комиссия, ревизионная комиссия или аудиторские организации. 81. Понятие безналичных расчетов. Формы осуществления безналичных расчетов. Под безналичными расчетами понимаются расчеты между юридическими лицами, а также расчеты с участием индивидуальных предпринимателей и физических лиц, проводимые через банк, его филиал (отделение) в безналичном порядке, за исключением случаев, предусмотренных законодательством Республики Беларусь. Формы безналичных расчетов: 1. платежные поручения; 2. платежные требования; 3. платежные требования-поручения; 4. аккредитив; 5. чек; 6. банковские пластиковые карточки. В международных расчетах используются банковский перевод, инкассо, аккредитив. Форма безналичных расчетов устанавливается законодательством Республики Беларусь или договором. По текущему (расчетному) банковскому счету банк осуществляет следующие операции: 1. зачисление поступивших на имя владельца счета денежных средств; 2. выдачу наличных денежных средств; 3. перечисление со счета денежных средств иным лицам и банку; 4. иные операции, предусмотренные законодательством РБ или договором текущего (расчетного) банковского счета. Порядок проведения безналичных расчетов на территории РБ устанавливается Банковским кодексом и нормативными правовыми актами Нац банка. Расчеты в безналичной форме происходят путем списания денежных сумм со счетов плательщиков и их зачисления на счета получателей. Для этого все организации, а также граждане, осуществляющие предприним деят без образования юр лица, открывают в учреждениях банков расчетные, текущие и иные счета. Безналичные расчеты проводятся на основании платежных инструкций клиента (платежных поручений, платежных требований, заявлений и др.), вид, форма и обязательные реквизиты которых устанавливаются Национальным банком. Основанием осуществления безнал расчетов явл налич заключ дога банковского счета, договора корреспондентского счета или иного договора) между банком и клиентом, если обязательность принятия банком к исполнению (акцепту) платежных инструкций не установлена Нац банком. 82. Понятие валютных ценностей и иностранной валюты. Валютные ценности - это ценности, в отношении которых валютным законодательством установлен особый режим обращения на тер страны. Законом РБ от 22 июля 2003 г. (в редакции закона от 3 июня 2009 г. № 22З) «О валютном регулировании и валютном контроле» к валютным ценностям отнесены: Иностран валюта по степени конвертируемост делится на следующие виды: -свободно конвертируемые, т.е. без ограничений обмениваемые на любые иностранные валюты. Фактически свободно конвертируемыми являются валюты стран, где нет валютных ограничений по текущим операциям платежного баланса; -частично конвертируемые, к которым относятся валюты стран, где сохраняются валютные ограничения; - неконвертируемые - это валюты, где для резидентов и нерезидентов введен запрет на обмен валют. 2). Платежные документы в иностранной валюте, являющиеся таковыми в соответствии с зак РБ. К таким докам, например, относятся выраженные в иностранной валюте дорожные, банковские и иные чеки, эмитированные банками и иными кредитно-финансовыми организациями. 3). Ценные бумаги в иностранной валюте, к которым относятся; - ценные бумаги, являющиеся таковыми в соответствии с законодательством РБ, номинальная стоимость которых выражена в иностранной валюте; - ценные бумаги, являющиеся таковыми в соответствии с законодательством Республики Беларусь, не имеющие номинальной стоимости и выраженные в иностранной валюте; - ценные бумаги, выпущенные нерезидентами и являющиеся таковыми в соответствии с законодательством иностранных государств, номинальная стоимость которых выражена в иностранной валюте; - ценные бумаги, выпущенные нерезидентами и являющиеся таковыми в соответствии с законодательством иностранных государств, не имеющие номинальной стоимости и выраженные в иностранной валюте. 4). Бел руб при совершении сделок между резид и нерез, сделок между нерез на тер РБ, осуществлении банковских переводов между резид и нерез, не связанных с осущ расчетов по сделкам, осуществлении международных банковских переводов между резидентами или нерезидентами, а также при ввозе и пересылке в РБ, вывозе и пересылке из РБ, осуществлении нерезидентами операций, не влекущих перехода права собственности на бел рубли, по счетам и вкладам (депозитам) в банках и небанковских кредитно-финансовых организациях РБ 5). Ценные бумаги в белорусских рублях при совершении сделок между резидентами и нерезидентами, сделок междунерезидентами на тер РБ,ихввозе и пересылке в РБ,вывозе и пересылке из РБ. 83. Понятие валютных операций. Виды валютных операций. Валютными операциями являются: - сделки, предусматривающие использование иностранной валюты, ценных бумаг в иностранной валюте, платежных документов в иностранной валюте; сделки между резидентами и нерезидентами, предусматривающие использование белорусских рублей, ценных бумаг в белорусских рублях, платежных документов в белорусских рублях; сделки между нерезидентами, предусматривающие использование белорусских рублей, ценных бумаг в белорусских рублях, платежных документов в белорусских рублях, совершаемые на территории Республики Беларусь, платежных документов в белорусских рублях; - ввоз и пересылка в Республику Беларусь, а также вывоз и пересылка из Республики Беларусь валютных ценностей;банковские переводы между резидентами и нерезидентами в белорусских рублях, не связанные с осуществлением расчетов по сделкам между резидентами и нерезидентами, предусматривающие использование иностранной валюты, ценных бумаг в иностранной валюте, платежных документов в иностранной валюте; Многообразие валютных операций предполагает их классификацию. Валютные операции, проводимые между резидентами и нерезидентами, в зависимости от порядка их осуществления, подразделяются на: 1. текущие валютные операции; 2. валютные операции, связанные с движением капитала. Текущими валютными операциями являются валютные операции, проводимые между резидентами и нерезидентами и предусматривающие (ст. 5 Закона): осуществление расчетов по сделкам, предусматривающим экспорт и (или) импорт товаров (за исключением денежных средств, ценных бумаг и недвижимого имущества) охраняемой информации, исключительных прав на результаты интеллектуальной деятельности, работ, услуг. 84. Понятие и объекты валютного регулирования. Валютное регулирование - это деятельность государства, направленная на регламентирование международных расчетов и порядка совершения валютных операций и сделок с валютными ценностями. Объектом валютного регулирования являются валютные ценности. К ним относятся: иностранная валюта; платежные документы в иностранной валюте, являющиеся таковыми в соответствии с законодательством Республики Беларусь; ценные бумаги в иностранной валюте; белорусские рубли при совершении сделок между резидентами и нерезидентами, сделок между нерезидентами на территории Республики Беларусь, осуществлении банковских переводов между резидентами и нерезидентами, не связанных с осуществлением расчетов по сделкам, осуществлении международных банковских переводов между резидентами или нерезидентами, а также при ввозе и пересылке в Республику Беларусь, вывозе и пересылке из Республики Беларусь, осуществлении нерезидентами операций, не влекущих перехода права собственности на белорусские рубли, по счетам и вкладам (депозитам) в банках и небанковских кредитно-финансовых организациях Республики Беларусь;ценные бумаги в белорусских рублях при совершении сделок между резидентами и нерезидентами, сделок между нерезидентами на территории Республики Беларусь, их ввозе и пересылке в Республику Беларусь, вывозе и пересылке из Республики Беларусь; платежные документы в белорусских рублях при совершении сделок между резидентами и нерезидентами, сделок между нерезидентами на территории Республики Беларусь, при ввозе и пересылке в Республику Беларусь, вывозе и пересылке из Республики Беларусь. 85. Понятие и задачи валютного контроля. Основные направления валютного контроля. Валютный контроль — это деятельность органов валютного контроля и агентов валютного контроля, направленная на обеспечение соблюдения резидентами и нерезидентами требований валютного законодательства Республики Беларусь. Основными направлениями валютного контроля в Республике Беларусь в соответствии со ст. 23 Закона являются: - определение соответствия проводимых валютных операций валютному законодательству; - обеспечение контроля за перемещением иностранной валюты и иных валютных ценностей через таможенную границу Республики Беларусь; - предотвращение легализации доходов, полученных незаконным путем, финансирования террористической деятельности и иной экстремистской деятельности; - проверка полноты и достоверности учета и отчетности по валютным операциям; - анализ данных учета, отчетности и информации по валютным операциям. 86. Органы валютного контроля и их компетенция. Система органов валютного контроля определена ст. 24 Закона Республики Беларусь от 22 июля 2003 г. «О валютном регулировании и валютном контроле, к которым в Республике Беларусь относятся: 1) Совет Министров Республики Беларусь, который определяет компетенцию республиканских органов государственного управления и иных государственных организаций, подчиненных Правительству Республики Беларусь, областных (Минского городского) исполнительных комитетов по вопросам осуществления ими функций агентов валютного контроля, выполняет другие функции, предусмотренные законодательством. 2) Национальный банк Республики Беларусь, осуществляющий валютный контроль за совершением банками и небанковскими кредитно-финансовыми организациями валютных операций, выполняющий другие функции, предусмотренные законодательством. 3) Комитет государственного контроля Республики Беларусь, который формирует на основании информации, получаемой от иных органов валютного контроля, а также агентов валютного контроля, базу данных по вопросам валютного контроля, в пределах своей компетенции осуществляет контроль за выполнением органами валютного контроля и агентами валютного контроля своих функций, осуществляет другие функции, предусмотренные законодательством. Комитет государственного контроля осуществляет координацию деятельности органов валютного контроля, уполномоченных в соответствии с законодательством осуществлять контроль внешнеторговых операций. 4) Государственный таможенный комитет РБ, осущ организацию валютного контроля за перемещением резидентами и нерезидентами через таможенную границу РБ валютных ценностей, а также другие функции, предусмотренные иным законодательством. К агентам валютного контроля в Республике Беларусь относятся: 1) Республиканские органы государственного управления и иные государственные организации, подчиненные Правительству РБ, областные (Минский городской) исполнительные комитеты, 2) Таможни 3) Банки и небанковские кредитно-финансовые организации Органы валютного контроля и агенты валютного контроля, а также их работники обязаны хранить коммерческую или банковскую тайну резидентов и нерезидентов, ставшую им известной при осуществлении валютного контроля.