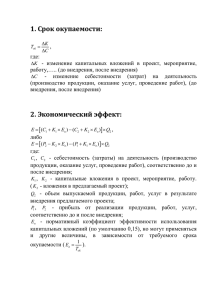

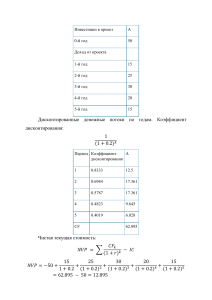

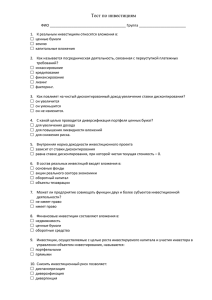

ЭТИ ЗАДАЧИ ПОХОЖИ, ПОСМОТРИТЕ 2. Инвестиционный проект характеризуется следующими членами потока платежей (см.таблицу). Ставка дисконтирования принята равной 15%. Определите срок окупаемости проекта. Годы 2016 2017 2018 2019 2020 Инвестиции (капитальные вложения), тыс.руб. Доходы от реализации проекта, тыс.руб. 300 500 0 0 300 250 0 0 600 900 Воспользуемся одной из самых доступных формул расчета срока окупаемости: PP=Ko/CFcr, где PP- период окупаемости инвестиций (лет), Koпервоначальные вложения, CFcr- среднегодовые денежные поступления от реализации проекта. Вычисляем CFcr-0+0+250+600+900:5=350 PP=1100:350=3,1 (лет) Таким образом, срок окупаемости проекта 3 года 1 месяц ЭТО ВАША ЗАДАЧА, В МОЕМ ВАРИАНТЕ НЕМНОГО ДРУГАЯ. ДУМАЮ, ЭТО ВАМ ПОМОЖЕТ и РЕШИТЬ ЗАДАЧУ И ОБОСНОВАТЬ РЕШЕНИЕ. Если нет, давайте спишемся на выходных, постараюсь помочь Определите значение внутренней нормы доходности для проекта, рассчитанного на три года, требующего инвестиций в размере 1200 млн.руб. В соответствии с бизнес-планом поступления от реализации проекта составят: в 1 год = 400 млн. руб., во 2 год = 700 млн. руб., в 3 год = 900 млн. руб. Внутренняя норма доходности — это такая ставка дисконтирования, при которой инвестор получит назад все вложения, то есть выйдет в ноль. В учебниках можно встретить несколько наименований этого показателя: ВСД, IRR. Чем выше ВНД, тем выше доходность проекта, потому что можно заложить больше рисков. И вот этот показатель можно и нужно рассчитывать с помощью конкретной формулы, чтобы определить доходность проекта. Способы расчёта показателя ВНД — это уровень выхода в ноль, при котором чистая приведённая стоимость (NPV), соответственно, равна нулю. NPV — это сумма дисконтированных денежных потоков. А если проще, то будущий доход в текущем выражении. Для расчёта нормы доходности используют формулу с известным NPV, равным нулю: CF — это прогнозируемый поток денег за конкретный период с учётом рисков t — номер временного периода N — число периодов IC — сумма начальных инвестиций «Рассчитать это арифметически не получится. В экономических учебниках есть 2 «ручных» варианта. С помощью графического сначала рассчитывают график NVP для каждого проекта и затем находят IRR на нулевом уровне. Метод подбора требует знаний логарифмических ра Как узнать ВНД с помощью Google-таблицы 1 Кликните на пустой ячейке под первым проектом. 2 Выберите «Вставка» → «Функция» → «Финансовые функции» → IRR. 3 Затем или выделите нужные ячейки, или добавьте номера ячеек для вычисления вручную: от отрицательного значения инвестиций до последнего периода денежного потока. 4 Повторите то же со вторым проектом. 5 Готово. В нашем случае первый проект получил показатель в 12 %, второй — 16 %. Вывод Лучше выбрать второй проект, причём если привлекать кредитные средства, то со ставкой не выше 16 %, иначе инвестиции будут убыточными. Полезно сопоставлять полученную ставку доходности проекта с общей ставкой дисконтирования, учитывающей риски. Например, если ставка дисконтирования для проекта — 15 %, а ВНД — 25 %, то прогноз положительный, потому что 10 % разницы — это солидный запас. Как использовать норму дисконтирования Формулу ВНД применяют в трёх случаях: м Для сравнения несколько инвестиционных проектов. При прочих равных будет понятно, у какого доходность выше. м Для оценки рисков использования кредитов. Например, если ВНД проекта — 20 %, значит, можно взять кредит с процентом ниже и получить прибыль благодаря разнице ставок. м Для анализа бизнес-плана, чтобы разобраться, какой приток денег окупит инвестиции за конкретный срок. счётов.»