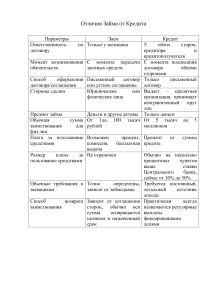

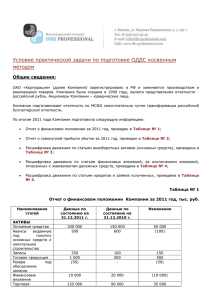

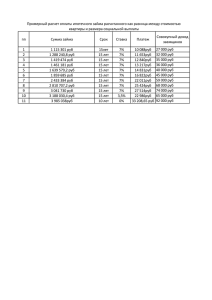

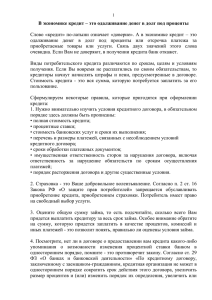

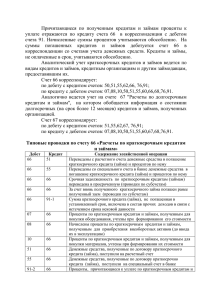

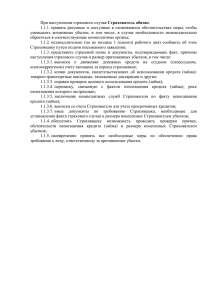

Министерство науки и высшего образования Российской Федерации Федеральное государственное бюджетное образовательное учреждение высшего образования «ТОМСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ СИСТЕМ УПРАВЛЕНИЯ И РАДИОЭЛЕКТРОНИКИ» (ТУСУР) Кафедра Менеджмента Учет кредитов и займов Курсовая работа по дисциплине «Учет и анализ» Студент группы 878-2 ______________ Клокова У.И. «__» _______________ 2021 г. Руководитель канд. экон. наук, доцент каф. Менеджмента ТУСУР _____________ Лычагина Л.Л. «__» ________________2021 г. Томск 2021 2 Министерство науки и высшего образования Российской Федерации Федеральное государственное бюджетное образовательное учреждение высшего образования ТОМСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ СИСТЕМ УПРАВЛЕНИЯ И РАДИОЭЛЕКТРОНИКИ (ТУСУР) Кафедра менеджмента УТВЕРЖДАЮ Заведующий кафедрой менеджмента д-р экон. наук, профессор. ___________М. А. Афонасова «______»__________2020 г. ЗАДАНИЕ На курсовую работу по дисциплине «Учет и анализ» студенту Клоковой У. И. Группа 878-2 Факультет Экономический 1. Тема КР Учет кредитов и займов 2. Срок сдачи студентом законченной работы 2021 г. 3. Исходные данные к заданию: ‐ Методические указания к выполнению курсовой работы ‐ Законодательные и нормативные акты РФ 4. Перечень разделов текстовой части работы: ‐ Сущность кредита и займа ‐ Учет процентов по заемный средствам ‐ Учет задолженности по полученным кредитам и займам 5. Перечень графического материала: ‐ Журнал хозяйственных операций ‐ Оборотно-сальдовая ведомость ‐ Бухгалтерские счета 6. Перечень основных литературных источников: ‐ Нормативно правовая база РФ ‐ Учебно-методическая литература ‐ Периодическая печать ‐ Интернет источники 7. Дата выдачи задания: 2020 г Руководитель ___________________________________ Л.Л. Лычагина Подпись Задание принял к исполнению (дата) 11.09.2020 г Студент __________________________________________У. И. Клокова (подпись студента) 3 Содержание 1 Введение ................................................................................................................ 4 2 Теоретические основы бухгалтерского учета кредитов и займов ................... 6 2.1 Сущность кредита и займа ......................................................................... 6 2.2 Учет процентов по заемный средствам .................................................. 15 2.3 Учет задолженности по полученным кредитам и займам .................... 17 3 Практическая часть ............................................................................................ 21 4 Заключение ......................................................................................................... 28 Список использованных источников .................................................................. 29 4 1 Введение В условиях развития рыночных отношений предприятия могут и обязаны самостоятельно формировать свои финансовые ресурсы, основными источниками которых являются прибыль, средства, полученные от продажи ценных бумаг, паевые и иные взносы акционеров, юридических и физических лиц, а также кредиты и прочие поступления, не противоречащие законодательству. На сегодняшний день кредиты банков, обеспечивая хозяйственную деятельность предприятий, помогают их развитию, увеличению объемов производства продукции, работ, услуг. Значение кредитов банка, как дополнительного источника финансирования коммерческой деятельности, особенно проявляется на стадии становления предприятия, которое использует кредитные ресурсы при осуществлении долгосрочных инвестиций, направленных на создание нового имущества. На этом этапе огромное значение имеют долгосрочные кредиты банков. Краткосрочные кредиты помогают предприятию постоянно поддерживать необходимый уровень оборотных средств, содействуют ускорению оборачиваемости средств предприятия. Займы, выполняя функции кредита, имеют различные формы и помогают более гибко использовать полученные средства. Предприятие может получить заем в наиболее удобной для себя форме — непосредственно заем, в вексельной форме, либо выпустив облигации. На данном этапе всё большая роль отводится кредиту, который способен разрешить проблему неплатежей и нехватки оборотных средств у предприятий, подготовить ресурсы для подъёма производства. Актуальность темы кредитов и займов состоит в том, что у предприятий всех форм собственности всё чаще возникает потребность привлечения заемных средств, для осуществления своей деятельности и извлечения прибыли. 5 Цель данной курсовой работы ‒ изучить порядок учета кредитов и займов. Для достижения этой цели необходимо решить следующие задачи: ‒ раскрыть понятие и виды кредита и займа, их отличительные особенности; ‒ рассмотреть нормативное регулирование учета кредитов и займов; ‒ рассмотреть специфику учета займов и кредитов в зависимости от цели их использования. Предмет исследования ‒ теоретические и методические аспекты учета кредитов и займов. Объект исследования – учетно-аналитические процессы в организациях, использующих в качестве источников финансирования кредиты и займы. В процессе исследования применялись методы бухгалтерского учета, анализа и статистики. Курсовая работа выполнена на основе следующих источников информации: 1 Нормативно правовая база РФ. 2 Учебные пособия по вопросам учета кредитов и займов. 3 Периодическая печать. 4 Ресурсы интернет. 6 2 Теоретические основы бухгалтерского учета кредитов и займов 2.1 Сущность кредита и займа Ведение бизнеса, особенно на этапе создания и расширения, требует денежных вложений. Очень редко это удается сделать «своими руками», чаще всего необходимо привлечь заемные средства. Для работы организаций в постоянно меняющейся рыночной среде недостаточно формировать оборотные средства только за счет собственных источников, резервного капитала, уставного капитала, нераспределенной прибыли и целевого финансирования. Периодически возникающая дополнительная потребность в оборотных средствах погашается за счет привлеченных источников: кредитов и займов, предоставляемых банками и другими кредитными организациями. Итак, разберемся, что же представляют собой займы и кредиты и в чем между ними разница: В общем виде они представляют собой систему экономических отношений, которые возникают при передаче имущества в денежной или натуральной форме от одной организации к другой или лицу на условиях последующего возврата, с уплатой процентов за временное пользование за определенный срок [1]. Законодательно кредиты и займы регулируются ст. 807—817 и 818—819 гл. 42 Гражданского Кодекса Российской Федерации, а также Положением по бухгалтерскому учету «Учет займов и кредитов и расходов по их обслуживанию» [2]. Рассмотрим основные отличия договора займа от кредита, которые представлены в таблице 2.1. 7 Таблица 2.1 ― Основные отличия займа от кредитного договора Отличия Законодательное регулирование правоотношений Займ Кредит Регулируется ГК РФ Регулируется ГК РФ и банковским правом Предмет договора Любое имущество, включая денежные средства Только деньги (исключение — товарный кредит) Суть соглашения Как возмездная, так и безвозмездная основа Возмездная основа Документы Не требуется справка 2 НДФЛ, только документ, подтверждающий личность Субъект договора Физическое или юридическое лицо Выдаваемая сумма Обычно не более 20000 р. Срок Максимум 5 месяцев Вознаграждение Примерно 2% от полученной суммы в день Форма договора С юридическими лицами оформляется в письменной форме, с физическими лицами (в размере до 10 МРОТ) - в устной форме Письменная форма договора обязательна Погашается единовременно, если другое не предусмотрено договором Комиссия, плата за обслуживание линии и другое. Денежные средства возвращаются в заранее обговоренных в договоре долях Особенности возврата Требуется справка 2 НДФЛ и документ подтверждающий личность Организации, имеющей лицензию ЦБ РФ на данный вид деятельности Как правило от 5000 до 1 млн. р. До 5 лет Плата за пользование кредитными средствами выше ставки рефинансирования По данным таблицы можно сделать вывод о том, что на сегодняшний день на рынке финансовых услуг вопрос выбора наиболее выгодного варианта всегда остается открытым. Так в соответствии с ГК РФ кредиты и займы включат в себя следующее: 8 «По договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества» [3]. «По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее» [3]. При получении кредита или займа организацией-заемщиком сумма долга в размере поступивших денежных средств или стоимости вещей, если заем получен в натуральной форме, отражается в учете в составе кредиторской задолженности в момент фактического получения денежных средств или товаров в зависимости от срока, на который они получены. Общие правила о займе применимы и к кредитному договору, кредитором по которому выступает банк или иная кредитная организация. Денежные средства предоставляются заемщику в размере и на условиях, предусмотренных договором, заключаемом только в письменной форме. Главное общее правило состоит в том, что при предоставлении процентного займа или кредита на заемщика возлагается обязанность по уплате процентов на сумму займа в порядке, установленном договором. В нем могут быть предусмотрены периодичность и способ начисления процентов. Если вопрос о периодичности выплат в договоре не решен, действует общее правило: проценты начисляют и выплачивают ежемесячно до дня возврата суммы займа [3]. При этом отметим, что заемные и кредитные средства не учитываются у заемщика ни в составе доходов при получении, ни в составе расходов при возврате [4]. Основную сумму обязательства по займу или кредиту отражают как кредиторскую задолженность в соответствии с условиями договора займа или 9 кредитного договора в сумме, указанной в договоре. При погашении основной суммы обязательства кредиторская задолженность уменьшается, то есть погашается [2]. Как известно, долговые обязательства делятся по таким признакам, как: ‒ по форме заключенного договора; ‒ по способу привлечения заемных средств; ‒ по сроку задолженности заемщика заимодавцу. В соответствии с указанной классификацией кредиты и займы можно подразделить на: а) Виды кредитов по форме заключенного договора: ‒ кредитный договор; ‒ договор товарного кредита; ‒ договор коммерческого кредита; ‒ договор бюджетного кредита. Для определения каждого представленного вида опять обратимся за разъяснениями к Гражданскому кодексу РФ. Как сказано в статье 819 ГК РФ «по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее» [3]. Далее в соответствии со статьей 822 ГК РФ «договаривающимися сторонами может быть заключен договор, оговаривающий условия предоставления одной стороной другой вещей, которые определены родовыми признаками. Такой договор называется договором товарного кредита» [3]. По договору же коммерческого кредита согласно статье 823 ГК РФ «одна из договаривающихся сторон передает в собственность другой стороне денежные суммы или вещи, определяемые родовыми признаками. Указанный кредит может быть предоставлен в виде аванса, предварительной оплаты, отсрочки или рассрочки оплаты товаров, работ и услуг» [3]. 10 Помимо прочего организации также может быть предоставлен бюджетный кредит, определение которого приводится в Бюджетном кодексе РФ. Под бюджетным кредитом понимается «предоставление организации средств на возмездной и возвратной основе государственными органами РФ и ее субъектами, а также органами местного самоуправления». Виды займов по форме заключенного договора: ‒ договор государственного займа; ‒ договор целевого займа. Как уже говорилось, предприятие может получить заемные средства по договору займа. Также организация может получить денежные средства или другие вещи в форме государственного или целевого займа. По договору государственного займа, согласно статье 817 ГК РФ, в качестве заемщиков выступают Российская Федерация или субъекты РФ, а заимодателем ‒ юридическое лицо. Договор заключается путем приобретения юридическим лицом государственных ценных бумаг, удостоверяющих его право на возврат предоставленных государству денежных средств или иного имущества. Кроме того, по договору государственного займа организация имеет право на получение установленных договором процентов, либо иных имущественных прав. Таким образом, по договору государственного займа юридическое лицо не получает, а предоставляет заем государству [3]. Если договор займа заключен с условием использования заемщиком полученных средств только на определенные цели, то такой договор называется договором целевого займа. При этом заемщик, в соответствии со статьей 814 ГК РФ, обязан обеспечить возможность заимодателя проводить контроль над целевым использованием суммы займа. При невыполнении заемщиком условий договора займа или при невозможности проведения заимодателем контроля над использованием сумм займа заимодатель вправе потребовать досрочного возврата суммы займа и уплаты причитающихся процентов, если иное не предусмотрено договором [3]. 11 б) Виды долговых обязательств по способу привлечения заемных средств. Хочется заметить, что в случаях, предусмотренных законодательством РФ, организация может привлекать заемные средства путем выдачи векселей, выпуска и продажи облигаций. Как указано в статье 816 ГК РФ, «облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного процента от номинальной стоимости облигации, либо иные имущественные права» [3]. в) Виды долговых обязательств по сроку задолженности заемщика заимодавцу. Таким образом, можно сказать, что при погашении кредитов и займов установлены два критерия: соблюдение условий договора и срок погашения кредита. Заключение договоров кредитов и займов регулируются следующими нормативно-правовыми документами. Гражданский кодекс Российской Федерации (ГК РФ) в третьем разделе содержит общие положения об обязательственном праве (статьи 307-419 ГК РФ). В частности, основные положения в отношении обязательств содержат статьи 307 и 308 главы 21 ГК РФ [14]: обязательства возникают из договора; в обязательстве в качестве каждой из его сторон - кредитора или должника ‒ могут участвовать одно или одновременно несколько лиц. Обязательства, согласно статье 309 главы 22 ГК РФ, должны исполняться надлежащим образом в соответствии с условиями обязательства и требованиями закона, иных правовых актов. Пунктом 1 статьи 329 главы 23 ГК РФ предусмотрено, что исполнение обязательств может обеспечиваться неустойкой, залогом, удержанием 12 имущества должника, поручительством, банковской гарантией, задатком и другими способами, предусмотренными законом или договором. Главы 24-26 ГК РФ содержат основные положения, регламентирующие вопросы: перемена лиц в обязательстве (глава 24 ГК РФ); ответственность за нарушение обязательств (глава 25 ГК РФ); прекращение обязательств (глава 26 ГК РФ). Второй подраздел раздела III части первой ГК РФ регулирует договорные отношения. В первую очередь, в статье 420 ГК РФ дается понятие договора [14]: 1. Договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. 2. К договорам применяются правила о двух- и многосторонних сделках, предусмотренные главой 9 Гражданского кодекса. 3. К обязательствам, возникшим из договора, применяются общие положения об обязательствах (статьи 307 – 419 ГК РФ), если иное не предусмотрено правилами настоящей главы и правилами об отдельных видах договоров, содержащимися в настоящем Кодексе. 4. положения К договорам, заключаемым более чем двумя сторонами, общие о договоре применяются, если это не противоречит многостороннему характеру таких договоров. В последующих главах Гражданский кодекс РФ регламентирует: основные понятия и условия договора (глава 27 ); вопросы, касающиеся заключения договора (глава 28); порядок изменения и расторжения договора (глава 29). Вторая часть Гражданского кодекса РФ рассматривает отдельные виды обязательств: содержит общие положения и устанавливает особенности отдельных видов договорных обязательств [3]. Отметим, что закон предоставляет кредитору право в определенных случаях отказать в выдаче кредита. Согласно статье 821 ГК РФ кредитор 13 вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок. Можно определенно сказать, что неплатежеспособность заемщика будет являться отказом в выдаче кредита. Согласно пункту 3 статьи 821 ГК РФ кредитор также вправе отказать от дальнейшего кредитования в случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита. Для получения кредита в банке в первую очередь предприятию необходимо оформить заявку на получение кредита. Форма заявки устанавливается каждым коммерческим банком самостоятельно, но все они имеют сходное содержание. Заявка на получение кредита состоит из нескольких разделов, содержащих информацию о предприятии, его финансовом положении, об испрашиваемом кредите и из заключения работника кредитного отдела коммерческого банка (кредитного офицера). Также к заявке прилагаются несколько отчетов и планов, уточняющих и расширяющих информацию из самой заявки. К заявке, кроме вышеперечисленных документов прилагаются копии учредительных документов, баланс на отчетную дату, отчет о финансовых результатах, копии договоров, справок и других документов, подтверждающих предоставленные расчетные данные, а также документы, подтверждающие право владения закладываемым имуществом. Если предприятие желает получить кредит в СКВ, необходимо также предоставить документы, аргументирующие необходимость такого кредита (контракт на выполнение работ или закупку товаров, оборудования, заключенный с иностранной фирмой). В заключении сотрудником банка описывается кредитная история предприятия, его деловая репутация, анализ финансового состояния, 14 характеристика достоверности расчетов и возможности выполнения запланированных показателей, перечень основных рисков, делаются выводы о целесообразности выдачи кредита и предлагаются условия кредитования. В зависимости от величины кредита решение о его выдаче принимается либо руководством кредитного отдела, либо кредитным комитетом. Решение о выдаче особо крупных кредитов принимается Советом банка либо Общим собранием акционеров. После одобрения заявки на кредит и принятия коммерческим банком решения о его выдаче, оформляется и подписывается обеими сторонами кредитный договор. В дальнейшем кредитные взаимоотношения предприятия с банковской организацией строятся на основе заключенного кредитного договора. В кредитном договоре определяется сумма кредита; условия кредитования (срок, кредитный процент, способ обеспечения кредита); обязанности банка (срок и способ, выдачи кредита); обязанности заемщика (способ и своевременность выплаты процентов по кредиту, предоставление отчетности по использованию кредита и т.д.); права банка (права по изменению процентной ставки, право контроля использования кредита, право штрафных санкций и их описание и т.д.); права заемщика (право досрочного погашения кредита, право на получение неустойки за неисполнение банком своих обязательств); ответственность сторон. Кредитный договор оформляется в двух равноценных экземплярах - по одному для каждой из сторон и является основным документом при решении всех спорных вопросов между банком и предприятием. Для бухгалтерии предприятия кредитный договор является основным документом, подтверждающим получение кредита, выплату процентов, пеней, комиссий и других выплат банку со стороны предприятия. В зависимости от условий кредитного договора между предприятием и банком могут быть заключены и другие договора, предусмотренные в 15 кредитном договоре. Данные дополнительные договора являются приложениями к основному кредитному договору. Итак, после того как будут пройдены все процедуры получения кредита его необходимо принять к учету. 2.2 Учет процентов по заемным средствам Рассмотрим, что же представляют собой проценты по займу или кредиту. Проценты, причитающиеся к оплате заимодавцу или кредитору, в понимании ПБУ 15/2008 являются расходами по займам, их отражают в бухгалтерском учете обособленно от основной суммы заемного обязательства (таблица 2.3) [2]. Таблица 2.2 – Бухгалтерские проводки по учету кредитов и займов. № 1 2 3 Содержание операции Зачислен на расчетный счет краткосрочный кредит (заем) Зачислен на расчетный счет долгосрочный кредит (заем) Списаны проценты, уплаченные организацией за предоставление ей в пользование денежных средств (кредитов, займов) Дебет 51 Кредит 66 51 66 или 67 67 51 При этом, расходы по займам, не связанные с приобретением, сооружением или изготовлением инвестиционного актива, признают прочими расходами. А проценты, непосредственно связанные с приобретением, сооружением или изготовлением инвестиционного актива, включают в его стоимость [2]. Для целей ПБУ 15/2008 под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и/или изготовление. К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком или 16 заказчиком (инвестором, покупателем) в качестве основных средств, включая земельные участки, нематериальных активов или иных внеоборотных активов [2]. Если заемщик вправе применять упрощенные способы ведения бухгалтерского учета, то вне зависимости от целей займа или кредита все проценты он может признавать прочими расходами [2]. Важным является то, что расходы по займам отражают в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся. При этом проценты включают в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа или кредита. Обратим внимание, что возможность включения процентов в стоимость инвестиционного актива или в состав прочих расходов исходя из условий предоставления займа или кредита есть только в том случае, когда такой порядок существенно не отличается от равномерного включения [2]. Так при методе начисления признание процентов происходит независимо от выплаты денежных средств. Поэтому в общих случаях в бухучете заемщика проценты по займу или кредиту следует признавать ежемесячно, независимо от того, какой порядок их уплаты установлен договором. Здесь применима та же логика, что и в учете у заимодавца [6]. Отметим, что для выполнения требования об обособленном учете сумма начисленных процентов отражается либо на отдельном субсчете «Расчеты по процентам» к счету, на котором учитывается основная сумма займа, то есть на счете 66 или 67, либо в аналитическом учете. Итогом в отчете о финансовых результатах за соответствующий отчетный период суммы процентов, признанные прочими расходами, отражают по строке 2330 «Проценты к уплате». Интересно то, что проценты, включенные в стоимость инвестиционного актива, формируют показатель строки 1150 «Основные средства» бухгалтерского баланса [7]. 17 2.3 Учет задолженности по полученным кредитам и займам Как и было сказано ранее, порядок учета обязательств организаций по полученным займам, кредитам и выданным заемным обязательствам определен Положением по бухгалтерскому учету «Учет расходов по займам и кредитам». Согласно ПБУ 15/2008 учету подлежит: — основная сумма обязательства по полученному от займодавца займу или кредиту; — расходы, связанные с выполнением обязательств по полученным займам и кредитам [2]. Пунктом 5 Положения по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию», определены следующие задолженности заемщика по кредитам и займам заимодавцу: — краткосрочная задолженность, когда срок погашения по условиям договора не превышает 12 месяцев; — долгосрочная задолженность, когда срок погашения по условиям договора превышает 12 месяцев [2]. Отметим, что указанные задолженности могут быть срочными или просроченными. Так срочной задолженностью по полученным заемным средствам считается задолженность, срок погашения которой по условиям договора не наступил или продлен в установленном порядке. А под просроченной задолженностью понимается задолженность по полученным заемным средствам с истекшим согласно условиям договора сроком погашения [8]. Важно, что непогашенная в срок задолженность по кредитам и займам должна быть переведена в просроченную задолженность на следующий день после истечения срока возврата долга по договору. Для этого на счетах 66 и 67 открывается отдельный субсчет «Просроченная задолженность». 18 Аналитический учет задолженности по полученным займам и кредитам, включая выданные заемные обязательства, должен вестись по видам займов и кредитов, кредитным организациям и другим займодавцам [9]. Рассмотрим подробно виды сумм, подлежащие учету. Так основная сумма обязательства по полученному займу или кредиту отражается в бухгалтерском учете организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора займа, т.е. кредитного договора, в сумме, указанной в договоре. Погашение основной суммы обязательства по полученному займу или кредиту отражается в бухгалтерском учете организацией-заемщиком как уменьшение, погашение кредиторской задолженности [2]. Расходы же по займам отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу или кредиту. Запись на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» делается в момент получения денежных средств или других вещей. Суммы полученных организацией кредитов и займов отражаются в учете на основании данных приходных кассовых ордеров, банковских выписок, приходных накладных и других первичных документов [10]. Долгосрочные кредиты и займы организация согласно учетной политике может: ‒ учитывать, как долгосрочную задолженность на счете 67 «Расчеты по долгосрочным кредитам и займам» до истечения срока договора; ‒ осуществлять перевод долгосрочной задолженности в краткосрочную в момент, когда до возврата основного долга по кредиту или займу согласно условиям договора остается 365 дней. Такой порядок позволяет правильно отражать в отчетности краткосрочные обязательства организации и правильно определять ее платежеспособность. 19 В зависимости от своевременности погашения различают задолженность по кредитам и займам срочную и просроченную. Срочной задолженностью считается задолженность по полученным кредитам и займам, срок погашения которой по условиям договора не наступил или продлен в установленном порядке. Просроченной задолженностью считается задолженность по просроченным займам и кредитам с истекшим согласно условиям договора сроком погашения. Организация–заемщик по истечении срока платежа обязана перевести срочную задолженности в просроченную. Перевод срочной задолженности в просроченную производится в день, следующий за днем, когда по условиям договора займа или кредита заемщик должен был осуществить возврат основной суммы долга [11]. В бухгалтерской отчетности не погашенная на отчетную дату сумма заемных средств формирует показатели баланса: заемные средства в разделе «Долгосрочные обязательства» и заемные средства в разделе «Краткосрочно обязательства» [7]. Информация о размещенных заемных обязательствах, обеспеченных векселями или облигациями, учитывается на счетах 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам» обособленно. Возврат организацией – заемщиком полученного от займодавца кредита или займа, включая размещенные заемные обязательства, отражается в бухгалтерском учете заемщика как уменьшение, погашение кредиторской задолженности. Важным и упрощающим фактором при учете кредитов и займов является то, что в соответствии с НК РФ операции по получению и погашению займов и кредитов, иных аналогичных средств независимо от формы оформления заимствования не облагаются налогом на прибыль и налогом на добавленную стоимость [12]. 20 Таким образом, подводя итоги теоретических основ бухгалтерского учета кредитов и займов, были сформированы следующие выводы: В условиях рынка организация может помимо собственных источников привлекать заемные средства в виде кредитов банка, займов от юридических и физических лиц. Заемные отношения между банком и клиентом по банковскому кредиту оформляются кредитным договором. При получении займа у других организаций заемные отношения между организациями оформляются договором займа. Договор займа может быть заключен путем выпуска и продажи облигаций. По соглашению сторон заемные отношения могут быть оформлены путем выдачи векселя. Порядок учета обязательств организаций по полученным займам, кредитам и выданным заемным обязательствам определен ПБУ15/2008. Согласно ПБУ 15/2008 учету подлежит основная сумма долга по полученному от займодавца займу или кредиту и затраты, связанные с использованием заемных средств [2]. Краткосрочную и долгосрочную, срочную и просроченную задолженность по кредитам и займам учитывают раздельно. Размер процентов по полученным займам и кредитам и порядок их начисления определяются условиями договора. Порядок отражения процентов на счетах бухгалтерского учета зависит от целей, на которые получены заемные средства. Порядок отражения в учете процентов или дисконта по причитающимся к оплате векселям и дополнительных затрат, производимых заемщиком в связи с получением займов и кредитов, выпуском и размещением заемных обязательств, организация определяет самостоятельно и отражает в своей учетной политике [13]. 21 3 Практическая часть Цель практической части курсовой работы – на основе хозяйственных операций за 1 квартал 2020 г составить бухгалтерский баланс. Остатки по бухгалтерским счетам представлены в таблице 3.1. Таблица 3.1 – Остатки по счетам главной книги на 31.12.2019 года. Наименование счета 01 Основные средства 02 Амортизация основных средств 10 Материалы 20 Основное производство 41 Товары 43 Готовая продукция 50 Касса 51 Расчетный счет 60 Расчеты с поставщиками и подрядчиками 66 Расчеты по краткосрочным кредитам и займам 67 Расчеты по долгосрочным кредитам и займам 68 Расчеты по налогам и сборам 69 Расчеты по социальному страхованию и обеспечению 80 Уставный капитал 83 Добавочный капитал 84 Нераспределенная прибыль 96 Резервы предстоящих расходов Сумма, т.р. 1150 150 Комментарий А П 300 400 200 500 50 150 200 А А А А А А П 300 П 900 П 350 П 50 П 200 400 100 П П П 100 П Хозяйственные операции за 1 квартал 2020 представлены в таблицу 3.2 Таблица 3.2 – Журнал хозяйственных операций за 1 квартал 2020 года Содержание 1. Приобретены материалы от поставщика 2. Кроме того НДС (20%) 3. Опущены материалы в основное производство Сумма, т.р. 4800 Д К 10 60 960 900 19 20 60 10 Комментарий 4800*0,2=960 22 Продолжение таблицы 3.2 4. Начислена заработная плата рабочим 5. Начислены страховые взносы в ПФ, ОМС, ФСС (30%) 6. Начислена амортизация ОС в основном производстве 7. Предъявлен счет поставщиком за потребленную электроэнергию для основного производства 8. Кроме того НДС за электроэнергию (20%) 9. Удержан НДФЛ с З/П персонала 10. Продукция из основного производства отгружена на склад готовой продукции 11. Реализована продукция по рыночной цене с НДС (20%) 12. Списана фактическая себестоимость товаров 13. Начислен НДС в бюджет 20% 400 120 20 20 70 69 45 20 02 80 20 60 16 19 60 110 1200 70 43 68 20 1800 62 90.1 1200 90.2 43 300 90.3 14. Определен финансовый результат от реализации продукции 300 90.9 15. Реализованы товары по рыночной цене с НДС 20% 16. Списана фактическая себестоимость товаров 17. Начислен НДС в бюджет за реализованные товары (20%) 18. Определен финансовый результат от продажи товаров 19. Недостача материалов на складе 20. Списана недостача на кладовщика 21. Поступила выручка от покупателей на расчетный счет 22. Начислен налог на прибыль 300 62 200 90.2 41 50 90.3 50 90.9 68 НДС 99 10 10 1100 94 73 51 10 94 62 70 99 23. Перечислен налог на прибыль 70 24.Приобретено оборудование к установке от поставщика 25. Оборудование передано в монтаж 26.Нераспределенная прибыль направлена в резервный капитал 27. Приобретены товары для перепродажи от поставщика 28. Кроме того НДС (20%) 29. Налоговый вычет по НДС 350 68 НП 07 68 НП 51 350 20 08 84 07 82 150 41 60 30 1006 19 68 НДС 60 19 400*0,3=120 80*0,2=16 68 (1800*20)\120=300 НДС 99 1800-1200300=300 (прибыль) 90.1 (300*20)\120=50 300-200-50=50 (прибыль) (300+50)*0,2=70 60 150*0,2=30 960+16+30=1006 23 Продолжение таблицы 3.2 30.Перечислен НДС в бюджет 31.На строительство объекта ОС отпущены материалы 32. Начислена ЗП рабочим в связи с СМР 33. Начислен ОСН 30% 34.Начислена амортизация ОС, используемых в строительстве 35. Зачислен на расчетный счет краткосрочный заем 36. Перечислен НДФЛ в бюджет 37. Перечислены страховые взносы 38. Выдана ЗП персоналу с расчетного счета 39.Открыт аккредитив за счет средств расчетного счета 40. Перечислено поставщику с аккредитива 41. Приобретены нематериальные активы от поставщика 42.Зачислен на расчетный счет долгосрочный кредит банка 43.Выдано из кассы работнику на командировку - 656 2000 08 10 300+50-1006=-656 800 240 120 08 08 08 70 69 02 200 51 66 110 360 1090 68 69 70 51 51 51 500 55 51 500 60 55 300 08 60 2500 51 67 40 71 50 800*0,3=240 120+240=360 400+800-110=1090 На основании журнала хозяйственных операций необходимо открыть бухгалтерские счета, определить обороты и вывести сальдо конечное. Д 01 Сн 1150 Об Д 0 К Об К 0 Д Об Д 0 Ск 1150 Д 10 К Сн 300 900 10 4800 2000 Д Сн 960 16 30 02 К Сн 150 45 120 Д Сн 350 Об К 165 Об Д 350 Ск 315 Ск 0 19 К 1006 07 К 350 Об К 350 Д 20 К Сн 400 1200 900 400 120 45 80 Д 08 К Сн 2000 800 240 120 300 350 Об Д Об К 0 3810 Ск 3810 Д 41 Сн 200 200 150 К 24 Об Д 4800 Ск 2190 Об К 2910 Об Д 1006 Ск 0 Д 43 К Сн 500 1200 1200 Д Сн 50 Об Д 1200 Ск 500 Об Д 0 Д 500 Об К 1200 60 68 Об Д 1186 Ск 306 Д Сн 10 К Об К 40 К Сн 200 4800 960 80 16 150 30 300 350 Об К 6686 Ск 6386 Д Сн 1800 300 Об Д 2100 Ск 1000 К Д Сн 350 360 110 300 50 70 Об К 530 Об Д 360 62 К 1100 Об К 1100 Об К 1200 Д 51 К Сн 150 70 110 1100 360 200 1090 2500 500 Об Д Об К 3800 2130 Ск 1820 Д Сн 500 Д К Сн 300 200 Д Об К 200 Ск 500 Об Д 0 66 Об Д 0 69 К Сн 50 120 240 Об К 360 73 К Об К 0 84 К Д Об Д 0 Д 80 К Сн 200 Об К 0 Ск 200 90 К Об Д 150 Д 110 1090 К 70 Сн 400 800 Об Д 1200 Д Об К 1200 Ск 0 К 82 Об Д 500 Об Д 0 Об К 20 Ск 20 94 К 55 500 К Об К 500 Ск 0 Д Сн 40 Об Д 40 67 К Сн 900 2500 Об К 2500 Ск 3400 71 К Об К 0 Ск 40 Д Сн 20 Д Об К 200 Ск 150 Ск 50 Об Д 10 Ск 10 Д 50 40 Об Д 1545 Ск 745 Ск 10 Об Д 500 Д 70 1006 110 Об К 1006 Об Д 0 Д 83 К Сн 400 Об К 0 Ск 400 96 К 25 Сн 100 20 Об Д 20 Об К 0 1200 300 300 200 50 50 Об Д 2100 Сн 1800 300 10 Об К 2100 Об Д 10 Ск 80 Д 70 Сн 100 10 Об К 10 Об Д 0 Об К 0 Ск 0 Ск 100 К 99 Сн Об Д 70 300 50 Об К 350 Ск 280 На основе информации, представленной в бухгалтерских счетах, составим оборотно-сальдовую ведомость за 1 квартал 2020года, представлена в таблице 3.3. Таблица 3.3 – Оборотно-сальдовая ведомость за 1 квартал 2020 г. Счет 01А 02П 07А 08А 10А 19А 20А 41А 43А 50А 51А 55А 60П 62А 66П 67П Сн Д 1150 Обороты К Д 150 350 3810 4800 1006 1545 150 1200 300 400 200 500 50 150 200 300 900 3800 500 500 2100 Ск К Д 1150 165 350 2910 1006 1200 200 1200 40 2130 500 6686 1100 200 2500 К 315 3810 2190 745 150 500 10 1820 6386 1000 500 3400 26 Продолжение таблицы 3.3. 68АП 69П 70П 71А 73А 80П 82П 83П 84П 90 94А 96П 99П итого 350 50 1186 360 1200 40 10 530 360 1200 306 50 40 10 200 200 20 400 80 20 400 100 20 2100 10 2100 10 100 2750 2750 70 24757 350 24757 11731 100 280 11731 На основании оборотно-сальдовой ведомости составлен бухгалтерский баланс на конец 1 квартала 2020 г., представленный в таблице 3.4. Таблица 3.4 – Бухгалтерский баланс на 31 марта 2020 года. Актив Основные средства (01-02) Прочие внеоборотные активы (07+08) Итого внеоборотные активы Запасы (10+20+41+43) Налог на добавленную стоимость (19) Дебиторская задолженность (60+62+68+69+71+73) Денежные средства (50+51+55) Итого Оборотные активы АКТИВ Пассив Уставный капитал (80) Добавочный капитал (83) Резервный капитал (82) 31.03.2020 31.12.2019 (1150-315) 835 3810 (1150-150) 1000 0 4645 (2190+745+150+5 00) 3585 0 1000 (300+400+200+500) 1400 0 (1000+306+40+10 ) 1356 (10+1820) 1830 6771 0 (50+150) 200 1600 11416 31.03.2020 2600 31.12.2019 200 400 20 200 400 0 31.12.2018 31.12.2018 27 Продолжение таблицы 3.4. Нераспределенная прибыль (84 +99) Итого капитал и резерв Заемные средства (67) Оценочные обязательства (96) Итого долгосрочные обязательства Заемные средства (66) Кредиторская задолженность (60+68+69) Итого краткосрочные обязательства ПАССИВ (80+280) 360 100 980 3400 100 3500 700 900 100 1000 500 (6386+50) 6436 6936 300 (200+350+50) 600 900 11416 2600 28 4 Заключение В данной курсовой работе были раскрыты вопросы, связанные с сущностью, классификацией, нормативным регулированием и бухгалтерским учетом кредитов и займов. Для хозяйствующих субъектов кредиты и займы могут служить важным источником финансирования активов предприятия. В теоретической части были выделены основные отличия кредита и займа, так как это непосредственно влияет на систему бухгалтерского учета организаций. Следует отметить, что не существует единых мировых стандартов при их классификации и в каждой стране есть свои особенности. Коммерческие банки предоставляют кредиты в пределах имеющихся у них кредитных ресурсов. В зависимости от срока и назначения банковские кредиты, подразделяются на краткосрочные и долгосрочные. Краткосрочные кредиты более ликвидны, чем долгосрочные и пользуются большим спросом, так как нестабильное положение в экономике страны не дает никакой гарантии в завтрашнем дне. Основными клиентами коммерческого банка, получающими краткосрочные ссуды, являются предприятия розничной торговли, а также торгово-посреднические фирмы. Среди преимуществ долгосрочных кредитов можно выделить более длительный срок пользования кредитом, низкую процентную ставку и большую сумму кредита. Данные кредиты используются юридическими лицами в основном на приобретение основных производственных фондов. В практической части курсовой работы на основе хозяйственных операций была составлена оборотно-сальдовая ведомость и бухгалтерский баланс. 29 Список использованных источников Ерофеева В.А., Тимофеева О.В. Бухгалтерский учет/ Ерофеева 1. В.А., Тимофеева О.В. ― Москва: Дело и Сервис, 2009. ―162 с. Положение по бухгалтерскому учету «Учет расходов по займам и 2. кредитам» ПБУ 15/2008: Приказ Минфина РФ от 06.10.08 №107н (в ред. от 06.04.15г.) [Электронный ресурс]: URL: http://www.consultant.ru/document/cons_doc_LAW_81165/42f329318aab173857 102284f93fa6bddaa0c5fc/ (дата обращения: 15.09.2020) Гражданский кодекс Российской Федерации (часть вторая): 3. Федеральный закон от 26.01.96 г. №14-ФЗ (в ред. от 27.12.19г.) [Электронный ресурс]: URL: http://www.consultant.ru/document/cons_doc_LAW_9027/ (дата обращения: 20.09.2020) План счетов бухгалтерского учета финансово-хозяйственной 4. деятельности предприятий и Инструкция по его применению: приказ Минфина РФ от 31.10.00 г. №94н: (в ред. от 08.11.10г.) [Электронный ресурс]: URL: http://www.consultant.ru/document/cons_doc_LAW_29165/fd05066bbb0a451cf5d c95b2af35808cbef2509e/ (дата обращения: 30.09.2020) Гражданский кодекс Российской Федерации (часть первая): 5. Федеральный закон от 30.11.94 г. №51-ФЗ (в ред. от 08.12.20г.) [Электронный ресурс]: URL: http://www.consultant.ru/document/cons_doc_LAW_5142/ (дата обращения: 5.10.2020) 6. Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99: Приказ Минфина РФ от 06.05.99г. №33н (в ред. от 06.04.15г.) [Электронный ресурс]: URL: http://www.consultant.ru/document/cons_doc_LAW_12508/0463b359311dddb34a 4b799a3a5c57ed0e8098ec/ (дата обращения 20.11.2020) 7. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99: Приказ Минфина РФ от 06.07.99г. №43н (в ред. от 30 08.11.10г.) [Электронный ресурс]: URL: http://www.consultant.ru/document/cons_doc_LAW_18609/d914c3b6e6aa1058fbf a77f7a66a2f8d92ea09cf/ (дата обращения 1.12.2020) 8. Богаченко В.М. Бухгалтерский учет: учебник/ Богаченко В.М. Кириллова Н.А.— Ростов: Феникс, 2016. —532 с. 9. Касьянова Г.Ю. Бухгалтерский учет: просто о сложном/ Касьянова Г.Ю. —Москва: АБАК, 2016. – 736 с. 10. Потемкина Т.И. Организация документооборота в бухгалтерии / Потемкина Т.И. // Бухгалтерский учет. ― 2006. ― № 24. ― С. 42 –– 43. 11. Чучкина, В. М. Учет денежных средств / В. М. Чучкина // Бухгалтерский учет. ― 2012. ― № 2. ― С. 3―6. 12. Налоговый кодекс Российской Федерации (часть вторая): Федеральный закон от 05.08.00г. №117-ФЗ (в ред. от 01.09.20г.) [Электронный ресурс]: URL: http://www.consultant.ru/document/cons_doc_LAW_28165/ (дата обращения: 20.12.2020) 13. Палий В.Ф. Новое в бухгалтерском учете финансовых результатов / Палий В.Ф. // Бухгалтерский учет. ― 2006. ― № 4. ―С.3 –– 13.