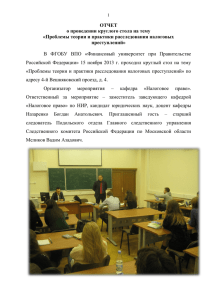

Ситуационные особенности методики первоначального этапа расследования уклонения физ лица от уплаты налогов

реклама