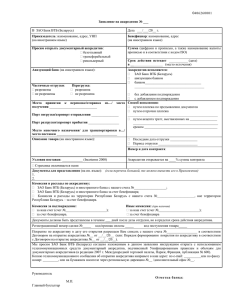

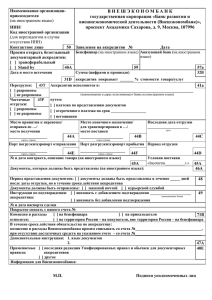

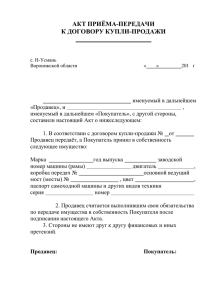

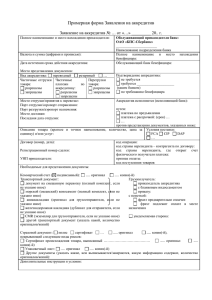

Банковский аккредитив: что это и как его использовать при крупных покупках Кто-то получил решил купить машину. Нашел хороший автомобиль с небольшим пробегом, но теперь думает, как лучше расплатиться с продавцом. Есть ли надежный способ не остаться и без денег, и без машины? Чтобы провести сделку безопасно, в банке предложили открыть аккредитив. Что это такое и чем аккредитив лучше других способов провести сделку? Аккредитив — это специальная форма расчетов между покупателем и продавцом, которая защищает их обоих. Простыми словами: это гарантия от банка, что продавец получит платеж, если выполнит определенные условия. Аккредитив — это бумажный документ специальной стандартной формы, как вексель или квитанция на оплату пошлины. В ближайшем будущем должны появиться также цифровые аккредитивы на базе технологии блокчейн. Если вкратце: покупатель открывает счет, кладет на него деньги и просит банк оформить на него аккредитив. Банк выпускает аккредитив, где указано, при каких условиях продавец получит деньги. С этого момента деньги на счете покупателя заблокированы банком до окончания срока действия аккредитива. Покупатель передает аккредитив продавцу. Продавец выполняет условия договора, приносит аккредитив в свой банк или банк, который открыл аккредитив, и получает деньги. Для безопасного расчета по сделкам подойдет только безотзывный аккредитив. Это значит, что покупатель без согласия продавца не может отозвать этот аккредитив в своем банке и забрать деньги. Аккредитив нередко называют виртуальной банковской ячейкой. А еще у него много общего со счетом эскроу. Во всех этих случаях банк выступает независимым посредником: он следит за тем, чтобы продавец получил свои деньги, а покупатель — товар. Когда может пригодиться аккредитив? Аккредитив подойдет вам практически всегда, когда вы покупаете или продаете что-то дорогое, что невозможно сразу передать из рук в руки: недвижимость, особенно если это не просто покупка, а сложный обмен; автомобиль, оборудование, ценные бумаги и другие вещи, на которые нужно оформлять собственность; дорогие услуги — например, ремонт. Как проходит оплата с помощью аккредитива? Шаг 1. Продавец и покупатель заключают договор. Это может быть договор купли-продажи или оказания услуг. В договор нужно включить пункт о том, что расчет будет проведен через безотзывный аккредитив. Стоит также заранее согласовать, какие документы продавец должен будет представить в банк, чтобы получить деньги по аккредитиву. Шаг 2. Покупатель открывает счет в банке и вносит на него сумму, которую должен выплатить продавцу, а также комиссию банку за оформление аккредитива. Шаг 3. Банк открывает аккредитив. В нем указываются условия, при которых продавец сможет получить деньги, и список документов, которые он должен представить в банк. Шаг 4. Покупатель передает аккредитив продавцу как гарантию оплаты. Шаг 5. Продавец выполняет условия договора и вместе с аккредитивом представляет в свой банк документы, которые это подтверждают. Например, для сделок с недвижимостью это договор с отметкой о регистрации в Росреестре. Для продажи автомобиля — договор купли-продажи или выписка из Систем электронных паспортов. Список необходимых документов надо прописать в договоре и внести в аккредитив. Шаг 6. Банк, в котором у продавца открыт счет, проверяет документы и, если все в порядке, переводит ему деньги. Аккредитив открывают на определенный срок. Если в течение этого срока продавец не представит необходимые документы, банк закрывает аккредитив. А покупатель может снова свободно распоряжаться деньгами своего счета, на который был открыт аккредитив. Пока безотзывный аккредитив действует, изменить его условия или отказаться от сделки можно, только если и продавец, и покупатель на это согласны. Покупатель не может по своему желанию забрать деньги со счета. А продавец не может получить доступ к этим деньгам, пока не предоставит все необходимые документы, прописанные в аккредитиве. Насколько это долго и сложно? Сам аккредитив в банке можно оформить за 10 минут. Но предварительно стоит проконсультироваться со специалистом банка, как лучше прописать в договоре с продавцом условие об оплате аккредитивом. Чтобы открыть аккредитив, покупателю понадобится только паспорт и договор с продавцом — например, о купле-продаже или оказании услуг. Покупатель должен будет заполнить заявление на открытие аккредитива. В заявлении нужно указать: реквизиты продавца; параметры договора с продавцом: вид, дату и номер, если он у договора есть. Здесь же должно быть описание товара или услуги, за которую платят аккредитивом: адрес объекта недвижимости, марка и идентификационный номер автомобиля или другие данные; список документов, которые должен представить в банк продавец для подтверждения сделки, — например, договор купли-продажи квартиры с отметкой о регистрации в Росреестре. Продавцу, чтобы получить деньги, нужно будет представить в банк паспорт и документы, которые предусмотрены аккредитивом. Расчет с помощью аккредитива может проходить между разными отделениями и филиалами одного банка или даже разными банками. Поскольку форма аккредитива стандартна, его принимает любой банк. Например, продавец может заключить сделку о продаже машины в Твери, а затем поехать в Сочи и получить деньги там. Он может принести документы, которые подтверждают сделку, в свой банк, а не в банк покупателя. Тогда ему понадобится сопроводительное письмо, где он укажет номер и другие параметры аккредитива. Сколько это стоит? Сумма зависит от нескольких параметров: вида сделки: купля-продажа, оказание услуг или другая сделка; вида имущества: движимое или недвижимое; суммы сделки; того, кто заключает договор: частные лица или компании. Например, при продаже автомобиля от одного человека другому за аккредитив обычно нужно заплатить от 1500 до 5000 рублей в зависимости от цены авто. Аккредитив лучше или хуже банковской ячейки и счета эскроу? Все эти способы помогают продавцу и покупателю проводить сделки безопасно. Во всех случаях покупатель передает деньги на хранение банку — и продавец уверен, что его не обманут и он сможет их получить за свою услугу или товар. А покупатель уверен, что точно получит товар или услугу — либо банк вернет ему деньги. Но у аккредитива есть свои особенности. Плюсы: Можно проводить сделки, даже если продавец и покупатель находятся в разных городах. В этом случае покупатель оформляет аккредитив в своем банке, а проверку документов проводит банк продавца. Чтобы передать деньги через ячейку или счет эскроу, оба участника сделки должны вместе прийти в один банк. Не нужно пересчитывать наличные и проверять подлинность денег, как в случае с ячейкой. Форма аккредитива и порядок расчетов через него детально прописаны в законах и указаниях Банка России. Благодаря этому вероятность ошибок или нарушений сведена к минимуму. Деньги на счетах частных клиентов застрахованы государством. Правда, только на сумму до 1,4 млн рублей. На содержимое ячеек страхование не распространяется. Если вдруг ячейку ограбят (это очень редко, но случается), при простом договоре аренды можно рассчитывать только на полицию. Аккредитив можно оформить практически в каждом отделении любого банка. Ячейки есть не во всех отделениях, а счета эскроу открывают считаные банки. Минусы: Сложный, строго регламентированный оборот документов. Благодаря этому контроль выше, но сделки могут проходить дольше. При раскрытии аккредитива банк не проверяет подлинность документов, которые приносит продавец. Если он предоставит умелую подделку, специалист банка может не распознать подлога. Аккредитив очень формализован. Нестандартные сделки проще проводить через счета эскроу или банковские ячейки. Деньги может получить только один покупатель. Если у недвижимости, например, несколько владельцев, аккредитив использовать не так удобно, как ячейку. При совершении сделок по аккредитиву банк всегда передает данные в налоговую службу. Это устраивает не всех клиентов. По сделкам через ячейку и счет эскроу у банков такой обязанности нет. При проведении сделки необходимо уложиться в жесткие сроки действия аккредитива. Поэтому стоит закладывать время на непредвиденные сложности. Например, для регистрации в Росреестре могут понадобиться дополнительные документы, и стоит учитывать время на их сбор. Если продавец планирует получить деньги в своем банке (не в том, где изначально был открыт аккредитив), необходимо также заложить несколько дней на перевод денег из банка покупателя. Что дешевле — оформить аккредитив, открыть счет эскроу или арендовать ячейку? Однозначно ответить на этот вопрос нельзя. Стоимость аккредитива, ячейки и счета эскроу зависит от условий сделки и тарифов конкретного банка. Обычно аккредитив стоит дороже, поскольку предусматривает сложное оформление и тщательный контроль документов. Это требует от специалистов банка больше времени. Но при сравнении надо оценивать все дополнительные расходы на проведение сделки. Например, если при закладке денег в ячейку вы решите заказать в банке пересчет и проверку денег, то вам придется заплатить за это отдельно. Также учитывайте дополнительные траты, если захотите оформить не просто аренду ячейки, а договор ответственного хранения в сейфе банка, когда вам гарантируют возврат стоимости всех ваших ценностей в случае фарс-мажора. Сумма за такую услугу может выйти немаленькая. И в итоге ячейка обойдется вам дороже, чем плата за аккредитив. Если сравнивать аккредитив со счетом эскроу, то за открытие и ведение счета эскроу банк нередко берет процент от суммы, которую на него кладут. И чем выше стоимость объекта, тем дороже в таком случае обойдется счет эскроу. А комиссия за оформление аккредитива может быть стандартной и не зависеть от суммы сделки.