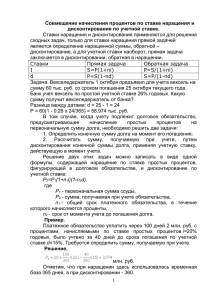

Реинвестирование по простым процентам

реклама

Финансовая математика В рыночных товарно-денежных отношениях большое значение имеет умение проводить различные финансово-коммерческие расчёты. Знание основ этой дисциплины необходимо специалистам, занятым в сфере финансов, учёта, аудита, управления, без них не сможет нормально работать ни один современный бизнесмен. Финансовые расчёты являются основой инвестиционного анализа, без которого немыслимо развитие процесса инвестирования, занимающего важнейшее место во всей современной экономике. В переводе с латинского слово «инвестиция» означает «вложение». В современном понимании инвестиция означает вложение капитала с целью его увеличения в будущем. В настоящее время эффективность инвестиций определяется, как правило, на научной основе, в основу которой положена финансовая математика. Финансовая математика входит составной частью в управленческий анализ, без которого невозможно управление любым современным предприятием независимо от его величины, организационноправовой формы, сферы деятельности. К задачам, решаемым с помощью расчётов финансовых и коммерческих операций, можно, в частности, отнести: — определение конечных финансовых результатов операции для каждой из участвующих в ней сторон, — определение взаимосвязи параметров операции или сделки и их влияния на конечный результат, — разработку бизнес-планов, — нахождение параметров эквивалентного изменения условий сделки. Под финансовой математикой понимаются модели и алгоритмы финансовых расчетов. Важнейшим фактором в анализе финансовых операций является принцип неравноценности денег во времени. Рубль, полученный сегодня, стоит больше рубля, который будет получен в будущем, или наоборот. Финансовая математика–это система практически необходимых расчетов доходности финансовых, инвестиционных и торговых операций во времени с учетом инфляции, валютных курсов, а также юридических и фактических условий выполнения договоров. 1 Простые проценты Процентом данного числа называется одна сотая часть этого числа, т.е. 1% числа 1, записанный в виде десятичной дроби, есть 0.01. Например, 5% от числа 1 есть 0.05; 120% от числа 1 есть 1.2. В финансовой математике: Процентами называется абсолютная величина дохода от предоставления капитала в долг в любой её форме (выдача ссуды, покупка облигаций, продажа товаров в кредит и т.д.) Число сотых долей, которое требуется найти, называется ставкой процента, или процентной таксой. Процентные ставки называются простыми, если они применяются к одной и той же первоначальной денежной сумме в течение всего периода начисления. Простые процентные ставки могут быть декурсивными – проценты начисляются в конце каждого интервала и антисипативными – проценты начисляются в начале каждого интервала. При начислении процентных ставок используют два метода: метод наращения и метод дисконтирования. Метод наращения используется для простых ставок ссудных процентов, которые обычно применяются в краткосрочных операциях, когда интервал начисления совпадает с периодом и составляет, как правило, меньше года. Формула наращения по простым процентам Под наращенной суммой ссуды (долга, депозита, других видов инвестированных средств) понимается первоначальная ее сумма вместе с начисленными на нее процентами к концу срока. S=P+i P первоначальная сумма денег, i - ставка простых процентов S –наращенная сумма, сумма в конце срока. Начисленные проценты за один период равны Pi, а за n периодов - Pni. Процесс изменения суммы долга с начисленными простыми процентами описывается арифметической прогрессией, членами которой являются величины P, P+Pi=P(1+i), P(1+i)+Pi=P(1+2i) и т.д. до P(1+ni). Первый член этой прогрессии равен P, разность Pi, а последний член определяемый как S=P(1+ni) - формула наращения по простым процентам или формула простых процентов. 2 Множитель (1+ni) является множителем наращения. Он показывает во сколько раз наращенная сумма больше первоначальной суммы. Наращенную сумму можно представить в виде двух слагаемых: первоначальной суммы P и суммы процентов. S=P+I, где I=Pni. Процесс роста суммы долга по простым процентам легко представить графически (см. Рис. 1). При начислении простых процентов по ставке i за базу берется первоначальная сумма долга. Наращенная сумма S растет линейно от времени. Рис. 1. Наращение по простой процентной ставке Пример. Определим проценты и сумму накопленного долга, если ссуда равна 100000 руб., срок долга 1,5 года при ставке простых процентов, равной 15% годовых. I=100000 •1,5 •0,15=22500 руб. - проценты за 1,5 года S=100000+22500=122500 руб. - наращенная сумма. Задача 1. Определить проценты и сумму накопления долга, если размер ссуды, выданной на 4 года, составляет 700 тыс. руб., проценты простые по ставке 20% годовых (i-0.2) I =700*4*0,2=560 тыс. руб S=700+560 =1260 тыс. руб. Задача 2 Исчислите процентные деньги, уплаченные за пользование ссудой размером 1 млн. руб. в течение полугода. Ставка по кредиту – 60% годовых. Процентные деньги или проценты – это сумма, которую уплачивают за пользование денежными средствами. Это абсолютная величина дохода. Сумма процентных денег рассчитывается по формуле I=Pni.: 3 Определение числа дней кредита Срок ссуды не всегда равен целому числу лет. Определение числа дней пользования ссудой также может быть точным или приближенным. В первом случае вычисляют фактическое число дней между двумя датами, во втором - продолжительность ссуды определяется числом месяцев и дней ссуды, приближенно считая все месяцы равными, содержащими по 30 дней. В обоих случаях счет дней начинается со следующего дня после открытия операции. Подсчет точного числа дней между двумя датами можно осуществить на компьютере, взяв разность этих дат, или с помощью специальной таблицы, в которой представлены порядковые номера дат в году или с помощью формулы: n = t/T где t — число дней ссуды, T — временная база или число дней в году. В зависимости от принятой на предприятии методики используют два типа временных баз: К — 360 — обыкновенные проценты, К = 365 (366) — точные проценты. При расчёте срока ссуды при начислении по простым процентам используются три метода: 1. Точные проценты с точным числом дней ссуды. Обозначается 365/365. Количество дней ссуды рассчитывается точно по календарю. Первый и последний день ссуды принимаются за один. К — 365. Метод применяется центральными банками многих стран и крупными коммерческими банками. 2. Обыкновенные проценты с точным числом дней ссуды. Обозначается 365/360. Количество дней ссуды рассчитывается точно по календарю. Первый и последний день ссуды принимаются за один. К — 360. Метод применяется в ссудных операциях коммерческих банков. 3. Обыкновенные проценты с приближённым числом дней ссуды. Обозначается 360/360. Количество дней в каждом месяце принимается равным 30. К = 360. Применяется при промежуточных расчётах. Пример: Ссуда выдана с 20 марта по 12 сентября того же года. Требуется определить срок ссуды в годах. По точному методу (365/365) с 20 марта по 12 сентября по календарю с учетом того, что 20.03 и 12.09 считаются за один день t = 11(март) + 30(апрель) + 31(май) + 30(июнь) + 31(июль) + 31(август) + 12(сентябрь) = 176 дней. T = 365 (год не високосный). n= = 0,482. 4 По приближенному методу (360/360): t = 10(март) + 30(апрель) + 30(май) + 30(июнь) + 30(июль) + 30(август) + 12(сентябрь) = 172 дня. Т = 360 дней. n= = 0,478. Задача1: Расчёт наращенной суммы долга Банк выдал кредит 5 мая в размере 100 тыс. руб. Срок возврата кредита 7 ноября. Процентная ставка 25% годовых. Определить наращенную сумму долга, подлежащую возврату (тремя способами). Решение: 1. Рассчитаем точное число дней ссуды: с 5 мая по 31 мая – 27 дней, июнь – 30 дней, июль – 31 день, август – 31 день, сентябрь – 30 дней, октябрь – 31 день, с 1 по 7 ноября – 6 дней (7 ноября – день погашения не считаем). Итого 186 дней. 2. Приближённое число дней ссуды (продолжительность каждого месяца принимаем за 30 дней): май – 26 дней, июнь – 30 дней, июль – 30 дней, август – 30 дней, сентябрь – 30 дней, октябрь – 30 дней, ноябрь – 6 дней. Итого 182 дня. Наращенную сумму долга рассчитаем по формуле: S=P(1+ni) где n=t/T 1) t и T измерены точно (английская практика). S Сумма начисленных процентов в этом случае равна: 2) t измерено точно, T – приближённо (французская практика). S 5 Сумма начисленных процентов в этом случае равна: По такому принципу в России ведутся все банковские операции. 3) t и T – измерены приближённо (германская практика). S Сумма начисленных процентов в этом случае равна: Задача 2 . Банк выдал кредит 10 января в размере 100 тыс. руб. Срок возврата кредита 10 апреля. Процентная ставка установлена 20% годовых. Год не високосный. Определить подлежащую возврату сумму. Долг гасится единовременным платежом. Решение: Определим точное число дней ссуды: с 10 января по 31 января – 22 дня, в феврале – 28 дней, в марте – 31 день, с 1 по 10 апреля – 10 дней. Итого: 91 день Вычитаем 1 день, так как день выдачи и день погашения принимается за один. Следовательно, t = 90 дней. Наращенную сумму долга рассчитаем по формуле: S=P(1+ni) где n=t/T S= Задача3. Во вклад до востребования размещены 100 тыс.руб. Определите наращенную сумму через 2 месяца, если ставка 10% годовых. Решение: Наращенную сумму денег рассчитаем по формуле: S=P(1+ni) где n=t/T S 6 Домашняя работа: 1. Ссуда выдана с 20 апреля по 10 сентября того же года. Требуется определить срок ссуды в годах. По точному методу (365/365). 2. Банк выдал кредит 5 апреля в размере 100 тыс. руб. Срок возврата кредита 7 ноября. Процентная ставка 15% годовых. Определить наращенную сумму долга, подлежащую возврату (тремя способами). 3. Во вклад до востребования размещены 100 тыс.руб. Определите наращенную сумму через 2 месяца, если ставка 10% годовых. Простые переменные ставки. Как известно, процентные ставки не остаются неизменными во времени, поэтому в кредитных соглашениях иногда предусматриваются дискретно изменяющиеся во времени процентные ставки. В этом случае формула расчета наращенной суммы принимает следующий вид S=P(1+n1i1+n2i2+...) = P(1+Sntit), где P - первоначальная сумма (ссуда), it - ставка простых процентов в периоде с номером t, nt - продолжительность периода t - периода начисления по ставке it. Пример Пусть в договоре, рассчитанном на год, принята ставка простых процентов на первый квартал в размере 10% годовых, а на каждый последующий на 1% меньше, чем в предыдущий. Определим множитель наращения за весь срок договора. 1+Sntit = 1+0,25•0,10+0,25•0,09+025•0,08+0,25•0,07 = 1,085 Задача: Сумма вклада 1500 тыс. руб. Вклад размещен в банк сроком на 6 лет, при этом в течении первых трех лет ставка процентов составит 10% годовых, следующие два года 15% и течении последнего года 20% годовых. Рассчитать наращенную сумму. S = 1500(1+3*0,1+2*0,15+0,2)=2700 тыс. руб. Реинвестирование по простым процентам Особенностью финансовых вычислений по простым процентам является то, что декурсивная ставка начисляется только с исходной величины ссуды или депозита. В рыночных условиях для повышения 7 заинтересованности своих клиентов и привлечения дополнительных денежных средств банки широко используют реинвестирование. Реинвестирование заключается в том, что после начисления процентов банки присоединяют сумму к исходной величине и далее вновь начисляют проценты. Сумма депозита, полученная в конце обозначенного периода вместе с начисленными на нее процентами, может быть вновь инвестирована, хотя, скорее всего, и под другую процентную ставку, и этот процесс реинвестирования иногда повторяется неоднократно в пределах расчетного срока N. Тогда в случае многократного инвестирования в краткосрочные депозиты и применения простой процентной ставки наращенная сумма для всего срока N вычисляется находится по формуле S = P(1+n1i1)(1+n2i2) ••• = , Где n1, n2,..., nm- продолжительности последовательных периодов реинвестирования, ,i1, i2,..., im - ставки, по которым производится реинвестирование. Пример: В банке размещен вклад в 1000 тыс. руб., на эту сумму начисляется 10% годовых. Проценты простые точные. Какова будет наращенная сумма, если операция реинвестирования проводится ежемесячно в течении 1 квартала. 31 28 31 𝑠 = 1000 (1 + ∗ 0.1) (1 + ∗ 0.1) (1 + ∗ 0.1) = 1024.86 365 365 365 Рассчитаем эту задачу, если реинвестирования не происходит. 90 𝑠 = 1000 (1 + ∗ 0.1) = 1024.65 365 Дисконтирование и учет по простым ставкам В практике часто приходится решать задачу обратную наращению процентов, когда по заданной сумме S, соответствующей концу финансовой операции, требуется найти исходную сумму P. Дисконтирование — приведение стоимости будущих платежей к значению на текущий момент. Отражает тот экономический факт, что сумма денег имеющаяся в данный момент, имеет большую стоимость, чем равная ей сумма, которая появится в будущем. Процентная ставка, используемая при этих расчетах, называется ставкой дисконтирования. 8 Величину P, найденную дисконтированием, называют современной величиной (текущей стоимостью) суммы S. Проценты в виде разности D=S-P называются дисконтом или скидкой. Процесс начисления и удержания процентов вперед (в виде дисконта) называют учетом. Известны два вида дисконтирования: математическое дисконтирование и банковский (коммерческий) учет. Математическое дисконтирование. Этот вид дисконтирования представляет собой решение задачи, обратной наращению первоначальной ссуды. Если в прямой задаче S=P(1+ni), то в обратной . Дробь в правой части равенства 1/(1+in) называется дисконтным множителем. Этот множитель показывает какую долю составляет первоначальная сумма ссуды в окончательной величине долга. Дисконт суммы Sравен D=S-P. Пример: Какую сумму инвестор должен внести сегодня под 16% годовых, чтобы через 180 дней после подписания договора накопить 310 тыс. руб. при условии, что начисляются простые точные проценты. Находим современную стоимость 310000 Р= = 287328,59 180 1+ 0,16 365 D=310000-287328,59=22671,41 В банковской практике задача дисконтирования возникает при покупке денежных обязательств (например, векселей) ранее срока их оплаты. В случае с векселем эта операция называетсяучет векселя. Если держатель векселя хочет обменять его на деньги раньше срока оплаты, он обращается в банк с просьбой об учете векселя. Задача1. Заемщик должен возвратить кредит единовременным платежом с процентами за период 2 года. Проценты по кредиту составили 12% годовых. Какую сумму получил заемщик в момент заключения кредитного договора и чему равен дисконт, если сумма к возврату составляет 1 500 000 рублей? Решение:S=1500 000 рублей; n=2 года; i= 0,12 1500000 Р= = 1209677 1 + 2 ∗ 0,12 D=1500000-1209677=290323 руб. 9 Банковский или коммерческий учет. Банковский или коммерческий учет применяется при учете векселя. Суть операции учета: банк до наступления срока платежа по векселю или иному платежному обязательству приобретает его у владельца по цене, которая меньше суммы, указанной на векселе, т.к. покупает (учитывает) его с дисконтом (т.е. со скидкой). Получив при наступлении срока векселя деньги, банк реализует дисконт. Важно, что при банковском учете проценты за пользование ссудой начисляются не на первоначальную сумму, а на сумму, подлежащую уплате в конце срока ссуды Для расчета процентов при учете векселей применяется учетная ставка, которую мы обозначим символом d. Размер дисконта или учета, удерживаемого банком, равен D=Snd, откуда P=S-D=S-Snd=S(1-nd). По определению, простая годовая учетная ставка находится как . Множитель (1-nd) называется дисконтным множителем. Срок n измеряет период времени от момента учета векселя до даты его погашения в годах. Дисконтирование по учетной ставке производится чаще всего при условии, что год равен 360 дням. Наращение по учетной ставке. Учетная ставка может использоваться для наращения, т.е. для расчета Sпо P. В этом случае . Пример. Вексель выписан на сумму 1 000000 руб. с уплатой 17 ноября. Владелец векселя учел его в банке 23 сентября по простой учетной ставке 20% годовых. Оставшийся до конца срока период равен 55 дням. Определить полученную при учете сумму и дисконт. Решение: P=S-D=S-Snd=S(1-nd). 55 P 1000000 (1 0,2) 969444 ,4 руб. 360 D 1000000 969444 ,4 30555,6 руб. Важно! При учете векселя временная база – 360 дней. 10 Домашняя работа № 2 Задача 1. В банке 1января размещен вклад в 100 млн. руб., на эту сумму начисляется 20% годовых. Проценты простые точные. Какова будет наращенная сумма, если операция реинвестирования проводится ежемесячно в течении 3 раз. Задача 2. Заемщик должен возвратить кредит единовременным платежом с процентами за период 3 года. Проценты по кредиту составили 15% годовых. Какую сумму получил заемщик в момент заключения кредитного договора и чему равен дисконт, если сумма к возврату составляет 200 000 рублей? Задача 3. Вексель выписан на сумму 850000 руб. с уплатой 17 декабря. Владелец векселя учел его в банке 15 сентября по простой учетной ставке 18% годовых. Определить срок оставшийся до конца периода. Определить полученную при учете сумму и дисконт. Совмещение начисления процентов по ставке наращения и дисконтирования по учетной ставке. Ставки наращения и дисконтирования применяются для решения сходных задач, только для ставки наращения прямой задачей является определение наращенной суммы, обратной – дисконтирование, а для учетной ставки наоборот, прямая задача заключается в дисконтировании, обратная в наращении. Ставки Прямая задача Обратная задача I S=P(1+ni) P=S/(1+ni) d P=S(1-nd) S=P/(1-nd) Задача. Векселедержатель 1 октября предъявил для учета вексель на сумму 60 тыс. руб. со сроком погашения 25 октября текущего года. Банк учел вексель по простой учетной ставке 26% годовых. Какую сумму получит векселедержатель от банка? Разница между датами: d = 25 - 1 = 24 P = 60(1 - 0.26 x 24/365) = 58.974 тыс. руб. В том случае, когда учету подлежит долговое обязательство, предусматривающее начисление простых процентов на первоначальную сумму долга, необходимо решить две задачи: 1.Определить конечную сумму долга на момент его погашения; 2.Рассчитать сумму, получаемую при учете, путем дисконтирования конечной суммы долга, применяя учетную ставку, действующую в момент учета. Решение двух этих задач можно записать в виде одной формулы, содержащей наращение по ставке простых процентов, фигурирующей в долговом обязательстве, и дисконтирование по учетной ставке: P2=P1(1+n1i)(1-n2d), где P1 - первоначальная сумма ссуды, P2 - сумма, получаемая при учете обязательства, 11 n1 - общий срок платежного обязательства, в течение которого начисляются проценты, n2 - срок от момента учета до погашения долга. Пример. Платежное обязательство уплатить через 100 дней 2 млн. руб. с процентами, начисляемыми по ставке простых процентов i=20% годовых, было учтено за 40 дней до срока погашения по учетной ставке d=15%. Требуется определить сумму, получаемую при учете. Решение. млн. руб. Отметим, что при наращении здесь использовалась временная база 365 дней, а при дисконтировании - 360. Определение продолжительности ссуды. Иногда задача ставится таким образом, что требуется найти временной интервал, за который исходная сумма при заданной ставке процентов вырастет до нужной величины, или срок, обеспечивающий определенный дисконт с заданной величины. При использовании простой ставки наращения i из получаем , а при учетной ставке dиз имеем . Формулы дают срок, измеряемый в годах, но простые ставки в основном используются в краткосрочных операциях, когда срок исчисляется днями. В этом случае срок финансовой операции в днях выражается как t=nT, гдеT - временная база. Пример. Каковадолжнабытьпродолжительностьссудывдняхдлятого, чтобыдолг, равный 100 тыс. руб., выросдо 120 тыс. руб. приусловии, чтоначисляютсяпростыепроцентыпоставке 25% годовых (365/365)? Решение: 120−100 𝑛= = 0.8 года 100∗0.25 0,8*365=292 дня. Определение уровня процентной ставки. 12 Уровень процентной ставки может служить мерой доходности операции, критерием сопоставления альтернатив и выбора наиболее выгодных условий. Из тех же формул (1) и (10) получаем ставку наращения i и учетную ставку d где использовалось соотношение . Напомним, что срок n в двух формулах имеет разный смысл: в первом случае это весь срок операции, а во втором - оставшийся срок до погашения. Пример. Определить доходность операции для кредитора, если им предоставлена ссуда в размере 2 млн. руб. на 100 дней и контракт предусматривает сумму погашения долга 2,5 млн. руб. Доходность выразить в виде простой ставки процентов i и учетной ставки d. Временную базу принять равной Т=360 дней. Решение. , т.е. 90%, т.е. 72%. Иногда размер дисконта в контрактах фиксируется за весь срок ссуды в виде доли (или процента) от суммы погасительного платежа. Таким образом, уровень процентной ставки здесь задается в неявном виде. Но нетрудно вывести формулы, с помощью которых значения этих ставок можно вычислить. Пусть S - размер погасительного платежа, dn - доля этого платежа, определяющая величину дисконта за весь срок ссуды n. Требуется определить каким уровням годовых ставок iи d эквивалентны такие условия. Итак, S - сумма возврата в конце срока ссуды, P=S(1-dn) реально выдаваемая ссуда в момент заключения договора. 13 Пример Кредитор и заемщик договорились, что из суммы кредита, выданного на 200 дней, сразу удерживается дисконт в размере 25% указанной суммы. Требуется определить цену кредита в виде простой годовой учетной ставки d и годовой ставки простых процентовi. Считать временную базуT равной 365 дням. Решение. т.е. 45,625%, т.е. 60,833%. Домашняя работа № 3 1. Кредит выдается под простую ставку 26 % годовых на 250 дней. Рассчитать сумму, полученную заемщиком и дисконт (сумма процентных денег), если требуется вернуть 40 млн денежных единиц. 2. Определить период начисления, за который первоначальный капитал в размере 10 000 000 денежных единиц вырастет до 40 000 000 денежных единиц, если используется простая ставка процентов 12% годовых. 3. Определите простую ставку процентов, при которой первоначальный капитал в размере 24 000 000 денежных единиц достигнет 30 000 000 денежных единиц через год. 4. Кредит в размере 40 000 денежных единиц выдается по простой учетной ставке 20 % годовых. Определить срок, на который предоставляется кредит, если заемщик желает получить 35 000 денежных единиц. 5. Рассчитать учетную ставку, которая обеспечивает получение 9 000 денежных единиц, если сумма в 10 000 денежных единиц выдается сразу на 6 месяцев. 14