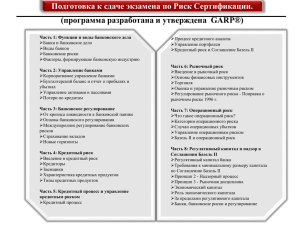

Содержание Введение ...................................... Ошибка! Закладка не определена. Основные направления антифляционной политики в России на современном этапе экономического развитияОшибка! Закладка не определена. Вывод ........................................... Ошибка! Закладка не определена. Использованная литература ...... Ошибка! Закладка не определена. Антиинфляционная политика России на современном этапе экономического развития Главная цель антиинфляционной политики - сделать инфляцию управляемой и ослабить ее негативные социально-экономические последствия. Основными факторами в борьбе с инфляцией являются преодоление экономического спада, платежного кризиса, уменьшения инвестиционной активности, формирование стабильной рыночной инфраструктуры. Особое значение для экономики приобретают поддержка приоритетных отраслей народного хозяйства, стимулирование экспорта продукции, разумная протекционистская политика и политика валютного курса, что будет способствовать повышению конкурентоспособности отечественных товаров. Большое значение в антиинфляционной политике имеют структурная перестройка экономики и ее приспособление к потребностям рынка благодаря грамотной конверсии военно-промышленного комплекса, демонополизации и регулированию деятельности существующих монополий, стимулированию конкуренции в производстве, распределении, секторе услуг и т. д. В сложившихся условиях решающим фактором борьбы с инфляцией будет возможность восстановления государственных структур управления и контроля за ценами и доходами, распределением и перераспределением материальных и финансовых ресурсов при проведении курса на преимущественное применение свободных рыночных цен. Особое внимание в антиинфляционной политике должно быть уделено совершенствованию / налоговой системы: • сокращению количества взимаемых налогов; • отказу от использования инфляции как источника финансирования бюджета; • пересмотру налоговых платежей, включаемых в издержки производства, которые стимулируют рост цен (отчислений в пенсионный фонд, фонд социального страхования, фонд занятости населения, платы за землю, налога на имущество и т. д.); • изменению методики налогообложения. Важным направлением в антиинфляционной политике являются дальнейшее развитие и государственное регулирование валютного и финансового рынков, а также совершенствование механизма формирования валютного курса. Основой внешнеэкономической деятельности продолжают оставаться развитие экспорта и укрепление его базы, что требует обеспечения эффективного экспортного и валютного контроля с целью остановить «бегство» 2 капитала за рубеж и обеспечить своевременность и полноту уплаты налогов по этим операциям. Большое значение для сдерживания инфляции может иметь перестройка экспорта и импорта. Одну из определяющих ролей в проведении антиинфляционной политики играет Центральный банк Российской Федерации, который осуществлял денежно-кредитное регулирование. Необходимо прямое управление кредитной эмиссией, направленной на восстановление хозяйственных связей и банковской системы, подъем производства. Для сдерживания инфляции нужна поддержка инвестиционной активности коммерческих банков, как это принято в мировой практике. Успешное осуществление антиинфляционной политики возможно только на основе разработки нормативных актов, регулирующих все сферы рыночных отношений и безусловного выполнения существующего законодательства. 3 Финансовые риски в деятельности коммерческого банка В процессе своей деятельности коммерческие банки подвергаются множеству рисков. В общем виде банковские риски разделяются на 4 категории: финансовые, операционные, деловые и чрезвычайные. Финансовые риски в свою очередь включают 2 типа рисков: чистые и спекулятивные. Чистые риски - в т.ч. кредитный риск, риски ликвидности и платежеспособности - могут при ненадлежащем управлении привести к убытку для банка. Спекулятивные риски, основанные на финансовом арбитраже, могут иметь своим результатом прибыль, если арбитраж осуществляется правильно, или убыток - в противном случае. Основные виды спекулятивного риска - это процентный, валютный и рыночный (или позиционный) риски. Как любое предприятие, работающее в условиях рынка, банк подвержен риску потерь и банкротства. Естественно, что, стремясь максимизировать прибыль, руководство банка одновременно стремится свести к минимуму возможность возникновения убытков. Две эти цели в известной мере противоречат друг другу. Поддержание оптимального соотношения между доходностью и риском составляет одну из главных и наиболее сложных проблем управления банком. Риск ассоциируется с неопределенностью, последняя же связана с событиями, которые трудно или невозможно предвидеть. Кредитный портфель коммерческого банка подвержен всем основным видам риска, которые сопутствуют финансовой деятельности: риску ликвидности, риску изменения процентных ставок, риску неплатежа по ссуде. Последний вид риска особенно важен, так как непогашение ссуд заемщиками приносит банкам крупные убытки и служит одной из наиболее частых причин банкротств кредитных учреждений. Кредитный риск зависит от экзогенных факторов, связанных с состоянием экономической среды, с конъюнктурой, и эндогенных, вызванных ошибочными действиями самого банка. Возможности управления внешними факторами ограничены, хотя своевременными действиями банк может в известной мере смягчить их влияние и предотвратить потери. Однако основные рычаги управления кредитным риском лежат в сфере внутренней политики банка. Основная задача, стоящая перед банковскими структурами, минимизация кредитных рисков. Для достижения данной цели используется большой арсенал методов, включающий формальные, полуформальные и неформальные процедуры оценки кредитных рисков. Минимизировать кредитные риски банков позволяет диверсификация ссудного портфеля, качество которого можно определить на основе оценки 4 степени риска каждой отдельной ссуды и риска всего портфеля в целом. Одним из критериев, определяющих качество кредитного портфеля в целом, является степень диверсифицированности портфеля, под которой понимают наличие отрицательных корреляций между ссудами, или, по крайней мере, их независимость друг от друга. Степень диверсификации трудно выразить количественно, поэтому под диверсификацией, скорее, подразумевается свод правил, которых должен придерживаться кредитор. Наиболее известные из них следующие: не предоставлять кредита нескольким предприятиям одной отрасли; не предоставлять кредита предприятиям разных отраслей, но взаимосвязанных друг с другом технологическим процессом, и т.д. По сути дела, стремление к максимальной диверсификации, представляющей процесс набора самых, разнообразных ссуд, есть не что иное, как попытка сформировать портфель кредитов с максимально разнообразными видами рисков, для того чтобы изменения во внешней экономической среде, где функционируют предприятия-заемщики, не оказали отрицательного влияния на все кредиты. Происходящие изменения в экономической среде должны по-разному воздействовать на положение предприятий-заемщиков. Это означает, что под максимально дифференцированными видами рисков кредиторы понимают максимально разнообразное реагирование кредитов на события в экономике. В идеале желательно, чтобы отрицательная реакция одних кредитов, когда вероятность их непогашения увеличивается, компенсировалась положительной реакцией других, когда вероятность их непогашения уменьшается. В этом случае можно ожидать, что величина дохода не будет зависеть от состояния рынка и будет сохраняться. Здесь важно отметить, что, если понятие разнообразия рисков по видам определить достаточно сложно, то разнообразие воздействия, оказываемого на положение заемщиков изменениями экономической конъюнктуры, довольно просто, т.к. естественной мерой воздействия является величина недополученных доходов по отдельно взятому кредиту по сравнению с планируемой. Другими словами, воздействие на кредит - это различие между планируемым и фактическим объемами дохода по отдельно взятому кредиту за определенный промежуток времени. Разные виды финансовых рисков, кроме того, тесно связаны друг с другом, что может существенно повысить общий банковский профиль риска. Например, банк, осуществляющий валютные операции, как правило, подвержен валютному риску, то он окажется также под дополнительным риском ликвидности и процентным риском в случае, если в нетто-позиции по 5 срочным операциям будет иметь открытые позиции или расхождения в сроках требований и обязательств. Операционные риски зависят: от общей деловой стратегии банка; от его организации: от функционирования внутренних систем, включая компьютерные и прочие технологии; от согласованности политики банка и его процедур; от мер, направленных на предотвращение ошибок в управлении и против мошенничества (хотя эти типы риска чрезвычайно важны и охватываются банковскими системами управления риском, данная работа не уделяет им большого внимания, поскольку сосредоточена на финансовых рисках). Деловые риски связаны с внешней средой банковского бизнеса, в т.ч. с макроэкономическими и политическими факторами, правовыми условиями и условиями регулирования, а также с общей инфраструктурой финансового сектора и системой платежей. Чрезвычайные риски включают все типы экзогенных рисков, которые в случае реализации события способны подвергнуть опасности деятельность банка или подорвать его финансовое состояние и достаточность капитала. Депозитный риск - риск, связанный с возможностью невозврата депозитных вкладов (непогашения депозитных сертификатов). Данный риск встречается достаточно редко и связан с неудачным выбором коммерческого банка для осуществления депозитных операций предприятия. Тем не менее, случаи реализации депозитного риска встречаются не только в нашей стране, но и в странах с развитой рыночной экономикой. За рубежом страхователем данного вида риска выступает банк, а страхование проводится в обязательной форме. Кредитный риск - риск, связанный с опасностью неуплаты заемщиком основного долга и процентов, причитающихся кредитору. Причинами возникновения кредитного риска могут быть недобросовестность заемщика, ухудшение конкурентного положения конкретной фирмы, неблагоприятная экономическая конъюнктура. 6