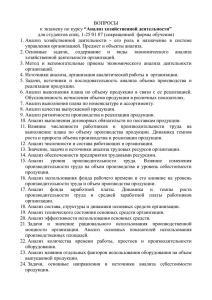

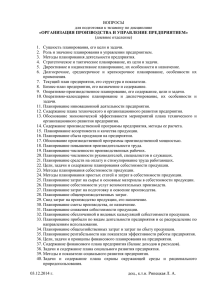

СОДЕРЖАНИЕ Введение…………………………………………………………………….3 1. Анализ финансового состояния ОАО «НЛМК»…………………...…6 2. Роль экономического анализа в управлении финансово- хозяйственной деятельностью предприятия………………………...27 3. Анализ себестоимости на примере кислородно-конвертерного цеха №1 ОАО «НЛМК»…………………………………………………….39 Заключение………………………………………………………………..50 Библиографический список………………………………………………52 Приложения……………………………………………………………….53 2 ВВЕДЕНИЕ Анализ и диагностика финансовой и хозяйственной деятельности предприятия – комплекс работ, включающий исследования экономических процессов и предприятия их взаимосвязи; научное обоснование планов работы и принятие управленческих решений; выявление положительных и отрицательных факторов, влияющих на результаты деятельности предприятия; раскрытие тенденций и пропорций развития предприятия, выявление неиспользуемых ресурсов и резервов; разработка предложений по дальнейшему развитию предприятия. Экономический анализ производственно-хозяйственной деятельности предприятия играет важную роль в обеспечении повышения эффективности производства. Анализ является базой планирования, средством оценки качества планирования и выполнения плана. Предметом экономического анализа является производственно- хозяйственная деятельность предприятий. Содержанием экономического анализа является комплексное изучение производственно-хозяйственной деятельности предприятия с целью объективной оценки достигнутых результатов и разработки мероприятий по дальнейшему повышению эффективности хозяйствования. Важнейшими направлениями технико-экономического анализа деятельности предприятия являются: – анализ объема, ассортимента и реализации продукции; – анализ трудовых показателей; – анализ себестоимости продукции; – анализ прибыли. Об актуальности темы данной курсовой работы говорит то, что в условиях рыночных отношений каждое предприятие стремиться извлечь максимальную прибыль с наименьшими затратами, а для этого необходимо 3 вести учет изменений всех факторов и затрат, а также анализировать причины этих изменений. Изучение себестоимости продукции имеет большое значение для предпринимательской деятельности организаций. Разработка и реализация управленческих решений базируется на соответствующей информации о состоянии дел в той или иной области деятельности организации. Так, данные учета издержек производства и калькулирования себестоимости продукции (работ, производственных услуг) резервов, являются важным постоянного средством контроля выявления использования материальных, трудовых и финансовых ресурсов с целью повышения рентабельности производства. Это является причиной того, что участок издержек производства и калькулирования себестоимости продукции (работ, услуг) занимает наиболее важное место в системе организации. Себестоимость продукции относится к числу важнейших качественных показателей, характеризующих все стороны хозяйственной деятельности предприятия (фирм, компаний), их достижения и недостатки. Уровень себестоимости связан с объемом и качеством продукции, использованием рабочего времени, сырья, материалов, оборудования, расходованием фонда оплаты труда и т. д. Себестоимость является основой определения цен на продукцию. Ее снижение приводит к увеличению суммы прибыли и уровня рентабельности. Более того, для предприятий, производящих продукцию, цены на которую жестко регламентированы законодательством, снижение себестоимости — единственная возможность сделать свое производство рентабельным и получать прибыль. Целью данной курсовой работы является изучение проведения анализа и диагностики финансово-хозяйственной деятельности предприятия. В связи с поставленной целью необходимо решить следующие задачи: рассмотреть, как проводится анализ финансового состояния предприятия; 4 произвести расчеты основных показателей, характеризующих финансовое состояние предприятия и сделать анализ по ним; рассмотреть роль анализа в управлении финансово- экономической деятельностью предприятия; изучить, как осуществляется анализ себестоимости на предприятии. Для осуществления поставленной цели и решения поставленных задач, в данной работе использовались данные ОАО НЛМК за 2006-2007гг. 5 1. Анализ финансового состояния ОАО «НЛМК» а) Анализ структуры баланса Анализ структуры баланса целесообразно проводить с использованием сравнительного аналитического баланса, который строится путем агрегирования однородных по составу элементов балансовых статей (табл. 1). Непосредственно из аналитического баланса путем горизонтального и вертикального анализа можно получить ряд основных характеристик финансового состояния предприятия. Таблица 1 Сравнительный аналитический баланс АКТИВ Наименования позиций тыс. руб. Код стр. Даты 01.01.2006 Изменение 01.01.2007 абс. % I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы Основные средства Незавершенное строительство Долгосрочные финансовые вложения Отложенные налоговые активы Прочие внеоборотные активы ИТОГО по разделу I 110 120 130 140 145 150 190 3855 22547324 8081524 25631107 15278 1138593 61364302 3555 24224909 14949535 83510523 33723 1136814 126936479 -300 1677585 6868011 57879416 18445 -1779 65572177 -7,78% 7,44% 84,98% 225,82% 120,73% -0,16% 106,86% Запасы в том числе сырье, материалы и другие аналогичные ценности животные на выращивании и откорме затраты в незавершенном производстве готовая продукция и товары для перепродажи товары отгруженные расходы будущих периодов прочие запасы и затраты Налог на добавленную стоимость по приобретенным ценностям Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) в том числе покупатели и заказчики Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) в том числе покупатели и заказчики Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы ИТОГО по разделу II 210 15199227 19360451 4161224 27,38% 211 212 213 214 215 216 217 9900657 1384 4029247 840227 5913 333043 88756 12663869 1506 5540674 584692 232732 310118 26860 2763212 122 1511427 -255535 226819 -22925 -61896 27,91% 8,82% 37,51% -30,41% 3835,94% -6,88% -69,74% 220 2387494 2279672 -107822 -4,52% 230 86942 143217 56275 64,73% 231 38298 83401 45103 117,77% 240 15894395 23281812 7387417 46,48% 241 250 260 270 290 11058518 32419335 11382710 16504 77386607 14088941 331655 858985 17869 46273661 3030423 -32087680 -10523725 1365 -31112946 27,40% -98,98% -92,45% 8,27% -40,20% БАЛАНС 300 138750909 173210140 34459231 24,84% II. ОБОРОТНЫЕ АКТИВЫ 6 ПАССИВ тыс. руб. Код стр. Наименования позиций Даты Изменение 01.01.2006 01.01.2007 абс. % 5993227 4358869 299661 5993227 4338950 299661 0 -19919 0 0,00% -0,46% 0,00% 299661 299661 0 0,00% 470 490 119095970 129747727 148647734 159279572 29551764 29531845 24,81% 22,76% 515 520 590 1187505 4093 1191598 1625673 36190 1661863 438168 32097 470265 36,90% 784,19% 39,47% Займы и кредиты Кредиторская задолженность: в том числе поставщики и подрядчики задолженность перед персоналом организации задолженность перед государственными внебюджетными фондами задолженность по налогам и сборам прочие кредиторы Задолженность участникам (учредителям) по выплате доходов Доходы будущих периодов ИТОГО по разделу V 610 620 0 7715782 4082008 8050456 4082008 334674 100,00% 4,34% 621 622 2532997 278913 3148691 302187 615694 23274 24,31% 8,34% 623 190885 170764 -20121 -10,54% 624 625 1032781 294284 1277380 96869 244599 -197415 23,68% -67,08% 630 73470 112675 39205 53,36% 640 690 22332 7811584 23566 12268705 1234 4457121 5,53% 57,06% БАЛАНС 700 138750909 173210140 34459231 24,84% III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал Добавочный капитал Резервный капитал в том числе резервы, образованные в соответствии с законодательством Нераспределенная прибыль (непокрытый убыток (-)) ИТОГО по разделу III 410 420 430 IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Отложенные налоговые обязательства Прочие долгосрочные обязательства ИТОГО по разделу IV V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА На основе приведенного баланса можно сделать вывод, что на конец анализируемого периода общая балансовая стоимость имущества компании составила 173 210 140 тыс. руб., т.е. увеличилась на 34 459 231 тыс. руб. (+24,8%). Это может свидетельствовать о расширении масштабов деятельности компании. Рост был обеспечен за счет роста суммы внеоборотных активов на 65 572 177 тыс. руб. (+106,9%), роста суммы оборотных активов на 34 459 231 тыс. руб. (+24,8%). С финансовой точки свидетельствует о положительных результатах, так как зрения это имущество становится более мобильным. На конец анализируемого периода удельный вес внеоборотных активов в общей стоимости имущества Компании составил 73,3% или, 7 соответственно, 126 936 479 тыс. руб. в абсолютном выражении. Основными составляющими внеоборотных активов на конец отчетного периода явились: долгосрочные финансовые вложения - 65,8%; основные средства – 19,1%; незавершенное строительство – 11,8%. Изменения в составе внеоборотных активов в анализируемом периоде были обусловлены следующим изменением его основных частей: значительный рост долгосрочных финансовых вложений по отношению к началу отчетного периода. Прирост составил 57 879 416 тыс. руб. (+225,8%); увеличение абсолютной величины незавершенного строительства на 6 868 011 тыс. руб. (+85,0%), что свидетельствует о том, что Компания может осуществлять капитальное строительство или замену устаревшего производственного оборудования; абсолютная величина прироста основных средств в отчетном периоде составила 1 677 585 тыс руб. (+7,44%). Возможные причины: либо в результате приобретения основных средств, либо в результате переоценки основных средств. Прирост абсолютной величины и доли внеоборотных активов является показателем ухудшения финансового положения компании, в частности, показателей ликвидности и финансовой устойчивости. Доля оборотных активов на конец анализируемого периода составила в абсолютном выражении 46 273 661 тыс. руб. (26,7% от общей стоимости имущества Компании). На нее оказали существенное влияние изменения в составе следующих оборотных активов: величина товаров отгруженных увеличилась на 226 819 тыс. руб. (+3835,9%); величина незавершенного производства увеличилась на 1 511 427 тыс. руб. (+27,9%); 8 величина готовой продукции снизилась на 255 535 тыс. руб. (-30,4%); сумма дебиторской задолженности (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) увеличилась на 56 275 тыс. руб. (+64,7%); сумма дебиторской задолженности (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) увеличилась на 7 387 417 тыс. руб. (+46,5%); сумма денежных средств уменьшилась на 10 523 725 тыс. руб. (-92,5%). Источниками финансирования имущества являются собственные и заемные средства, которые отражаются в пассиве баланса. Проанализируем структуру пассива баланса. Собственный капитал является важнейшей характеристикой финансового состояния компании. На 1.01.2007 г. собственный капитал Компании увеличился на 29 531 845 тыс. руб. (+22,8%) и составил 159 579 572 тыс. руб., что соответствует 92,0% в общем пассиве Компании. Это может свидетельствовать о том, что существенных изменений в финансовом состоянии компании не произошло. Основными составляющими собственного капитала на конец анализируемого периода стали: уставный капитал – 5 993 227 тыс. руб. (3,8%); добавочный капитал – 4 338 950 тыс. руб. (2,7%); резервный капитал – 299 661 тыс. руб. (0,1%); нераспределенная прибыль – 148 647 734 тыс. руб. (93,3%). Накопленный капитал отражает результаты деятельности компании. Рост накопленного капитала - положительная характеристика состояния компании. Предприятие зарабатывает больше, чем тратит. Для оценки фактической величины собственного капитала на предмет достаточности или недостаточности выполнен расчет величины собственного 9 капитала, необходимого для компании. Минимальная необходимая величина собственных средств внеоборотных определяется активов, как материальных величина, запасов и равная сумме незавершенного производства. Таким образом, для ОАО «НЛМК» необходимая величина собственного капитала на конец анализируемого периода составит: 126 936 479 + 12 663 869 + 5 540 674 = 145 141 022 тыс. руб. На 1.01.2007 г. фактическая величина собственных средств превышает их необходимую величину (159 579 572 тыс. руб. > 145 141 022 тыс. руб.). Риск возникновения недостатка собственных источников финансирования небольшой. На конец анализируемого периода удельный вес долгосрочных обязательств в общей стоимости источников финансирования составляет 1,0% что соответствует 1 661 863 тыс. руб. в абсолютном выражении. Величина долгосрочных обязательств за анализируемый период увеличилась на 470 265 тыс. руб. (+39,5%). На конец анализируемого периода удельный вес краткосрочных обязательств в общей стоимости источников финансирования компании составляет 7,1%, что соответствует 12 268 705 тыс. руб. в абсолютном выражении. Основными составляющими текущих обязательств на 1.01.07 г. стали: 1. займы и кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты – 4 082 008 тыс. руб. (33,3%); 2. кредиторская задолженность перед поставщиками и подрядчиками – 3 148 691 тыс. руб. (25,7%); 3. задолженность по налогам и сборам - 1 277 380 тыс. руб. (10,4%). Значительная доля задолженности перед бюджетом обусловлена либо значительным оборотом компании или сверхнормативной задолженностью по налогам и сборам. Наличие сверхнормативной задолженности перед бюджетом является негативным фактором и является следствием недостаточного уровня собственного капитала компании. 10 б) Анализ отчета о прибылях и убытках По форме №2 бухгалтерской отчетности «Отчет о прибылях и убытках» (табл. 2) анализируется состав и динамика прибыли предприятия. Осуществляется горизонтальный и вертикальный анализ данных. Таблица 2 Аналитический отчет о прибылях и убытках Наименования позиций Код стр. Даты 01.01.2006 Изменение 01.01.2007 абс. % Доходы и расходы по обычным видам деятельности Выpучка (нетто) от продажи товаров, пpодукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) Себестоимость реализации товаров, продукции, работ, услуг Валовая прибыль 010 119220689 140301567 21080878 17,68% 020 68502122 74953715 6451593 9,42% 029 030 040 050 50718567 65347852 14629285 28,84% 2546020 2203767 45968780 7133524 2376724 55837604 4587504 172957 9868824 180,18% 7,85% 21,47% Проценты к получению Проценты к уплате Доходы от участия в других организациях Прочие операционные доходы Прочие операционные расходы Прибыль (убыток) до налогообложения 060 070 080 090 100 140 1763563 ---543931 51087714 52729460 46634528 1209146 7283 2655707 105566215 97627761 67633628 -554417 7283 2111776 54478501 44898301 20999100 -31,44% #ДЕЛ/0! 388,24% 106,64% 85,15% 45,03% Отложенные налоговые активы Отложенные налоговые обязательства Текущий налог на прибыль 141 142 150 -34289 361872 11072973 18445 438168 16705765 52734 76296 5632792 -153,79% 21,08% 50,87% 35165394 50508140 15342746 43,63% 276847 6 893417 8 616570 3 222,71% 43,61% Коммерческие расходы Управленческие расходы Прибыль (убыток) от продаж Прочие доходы и расходы Чистая прибыль (убыток) отчетного периода СПРАВОЧНО: Постоянные налоговые обязательства (активы) Базовая прибыль (убыток) на акцию 200 На 1.01.2007 г. объем реализации составил 140 301 567 тыс. руб. За анализируемый период выручка компании выросла на 21 080 878 тыс. руб. (+17,7%). Доля себестоимости в общем объеме выручки на конец анализируемого периода составляет 53,4%, что соответствует 74 953 715 тыс. руб. в абсолютном выражении. Себестоимость реализации продукции увеличилась в отчетном периоде на 6 451 593 тыс. руб. (9,4%). На конец анализируемого периода объем чистой прибыли компании составил 50 508 140 тыс. руб., что составляет 36,0% в общем объеме выручки. За анализируемый период чистая прибыль увеличилась на 15 342 746 тыс. руб. (+43,6%). Чистая прибыль является основным 11 источником увеличения собственного капитала организации и фундаментом основных финансовых показателей. Отмеченный рост прибыли является положительным фактором в деятельности Компании. Для более подробного анализа прибыли от основной деятельности проведено разделение затрат на переменные и постоянные и рассчитана маржинальная прибыль. За анализируемый период маржинальная прибыль увеличилась на 11 809 256 тыс. руб. (+20,5%) и составила 69 351 838 тыс. руб. Рост маржинальной прибыли является положительной характеристикой деятельности компании, так как свидетельствует о наличии резерва покрытия накладных расходов и получения прибыли. в) Анализ платежеспособности и ликвидности Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Оценка платежеспособности производится на основе анализа баланса, который определяется как степень покрытия обязательств своими активами, срок превращения которых в денежную форму равен соответствующему сроку погашения обязательств. Анализ ликвидности баланса производят на основе сопоставления активов предприятия с обязательствами пассива. С этой целью выделяют четыре группы активов в порядке уменьшения их ликвидности: А1 – наиболее ликвидные активы: денежные средства, краткосрочные финансовые вложения; А2 – быстрореализуемые активы: краткосрочная и непросроченная дебиторская задолженность; А3 – медленно реализуемые активы: запасы, долгосрочные финансовые вложения, дебиторская задолженность со сроком больше 12 месяцев; А4 – труднореализуемые активы: основные средства и другие внеоборотные активы. 12 Также выделяют четыре группы пассивов предприятия в порядке срочности погашения: П1 – наиболее срочные обязательства: непогашенные в срок обязательства; П2 – краткосрочные обязательства: краткосрочные кредиты и задолженность учредителям; П3 – долгосрочные обязательства: долгосрочные кредиты и займы, резервы предстоящих расходов; П4 – постоянные, или устойчивые, пассивы: источники собственных средств. Баланс считается абсолютно ликвидным, если выполняются четыре неравенства: А1≥П1, А2≥П2, А3≥П3, А4≤П4. Таблица 3 Соотношение активов и пассивов Активы Дата Пассивы А1 А2 А3 А4 П1 П2 П3 П4 1.01.2006 43 802 045 15 894 395 40 895 839 61 385 739 7 715 782 73 470 1 191 598 129 747 727 1.01.2007 1 190 640 23 281 812 21 801 209 126 936 479 8 050 456 4 194 683 1 685 429 159 279 572 Как видно из данных таблицы, все рассмотренные выше соотношения, за исключением соотношения наиболее ликвидных активов и пассивов, за исследуемые периоды выполняются. Это свидетельствует о высокой платежеспособности ОАО «НЛМК» и высокой (но не абсолютной) ликвидности его баланса. Поэтому данный анализ необходимо дополнить коэффициентным анализом. Наличие и увеличение чистого оборотного капитала является главным условием обеспечения ликвидности и финансовой устойчивости компании. Величина чистого оборотного капитала показывает, какая часть оборотных активов финансируется за счет инвестированного капитала - собственный капитал и долгосрочных обязательств. 13 Таблица 4 Коэффициенты ликвидности компании Наименования позиций Коэффициент общей ликвидности (CR) Коэффициент среднесрочной ликвидности (QR) Коэффициент абсолютной ликвидности Чистый оборотный капитал, NWC Ед. Даты изм. 01.01.2006 разы разы разы тыс. руб. Изменение коэффициента общей ликвидности Влияние изменения инвестированного капитала Влияние изменения постоянных активов Влияние изменения текущих пассивов Контроль 9,91 7,64 5,61 69575023 3,77 1,99 0,10 34004956 - -6,13 3,91 -8,39 -1,58 -0,07 228661 73251909 11072973 2006800 - 285513 84463963 16705765 2404100 4019226 49,8 3,0 разы разы разы разы Среднедневные платежи Текущие затраты Налоговые выплаты Амортизация (за период) Прирост запасов и затрат тыс. руб. тыс. руб. тыс. руб. тыс. руб. тыс. руб. Коэффициент покрытия среднедневных платежей денежными средствами 01.01.2007 дни На конец анализируемого периода чистый оборотный капитал компании составил 34 004 956 тыс. руб. За анализируемый период чистый оборотный капитал снизился на 35 570 067 тыс. руб. (-51,1%). Для полного отражения ситуации с финансированием оборотных активов за счет собственных средств определяется доля ЧОК в общих активах компании. За анализируемый период доля чистого оборотного капитала в активах компании составила 19,6%. Для оценки фактической величины ЧОК на предмет достаточности или недостаточности выполнен расчет ЧОК, необходимого для данной компании в сложившихся условиях работы. Достаточная (необходимая) величина чистого оборотного капитала определяется как сумма производственных запасов и незавершенного производства. Достаточная (необходимая) величина ЧОК компании на конец периода анализа составляет 12 663 869 тыс. руб. + 5 540 674 тыс. руб. = 18 204 543 тыс. руб. На конец анализируемого периода фактическая величина ЧОК превышает необходимую величину (34 004 956 тыс. руб. > 18 204 543 тыс. руб.). Это 14 положительно характеризует ситуацию, когда финансирование оборотных активов происходит за счет собственных средств. Анализ коэффициентов ликвидности (рис. 1). 1.Коэффициент общей ликвидности характеризует потенциальную способность компании выполнять краткосрочные обязательства за счет всех текущих активов. На конец анализируемого периода величина коэффициента общей ликвидности компании составила 3,77. С точки зрения рекомендуемой величины коэффициента общей ликвидности (>2), данное значение является удовлетворительным и положительно характеризует платежеспособность предприятия. Абсолютное изменение коэффициента за анализируемый период составило -6,14. 2.Коэффициент среднесрочной ликвидности характеризует способность компании выполнять текущие обязательства за счет денежных средств, краткосрочных финансовых вложений, дебиторской задолженности и готовой продукции. На 1.01.2007 г. величина коэффициента среднесрочной ликвидности компании составляет 1,99. коэффициента за анализируемый период составило Абсолютное изменение -5,65. 3.Коэффициент абсолютной ликвидности характеризует возможность компании выполнять краткосрочные обязательства за счет свободных денежных средств. На конец анализируемого периода величина коэффициента абсолютной ликвидности компании составляет 0,10, что соответствует норме (0,1÷0,7). Абсолютное изменение коэффициента за анализируемый период составило -5,51. 15 10,00 9,00 8,00 7,00 Коэффициент общ ей ликвидности (CR) 6,00 5,00 Коэффициент среднесрочной ликвидности (QR) 4,00 3,00 Коэффициент абсолютной ликвидности 2,00 1,00 0,00 2006 2007 Рис. 1. Коэффициенты ликвидности Для оценки уровня абсолютной ликвидности компании определен коэффициент покрытия среднедневных платежей денежными средствами. Для оценки величины среднедневных платежей по текущей производственной деятельности используются данные, приведенные к одному дню: себестоимость реализованной продукции, управленческие, коммерческие расходы за период, прирост величины производственных запасов, незавершенного производства и готовой продукции. Количество дней платежей по текущей производственной деятельности, покрываемых имеющимися денежными средствами, определяется как отношение денежных средств к величине среднедневных платежей. По состоянию на 1.01.07 г. свободные денежные средства покрывают 3,0 дня платежей по производственной деятельности. г) Анализ финансовой устойчивости Финансовая устойчивость отражает степень зависимости компании от внешних источников финансирования и характеризует возможность компании сохранить способность отвечать по текущим обязательствам в будущем. Финансовая устойчивость определяется соотношением собственных и заемных средств, а также их структурой. 16 Таблица 5 Показатели финансовой устойчивости Наименования позиций Ед. Даты изм. 01.01.2006 01.01.2007 ПОКАЗАТЕЛИ ФИНАНСОВОЙ НЕЗАВИСИМОСТИ Стоимость чистых активов Коэффициент автономии Коэффициент общей платежеспособности Коэффициент маневренности Доля собственных источников финансирования оборотных активов Коэффициент обеспеченности запасов собственными источниками финансирования Коэффициент обеспеченности процентов по кредитам Коэффициент иммобилизации тыс. руб. разы разы разы % 129282830 14,35 0,93 0,54 90% 159392958 11,43 0,92 0,21 73% разы 4,99 1,87 разы разы 0,79 7666,84 2,74 разы 2,12 1,27 % разы разы 70% - 58% - Показатель Альтмана Z Степень мобилизации активов Рентабельность активов Уровень самофинансирования Доля акционерного капитала в источниках Оборачиваемость активов разы разы разы разы разы разы 0,56 0,89 0,04 - 3,65 0,27 0,36 0,88 0,03 0,90 Доля долгосрочных кредитов в валюте баланса Коэффициент покрытия процентов Общий коэффициент покрытия долга % разы разы 1% - 1% 9287,5 -1444,0 ПОКАЗАТЕЛИ САМОФИНАНСИРОВАНИЯ Коэффициент обеспеченности долгосрочных активов собственными средствами Коэффициент самофинансирования Коэффициент мобилизации инвестированного капитала Коэффициент мобилизации накопленного капитала ПОКАЗАТЕЛЬ ВЕРОЯТНОСТИ БАНКРОТСТВА Показателем, характеризующим финансовую устойчивость организации, является коэффициент автономии (соотношение собственного капитала и заемного капитала). На конец анализируемого периода величина коэффициента автономии составляет 14,43. В течение анализируемого периода значение коэффициента автономии увеличилось на 0,08 (+0,6%). На конец коэффициента анализируемого превышает периода необходимую фактическая величину величина (Кавтнорм=1), что свидетельствует о финансовой устойчивости компании. Коэффициент общей платежеспособности (соотношение собственного капитала и валюты баланса) также характеризует финансовую устойчивость компании. На конец анализируемого периода величина коэффициента общей платежеспособности составляет 0,92. В течение анализируемого периода значение коэффициента общей платежеспособности существенно не изменилось (-0,01%). В практике финансового анализа для 17 оценки достаточности этого коэффициента используется ориентир 0,5. Ссылаясь на данный критерий, коэффициент характеризует финансовую устойчивость компании как приемлемую. Коэффициент маневренности показывает, какая доля собственных средств организации задействована в финансировании наиболее маневренной части активов - оборотных средств. Чем больше значение данного показателя, тем более маневренна (и, следовательно, более устойчива) компания с точки зрения возможности его переориентирования в случае изменения рыночной конъюнктуры. величина коэффициента На конец анализируемого периода маневренности составляет 0,21. В течение анализируемого периода значение коэффициента снизилось на 61,1%. Снижение показателя свидетельствует о снижении маневренности компании. Доля собственных источников финансирования оборотных активов показывает, какая часть оборотных активов образована за счет собственного капитала. На конец анализируемого периода данная величина составляет 73%. Коэффициент обеспеченности запасов собственными источниками финансирования характеризует степень покрытия запасов и затрат собственными источниками финансирования. На конец анализируемого периода коэффициент обеспеченности запасов составляет 1,87. Коэффициент иммобилизации рассчитывается как соотношение постоянных и текущих активов. Данный показатель отражает степень ликвидности активов и тем самым возможность отвечать по текущим обязательствам в будущем. На конец анализируемого периода коэффициент иммобилизации составил 2,74. Чем ниже значение коэффициента, тем больше доля ликвидных активов в имуществе организации и тем выше возможности организации отвечать по текущим обязательствам. С точки зрения влияния на финансовое состояние компании интерес представляет не столько сама величина чистой прибыли, сколько та ее часть, которая остается в распоряжении компании и увеличивает ее собственный 18 капитал. Для характеристики того, насколько эффективно компания использует резерв роста собственного капитала, предназначен коэффициент самофинансирования. Коэффициент самофинансирования отражает долю чистой прибыли компании, направляемую на ее развитие, то есть на увеличение накопленного капитала. На 1.01.2007 г. данная величина составила 54%, что на 12% ниже аналогичного показателя предыдущего года. Высокое значение коэффициента свидетельствуют, что основная доля чистой прибыли направляется на увеличение накопленного капитала (собственного капитала), что положительно характеризует компанию с точки зрения организации финансирования деятельности. Для характеристики финансового менеджмента организации может быть использован коэффициент обеспеченности долгосрочных активов собственными средствами, который определяет степень покрытия постоянных активов инвестированным капиталом. На конец анализируемого периода данный коэффициент составляет 1,27. Это свидетельствует о финансовой устойчивости компании. д) Анализ рентабельности используемого капитала Показатели рентабельности капитала ОАО «НЛМК» можно свести в следующую таблицу: 19 Таблица 6 Показатели рентабельности капитала Наименования позиций Рентабельность всего капитала Рентабельность собственного капитала Рентабельность акционерного капитала Рентабельность постоянных активов Рентабельность оборотных активов Ед. Даты изм. 01.01.2006 01.01.2007 % % % % % 28% 30% 587% 62% 51% 32% 35% 843% 54% 82% АНАЛИЗ ФИНАНСОВОГО РЫЧАГА Доля кредитов в заемных средствах Стоимость заемного капитала Дифференциал рычага Финансовый рычаг Эффект рычага % % % разы % 0% 0% 28% 0,08 2% 29% 0% 32% 0,08 3% АНАЛИЗ ФОРМУЛЫ DUPONT Рентабельность собственного капитала Оборачиваемость активов Прибыльность всей деятельности Структура источников средств разы разы разы разы 0,29 - 0,35 0,90 0,36 108% разы разы разы разы - - Изменение рентабельности собственного капитала Влияние оборачиваемости всех активов Влияние прибыльности деятельности Влияние структуры источников Контроль Рентабельность характеризует компанию с точки зрения получения доходов на вложенный капитал. Рентабельность всего капитала отражает величину чистой прибыли, приходящейся на рубль вложенного в компанию капитала. Рентабельность собственного капитала отражает величину чистой прибыли, приходящейся на рубль собственного капитала компании, иными словами, характеризует эффективность деятельности компании с точки зрения ее владельцев. Анализируемая компания характеризуется высокими показателями рентабельности капитала (табл. 6). На конец анализируемого периода рентабельность всего капитала составляет 32% годовых (+4% по сравнению с предыдущим годом). На 1.01.07 г. рентабельность собственного капитала составляет 35% годовых (+5% по сравнению с предыдущим годом). Для анализа эффективности управления структурой источников финансирования компании рассчитывается показатель - эффект рычага. 20 Снижение или увеличение рентабельности собственного капитала зависит от средней стоимости заемного капитала и размера финансового рычага. Финансовым рычагом компании называют взаимосвязь прибыли компании с соотношением заемного и собственного капитала. На 1.01.07 г. величина эффекта рычага составила: 3%. Эффект рычага положительный - увеличение заемного капитала повышает рентабельность собственного капитала. е) Анализ оборачиваемости Анализ оборачиваемости позволяет охарактеризовать эффективность управления активами компании и его влияние на финансовое положение компании. Таблица 7 Показатели оборачиваемости Наименования позиций Ед. Даты изм. 01.01.2006 01.01.2007 ОБОРАЧИВАЕМОСТЬ ПО ОТНОШЕНИЮ К ВЫРУЧКЕ ОТ РЕАЛИЗАЦИИ КОЭФФИЦИЕНТЫ ОБОРАЧИВАЕМОСТИ (в годовом измерении) Оборачиваемость активов разы 0,94 Период оборота всех активов дни 381 399 Оборачиваемость постоянных активов разы 2,09 1,49 Период оборота постоянных активов дни 172 240 Коэффициент износа постоянных активов % 0,90 - - Оборачиваемость оборотных (текущих) активов разы 1,72 2,27 Период оборота оборотных (текущих) активов дни 209 159 Оборот запасов материалов дни 29,1 28,9 Оборот незавершенного производства дни 11,8 12,3 Оборот готовой продукции и товаров дни 1,8 1,8 Оборот дебиторской задолженности дни 31,1 32,7 Оборот прочих оборотных активов дни 114,1 67,2 "Затратный цикл" дни 187,9 142,9 Оборот кредиторской задолженности дни 7,3 7,3 Оборот расчетов с бюджетом и персоналом дни 5,3 4,2 Оборот прочих краткосрочных обязательств дни 11,0 0,8 "Кредитный цикл" дни 23,6 12,3 "Чистый цикл" дни 164,3 130,7 Оборот запасов материалов дни 57,1 61,6 Оборот незавершенного производства дни 20,6 23,0 Оборот готовой продукции и товаров дни 2,9 3,0 Оборот дебиторской задолженности дни 31,1 32,7 Оборот прочих оборотных активов дни 185,7 111,6 Оборот кредиторской задолженности дни 13,4 13,5 Оборот расчетов с бюджетом и персоналом дни 8,8 7,1 Оборот прочих краткосрочных обязательств дни 17,9 1,3 РАСЧЕТ "ЧИСТОГО ЦИКЛА" ОБОРАЧИВАЕМОСТЬ ПО ОТНОШЕНИЮ К ИНДИВИДУАЛЬНЫМ БАЗАМ 21 На конец анализируемого периода оборачиваемость всех активов составляет 0,90 что соответствует периоду оборота всех активов 399 дней. Для оборотных активов период составляет 159 дней, период оборота внеоборотных активов 240 дней. При расчете периодов оборота по отношению к выручке от реализации особое значение имеют три основных показателя: период оборота текущих активов (без учета денежных средств), период оборота текущих пассивов (без учета кредитов) и разница между указанными значениями. Период оборота оборотных активов за исключением денежных средств - «затратный цикл». Чем больше затратный цикл, тем больший период времени деньги «связаны» в текущих активах. Период оборота всех текущих пассивов за исключением краткосрочных кредитов - «кредитный цикл». Чем больше «кредитный цикл», тем эффективнее предприятие использует возможность финансирования деятельности за счет участников производственного процесса. Разность между затратным циклом и кредитным циклом получила название «чистый цикл». Чистый цикл - показатель, характеризующий организацию финансирования производственного процесса. На конец анализируемого периода «затратный цикл» компании составил 143 дня. На конец анализируемого периода «кредитный цикл» компании составил 12 дней. На конец анализируемого периода «чистый цикл» компании составил 131 день (рис.2). 22 200 180 160 140 120 "Затратный цикл" 100 "Кредитный цикл" "Чистый цикл" 80 60 40 20 0 2006 2007 Рис. 2. Периоды оборотов текущих активов и пассивов Для характеристики управления отдельными элементами оборотных активов и краткосрочных обязательств выполнен расчет периодов оборота к индивидуальным базам. Период оборота производственных запасов, характеризующий среднюю продолжительность хранения производственных запасов на складе, составляет 62 дня. Период оборота незавершенного производства, характеризующий продолжительность цикла производства продукции, составляет 23 дня. Компания производит продукцию со средним циклом изготовления. Период оборота готовой продукции на складе, характеризующий продолжительность хранения готовой продукции на складе, составляет 3 дня. Период оборота дебиторской задолженности, характеризующий средний срок оплаты покупателями выставленных счетов, составляет 33 дня. Период оборота кредиторской задолженности, характеризующий период оплаты счетов поставщикам со стороны самой компании, составляет 14 дней. Сравнение периодов оборота дебиторской и кредиторской задолженности позволяет сделать следующие выводы: отсрочка по оплате 23 счетов со стороны покупателей больше, чем отсрочка по оплате счетов поставщикам (менее выгодные условия). Период оборота предназначенный для расчетов диагностики с бюджетом и возникновения персоналом, сверхнормативной задолженности перед бюджетом или персоналом, составляет 7 дней. ж) Анализ прибыльности текущей деятельности Прибыльность характеризует компанию с точки зрения получения прибыли на вложенные в текущую деятельность средства. Прибыльность продаж показывает долю прибыли от продаж в выручке от реализации. Таблица 8 Показатели прибыльности текущей деятельности компании Наименования позиций Прибыльность продаж Прибыльность всей деятельности Прибыльность переменных затрат Прибыльность постоянных затрат Прибыльность всех затрат Ед. Даты изм. 01.01.2006 % % % % % 01.01.2007 39% 29% 75% 397% 63% 40% 36% 79% 413% 66% Маржинальная прибыль Ценовой коэффициент Производственный рычаг тыс. руб. % % 57542582 48% 1,3% 69351838 49% 1,2% Точка безубыточности "Запас прочности" тыс. руб. % 23979400,4 80% 27339840,9 81% -0,07 -0,01 -0,04 -0,03 0,00 0,01 0,03 -0,03 0,00 0,00 Изменение "запаса прочности" Влияние объема реализации Влияние постоянных затрат Влияние цены Контроль разы разы разы разы На конец анализируемого периода прибыльность продаж составляет 40%. В течение анализируемого периода прибыльность продаж существенно не изменилась (+1% по сравнению с предыдущим годом). Компания характеризуется стабильным показателем прибыльности продаж. Прибыльность всей деятельности показывает долю чистой прибыли в выручке от реализации. На конец анализируемого периода прибыльность 24 всей деятельности составила: 36%. В течение анализируемого периода прибыльность всей деятельности выросла на 7%. Прибыльность всех затрат показывает, сколько прибыли от основной деятельности приходится на 1 денежную единицу общих текущих затрат. На 1.01.07 г. прибыльность затрат составила: 66%. За анализируемый период времени прибыльность затрат существенно не изменилась. Возможности компании по извлечению дополнительной прибыли за счет соотношения цен на реализуемую продукцию и цен на основное сырье, материалы характеризует ценовой коэффициент. Интерес представляет именно динамика коэффициента. В течение анализируемого периода ценовой коэффициент существенно не изменился и составил на конец анализируемого периода 49%. Для характеристики возможных темпов роста прибыли компании при изменении объемов реализации рассчитывается производственный рычаг. На конец анализируемого периода производственный рычаг составил 1,2%. Это означает, что при изменении выручки от реализации на 1% прибыль компании изменится на 1,2%. Компания с низким производственным рычагом - это компания, у которой в затратах преобладает переменные затраты. При благоприятной рыночной конъюнктуре - подобная структура затрат не будет способствовать максимизации прибыли. При неблагоприятной конъюнктуре - компания сможет минимизировать потери прибыли. В течение анализируемого периода производственный рычаг существенно не изменился. Точка безубыточности - минимально допустимый объем продаж, который покрывает все затраты на изготовление продукции, не принося при этом ни прибыли, ни убытков. На конец анализируемого периода точка безубыточности составляет 27 339 840,9 тыс. руб. В период с 1.01.06 г. по 1.01.07 г. величина точки безубыточности выросла на 3 360 440,5 тыс. руб. Изменения в структуре затрат в анализируемом периоде не произошло. 25 Оценка устойчивости прибыли организации к падению объемов продаж более корректна на основании «запаса прочности». На конец анализируемого периода «запаса прочности» составляет 81%. «Запас прочности» отражает, на сколько процентов может быть снижен объем реализации продукции, чтобы обеспечить безубыточность работы организации. В течение анализируемого периода времени «запас прочности» существенно не изменился. 26 2. Роль экономического анализа в управлении финансовохозяйственной деятельностью предприятия Рассмотрим роль анализа себестоимости. Внедрение действенного коммерческого расчета во все отрасли хозяйства, обеспечение лучших результатов при наименьших затратах, соблюдение строжайшего наблюдения за всеми режима слагаемыми экономии требуют производственной постоянного себестоимости, глубокого анализа затрат по статьям и элементам. При этом особенно тщательно должны анализироваться непроизводительные расходы и потери. Только повседневный контроль таких расходов и потерь, оперативный анализ факторов, их обусловивших, помогут исключить нерациональные траты живого и овеществленного труда. Поэтому анализ себестоимости на сегодняшний день является одним из наиболее актуальных способов, помогающим найти возможности повышения эффективности производства в целом и его отдельных участков. При анализе фактической себестоимости выпускаемой продукции, выявлении резервов и экономического эффекта от ее снижения используется расчет по экономическим факторам. Экономические факторы наиболее полно охватывают все элементы процесса производства – средства, предметы труда и сам труд. Они отражают основные направления работы коллективов предприятий по снижению себестоимости: повышение производительности труда, внедрение передовой техники и технологии, лучшее использование оборудования, удешевление заготовки и лучшее использование предметов труда, сокращение административно-управленческих и других накладных расходов, сокращение брака и ликвидация непроизводительных расходов и потерь. Экономия, обусловливающая фактическое снижение себестоимости, рассчитывается по следующему составу (типовому перечню) факторов: 27 Повышение технического уровня производства. 1. Данный фактор заключается в: – механизации и автоматизация производственных процессов; – внедрении новой, прогрессивной технологии, применении новых видов сырья и материалов; – улучшении использования имеющихся материальных ресурсов; – изменении конструкции и технических характеристик изделий; – прочих факторах, повышающие технический уровень производства. По данной группе анализируется влияние на себестоимость научнотехнических достижений и передового опыта. По каждому мероприятию рассчитывается экономический эффект, который выражается в снижении затрат на производство. Экономия от осуществления мероприятий определяется сравнением величины затрат на единицу продукции до и после внедрения мероприятий и умножением полученной разности на объем производства в планируемом году: Э ПТЗ 1 ПТЗ0 ВП где: Э – экономия прямых текущих затрат; ПТЗ1 – прямые текущие затраты после внедрения мероприятия; ПТЗ0 – прямые текущие затраты на единицу продукции до внедрения мероприятия; ВП – объем продукции в натуральных единицах от начала внедрения мероприятия до конца планируемого года. Одновременно должна учитываться и переходящая экономия по тем мероприятиям, которые осуществлены в предыдущем году. Ее можно определить как разность между годовой расчетной экономией и ее частью, учтенной в плановых расчетах предыдущего года. По мероприятиям, которые планируются в течение ряда лет, экономия исчисляется исходя из объема работы, выполняемой с помощью новой техники, только в отчетном году, без учета масштабов внедрения до начала этого года. 28 Снижение себестоимости автоматизированных систем может произойти управления, при создании использовании ЭВМ, совершенствовании и модернизации существующей техники и технологии. Уменьшаются затраты и в результате комплексного использования сырья, применения экономичных заменителей, полного использования отходов в производстве. Большой резерв таит в себе и совершенствование продукции, снижение ее материалоемкости и трудоемкости, снижение веса машин и оборудования, уменьшение габаритных размеров и др. 2. Совершенствование организации производства и труда. Снижение себестоимости может произойти в результате: – изменений в организации производства, формах и методах труда; – развития специализации производства; – совершенствования управления производством и сокращения затрат на него; – улучшения использования основных фондов; – улучшение материально-технического снабжения; – сокращения транспортных расходов; – прочих факторов, повышающих уровень организации производства. При одновременном совершенствовании техники и организации производства необходимо установить экономию по каждому фактору в отдельности и включить в соответствующие группы. Если такое разделение сделать трудно, то экономия может быть рассчитана исходя из целевого характера мероприятий либо по группам факторов. Снижение текущих затрат происходит в результате совершенствования обслуживания основного производства – развития поточного производства, повышения коэффициента технологических работ, сменности, улучшения упорядочения подсобно- инструментального хозяйства, совершенствования организации контроля за качеством работ и продукции. 29 Значительное уменьшение затрат живого труда может произойти при увеличении норм и зон обслуживания, сокращении потерь рабочего времени, уменьшении числа рабочих, не выполняющих норм выработки. Эту экономию можно подсчитать, если умножить количество высвобождающихся рабочих на среднюю заработную плату в предыдущем году (с начислениями на социальное страхование и с учетом расходов на спецодежду, питание и т. п.). Дополнительная экономия возникает при совершенствовании структуры управления предприятия в целом. Она выражается в сокращении расходов на управление и в экономии заработной платы и начислений на нее в связи с высвобождением управленческого персонала. При улучшении использования основных фондов снижение себестоимости происходит в результате: – повышения надежности и долговечности оборудования; – совершенствования системы планово-предупредительного ремонта; – централизации и внедрения индустриальных методов ремонта, содержания и эксплуатации основных фондов. Экономия исчисляется как произведение абсолютного сокращения затрат (кроме амортизации) на единицу оборудования (или других основных фондов) на среднедействующее количество оборудования (или других основных фондов). Совершенствование материально-технического снабжения и использования материальных ресурсов находит отражение в уменьшении норм расхода сырья и материалов, снижении их себестоимости за счет уменьшения заготовительно-складских расходов. Транспортные расходы сокращаются в результате уменьшения затрат на доставку сырья и материалов от поставщика до складов предприятия, от заводских складов до мест потребления; уменьшения расходов на транспортировку готовой продукции. 30 Определенные резервы снижения себестоимости заложены в устранении или сокращении затрат, которые не являются необходимыми при нормальной организации производственного процесса (сверхнормативный расход сырья, материалов, топлива, энергии, доплаты рабочим за отступление от нормальных условий труда и сверхурочные работы, платежи по регрессным искам и т. п.). Выявление этих излишних затрат требует особых методов и внимания. Их можно выявить проведением специальных обследований и единовременного учета, при анализе данных нормативного учета затрат на производстве, тщательном анализе плановых и фактических затрат на производство. 3. Изменение объема и структуры продукции. Данные изменения могут привести к относительному уменьшению условно-постоянных расходов, амортизационных отчислений на единицу продукции, изменению номенклатуры и ассортимента продукции, а также повышению ее качества. Условно-постоянные расходы не зависят непосредственно от количества выпускаемой продукции. С увеличением объема производства их количество на единицу продукции уменьшается, что приводит к снижению ее себестоимости. Относительная экономия на условно-постоянных расходах определяется по формуле: Э П ТП 100 где: ЭП – экономия условно-постоянных расходов; П – сумма условно-постоянных расходов в базисном году; Т – темп прироста товарной продукции по сравнению с базисным годом. 4. Улучшение использования природных ресурсов. Здесь учитывается: – изменение состава и качества сырья; 31 – изменение продуктивности месторождений, объемов подготовительных работ при добыче, способов добычи природного сырья; – изменение других природных условий. Эти факторы отражают влияние естественных (природных) условий на величину переменных затрат. Анализ их влияния на снижение себестоимости продукции проводится на основе отраслевых методик добывающих отраслей промышленности. Отраслевые и прочие факторы. 5. К ним относятся: – ввод и освоение новых цехов, производственных единиц и производств; – подготовка и освоение производства в действующих объединениях и на предприятиях; – прочие факторы. Необходимо проанализировать резервы снижения себестоимости в результате ликвидации устаревших и ввода новых цехов и производств на более высокой технической основе, с лучшими экономическими показателями. Значительные резервы заложены в снижении расходов на подготовку и освоение новых видов продукции и новых технологических процессов, в уменьшении затрат пускового периода по вновь вводимым в действие цехам и объектам. Расчет суммы изменения расходов осуществляется по формуле: Э ПО З З 1 0 Д1 ТП1 ТП0 где: ЭПО – изменение затрат на подготовку и освоение производства; З0, З1 – суммы затрат базисного и отчетного года; ТП0, ТП1 – объем товарной продукции базисного и отчетного года. Объектами анализа себестоимости продукции являются следующие показатели: 32 1) полная себестоимость товарной продукции в целом и по элементам затрат; 2) затраты на рубль товарной продукции; 3) себестоимость сравнимой товарной продукции; 4) себестоимость отдельных изделий; 5) отдельные элементы и статьи затрат. Экономического анализа играет важную роль на основе в управлении хозяйственной деятельностью предприятий. Рыночная экономика строится финансовых взаимоотношений между государственными учреждениями, коммерческими предприятиями, банками, фондовыми биржами и т.д. Взаимоотношения субъектов рынка представляют собой денежные отношения по поводу перераспределения денежных доходов, формирования и накопления фондов целевого назначения с целью расширения воспроизводства, удовлетворения социальных потребностей членов общества и интересов собственников. Отношения между субъектами рынка основываются на следующих принципах: экономическая и юридическая самостоятельность предприятия; становление свободной конкуренции; свободное ценообразование; недопустимость административного вмешательства государства в дела предприятия; здоровая финансово-рыночная система; государственная охрана основных принципов рыночной систему денежных экономики. Поскольку финансы представляют собой отношений субъекта в процессе его хозяйственно-финансовой деятельности, то роль их в оптимизации всех процессов деятельности представляется определяющей. Без финансовых ресурсов, стабилизации их источников, предприятие не может организовать взаимосвязанные процессы деятельности 33 на должном уровне и завершить их ожидаемым финансовым результатом прибылью. Наряду с этим учет и контроль за оптимальным использованием финансовых ресурсов дополняют успех бизнеса. С помощью экономического анализа каждый субъект рынка оценивает свое положение на макро и микро уровне, выявляет негативные и позитивные факторы, оказывающие влияние на все процессы деятельности, определяет меры по улучшению бизнеса, развитию его на перспективу и т.д. Предприятие представляет собой совокупность двух подсистем управляющей и управляемой. Управляющая подсистема включает отделы (службы) предприятия, которые функционально осуществляют руководство и контроль над работой конкретных объектов, процессов. В зависимости от специфики бизнеса могут создаваться наряду с аппаратом руководства предприятия такие отделы, как технический, коммерческий, производственный, бухгалтерия и т.д. Управляемая подсистема представляет собой процессы и объекты хозяйственной деятельности. Если это промышленное предприятие, то управляемая на нем система состоит из следующих элементов: техническое оснащение производства (техника, технология, оборудование); организация производства и труда (структура организации этих субъектов зависит от вида и типа производства: массовое, серийное и т.д.); формирование экономических (производственных) взаимоотношений между работниками предприятия; организация внешнеэкономических связей; организация социальных условий труда; организация природопользования. Повышение эффективности управления приведенной системой в значительной мере зависит от применяемой методики экономического анализа, т.е. совокупности приемов и способов расчетов и оценки показателей деятельности предприятия. В экономической литературе 34 используется комплексный подход к управлению и анализу такой системы. Именно комплексный объективность оценки экономический деятельности анализ предприятия способен и повысить эффективности управления его процессами. В повышении эффективности бизнеса заинтересованы все субъекты рынка, т.е. не только само предприятие, но и его учредители, собственники, банки и другие кредитные учреждения и т.д. Объективность оценки итогов деятельности предприятия, уровня использования производственных и финансовых ресурсов требуют комплексного подхода. В этой связи одним из перспективных видов экономического анализа современной экономики, но пока недостаточно полно разработанным, является комплексный анализ. Он основывается на системном подходе к экономическим процессам на предприятии, которые исследуются в динамике и во взаимосвязи со всеми частными элементами процессов и отражаются в системе показателей. Многообразие и сложность процессов деятельности предприятий требуют классификации этапов исследования, выделения первичных и вторичных элементов, их взаимной увязки. В этой связи разработки методологии комплексного экономического анализа основываются на создании взаимосвязанной системы показателей, наиболее полно и всесторонне охватывающей все элементы сложного хозяйственного и финансового механизма деятельности предприятия. При этом показатели группируются по экономически однородным признакам в блоки, которые затем увязываются в единую систему. Преимущества комплексного системного анализа выражаются в том, что позволяют осуществлять комплексный поиск резервов повышения эффективности производства. Их оценка позволяет представлять деятельность предприятия как единый механизм, выделять наиболее важные звенья и на их основе разрабатывать комплекс мероприятий по мобилизации не использованных резервов. 35 Проведение комплексного экономического анализа требует не только соответствующей информационной базы, но и четкой классификации факторов влияющих на деятельность предприятия. Основу классификации составляет деление их по характеру воздействия на результативные показатели (экстенсивные и интенсивные). Экстенсивные факторы обуславливают количественный прирост результативного показателя, т.е. за счет расширения сферы его воздействия, как во времени, так и в пространстве. Специфику показателей, на которые рассчитывается влияния факторов, определяет их набор в алгоритме расчета. Количественный характер воздействия этих факторов проявляется в необходимости их количественного увеличения, чтобы обеспечить прирост результативного показателя. Однако для повышения эффективности бизнеса, мер количественного, т.е. экстенсивного воздействия недостаточно. Каждое предприятие стремится усилить воздействие интенсивных факторов, в которых проявляется степень усилий предприятия, напряженности труда в бизнесе. В частности, если предприятие не будет обеспечивать рост производительности труда, повышение фондоотдачи по всем используемым ресурсам, рентабельности капитала и т.д., то не сможет поддерживать расширенное воспроизводство и успех бизнеса на перспективу. Анализ хозяйственной деятельности представляет собой метод научного исследования явлений и процессов, в основе которого лежит изучение составных частей, элементов изучаемой системы с целью выявления ее характеристик и тенденций развития. Основная цель анализа сводится к оценке текущего состояния экономического объекта управления и выделения трендов, определяющих дальнейшее его развитие. Следовательно, проведение анализа сложных экономических объектов будет состоять из следующих основных этапов: 1) выделение анализируемого объекта из окружающей среды; 36 2) расчленение объекта на составляющие, поддающиеся описанию и оценке; 3) описание и формализация всех составляющих объекта; 4) определение внешних и внутренних факторов, влияющих на состояние объекта; 5) выбор и обоснование показателей для проведения оценки состояния каждой составляющей объекта; 6) сбор необходимой информации и проведение оценки состояния каждой составляющей объекта и определение тенденций их развития; 7) композиция составляющих объекта анализа и проведение комплексной оценки текущего состояния объекта с учетом взаимодействия всех его составляющих; 8) определение тенденций развития состояния объекта управления. Таким образом, на современном этапе одной из основных задач экономического анализа является обеспечение достоверной информацией, необходимой для принятия эффективных решении в процессе управления народным хозяйством в целом и всех его отраслей, а также отдельных предприятий. Деятельность любого предприятия должна быть целенаправленной, то есть предполагается, что в ее результате будет получен определенный результат, зависящий от ресурсов, находящихся в распоряжении предприятия, степени учета факторов риска, состояния внешней и внутренней среды предприятия, условий во внешней среде. Практика показывает, что в результате влияния множества факторов социальноэкономического и политического характера возникают проблемные ситуации, в которых полученные результаты отличаются от ожидаемых или запланированных. В этой связи возникает ряд вопросов, решение которых без анализа просто невозможно: выявление причин сложившейся ситуации, выбор 37 наиболее эффективной альтернативы среди множества заданных альтернатив, целесообразное использование ресурсов предприятия и т.п. Таким образом, можно сделать вывод, что анализ в управлении предприятием имеет очень большое непреходящее значение как источник получения достоверной информации и является важным этапом в ходе принятия любого управленческого решения. Анализ изучается многими науками. Но анализ финансово-хозяйственной деятельности и ее конечных результатов определяет исключительно область экономического анализа. Анализом в широком смысле этого слова занимается теория экономического анализа, а в профессиональном смысле экономический анализ финансовохозяйственной деятельности позволяющими определить предприятия характеристики определяется методами, текущего состояния производственного процесса и перспектив его развития в соответствии с тенденциями развития внешней среды. Экономический анализ тесно связан с планированием хозяйственной деятельности предприятия. Нестабильность и неопределенность будущего в условиях рынка привела к тому, что планирование от прошлого к будущему (от достигнутого), широко практиковавшееся в нашей стране ранее, стало неэффективным. Отсюда стала вполне очевидна невозможность принятия решения без предварительного определения стратегического плана на перспективу. Следовательно, выполнять планирование необходимо в соответствии с заданной целью с учетом тенденций развития окружающей среды предприятия, т.е. осуществлять планирование от заданной цели, или от требуемого состояния производства к настоящему или текущему его состоянию, определяя эффективные условия и необходимые ресурсы для достижения заданной цели. 38 3. Анализ себестоимости на примере кислородноконвертерного цеха №1 ОАО «НЛМК» Основными задачами анализа себестоимости являются: а) изучение структуру и динамики затрат на производство продукции; б) оценка выполнения плана по себестоимости продукции; в) выявление и оценка влияния отдельных факторов на динамику показателей и выполнения плана по себестоимости; г) изучение динамики себестоимости отдельных видов продукции; д) выявление резервов снижения себестоимости и разработка соответствующих мероприятий. Источниками информации служат: планы и отчеты по себестоимости продукции; статистическая отчетность 5-з; форма № 5 бухгалтерской отчетности; данные управленческого учета. Сначала рассмотрим анализ общей суммы расходов на производство продукции. При планировании расходов на производство продукции используют 2 группировки: - группировка затрат по экономическим элементам; - группировка затрат по статьям калькуляции. При анализе группировки расходов по экономическим элементам дается оценка динамики и влияния факторов на материалоемкость, энергоемкость, зарплатоемкость и амортизационоемкость. С помощью второй группировки анализируется резервы снижения расходов на производство продукции. Произведем расчет затрат на производство продукции по экономическим элементам. 39 Анализ затрат на производство продукции начинается с анализа сметы затрат. В смету затрат на производство продукции включаются все затраты, необходимые для производства запланированного объема продукции, сгруппированные по признаку однородности, независимо от места их применения и сферы назначения. Смета затрат по предприятию в целом формируется на основе смет затрат основных подразделений (центров затрат), в которых, в свою очередь, учитывались сметы вспомогательных и. обслуживающих цехов. Элементами сметы являются: материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация и прочие затраты. Поэтому группировка по экономическим элементам используется для планирования снабжения производства материалами, анализа процесса производства, регулирования фонда оплаты труда и объема денежных средств, участвующих в расчетах предприятия. Смета затрат на производство по экономическим элементам охватывает все затраты конкретного периода вне зависимости оттого, связаны они непосредственно с деятельностью по производству продукции или нет. Чтобы определить действительную величину затрат на производство продукции, т.е. себестоимость, итоговые величины сметы затрат на производство необходимо откорректировать на величину непроизводственных затрат, на изменение остатка средств по бухгалтерскому счету «Расходы будущих отчетных периодов», а также на изменение остатков незавершенного производства. В результате этих корректировок получим себестоимость выпуска продукции, т.е. общую сумму затрат, связанных с выпуском продукции. После группировки и перегруппировки экономических элементов затрат по статьям калькуляции эта общая сумма затрат может быть распределена между отдельными видами продукции. Это, в свою очередь, позволяет, 40 исходя из данных об объемах выпуска отдельных видов продукции, рассчитать себестоимость единицы продукции каждого вида. Таблица 9 Расходы на производство продукции в ККЦ-1 Элементы затрат 1. Материальные затраты 2. Затраты на оплату труда 3. Амортизация 4. Прочие затраты 5. Общая сумма расходов на производство продукции в том числе: переменные расходы постоянные расходы Расходы, тыс.руб. план отчет 5567010 66067,7 39149,9 876580,9 6548808,5 6344002,4 83555,1 40811,6 837945,4 7306314,5 Отклонение 2563,2 17487,4 1661,7 -158,1 757506 Структура расходов, % план отчет Отклонение 85,01 86,83 1,82 1,01 1,14 0,13 0,60 0,56 -0,04 13,39 11,47 -1,92 100,0 100,0 0,00 4500996,08 4966832,60 465836,52 68,73 2047812,42 2339481,90 291669,48 31,27 67,98 32,02 -0,75 0,75 Общая сумма расходов изменяется под влиянием следующих факторов: объем производства продукции; сортамент выпущенной продукции; уровень переменных расходов на единицу продукции; абсолютная сумма постоянных расходов. Общая факторная модель выглядит следующим образом: 1) Для дальнейшего анализа рассчитывается плановая сумма расходов, пересчитанная на фактический объем производства. 2) , IQ = 1,0427 3) 4) , Iсорт = 0,9781 41 5) 6) 7) 8) Причинами повышения цен на ресурсы могут быть изменение ресурсоемкости продукции и уровня цен на ресурсы. Рассмотрим анализ себестоимости по отдельным видам продукции. Он производится путем сопоставления отчетных и плановых калькуляций. В результате такого анализа устанавливаются отклонения по статьям калькуляции и причины этих отклонений. Расчет производственной себестоимости стали производится по маркам. В расчетной таблице заполняются колонки «Наименование», «Выпуск из производства», «по плану», «фактически». В конце таблицы имеются итоговые строки по выпуску и по сдаче. При анализе подсчитываются потери от брака, так же по маркам стали, где указывается их количество, цена и сумма. Пример анализа себестоимости стали произведенной за год приведен в приложении 1. Из него видно, что таблица содержит данные по статьям затрат, планируемым и фактическим затратам, об увеличении или уменьшении затрат за счет норм и за счет изменения цен. К анализу прилагаются пояснительные записки (приложение 2), которые должны объяснять факторы, повлиявшие на себестоимость стали. 42 Калькуляция себестоимости стали цеха ККЦ-1 состоит из следующих основных статей: 1. «Сырье и основные материалы», включают в себя: чугун, лом, ферросплавы, железо из руды, агломерата, окатышей и других раскислителей. Указанное сырье и основные материалы образуют металлическую шихту сталеплавильного производства. Металлическую шихту планируют и рассчитывают по каждому калькулируемому виду (группе марок) стали. Жидкий чугун из миксера списывается с учетом потерь в миксере от угара и в скрап, и на шлак, который приходуется непосредственно по месту возникновения в ККЦ-1. Себестоимость чугуна из миксера рассчитывается, исходя из себестоимости залитого чугуна в течение месяца и себестоимости переходящих остатков на начало и конец месяца. Ферросплавы, легирующие добавки, лом и раскислители показываются по их средневзвешенной цене с учетом остатка на начало месяца и поступления (прихода) в отчетном месяце. По каждой группе сырья и основных материалов и в целом по металлической шихте приводится итог по количеству и стоимости. По чугуну, лому и отходам исчисляется их средневзвешенная цена. 2. «Отходы». В этом разделе показывается скрап, обрезь при производстве на установках непрерывного литья заготовок стали (УНРС), шлам, окалина и угар. К отходам относится часть заданных в переработку сырья, основных материалов, потерявшая в процессе переработки полностью или частично качества исходных материалов и по технологии производства не используемая для выработки продукции, а также часть полуфабрикатов, удаляемая при их переработке. Отходы планируются и рассчитываются по каждому калькулируемому виду (группам марок, марок стали). В калькуляции себестоимости стали все виды отходов оцениваются по установленным твердым ценам. 43 Показываемые в калькуляции отходы исключаются по количеству и сумме из итога заданных в переработку исходных материалов. Таким образом учет отходов производится с соблюдением всех требований, предъявляемых к данной статье. 3. По статье «Брак» показываются: а) брак, выявленный в конвертерном цехе; б) брак-скрап аварийный; в) брак, выявленный на первом переделе в перерабатывающих цехах; г) брак, выявленный на складах у потребителей, если эти слитки (литые заготовки) выплавлялись в текущем году. Браком считается продукция, технические показатели которой не соответствуют по своему качеству, размеру, форме и показателям, установленным стандартам или техническим условиям и которая не может быть использована по своему прямому назначению, или принята по другим стандартам или техническим условиям. В отчетных калькуляциях отнесение продукции к браку происходит на основании актов службы технического контроля и рапортов цеха о производстве. Брак, как и отходы, исключаются по количеству и сумме из итога заданных в переработку исходных материалов. Масса этих материалов, полученная после вычетов отходов, угара и брака, должна равняться массе годной продукции. 4. «Добавочные материалы» по отдельным наименованиям показываются только в сводных калькуляциях по цеху с указанием количества, цены и суммы. К добавочным материалам относятся: а) окислители – агломерат железорудный и окатыши; б) флюсы – известняк, известь, доломит, шпат плавиковый, песок и другие; в) заправочные материалы – доломит сырой и обожженный, магнезит. 44 В составе добавочных материалов показываются отдельно защитные смеси. 5. «Расходы по переделу, на подготовку и освоение производства, общезаводские и прочие производственные» включают следующие статьи: «Технологическое топливо», в которой показываются виды топлива, используемого на технологические переделы, включает расход природного газа и кокса металлургического; «Использование отходящего тепла», по которой снимается в уменьшение расходов по переделу сталеплавильного производства стоимость тепла, используемого на котлах-утилизаторах; «Энергетические затраты», в которой показываются: электроэнергия, пар, вода техническая, сжатый воздух, кислород, осушенный воздух, кислород, расходуемый для резки заготовок, аргон, азот; «Оплата труда по цеху» в которой отражаются выплаты всему цеховому персоналу из фонда оплаты труда и других источников, включая премии, поощрительные и компенсирующие доплаты и надбавки, относимые на себестоимость продукции; «Отчисления в общественные фонды на социальные нужды» включает: отчисления на государственное социальное страхование по установленным нормам в соответствии с действующим положением; отчисления по обязательному медицинскому страхованию; производимые в соответствии с действующим законодательством; отчисления в государственный фонд занятости; «Затраты на ремонт и содержание основных фондов» приводится в стоимостном выражении. Затраты на все виды ремонтов основных фондов: текущих, средних и капитальных относятся на себестоимость; «Амортизация основных фондов», в которой показывается сумма амортизационных отчислений, предназначенных для полного 45 восстановления основных производственных фондов сталеплавильного цеха. В отчетных первоначальной калькуляциях (балансовой) амортизация стоимости всех начисляется основных от средств, фактически находящихся в эксплуатации; «Сменное оборудование» включает в себя суммы погашения сменного оборудования, инструментов и малоценного и быстроизнашивающегося инвентаря, учитываемого в составе оборотных средств, а также расход меди в кристаллизаторах; «Затраты показываются по внутризаводскому расходы по перемещению перевозке продукции грузов», и отходов где по внутризаводским путям, а также расходы по другим перевозкам, производимым для цехов предприятия железнодорожным, автомобильным и другими видами транспорта; «Прочие расходы по цеху» включает платежи по обязательному страхованию имущества цеха и затраты на оплату процентов по краткосрочным кредитам банков, затраты по технике безопасности, услуги цехов ОТК, связи и т.д. 6. «Общекомбинатовские расходы», которые включают следующие затраты: а) Расходы на содержание комбинатоуправления: заработная плата с отчислениями; амортизация; содержание ОС; внутрикомбинатовское перемещение; расходы по ремонту ОФ; служебные разъезды; командировки; услуги связи; прочие расходы. б) Расходы общекомбинатовского назначения: содержание охраны; содержание и ремонт зданий и объектов общекомбинатовского назначения; содержание лабораторий; расходы на природоохранные мероприятия; подготовка кадров; прочие расходы. в) Налоги, сборы и прочие отчисления: комиссионные и банковские расходы; процент за кредит; налог на пользование дорог; налог на землю; налог на загрязнение окружающей 46 среды; налог с владельцев транспортных средств; страховые платежи; прочие отчисления. г) Общезаводские непроизводительные расходы (возмещение ущерба здоровью вследствие производственных травм). 7. «Потери от брака», в которой показываются потери от брака, выявленного в других цехах своего завода и у потребителей. По этой статье показываются также потери от брака стали, выявленного на складе, если эта сталь выплавлялась в прошлом году, а брак выявлен в текущем году. 8. «Производственная себестоимость выплавленной стали» показывает количество всей выплавленной стали, как прошедшей все производственные операции и принятой отделом технического контроля, так и оставшейся в незавершенном производстве. К незавершенному производству в конвертерных цехах относятся слябы: а) не прошедшие всех стадий производства; б) прошедшие все стадии производства, но не осмотренные и не принятые ОТК; в) принятые ОТК, но не сданные цеху-потребителю и на склад. 9. «Производственная себестоимость выпущенной из производства стали» отражает количество и себестоимость выпущенной годной продукции, принятой ОТК и сданной цеху – потребителю и на склад. Включение расходов в статьи правомерно, отвечает требованиям методических рекомендаций и особенностям технологического процесса цеха. Детальная расшифровка затрат по каждой статье сокращает риск допущения ошибок и является необходимой процедурой для данного цеха. Записи по счетам бухгалтерского учета произведены правильно с точным отнесением сумм. Порядок распределения общекомбинатовских расходов между объектами калькулирования. 47 По ОАО «НЛМК» определяется процент ОКР к расходам по переделу, а затем пропорционально затратам по переделу общие затраты по ОКР распределяются по цехам. Общекомбинатовские расходы распределяются между видами стали, на которые составляются сортовые калькуляции, пропорционально количеству выплавленной стали в приведенном весе. Расчет стоимости незавершенного производства на конец месяца. Осуществляется как средневзвешенная от суммы затрат по выплавленной стали за месяц плюс сумма затрат по незавершенному производству на начало месяца деленное на сумму объема выплавки и незавершенного производства на начало месяца. Произведем расчеты по следующим маркам стали: 08ГСЮТ, 17Г1СУ, Э3А, 10ХНДП, 65Г, 08Ю. 08ГСЮТ 17Г1СУ Э3А 10ХНДП 65Г 08Ю Всего 9370 6722 12386 2486 8194 693755 188571 9370 6722 12386 2486 8194 694567 151508 2677,94 25092,3 2687,95 25186,1 706 2831,81 19035,5 2455,95 16509,0 506 2881,02 35684,3 2704,22 33494,5 933 3961,66 9848,7 2665,97 6627,6 187 2356,92 19312,5 2618,87 21459,0 617 2240,45 1554323,3 2395,85 1664078,2 52301 2245,31 423401,4 2947,03 446498,9 11409 2780,98 2512,93 2789,66 2745 2693,99 2478,46 2666,84 Оптовая цена, руб. факт Полная себестоимость руб. план Производственная себестоимость план факт на 1т., всего, на 1т., всего, руб. тыс.руб. руб. тыс.руб. Товарный выпуск, т. Наименование марок стали Выпуск, тонн 1т., Таблица 10 Анализ себестоимости конвертерной стали 2996,81 2711,94 2991,88 2949,66 2901,07 2699 2875,06 По данным таблицы можно судить о том, что фактическая себестоимость была выше плановой и что лишь небольшая доля всей стали отгружается в виде товарной продукции (7,53%). Средняя величина затрат на рубль товарной продукции составила 92,75 копейки. Полный анализ себестоимости приведен в приложении 1. Дальнейший анализ помогает выяснить причины отклонения фактической себестоимости от плановой. Изменение затрат на металлошихту обусловлено изменением норм (- 29413,7 тыс.руб.), в том числе за счет норм расхода (-28443,9 48 тыс.руб.) и за счет состава заданного (-969,8 тыс.руб.) и изменением цен своего производства (811173,6 тыс.руб.) и покупных цен (- 9113,6тыс.руб.). Произошло также увеличение по сравнению с планом стоимости отходов и брака на 2914,7 тыс. руб., что обусловлено снижением по сравнению с планом себестоимости заданного за вычетом отходов и брака за счет норм (- 32328,4тыс.руб.) Косвенные расходы – это расходы по переделу и общехозяйственные расходы. Анализ по ним сведен в таблицу . Таблица 11 Анализ расходов по переделу и общехозяйственных расходов 3 4 5 6 Скорректированные расходы по плану, руб. 7 3,37 0,05 3,42 90 90 90 3,03 0,05 3,08 10 10 10 0,34 0,01 0,35 3,28 0,05 3,34 3,77 0,06 3,83 0,4 0,01 0,41 0,25 0,00 0,26 0,49 0,01 0,49 1,82 90 1,64 10 0,18 1,77 1,86 0,04 0,13 0,09 40 100 100 10 34 34 100 0,40 0,09 4,94 0,26 9,05 0,61 9,05 1,00 0,09 4,80 2,57 29,7 47,37 22,26 5,79 12,93 8,95 0,66 0 5,21 2,8 28,26 45,88 22,48 5,84 13,32 -0,1 -0,35 -0,09 0,27 0,22 -1,44 -1,49 0 0 0 9,05 0,59 0,00 -0,14 2,31 5,69 7,64 1,99 13,32 100 60 90 100 100 66 66 - 11,81 14,61 3,80 -0,39 -0,1 -0,34 -0,09 0,41 0,23 -1,44 -1,49 0,22 0,06 0,39 100,42 35 54,07 151,57 154,49 0 51,15 2,92 100 20 5 9,34 0,94 130,58 3,66 9,34 4,57 255,39 71,14 9,34 4,68 258,00 73,16 0 0 -1,12 0 0,83 121,14 1,63 0 0,11 2,62 2,02 По плану в том числе Наименование статей затрат 1 Расходы по переделу 1. Технологическое топливо: Газ природный Газ коксовый Итого в условном топливе 2. Использование отходящего тепла 3. Энергетические затраты Электроэнергия Пар Вода Вода химически очищенная Сжатый воздух Кислород Итого 4. Расходы на оплату труда 5. Единый социальный налог 6. Амортизация 7. Расходы на ремонт и содержание основных средств 8. Внутризаводское перемещение грузов 9. Прочие расходы Итого расходов по переделу Общехозяйственные расходы сумма, руб. 2 9,05 1,01 0,09 4,94 2,58 29,7 47,37 22,48 5,84 13,32 постоянные переменные % % - 154,49 9,34 4,68 259,12 73,16 руб. 65 - - 80 95 3,74 134,24 69,50 руб. 2,32 29,70 47,37 14,84 3,86 - Отклонения от плана, руб. По отчету, руб 8 Всего 9 В том числе за счет объема произСметы водства расходов 10 11 Подводя итоги анализа себестоимости стали, произведенной в кислородно-конвертерном цехе №1, можно сказать, что все факторы в конечном итоге сводятся к двум группам: изменение объема производства и изменение сметы расходов. Общее отклонение себестоимости составляет 757506 тыс.руб., в том числе за счет объема производства (-24169,8 тыс.руб.), за счет сметы расходов (-27322,6 тыс.руб.). В смету расходов входят изменение норм расхода (-49396,7 тыс.руб.), изменение состава заданного (49 969,8 тыс.руб.). Изменение цен на материалы составило за счет собственного производства 820115,4 тыс.руб. и за счет покупных цен -35286,8 тыс.руб. ЗАКЛЮЧЕНИЕ Данная курсовая работа показывает важность и необходимость применения анализа финансового состояния и анализа себестоимости в деятельности предприятия. охарактеризовать, как Современное довольно состояние основательно анализа можно разработанную в теоретическом плане науку. Ряд методик используется в управлении производством на разных уровнях. В процессе выполнения данной работы была достигнута поставленная цель, то есть изучено, как проводится анализ и диагностика финансовохозяйственной деятельности предприятия. В первой главе по данным финансово-хозяйственной деятельности ОАО «НЛМК» был осуществлен анализ финансового состояния данного предприятия. Рассчитаны основные показатели, характеризующие финансовое состояние предприятия, такие как коэффициенты ликвидности, оборачиваемости, показатели рентабельности и прибыльности. В второй главе описана роль анализа в управлении финансово- экономической деятельностью предприятия. В третьей главе рассмотрены теоретические аспекты проведения анализа себестоимости и произведен анализ себестоимости продукции кислородно-конвертерного цеха №1 ОАО «НЛМК». Себестоимость характеризующий продукции уровень – один из основных организационно-технического показателей, развития предприятий, качество, результаты деятельности, темпы расширенного воспроизводства, финансовое состояние хозяйствующих субъектов. Анализ себестоимости продукции, работ и услуг позволяет выяснить тенденции изменения данного показателя, выполнения плана по его уровню, определить влияние факторов на его прирост и на этой основе дать оценку работы 50 предприятия по использованию возможностей и установить резервы снижения себестоимости продукции. Анализ себестоимости по статьям затрат дает возможность установить динамику отдельных статей и ее влияние на себестоимость продукции. Результат анализа позволяет видеть, под влиянием каких статей расходов сформировался тот или иной уровень себестоимости, в каких направлениях необходимо вести борьбу за снижение себестоимости. Наиболее тщательно должны анализироваться непроизводительные расходы и потери. Только повседневный контроль таких расходов и потерь, оперативный анализ факторов, их обусловивших, помогут исключить нерациональные затраты. 51 БИБЛИОГРАФИЧЕСКИЙ СПИСОК 1. Баканов М.И., Шеремет А.Д., Теория экономического анализа: Учебник. – 4-е изд. / Баканов М.И., Шеремет А.Д. – М.: «Финансы и статистика», 1999. – 288 с. 2. Герасименко Г.П., Маркарян Э.А., Финансовый анализ. / Герасименко Г.П., Маркарян Э.А. – М.: «Приор», 1997. – 256 с. 3. Ендовицкий Д.А., Комплексный анализ и контроль инвестиционной деятельности. / Ендовицкий Д.А. – М.: Финансы и статистика, 2001. – 350 с. 4. Ковалев В.В., Волкова О.Н., Анализ хозяйственной деятельности. / Ковалев В.В., Волкова О.Н. – М.: Вита-Пресс, 2000. – 492 с. 5. Прыкина Л.В., Экономический анализ предприятия: Учебник для ВУЗов. / Прыкина Л.В. – М.: ЮНИТИ-ДАНА, 2003. – 407 с. 6. Пястолов С.М., Экономический анализ деятельности предприятий: Учебное пособие. / Пястолов С.М. – М.: Академический Проект, 2004. – 576 с. 7. Савицкая Г.В., Анализ хозяйственной деятельности промышленного предприятия. / Савицкая Г.В. – М.: Экоперспектива, 1998. – 281 с. 8. Савицкая Г.В., Анализ хозяйственной деятельности предприятия. - 2-е изд., перераб. и доп. / Савицкая Г.В. – М.: Экоперспектива, 2000. – 604с. 9. Шеремет А.Д., Негашев Е.В., Методика финансового анализа. / Шеремет А.Д., Негашев Е.В. – М.: ИНФРА-М, 1999. – 338 с. 10. Юзов О.В., Анализ производственно-хозяйственной деятельности металлургических предприятий: Учебное пособие для вузов. – 2-е изд., доп. и перераб. / Юзов О.В., Седых А.Н. – М.: МИСиС, 2005, – 360 с. 11. Лактюшина З.Н., Комплексная оценка эффективности управления организацией с использованием финансовых коэффициентов/ Лактюшина З.Н.// Справочник экономиста. – 2005. - №8. – с. 48-56. 52 ПРИЛОЖЕНИЕ 1 53