Новая теория инвестиций

реклама

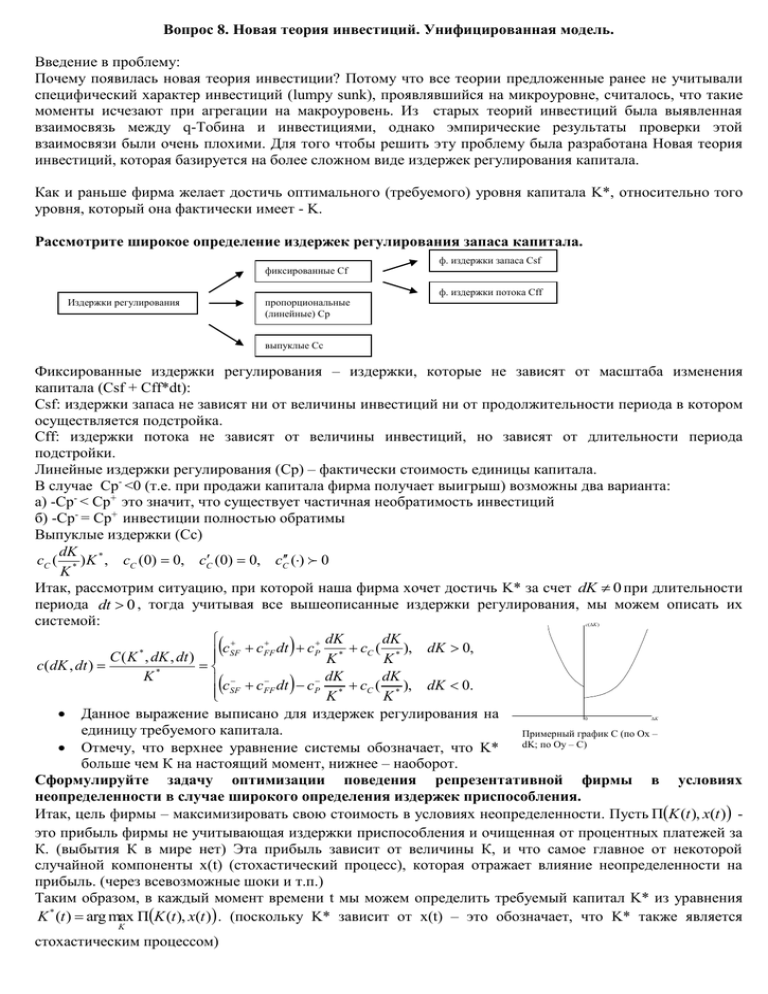

Вопрос 8. Новая теория инвестиций. Унифицированная модель. Введение в проблему: Почему появилась новая теория инвестиции? Потому что все теории предложенные ранее не учитывали специфический характер инвестиций (lumpy sunk), проявлявшийся на микроуровне, считалось, что такие моменты исчезают при агрегации на макроуровень. Из старых теорий инвестиций была выявленная взаимосвязь между q-Тобина и инвестициями, однако эмпирические результаты проверки этой взаимосвязи были очень плохими. Для того чтобы решить эту проблему была разработана Новая теория инвестиций, которая базируется на более сложном виде издержек регулирования капитала. Как и раньше фирма желает достичь оптимального (требуемого) уровня капитала K*, относительно того уровня, который она фактически имеет - K. Рассмотрите широкое определение издержек регулирования запаса капитала. ф. издержки запаса Csf фиксированные Cf Издержки регулирования пропорциональные (линейные) Сp ф. издержки потока Cff выпуклые Cс Фиксированные издержки регулирования – издержки, которые не зависят от масштаба изменения капитала (Csf + Cff*dt): Csf: издержки запаса не зависят ни от величины инвестиций ни от продолжительности периода в котором осуществляется подстройка. Cff: издержки потока не зависят от величины инвестиций, но зависят от длительности периода подстройки. Линейные издержки регулирования (Cp) – фактически стоимость единицы капитала. В случае Cp- <0 (т.е. при продажи капитала фирма получает выигрыш) возможны два варианта: а) -Cp- < Cp+ это значит, что существует частичная необратимость инвестиций б) -Cp- = Cp+ инвестиции полностью обратимы Выпуклые издержки (Сс) dK cC ( * ) K * , cC (0) 0, cC (0) 0, cC () 0 K Итак, рассмотрим ситуацию, при которой наша фирма хочет достичь K* за счет dK 0 при длительности периода dt 0 , тогда учитывая все вышеописанные издержки регулирования, мы можем описать их системой: dK dK cSF cFF dt cP * cC ( * ), dK 0, * C ( K , dK , dt ) K K c(dK , dt ) * K c c dt c dK c ( dK ), dK 0. FF P C SF K* K* Данное выражение выписано для издержек регулирования на единицу требуемого капитала. Примерный график С (по Ох – dK; по Оу – С) Отмечу, что верхнее уравнение системы обозначает, что K* больше чем К на настоящий момент, нижнее – наоборот. Сформулируйте задачу оптимизации поведения репрезентативной фирмы в условиях неопределенности в случае широкого определения издержек приспособления. Итак, цель фирмы – максимизировать свою стоимость в условиях неопределенности. Пусть ΠK (t ), x(t ) это прибыль фирмы не учитывающая издержки приспособления и очищенная от процентных платежей за К. (выбытия К в мире нет) Эта прибыль зависит от величины К, и что самое главное от некоторой случайной компоненты х(t) (стохастический процесс), которая отражает влияние неопределенности на прибыль. (через всевозможные шоки и т.п.) Таким образом, в каждый момент времени t мы можем определить требуемый капитал K* из уравнения K * (t ) arg max ΠK (t ), x(t ) . (поскольку K* зависит от x(t) – это обозначает, что K* также является c(ΔK ) 0 K стохастическим процессом) ΔK K (t ) - мера несбалансированности, опять же стохастический процесс. Итак, наша фирма K * (t ) встает перед вопросом – следует ли ей изменять величину своего капитала согласно Z (t ) . (это потребует издержек приспособления описанных выше) Введем Z (t ) Рассмотрим стоимость фирмы, в случае когда она не может подстраивать К и в случае наличия возможности подстройки: V Z (t ), K (t ) Et Π Z (τ ), K * (τ ) e r ( τ t ) dτ - стоимость фирмы, которая не может подстраивать свой * * t капитал. V Z (t ), K (t ) Et Z ( ), K * ( ) d C K * ( ), dK ( ), d e r ( t ) * - стоимость фирмы, которая может t подстраивать (а может и не подстраивать) свой капитал. Запишите и объясните экономический смысл уравнения Беллмана в модели (объясните взаимосвязь оценок стоимости фирмы, если она имеет возможность или не имеет возможности осуществлять инвестиции). Собственно уравнение Беллмана показывает оптимальный динамический выбор фирмы и дает связь между двумя вышеописанными стоимостями: V * Z (t ), K * (t ) ; dK * V Z (t ), K (t ) max где dZ (t ) * * * * V Z (t ) dZ (t ), K (t ) C K (t ), dK , dt K (t ) max dZ ( t ) Таким образом, смысл уравнения Беллмана в том, что фирма принимает решение в 2 этапа: 1. какова оптимальная величина подстройки капитала т.е. если инвестировать, то сколько. 2. имеет ли смысл вообще инвестировать или выгоднее оставить столько К, сколько есть. Из уравнения Беллмана получается взаимосвязь стоимостей фирмы при возможности инвестировать и при отсутствии оной: (называется «арбитражное условие») V * Z (t ), K * (t ) ΠZ (t ), K * (t ) dt e rdt EtV Z (t dt ), K * (t dt ) (первое слагаемое – поток прибыли за период пока фирма не инвестирует - dt, второе слагаемое – приведенный по ставке r поток прибыли, когда фирма инвестирует начиная с периода t+dt) (заметьте разницу в V и V*) Объясните экономическую интуицию условий первого порядка в модели (условий гладкости и соотношения стоимостей). Опишите стратегию поведения репрезентативной фирмы. Объясните природу возникновения стимула отложить инвестиции (природу существования диапазона бездеятельности). При определенных характеристиках стохастического процесса x(t) и функции прибыли можно получить аналитическое решение для функции стоимости. Подробности не нужны, переходим к результатам этого действа. Для этого переобозначим: Π Z (t ), K * (t ) V * Z (t ), K * (t ) V Z (t ), K * (t ) * , , , тогда π Z (t ) v Z ( t ) v Z ( t ) K * (t ) K * (t ) K * (t ) Уравнение Беллмана примет вид vZ (t ) max v* Z (t ) ; max v* Z (t ) dZ (t ) cdZ , dt dZ ( t ) Арбитражное условие примет вид v* Z (t ) π Z (t ) dt e rdt Et vZ (t dt ) Таким образом, при положительных издержках приспособления, фирме может быть выгодно отложить инвестиции – это происходит, когда v* Z (t ) max v* Z (t ) dZ (t ) cdZ , dt . Другими словами, если Z(t) dZ ( t ) близко к 1 фирме может быть выгоднее не подстраивать капитал, а подождать до тех пор, пока несбалансированность достигнет некоторого критического значения (обозначим L и U в случаях Z< 1 и Z>1 соответственно). В этом и заключается суть и природа существования диапазона бездействия: L<Z(t)<U. Поскольку Z(t) – это стохастический процесс, то оптимум вовсе не обязан совпадать с Z(t)=1. На основании данной мысли, а также того, что издержки приспособления для случая положительных и отрицательных инвестиций, как правило не совпадают, делается вывод о том, что целевые ориентиры фирмы, находящейся в L и U могут не совпадать. В точках L и U фирма осуществляет инвестиции, и выбирает такой объем приспособления капитала, что сразу после (мгновенных) инвестиций новое положение фирмы будет Z l и Z u соответственно. Определим u, l, U, L: Первый этап – сколько оптимально инвестировать. Взяв производную от стоимости фирмы max v* Z (t ) dZ (t ) cdZ , dt и приравняв к 0, получим 4 условия: dZ ( t ) vZ* ( L)' c P cC (l L) vZ* (l )' cP cC (l L) vZ* (U )' c P cC (u U ) vZ* (u )' c P cC (u U ) Это условия гладкости (smooth-pasting conditions) Второй этап – а стоит ли инвестировать вообще? Подставляем L, U, l и u в преобразованное уравнение Беллмана и смотрим когда стоимости равны (т.е. в какой точке фирме безразлично инвестировать или нет): v * ( L) v * (l ) cSF cP * (l L) cC l L v * (U ) v * (u ) cSF cP * (u U ) cC u U Это условие соотношения стоимостей (value-matching conditions). Эти 6 условий позволяют определить четыре неизвестных точки L, U , l и u , и функцию v* ( Z ) . Постройте график стоимости фирмы как функции меры несбалансированности капитала. Объясните его вид. v* ( Z ) Первое: функция стоимости фирмы от Z не является вогнутой на всей области определения. Вогнутость только в части диапазона бездеятельности max min ( Z Z Z ) и на краях Z>U и Z<L. Второе: функция стоимости фирмы имеет единственный максимум, достигаемый в некоторой точке Z Z * , лежащей в диапазоне между двумя целевыми точками. (напоминаю, что он не обязан быть равен 1) Постройте график зависимости предельного qL Z max l Z* u Z min U Z Тобина от меры несбалансированности капитала. В чем данная зависимость отличается от результатов базовой неоклассической теории инвестиций? В следствии того, что функция стоимости фирмы не является вогнутой на всей области определения, классическая связь q и I неверна. q(Z ) Определим предельный q-Тобина: q(Z ) 1 v'Z (Z ) Из условий гладкости получим: q( L) q(l ) q L 1 cP cC (l L) q(U ) q(u ) qU 1 cP cC (u U ) 1 Нарисуем график Функция стоимости фирмы достигает максимум в точке Z Z * , следовательно q( Z * ) 1 . На интервале L Z l существует точка Z Z max (точка перегиба функции стоимости), где предельное q-Тобина достигает локального максимума. Левее Z L Z l Z u Z U Z Z точки существует точка Z max Z Z , такая что q q(Z ) q( Z max ) . Аналогично, на интервале u Z U существует точка Z Z min (также точка перегиба функции стоимости), где предельное q-Тобина достигает локального минимума, и правее точки Z min` существует точка Z Z , для которой q q( Z ) q( Z min ) . max * min Что в данном случае можно сказать о функциональной зависимости инвестиций от предельного qТобина? Можно утверждать, что для q q инвестиции фирмы отрицательны и убывают со снижением предельного q-Тобина, а для q q инвестиции фирмы положительны и возрастают с ростом предельного q-Тобина. На интервале qU q q L инвестиции равны нулю. И наконец, на интервалах q q qU и q L q q инвестиции, как функция предельного q-Тобина, просто не определены, т.к. для одного и того же значения q-Тобина несколько значений Z и следовательно I. Объясните, что может быть причиной полной необратимости инвестиций? Вернемся к значению q-Тобина в важных точках: q(U ) q(u ) qU 1 cP cC (u U ) I (q ) при больших значениях c P данное выражение может обратиться в 0. Это обозначает, что при значительных издержках q qU qL q q дезинвестиций мы можем попасть в ситуацию, когда правее точки u фирма не будет снижать инвестиции вообще, т.е. не будет снижать инвестиции вообще. Тогда мы и получаем случай полной необратимости инвестиций: для q q инвестиции фирмы положительны и возрастают с ростом предельного qТобина, на интервале 0 qU q q L инвестиции равны нулю, а на интервале q L q q инвестиции, как функция предельного q-Тобина, не определены. I (q ) q(Z ) 1 0 qU Z L Z max l Z* u Z qL q q