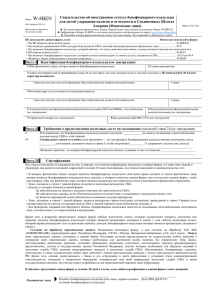

Инструкция к форме W-8BEN Министерство Финансов США Налоговая Служба США (Ред. Июль 2017) Свидетельство об иностранном статусе бенефициарного владельца для целей налогообложения и налоговой отчетности в США (физические лица) Ссылки в данном разделе относятся к Налоговому кодексу США, если не указано иное. Последующие изменения Для получения последней информации об изменениях, вносимых в форму W-8BEN и инструкции к ней, таких, как законодательство принятое после того, как они были опубликованы, пройдите по ссылке IRS.gov/ FormW8BEN. Что нового Небольшие обновления были внесены в форму W8BEN для приведения ее в соответствие с формой W8BEN-E. Примечание о взаимном обмене добавлено перед частью I; Строка 10 Части II обновлена для приведения ее в соответствие с формой W-8BEN-E; Первый пункт Части III пересмотрен для болшей ясности. Инструкции были обновлены, чтобы отразить временные и окончательные положения глав 3 и 4, опубликованных в январе 2017 года. В инструкциях содержится дополнительная информацию о том, когда в форме W-8BEN необходимо указывать иностранный TIN и дату рождения. Кроме того, в эти инструкции включена информация об использовании электронных подписей. Дополнительная информация. Для получения более подробной информации о FATCA перейдите по ссылке IRS.gov/FATCA. Основные инструкции Определения терминов, используемых в этих инструкциях, см. в разделе Определения далее. Цель формы Установление статуса для целей главы 3. Иностранные лица облагаются в США налогом по ставке 30% на доходы, которые они получают из источников в США: Проценты (в т. ч. определенные первоначальные эмиссионные скидки (OID)); Дивиденды; Арендные платежи; Роялти; Премии; Аннуитетные платежи; Оплата за оказанные или в счет будущих Jul 11, 2017 услуг; Замещающие платежи в операциях кредитования ценными бумагами; Прочие фиксированные или определяемые ежегодные или периодические поступления, прибыль или доходы. Этот налог взимается с валовой уплаченной суммы обычно путем удержания в соответствии с разделом 1441. Платеж считается совершенным в интересах бенефициарного владельца независимо от того, был ли он произведен непосредственно бенефициарному владельцу или другому лицу, такому, как посредник, агент или партнерство. Кроме того, в соответствии с требованиями раздела 1446, партнерство, осуществляющее торговлю или бизнес в Соединенных Штатах, должно уплачивать налог с распределяемой доли иностранного партнера в налогооблагаемых доходах партнерства, непосредственно связанных с этой деятельностью. Как правило, иностранное лицо, являющееся членом в партнерстве, и которое представляет форму W-8BEN для целей раздела 1441 или 1442, также будет соответствовать требованиям к документации согласно разделу 1446. Однако в некоторых случаях требования к документации в разделах 1441 и 1442 не соответствуют требованиям к документации раздела 1446. См. Правила в разделах с 1.1446-1 по 1.1446-6. Заметка. Владелец неучтенного субъекта (включая физическое лицо), а не сам неучтенный субъект, должен представить соответствующую форму W8BEN для целей раздела 1446. Если вы получаете определенные виды дохода, вы должны предоставить форму W-8BEN в целях: Подтвердить, что вы не являетесь лицом США; Заявить, что вы являетесь бенефициарным владельцем дохода, в отношении которого предоставляется форма W-8BEN, или иностранным партнером в партнерстве в соответствии с разделом 1446; и Если применимо, требовать пониженную ставку или освобождение от налогообложения в качестве резидента иностранного государства, с которым у Соединенных Штатов есть договор о подоходном налоге и который имеет право на получение льгот по этому договору. От вас также может потребоваться отправить форму W-8BEN для освобождения от предоставления внутренней информационной отчетности и дополнительного налогооблажения (по ставке Cat. No. 25576H дополнительного налогооблажения в соответствии с разделом 3406) для определенных видов доходов иностранных лиц, которые не подлежат налогооблажению по ставке 30% в соответствии с разделом 1441. Такие доходы включают в себя: Доход брокера; Краткосрочные доходы (183 дня и менее) OID; Проценты по банковским вкладам; Проценты, дивиденды, арендная плата или роялти за рубежом; Выручка от ставки, размещенной иностранцемнерезидентом в таких играх, как блэкджек, баккара, кости, рулетка или колесо фортуны. Вы должны отправить форму W-8BEN по запросу налогового агента, плательщика или FFI, независимо от того, заявляете ли вы о сниженной ставке или об освобождении от налогооблажения. Вам также следует предоставить форму W-8BEN лицу, занимающемуся урегулированием платежей (PSE), запрашивающему эту форму, если вы являетесь иностранным физическим лицом, получающим платежи в соответствии с разделом 6050W (транзакции по платежным картам и сторонние сетевые транзакции) в качестве участвующего получателя платежа. Однако, если платежи являются доходом, который эффективно связан с ведением торговли или бизнеса в США, вам следует вместо этого предоставить лицу, занимающемуся урегулированием платежей (PSE), форму W-8ECI. Не используйте форму W-8BEN, если вы: Являетесь иностранным лицом, документально подтверждающим свой иностранный статус, статус согласно главе 4 или претендующим на получение льгот в рамках налогового соглашения. Вместо этого используйте форму W-8BEN-E. Являетесь гражданином США (даже если вы проживаете за пределами США) или другим лицом США (включая проживающего в стране иностранца). Вместо этого используйте форму W-9, чтобы документально подтвердить свой статус в США. Действуете как иностранный посредник (то есть действуете не от своего имени, а от имени других в качестве агента, номинального держателя или попечителя). Вместо этой формы предоставьте форму W-8IMY. Являетесь физическим лицом-нерезидентом, которое требует освобождения от налогообложения на вознаграждение за независимые или зависимые личные услуги, оказанные в Соединенных Штатах. Вместо этого предоставьте Форму 8233 или Форму W-4. Получаете доход, который фактически связан с ведением торговли или бизнеса в Соединенных Штатах, если только он не распределяется между вами посредством партнерства. Вместо этого предоставьте форму W-8ECI. Если какойлибо доход, по которому вы предоставили форму W-8BEN, становится непосредственно связанным с деятельностью в США, это считается изменением обстоятельств, и форма W-8BEN становится не действительной в отношении этого дохода. Вы должны подать форму W-8ECI. См. Изменение обстоятельств далее. Предоставление формы W-8BEN налоговому агенту. Не отправляйте форму W-8BEN в Налоговое управление США (IRS). Вместо этого передайте ее лицу, которое запрашивает ее у вас. Как правило, это лицо, от которого вы получаете платеж, который кредитует ваш счет или партнерство, которое начисляет вам доход. FFI также может запросить у вас эту форму, чтобы подтвердить статус вашего счета, как отличный от статуса счета в США. Передайте форму W-8BEN лицу, запрашивающему ее, Налоговый агент или плательщик дохода может полагаться на надлежащим образом заполненную форму W-8BEN и рассматривать платеж, связанный с формой W-8BEN, как платеж иностранному лицу, который является бенифициарным владельцем уплаченных сумм. Если применимо, налоговый агент может полагаться на форму W-8BEN и применять пониженную ставку или освобождение от налогооблажения. Предоставьте форму W-8BEN налоговому агенту или плательщику прежде, чем доход будет выплачен или зачислен вам. Непредоставление формы W8BEN по запросу может привести к удержанию налога по 30% ставке налогооблажения иностранного лица или дополнительной ставке налогооблажения в соответствии с разделом 3406. Установление статуса для целей главы 4. Иностранное финансовое учреждение (FFI) может полагаться на правильно заполненную форму W8BEN, чтобы установить ваш статус как иностранного лица в соответствии с главой 4. Форма W-8BEN должна быть предоставлена в FFI по запросу. Невыполнение этого требования может привести к удержанию с вас, как с недобросовестного держателя счета, 30% налога с дохода, выплаченного или зачисленного вам из источников в Соединенных Штатах. См. Определение сумм, подлежащих удержанию, далее. Дополнительная информация. Для получения дополнительной информации и инструкций для налогового агента см. инструкции для лица, запрашивающего формы W-8BEN, W-8BEN-E, W-8ECI, W-8EXP и W-8IMY. Кто должен предоставлять форму W-8BEN Вы должны передать форму W-8BEN налоговому агенту или плательщику налогов, если вы являетесь иностранцем-нерезидентом, который является бенефициарным владельцем суммы, подлежащей налогооблажению, или если вы являетесь владельцем счета FFI, зарегистрировавшим себя в качестве иностранца-нерезидента. Если вы являетесь единственным владельцем неучитываемоого субъекта, вы являетесь бенефициарным владельцем дохода, полученного этим лицом. -2- Instructions for Form W-8BEN (Rev. 7-2017) до того, как вам будет произведен платеж, зачислены на ваш счет или выделены средства. Если вы не предоставите эту форму, налоговому агенту может потребоваться удержать налог по ставке 30% (в соответствии с главами 3 и 4), дополнительной ставке налогооблажения или по ставке, применимой согласно разделу 1446. Если вы получаете от одного налогового агента более одного вида дохода, по которым вы претендуете на различные налоговые льготы, он может по своему усмотрению потребовать от вас заполнить форму W8BEN по каждому виду дохода. Как правило, отдельная форма W-8BEN должна быть предоставлена каждому налоговому агенту. Примечание. Если вы владеете доходом или счетом совместно с одним или несколькими лицами, доход или счет будут рассматриваться налоговым агентом как принадлежащий иностранному лицу, являющемуся бенефициарным владельцем платежа, только если формы W-8BEN или W-8BEN-E предоставляются всеми владельцами. Однако, если налоговый агент или финансовое учреждение получает форму W-9 от кого-либо из совладельцев, платеж должен рассматриваться как совершенный лицу США, а счет - как счет в США. Срок действия формы W-8BEN. Как правило, форма W-8BEN остается в силе в целях установления иностранного статуса в течение периода, начинающегося с даты подписания формы и заканчивающегося в последний день третьего последующего календарного года, если только изменение обстоятельств не делает какую-либо информацию в форме неверной. Например, Форма W-8BEN, подписанная 30 сентября 2015 года, остается в силе до 31 декабря 2018 года. Однако при определенных условиях Форма W8BEN будет действовать в течение неопределенного времени, пока не произойдет изменение обстоятельств. Чтобы определить срок действия формы W-8BEN для целей главы 4, см. Правила, раздел 1.1471-3 (c) (6) (ii). Чтобы определить срок действия формы W-8BEN для целей главы 3, см. Правила, раздел 1.1441-1 (e) (4) (ii). Изменение обстоятельств. Если изменение обстоятельств делает какую-либо информацию в предоставленной вами форме W-8BEN неверной, вы должны уведомить налогового агента, плательщика или FFI, с которым у вас имеется счет, в течение 30 дней с момента изменения обстоятельств и подать новую форму W-8BEN или другую соответствующую форму. Если вы используете форму W-8BEN для подтверждения того, что вы являетесь иностранным лицом, смена адреса на адрес в Соединенных Штатах является изменением обстоятельств. Как правило, смена адреса в одной и той же стране или другой стране не является изменением обстоятельств. Однако, если вы используете форму W-8BEN для подачи заявления на получение льгот по налоговому соглашению, переезд в Соединенные Штаты или за пределы страны, в которой вы Jul 11, 2017 претендовали на получение льгот по налоговому соглашению, является изменением обстоятельств. В этом случае вы должны уведомить налогового агента, плательщика или FFI в течение 30 дней с момента переезда. Если вы станете гражданином США или иностранцем-резидентом после того, как отправите форму W-8BEN, вы уже не будете облагаться 30% ставкой налогооблажения согласно разделу 1441 или подоходным налогом на долю иностранного партнера в доходе, непосредственно связанном с деятельностью в США, в соответствии с разделом 1446. Если у вас счет в FFI, ваш счет может быть объектом отчетности FFI в соответствии с главой 4. Вы должны уведомить налогового агента, плательщика или FFI в течение 30 дней после получения гражданства США или статуса иностранцарезидента. Вам может потребоваться предоставить форму W-9. Для получения дополнительной информации см. Форму W-9 и инструкции к ней. Внимание. Вы можете быть резидентом США для целей налогообложения в зависимости от количества дней, когда вы физически находитесь в Соединенных Штатах в течение 3 лет. Смотрите публикацию 519 на IRS.gov/ Pub519. Если вы удовлетворяете основному критерию физического присутствия, вы должны уведомить налогового агента, плательщика или финансовое учреждение, в котором у вас есть счет, в течение 30 дней и предоставить форму W-9. Определения Владелец счета. Владельцем счета обычно является лицо, указанное или определенное как владелец или держатель финансового счета. Например, если владельцем или держателем финансового счета является партнерство, то партнерство, а не партнеры, является держателем счета, (с некоторыми исключениями). Тем не менее счет, которым владеет неучитываемая организация, состоящая из одного члена, считается принадлежащим единственному владельцу организации. Суммы подлежащие налогооблажению. Как правило, сумма, подлежащая удержанию в соответствии с главой 3, представляет собой сумму доходов из источников в Соединенных Штатах, которая является фиксированным или исчисляемым годовым или периодическим (FDAP) доходом. Доход FDAP - это все доходы, включенные в валовой доход, включая проценты (а также OID), дивиденды, арендную плату, роялти и компенсацию. Доход FDAP не включает большую часть прибыли от продажи имущества (включая рыночные дисконтные и опционные премии), а также другие специфические статьи дохода, описанные в разделе 1.1441-2 правил (например, проценты по банковским вкладам и краткосрочные OID). В рамках раздела 1446 сумма, подлежащая удержанию, представляет собой долю иностранного партнера в непосредственно связанных с Cat. No. 25576H деятельностью в США налогооблагаемых доходах партнерства. Как правило, сумма, подлежащая удержанию в соответствии с главой 4, представляет собой сумму дохода FDAP из источника в США, которая также является налогооблагаемым платежом, как определено в разделе 1.1473-1 (a) правил. Освобождение от налогообложения, предусмотренное во главе 3, не применяется, если установлено, что применяется налогооблажение в соответствии с главой 4. Информацию о конкретных исключениях, применимых к определению налогооблагаемого платежа, см. в разделе 1.1473-1 (a) (4) правил (например, об освобождении от определенных нефинансовых платежей). Бенефициарный владелец. В отношении платежей, отличных от тех, для которых предусмотрена пониженная ставка налогооблажения или освобождение от него в соответствии с договором о подоходном налоге, бенефициарным владельцем дохода обычно является лицо, которое, согласно Налоговым принципам США, должно включить выплату валового дохода в налоговую декларацию. Однако лицо не является бенефициарным владельцем дохода в той степени, в которой это лицо получает доход в качестве номинального владельца, агента или попечителя, или в той мере, в которой это лицо является промежуточным звеном, участие которого в сделке не принимается во внимание. В случае уплаты сумм, которые не являются доходом, бенефициарное право определяется так, как если бы платеж был доходом. Иностранные партнерства, простые иностранные трасты и трасты иностранных доверителей не являются бенефициарными владельцами дохода, выплачиваемого партнерству или трасту. Бенефициарные владельцы дохода, выплачиваемого иностранному партнерству, обычно являются партнерами в партнерстве при условии, что партнер сам по себе не является партнерством, иностранным простым или доверительным трастом, номинальным держателем или другим агентом. Бенефициарные владельцы дохода, выплачиваемого иностранному простому трасту (то есть иностранному трасту, который описан в разделе 651 (а)), обычно являются бенефициарами траста, если бенефициар не является иностранным партнерством, иностранным простым или доверительным трастом, номинальным держателем или другим агентом. Бенефициарными владельцами траста иностранного лица, предоставляющего право (то есть иностранного траста в той степени, в которой весь или часть дохода траста рассматривается как собственность доверителя или другого лица в соответствии с разделами 671–679) являются лица, рассматриваемые как владельцы треста. Бенефициарными владельцами дохода, выплачиваемого иностранному сложному трасту (то есть иностранному трасту, который не является простым иностранным трастом или трастом иностранного доверителя) является сам траст. Для целей раздела 1446 применяются те же правила бенефициарного собственника, за исключением того, что согласно разделу 1446 форма партнерства подается простым иностранным трастом, а не бенефициаром. Бенефициарным владельцем дохода, выплачиваемого иностранному имуществу, является само имущество. Примечание. Платеж партнерству США, трасту США или имущественному комплексу в США рассматривается как платеж получателю в США, который не подлежит налогооблажению в размере 30% согласно главе 3 или 4. Партнерство, траст или представитель имущества в США должны предоставить налоговому агенту форму W-9. Применительно к разделу 1446 траст или неучитываемый субъект в США, не обязаны самостоятельно предоставлять налоговому агенту форму W-9. Доверитель или другой владелец должен предоставить налоговому агенту соответствующую форму. Глава 3. Под главой 3 подразумевается глава 3 Налогового кодекса США (Налогооблажение иностранцев-нерезидентов и иностранных корпораций). Глава 3 содержит разделы с 1441 по 1464. Глава 4. Под главой 4 подразумевается глава 4 Налогового кодекса США (Налоги для обеспечения отчетности по определенным иностранным счетам). Глава 4 содержит разделы с 1471 по 1474. Условно-соответствующие FFI. В соответствии с разделом 1471 (b) (2) определенные FFI считаются условно-соответствующими правилам главы 4 без необходимости заключать соглашение между FFI и Налоговым управлением США (IRS). Тем не менее некоторые условно-соответствующие FFI должны зарегистрироваться в IRS и получить глобальный идентификационный номер посредника (GIIN). Эти FFI называются зарегистрированными условносоответствующими FFI. См. Раздел правил 1.1471-5 (f). Неучитываемые субьекты. Бизнес-субъект, который имеет единоличного владельца и не является корпорацией в соответствии с разделом 301.7701-2 (b) правил, не учитывается как субъект, отдельный от своего владельца. Неучитываемый субъект не передает эту форму W-8BEN партнерству в соответствии с разделом 1446 или FFI в рамках главы 4. Вместо этого владелец такого субъекта предоставляет соответствующую документацию. См. Правила раздела 1.1446-1 и раздела 1.1471-3 (a) (3) (v), соответственно. Определенные субъекты, которые не учитываются в целях налогообложения США, могут быть признаны в целях получения льгот, согласно применимому налоговому соглашению (см. определение гибридного юридического лица ниже). Гибридное юридическое лицо, претендующее на получение льгот в соответствии с соглашением, должно заполнить форму W-8BEN-E. См. Форму W-8BEN-E и инструкции к ней. Финансовый счет. К финансовым относятся следующие счета: -2- Instructions for Form W-8BEN (Rev. 7-2017) Депозитный счет, который ведет финансовое учреждение; Попечительский счет, который ведет финансовое учреждение; Доля в акционерном капитале или долге (кроме акций, регулярно обращающихся на организованном рынке ценных бумаг) в инвестиционных организациях и некоторых холдинговых компаниях, казначейских центрах или финансовых учреждениях, как это определено в разделе 1.1471-5 (e) Правил; Договоры страхования с денежной стоимостью; аннуитетные контракты. В рамках главы 4 предусмотрены исключения для таких счетов, как некоторые сберегательные счета с льготным налогообложением; срочные договоры страхования жизни; счета имущественных комплексов; условно-депозитные счета; аннуитетные контракты. Эти исключения подпадают под определенные условия. См. раздел правил 1.1471-5 (b) (2). Счета также могут быть исключены из определения финансового счета в соответствии с применимым IGA. Финансовое учреждение. Финансовое учреждение, как правило, означает юридическое лицо, которое является депозитарным учреждением, кастодиальным учреждением, инвестиционной организацией или страховой компанией (или холдинговой компанией страховой компании), которая выпускает страховые контракты с выкупной стоимостью или аннуитетные контракты. Иностранная финансовая организация (FFI). FFI обычно означает иностранную организацию, которая является финансовым учреждением. Иностранное лицо. Под иностранным лицом подразумевается физическое лицо-нерезидент и некоторые иностранные юридические лица, которые не являются лицами США (юридические лица должны заполнять форму W-8BEN-E, а не форму W8BEN). Гибридный субъект. Гибридным субъектом является любое лицо (кроме физического лица), которое рассматривается как фискально-прозрачное в рамках своего статуса в соответствии с Кодексом, но не рассматривается как фискально-прозрачное в стране, с которой у Соединенных Штатов есть договор о подоходном налоге. Гибридный статус имеет значение для получения льгот по налоговому соглашению. Межгосударственное соглашение (IGA). Межгосударственное соглашение IGA подразумевает модель 1 IGA и модель 2 IGA. Список стран, которые рассматриваются как действующие по IGA модели 1 или 2, см. по ссылке: www.treasury.gov/resourcecenter / tax-policy / treaties / Pages / FATCAArchive.aspx. Jul 11, 2017 Модель 1 IGA означает соглашение между Соединенными Штатами или Министерством финансов и иностранным правительством или одним или несколькими ведомствами о реализации FATCA посредством представления отчетов FFI такому иностранному правительству или агентству с последующим автоматическим обменом сообщаемой информацией с IRS. FFI в юрисдикции Model 1 IGA, которая осуществляет отчетность по счетам правительству юрисдикции, называется FFI сдающий отчетность по Модели 1. Модель 2 IGA означает соглашение или договоренность между Соединенными Штатами или Министерством финансов и иностранным правительством или одним или несколькими органами для исполнения закона FATCA посредством представления отчетов учреждениями FFI непосредственно в Налоговое управление IRS в соответствии с требованиями соглашения FFI, с последующим обменом информацией между этим иностранным правительством или органом и Налоговым управлением IRS. FFI в рамках Модели 2 IGA, которая заключила соглашение FFI в отношении филиала, является участвующей FFI, но может называться как FFI сдающий отчетность по Модели 2. Иностранец-нерезидент. Любое физическое лицо, которое не является гражданином или иностранным резидентом США, является иностранным физическим лицом-нерезидентом. Лицо, являющееся иностранцем, которое соответствует критериям «теста на получение зеленой карты» или положения «существенного присутствия» в США в течение календарного года, является иностранцем-резидентом. Любой человек, не отвечающий ни одному критерию, является иностранцем-нерезидентом. Кроме того, иностранец, который рассматривается как иностранец-нерезидент в соответствии с положениями раздела 301.7701 (b) -7 для целей определения налоговых обязательств этого лица в США, или иностранец, являющийся истинным резидентом Пуэрто-Рико, Гуам, Содружество Северные Марианские острова, Американские Виргинские острова или Американское Самоа являются иностранцами-нерезидентами. Смотрите публикацию 519 для получения дополнительной информации о статусе физического лица резидента и нерезидента. Внимание. Несмотря на то, что физическое лицо, являющееся иностранцем-нерезидентом и состоящее в браке с гражданином США или иностранцем-резидентом, может выбрать статус иностранца-резидента для определенных целей (например, для подачи совместной декларации о подоходном налоге), такое лицо будет по-прежнему считаться иностранцем-нерезидентом для целей налогобложения (в соответствии с главой 3) для всех доходов, кроме заработной платы. Физическое лицо, являющееся иностранцем-нерезидентом и имеющее совместный счет с лицом США, будет Cat. No. 25576H считаться владельцем счета в США (в соответствии с главой 4). интересах иностранного лица или оба. См. разделы правил с 1.1446-1 по 1.1446-6. Участвующее FFI. Участвующее FFI это FFI, которое согласилось соблюдать условия соглашения FFI в отношении всех филиалов FFI, за исключением филиала, являющегося FFI модели 1 или филиалом в США. Термин «участвующее FFI» также включает в себя FFI с отчетностью модели 2 и филиал квалифицированного посредника (QI) финансового учреждения США, если только такой филиал не является FFI с отчетностью модели 1. Особые инструкции Часть I Строка 1. Введите свое имя. Если вы являетесь иностранным лицом, являющимся единственным владельцем неучитываемого субъекта, который не претендует на получение льгот по договору в качестве гибридного юридического лица в отношении платежа, вы должны заполнить эту форму, указав свое имя и информацию. Если счет, на который производится или зачислен платеж, является на имя неучитываемого субъекта, вы должны сообщить об этом налоговому агенту. Это можно сделать указав имя и номер счета неучитываемого субъекта в строке 7 (ссылочный номер) формы. Тем не менее, если неучитываемый субъект заявляет о преимуществах по налоговому соглашению как гибридная организация, он должен заполнить форму W-8BEN-E вместо этой формы W8BEN. Участвующий получатель. Участвующий получатель платежа означает любое лицо, которое принимает платежную карту в качестве оплаты или принимает платеж от сторонней расчетной организации при расчете сторонней сетевой транзакции. Организация по урегулированию платежей (PSE). PSE - это коммерческая эквайринговая организация или сторонняя расчетная организация. В соответствии с разделом 6050W, PSE обычно обязана сообщать о платежах, совершенных при расчетах по транзакциям с использованием платежных карт или сторонних сетевых транзакций. Однако PSE не обязана сообщать о платежах, произведенных бенефициарному владельцу, который зарегистрирован как иностранный в соответствующей форме W-8. Строка 2. Укажите страну вашего гражданства. Если вы являетесь гражданином с двойным гражданством, введите страну, в которой вы являетесь гражданином и резидентом на момент заполнения этой формы. Если вы не являетесь резидентом какой-либо страны, в которой у вас есть гражданство, введите страну, в которой вы недавно были резидентом. Однако, если вы являетесь гражданином США, вам не следует заполнять эту форму, даже если вы являетесь гражданином другой страны. Вместо этого предоставьте форму W-9. Уклоняющийся владелец счета. Уклоняющийся владелец счета это физическое лицо, которое не выполняет запросы FFI о предоставлении документации и информации для определения статуса счета физического лица в США или за границей, включая предоставление формы W-8BEN по запросу. Лицо США. Лицо США определено в разделе 7701 (а) (30) и включает в себя физическое лицо, которое является гражданином или резидентом Соединенных Штатов. Для целей главы 4 лицо США определено в разделе 1.1471-1 (b) (141) Правил. Строка 3. Адрес вашего постоянного проживания - это адрес в стране, где вы заявляете, что являетесь резидентом для целей уплаты подоходного налога этой страны. Если вы заполняете форму W-8BEN, чтобы получить сниженную ставку налога в соответствии с соглашением о подоходном налоге, вы должны определить свое проживание в порядке, предусмотренном соглашением. Не указывайте адрес финансового учреждения, почтовый ящик или адрес, используемый исключительно для почтовых отправлений. Если у вас нет налогового резидентства ни в одной стране, ваше постоянное место жительства находится там, где вы обычно проживаете. Налоговый агент. Любое лицо США или иностранное лицо, которое занимается контролем, получением, хранением, распоряжением или выплатой дохода FDAP из источника в США, подлежащего налогооблажению в соответствии с главой 3 или 4, является налоговым агентом. Налоговым агентом может быть физическое лицо, корпорация, партнерство, траст, ассоциация или любое другое юридическое лицо, включая (но не ограничиваясь этим) любого иностранного посредника, иностранное партнерство и филиалы США некоторых иностранных банков и страховых компаний. В рамках раздела 1446 налоговым агентом является партнерство, осуществляющее торговлю или бизнес в Соединенных Штатах. В случае публичного партнерства налоговым агентом может быть партнерство, номинальный держатель доли в Если вы проживаете в стране, которая не использует адреса улиц, вы можете ввести описательный адрес в строке 3. Адрес должен точно указывать ваше постоянное место жительства в порядке, используемом в вашей юрисдикции. Строка 4. Введите свой почтовый адрес только если он отличается от адреса, который вы показываете в строке 3. -2- Instructions for Form W-8BEN (Rev. 7-2017) Строка 5. Если у вас есть номер социального обеспечения (SSN), укажите его здесь. Чтобы подать заявку на SSN, получите форму SS-5 в офисе Администрации социального обеспечения (SSA) или онлайн по ссылке www.ssa.gov/forms/ss-5.pdf. Если вы находитесь в Соединенных Штатах, вы можете позвонить в SSA по телефону 1-800-772-1213. Заполните форму SS-5 и верните ее в SSA. Если у вас нет SSN и вы не имеете права на его получение, вы можете получить индивидуальный идентификационный номер налогоплательщика (ITIN). Чтобы подать заявку на ITIN, подайте форму W-7 в IRS. Обычно, чтобы получить ITIN, занимает 4– 6 недель. Чтобы получить определенные льготы по налоговому соглашению, необходимо заполнить строку 5, указав номер SSN или ITIN, или строку 6, указав идентификационный номер иностранного налога (иностранный TIN). Внимание! ITIN предназначен только для целей налогооблажения. Он не дает вам права на пособия по социальному обеспечению и не меняет ваш трудовой или иммиграционный статус в соответствии с законодательством США. Партнеру в партнерстве, ведущем торговлю или бизнес в Соединенных Штатах, вероятно, будет выделен непосредственно связанный с деятельностью налогооблагаемый доход. Партнер обязан подать федеральную налоговую декларацию США и должен иметь идентификационный номер налогоплательщика США (TIN). Вы должны предоставить SSN или TIN, если вы: Требуете освобождения от налогооблажения в соответствии с разделом 871 (f) для определенных аннуитетов, полученных в рамках соответствующих планов, или Предоставляете форму партнерству, который ведет торговлю или бизнес в Соединенных Штатах. Если вы претендуете на льготы по налоговому соглашению, вы, как правило, обязаны указать ITIN, если вы не укажете в строке 6 идентификационный номер налогоплательщика, выданный вам вашей юрисдикцией налогового резидентства. Однако ITIN не требуется для получения льгот в рамках налогового соглашения в отношении следующих доходов: Дивиденды и проценты от акций и долговых обязательств, которые находятся в активном обращении; Дивиденды от любых погашаемых ценных бумаг, выпущенных инвестиционной компанией, зарегистрированной в соответствии с Законом об инвестиционных компаниях 1940 года (взаимный фонд); Дивиденды, проценты или роялти по бенифициарным долям в паевом инвестиционном фонде, которые открыто Jul 11, 2017 размещаются (или размещались на момент выпуска) и зарегистрированы в SEC в соответствии с Законом о ценных бумагах 1933 года; и Доходы, связанные с займами любых из вышеперечисленных ценных бумаг. Строка 6. Если вы предоставляете эту форму W-8BEN для документального подтверждения себя в качестве владельца финансового счета (как определено в разделе 1.1471-5 (b) правил), в финансовом учреждении США (включая филиал FFI в США), и вы получаете доход из источника в США, декларируемый в форме 1042-S и связанной с настоящей формой, вы должны предоставить TIN, выданный вам в соответствии с вашей юрисдикцией налогового резидентства, указанный в строке 3, за исключением следующих случаев: Вам не выдан TIN (в том числе, если юрисдикция не выдает TIN), или Вы являетесь резидентом США. Если вы предоставляете эту форму для документирования финансового счета, описанного выше, но не указываете TIN в строке 6 и не являетесь резидентом США, вы должны предоставить налоговому агенту объяснение, почему вам не был выдан TIN. Для этого требуется объяснить, почему вам юридически не требуется получение TIN в вашей юрисдикции налогового резидентства. Объяснение может быть написано в строке 6, на полях формы или в отдельном прилагаемом к форме заявлениии. Если вы пишете объяснение в строке 6, вы можете сократить его до «не требуется по закону». Не пишите «не применимо». Кроме того, если вы не используете эту форму для документирования финансового счета, описанного выше, вы можете указать TIN, выданный вам в соответствии с юрисдикцией вашего налогового резидентства, в строке 6 для целей запроса на получение льгот по налоговому соглашению (вместо указания TIN США в строке 5, если требуется). Строка 7. Эта строка может быть использована лицом, подающим форму W-8BEN или налоговым агентом, которому она предоставлена для указания любой требуемой информации, которая может быть полезна для налогового агента при выполнении его обязательств. Например, налоговые агенты, которым необходимо приложить форму W8BEN к определенной форме W-8IMY, могут захотеть использовать строку 7 для ссылочного номера или кода, который прояснит связь этих документов. Бенефициарный владелец может использовать строку 7 чтобы указать номер счета, в отношении которого он предоставляет форму. Единственный иностранный владелец неучитываемого субъекта может использовать строку 7, чтобы сообщить налоговому агенту, что счет, на который производится или зачислен платеж, зарегистрирован на имя неучитываемого субъекта (см. Инструкции для строки 1). Строка 8. Если вы предоставляете эту форму W-8BEN Cat. No. 25576H иностранцем-резидентом. правило, только физическое лицо-нерезидент может использовать условия налогового соглашения для снижения или отмены налога в США на определенные виды доходов. Однако большинство налоговых соглашений содержат положение-оговорку, которое оставляет за каждой страной право облагать налогами своих собственных резидентов, как если бы не существовало налогового соглашения. Исключения, указанные в оговорке, могут позволить оставить в силе освобождение от налога для определенных видов доходов даже после того, как получатель стал резидентом США с точки зрения налогообложения. Физическое лицо должно использовать форму W-9, чтобы получать льготу по налоговому соглашению. См. Инструкции для формы W-9 для получения дополнительной информации. Также см. пример в пункте «Иностранный студент-нерезидент или научный сотрудник-нерезидент, который становится резидентом-иностранцем». для докуменального подтверждения себя в качестве владельца счета в отношении определенного финансового счета, (как описано выше в строке 6), который вы держите в офисе финансового учреждения США (включая Филиал FFI в США), укажите дату своего рождения. Для ввода информации используйте следующий формат: MMДД-ГГГГ. Например, если вы родились 15 апреля 1956 года, вы должны ввести 04-15-1956. Часть II Строка 9. Если вы претендуете на получение льгот по налоговому соглашению в качестве резидента иностранного государства, с которым у Соединенных Штатов есть соглашение о подоходном налоге для платежей, подлежащих налогооблажению в соответствии с главой 3, укажите страну, в которой вы заявляете, что являетесь резидентом в рамках соглашения о подоходном налоге, Для целей соглашения лицо является резидентом страны соглашения, если оно является резидентом этой страны в соответствии с условиями соглашения. Список налоговых соглашений США доступен на IRS.gov/ Individuals/International-Taxpayers/TaxTreaties. Гранты стипендиатам и аспирантам. Иностранный студент-нерезидент (включая стажера или практиканта) или научный сотрудник, который получает некомпенсационный стипендиальный доход студента или аспиранта, может использовать форму W-8BEN для получения льгот по налоговому соглашению, которое применяется для уменьшения или отмены налога США на такой доход. Форма W8BEN не требуется, если не испрашиваются льготы налогооблажения в соответствии с соглашением. Иностранный студент-нерезидент или научный сотрудник-нерезидент, который получает компенсационный стипендиальный доход, должен использовать форму 8233 вместо формы W-8BEN, чтобы претендовать на любые льготы, применимые к этому доходу, в соответствии с налоговым соглашением. Студент или научный сотрудник должен использовать форму W-4 для любой части такого дохода, в отношении которой он или она не претендует на освобождение от уплаты налогового соглашения. Не используйте форму W-8BEN для получения компенсационного дохода стипендиата или аспиранта. См. пункт Компенсация за зависимые личные услуги в Инструкциях к Форме 8233. Внимание! Если вы связаны с налоговым агентом, как определено в разделе 267 (b) или 707 (b), и полученная совокупная сумма, подлежащая налогооблажению в течение календарного года, превышает 500 000 долларов США, вы, как правило, должны подать форму 8833 «Раскрытие налоговых позиций на основании соглашения» в соответствии с разделом 6114 или 7701 (b), доступную по ссылке IRS.gov/Form8833. См. Инструкции для Формы 8833 для дополнительной информации о требованиях к подаче. Строка 10. Строка 10 должна использоваться только в том случае, если вы претендуете на льготы по налоговому соглашению, для которых требуется соблюдение условий, не покрываемых информацией, предоставленной в строке 9 и части III. Например, лица, претендующие на получение льгот по налоговому соглашению по роялти, должны заполнить эту строку, если соглашение содержит разные ставки налогооблажения для разных видов роялти. Однако эту строку всегда должны заполнять иностранные студенты и научные сотрудники, претендующие на получение льгот в соответствии с налоговым соглашением. Для более подробной информации смотрите пункт «Гранты стипендиатам и аспирантам» далее. Совет. Если вы являетесь иностранцемнерезидентом, получившим некомпенсационный доход стипендиата или аспиранта, а также доход от личных услуг (включая компенсационную стипендию стипендиата или аспиранта) от одного и того же налогового агента, вы можете использовать Форму 8233, чтобы потребовать освобождение от налогооблажения части или всех видов дохода. Заполнение строк 3 и 9. В большинстве налоговых соглашений, содержащих статью, освобождающую от налогообложения доход в виде стипендии студента или аспиранта, требуется, чтобы получатель дохода был резидентом другой страны соглашения во время или непосредственно перед въездом в Соединенные Штаты. Таким образом, студент или научный сотрудник может потребовать освобождения от Эта строка, как правило, не применима для получения льгот по налоговому соглашению в отношении процентов или дивидендов (кроме дивидендов по льготной ставке, основанной на праве собственности). Иностранец-нерезидент, который становится -2- Instructions for Form W-8BEN (Rev. 7-2017) налогооблажения, даже если он или она больше не имеет постоянного адреса в другой стране, входящей в налоговое соглашение, после въезда в Соединенные Штаты. Если это так, вы можете указать адрес США в строке 3 и по-прежнему иметь право на освобождение от налогооблажения, если выполнены все другие условия, предусмотренные налоговым соглашением. Вы также должны указать в строке 9 страну налогового соглашения, резидентом которой вы являлись во время или непосредственно до вашего въезда в Соединенные Штаты. Заполнение строки 10. Вы должны заполнить строку 10, если вы студент или научный сотрудник, и требуете освобождения от налогообложения вашего некомпенсационного дохода в соответствии с налоговым соглашением. Иностранный студент-нерезидент или научный сотрудник-нерезидент, который становится резидентом-иностранцем. Вы должны использовать форму W-9, чтобы запросить исключение из оговорки. Смотрите ранее раздел «Иностранецнерезидент, который стал иностранцем-резидентом, для общего объяснения условий оговорок и исключений из них. Пример. Статья 20 соглашения о подоходном налоге между Соединенными Штатами и Китаем допускает освобождение от налога на стипендиальный доход, полученный китайским студентом, временно находящимся в Соединенных Штатах. В соответствии с законодательством США этот студент станет иностранным резидентом для целей налогообложения, если его или ее пребывание в Соединенных Штатах превыс ит 5 календарных лет. Однако пункт 2 первого протокола к соглашению между Соединенными Штатами и Китаем (от 30 апреля 1984 года) позволяет положениям статьи 20 продолжать применяться даже после того, как китайский студент становится резидентом Соединенных Штатов. Китайский студент, который имеет право на это исключение (в соответствии с пунктом 2 первого протокола) и полагается на это исключение, чтобы требовать освобождения от уплаты налога на его или ее доход в виде стипендии, заполняет форму W-9. Часть III Форма W-8BEN должна быть подписана и датирована фактическим владельцем налогооблагаемого платежа или владельцем счета FFI (или агентом, имеющим юридические полномочия действовать от имени этого лица). Если форма W-8BEN заполняется агентом, действующим в соответствии с надлежащей доверенностью от бенефициарного владельца или держателя счета, эта форма должна сопровождаться доверенностью в надлежащей форме или ее копией, специально уполномочивающей агента представлять доверителя в составлении, исполнении и представлении формы. Jul 11, 2017 Для этой цели может быть использована Форма 2848. Агент, а также бенефициарный владелец или держатель счета, могут нести ответственность за предоставление формы с ошибочной, ложной или недостоверной информацией. Налоговый агент может разрешить вам предоставить эту форму с электронной подписью. Электронная подпись должна указывать, что форма была электронно подписана лицом, уполномоченным для этого (например, с отметкой времени и даты и указанием о том, что форма была подписана электронным способом). Простой ввод имени с клавиатуры в строку подписи не является электронной подписью. Внимание. Если какая-либо информация из формы W8BEN становится неверной, вы должны отправить новую форму в течение 30 дней, за исключением, если вы больше не являетесь держателем аккаунта запрашивающего FFI, и вы не будете получать будущих платежей на этот счет. Брокерские операции или бартерные обмены. Доходы от операций с брокером или бартерного обмена подлежат декларированию и дополнительному налогооблажению, если не подана форма W-8BEN или замещающая форма для уведомления брокера или лица, занимающегося бартерным обменом, о том, что вы являетесь иностранным лицом, пользующимся налоговыми льготами. Вы являетесь освобожденным иностранным лицом в течение календарного года, в котором: Вы являетесь физическим лицом-нерезидентом или иностранной корпорацией, партнерством, имущественным комплексом или трастом; Вы являетесь лицом, которое не находилось и не планирует находиться в Соединенных Штатах в общей сложности 183 дня или более в течение календарного года; и Вы не участвуете и не планируете участвовать в течение года в торговле или бизнесе США, которые приносят фактический доход от брокерских операций или бартерного обмена. ______________________________________________ Уведомление в соответствии с Законом о сокращении бумажного документооборота. Мы просим предоставить информацию в этой форме для соблюдения законов США о внутренних доходах. Вы обязаны предоставить информацию. Нам это нужно для того, чтобы убедиться, в соблюдении вами этих законов, а такж же для подсчета и взыскания правильной суммы налога. От вас не требуется предоставлять информацию, запрашиваемую в форме, подпадающую под действие Закона о сокращении объема бумажного документооборота, если только в форме не указан действительный контрольный номер OMB. Бухгалтерские книги или записи, относящиеся к форме или ее инструкциям, должны храниться до тех пор, пока их содержание может стать существенно важным при исполнения какого-либо закона о внутренних доходах. Как правило, налоговые Cat. No. 25576H декларации и информация в них являются конфиденциальными, как того требует раздел 6103. Время, необходимое для заполнения и подачи этой формы, зависит от индивидуальных обстоятельств. Расчетное время на заполнение этой формы для налогоплательщиков-предпринимателей утверждено под контрольным номером OMB 15450123. Предполагаемое время для всех других налогоплательщиков, которые заполняют эту форму: ведение документации, 2 часа, 52 мин.; ознакомление с законом или формой - 2 ч.05 мин.; подготовка и предоставление формы - 2 часа, 13 мин. Если у вас есть замечания относительно точности этих временных оценок или предложения по упрощению этой формы, мы будем рады услышать ваше мнение. Вы можете отправить нам комментарии через IRS.gov/FormComments. Вы можете также написать в Налоговое управление: Internal Revenue Service, Tax Forms and Publications, 1111 Constitution Ave. NW, IR-6526, Washington, DC 20224. Не отправляйте форму W-8BEN в этот офис. Вместо этого передайте ее вашему налоговому агенту. -2- Instructions for Form W-8BEN (Rev. 7-2017) Instructions for Form W-8BEN (Rev. 7-2017) 11 -