памятка заемщика в соответствии с

реклама

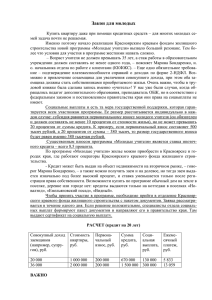

ПАМЯТКА ЗАЕМЩИКА В СООТВЕТСВИИ С ФЕДЕРАЛЬНЫМ ЗАКОНОМ ОТ 21.12.2013 № 353-ФЗ АКБ «ФОРШТАДТ» (АО) I. АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «ФОРШТАДТ» (АКЦИОНЕРНОЕ ОБЩЕСТВО), место нахождения постоянно действующего исполнительного органа: 460035 г. Оренбург ул. Чкалова, д. 35/1, Телефон: 8-800-100-2208, www.forshtadt.ru, , генеральная лицензия на осуществление банковских операций № 2208. II. Требования к заемщику/поручителю, выполнение которых является обязательным для предоставления потребительского кредита (займа). А) Требования к заемщику по программам Потребительский «С обеспечением (поручительство или залог), «С обеспечением (поручительство или залог)» в иностранной валюте, Потребительский «Без обеспечения», Автокредит «Классический», «Классический +», «Корпоративный», «Для друзей»: Гражданство Возраст Регистрация Требования к месту работы Б) Требования обеспечения» Гражданство Возраст Регистрация Гражданин РФ Возраст - от 21 года на дату выдачи и до 60 лет для мужчин и до 55 лет для женщин, на дату погашения Кредита Регистрация (постоянная / временная*) в регионе расположения кредитующего подразделения Банка С постоянным местом работы, непрерывный стаж на котором составляет не менее 6 месяцев к заемщику по программам Кредит «Пенсионный», «Пенсионный без Гражданин РФ Возраст - до 68 лет на дату погашения Кредита по программе «Пенсионный с обеспечением»; до 65 лет на дату погашения кредита по Программе «Пенсионный без обеспечения» Регистрация (постоянная / временная*) в регионе расположения кредитующего подразделения Банка III. Сроки рассмотрения оформленного заемщиком заявления о предоставлении потребительского кредита (займа) и принятия кредитором решения относительно этого заявления А) Сроки рассмотрения заявления о предоставлении потребительского кредита (займа) по программам Автокредит «Классический», «Классический +», «Корпоративный», «Для друзей» - в течение 1 рабочего дня со дня предоставления полного пакета документов. Решение о предоставлении кредита действует в течение 90 календарных дней со дня принятия положительного решения (приостановлено с 13.01.2015 г.). Б) Сроки рассмотрения о предоставлении потребительского кредита (займа) по программам Потребительский «С обеспечением (поручительство или залог)», «С обеспечением (поручительство или залог)» в иностранной валюте, «Без обеспечения», Кредит «Пенсионный», «Пенсионный без обеспечения» - в течение 3-х рабочих дней со дня предоставления полного пакета документов. Решение о предоставлении кредита действует в течение 14 рабочих дней со дня принятия положительного решения. IV. Перечень документов, необходимых для рассмотрения заявления, в том числе для оценки кредитоспособности заемщика А) Перечень документов, необходимых заемщику/поручителю для рассмотрения заявления о предоставлении кредита по программам Потребительский «С обеспечением (поручительство или залог)», «С обеспечением (поручительство или залог)» в иностранной валюте, «Без обеспечения», Автокредит «Классический», «Классический +», «Для друзей» для всех клиентов, для работников бюджетной сферы, для сотрудников аккредитованных организаций: 1. Заявление-анкета клиента; 2. Паспорт гражданина РФ (ксерокопия всех страниц, предъявляется оригинал); 3. Второй документ на выбор (копия и оригинал): водительское удостоверение, общегражданский заграничный паспорт, страховое свидетельство ПФР, паспорт моряка, пенсионное удостоверение, свидетельство ИНН, для военнослужащих, сотрудников силовых структур – военный билет или служебное удостоверение; 4. Справка о доходах за последние 6 месяцев по форме 2-НДФЛ, либо по форме Банка, либо налоговая декларация по форме 3-НДФЛ с отметкой налогового органа; 5. Копия трудовой книжки (все заполненные страницы) или трудового договора, заверенная работодателем на каждой странице, или справка работодателя заемщика, заверенная работодателем на каждой странице (при сумме кредита свыше 350 тыс. рублей); 6. Для мужчин призывного возраста (до 27 лет) обязательно предоставление документа (копия и оригинал), подтверждающего прохождение срочной службы в ВС РФ или освобождение от прохождения срочной службы. Б) Перечень документов, необходимых для рассмотрения заявления о предоставлении кредита по программам Потребительский «С обеспечением (поручительство или залог)», «Без обеспечения», Автокредит «Корпоративный» для сотрудников предприятий, обслуживающихся в Банке на зарплатном проекте: 1. Заявление-анкета клиента; 2. Паспорт гражданина РФ (ксерокопия всех страниц, предъявляется оригинал); 3. Второй документ на выбор (копия и оригинал): водительское удостоверение, общегражданский заграничный паспорт, страховое свидетельство ПФР, паспорт моряка, пенсионное удостоверение, свидетельство ИНН, для военнослужащих, сотрудников силовых структур – военный билет или служебное удостоверение; 4. Для мужчин призывного возраста (до 27 лет) обязательно предоставление документа (копия и оригинал), подтверждающего прохождение срочной службы в ВС РФ или освобождение от прохождения срочной службы. В) Перечень документов, необходимых для рассмотрения заявления о предоставлении кредита по программам Кредит «Пенсионный», «Пенсионный без обеспечения»: 1. Заявление-анкета клиента; 2. Паспорт гражданина РФ (ксерокопия всех страниц, предъявляется оригинал); 3. Пенсионное удостоверение; 4. Справка из Пенсионного фонда о пенсионных выплатах за последний месяц, либо иной документ, подтверждающий получение пенсионных выплат. Г) Перечень документов, необходимых для оформления залога недвижимости (ипотека). При передаче в залог недвижимость (здание, сооружение, строение)1 1 Примечание: 1. Правоустанавливающие документы: договор купли-продажи, мены, дарения, отступного и т.п.; план приватизации; ненормативный акт органов местного самоуправления или субъекта Федерации (распоряжения, решения, постановления); судебное решение; свидетельство о праве на наследство; договор аренды земельного участка (заключенный на срок более года); и др. (со всеми дополнениями и приложениями). Вышеуказанные документы предоставляются в копиях, заверенных залогодателем, по требованию Банка – предоставляются оригиналы документов. Примечание. В случае если предметом залога является здание, строение, сооружение, либо жилое/нежилое помещение без земельного участка дополнительно требуются сведения о правах на земельный участок (Выписка из Единого государственного реестра земель, Кадастровая выписка). 2. Правоподтверждающие документы: свидетельство о государственной регистрации права на объект недвижимости (при наличии); свидетельство о праве собственности / хозяйственного ведения на землю; 3. Выписка из ЕГРП на недвижимое имущество и сделок с ним об отсутствии ограничений (обременений) на предлагаемый в залог объект недвижимого имущества. Примечание. Выписка действительна в течение 5 (пять) рабочих дней с момента её выдачи и должна быть действующей на момент подписания договора об ипотеке (залоге недвижимости). 4. Техническое описание объекта недвижимого имущества с поэтажной экспликацией и планом (выписка на объект градостроительной деятельности/ технический паспорт/ кадастровый паспорт). Примечание. Срок действия технических документов 5 (пять) лет с момента проведения технической инвентаризации. В случае если объект претерпел изменения (перепланировка, реконструкция и т.п.) необходимо предоставление нового кадастрового паспорта. 5. В случае если предметом залога выступает жилое помещение (квартира) либо индивидуальный жилой дом: Справка о прописанных (зарегистрированных) и проживающих в закладываемом помещении, выданная соответствующей жилищно-эксплуатационной организацией (паспортным столом); Домовая книга (подлинник и копия). 6. Документ об оценке закладываемого имущества (Отчет об определении рыночной стоимости объекта недвижимости) и справка о балансовой стоимости имущества. 7. Согласие или разрешение другого лица или органа, необходимое для залога недвижимости в соответствии с требованиями, предусмотренными действующим законодательством РФ: нотариально удостоверенное согласие супруги (супруга) при залоге недвижимого имущества, находящегося в общей (совместной) собственности; разрешение уполномоченного органа, если недвижимость или его часть находится в собственности несовершеннолетних детей, ограниченно дееспособных или недееспособных лиц. 8. В случае если предметом залога выступает памятник культурного наследия: Охранное обязательство. Предмет залога подлежит обязательному страхованию по рискам огонь, вода, противоправное действие третьих лиц на срок действия Кредитного договора; Договор об ипотеке (залоге недвижимости) подлежит регистрации в Управлении Федеральной службы государственной регистрации, кадастра и картографии (РОСРЕЕСТР) (по месту нахождения закладываемого имущества); Расходы, связанные с оценкой, страхованием, нотариальным заверением осуществляются за счет залогодателя (заемщика). Расходы, связанные с государственной регистрацией договоров об ипотеке (залоге недвижимости), осуществляются в соответствии с действующим законодательством РФ. При передаче в залог недвижимость (земельный участок, право аренды на него)2 1. Правоустанавливающие документы: договор купли-продажи, мены, дарения, отступного, договор на хозяйственное ведение, аренды и т.п.; план приватизации; судебное решение; свидетельство о праве на наследство; ненормативный акт органов местного самоуправления или субъекта Федерации (распоряжения, решения, постановления); и др. (со всеми дополнениями и приложениями). Вышеуказанные документы предоставляются в копиях, заверенных залогодателем, по требованию Банка – предоставляются оригиналы документов 2. Правоподтверждающие документы свидетельство о праве собственности / хозяйственного ведения на землю; 3. Выписка из ЕГРП на недвижимое имущество и сделок с ним об отсутствии ограничений (обременений) на предлагаемый в залог объект недвижимого имущества. Примечание. Выписка действительна в течение 5 (пять) рабочих дней с момента её выдачи и должна быть действующей на момент подписания договора об ипотеке (залоге недвижимости). 4. Кадастровый план (выданный до 01.03.2008 г.) либо кадастровый паспорт (выданный после 01.03.2008 г.). Вышеуказанные документы предоставляются в копиях, заверенных залогодателем, по требованию Банка – предоставляются оригиналы документов 5. Документ об оценке закладываемого имущества (Отчет об определении рыночной стоимости объекта недвижимости) и справка о балансовой стоимости имущества. 6. Согласие или разрешение другого лица или органа, необходимое для залога недвижимости в соответствии с требованиями, предусмотренными действующим законодательством РФ: нотариально удостоверенное согласие супруги (супруга) при залоге недвижимого имущества, находящегося в общей (совместной) собственности; разрешение уполномоченного органа, если недвижимость или его часть находится в собственности несовершеннолетних детей, ограниченно дееспособных или недееспособных лиц. Д) Перечень документов, Необходимых при залоге транспортных средств/самоходных машин 3 1. Перечень транспортных средств (далее – ТС) / самоходных машин (далее – СМ) с указанием марки, года выпуска, идентификационного номера (VIN) и государственных регистрационных номеров. 2. Правоустанавливающие документы на ТС/СМ, принадлежащие залогодателю (подлинники или копии, заверенные залогодателем): а) договоры купли-продажи (поставки, мены, и другие документы); б) счета-справки (спецификации, счета-фактуры, накладные, иные документы); в) документы, подтверждающие получение имущества залогодателем (акты приема-передачи, транспортные накладные и другие документы); г) паспорт транспортного средства / паспорт самоходной машины и других видов техники; 2 3 Примечание: Договор об ипотеке (залоге недвижимости) подлежит регистрации в Управлении Федеральной службы государственной регистрации, кадастра и картографии (РОСРЕЕСТР) (по месту нахождения закладываемого имущества); Расходы, связанные с оценкой, страхованием, нотариальным заверением осуществляются за счет залогодателя (заемщика). Расходы, связанные с государственной регистрацией договоров об ипотеке (залоге недвижимости), осуществляются в соответствии с действующим законодательством РФ. Данный перечень не является исчерпывающим, Банк вправе затребовать дополнительную информацию и документы, касаемо имущества, передаваемого в залог д) свидетельство о регистрации. 3. При залоге имущества импортного производства – грузовые таможенные декларации и другие документы, подтверждающие таможенное оформление (подлинники и копии, заверенные залогодателем). 4. Документы, подтверждающие полную оплату передаваемого в залог имущества, если оно приобретено по возмездной сделке (платежные поручения, выписки с банковских счетов, акты взаиморасчетов, соглашения о зачете требований и др.) (подлинники или копии, заверенные залогодателем). 5. Документы, подтверждающие право собственности (право пользования) помещениями, в которых находится имущество, либо документы о передаче залогодателем имущества на хранение (договор оказания услуг – стоянка и хранения ТС/СМ, договоры аренды, акты приема-передачи и др.) (подлинники и копии, заверенные залогодателем). 6. Отчет оценочной компании о рыночной стоимости ТС/СМ. 7. Документы, подтверждающие страхование закладываемого имущества (договор страхования, страховой полис, документы, подтверждающие оплату, иное). Примечания: Все копии документов, кроме копий, требующих нотариального заверения, должны быть заверены залогодателем соответствующей подписью с расшифровкой Ф.И.О. подписавшего, указанием его должности, даты выдачи копии и скреплены печатью. Е) Перечень документов4, необходимых при залоге ценных бумаг5 1. Правоустанавливающие документы: договор купли-продажи, мены, дарения, отступного, уступки права требования и т.п.; судебное решение; ненормативный акт органов местного самоуправления или субъекта Федерации (распоряжения, решения, постановления); свидетельство о праве на наследство; и др. (со всеми дополнениями и приложениями). Вышеуказанные документы предоставляются в копиях, заверенных залогодателем, по требованию Банка – предоставляются оригиналы документов. 2. 3. Правоподтверждающие документы: выписка по счету ДЕПО (из депозитария) или выписка по счету владельца в реестре (от реестродержателя)6; Документ об оценке закладываемого имущества: отчет об определении рыночной стоимости. Примечание. Отчет об определении рыночной стоимости ценных бумаг не требуется в случаях: 1) если ценная бумага обращается на организованном рынке ценных бумаг и имеет текущую рыночную стоимость (организатором торговли рыночная цена рассчитывалась не позднее последних 90 торговых дней); 2) если ценная бумага активно торгуется на внебиржевом рынке, по которой имеется котировка одного и более брокера внебиржевого рынка данной ценной бумаги. 4. Согласие или разрешение другого лица или органа, необходимое для залога ценных бумаг в соответствии с требованиями, предусмотренными действующим законодательством Российской Федерации: согласие супруги (супруга) при залоге ценных бумаг, находящихся в общей (совместной) собственности, оформленное в простой письменной форме в присутствии сотрудника Банка; разрешение уполномоченного органа, если ценные бумаги или их часть находится в собственности несовершеннолетних детей, ограниченно дееспособных или недееспособных лиц. 4 5 6 Данный перечень не является исчерпывающим, Банк вправе затребовать дополнительную информацию и документы, касаемо имущества, передаваемого в залог Расходы, связанные с оценкой, подтверждением подлинности (у векселедателя), блокировкой ценных бумаг (в депозитарии, у реестродержателя), осуществляются за счет залогодателя (заемщика). Выписка по счету ДЕПО (из депозитария) или выписка по счету владельца в реестре (от реестродержателя) считается Банком действительной в течение 5 (пять) рабочих дней с момента её выдачи. Информация, содержащаяся в Выписке, должна быть действующей на момент подписания договора залога V. Виды потребительского кредита (займа), суммы потребительского кредита (займа) и сроки его возврата, валюты, в которых предоставляется кредит, процентные ставки А) Потребительский «С обеспечением (поручительство или залог)» Название Цель кредита Валюта Потребительский "С обеспечением (поручительство или залог)" любые цели рубли Для работников бюджетной сферы* (органы гос. управления и Для сотрудников контроля, армия, предприятий, правоохранительн обслуживающихся ые структуры, в Банке на суды, учреждения Категория Для всех зарплатном культуры, науки, клиентов клиентов* проекте*/ Срок, мес. образования, Для сотрудников / ставка здравоохранения и предприятий, (%) иные организации, аккредитовандеятельность ных Банком* которых финансируется из федерального или местного бюджетов) до 24 от 25 до 36 от 37 до 60 20 22 24 16 18 20 16 18 20 Для сотрудников: ООО "Оренсал", ООО "Энергоинвест", АКБ "Форштадт" (АО), ООО "Первая оценочная компания", ОНПФ "Доверие", "ООО "АФМ", ЗАО «Гаймясопродукт», ЗАО «ОлТрейд», ЗАО «ТЕХНОХИМ», ООО Для клиентов, «ХОТУ-АС», ООО достигающих "Компания "Мастер пенсионного Сервис"", ООО Бенгаз, возраста в ЗАО «Компания течение срока ЛОИТ», ООО кредита ВолгоУралТехнология, ООО «СЫРТ», ООО Прайм-Сервис, ОАО «Оренбургский завод РТО», ЗАО «УК «Гулливер»», ТЗГОиА (Туймазинский завод геофизического оборудования и аппаратуры) 16 Ставка по 18 до 36 выбранной 20 программе * Для клиентов, впервые заключивших договор с ОНПФ "Доверие" об участии в программе ОПС, % ставка по кредиту на сумму не более 500 тыс. рублей на 0.2 пункта ниже Сумма, руб. без ограничений - не более 350 000 рублей (не вкл. страховую премию по программам добровольного свыше 350 000 рублей коллективного страхования жизни и здоровья заемщиков кредита АКБ "Форштадт" (АО)) Б) Потребительский «С обеспечением (поручительство или залог) в иностранной валюте» Название Потребительский "С обеспечением (поручительство или залог) в иностранной валюте" Цель кредита любые цели Валюта иностранная валюта (доллар США, Евро) Срок, мес. / ставка (%) Сумма, руб. Категория клиентов до 36 от 37 до 60 Для всех клиентов 9 10 без ограничений В) 1. Потребительский «Без обеспечения» Название Потребительский "Без обеспечения" Цель кредита любые цели Валюта рубли Для сотрудников: Для работников ООО "Оренсал", ООО бюджетной сферы* "Энергоинвест", АКБ "Форштадт" (органы гос. (АО), ООО "Первая оценочная управления и компания", ОНПФ "Доверие", Для сотрудников контроля, армия, "ООО "АФМ", ЗАО предприятий, правоохранительные «Гаймясопродукт», ЗАО обслуживающихс структуры, суды, «ОлТрейд», ЗАО «ТЕХНОХИМ», я в Банке на учреждения ООО «ХОТУ-АС», ООО "Компания Категория Для всех зарплатном культуры, науки, "Мастер - Сервис"", ООО Бенгаз, проекте*/ Срок, мес. клиентов клиентов* образования, ЗАО «Компания ЛОИТ», ООО Для сотрудников / ставка здравоохранения и ВолгоУралТехнология, ООО предприятий, (%) иные организации, «СЫРТ», ООО Прайм-Сервис, ОАО аккредитовандеятельность «Оренбургский завод РТО», ЗАО ных Банком* которых «УК «Гулливер»», ТЗГОиА финансируется из (Туймазинский завод федерального или геофизического оборудования и местного бюджетов) аппаратуры) * до 24 21 17 17 17 от 25 до 36 23 19 19 19 от 37 до 60 25 21 21 21 * Для клиентов, впервые заключивших договор с ОНПФ "Доверие" об участии в программе ОПС, % ставка по кредиту на 0.2 пункта ниже Сумма, руб. не более 350 000 рублей (не включая страховую премию по программам добровольного коллективного страхования жизни и здоровья заемщиков кредита АКБ "Форштадт" (АО)) 2. Потребительский «Форштадт-Доверие» Название акции Период проведения акции Участники акции Условия акции «Форштадт-Доверие» С 21 мая 2015 г. по 31 декабря 2015 г. (включительно) Физические лица – клиенты ЗАО «Оренбургский НПФ «Доверие», являющиеся участниками программы обязательного пенсионного страхования Для Участников акции, оформляющих кредиты по программе «Потребительский «Без обеспечения» и «Потребительский «С обеспечением (поручительство или залог)», при этом: сумма кредита: до 350 000 руб. (включительно, без учета страховой премии по программам добровольного коллективного страхования жизни и здоровья заемщиков кредита Банка); – срок кредитования: процентная ставка: до 3 месяцев (включительно) 14 процентов годовых; от 4 до 12 месяцев (включительно) 15 процент годовых; от 13 до 36 месяцев (включительно) 18 процент годовых; от 37 до 60 месяцев (включительно) 20 процента годовых; совокупная ссудная задолженность заемщика в Банке по кредитам без обеспечения с учетом вновь оформляемого кредита по акции «ФорштадтДоверие» не должна превышать 400 000 руб. (включительно). Г) Потребительский «Пенсионный без обеспечения» Название Цель кредита Валюта Категория клиентов Срок, мес. / ставка (%) Сумма, руб. Потребительский "Пенсионный без обеспечения" любые цели рубли Для клиентов, находящихся на Для клиентов, находящихся на пенсионном обеспечении по пенсионном обеспечении по выслуге лет возрасту до 36 19 % - со страхованием до 36 19 % - со страхованием * Для Клиентов, получающих пенсию на счета открытые в Банке, процентная ставка по кредиту на 1,0 пункт ниже не более 200 000 рублей (не включая страховую премию по программам добровольного коллективного страхования жизни и здоровья заемщиков кредита АКБ "Форштадт" (АО)) Д) Потребительский «Пенсионный» Название Цель кредита Валюта Категория клиентов Срок, мес. / ставка (%) Сумма, руб. Потребительский "Пенсионный" любые цели рубли Для клиентов, находящихся на Для клиентов, находящихся на пенсионном обеспечении по пенсионном обеспечении по выслуге лет возрасту 17 % - со страхованием 17 % - со страхованием до 36 до 36 18 % - без страхования 18 % - без страхования * Для Клиентов, получающих пенсию на счета открытые в Банке, процентная ставка по кредиту на 1,0 пункт ниже не более 200 000 рублей (не включая страховую премию по программам добровольного коллективного страхования жизни и здоровья заемщиков кредита АКБ "Форштадт" (АО)) Е) Автокредит «Классический», «Корпоративный», «Для друзей» (временно приостановлено с 13.01.2015 г.) Вид кредита Объект кредит-ния Автокредит "Классический" Для клиентов, имеющих положительную кредитную историю в Банке, которая определяется в соответствии с внутренним регламентом Банка и удовлетворяет одному или нескольким из следующих критериев: Для сотрудников предприятий, обслуживающихся в - клиент имеет полностью погашенный кредит в Банке Банке на зарплатном проекте с соблюдением условий погашения, установленных внутренним регламентом Банка; - клиент имеет активный кредит в Банке и соблюдает условия его обслуживания и погашения, установленные внутренним регламентом Банка. Для всех клиентов Валюта рубли Срок, мес до 24 рубли от 25 до 36 от 37 до 60 до 24 рубли от 25 до 36 от 37 до 60 до 24 от 25 до 36 от 37 до 60 с с с с с с с с пробего новы пробего новы пробего перв.взно пробего новы пробего новы пробего перв.взно новы с новы пробего новы пробего перв.взнос новый м й м й м с новый м й м й м с й пробегом й м й м Ставка, % (с 10 - 29.99 подтвержден 30 - 49.99 ием дохода) 50 и выше 27.5 25.5 25 29.5 27.5 27 28 26 25.5 30 28 27,5 28,5 26,5 26 30,5 28,5 28 Ставка, % 10 - 29.99 (без 30 - 49.99 подтвержден 50 и выше ия дохода) 29,5 27,5 27 31,5 29,5 29 30 28 27,5 32 30 29,5 30,5 28,5 28 32,5 30,5 30 Сумма Автокредит "Для друзей" Новый или подержанный автомобиль иностранного или российского производства (категории В), приобретаемый в личное пользование (не для коммерческих целей) Требования, предъявляемые к автомобилю с пробегом: 1) Возраст ТС с пробегом на момент заключения кредитного договора: • не более 2 лет — для ТС отечественных и китайских марок; • не более 5 лет — для ТС иных марок. Возраст исчисляется с даты производства, указанной в паспорте ТС 2) Количество предыдущих владельцев автомобиля (по ПТС) – не более трех. 3) Автомобиль реализуется автосалонами - партнерами Банка от своего имени и за свой счет (не по договору комиссии). Категория клиентов Тип ТС Автокредит "Корпоративный" Макс - 90% от стоимости ТС 10 - 29.99 30 - 49.99 50 и выше 27 25 24,5 29 27 30,5 27,5 25,5 25 29,5 27,5 27 - Макс - 90% от стоимости ТС 28 26 25,5 30 28 27,5 10 - 29.99 26,5 30 - 49.99 25 50 и выше 24,5 28,5 27 26,5 27 25,5 25 29 27,5 27 27,5 26 25,5 29,5 28 27,5 10 - 29.99 28,5 30 - 49.99 27 50 и выше 26,5 30,5 29 28,5 29 27,5 27 31 29,5 29 29,5 28 27,5 31,5 30 29,5 Макс - 90% от стоимости ТС Ё) Автокредит «Классический +» (временно приостановлено с 13.01.2015 г.) Автокредит "Классический +" Вид кредита Новый или подержанный автомобиль иностранного или российского производства (категории В), приобретаемый в личное пользование (не для коммерческих целей) Требования, предъявляемые к автомобилю с пробегом: 1) Возраст ТС с пробегом на момент заключения кредитного договора: • не более 2 лет — для ТС отечественных и китайских марок; • не более 5 лет — для ТС иных марок. Возраст исчисляется с даты производства, указанной в паспорте ТС 2) Количество предыдущих владельцев автомобиля (по ПТС) – не более трех. 3) Автомобиль реализуется автосалонами - партнерами Банка от своего имени и за свой счет (не по договору комиссии). Объект кредитования Для клиентов оформляющих кредит через автосалон Категория клиентов рубли от 25 до 36 Валюта до 24 Срок, мес Тип ТС от 37 до 60 перв.взнос новый с пробегом новый с пробегом новый с пробегом Ставка, % (с подтверждением дохода) 10 - 29.99 30 - 49.99 50 и выше 27,5 25,5 25 29,5 27,5 27 28 26 25,5 30 28 27,5 28,5 26,5 26 30,5 28,5 28 Ставка, % (без подтверждения дохода) 10 - 29.99 30 - 49.99 50 и выше 29,5 27,5 27 31,5 29,5 29 30 28 275 32 30 29,5 30,5 28,5 28 32,5 30,5 30 Ставка ,% в первый месяц кредитования стандартная ставка, увеличенная на 24% Макс - 90% от стоимости ТС Сумма Ж) Кредитная карта «Классика» Продукт Кредитная карта "Классика" Для сотрудников предприятий, обслуживающихся в Банке на зарплатном проекте, сотрудников предприятий, аккредитованных Банком, для клиентов с Для всех клиентов положительной кредитной историей, для работников бюджетной сферы, вкладчиков и заемщиков по ипотечным программам Банка и предодобренных карт Банка Категория клиентов Тип Кредитной карты Visa Classic Сумма минимального Кредитного лимита (далее также Кредит) Сумма максимального Кредитного лимита (далее также Кредит) Лимиты на совершение всех в день не менее 20 000 рублей не более 200 000 рублей 200 000 рублей не менее 20 000 рублей не более 400 000 рублей 400 000 рублей Для VIPклиентов, признаваемых таковыми в соответствии с правилами Банка Visa Gold не менее 100 000 рублей не более 600 000 рублей 600 000 рублей операций в месяц Процентная ставка по Кредиту, % годовых Годовое обслуживание ² Выпуск Кредитной карты Перевыпуск Кредитной карты (по инициативе клиента 400 000 рублей 800 000 рублей 1 200 000 рублей 26% 25% 24% нет нет нет 1 000 рублей Без комиссии 4 000 рублей 200 рублей только на оставшийся срок действия предыдущей Кредитной карты) 1 000 рублей Выдача денежных средств в пределах Кредитного лимита в банкоматах и ПВН Банка и Банковпартнеров 3% Перевод денежных средств в пределах Кредитного лимита с Кредитной карты на карту/счет Банка и/или стороннего Банка (в том числе Банков-партнеров) Комиссии 3% Выдача денежных средств 4%, минимум 200 рублей в Банкоматах и ПВН сторонних Банков Запрос информации о доступном расходном лимите с использованием 15 рублей Банкоматов сторонних Банков Оплата товаров, работ, услуг Кредитной картой Без комиссии (безналичные расчеты) Прекращение действия Кредитной карты Без комиссии По курсу Банка Конвертация З) Кредитная карта «На всякий случай» и «Большие деньги» ПОКАЗАТЕЛЬ Продукт Категория клиентов Кредитная карта "На всякий случай" Для всех клиентов Кредитная карта "Большие деньги" Для VIP-клиентов, признаваемых таковыми в соответствии с правилами Банка Стандарт 1 Тип Кредитной карты Срок действия Кредитной карты (период кредитования) Срок Кредитного договора Процентная ставка в Грейс-периоде, % годовых Процентная ставка по Кредиту, % годовых Комиссии Годовое обслуживание ² Стандарт 2 Visa Classic Visa Gold 24 календарных месяца 60 календарных месяца 48 календарных месяцев 60 календарных месяцев 0 При погашении в период действия Грейс-периода задолженности по кредитной карте - проценты не начисляются. Условием наступления нового Грейспериода является отсутствие задолженности по кредитной карте. 0 -- 27% 22% нет 1% от установленного лимита Выпуск Кредитной карты 1 000 рублей Без комиссии 200 рублей 1 000 рублей 3% 0.0% 3% 0.0% 4%, минимум 200 рублей 4%, минимум 200 рублей 15 рублей 15 рублей Без комиссии Без комиссии Без комиссии Без комиссии По курсу Банка По курсу Банка Сумма минимального Кредитного лимита (далее также Кредит) не менее 20 000 рублей от 600 000 рублей Сумма максимального Кредитного лимита (далее также Кредит) не более 30 000 рублей не ограничен Перевыпуск Кредитной карты (по инициативе клиента только на оставшийся срок действия предыдущей Кредитной карты) Выдача денежных средств в пределах Кредитного лимита в банкоматах и ПВН Банка и Банков-партнеров Перевод денежных средств в пределах Кредитного лимита с Кредитной карты на карту/счет Банка и/или стороннего Банка (в том числе Банков-партнеров) Выдача денежных средств в Банкоматах и ПВН сторонних Банков Запрос информации о доступном расходном лимите с использованием Банкоматов сторонних Банков Оплата товаров, работ, услуг Кредитной картой (безналичные расчеты) Прекращение действия Кредитной карты Конвертация Лимиты на совершение всех операций в день 30 000 рублей в месяц 60 000 рублей Минимальный ежемесячный платеж включает в себя сумму следующих платежей, но не менее 300 рублей (не более общей суммы задолженности по Кредитной карте) 1) 5% от суммы фактической задолженности по Кредиту; 2) проценты за пользование Кредитом. в размере установленного лимита в двойном размере установленного лимита 1) 2% от суммы 1) 0% от суммы фактической фактической задолженности по задолженности Кредиту; по Кредиту; 2) проценты за 2) проценты за пользование пользование Кредитом. Кредитом. VI. Способы предоставления потребительского кредита, в том числе с использованием заемщиком электронных средств платежа Кредит предоставляется наличными на текущий карточный счет заемщика. VII. Виды и суммы иных платежей заемщика по договору потребительского кредита. А) Потребительский «С обеспечением (поручительство или залог), «С обеспечением (поручительство или залог)» в иностранной валюте, Потребительский «Без обеспечения», Потребительский «Пенсионный», Потребительский «Пенсионный без обеспечения» 1. Платежи по добровольному коллективному страхованию жизни и здоровья заемщиков, а также потери трудоспособности в соответствии с тарифами Банка; 2. При предоставлении обеспечения кредита в виде залога движимого/недвижимого имущества– платежи по ежегодному страхованию объекта залога согласно тарифам страховых компаний. Б) Автокредит по программам «Классический», «Классический +», «Для друзей», «Корпоративный» (временно приостановлено с 13.01.2015 г.) Ежегодные платежи по страхованию объекта залога в КАСКО. VIII. Диапазоны значений полной стоимости потребительского кредита Полная стоимость кредита рассчитана на сумму кредита в размере 200 000 рублей. № 1 2 3 4 5 6 7 8 9 Кредитный продукт Диапазон Полной стоимости кредита Потребительский «С обеспечением (поручительство или 15,867 – 26,062 залог) «С обеспечением (поручительство или залог)» в 8,996 – 10,862 иностранной валюте Потребительский «Без обеспечения» 16,867 – 27,062 Потребительский «Форштадт-Доверие» до 31.12.2015 г. 13,867 – 22,062 Потребительский «Пенсионный» 16,867 – 21,062 Потребительский «Пенсионный без обеспечения» 18,867 – 22,062 Автокредит по программам «Классический», 24,501 – 33,862 «Классический +», «Для друзей», «Корпоративный» (временно приостановлено с 13.01.2015 г.) Кредитная карта «Классика» для 20 000 руб. 24,501-34.115 Кредитная карта «На всякий случай» 20 000 руб. 27,501-35,219 Кредитная карта «Большие деньги» 600 000 руб. 22,001-32,001 IX. Периодичность платежей заемщика при возврате потребительского кредита (займа), уплате процентов и иных платежей по кредиту. Возврат кредита, уплата процентов за пользование Кредитом производятся ежемесячно в соответствии с графиком платежей. X. Способы возврата заемщиком потребительского кредита (займа), уплаты процентов по нему, включая бесплатный способ исполнения заемщиком обязательств по договору потребительского кредита (займа). Возврат Кредита, уплата процентов за пользование Кредитом и неустоек по Кредитному договору производится Заемщиком путем: Счет Заемщика, открытого в БАНКЕ; а с функцией приема наличных денежных средств (Cash-in) БАНКА с использованием Карты, выпущенной к Счету Заемщика; - и другими способами, не противоречащими действующему законодательству РФ, в том числе путем списания денежных средств со Счетов Заемщика, открытых в БАНКЕ, без дополнительных распоряжений на основании заранее данного акцепта Заемщика. XI. Сроки, в течение которых заемщик вправе отказаться от получения потребительского кредита (займа). Для целей получения Уведомления об индивидуальных условиях кредитования заемщик должен обратиться в БАНК не позднее 14 (четырнадцать) календарных дней с момента принятия положительного решения по Кредиту. Заемщик сообщает БАНКУ о своем согласии на получение Кредита на условиях, указанных в Уведомлении об индивидуальных условиях кредитования, в течение 5 (пять) рабочих дней со дня предоставления заемщику Уведомления об индивидуальных условиях кредитования. При этом БАНК не вправе изменять в одностороннем порядке предложенные заемщику индивидуальные условия кредитования в течение 5 (пять) рабочих дней со дня их получения заемщиком. В случае получения БАНКОМ подписанного заемщиком Уведомления об индивидуальных условиях кредитования по истечении срока, установленного в предыдущем абзаце, Кредитный договор не считается заключенным. XII. Способы обеспечения исполнения обязательств по договору потребительского кредита (займа). А) Потребительский «С обеспечением (поручительство или залог), «С обеспечением (поручительство или залог)» в иностранной валюте, Потребительский «Пенсионный» поручительство одного физического или юридического лица, либо залог движимого/недвижимого имущества; Б) Автокредит по программам «Классический», «Классический +», «Для друзей», «Корпоративный» - залог приобретаемого транспортного средства. XIII. Ответственность заемщика за ненадлежащее исполнение договора потребительского кредита, размеры неустойки (штрафа, пени), порядок ее расчета, а также информация о том в каких случаях данные санкции могут быть применены. В случае нарушения заемщиком сроков исполнения денежных обязательств по Кредитному договору (в том числе при требовании досрочного возврата Основного долга и начисленных процентов за пользование Кредитом при нарушении сроков, установленных Графиком платежей), БАНК вправе начислить, а заемщик обязуется уплатить неустойку (пени) в размере 0,05 (ноль целых пять сотых) процента от суммы Просроченной задолженности за каждый день просрочки за период с даты, следующей за датой наступления срока исполнения обязательства, установленного Кредитным договором (даты образования Просроченной задолженности), по дату фактического исполнения обязательства (включительно). В случае нарушения заемщиком обязательств по: - предоставлению БАНКУ не позднее 10 апреля года, следующего за истекшим календарным годом документы, подтверждающие финансовое состояние заемщика за истекший календарный год (в том числе справку о доходах по форме 2-НДФЛ или по форме БАНКА). В случае изменения финансового положения (доходы) заемщика в течение календарного года заемщик обязан предоставить в БАНК соответствующее документальное подтверждение не позднее 5 (пять) рабочих дней со дня окончания квартала, в котором произошло такое изменение; - письменному, с приложением подтверждающих документов, информированию БАНКА в течение 3 (три) рабочих дней об изменении адреса регистрации, фактического места жительства, работы, фамилии или имени, паспортных данных (замене паспорта), регистрации/прекращении регистрации в качестве индивидуального предпринимателя, семейного положения, о заключении, изменении или расторжении брачного договора, о возбуждении в отношении заемщика уголовного, гражданского судопроизводства, и о других обстоятельствах, способных повлиять на выполнение обязательств по Кредитному договору, с момента соответствующего изменения, а также предоставлять ежеквартально, не позднее 5 числа месяца, следующего за истекшим кварталом, и по первому требованию БАНКА сведения о наличии/отсутствии задолженности по заработной плате, по иным платежам (в случае осуществления заемщиком предпринимательской деятельности); - письменному информированию БАНКА о получении кредитов в других банках/иных кредитнофинансовых организациях, возникновении обязательств по договорам поручительства не позднее 14 (четырнадцать) календарных дней с момента заключения договора БАНК вправе начислить, а заемщик обязуется уплатить неустойку (штраф) в размере 2 (два) процента от суммы Кредита по Кредитному договору за каждое допущенное нарушение. XIV. Информация об иных договорах, которые заемщик обязан заключить, и (или) иных услугах, которые он обязан получить в связи с договором потребительского кредита, а также информация о возможности заемщика согласиться с заключением таких договоров и (или) оказанием таких услуг либо отказаться от них. 1. Договор о залоге движимого имущества (в случае предоставления в обеспечение по кредитному договору транспортного средства); 2. Договор об ипотеке (залоге недвижимости) – в случае предоставления в обеспечение по кредитному договору недвижимого имущества). 3. Добровольное коллективное страхование жизни и здоровья заемщиков, а также потери трудоспособности в соответствии с тарифами Банка. XV. Информация о возможном увеличении суммы расходов заемщика по сравнению с ожидаемой суммой расходов в рублях, в том числе при применении переменной процентной ставки, а также информация о том, что изменение курса иностранной валюты в прошлом не свидетельствует об изменении ее курса в будущем (для потребительских кредитов (займов) в иностранной валюте). НЕ ПРИМЕНИМО XVI. Информация об определении курса иностранной валюты в случае, если валюта, в которой осуществляется перевод денежных средств кредитором третьему лицу, указанному заемщиком при предоставлении потребительского кредита (займа), может отличаться от валюты потребительского кредита (займа). НЕ ПРИМЕНИМО XVII. Информация о возможности запрета уступки кредитором третьим лицам прав (требований) по договору потребительского кредита (займа). БАНК вправе осуществлять уступку прав (требований) по договору потребительского кредита (займа) третьим лицам, если иное не предусмотрено федеральным законом или договором, содержащим условие о запрете уступки, согласованное при его заключении в порядке, установленном Федеральным законом от 21.12.2013 №353-ФЗ. При этом заемщик сохраняет в отношении нового кредитора все права, предоставленные ему в отношении первоначального кредитора в соответствии с федеральными законами. При уступке прав (требований) по договору потребительского кредита (займа) БАНК вправе передавать персональные данные заемщика и лиц, предоставивших обеспечение по договору потребительского кредита (займа), в соответствии с законодательством Российской Федерации о персональных данных. Лицо, которому были уступлены права (требования) по договору потребительского кредита (займа), обязано хранить ставшую ему известной в связи с уступкой прав (требований) банковскую тайну и иную охраняемую законом тайну, персональные данные, обеспечивать конфиденциальность и безопасность указанных данных и несет ответственность за их разглашение. XVIII. Порядок предоставления заемщиком информации об использовании потребительского кредита (займа) (при включении в договор потребительского кредита (займа) условия об использовании заемщиком полученного потребительского кредита (займа) на определенные цели. А) При оформлении автокредита по программам Банка: 1. Заемщик предоставляет информацию о приобретаемом транспортном средстве (договор купли продажи, копию ПТС) и счет для перечисления кредитных денежных средств на покупку автомобиля, а также документы, подтверждающие частичную оплату автомобиля (первоначальный взнос). 2. Заемщик в течение 15 (пятнадцать) календарных дней с даты заключения кредитного договора и договора залога обязан предоставить паспорт транспортного средства. Паспорт транспортного средства хранится у Залогодержателя (БАНКА) до прекращения залога. При этом паспорт транспортного средства не подлежит страхованию Залогодержателем. Б) При оформлении кредита на рефинансирование кредита другого Банка: 1. Заемщик дополнительно предоставляет информацию о наличии действующего кредитного договора в стороннем банке по любой из программ: потребительский кредит, автокредит, по которому остаток срока действия кредита в стороннем банке не менее 3 месяцев, а срок пользования кредитом в стороннем банке составляет не менее 3 месяцев. 2. Предоставляет информацию о положительная кредитная история по рефинансируемому кредиту: - отсутствие текущей просроченной задолженности / реструктуризации задолженности; - отсутствие в течение всего срока погашения кредита просрочки (в том числе единичной) (по основному долгу, процентам, иным платежам по кредиту, предусмотренным кредитным договором стороннего банка – кредитора) сроком более 5 календарных дней. 2. При наличии в стороннем банке текущего счета, открытого для обслуживания кредита: а) Сумма выданного кредита зачисляется Банком на текущий счет заемщика в Банке с последующим перечислением (на основании поручения заемщика) по реквизитам, указанным в справке стороннего банка. б) Заемщик обязан в течение 10 рабочих дней после полного погашения кредита в стороннем банке – кредиторе предоставляет в Банк справку об отсутствии задолженности и закрытии заемщиком кредитного договора в данном банке. При непредоставлении в вышеуказанный срок в Банк справки об отсутствии задолженности перед сторонним банком Банк инициирует мероприятия по досрочному взысканию с заемщика суммы кредита и штрафных неустоек, начисленных за неисполнение обязательств перед Банком. XIX. Подсудность споров по искам кредитора к заемщику. Кредитный договор будет регулироваться и толковаться в соответствии с действующим законодательством РФ. Все разногласия, возникающие в результате кредитного договора, должны быть, по возможности, урегулированы путем переговоров между Сторонами (данный порядок Стороны не рассматривают в качестве претензионного). В случае если Стороны не пришли к соглашению, то дело передается на рассмотрение в суд: Наименование суда Место получения оферты (предложения) Ленинский районный суд г. Оренбург, г. Оренбург и Оренбургская область Бугурусланский районный суд, Кувандыкский районный суд, Медногорский городской суд, Соль-Илецкий районный суд Октябрьский районный суд г. Орска, г. Орск Оренбургской области Сорочинский районный суд г. Сорочинск Оренбургской области Советский районный суд г. Уфы, г. Уфа и Республика Башкортостан Советский районный суд г. Уфы, ОО «Уфимский» Калининский районный суд г. Уфы, ККО «Уфимский 1» Октябрьский районный суд г. Уфы ККО «Уфимский 2» ККО «Уфимский 3» Ленинский районный суд г. Воронежа г. Воронеж и Воронежская область ККО «Воронежский» Адмиралтейский районный суд г. Санкт – г. Санкт-Петербург и Ленинградская область Петербург, ККО СПб 1 Приморский районный суд г. Санкт- ККО СПб 2 Петербург Центральный районный суд г. Челябинск г. Челябинск и Челябинская область ККО «Челябинский» Ленинский районный суд г. Самары г. Самара и Самарская область ОО «Самарский» Уступка заемщиком своих прав и обязанностей по кредитному договору не может быть осуществлена без предварительного письменного согласия БАНКА. Все письма, уведомления, извещения и иные сообщения (далее – «Сообщения») направляются Сторонами друг другу в письменной форме в соответствии с реквизитами заемщика, указанными в Анкете заемщика и реквизитами БАНКА: АКБ «Форштадт» (АО) ОГРН 1025600000854, ИНН 5610032972, КПП 561001001 Место нахождения БАНКА: 460001, г. Оренбург, ул. Чкалова, д. 35/1 Почтовый адрес: 460001, г. Оренбург, ул. Чкалова, д. 35/1 Банковские реквизиты: Корреспондентский счет 30101810700000000860 в ГРКЦ ГУ ЦБ по Оренбургской области, БИК 045354860 БАНК направляет Сообщения заемщику одним из следующих способов: по электронной почте – считается полученным заемщиком в дату отправления Сообщения, указанную в электронном протоколе передачи Сообщения (в электронном виде); через отделения почтовой связи – считается полученным заемщиком в дату, указанную в уведомлении о вручении Сообщения с заказным письмом, либо телеграммы. Сообщения направляются по последнему известному БАНКУ адресу и считаются доставленными, даже если заемщик по этому адресу более не проживает; через сотрудника БАНКА – считается полученным заемщиком в дату вручения, указанную в бумажном экземпляре Сообщения; путем направления SMS-сообщения на телефон мобильной связи заемщика. Стороны признают используемые по Договору системы телекоммуникаций и защиты информации, предназначенные для удаленного обслуживания заемщика и обеспечивающие разграничение доступа, шифрование, формирование и проверку подлинности электронных документов достаточными для защиты от несанкционированного доступа, подтверждения авторства и подлинности информации, содержащейся в получаемых / передаваемых электронных документах, и разбора спорных ситуаций. XX. Формуляры или иные стандартные формы, в которых определены общие условия договора потребительского кредита (займа). Общие условия договора потребительского кредита (займа) изложены в Приложении №9 Договора банковского обслуживания – ссылка на действующую редакцию ДБО.