Консолидация

реклама

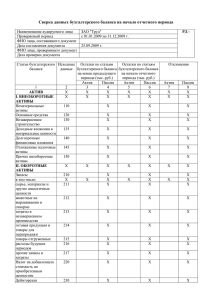

Проект финансируется ЕС Консолидация Часть 1 Консолидация Часть 1 ПРЕДИСЛОВИЕ СОДЕРЖАНИЕ Перед вами учебное пособие из серии, подготовленной экспертами проекта «Реформа бухгалтерского учета и отчетности II», который осуществляется в Российской Федерации при финансовой поддержке Европейского Союза. Данная серия посвящена Международным Стандартам Финансовой Отчетности (МСФО). Учебные пособия задуманы как серия материалов для профессиональных бухгалтеров, желающих самостоятельно получить дополнительные знания, информацию и навыки. 1. Консолидация: Введение 3 2. Определения 3 3. Необходимость консолидации 4 4. Способы приобретения 5 5. Гудвилл 7 6. Доля меньшинства 10 7. Резервы 12 8. Вопросы для самоконтроля 17 9. Упражнения 19 Каждый сборник рассчитан не более чем на три часа занятий. Структура сборника: Информация и примеры Вопросы для самоконтроля и упражнения Ключ к вопросам и упражнениям Проект осуществляется сотрудниками Аудит» и ООО «Росэкспертиза», Москва ЗАО «ПрайсвотерхаусКуперс Серия учебных пособий охватывает различные темы, познакомиться с которыми можно на веб-сайте проекта www.accountingreform.ru . Авторское право на материалы каждого сборника принадлежит Европейскому Союзу, в соответствии с политикой которого, разрешается бесплатное использование данных материалов в некоммерческих целях. 10. Ответы 25 11. Приложение: Концепция МСФО 33 Рабочая группа проекта выражает благодарность всем, кто участвовал в подготовке серии учебных пособий. Контактная информация: e-mail maria.ermoshkina@ru.pwc.com Тел. + 7 095- 967-6046 Web www.accountingreform.ru Факс + 7 095- 967-6001 Россия, Москва, Декабрь 2003 2 Консолидация Часть 1 1. Консолидация: Введение 2. Определения ЦЕЛЬ КОМПАНИЯ Цель данного учебного пособия, содержащего практические задания помочь специалистам изучить методику составления консолидированной финансовой отчетности по МСФО. Любая компания независимо от организационно-правовой формы. МАТЕРИНСКАЯ КОМПАНИЯ Компания, контролирующая другую компанию. ПОДХОД К КОНСОЛИДАЦИИ Перед началом консолидации у бухгалтера должны быть все формы финансовой отчетности материнской и дочерних компаний, подготовленных на одну и ту же отчетную дату на основе единой учетной политики. По возможности, отчетные даты финансовой отчетности дочерних компаний должны совпадать с отчетной датой, на которую подготовлена финансовая отчетность головной компании. Согласно МСФО 27, максимально допустимая разница составляет 3 месяца. В случае, когда финансовая отчетность дочерней компании составлена на другую отчетную дату, необходимо произвести корректировки для учета возникших в этой связи существенных расхождений. Периодичность финансовых отчетов и разрыв между датами их составления должны оставаться неизменными от периода к периоду. ДОЧЕРНЯЯ КОМПАНИЯ Компания, находящаяся под контролем другой компании. ГРУППА, ОБЪЕДИНЕНИЕ КОМПАНИЙ Группа из двух или более компаний, где одна компания контролирует все остальные. КОНСОЛИДИРОВАННАЯ ФИНАНСОВАЯ ОТЧЕТНОСТЬ Финансовая отчетность группы компаний, составленная как финансовая отчетность единой компании. В консолидированную финансовую отчетность не включается информация о результатах деятельности дочерних компаний, относящихся к следующим категориям: Операции внутри группы должны полностью исключаться, остатки по расчетам внутри группы должны быть выверены и исключены. При приобретении или продаже компании, должна быть подготовлена финансовая отчетность по состоянию на дату приобретения/продажи. Идеальным инструментом для подготовки консолидированных бухгалтерского баланса и отчета о прибылях и убытках являются электронные таблицы, хотя можно использовать специальные программные продукты. Дочерние компании, приобретенные исключительно в целях последующей перепродажи в ближайшем будущем; Дочерние компании, действующие в условиях строгих долгосрочных ограничений, которые существенно снижают возможности контроля их со стороны материнской компании. По всем остальным компаниям, которые контролируются материнской компанией, должна представляться консолидированная финансовая отчетность. Если компания контролируется материнской компанией, то консолидированная отчетность должна составляться независимо от существующих различий в видах деятельности этих компаний. КОНТРОЛЬ Возможность определять финансовую и хозяйственную политику другой компании с целью получения экономических выгод от её деятельности. 3 Консолидация Часть 1 Признаки контроля: - Наличие права собственности на более чем 50% акций с правом голоса. - Фактический контроль более чем над 50% акций с правом голоса. Например, когда одной из компаний принадлежит 30% акций, а другой 40%. При этом предполагается, что эти компанииинвесторы представляют одну группу консолидируемых компаний. - Возможность определять состав Совета Директоров. Признаки существенного влияния: ДОЛЯ МЕНЬШИНСТВА 3. Необходимость консолидации Та часть чистых результатов деятельности и чистых активов дочерней компании, приходящаяся на долю, которой материнская компания не владеет прямо или косвенно через дочерние компании. ЧИСТЫЕ АКТИВЫ Разница между активами и обязательствами компании. СПРАВЕДЛИВАЯ СТОИМОСТЬ Справедливая стоимость - это сумма денежных средств, за которую можно продать актив, или погасить обязательство при совершении сделки между желающими coвершить такую операцию независимыми сторонами. - Наличие права собственности на 20-50% акций с правом голоса - Представительство в Совете Директоров СОВМЕСТНАЯ КОМПАНИЯ Компания, совместно контролируемая двумя или более сторонами на основании заключенного ими договора. Консолидированная финансовая отчетность раскрывает информацию о финансовом положении и результатах деятельности группы в целом. Консолидация - это сведение финансовых отчетов всех компаний группы в единую финансовую отчетность. Консолидированная финансовая отчетность необходима для представления достоверной и справедливой информации о хозяйственной деятельности группы. Бухгалтерский баланс материнской компании включает только инвестиции в дочернюю компанию, а также любые остатки по операциям между материнской и дочерней компаниями. ДЕНЕЖНЫЕ (МОНЕТАРНЫЕ) СТАТЬИ Денежные средства, активы и обязательства, к получению или к выплате, выраженные фиксированными или установленными суммами денежных средств. ОБЪЕДИНЕНИЕ ИНТЕРЕСОВ Объединение (слияние) интересов является альтернативным способом объединения компаний. Оно заключается в объединении двух или более компаний, при котором не одна из компаний не может быть определена в качестве покупателя. Проект для обсуждения № 3 МСФО предполагает запретить данный способ учета приобретения в будущем. Бухгалтерский баланс группы компаний, как часто называют консолидированный бухгалтерский баланс, составляется отдельно от бухгалтерского баланса материнской компании. При его подготовке берется бухгалтерский баланс материнской компании, к нему добавляются активы и пассивы дочерней компании, с тем, чтобы активы и пассивы группы были отображены полностью. Консолидированный отчет о прибылях и убытках готовится аналогично. Первоначальная работа заключается в суммировании данных по одноименным статьям бухгалтерского баланса и отчета о прибылях и убытках материнской и дочерних компаний, исключении двойного счета и некоторых дальнейших корректировках. АССОЦИИРОВАННАЯ КОМПАНИЯ Компания, на деятельность которой оказывает существенное влияние материнская компания, но которая не является ни совместной, ни дочерней. Под исключением двойного счета подразумевается результатов по операциям внутри группы. исключение 4 Консолидация Часть 1 Результаты операций, имевших место внутри группы, отражаются в бухгалтерском балансе одной компании группы в качестве актива, а в бухгалтерском балансе другой компании этой группы в качестве пассива. Примеры распространенных операций: Операция 1. М покупает 100% Д за $10 млн. 2. Затем М продает $50 млн. (49+1) Д и получает прибыль $1 млн 3. Д выплачивает М дивиденды в сумме $1 млн. 4. М кредитует Д на сумму $5 млн. Материнская компания М М раскрывает актив стоимостью $10 млн. М раскрывает продажи в размере $50 млн., затраты $49 млн. и прибыль в размере $1 млн. М раскрывает прибыль в размере $1 млн. М раскрывает актив на сумму $5 млн. Дочерняя компания Д Бухгалтерский баланс Д остается неизменным Д раскрывает актив стоимостью $50 млн. (49 +1) Д раскрывает выплату дивидендов на сумму $1 млн. Д раскрывает обязательство в размере $5 млн. Приведенные выше операции демонстрируют необходимость принципа исключения, поскольку все операции происходят внутри группы и не оказывают влияния на сторонние по отношению к группе организации. Данные операции будут отражены в консолидированной отчетности группы компаний следующим образом: Операция 1 Поскольку М покупает Д, то, соответственно, М отразит затраты на приобретение Д в качестве актива на сумму $10 млн. Бухгалтерский баланс Д останется неизменным. При консолидации, актив стоимостью $10 млн. в бухгалтерском балансе М будет исключен. Активы и обязательства М и Д будут построчно сложены (кроме акционерного капитала Д). Операция 2 Прибыль от операции внутри группы составила $1 млн. (прибыль М, затраты Д - $1млн из $50 млн.) должна быть исключена. Прибыль М будет уменьшена на $1 млн., затраты и активы Д будут также уменьшены на $1 млн. Получение прибыли возможно только от операций со сторонними организациями, а не от операций внутри группы. Операция 3 При консолидации прибыль от дивидендов М и расходы на выплату дивидендов Д взаимно исключаются. Операция 4 При консолидации актив М и обязательство Д равны и противоположны по значению. В консолидированной отчетности они взаимно исключаются, поскольку относятся только к операциям внутри группы. Приобретение дочерней компании возможно посредством оплаты денежными средствами, операций с акциями, долговыми обязательствами или сочетания вышеупомянутых способов, в зависимости от того, какой их них окажется наиболее привлекательным для акционеров дочерней компании. 4. Способы приобретения Пример 1 Приобретение с оплатой денежными средствами Бухгалтерский баланс материнской компании (до приобретения) Актив Денежные средства Дебиторская задолженность Инвестиции Основные средства 300 Пассив Кредиторская задолженность 800 Начисления Акционерный капитал 300 500 1000 200 100 1600 1600 5 Консолидация Часть 1 Бухгалтерский баланс дочерней компании Актив Денежные средства Дебиторская задолженность Инвестиции Основные средства 20 Пассив Кредиторская задолженность Бухгалтерский баланс группы компаний 300 400 100 50 570 Акционерный капитал 270 570 Дочернюю компанию Д приобрели за 270 у.е. Чистые активы компании Д составляют 270 у.е. (570 у.е. (общая стоимость активов) - 300 у.е. (общая стоимость пассивов)). Таким образом, материнская компания М оплачивает $1 за каждый $1 активов. Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Дебиторская задолженность Инвестиции Инвестиции в дочернюю компанию Основные средства 30 Пассив Кредиторская задолженность 800 Начисления 300 1000 200 270 100 1600 Акционерный капитал Примечание: Денежные средства минус затраты на инвестиции = 300-270=30 500 1600 Актив Денежные средства 50 Дебиторская задолженность Инвестиции 1400 Основные средства 150 1900 Примечание: 300 Пассив Кредиторская задолженность Начисления Акционерный капитал 1100 300 500 1900 Денежные средства = 30+20=50 Дебиторская задолженность = 1000+400=1400 Основные средства = 100+50 = 150 Инвестиции = 200+100=300 Кредиторская задолженность = 800+300=1100 В БУХГАЛТЕРСКОМ БАЛАНСЕ МАТЕРИНСКОЙ КОМПАНИИ ИНВЕСТИЦИИ В ДОЧЕРНЮЮ КОМПАНИЮ ВЗАИМНО ИСКЛЮЧАЮТСЯ ВМЕСТЕ СО СТАТЬЕЙ АКЦИОНЕРНЫЙ КАПИТАЛ В БУХГАЛТЕРСКОМ БАЛАНСЕ ДОЧЕРНЕЙ КОМПАНИИ. ОСТАЛЬНЫЕ АКТИВЫ И ПАССИВЫ ДВУХ КОМПАНИЙ КОНСОЛИДИРУЮТСЯ. ПРИОБРЕТЕНИЕ В ОБМЕН НА АКЦИИ Каким образом изменится бухгалтерский баланс группы компаний, в случае если вместо оплаты денежными средствами материнская компания дополнительно эмитирует 270 акций для покупки дочерней компании? Акции эмитируются для акционеров дочерней компании в обмен на их акции в дочерней компании. Пример 2 Приобретение в обмен на акции Данные бухгалтерских балансов материнской и дочерней компаний до операций эмиссии акций и покупки дочерней компании взяты из примера 6 Консолидация Часть 1 Пример 3. Гудвилл 1. Бухгалтерский баланс группы компаний (после приобретения) Актив Денежные средства Дебиторская задолженность Инвестиции Основные средства Примечание: 320 Пассив Кредиторская задолженность Бухгалтерские балансы до приобретения: 1100 Актив Денежные средства 1400 300 150 2170 Начисления Акционерный капитал Бухгалтерский баланс материнской компании (до приобретения) 300 770 2170 Денежные средства = 300+20=320 Инвестиции = 200+100=300 Акционерный капитал = 500+270=770 (270 новых акций) Бухгалтерский баланс группы компаний отличается от Примера 1, только тем, что у группы на 270 акций больше и на 270 у.е. больше денежных средств. 5. Гудвилл Термин гудвилл обозначает превышение величины инвестиции материнской компании в дочернюю компанию над стоимостью чистых активов дочерней компании, возникающее при покупке её активов материнской компанией. Запасы Инвестиции Основные средства 300 1000 200 100 1600 Пассив Кредиторская задолженность Акционерный капитал 1100 500 1600 Бухгалтерский баланс дочерней компании (до приобретения) Актив Денежные средства Запасы Инвестиции Основные средства 20 400 100 50 570 Пассив Кредиторская задолженность Акционерный капитал 300 270 570 Компания Д приобретена за 300 у.е. (оплата денежными средствами). Например, если стоимость чистых активов дочерней компании составляет 500 у.е., а материнская компания при приобретении заплатила 600 у.е., то разница 100 у.е. подразумевает затраты по получению контроля и определяется как «гудвилл». 7 Консолидация Часть 1 Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства 0 Запасы Инвестиции Основные средства 1000 500 100 Пассив Кредиторская задолженность Акционерный капитал 1600 Примечания: 1100 500 1600 Денежные средства = 300-300 = 0 Инвестиции = 200+300 = 500 На этом этапе инвестиции включают в себя инвестиции в компанию Д в сумме 300 у.е. Бухгалтерский баланс группы Актив Денежные средства Запасы Инвестиции Основные средства Гудвилл Примечания: 20 1400 300 150 30 1900 Пассив Кредиторская задолженность Акционерный капитал 1400 500 1900 Денежные средства = 0+20 = 20 Запасы = 1000+400 = 1400 Инвестиции = 500-300+100 = 300 Основные средства = 100+50 = 150 Гудвилл (денежные средства – чистые активы) = 300-270 = 30 Кредиторская задолженность = 1100+300 = 1400 Затраты по получению контроля (стоимость покупки минус стоимость активов) признается в качестве гудвилл. Их расчет этих приведен на следующей странице. 8 Консолидация Часть 1 Расчет показателей по группе компаний Актив Денежные средства Запасы Инвестиции Инвестиции в Д Гудвилл Основные средства Промежуточный счет Пассив Кредиторская задолженность Материнская компания Д-т К-т 0 1000 200 300 Корректировки (см.ниже) Д-т К-т 20 400 100 300 100 30 150 50 270 1600 Консолидированная отчетность Д-т К-т 20 1400 300 30 Акционерный капитал ИТОГО Дочерняя компания Д-т К-т 1100 300 500 270 270 570 570 1600 570 Корректировки Гудвилл Промежуточный счет Инвестиции в дочернюю компанию Акционерный капитал Промежуточный счет 270 1400 Дебет 30 270 500 570 1900 1900 Кредит 300 270 270 Режим промежуточного счета предполагает количественную увязку изменений, вносимых в показатели финансовой отчетности материнской и дочерней компаний при их консолидации. Равенство оборотов по дебету и кредиту промежуточного счета (в вышеприведенном примере 270=270) свидетельствует о математически правильном исключении внутригрупповых оборотов по операциям между компаниями группы. 9 Консолидация Часть 1 Гудвилл может быть положительным или отрицательным. Положительный Отрицательный Когда цена покупки превышает стоимость активов. Когда цена покупки ниже стоимости активов. Отрицательный гудвилл возникает редко. Активы приведены по справедливой стоимости. Отражение в финансовой отчетности приобретенного гудвилла: Положительный Отрицательный Любое устойчивое снижение стоимости, должно быть немедленно учтено и отражено в отчете о прибылях и убытках. Сразу же списывается в состав доходов в отчете о прибылях и убытках. 6. Доля меньшинства Доля меньшинства представляет часть чистых активов дочерней компании, которая приходится на долю, которой материнская компания не владеет прямо или косвенно через дочерние компании. Пример 4: если материнская компания покупает только 60% голосующих акций дочерней компании, то 40% не принадлежит материнской компании. Это и есть часть чистых активов дочерней компании, представляющая долю меньшинства. В консолидированном бухгалтерском балансе доля меньшинства должна быть представлена отдельно от обязательств и акционерного капитала. В отчете о прибылях и убытках доля меньшинства тоже должна быть представлена отдельно. Однако в этом отчете доля меньшинства представляет долю в чистом финансовом результате (чистой прибыли или чистом убытке) дочерней компании, приходящуюся на других акционеров, не представляющих участников группы. Приобретение с оплатой денежными средствами и отражение доли меньшинства Бухгалтерский баланс материнской компании (до приобретения) Актив Денежные средства Запасы Инвестиции Основные средства 300 1000 200 100 1600 Пассив Кредиторская задолженность Начисления Акционерный капитал 800 300 500 1600 10 Консолидация Часть 1 Примечания: Бухгалтерский баланс дочерней компании Актив Денежные средства Запасы Инвестиции Основные средства 20 400 100 50 570 Пассив Кредиторская задолженность 300 Акционерный капитал 270 570 Материнская компания приобретает 2/3 акционерного капитала дочерней компании за 180 у.е. (оплата денежными средствами). Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Запасы Инвестиции Инвестиции в дочернюю компанию Основные средства 120 1000 200 180 100 800 Начисления 300 Акционерный капитал 500 1600 1600 Бухгалтерский баланс группы компаний 140 Запасы Инвестиции Основные средства 1400 300 150 1990 Пассив Кредиторская задолженность Начисления Доля меньшинства Акционерный капитал Бухгалтерский баланс материнской компании (до приобретения) Актив Денежные средства 1100 300 90 500 1990 300 1000 200 100 1600 Пассив Кредиторская задолженность Начисления Акционерный капитал 800 300 500 1600 Бухгалтерский баланс дочерней компании (до приобретения) Актив Денежные средства Запасы Инвестиции Основные средства Примечания: Денежные средства = 300-180=120 Актив Денежные средства Приобретение с оплатой денежными средствами, доля меньшинства и гудвилл Запасы Инвестиции Основные средства Пассив Кредиторская задолженность Денежные средства = 120+20=140 Запасы = 1000+400=1400 Инвестиции = 380-180+100=300 Основные средства = 100+50=150 Кредиторская задолженность = 800+300=1100 Стоимость чистых активов = 270 Доля меньшинства 1/3 х 270 =90 20 400 100 50 570 Пассив Кредиторская задолженность Акционерный капитал 300 270 570 Материнская компания приобретает 2/3 акционерного капитала за 300 у.е. (оплата денежными средствами). Поскольку чистая балансовая стоимость акций составляет 180 у.е. (2/3 от 270), затраты по получению контроля составляют 120 у.е. В консолидированной финансовой отчетности это будет отражено как гудвилл. 11 Консолидация Часть 1 Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Запасы Инвестиции Инвестиции в дочернюю компанию Основные средства 0 1000 200 300 100 1600 Пассив Кредиторская задолженность 800 В предыдущих разделах под Акционерным капиталом дочерней компании понималась величина, состоящая из следующих частей: Начисления 300 500 1600 Выпущенный акционерный капитал Нераспределенная прибыль Прочие резервы ИТОГО 1100 Резервы принадлежат владельцам обыкновенных акций. Доля меньшинства состоит из частей акционерного капитала и резервов. Прочим резервом считается любой резерв, кроме нераспределенной прибыли. Он включает в себя установленный законом резерв, резерв переоценки капитала и резерв, предложенный членами исполнительного органа. Акционерный капитал Бухгалтерский баланс группы компаний Актив Денежные средства Запасы Инвестиции Основные средства Гудвилл 20 1400 300 150 Пассив Кредиторская задолженность Начисления Доля меньшинства 300 90 120 Акционерный капитал 1990 Примечания: 7. Резервы Денежные средства = 0+20=20 Запасы= 1000+400=1400 Инвестиции= 380-180+100=300 Основные средства= 100+50=150 Гудвилл= 300-180=120 Кредиторская задолженность= 800+300=1100 Доля меньшинства= Стоимость активов =270 Доля меньшинства 1/3 х 270 =90 500 1990 100 120 50 270 Например, в вышеприведенной ситуации, доля меньшинства в сумме 90 у.е. состоит из: 33 (Акционерный капитал) + 40 (Нераспределенная прибыль) + 17 (Прочие резервы) Бухгалтерский баланс материнской компании (до приобретения) Актив Денежные средства 360 Запасы Инвестиции Основные средства 1000 200 100 1660 Пассив Кредиторская задолженность Начисления Акционерный капитал Нераспределенная прибыль Прочие резервы 860 300 300 150 50 1660 12 Консолидация Часть 1 Бухгалтерский баланс на дату приобретения Бухгалтерский баланс дочерней компании (до приобретения) Актив Денежные средства 20 Запасы Инвестиции Основные средства 400 100 50 Пассив Кредиторская задолженность Акционерный капитал Выпущенный акционерный капитал Нераспределенная прибыль Прочие резервы 570 Бухгалтерский баланс материнской компании (после приобретения) 300 Актив Денежные средства 100 120 Запасы Инвестиции Инвестиции в дочернюю компанию Основные средства 0 1000 200 360 100 50 570 Пассив Кредиторская задолженность 860 Начисления 300 Акционерный капитал Нераспределенная прибыль Прочие резервы 300 150 1660 50 1660 Этап 1 – Приобретение дочерней компании Материнская компания приобретает 2/3 акционерного капитала дочерней компании за 360 у.е. (оплата денежными средствами). Нераспределенная прибыль на дату приобретения называется «Прибыль до приобретения». В консолидированной финансовой отчетности эти показатели суммируются с акционерным капиталом и взаимоисключаются путем сопоставления с показателем Инвестиции в дочернюю компанию. Бухгалтерский баланс дочерней компании (после приобретения) Актив Денежные средства 20 Запасы Инвестиции Основные средства 400 100 50 Пассив Кредиторская задолженность Акционерный капитал Выпущенный акционерный капитал Нераспределенная прибыль Прочие резервы 570 300 100 120 50 570 Примечание: Так же, как и бухгалтерском балансе до приобретения 13 Консолидация Часть 1 Бухгалтерский баланс на конец периода после приобретения Бухгалтерский баланс группы компаний Актив Денежные средства Запасы Инвестиции 20 1400 300 Основные средства Гудвилл 150 180 2050 Примечания: Пассив Кредиторская задолженность Начисления Доля мелких акционеров Акционерный капитал Нераспределенная прибыль Прочие резервы 1160 300 90 300 150 50 2050 Запасы= 1000+400=1400 Инвестиции =200+100=300 Основные средства = 100+50=150 Гудвилл = 360-2/3(100+120+50)=180 Кредиторская задолженность =860+300=1160 Доля меньшинства = 1/3 of (100+120+50)=90 Нераспределенная прибыль = 150 – только материнская компания Прочие резервы = 50 – только материнская компания Этап 2 – Консолидация на конец периода после приобретения Вслед за приобретением, материнская компания получает прибыль 500 у.е., а прибыль дочерней компании составляет 400 у.е. 100 у.е. из прибыли дочерней компании выделяется в прочие резервы, а 300 у.е. отображается как нераспределенная прибыль. Прибыль, начисленная после приобретения, называется «Прибыль после приобретения». В этом случае прибыль после приобретения составляет 400 у.е. Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Запасы Инвестиции Инвестиции в дочернюю компанию Основные средства 100 1400 200 360 100 Пассив Кредиторская задолженность 860 Начисления 300 Акционерный капитал Нераспределенная прибыль Прочие резервы 300 650 2160 50 2160 Бухгалтерский баланс дочерней компании (после приобретения) Актив Денежные средства 220 Запасы Инвестиции Основные средства 500 100 50 870 Пассив Кредиторская задолженность Акционерный капитал Выпущенный акционерный капитал Нераспределенная прибыль Прочие резервы 200 100 420 150 870 14 Консолидация Часть 1 Нераспределенная прибыль Прочие резервы Прибыль до приобретения 120 Прибыль после приобретения 300 Итого 50 100 150* 420* Бухгалтерский баланс группы компаний Актив Денежные средства Запасы Инвестиции 320 1900 300 Основные средства Гудвилл 150 180 Пассив Кредиторская задолженность Начисления Доля меньшинства Акционерный капитал Нераспределенная прибыль Прочие резервы 2850 Примечания: 1060 300 223 300 850 117 2850 Денежные средства= 100+220=320 Запасы = 1400+500=1900 Инвестиции = 200+100=300 Основные средства = 100+50=150 Гудвилл= 360-2/3(100+120+50)=180 Кредиторская задолженность = 860+200=1060 Доля меньшинства = 1/3 от (100+420+150)=223 Нераспределенная прибыль = 650 +2/3 (300)=850 (только прибыль Д после приобретения) Прочие резервы = 50 + 2/3 (100)=117 (только резервы Д после приобретения) Подробный расчет и необходимые пояснения приведены ниже. 15 Консолидация Часть 1 Расчет показателей группы компаний Актив Денежные средства Запасы Инвестиции Инвестиции в дочернюю компанию Гудвилл Основные средства Промежуточный счет Пассив Кредиторская задолженность Начисления Доля меньшинства Акционерный капитал Нераспределенная прибыль Доля прибыли дочерней компании (после приобретения) Прочие резервы ИТОГО Материнская компания Д-т К-т Дочерняя компания Д-т К-т 100 1400 200 360 220 500 100 100 50 Корректировки (см. ниже) Д-т К-т Бухгалтерский баланс группы Д-т К-т 320 1900 300 360 180 180 860 180 150 180 200 1060 300 300 223 300 650 223 300 650 2160 50 2160 670 870 870 670 67 267 1097 67 1097 200 2850 117 2850 16 Консолидация Часть 1 3) осуществляющих деятельность за рубежом; 4) представляющих отчетность в иностранных валютах. Корректировки Д-т Гудвилл 180 Д-т Промежуточный счет 180 К-т Инвестиции в дочернюю Компанию 2. Контроль определяется как: 360 Д-т Акционерный капитал Д 670 К-т Промежуточный счет К-т Доля меньшинства 223 К-т Прибыль (после приобретения Д) Д-т Прибыль (после приобретения Д) К-т Общий резерв 1) собственность на более 20% акций с правом голоса; 2) возможность определять финансовую и хозяйственную политику компании с целью получения выгод от её деятельности; 3) фактический контроль более 20% акций в правом голоса; 180 267 3. Доля меньшинства – это 67 67 Акционерный капитал и резервы дочерней компании Доля материнской компании до приобретения2/3 от 270= Доля меньшинства 1/3 от 670= Доля материнской компании после приобретения 2/3 от 670 минус 180 до приобретения = Итого 670 = 670: 180 223 267 Режим промежуточного счета предполагает количественную увязку изменений, вносимых в показатели финансовой отчетности материнской и дочерней компаний при их консолидации. Равенство оборотов по дебету и кредиту промежуточного счета (в вышеприведенном примере 180=180) свидетельствует о математически правильном исключении внутригрупповых оборотов по операциям между компаниями группы. 1) Доля в акционерном капитале, принадлежащая держателям меньшей части акций материнской компании; 2) та часть чистых активов дочерней компании, которая приходится на долю, которой материнская компания не владеет прямо или косвенно через дочерние компании. 4. Справедливая стоимость – это 1) 2) 3) 4) балансовая стоимость; фактическая стоимость приобретения; индексированная фактическая стоимость приобретения; сумма, на которую можно обменять актив, или за которую можно погасить обязательство при совершении сделки между хорошо осведомленными, желающими совершить такую операцию сторонами. 5. Ассоциированная компания – это: 8. Вопросы для самоконтроля Выберите правильный ответ: 1. Сводная финансовая отчетность исключает информацию по результатам деятельности следующих дочерних компаний: 1) содержащихся исключительно в целях последующей перепродажи в ближайшем будущем; 2) если их деятельность отличается от деятельности материнской компании; 1) Компания, на деятельность которой материнская компания не оказывает существенного влияния; 2) Компания, на деятельность которой материнская компания оказывает существенное влияние; 3) Компания, 10-19% акций с правом голоса которой принадлежат материнской компании; 4) Компания, в которой материнская компания имеет представительство в Совете Директоров. 17 Консолидация Часть 1 6. Консолидированная финансовая отчетность финансовые показатели группы компаний: отражает 1) Последовательно по компаниям, в зависимости от размера компании; 2) Последовательно по компаниям, в зависимости от валюты; 3) Как единую финансовую отчетность; 4) Последовательно по компаниям, в зависимости от вида деятельности. 11. Гудвилл – это: 1) Покрытие затрат по инвестициям акциями, а не денежными средствами; 2) Разница стоимости приобретения дочерней компании и стоимости ее чистых активов на дату приобретения, возникающая при покупке. 12. Если стоимость чистых активов превышает их цену при покупке, то это: 7. Первоначальная работа по консолидации заключается в: 1) Сложении данных по каждой статье бухгалтерского баланса и отчета о прибылях и убытках, без каких-либо корректировок; 2) Исключение двойного счета и последствий операций между компаниями, входящими в группу. 8. Деятельность компании, по которой должна осуществляться консолидация: 1) Инвестиции в дочернюю компанию; 2) Перевод сотрудников одной компании в другую; 3) Совместная аренда компаниями производственного назначения. 1) Положительный гудвилл; 2) Справедливая стоимость; 3) Отрицательный гудвилл. 13. Гудвилл, возникший при консолидации: 1) Исключается из консолидированной отчетности; 2) Появляется в консолидированной отчетности. 14. Отрицательный гудвилл: площадей 1) Кредитуется в отчете о прибылях и убытках 2) Может быть связан с убытками и затратами будущего периода. 9. Консолидация проводится в: 1) Бухгалтерском балансе материнской компании; 2) Бухгалтерском балансе группы компаний; 3) В обоих названных отчетах. 10. В процессе консолидации одна из задач заключается в исключении: 15. Отрицательный гудвилл отражается в отчете о прибылях и убытках как: 1) Выручка 2) Доход по финансовым операциям; 3) Прочий доход. 16. Для учета доли меньшинства следует: 1) Инвестиции в дочернюю компанию в балансе материнской компании и статьи кредиторская задолженность в балансе дочерней компании; 2) Инвестиции в дочернюю компанию в балансе материнской компании и статьи акционерный капитал в балансе дочерней компании. 1) Свести только ту часть активов и пассивов, которая принадлежит материнской компании; 2) Свести все активы и пассивы дочерней компании, затем отразить вычет доли меньшинства. 17. Могут ли в консолидированном бухгалтерском балансе одновременно быть отражены гудвилл и доля меньшинства? 18 Консолидация Часть 1 1) да; 2) нет. 9. Упражнения Заполните пробелы в таблицах: 18. Резервы принадлежат: 1. Приобретение с оплатой денежными средствами Подготовьте баланс материнской компании и группы компаний после приобретения 1) владельцам привилегированных акций; 2) владельцам обыкновенных акций. 19. Нераспределенная называется: прибыль на дату приобретения 1) Прибыль до приобретения; 2) Прибыль после приобретения. Бухгалтерский баланс материнской компании (до приобретения) Актив Денежные средства 600 20. Сведение прибылей после приобретения: 1) Меняет прибыль группы компаний; 2) Взаимно исключается со статьей «Инвестиции в дочерние компании». Дебиторская задолженность Инвестиции Основные средства 21. Сведение прибылей после приобретения: 1) Не приводит к изменениям в доле меньшинства; 2) Может привести к изменениям в доле меньшинства. Пассив Кредиторская задолженность 1000 1000 200 200 Начисления Акционерный капитал 2000 300 700 2000 Бухгалтерский баланс дочерней компании Актив Денежные средства Дебиторская задолженность Инвестиции Основные средства 200 Пассив Кредиторская задолженность 900 100 400 500 1200 Акционерный капитал 300 1200 Приобретение с оплатой денежными средствами Дочернюю компанию приобрели за 300 у.е. Чистые активы дочерней компании составляют 300 у.е. = 1200 у.е. (общая величина активов)- 900 у.е. (общая величина обязательств). 19 Консолидация Часть 1 Таким образом, материнская компания оплачивает 1 у.е за каждый 1 у.е. активов. Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Дебиторская задолженность Инвестиции Инвестиции в дочернюю компанию Основные средства Пассив Кредиторская задолженность Начисления Акционерный капитал Бухгалтерский баланс группы компаний Актив Денежные средства Пассив Кредиторская задолженность Дебиторская задолженность Инвестиции Начисления Основные средства Акционерный капитал 2. Подготовьте баланс группы компаний после приобретения. Каким образом изменится бухгалтерский баланс группы компаний, если материнская компания вместо оплаты денежными средствами дополнительно выпустит 300 акций номиналом 1 у.е. каждая для приобретения дочерней компании? Используйте цифры вопроса 1. Акции эмитируются для акционеров дочерней компании в обмен на их акции в дочерней компании. Бухгалтерский баланс группы компаний Актив Денежные средства Пассив Кредиторская задолженность Дебиторская задолженность Инвестиции Начисления Основные средства Акционерный капитал 3. Гудвилл Составьте бухгалтерские балансы материнской компании и группы компаний после приобретения. Бухгалтерский баланс до приобретения Бухгалтерский баланс материнской компании Активы Денежные средства Запасы Инвестиции Основные средства 500 1000 200 100 1800 Пассивы Кредиторская задолженность Акционерный капитал 1200 600 1800 Бухгалтерский баланс дочерней компании Актив Денежные средства Запасы Инвестиции Основные средства 20 350 50 50 470 Пассив Кредиторская задолженность Акционерный капитал 300 170 470 20 Консолидация Часть 1 Дочерняя компания приобретена за 450 у.е. (оплата денежными средствами) Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Пассив Кредиторская задолженность Бухгалтерский баланс материнской компании Актив Денежные средства Запасы Инвестиции Основные средства Запасы Инвестиции Основные средства Акционерный капитал Актив Денежные средства 350 Запасы Инвестиции Основные средства 400 100 50 Пассив Кредиторская задолженность Запасы Начисления Акционерный капитал 1300 300 500 2100 Пассив Кредиторская задолженность 300 Акционерный капитал 600 900 900 Материнская компания приобретает 75% акционерного капитала Дочерней компании за 450 у.е. (оплата денежными средствами). Инвестиции Основные средства Гудвилл 1000 200 100 2100 Пассив Кредиторская задолженность Бухгалтерский баланс дочерней компании Бухгалтерский баланс группы компаний (после приобретения) Актив Денежные средства 800 Акционерный капитал 4. Приобретение с оплатой денежными средствами и доля меньшинства Составьте бухгалтерские балансы материнской компании и группы компаний после приобретения. Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Пассив Кредиторская задолженность Запасы Инвестиции Инвестиции в Д Основные средства Начисления Акционерный капитал 21 Консолидация Часть 1 Бухгалтерский баланс группы компаний Актив Денежные средства Бухгалтерский баланс дочерней компании Пассив Кредиторская задолженность Запасы Инвестиции Начисления Основные средства Доля меньшинства Актив Денежные средства 20 Запасы Инвестиции Основные средства 1100 100 80 Пассив Кредиторская задолженность Акционерный капитал 1300 300 1000 1300 Акционерный капитал Материнская компания приобретает 60% акционерного капитала за 700 у.е. (оплата денежными средствами). 5. Приобретение с оплатой меньшинства и гудвилл денежными средствами, доля Составьте бухгалтерские балансы материнской компании и группы компаний после приобретения. Бухгалтерский баланс материнской компании Актив Денежные средства 750 Запасы Инвестиции Основные средства 800 100 100 1750 Пассив Кредиторская задолженность Начисления Акционерный капитал Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Пассив Кредиторская задолженность Запасы 950 300 500 Инвестиции Инвестиции в дочернюю компанию Основные средства Начисления Акционерный капитал 1750 22 Консолидация Часть 1 Бухгалтерский баланс группы компаний Бухгалтерский баланс дочерней компании Актив Денежные средства Пассив Кредиторская задолженность Запасы Инвестиции Начисления Основные средства Гудвилл Доля меньшинства Актив Денежные средства 20 Запасы Инвестиции Основные средства 400 100 580 Акционерный капитал 6. Бухгалтерский баланс на дату приобретения Запасы Инвестиции Инвестиции в дочернюю компанию Основные средства 1000 200 700 100 2000 300 300 450 50 1100 Материнская компания приобретает 75% акционерного капитала за 700 у.е. (оплата денежными средствами). Бухгалтерский баланс материнской компании (после приобретения) 0 Акционерный капитал Выпущенный акционерный капитал Нераспределенная прибыль Прочие резервы 1100 Составьте бухгалтерские балансы материнской компании и группы компаний после приобретения Актив Денежные средства Пассив Кредиторская задолженность Бухгалтерский баланс группы компаний Пассив Кредиторская задолженность 860 Начисления 300 Актив Денежные средства Пассив Кредиторская задолженность Запасы Инвестиции Акционерный капитал Нераспределенная прибыль Прочие резервы Доля меньшинства 250 550 40 2000 Начисления Основные средства Гудвилл Акционерный капитал Нераспределенная прибыль Прочие резервы 23 Консолидация Часть 1 7. Составьте бухгалтерские балансы материнской компании и группы компаний после приобретения. Головная компания приобретает 2/3 акционерного капитала дочерней компании за 360 у.е. (оплата денежными средствами). Бухгалтерский баланс на дату приобретения Запасы Инвестиции Инвестиции в дочернюю компанию Основные средства 0 1000 200 360 100 Актив Денежные средства Запасы Инвестиции Бухгалтерский баланс материнской компании Актив Денежные средства Бухгалтерский баланс группы компаний на дату приобретения Основные средства Гудвилл 20 1400 300 150 180 Пассив Кредиторская задолженность Начисления Доля меньшинства Акционерный капитал Нераспределенная прибыль Прочие резервы 1160 300 90 300 Пассив Кредиторская задолженность 860 Начисления 300 Акционерный капитал Нераспределенная прибыль Прочие резервы 300 Бухгалтерские балансы на конец периода после приобретения 150 Вслед за приобретением, материнская компания получает прибыль 600 у.е., а прибыль дочерней компании составляет 300 у.е. 200 у.е. из прибыли дочерней компании выделяется в прочие резервы. 1660 50 1660 2050 150 50 2050 Бухгалтерский баланс материнской компании Бухгалтерский баланс дочерней компании Актив Денежные средства 20 Запасы Инвестиции Основные средства 400 100 50 570 Пассив Кредиторская задолженность Акционерный капитал Выпущенный акционерный капитал Нераспределенная прибыль Прочие резервы Актив Денежные средства 300 Запасы Инвестиции Инвестиции в дочернюю компанию Основные средства 200 1400 200 360 100 100 120 2260 Пассив Кредиторская задолженность 860 Начисления 300 Акционерный капитал Нераспределенная прибыль Прочие резервы 300 750 50 2260 50 570 24 Консолидация Часть 1 Бухгалтерский баланс дочерней компании Актив Денежные средства 220 Запасы Инвестиции Основные средства 400 100 50 Пассив Кредиторская задолженность Акционерный капитал Выпущенный акционерный капитал Нераспределенная прибыль Прочие резервы 770 10. Ответы 200 100 220 250 770 Ключи к вопросам множественного выбора: 1. 1) 8. 1) 15. 3) 2. 2) 9. 2) 16. 2) 3. 2) 10. 2) 17. 1) 4. 4) 11. 2) 18. 2) 5. 2) 12. 3) 19. 1) 6. 3) 13. 2) 20. 1) 7. 2) 14. 1) 21. 2) Ответы на вопросы упражнений: Бухгалтерский баланс группы компаний Актив Денежные средства Пассив Кредиторская задолженность Запасы Инвестиции Начисления Доля меньшинства Основные средства Гудвилл Акционерный капитал Нераспределенная прибыль Прочие резервы 1. Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Дебиторская задолженность Инвестиции Инвестиции в дочернюю компанию Основные средства 300 Пассив Кредиторская задолженность 1000 1000 200 300 Начисления 300 200 Акционерный капитал 700 2000 2000 25 Консолидация Часть 1 Бухгалтерский баланс группы компаний Актив Денежные средства Дебиторская задолженность Инвестиции Основные средства 500 Пассив Кредиторская задолженность 3. Бухгалтерский баланс материнской компании (после приобретения) 1900 1100 600 700 Начисления Акционерный капитал 2900 300 700 2900 Актив Денежные средства 50 Запасы Инвестиции Дочерняя компания Основные средства 1000 200 450 100 Пассив Кредиторская задолженность Акционерный капитал 1800 Примечания: Денежные средства = 600-300+200=500 Дебиторская задолженность = 1000+100 = 1100 Инвестиции = 200+400 = 600 Основные средства = 200+500 = 700 Кредиторская задолженность = 100+900 = 1900 Актив Денежные средства Бухгалтерский баланс группы компаний Дебиторская задолженность Инвестиции Основные средства 800 1900 1100 600 700 3200 Примечания: Пассив Кредиторская задолженность Начисления Акционерный капитал 600 1800 Бухгалтерский баланс группы компаний 2. Актив Денежные средства 1200 300 1000 3200 Денежные средства = 600+200 = 800 Акционерный капитал = 700+300 = 1000 (300 новых акций) Запасы Инвестиции Основные средства Гудвилл Примечания: 70 Пассив Кредиторская задолженность 1350 250 150 Акционерный 280 капитал 2100 1500 600 2100 Денежные средства = 500-450+20=70 Запасы = 1000+350 = 1350 Инвестиции = 650-450+50 = 250 Основные средства = 100+50 = 150 Гудвилл (выплаченные денежные средства- чистые активы) = 450-170 = 280 Кредиторская задолженность = 1200+300 = 1500 26 Консолидация Часть 1 4. 5. Бухгалтерский баланс материнской компании (после приобретения) Актив Денежные средства Запасы Инвестиции Инвестиции в дочернюю компанию Основные средства 350 1000 200 450 100 Пассив Кредиторская задолженность Бухгалтерский баланс материнской компании (после приобретения) 1300 Начисления 300 Акционерный капитал 500 2100 Актив Денежные средства Запасы Инвестиции Инвестиции в дочернюю компанию Основные средства 2100 700 Запасы Инвестиции Основные средства 1400 300 150 Пассив Кредиторская задолженность Начисления Доля меньшинства Акционерный капитал 2550 950 800 100 700 Начисления 300 100 Акционерный капитал 500 1750 1750 Бухгалтерский баланс группы компаний Бухгалтерский баланс группы компаний Актив Денежные средства Пассив Кредиторская задолженность 50 1600 Актив Денежные средства 70 300 150 500 Запасы Инвестиции Основные средства Гудвилл 1900 200 180 100 2550 Пассив Кредиторская задолженность Начисления Доля меньшинства 300 400 Акционерный капитал 500 2450 Примечания: Денежные средства = 800-450+350=700 Запасы = 1000+400 = 1400 Инвестиции = 650-450+100 = 300 Основные средства = 100+50 = 150 Кредиторская задолженность = 1300+300 = 1600 Примечания: 1250 2450 Денежные средства = 750-700+20=70 Запасы = 800+1100 = 1900 Инвестиции = 800-700+100 = 200 Основные средства = 100+80 = 180 Гудвилл = 700-600 = 100 Кредиторская задолженность = 950+300 = 1250 Доля меньшинства (40%) =40% х 1000 = 400 27 Консолидация Часть 1 Примечания: 6. Бухгалтерский баланс группы компаний Актив Денежные средства Запасы Инвестиции 20 1400 300 Основные средства Гудвилл 680 100 Пассив Кредиторская задолженность Начисления Доля меньшинства Акционерный капитал Нераспределенная прибыль Прочие резервы 2500 Примечания: 1160 300 200 250 550 40 2500 Запасы = 1000+400 = 1400 Инвестиции = 200+100 = 300 Основные средства = 100+580 = 680 Гудвилл = 700- (¾ х (300+450+50)) = 100 Кредиторская задолженность = 860+300 = 1160 Доля меньшинства = ¼ х (300+450+50) = 100 Нераспределенная прибыль = 550 – только материнская компания Прочие резервы = 40 – только материнская компания 7. Бухгалтерский баланс группы компаний Актив Денежные средства Запасы Инвестиции Основные средства Гудвилл 420 1800 300 150 180 2850 Пассив Кредиторская задолженность Начисления Доля меньшинства Акционерный капитал Нераспределенная прибыль Прочие резервы 1060 300 190 300 817 183 2850 Денежные средства = 200+220 = 420 Запасы = 1400+400 = 1800 Инвестиции = 200+100 = 300 Основные средства = 100+50 = 150 Гудвилл = 360 – (2/3 х (100+120+50)) = 180 Кредиторская задолженность = 860+200 = 1060 Доля меньшинства = 1/3 х (100+220+250) = 190 Нераспределенная прибыль = 750 +(2/3 х 100) = 817 (только нераспределенная прибыль дочерней компании) Прочие резервы = 50 + (2/3 х200) = 183 (только резервы после приобретения дочерней компании) 12. МСФО 3 (IFRS 3) Объединение компаний (заменяет МСФО 22 (IAS 22) Изменения требований (МСФО 22) Метод учета МСФО 3 Все сделки по объединению компаний (в рамках сферы применения) должны учитываться по «методу покупки». МСФО 22 Учет может проводиться либо i. методом «объединения интересов» либо ii. «методом покупки» для приобретений. Предполагается признание приобретенных идентифицируемых активов, обязательств и условных обязательств МСФО 3 При условии наличия обязательства по реструктуризации (см. МСФО 37), оно включается в гудвилл. МСФО 22 требовал от покупателя учета резерва на прекращение (сокращение) деятельности приобретаемой компании, в случае, если покупатель соответствует определенным критериям (при этом резерв у приобретающей компании не представлял 28 Консолидация Часть 1 обязательства приобретаемой компании на дату приобретения). МСФО 3 требует от покупателя обособленного отражения условных обязательств приобретаемой компании на дату приобретения, как часть стоимости объединения компаний, в случае, когда справедливая стоимость условных обязательств может быть надежно оценена. Подобные условные обязательства в соответствии с МСФО 22, были включены в сумму гудвилла (или отрицательного гудвилла). В соответствии с МСФО 22, нематериальные активы должны были учитываться только при возможности получения компанией экономических выгод и возможности надежной оценки ее стоимости. Критерий вероятности оценки не включен в МСФО 3, так как считается, что он всегда удовлетворяется для приобретенных нематериальных активов при объединении компаний. В МСФО 3 разъясняется, что справедливая стоимость нематериального актива (приобретенного в процессе объединения компаний) может являться основанием для его признания, отдельно от гудвилла. Оценка приобретенных идентифицируемых активов, обязательств и условных обязательств В МСФО 22 раскрывается два способа первоначальной оценки идентифицируемых чистых активов, приобретенных в процессе объединения компаний, а также способ первоначальной оценки доли меньшинства. МСФО 3 требует первоначальной оценки покупателем идентифицируемых активов, обязательств и условных обязательств приобретаемой компании по справедливой стоимости на дату приобретения. МСФО 3 требует оценки гудвилла (после первоначального признания) по себестоимости за минусом накопленных убытков от обесценения. Следовательно, гудвилл не амортизируется, вместо этого проводятся ежегодные (или более регулярные) тесты на обесценение. МСФО 22 требует, чтобы гудвилл систематически амортизировался в процессе срока полезной службы. Превышение доли покупателя в чистой справедливой стоимости идентифицируемых активов, обязательств и условных обязательств продавца над стоимостью покупки (отрицательный гудвилл) Согласно МСФО 3 отрицательный гудвилл должен незамедлительно признаваться (покупателем) в качестве дохода в отчете о прибылях и убытках. Согласно МСФО 22 отрицательный гудвилл должен был учитываться следующим образом: (1) будущие убытки и расходы, которые были определены в плане покупателя по приобретению: переносились на будущий период и признавались в качестве дохода тех периодов, в которых признавались будущие убытки и расходы. (2) если он не был связан с будущими убытками и расходами, он должен был признаваться в качестве дохода следующим образом: (i) в той степени, в которой отрицательный гудвилл не превышал справедливой стоимости приобретенных идентифицируемых неденежных (немонетарных) активов, он должен был распределяться на весть оставшийся средневзвешенный срок полезной службы идентифицируемых амортизируемых активов; (ii) любое превышение должно было незамедлительно признаваться в качестве дохода. ЦЕЛЬ Любая доля меньшинства в приобретаемой компании является долей чистой справедливой стоимости, принадлежащей меньшинству. Это согласуется с альтернативным порядком учета в соответствии с МСФО 22. Последующий учет гудвилла Цель МСФО 3 состоит в определении процедуры подготовки и предоставления финансовой отчетности при объединении компаний. Настоящий Стандарт предписывает учет объединения компаний по методу покупки. Покупатель признает идентифицируемые активы, обязательства и условные обязательства продавца по их справедливой стоимости на дату 29 Консолидация Часть 1 покупки, а также признает гудвилл, балансовая стоимость которого впоследствии корректируется с учетом убытков от обесценения, а не амортизируется. Покупатель должен раскрывать следующую информацию по каждому объединению компаний данного отчетного периода: (i) названия и описания компаний, участвующих в объединении. СФЕРА ПРИМЕНЕНИЯ (ii) дату приобретения. МСФО 3 не рассматривает: (i) объединение компаний, которые образуют совместную компанию; (ii) объединение компаний, находящихся под общим контролем; (iii) объединение компаний, в процессе которого объединятся две (и более) компании на взаимных началах; (iv) объединение компаний, в процессе которого отдельные компании формально объединяются в одну отчитывающуюся компанию без приобретения одной компанией долей участия в капитале другой компании (например, объединение компаний, при котором отдельные компании соединяются формальным договором с целью образования корпорации с двойным листингом/двойной регистрацией). (iii) процент приобретенных голосующих акций. (iv) затраты, связанные с объединением, составные элементы затрат, включая затраты, напрямую связанные с объединением. УЧЕБНЫЕ ПОСОБИЯ Проектная группа разрабатывает Учебное пособие по МСФО 3, которое скоро будет размещено на веб-сайте проекта. Мы также будем вносить корректировки, с учетом последних изменений МСФО, в ряд материалов по консолидации. Если Вы пришлете нам свой адрес электронной почты, мы проинформируем Вас о том, когда на нашем веб-сайте будут доступны обновленные версии этих материалов. 13. Раскрытие информации Покупатель должен раскрывать информацию, позволяющую пользователям отчетности оценить характер и финансовый эффект объединения компаний: (i) в финансовой отчетности рассматриваемого периода. (ii) после отчетной даты, но до утверждения публикации финансовой отчетности. Когда происходит выпуск акций (или акции утверждены к выпуску), связанный с операцией приобретения, должна раскрываться следующая информация: (i) количество выпущенных акций (или акций, утвержденных к выпуску); справедливая стоимость акций и основание для определения справедливой стоимости. (ii) Если на дату обмена не существует рыночной стоимости акций, должны раскрываться основания для определения их справедливой стоимости. Если на дату обмена существует рыночная стоимость акций, но она не применяется в качестве основы определения стоимости объединения компаний, этот факт должен раскрываться вместе с: - причинами, по которым рыночная использована для оценки акций; - методом учета, используемым определения стоимости акций; - общей суммой разницы между стоимостью акций, использованной при осуществлении объединения, и их рыночной стоимостью. в стоимость качестве не основания была для (iii) детальная информация по всем видам деятельности (компаниям), которые компания планирует продать. (iv) суммы, учитываемые на дату приобретения по каждому классу активов, обязательств и условных обязательств приобретаемой компании и (за исключением ситуаций, когда раскрытие является невозможным) балансовая стоимость каждого из этих классов, определенная в соответствии с МСФО, непосредственно перед объединением. 30 Консолидация Часть 1 Если такое раскрытие информации является невозможным, этот факт должен быть раскрыт вместе с объяснением причин. (v) cумма, учитываемая в отчете о прибылях и убытках в качестве отрицательного гудвилла, и строка в отчете о прибылях и убытках, в которой он учитывается. (vi) описание факторов, влияющих на формирование затрат, ведущих к признанию гудвилла - описание каждого нематериального актива, который не был учтен отдельно от гудвилла, и объяснение почему справедливая стоимость нематериального актива не может быть надежно оценена – или описание характера отрицательного гудвилла. (vii) величина прибыли приобретаемой компании с момента приобретения, включенная в отчет о прибылях и убытках за текущий период, за исключением ситуаций, когда раскрытие такой информации невозможно. Если такое раскрытие информации является невозможным, этот факт должен быть раскрыт вместе с объяснением причин. Информация должна раскрываться в совокупности для объединений компаний, возникших в течение отчетного периода, которые по отдельности являются несущественными. Если в начале учета объединения подход к отражению объединения компаний (возникшего в течение отчетного периода) был лишь предварительно определен, этот факт должен быть раскрыт вместе с объяснением причины необходимости дальнейшей корректировки (например, когда стоимостная оценка активов приобретаемой компании подлежит последующей корректировке у компании - покупателя с учетом их справедливой стоимости). (осуществленных за период) было начало этого отчетного периода. Если раскрытие вышеуказанной информации считается нецелесообразным, этот факт также должен быть раскрыт вместе с объяснением причин, по которым раскрытие считается нецелесообразным. Покупатель должен раскрывать информацию по каждому объединению компаний, осуществленному после отчетной даты, но до публикации финансовой отчетности, если только такое раскрытие не считается нецелесообразным. Если раскрытие такой информации считается нецелесообразным, этот факт также должен быть раскрыт вместе с объяснением причин, по которым раскрытие считается нецелесообразным. Покупатель должен раскрывать информацию, помогающую пользователям финансовой отчетности оценить прибыль (убыток), влияние на результаты отчетного периода исправлений ошибок и других корректировок, признанных в текущем периоде и связанных с объединениями компаний, осуществленными в текущем или предыдущих отчетных периодах. Покупатель должен раскрывать следующую информацию: (1) Покупатель должен раскрывать следующую информацию, если только такое раскрытие не считается нецелесообразным: (i) выручку объединенной компании за отчетный период, как если бы датой покупки для всех объединений компаний (осуществленных за период) было начало этого отчетного периода; (ii) прибыль объединенной компании за отчетный период, как если бы датой покупки для всех объединений компаний сумму и объяснение прибыли (убытка), признанную в текущем отчетном периоде, которая: (i) относится к идентифицируемым приобретенным активам (или принятым обязательствам, или условным обязательствам) при объединении компаний, осуществленном в текущем или предыдущем отчетном периоде; и (ii) (2) имеет такой размер, характер или влияние, что раскрытие информации необходимо для адекватного понимания финансового положения и результатов деятельности объединенной компании. если в начале объединения компаний стоимостная оценка активов и обязательств приобретаемой компании была признана условной (т.е. подлежащей дальнейшему уточнению), что нашло 31 Консолидация Часть 1 отражение в финансовой отчетности предыдущего отчетного периода, то компания - покупатель должна раскрывать в отчетности суммы корректировок отчетного периода, которые были произведены в отношении стоимостной оценки активов и обязательств приобретенной компании в текущем периоде, и их объяснение. (3) информацию об исправлении ошибок, которая подлежит раскрытию согласно МСФО 8, по любым идентифицируемым активам, обязательствам или условным обязательствам приобретаемой компании, или об изменениях в оценочной стоимости этих статей. (vii) другие изменения в балансовой стоимости в течение отчетного периода; и (viii) валовую стоимость и накопленные на конец отчетного периода убытки от обесценения. Компания раскрывает информацию о возмещаемой сумме и обесценении гудвилла. Компания должна раскрывать информацию, помогающую пользователям финансовой отчетности оценить изменения в балансовой стоимости гудвилла в течение периода. Компания должна раскрывать сверку балансовой стоимости гудвилла на начало и конец периода, показывающую отдельно: (i) валовую стоимость и накопленные убытки от обесценения на начало периода; (ii) дополнительный гудвилл, признанный в отчетном периоде (кроме гудвилла, относящегося к группе планируемых к продаже компаний (видов деятельности), инвестиции в которые отвечают определению «финансовых активов, удерживаемых для продажи» при их покупке, в соответствии с МСФО 5); (iii) корректировки, возникающие в результате последующего признания отложенных налоговых активов, в течение отчетного периода; (iv) гудвилл, относящийся к группе планируемых к продаже компаний (видов деятельности), в соответствии с МСФО 5, а также гудвилл, признание которого заканчивается в течение данного отчетного периода, который ранее не был включен в группу выбытия, классифицируемую в качестве удерживаемой для продажи; (v) убытки от обесценения, учитываемые в течение отчетного периода, в соответствии с МСФО 36; (vi) чистая курсовая разница, возникающая в течение отчетного периода, в соответствии с МСФО 21; 32 Консолидация Часть 1 14. Приложение: Концепция МСФО ВСЕ МЕЖДУНАРОДНЫЕ СТАНДАРТЫ В ПОЛНОЙ МЕРЕ ПРИМЕНИМЫ К КОНСОЛИДИРОВАННОЙ ОТЧЕТНОСТИ (КРОМЕ СЛУЧАЕВ ГДЕ ЕСТЬ УКАЗАНИЕ ОБ ОБРАТНОМ). НАИБОЛЕЕ ВАЖНЫМИ ИХ НИХ ЯВЛЯЮТСЯ СЛЕДУЮЩИЕ: 1.12 1.13 МСФО (IFRS) 1 МСФО (IFRS) 3 Первое применение МСФО Объединение компаний МСФО(IFRS) 5 Выбытие внеоборотных активов и представление прекращаемой деятельности. ПРИНЦИПЫ КМСФО (Определяют основополагающие положения подготовки и представления финансовой отчетности для внешних пользователей). МЕЖДУНАРОДНЫЕ СТАНДАРТЫ ФИНАНСОВОЙ ОТЧЕТНОСТИ МСФО (IAS) 1 Представление финансовой отчетности (Полный комплект финансовой отчетности включает следующие компоненты: a. Бухгалтерский баланс; б. Отчет о прибылях и убытках; в. Отчет, отражающий либо: (i) Все изменения в капитале; либо (ii) Изменения в капитале, отличные от операций капитального характера с владельцами и распределения им; г. Отчет о движении денежных средств; и д. Учетные политики и пояснительные примечания. МСФО (IAS) 7 Отчеты о движении денежных средств МСФО (IAS) 21 Влияние изменений валютных курсов (особенно финансовая отчетность о зарубежной деятельности и отчетность зарубежных компаний) МСФО (IAS) 22 Объединение компаний МСФО (IAS) 27 Сводная финансовая отчетности и учет инвестиций в дочерние компании МСФО (IAS) 28 Учет инвестиций в ассоциированные компании МСФО (IAS) 31 Финансовая отчетность об участии в совместной деятельности МСФО (IAS) 35 Прекращаемая деятельность МСФО (IAS) 36 Обесценение активов МСФО (IAS) 39 Финансовые инструменты: Признание и оценка 33 Консолидация Часть 1 Ответственность за содержание этой публикации лежит исключительно на ЗАО «ПрайсвотерхаусКуперс Аудит» и ООО «Росэкспертиза». Эта публикация не может служить отражением точки зрения Европейского Союза. 34