Пермякова Ульяна Васильевна ОЦЕНКА ВНУТРЕННЕЙ СТОИМОСТИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ

реклама

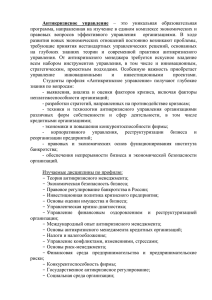

На правах рукописи Пермякова Ульяна Васильевна ОЦЕНКА ВНУТРЕННЕЙ СТОИМОСТИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ В СИСТЕМЕ АНТИКРИЗИСНОГО УПРАВЛЕНИЯ Специальность: 08.00.10 – Финансы, денежное обращение и кредит АВТОРЕФЕРАТ диссертации на соискание ученой степени кандидата экономических наук Екатеринбург – 2013 2 Диссертационная работа выполнена на кафедре антикризисного управления Федерального государственного автономного образовательного учреждения высшего профессионального образования «Российский государственный профессионально-педагогический университет», г. Екатеринбург. Научный руководитель: доктор экономических наук, доцент Шапошников Владислав Александрович (Россия), заведующий кафедрой финансового и антикризисного управления ФГАОУ ВПО «Российский государственный профессионально-педагогический университет», г. Екатеринбург Официальные оппоненты: доктор экономических наук, профессор Попков Валериан Владимирович (Россия), директор АНО «Международный институт Александра Богданова», г. Екатеринбург кандидат экономических наук, доцент Непп Александр Николаевич (Россия), доцент кафедры мировой экономики и международных валютнокредитных отношений ФГБОУ ВПО «Уральский аграрный университет», г. Екатеринбург Ведущая организация: Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования «Челябинский государственный университет», г. Челябинск Защита диссертации состоится 20 ноября 2013 г. в 10.00 часов на заседании диссертационного совета Д. 004. 022. 02 на базе Федерального государственного бюджетного учреждения науки Института экономики Уральского отделения Российской академии наук по адресу: 620014, г. Екатеринбург, ул. Московская, д. 29. С диссертацией можно ознакомиться в библиотеке и на сайте ФГБУН «Институт экономики Уральского отделения РАН» (http://www.uiec.ru). Автореферат разослан «18» октября 2013 г. Ученый секретарь диссертационного совета, доктор экономических наук, доцент Ю.Г. Лаврикова 3 I. ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ Актуальность темы исследования. В современных условиях реформирования мировой финансовой системы одним из кардинальных направлений ее развития является обеспечение баланса между масштабами финансовых операций и внутренней стоимостью активов. Базельский комитет по банковскому надзору назвал данный дисбаланс одной из причин мирового кризиса и внес антикризисные предложения (известные как Базель III) по сдерживанию чрезмерного дисбаланса между капиталом и активами, что в перспективе нацелено на создание обновленной базы для развития мировой банковской системы. На государственном уровне ведущие мировые державы пошли по пути централизации контроля за деятельностью финансовых институтов: Европейский банковский союз на базе ЕЦБ в еврозоне, мегарегулятор на базе FRS и SEC в США, планируется создание мегарегулятора на базе ЦБ РФ и ФСФР в России и др. На уровне рыночного взаимодействия субъектов национальных экономик необходимы единые подходы и специальные институты, обеспечивающие независимую оценку внутренней стоимости активов для ориентирования рынков и инвесторов. Оценка внутренней стоимости кредитных организаций имеет свои особенности и выявленные вследствие финансового кризиса проблемы еще раз показали, что необходимы новые инструменты оценки, учитывающие множество влияющих факторов. К таким факторам, существенно повышающим требования к кредитным организациям как движущей силе новой экономики, относятся: повышение эффективности систем корпоративного управления и качества систем антикризисного управления, инструменты выбора ключевых факторов стоимости бизнеса и др. Наличие значительного количества научных публикаций по вопросам оценки стоимости банков, поиску решений по управлению факторами кризисов и формированию систем антикризисного управления не решает проблему одновременного обеспечения роста стоимости и предотвращения кризисных ситуаций внутри кредитных организаций как экономических систем. Дальнейших исследований требуют вопросы, связанные с интегральными оценками внутренней стоимости банков в целях выбора стратегических перспектив их развития и др. Представленная работа является одной из первых ступеней к решению поставленных глобальных задач. В этом заключается ее актуальность и практическая значимость для российского банковского сектора. 4 Степень разработанности проблемы. Изучению проблем и перспектив развития теории и методологии оценки стоимости кредитных организаций посвящено значительное количество исследований российских и зарубежных авторов. Специфике функционирования банковской системы в периоды кризиса, в условиях ее структурного и функционального реформирования посвящены работы таких зарубежных и российских исследователей как П. К. Бондарчук, Н.В. Горелая, М. Дженсен, Р.А. Исаев, Л.П. Кроливецкая, О.И. Лаврушин, И.В. Ларионова, А.М. Матлин, Дж. Миллер,Т.Н. Мозгалева, И.А. Никонова, К.А. Решоткин, С. Роудс, И.Н. Рыкова, О.В. Рябов, Н.Э. Соколинская, Г.И. Сычева, К.М. Тотьмянина, Р.Н. Шамгунов и др. Вопросы формирования концептуальных основ антикризисного управления в России, изучения проблем антикризисного управления в зарубежных странах исследованы в трудах О.Н. Александровой, Е.И. Борисова, А.Ю. Гончарука, В.В. Глущенко, А.П. Градова, А.Г. Грязновой, В. Деминга, В.Д. Дорофеева, С.Г. Казаковой, Н.Н. Кожевникова, Э.М. Короткова, Б.И. Кузина, Н.Н. Соколовой, П. Пратта, А.Н. Пыткина, А.М. Тавасиева, А.И. Татаркина, С.А. Толкачева и др. Разработке и внедрению принципов, процедур, методических подходов к оценке различных факторов кризиса и других элементов антикризисного управления в кредитных организациях посвящены работы: Н. Редько, М. Воронько, О. Говтваня, А. Мансурова, Е.В. Сергеевой, П.Е. Ситника и др. Проблемами управления и оценки стоимости компаний, развитием теоретико – методологических основ стоимостного управления занимались и занимаются ведущие зарубежные и российские ученые: Г. Александер, Дж. Бейли, А. Боков, С. Валдайцев, В. Верников, А. Грязнова, В. Гребенников, К. Гриффит, А. Дамодаран, Г. Десмонд, О. Егоров, И. Ивашковская, Р. Келли, Ю. Козырь, Т. Коупленд, Т. Колер, А. Лукашов, Г. Микерин, Д. Мурин, Е. Нейман, В. Рутгайзер, М. Скотт, К. Уилсон, М. Федотова, Д. Фишмен, Е. Чиркова, У. Шарп и др. Значительный вклад в развитие методологии оценки стоимости бизнеса в различных секторах экономики внесли исследования: Ф. Блэка, В. Бернарда, М. Бреннана, А. Брэва, М. Гордона, Б. Грэхема, Д. Додда, Л. Ла Порта, Р. Майерса, М. Миллера, Ф. Модильяни, А. Раппапорта, Д. Стерна, Б. Стюарта, П. Фернандеса, И. Фишера, Ф. Шлейфера, М. Шоулза, Е. Эдвардса, Д. Янга и др. Методология оценки стоимости кредитных организаций заняла ведущее место 5 в работах: Г.П. Головиной, А.В. Жеглова, А.Е. Лукьяновой, Т.С. Минаевой, С.А. Секачева, С. Мерсера, С. Пилоффа, А. Сантомеро, И.А. Никоновой, Р.Н. Шамгунова, В.П. Нестеренко, В.В. Демшина, А.Е. Будицкого, А.В. Малеева, В.Ю. Малеева, Е.М. Юрьевой и др. Проблемам применения стоимостного подхода в системе оценки эффективности функционирования коммерческих организаций посвящены труды: О. Вершининой, А. Грегори, С. Казанцевой, Р. Кащеева, А. Пластинина, И. Смирнова, П. Старюка, Я. Струпичевой, А. Харитонова, Дж. Хитчнера и др. Вопросы взаимосвязи внутренней стоимости и рыночной капитализации организаций, в т.ч. коммерческих банков, изложены в монографиях: В. Бойко, А. Бухвалова, Д. Волкова, Н. Герасимова, К. Ермоленко, С. Ли, В. Лэндсмана, Д. Пятницкого, О. Салманова, П. Струбалина, Р. Франкеля, Дж. Хэнда и др. Несмотря на значительное количество работ, связанных с темой исследования, в рамках требований, предъявляемых к банковскому сектору со стороны регулятора, бизнеса и системы мировых финансов, необходимы разработки новой направленности, связывающие воедино и определяющие взаимосвязи таких областей как оценка внутренней стоимости и качество антикризисного управления, уровень риск – менеджмента и система корпоративного управления в единой экономической системе (кредитной организации на микро–уровне, банковской системе – на макро – уровне). Поиску подобных механизмов для российских банков как микро – уровня банковского сектора и посвящена предлагаемая диссертационная работа. Объект исследования – деятельность кредитной организации в условиях антикризисного управления, базирующаяся на стоимостных критериях эффективности. Предмет исследования – финансово-экономические отношения в системе антикризисного управления кредитными организациями. Цель исследования заключается в разработке теоретического подхода и методического инструментария к оценке внутренней стоимости кредитных организаций с учетом качественных характеристик системы антикризисного управления. Задачами исследования, обеспечивающими достижение поставленной цели, являются: - уточнить теоретический подход к оценке внутренней стоимости кредитных организаций в системе антикризисного управления; 6 - разработать методику оценки качества систем антикризисного управления деятельностью кредитных организаций; - обосновать авторский методический инструментарий оценки внутренней стоимости кредитных организаций. Теоретическую и методологическую базу исследования составили фундаментальные труды отечественных и зарубежных ученых в области банковского дела и антикризисного управления деятельностью кредитных организаций, оптимизации инструментария оценки стоимости бизнеса в условиях финансового кризиса и реорганизации мировой банковской системы. Система взглядов, развиваемая в настоящем исследовании, базируется на научных положениях теорий капитализации, стоимостного управления, экономического роста, современной парадигмы корпоративного управления. В качестве инструментария в диссертационной работе использованы методы классификации, синтеза, эмпирического, сравнительного и логического анализа, научной абстракции, дедукции, экономико-математического и статического моделирования и прогнозирования. Все это позволило обеспечить достоверность и обоснованность выводов и практических рекомендаций исследования. Информационной базой исследования послужили материалы и документы: Базельского комитета по международному банковскому надзору, Европейской комиссии, Европейского центрального банка, Центрального банка РФ, специализированных агентств (РБК, Bloomberg, РА Эксперт и др.), аналитических подразделений крупнейших российских и зарубежных банков, Ассоциации российских банков, авторские разработки по исследуемым проблемам. Эмпирическую базу исследования составили статистические (финансово – экономические, управленческие, информационно – технологические и др.) данные российских кредитных организаций. Основные защищаемые положения и их научная новизна: 1. Предложен теоретический подход к оценке внутренней стоимости кредитных организаций в системе антикризисного управления, включающий: авторское определение понятия «оценка внутренней стоимости кредитной организации» как интегрированной оценки стоимости кредитной организации с учетом эффективности ее деятельности, включая характеристики системы антикризисного управления. Раскрытие содержания системы антикризисного управления деятельностью кредитной организации как составляющей 7 корпоративной системы управления (п. 5.3 «Теория и методология оценки стоимости бизнеса» Паспорта специальности 08.00.10 ВАК РФ); 2. Разработана методика оценки качества системы антикризисного управления кредитными организациями с целью ее учета при определении внутренней стоимости и включающая: совокупность качественных оценок стратегии развития банка, систем отраслевого регулирования, риск – менеджмента и внутреннего контроля, алгоритм расчета коэффициента качества системы антикризисного управления кредитной организацией (п. 10.13 «Проблемы оценки и обеспечения надежности банка» Паспорта специальности 08.00.10 ВАК РФ); 3. Обоснован авторский методический инструментарий оценки внутренней стоимости кредитных организаций, включающий: методику оценки ставки дисконтирования денежного потока для оценки стоимости кредитных организаций, позволяющую учитывать ряд новых факторов в оценке риск – премий (качество системы антикризисного управления, качество работы совета директоров и др.) и допускающую вариативность их оценки с возможностью прогнозирования в среднесрочной перспективе; методику оценки внутренней стоимости кредитных организаций на основе прогнозирования анормальных денежных потоков, зависящих от результатов работы системы антикризисного управления (п. 10.7 «Повышение эффективности деятельности банков с государственным участием, банков с иностранным участием, а также региональных банков» Паспорта специальности 08.00.10 ВАК РФ). Теоретическое значение выполненного исследования заключается в развитии теоретико–методологических представлений о формировании эффективных инструментов оценки внутренней стоимости кредитных организаций в условиях активной реализации антикризисных механизмов управления их деятельностью. Практическая значимость работы заключается в следующем: – разработанный методический инструментарий оценки внутренней стоимости может применяться в деятельности крупных кредитных организаций, обеспечивающих реализацию государственных стратегических задач в экономике страны, с целью повышения эффективности их деятельности в текущий и посткризисный периоды; – выводы и рекомендации, предложенные в диссертационной работе, могут служить отправной точкой для усовершенствования систем 8 корпоративного управления в кредитных организациях в целях повышения их конкурентоспособности в условиях мировой глобализации; – материалы исследования используются в практической деятельности кредитных организаций ОАО «СКБ-Банк», Филиал ОАО Банк «ВТБ»; в учебном процессе в ФГАОУ ВПО «Российский государственный профессионально-педагогический университет» при подготовке студентов, обучающихся по специальности: «Антикризисное управление». Апробация результатов диссертационного исследования Основные положения и результаты исследования докладывались на международных, всероссийских и межрегиональных конференциях, в том числе: Международная научно-практическая конференция Проблемы и перспективы экономического развития России: Инновации, финансирование, управление производством» (Россия, Екатеринбург, май, 2010г.); Международная научно-практическая конференция «Качество жизни: вчера, сегодня, завтра. Актуальные проблемы вступления в ВТО» (Россия, Екатеринбург, апрель 2012г.); Международная научно-практическая конференция ««Экономическая безопасность субъектов хозяйствования: проблемы и механизмы обеспечения» (Россия. Екатеринбург, март, 2013г.); Международная научно-практическая конференция "Креативные подходы к решению проблем современного общества» (Россия, Нижний Тагил, май, 2013г.); VII Всероссийская научно-практическая конференция «Актуальные вопросы модернизации экономики и профессионального образования России» (Россия, Екатеринбург, март 2011г.) VIII Всероссийская научно-практическая конференция «Актуальные вопросы модернизации экономики и профессионального образования России» (Россия, Екатеринбург, март 2011г.) IX Всероссийская научно-практическая конференция студентов и аспирантов «Актуальные вопросы модернизации экономики и профессионального образования России» (Россия, Екатеринбург, март 2012г.); X Всероссийская научно-практическая конференция «Актуальные вопросы модернизации экономики и профессионального образования России» (Россия, Екатеринбург, март 2013г.). Методические подходы к разработке и реализации инструментария оценки внутренней стоимости банков нашли практическое применение в деятельности кредитных организаций Уральского региона. 9 Публикации. По теме диссертационного исследования опубликовано 18 научных работ общим объемом 8,3 п.л., в том числе 3 публикации в журналах, рекомендованных ВАК для публикации научных результатов диссертаций. Объем и структура диссертации. Диссертация состоит из введения, трех глав, заключения, библиографического списка (279 наименований) и семи приложений. Основной текст работы изложен на 184 страницах, содержит 50 таблиц и 17 рисунков. Во введении обоснована актуальность выбранной темы, дана оценка разработанности проблемы, характеристика объекта и предмета исследования, сформулированы цель и задачи диссертационной работы и ее теоретикометодологические основы, содержится информация об апробации работы, представлена краткая характеристика основных научных положений, выносимых на защиту. В первой главе «Стоимость кредитных организаций в условиях антикризисного управления: теоретические аспекты» уточнены понятия системы антикризисного управления, драйверов стоимости, факторов кризиса и пр.; разработан методический подход к классификации факторов и ранжированию ключевых факторов стоимости кредитных организаций; обоснована необходимость и уточнена структура системы антикризисного управления деятельностью кредитной организации как составляющей корпоративной системы управления. Во второй главе «Методический инструментарий оценки внутренней стоимости кредитных организаций на основе качественных характеристик системы антикризисного управления» сформирован методический инструментарий оценки внутренней стоимости кредитных организаций и соответствующий методический аппарат в целях его реализации в практической деятельности банков: методика оценки качества системы антикризисного управления кредитной организации; методика оценки ставки дисконтирования денежного потока в оценке стоимости кредитных организаций на основе метода кумулятивного построения; методика оценки внутренней стоимости кредитной организации на основе прогнозирования анормальных денежных потоков. В третьей главе «Оценка внутренней стоимости кредитных организаций» приводятся результаты апробации предложенного методического инструментария для оценки и прогнозирования внутренней стоимости кредитных организаций на примере деятельности ОАО «СКБ-Банк» 10 в 2009 – 2013 гг. Приведены приоритетные направления развития инструментария оценки внутренней стоимости российских кредитных организаций. В заключении сформулированы основные выводы и обобщены результаты проведенного исследования. II. ОСНОВНЫЕ НАУЧНЫЕ ПОЛОЖЕНИЯ И РЕЗУЛЬТАТЫ, ВЫНОСИМЫЕ НА ЗАЩИТУ 1. Предложен теоретический подход к оценке внутренней стоимости кредитных организаций в системе антикризисного управления, включающий: авторское определение понятия «оценка внутренней стоимости кредитной организации» как интегрированной оценки стоимости кредитной организации с учетом эффективности ее деятельности, включая характеристики системы антикризисного управления, раскрытие содержания системы антикризисного управления деятельностью кредитной организации как составляющей корпоративной системы управления. Первая глава диссертационной работы посвящена теоретико– методологическим вопросам оценки внутренней стоимости кредитных организаций и определения основных функций, характеристик и содержания систем их антикризисного управления. При проведении оценки стоимости необходимо делать выбор между рыночной и внутренней стоимостью кредитных организаций. В оценочной деятельности выделяют четыре основных стандарта стоимости, среди которых – Стандарт обоснованной рыночной стоимости и Стандарт внутренней стоимости. Стандарт обоснованной рыночной стоимости предполагает, что оценка производится на основе информации об имуществе, рыночной конъюнктуре и т.п., общедоступной для любого потенциального продавца и покупателя (инвестора) бизнеса. Стандарт внутренней стоимости предполагает оценку бизнеса сторонним независимым оценщиком на базе его собственных информированности и представления о деловых возможностях инвестора. При этом подчеркивается обязанность оценщика пользоваться всей доступной ему исчерпывающей информацией, учитывать все факторы, влияющие на оценочную стоимость, и вносить необходимые корректировки независимо от применяемых методов оценки. 11 В международной практике оценки и инвестирования существует множество трактовок внутренней стоимости бизнеса, некоторые из них отражают влияние глобальных макроэкономических факторов. Проблемы, возникшие в условиях финансового кризиса 2008 года показали, что управление кредитной организацией невозможно в отрыве от стоимостных критериев и необходимы новые инструменты оценки, учитывающие множество факторов. В диссертации уточняется понятие оценки внутренней стоимости кредитной организации - как интегрированной оценки стоимости кредитной организации с учетом эффективности ее деятельности, включая характеристики системы антикризисного управления и определенной на основе независимого профессионального суждения в условиях полной доступности и прозрачности информации о внутреннем состоянии дел и отражающей на индикативной основе стратегический потенциал развития кредитной организации. Индикативная основа предполагает, что внутренняя стоимость бизнеса является своеобразным индикатором, от которого отталкиваются финансовые аналитики. Система антикризисного управления в работе автором рассматривается как часть общей системы корпоративного управления, непосредственно влияющей на стоимость кредитных организаций. Взаимодействия системы корпоративного управления организацией и ее системы антикризисного управления оказывает существенное влияние на развитие стоимостного подхода в управлении бизнесом. Под системой антикризисного управления деятельностью кредитной организации в исследовании понимается совокупность элементов управления, обеспечивающая кредитной организации экономическую безопасность, характеризующуюся финансовой устойчивостью и иммунитетом к внутренним и внешним факторам. Автор в работе обосновывает точку зрения, что главный смысл системы антикризисного управления в условиях кризиса – обеспечить банку защиту от падения стоимости бизнеса под влиянием совокупности различных внешних и внутренних факторов кризиса. От качества такой защиты зависит эффективность деятельности банка в разных экономических условиях. В ходе исследования автором определен сегмент банков, для которых зависимость стоимости от результатов работы системы антикризисного управления наиболее значима. К таким банкам отнесены банки из первых топ – 12 300 (по чистым активам), которые настроены на долгосрочную перспективу, выработали для себя стратегию развития и стараются построить новые, более совершенные системы антикризисного управления для реализации новых стратегий. Для них тип антикризисного управления – это упреждающее антикризисное управление, которое основано на предупреждающих действиях со стороны ЦБ РФ. Система антикризисного управления в кредитной организации представлена в виде двух блоков антикризисного управления: первый блок – это системный отраслевой блок, который несет в банк информацию о наличие системных кризисов и мер, принимаемых государством и Банком России. Второй блок связан с антикризисным управлением непосредственно в кредитных организациях. В системе антикризисного управления факторы кризиса являются объектом управления. Их выбор осуществляется на основе диагностики деятельности банка с точки зрения получения общего управленческого эффекта, в качестве которого выступает рост внутренней стоимости банка. В диссертации отмечено, что система антикризисного управления является стратегическим фактором стоимости кредитной организации, если она работает на систематической основе и ориентирована на обеспечение реализации долгосрочных стратегий развития кредитной организации. В качестве управленческих индикаторов прочности для банков в диссертации выделены: стабильность Правления банка, размер активов, концентрация акционеров, независимость Совета Директоров, наличие долгосрочной стратегии развития и др. К ним добавлены показатели финансовой устойчивости: достаточности капитала, качества активов, ликвидности, устойчивости ресурсной базы, рентабельности операций и пр. 2. Разработана методика оценки качества систем антикризисного управления кредитными организациями с целью ее учета при определении внутренней стоимости и включающая: совокупность качественных оценок стратегии развития банка, систем отраслевого регулирования, риск – менеджмента и внутреннего контроля; алгоритм расчета коэффициента качества системы антикризисного управления кредитной организацией. Во второй главе диссертационной работы на базе изученных подходов и их обобщения была разработана авторская методика оценки качества системы антикризисного управления в кредитной организации, которая представлена в виде последовательности этапов: 13 1. Определяются ключевые блоки системы антикризисного управления: «регулируемое системное управление» включает в себя нормативно – правовую базу и ее изменения в отношении регулирования банковской деятельности в России; «стратегия развития банка» - выбор показателей стратегического развития для банков представляется одним из самых сложных, поскольку зависит от специфики деятельности (депозитной и кредитной политики, регионов присутствия и пр.) каждого конкретного банка, что лежит в основе выбора факторов стоимости и акцентирования на них внимания в развитии бизнеса; «управление рисками» - системы риск – менеджмента в соответствии с законодательно закрепленными мерами и процедурами. Большее внимание, на наш взгляд, при формировании данного блока заслуживает вопрос внедрения механизма экономического капитала в российских банках; «система внутреннего контроля» - процесс, осуществляемый Советом Директоров, менеджментом и сотрудниками всех уровней, позволяющий повысить качество системы антикризисного управления; 2. Блоки разбиваются на две группы: - первая группа отвечает за выполнение отраслевых стандартов и требований (выполнение требований Банка России); - вторая – за результаты внутренней деятельности банка; 3. Определяются веса каждой из двух групп: вес первой группы принимается меньшим (в практической части диссертации – 0,3), поскольку даже с учетом выполнения всех требований регулятора в периоды кризисов банкротится значительное число банков, что говорит о невозможности учесть все нюансы рынка для всех кредитных организаций; вес второй группы – больший (в практической части исследования – 0,7); 4. В обеих группах на основе классификации факторов кризиса каждому блоку присваивается определенный вес, взвешивание в каждой группе проходит отдельно (т. е. сумма весов блоков в каждой группе равна 1); 5. В зависимости от выбранных факторов кризиса и с учетом построенной классификации факторов стоимости кредитной организации блоки (в каждой группе) заполняются конкретными показателями, которым были присвоены целевые значения на планируемый период; 14 6. В зависимости от достижения целевых значений показателям в каждом из блоков (в обеих группах) присваиваются баллы (работает балльная методика оценки качества выполнения целевых показателей); 7. Суммируются баллы по каждому выделенному блоку (в обеих группах); 8. В каждой группе блоки взвешиваются с учетом установленных весовых коэффициентов, и находится балльная оценка по группам (как сумма средневзвешенных оценок в баллах по блокам); 9. Определяется итоговая балльная оценка как сумма средневзвешенных оценок по двум выделенным группам, которая отражает показателя качества системы антикризисного управления. 10. В зависимости от полученного итогового балла по группам (и всем блокам) делается вывод о качестве системы антикризисного управления и эффективности ее работы. 11. Определяется значение риск – премии по фактору «качество системы антикризисного управления» в целях оценки ставки дисконтирования. Автор отмечает, что оптимальным числом показателей в предлагаемой методике является количество 35 – 45, которое определяется на основе экспертных оценок. Например, для блока «управление рисками» выделены 10 показателей: постоянный мониторинг и контроль рисков деятельности, наличие утвержденных и действующих лимитов на разные виды операций бизнеса, уровень квалификации персонала по риск – менеджменту, реализованы процедуры Базель II в отношении расчета и внедрения механизма экономического капитала и др. По каждому блоку показателей находится итоговая балльная оценка (от 0 до 100 баллов). На последних этапах предложенной методики в зависимости от полученного значения показателя качества системы антикризисного управления делается вывод об ее уровне в кредитной организации и определяется значение риск – премии по данному показателю в целях оценки ставки дисконтирования. В работе выделены 4 ровня качества системы антикризисного управления: высокий, выше среднего, средний и низкий, которым соотвествует определенный размер риск-премии. 15 Важно отметить, что в диссертационном исследовании приведены результаты оценки качества системы антикризисного управления на примере деятельности конкретного банка. Особое место в работе занимает механизм взаимосвязи внутренней стоимости кредитной организации и качества системы антикризисного управления через ставку дисконтирования. Показатель качества системы антикризисного управления включается как риск-премия в ставку дисконтирования и влияет на ее итоговую величину. Методика апробирована применительно к ОАО «СКБ-Банк». Показатель качества системы антикризисного управления составил 76,75 баллов.. Исходя из этого, по состоянию на 01.01.2013 г. качество системы антикризисного управления оценивается выше среднего (65 < Qc = 76,75 80), и размер риск – премии по качеству антикризисного управления определяется равным 0,60. В работе автором отмечено, что при повышении балльной оценки блока «управление рисками» величина риск – премии сокращается с фактического 0,6 до значения в интервале от 0,25 до 0,50. Это существенно влияет на величину ставки дисконтирования. По аналогии с блоком «управление рисками» оценивается влияние любого из выделенных блоков или их совокупное влияние. 3. Обоснован авторский методический инструментарий оценки внутренней стоимости кредитных организаций, включающий: методику оценки ставки дисконтирования денежного потока для оценки стоимости кредитных организаций, позволяющую учитывать ряд новых факторов в оценке риск – премий (качество системы антикризисного управления, качество работы совета директоров и др.) и допускающую вариативность их оценки с возможностью прогнозирования в среднесрочной перспективе; методику оценки внутренней стоимости кредитных организаций на основе прогнозирования анормальных денежных потоков, зависящих от результатов работы систем их антикризисного управления. В работе автором под методическим инструментарием оценки внутренней стоимости кредитной организации понимается система экономических, финансовых, информационных, правовых, технологических и др. средств (рычагов), методов, способов и приемов, взаимосвязанных между собой целевой функцией определения внутренней стоимости кредитных 16 организаций на основе факторного анализа стоимости и с учетом влияния системы антикризисного управления. К основным характеристикам предложенного методического инструментария оценки стоимости кредитной организации относятся: – учет системного подхода, базирующегося на целостной методологии оценки стоимости кредитных организаций; – реализация целевой установки совершенствования механизмов оценки стоимости российских банков; – показано подключение системы антикризисного управления на разных этапах оценки; –учет системы корпоративного управления с целью роста стоимости бизнеса; –взаимосвязь и взаимозависимость важнейших элементов методического инструментария оценки стоимости банков; –применение блока накопления информации как единого центра и связующего звена между разрозненной практикой оценки банков на рынке; – определение целесообразности отнесения блока накопления информации к юрисдикции конкретной рыночной структуры. Методика оценки ставки дисконтирования денежных потоков, разработанная на основе метода кумулятивного построения является одним из важнейших инструментов разработанного инструментария и представлена в виде последовательности этапов: 1. Определение безрисковой ставки доходности. В качестве безрисковой ставки в диссертации принимается годовая ставка LIBOR (USD LIBOR), рассчитанная как среднее значение ежедневных ставок USD LIBOR – 12 months за последние полгода. 2. Определение коэффициента странового риска. Страновой риск выбран на основе данных, представленных на сайте Дамодарана А. (8,25 % для России на 2012 г.). 3. Определение рисковой ставки на основе разработанной авторской методики определения риск – премий для ставки дисконтирования по методу кумулятивного построения, которая включает в себя: - Выделяются ключевые факторы для определения риск – премий: качество корпоративного управления (в т.ч. качество системы антикризисного управления), размер банка, финансовая структура, диверсификация товарная и 17 территориальная, диверсификация клиентуры, уровень прибыльности, степень прозрачности / прогнозируемости бизнеса, прочие риски; - Определяется интервал значений для риск–премий по каждому из факторов на заданный период времени (исходя из целей оценки, но, как правило, 1 год) на основе значимости выбранных факторов; - Определяются порядок и методические подходы к оценке риск – премии по каждому из выбранных факторов; - Оцениваются риск – премии по каждому из факторов; - Определяется общее значение рисковой составляющей ставки дисконтирования. 4. Сложение значений ставок, определенных в пп. 1–3 настоящей методики. В третьей главе диссертации автор представил апробацию результатов исследования в практике ОАО «СКБ-Банк». Стоит отметить, что варьируя значения различных параметров (формула 6 диссертации), можно прогнозировать значения ставки дисконтирования для оценки внутренней стоимости любого банка из рассматриваемого сегмента российских кредитных организаций. Методика оценки внутренней стоимости кредитной организации включает следующие этапы: 1. Формируется классификация факторов стоимости кредитной организации в текущий период времени (на основе разработанного методического подхода к классификации факторов и ранжированию драйверов стоимости кредитной организации); 2. На основе построенной классификации факторов стоимости выбираются ключевые факторы стоимости и их количественная оценка (если они подлежат такой оценке). В выборе ключевых факторов стоимости (также как и формировании классификации в целом) участвует система антикризисного управления, которая влияет на выбор критериев классификации, а также – выделяет основные факторы кризиса и меры защиты; 3. На основе выбранных факторов стоимости определяются ключевые препятствии для их реализации (риски и угрозы), исходя из которых корректируется содержание системы антикризисного управления; корректировка содержания системы антикризисного управления находит свое отражение в изменении показателей в Методике оценки качества системы антикризисного управления в кредитной организации; 18 4. Проводятся расчеты значений всех необходимых показателей: (качества системы антикризисного управления, ставки дисконтирования); 5. Осуществляется расчет внутренней стоимости кредитной организации на основе интегральной оценки; 6. Проводится анализ динамики стоимости банка (в сравнении с предыдущими результатами), осуществляется прогноз результатов в зависимости от изменения параметров оценки; 7. По результатам проведения оценки разрабатывается программа действий, повышающих эффективность деятельности банка Оценка внутренней стоимости кредитной организации осуществляется на основании формулы 21, представленной во второй главе диссертационной работы. В диссертации так же представлен методический подход к применению метода рынка капитала (в частности, к оценке прогнозных значений мультипликаторов). Главными достоинствами построенной модели в целях оценки внутренней стоимости банка являются: 1. Учет внутренних факторов стоимости Банка и факторов кризиса через оценку качества системы антикризисного управления; 2. Модель допускает одновременное варьирование любым количеством включенных параметров, более того, любой параметр может быть описан как функция других параметров (по мере накопления статистики данные зависимости могут быть формализованы очень конкретно); 3. Модель позволяет делать прогнозы стоимости Банка как на основе каждого из двух представленных подходов к оценке (модель Ольсона, методы рынка капитала), так и на основе их интеграции; 4. Модель допускает включение управленческих показателей (исключительно внутренних, как, например, коэффициент резервирования, влияющий на прибыль), позволяющих делать уточняющие корректировки в целях наиболее достоверной оценки внутренней стоимости банков и др. Практические расчеты оценки и прогнозирования внутренней стоимости кредитной организации представлены в таблице 1. 19 Таблица 1 - Оценка и прогнозирование внутренней стоимости ОАО «СКБ-Банк» на 2013 – 2015 гг. Модель Ольсона с учетом характеристик системы антикризисного управления Показатели Балансовая стоимость компании, млн. руб. Балансовая стоимость в предыдущий период, млн. руб. Чистая прибыль, млн. руб. Прибыль будущего периода, млн. руб. Анормальная прибыль будущего периода, млн. руб. Анормальные доходы, млн. руб. Коэффициент дисконтирования с учетом прибыли за предыдущий период Коэффициент дисконтирования с учетом влияния прочей информации Прогноз анормальных доходов, млн. руб. Стоимость, млн. руб. 01.01.10 Факт 01.01.11 01.01.13 Прогноз 01.01.14 01.01.12 01.01.15 8 409,85 8 414,85 11 605,47 14 170,5 17 100,00 20 000,00 7 064,92 8 409,85 8 414,85 11 605,47 14 170,50 17 100,00 323,42 481,26 1722,61 2585,00 3630,00 4950,00 620,14 459,04 2434,42 3073,16 4528,28 5243,51 -1422,62 -1485,63 -219,76 -67,02 518,33 875,51 -1567,86 -1561,49 -222,06 -69,17 489,82 940,05 1,62825 1,66992 1,67866 1,70505 1,65770 1,71722 2,9109 2,9962 3,0141 3,0683 2,9712 3,0934 -215,36 -283,29 -48,77 -13,76 141,17 151,67 5230,08 4958,50 11085,71 14010,33 18331,41 22083,44 Метод рынка капитала Показатели Мультипликатор Цена/прибыль Мультипликатор Цена/балансовая стоимость акционерного капитала Весовой коэффициент, k1 Весовой коэффициент, k2 Стоимость, млн. руб. Факт Прогноз 01.01.10 01.01.11 01.01.12 01.01.13 01.01.14 01.01.15 8,667 8,667 8,667 5,89 4,88 4,02 1,656 1,656 1,656 0,9 0,78 0,64 0,4 0,4 0,4 0,4 0,4 0,4 0,6 0,6 0,6 0,6 0,6 0,6 9477,25 10029,44 17503,14 13742,33 15088,56 15639,60 Прогноз 01.01.14 01.01.15 Итоговая оценка Показатели Весовой коэффициент, с1 Весовой коэффициент, с2 Внутренняя стоимость, млн. руб. 01.01.10 Факт 01.01.11 01.01.12 01.01.13 0,8 0,8 0,8 0,8 0,8 0,8 0,2 0,2 0,2 0,2 0,2 0,2 6079,52 5972,69 12369,20 13956,73 17682,84 20794,67 20 В диссертации автором обоснованы границы применимости данной модели: 1. Применения данной модели невозможно для банков с большими объемами проблемных активов. Связано это с тем, что стоимость чистых активов должна корректироваться на проблемные активы, соответственно, стоимость бизнеса может существенно снижаться. Учитывая, что в рамках исследования акцент поставлен на банки с перспективами развития и отсутствием масштабных объемов долгов, данный недостаток не является препятствием для применения модели Ольсона. 2. Отсутствие мониторинга параметров ω (омега) и γ (гамма) для российского рынка. Также нет свежих данных касательно этих параметров для зарубежных рынков. До сих пор в исследования многих отечественных специалистов для оценки российских организаций предлагается применять значения, определенные в 2001г. 3. Отсутствие единой обширной статистической базы, которая позволила бы приводить все параметры в соответствие с реальными рыночными процессами. Таким образом, предложенный методический подход к оценке внутренней стоимости банков носит стратегический характер и может служить стартовой основой для дальнейших исследований, объединяющих и формализующих влияние системных факторов на фундаментальную стоимость кредитных организаций как элементов единой банковской системы государства. Это особо актуально в условиях развития современной мировой финансовой системы. Полученные результаты свидетельствуют о возможности применения разработанного инструментария в деятельности кредитных организаций, обеспечивающих реализацию государственных стратегических задач в экономике страны, с целью повышения эффективности их деятельности в текущем и будущих периодах. В заключении диссертации содержатся выводы, обобщающие результаты проведенного исследования, а так же авторские предложения, направленные на совершенствование оценочной деятельности и системы антикризисного управления в кредитных организациях. 21 III. ОСНОВНЫЕ ПУБЛИКАЦИИ ПО ТЕМЕ ДИССЕРТАЦИОННОГО ИССЛЕДОВАНИЯ Статьи в рецензируемых научных журналах определенных ВАК: и изданиях, 1. Пермякова У.В. Механизмы предупреждения банкротства и оценки проблемных банков // АПК: Регионы России. – 2012. - № 11. – С.48-51 (0,5 п.л.). 2. Пермякова У.В. Особенности оценки стоимости кредитных организаций в условиях финансовой нестабильности // Дискуссия. – 2013. - №4 (34). – С.54-57 (0,44 п.л.). 3. Пермякова У.В. Методический инструментарий оценки внутренней стоимости кредитных организаций под влиянием систем их антикризисного управления // Экономика и предпринимательство. – 2013. - №7(36). – С. 52-56 (0,37 п.л.). Материалы конференций и сборники научных трудов 4. Пермякова У.В. Оценка конкурентоспособности предприятия / Л.Н. Бондарева, У.В. Пермякова // Материалы ХIII Всероссийского форума молодых ученых и студентов 2010. - С.192-193 (0,1 п.л./ в т.ч. авт. 0,05 п.л.). 5. Пермякова У.В. Варианты проектирования плана внешнего управления / , Л.Н. Бондарева С.А. Галимова, У.В. Пермякова // Проблемы и перспективы экономического развития России: Инновации, финансирование, управление производством Международный межвузовский сборник научных трудов. – Екатеринбург: УГТУ-УПИ, Издательство АМБ, 2010. - С.548-555 (0,5 п.л./ в т.ч. авт. 0,2 п.л.). 6. Пермякова У.В. Роль государства в антикризисном управлении / С.А. Галимова, У.В. Пермякова // Проблемы и перспективы экономического развития России: Инновации, финансирование, управление производством Международный межвузовский сборник научных трудов. – Екатеринбург: УГТУ-УПИ, Издательство АМБ, 2010. - С.594-596 (0,2 п.л./ в т.ч. авт. 0,1 п.л.). 7. Пермякова У.В. Меры, предпринимаемые государством в целях защиты работников в период кризиса / Л.Н. Бондарева, Н.А. Бикметова, С.А. Галимова, У.В. Пермякова // Проблемы и перспективы экономического развития России: Инновации, финансирование, управление производством Международный межвузовский сборник научных трудов. – Екатеринбург: УГТУ-УПИ, Издательство АМБ, 2010. - С.543-548 (0,4 п.л./ в т.ч. авт. 0,1 п.л.). 22 8. Пермякова У.В. Диагностика банкротства / М.Ю. Морозова, У.В Пермякова // Проблемы и перспективы экономического развития России: Инновации, финансирование, управление производством Международный межвузовский сборник научных трудов. – Екатеринбург: УГТУ-УПИ, Издательство АМБ, 2010. - С. 549 (0,1 п.л./ в т.ч. авт. 0,05 п.л.). 9. Пермякова У.В. Антикризисное управление как социальноэкономическая категория и его особенности в сфере профессионального обучения / Г.В. Астратова, Л.Н. Бондарева, С.А. Галимова, У.В. Пермякова // Проблемы и перспективы экономического развития России: Инновации, финансирование, управление производством Международный межвузовский сборник научных трудов. – Екатеринбург: УГТУ-УПИ, Издательство АМБ, 2010. - С.540-543 (0,3 п.л./ в т.ч. авт. 0,1 п.л.). 10. Пермякова У.В. О целесообразности бизнес-технологий и бизнес процессов / Л.Н. Бондарева, У.В. Пермякова, С.В. Сысоева // Научнопрактическая конференция с международным участием: «Качество жизни: вчера, сегодня, завтра. Актуальные проблемы вступления в ВТО» Екатеринбург. 2012. - С.57-62 (0,3 п.л./ в т.ч. авт. 0,1 п.л.). 11. Пермякова У.В. Оценка конкурентоспособности предприятия как современный аспект экономики / Л.Н. Бондарева, У.В. Пермякова Актуальные вопросы модернизации экономики и профессионального образования России (материалы 7всеросс.конференции) ФГАОУ ВПО Российский государственный профессионально-педагогический университет, 2011. - С.175-176 (0,06 п.л./ в т.ч. авт. 0,04 п.л.). 12. Пермякова У.В. Управление персоналом предприятия: проблемы и пути их решения / У.В. Пермякова, Е.А. Пискунова // Актуальные вопросы модернизации экономики и профессионального образования России (материалы 7всеросс.конференции) ФГАОУ ВПО Российский государственный профессионально-педагогический университет, 2011. - С.192-194 (0,06 п.л./ в т.ч. авт. 0,03 п.л.). 13. Пермякова У.В. Инновационные стратегии в антикризисном управлении / У.В. Пермякова, Е.М. Панкова // Актуальные вопросы модернизации экономики и профессионального образования России (материалы 8 всеросс.НПК) ФГАОУ ВПО Российский государственный профессионально-педагогический университет, 2011. - С.41-42 (0,06 п.л./ в т.ч. авт. 0,03 п.л.). 23 14. Пермякова У.В. Перспективы развития бизнес-образования / М.Ю. Морозова, У.В. Пермякова // Актуальные вопросы модернизации экономики и профессионального образования России (материалы 8 всеросс.НПК) ФГАОУ ВПО Российский государственный профессионально-педагогический университет, 2011. - С.163(0,06 п.л./ в т.ч. авт. 0,03 п.л.). 15. Пермякова У.В. Методологические аспекты управления качеством в вузе / Л.Н. Бондарева, Е.Ю. Глазырина, А.Д. Денисов, Е.В. Егорова, Н.С. Изовская, А.Г. Мокроносов, В.И. Пачиков, Л.П. Пачикова, У.В. Пермякова, Е.В. Синицын // Качество жизни: вчера, сегодня, завтра. актуальные проблемы вступления России в ВТО Научная монография. Под ред. Г.В. Астратовой, Екатеринбург, 2012. - С.355-370 (1 п.л./ в т.ч. авт. 0,1 п.л.). 16. Пермякова У.В. Траст-технологии как один из методов управления персоналом в кризисной ситуации / Л.Н. Бондарева, Г.Р. Мурашко, У.В. Пермякова, М.И. Хрущева, К.В. Хрущев // Качество жизни: проблемы и перспективы XXI века. Научная монография. Под ред. Г.В. Астратовой, Екатеринбург, 2013. - С.336-341 (0,3 п.л./ в т.ч. авт. 0,06 п.л.). Главы в коллективных монографиях и учебных пособиях 17. Пермякова У.В. Оценка стоимости предприятия. Учебное пособие / Н.А. Колайко, Л.Н. Бондарева, С.А. Галимова, У.В. Пермякова // ФГАОУ ВПО РГППУ. Екатеринбург, 2010. – 186 с. (10 п.л./ в т.ч. авт. 3 п.л.). 18. Пермякова У.В. Управление недвижимостью и ее оценка. Учебное пособие / Л.Н. Бондарева, Н.А. Бикметова, А.В. Иванова, У.В. Пермякова // ФГАОУ ВПО РГППУ. Екатеринбург, 2011. – 162 с. (9,0 п.л./ в т.ч. авт. 3,0 п.л.). Подписано в печать 14.10.2013 Усл. печ. л. 1,2 Заказ № Печать офсетная Формат А5 Тираж экз. 130 ООО «Палитра» Центр оперативной полиграфии «Копирус» 620014, г. Екатеринбург, ул. Сыромолотова, 18/1 24