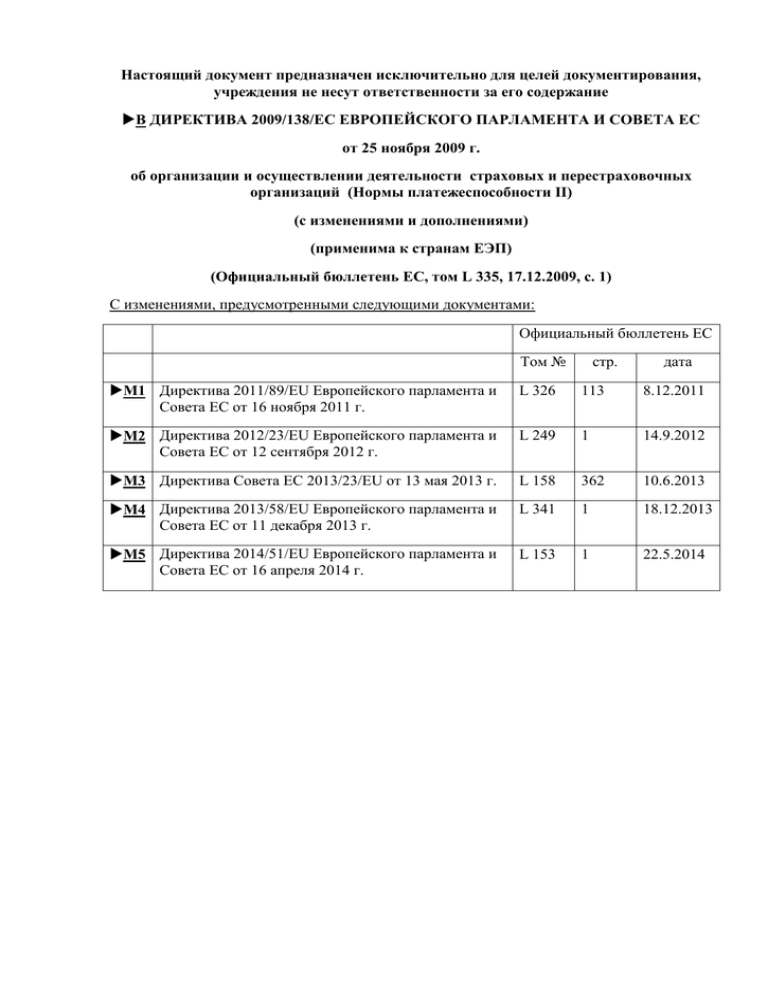

ДИРЕКТИВА 2009/138/EC ЕВРОПЕЙСКОГО ПАРЛАМЕНТА И

реклама