4._Rynok_dolgovykh_bumag

реклама

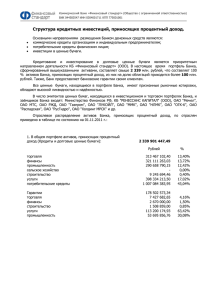

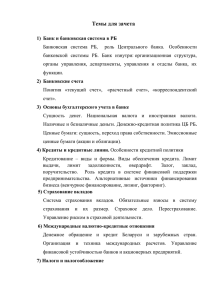

Международные долговые ценные бумаги 1. Понятие и классификация международных 2. 3. 4. 5. долговых ценных бумаг Классификация еврооблигаций Преимущества и недостатки еврооблигационного займа Схемы и процедура выпуска еврооблигаций Особенности дебютной эмиссии суверенных еврооблигаций Беларуси Международные портфельные инвестиции Ценные бумаги, обеспечивающие участие в капитале (акции, паи, АДР) Долговые обязательства Долговые ценные бумаги Ценные бумаги, подтверждающие право кредитора на взыскание долга с должника Долговые ценные бумаги Свыше одного года Менее одного года Облигации, ноты Инструменты денежного рынка Казначейские векселя Коммерч. и фин. долг. обяз. Банковские акцепты Инструменты денежного рынка долговые ценные бумаги , дающие их держателю безусловное право на гарантированный фиксированный денежный доход на определенную дату Казначейские векселя форма гос. краткосрочных долговых обязательств, выпуск которых, как правило, организуется через центральные банки. Обычно имеют сроки погашения от четырех недель до двух лет и предусматривают размещение с дисконтом от номинала и погашение по номинальной стоимости Коммерческая бумага не обеспеченное залогом обещание заплатить определенную сумму на указанную дату погашения, выпускаемое в форме ценной бумаги на предъявителя Банковский акцепт обращающееся поручение о выплате оговоренной суммы денежных средств в будущем, выставленное на банк и гарантированное банком Варрант производный финансовый инструмент, собственник которого наделяется правом, но не обязательством, купить у эмитента варранта или продать ему фиксированную сумму базового актива по согласованной договорной цене в течение оговоренного периода времени или на установленную дату Виды облигаций Назначение: целевая эмиссия; финансовая эмиссия; смешанная эмиссия; Способ обеспечения: обеспеченные и необеспеченные; Способ выплаты дохода: с фиксир. % ставкой; с нулевым купоном; с премией; с плав. ставкой; Способ погашения; Периодичность выплаты купона Преимущества еврооблигационного займа Привлечение средств без угрозы потери контроля над компанией; Привлечение средств по более низкой ставке %; Привлечение значительного объема средств; Возможность привлечения средств на более длительные сроки; Повышение доверия к эмитенту и деловой репутации; Льготный режим НО и др. Недостатки еврооблигационного займа Облигации могут оказаться непривлекательными для инвестора; Ухудшение делового имиджа компании; Необходимость раскрытия и распространения информации об эмитенте; Сложная процедура подготовки документов; Кадровые риски Схемы выпуска еврооблигаций Прямая эмиссия; Эмиссия посредством дочерней компании; Эмиссия иностранной компанией от имени эмитента Схема эмиссии Преимущества Недостатки Прямая Формирование эмитентом междунар. имиджа. Возможность расширения и удешевления заимствований на рынке Высокие стартовые издержки на регистрацию эмиссии, оплату услуг юр. и консультационных фирм и рейтинговых агентств, рекламную кампанию. Риск длительных бюрократических процедур От имени дочерней компании Сокращение бюрократических согласований на этапе размещения. Небольшие издержки при регистрации и размещении эмиссии, ее удешевление Возможные ограничения на создание оффшорных компаний. Необходимость предоставления обеспечения агентам. Меньший рекламный эффект Иностранной компанией от имени эмитента Независимость от действия гос. структур. Максимальная устойчивость к неблагоприятным изменениям законодательства. Универсальность по отношению к юридическим лицам страны эмитента Существенные издержки по обслуживанию займа (высокая комиссия андеррайтера), Необходимость предоставления обеспечения. Краткосрочность действия схемы Процедура выпуска Открытая подписка: Американская система размещения Европейская система размещения Частное размещение Этапы выпуска долговых ценных бумаг Предварительные переговоры и подготовка Предварительное размещение Определение конечных условий выпуска (день цены) Распределение ценных бумаг (день предложения) Размещение выпуска Завершение выпуска (день окончания размещения)