ВТБ

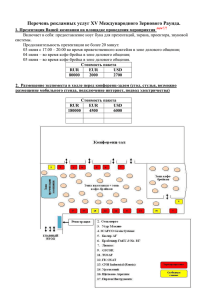

реклама

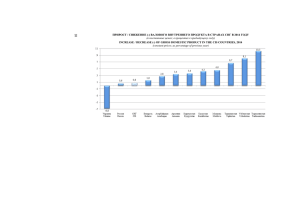

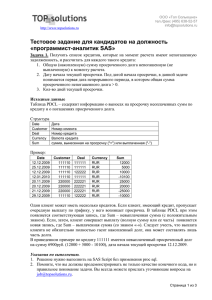

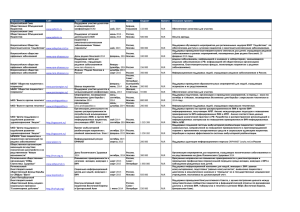

Текущее состояние и перспективы рынка секьюритизации в России Совет по финансовому регулированию и денежно-кредитной политике 23 апреля 2015, г.Москва Денис Скрипкин Управление секьюритизации ВТБ Капитал Slide 1 Объем секьюритизации в России Динамика объемов сделок (млрд. руб) 300 250 200 150 100 50 0 2009 2010 Ипотека (рынок) Источники: Cbonds, АИЖК 2011 2012 Ипотека (гос.программы) 2013 2014 Неипотечные активы Slide 2 Объем секьюритизации в России - 2 Всего Ипотека (рынок) Ипотека (гос.про граммы) Неипотечные активы Доля ипотеки в ВВП, % 6.00% 5.00% 2009 32,2 32,2 0,0 0,0 4.00% 2010 13,5 13,5 0,0 0,0 3.00% 2011 46,5 37,7 8,76 0,0 2.00% 2012 85,5 36,8 31,5 17,2 1.00% 2013 148,6 104,9 38,7 5,0 0.00% 2012 2014 244,2 186,1 Источники: Cbonds, АИЖК 58,1 2013 2014 11 Slide 3 Соотношение объема выдачи ипотечных кредитов и выпуска ипотечных ценных бумаг в РФ (млрд. руб.) 1800 13.8% 1600 10.4% 1400 1200 6.6% 1000 4.2% 600 3.6% 4.4% 400 200 6.5% 8.3% 800 20.8% 0.0% 0 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Объем секьюритизации Источник: АИЖК Slide 4 Секьюритизация в Европе Объемы выпусков европейских ABS млрд. Евро Спрэды европейских AAA RMBS (3-5 лет) 900 800 700 600 500 400 300 200 100 0 Размещенные Удерживаемые на балансе ■UK (prime) ■ Netherlands Спрэды европейских AAA ABS (1-4 года) *Только размещенные среди инвесторов Источники: Standard & Poor’s, J.P.Morgan, Markit ■ Авто ■ Кредитные карты Slide 5 Проблемы и пути их решения посредством выпуска ABS ? ? ? ? ? ? Риск ухудшения экономической ситуации и качества банковских активов Риск дальнейшего расширения спрэдов по выпускам банковских облигаций Ограничения по лимитам у традиционной базы инвесторов в банковские облигации Распределение денежных потоков от портфеля активов не отвечает требованиям инвесторов Регулятивные ограничения по капиталу не позволяют значительно наращивать долю на рынке Рейтинг выпуска корпоративных бондов жестко привязан к рейтингу эмитента, что ограничивает возможности по привлечению новых инвесторов Решения Выпуск ABS позволяет отделить риски портфеля активов от корпоративных рисков оригинатора и следовательно снизить затраты по привлечению выпускающего банка ABS позволяет перенести часть кредитного и процентного риска портфеля на инвестора Выпуск обеспеченных облигаций позволяет поднять рейтинг выпуска выше рейтинга оригинатора Выпуск ABS позволяет расширить круг инвесторов, привлечь институциональных инвесторов. Выпуск ABS позволяет позволяет получить ликвидный инструмент для рефинансирования путем операций РЕПО с ЦБ Секьюритизация позволяет снизить нагрузку на капитал и высвободить ресурсы для увеличения объемов кредитования Slide 6 Базовая структура сделки секьюритизации Портфель денежных требований Продавец и Сервисер Платежи Оригинатор Платежи Специализированное финансовое общество/ Ипотечный агент Продажа портфеля требований Услуги Финансирование покупки Портфеля требований Купон, платежи по основному долгу Финансирование покупки Портфеля требований Плавающий купон по нотам (excess spread) Инвесторы в Ноты класса А (Старший транш) Инвестор в Ноты класса Б (Младший транш) Оригинатор Комиссии Инфраструктура (управляющая и бухгалтерская компания, аудитор, спецдепозитарий, расчетный агент, банк счета, резервный сервисер, рейтинговое агентство/поручитель, представитель облигационеров, управляющий залогом и т.д.) Slide 7 Российское законодательство от секьюритизации Секьюритизация ипотечных кредитов Федеральный закон от 11 ноября 2003 г. N 152-ФЗ «Об ипотечных ценных бумагах» - регулирует выпуск облигаций с ипотечным покрытием и ипотечных сертификатов участия Секьюритизация других видов активов Федеральный закон от 21 декабря 2013 г. N 379-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» (Закон о секьюритизации) Специальная организационно-правовая форма для компании-эмитента: a) специализированное финансовое общество («СФО») – для сделок секьюритизации; и b) специализированное общество проектного финансирования («СОПФ») – для сделок проектного финансирования, в рамках которых предусмотрена возможность выпуска облигаций, обеспеченных правами требования. Цели и предмет деятельности СФО: a) приобретение имущественных прав требовать исполнения от должников уплаты денежных средств по кредитным договорам, договорам займа и (или) иным обязательствам, включая права, которые возникнут в будущем из существующих или из будущих обязательств; b) приобретение иного имущества, связанного с приобретаемыми денежными требованиями, в том числе по договорам лизинга и аренды; c) осуществление эмиссии облигаций, обеспеченных залогом денежных требований. Состав разрешенных активов СФО: a) Открытый список прав требования, приобретаемых СФО (права требования по кредитным договорам, договорам займа и иным обязательствам, включая права, которые возникнут в будущем из существующих или из будущих обязательств, а также права требования по арендным и лизинговым обязательствам). b) Прямое разрешение на залог иных видов имущества, принадлежащего СО, для обеспечения исполнения обязательств по облигациям, в том числе имущества, принадлежащего третьим лицам. Slide 8 Таким образом российское законодательство позволяет секьюритизировать любые виды активов: - ипотечные кредиты автокредиты потребительские кредиты/кредитные карты кредиты малому бизнесу лизинговые платежи арендные платежи дебиторская задолженность (факторинг) и т.д. Нормативными актами Банка России может быть установлен перечень иного имущества (в том числе прав требований), которое может быть предметом залога по облигациям. Банк России…определяет обязательства, денежные требования по которым не могут являться предметом залога по облигациям с залоговым обеспечением Slide 9 Услуги ВТБ Капитал по структурированию сделки Разработка структуры сделки (Term Sheet, детальный план-график) Моделирование и структурирование сделки в соответствии с потребностями инвесторов Консультирование Банка по вопросам выбора третьих лиц, а также ведение переговоров с третьими лицами. Согласование структуры сделки с рейтинговым агентством Организация комплексной проверки (due diligence) ипотечного бизнеса банка рейтинговым агентством или АИЖК Организация действий всех сторон, участвующих в структурировании сделки, для достижения наиболее эффективной реализации проекта с точки зрения времени и расходов Контроль за подготовкой и согласование всей документации по сделке Проведение других мероприятий, необходимых для структурирования сделки и размещения нот, включая координацию работы с ФАС, ЦБ и ММВБ Участие группы ВТБ в предоставлении услуг по комплексному сопровождению сделок (расчетный агент, банк счета и пр.) повышает кредитное качество выпуска Slide 10 ВТБ Капитал – Best Securitization House 2014 по оценке EMEA Finance InvestTradeBank Nomos Bank RUR 3.333 billion RUR 5.004 billion MAITB 1 Domestic RMBS MAN Domestic RMBS Arranger 2012 Absolut Bank RUR 12.287 billion MA Absolut 1 Domestic RMBS Arranger 2013 Arranger 2012 PromSvyazBank Housing Finance Bank Credit Europe Bank RUR 1.429 billion RUR 3.058 billion MABZhF-1 Domestic RMBS MAE 2012-1 Domestic RMBS Arranger 2012 Arranger 2012 InvestTradeBank FORABANK RUR 3.53 billion RUR 1.15 billion MA PSB 2013 Domestic RMBS MAITB 2013 Domestic RMBS MA FORA Domestic RMBS Arranger 2013 Arranger 2013 Arranger 2013 RUR 3 billion Bank of Moscow Petrocommerce RUR 25.96 billion RUR 4.718 billion MA VTB-BM 1 Domestic RMBS MA Petrocommerce-1 Domestic RMBS Arranger 2014 Arranger 2014 Credit Bank of Moscow Housing Finance Bank RUR 4.686 billion RUR 2.397 billion MA MKB-1 Domestic RMBS MA Sunrise-1, Sunrise -2 Domestic RMBS Arranger 2014 Arranger 2014 VTB 24 USD 275 million DeltaCredit Vozrozhdenie RUR 5 billion RUR 4 billion Covered bonds MA Vozrozhdenie 2 Domestic RMBS Arranger 2013 Arranger 2013 Saint-Petersburg Center for Affordable Housing Transcapitalbank RUR 8.224 billion RUR 2.09 billion RUR 4.57 billion MA Absolut 2 Domestic RMBS First Saint-Petersburg MA Domestic RMBS MA TKB-1 Domestic RMBS Arranger 2013 Arranger 2013 Turgenevka ABS Finance B.V. Auto Loans Co-Arranger 2012 Absolut Bank Arranger 2013 Absolut Bank Absolut Bank AK BARS Bank RUR 8.866 billion RUR 6.97 billion RUR 2.50 billion MA Uralsib 02 Domestic RMBS MA Absolut 3 Domestic RMBS MA AkBars Domestic RMBS Arranger 2014 Arranger 2014 Arranger 2014 Slide 11 Заявление об ограничении ответственности Информация, представленная в настоящей презентации, не является публичной офертой по какому бы то ни было действующему законодательству в отношении любых продуктов, финансовых или консультационных услуг либо предложением о покупке или продаже ценных бумаг или финансовых инструментов, советом или рекомендацией в отношении таких продуктов, услуг или ценных бумаг. Существует вероятность того, что продукты и услуги, представленные в настоящей презентации, не смогут быть предоставлены или предложены лицам за пределами РФ, а также в любой юрисдикции и в любой стране, где такое предоставление или передача противоречит закону или нормативно-правовым актам и/или обязывала бы ВТБ Капитал или кого-либо из его аффилированных лиц выполнять какие-либо требования, в том числе требования регистрации ВТБ Капитал в этой юрисдикции или стране. Термины и положения, приведенные здесь, обозначающие продукты и услуги ВТБ Капитал, должны трактоваться исключительно в контексте соответствующих сделок и могут полностью не соответствовать значениям, определенным законодательством РФ или иным применимым законодательством. Мы не берем на себя ответственность, возникающую из (включая, но не ограничиваясь) контракта, правонарушения, халатности, обязанности по закону или иным образом (в максимальной степени, которую допускает действующее законодательство), в связи с использованием этой презентации и содержащейся в ней информации, за любые ошибки или пропуски, имеющиеся в ней. Использование информации, представленной в настоящей презентации, осуществляется пользователем на свой собственный страх и риск. Деятельность ЗАО «ВТБ Капитал» регулируется Банком России. ЗАО «ВТБ Капитал» имеет лицензию профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №177-11463-100000, выдана Федеральной службой по финансовым рынкам 31 июля 2008 года. Настоящий документ защищен авторскими правами, никакая его часть не может быть воспроизведена, распространена или передана без предварительного письменного разрешения «ВТБ Капитал». © ВТБ Капитал, 2015 г. Все права защищены. Slide 12 Контакты Андрей Юрьевич Сучков Начальник Управления Управление секьюритизации ВТБ Капитал Денис Борисович Скрипкин Старший менеджер Управление секьюритизации ВТБ Капитал тел.: +7 495 645-4343 e-mail: andrey.suchkov@vtbcapital.com www.vtbcapital.ru тел.: +7 495 660-4213 e-mail: dennis.skripkin@vtbcapital.com www.vtbcapital.ru Slide 13