Региональные особенности налогообложения коммерческой недвижимости (на примере г.Москвы)

реклама

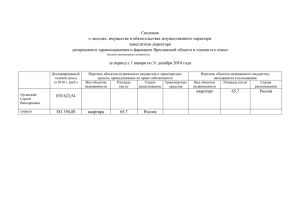

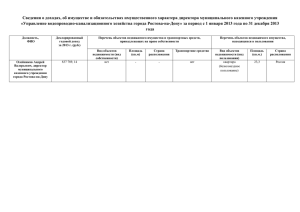

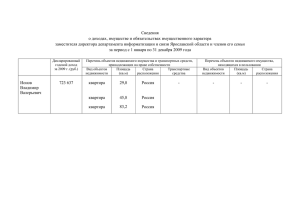

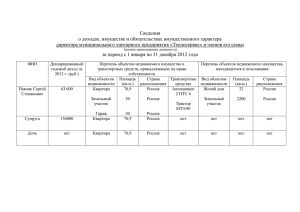

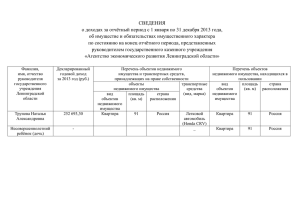

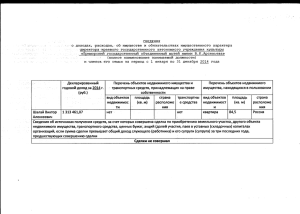

Региональные особенности налогообложения коммерческой недвижимости (на примере г.Москвы) Ивлиева Марина зав.кафедрой финансового права Юридического факультета МГУ им. М.В.Ломоносова Восьмая Сессия Европейско-Азиатского правового конгресса 5 - 6 июня 2014 года г. Екатеринбург Основные изменения Федеральный закон от 02 ноября 2013 г.№307-ФЗ (ред. от 02.04.2014) «О внесении изменений в статью 12 части первой и главу 30 части второй Налогового кодекса Российской Федерации“ -законодательные органы государственной власти субъектов Российской Федерации теперь могут устанавливать особенности определения налоговой базы по региональным налогам. •изменения в главу 30 НК РФ, предусматривающие изменение налоговой базы в отношении отдельных объектов недвижимого имущества- переход от среднегодовой стоимости, сформированной по правилам бухгалтерского учета, к кадастровой стоимости, определенной по состоянию на 1 января года соответствующего налогового периода. •(Закон субъекта Российской Федерации, устанавливающий особенности определения налоговой базы исходя из кадастровой стоимости объектов недвижимого имущества, может быть принят только после утверждения субъектом Российской Федерации в установленном порядке результатов определения кадастровой стоимости объектов недвижимого имущества). Слайд 2 Условия признания объектов недвижимости с особым порядком определения налоговой базы Административно-деловые центры и торговые центры (комплексы) и помещения в них. административно-деловым центром признается отдельно стоящее нежилое здание (строение, сооружение), помещения в котором принадлежат одному или нескольким собственникам и которое отвечает хотя бы одному из следующих условий: 1) здание (строение, сооружение) расположено на земельном участке, один из видов разрешенного использования которого предусматривает размещение офисных зданий делового, административного и коммерческого назначения; 2) здание (строение, сооружение) предназначено для использования или фактически используется в целях делового, административного или коммерческого назначения. При этом: здание (строение, сооружение) признается предназначенным для использования в целях делового, административного или коммерческого назначения, если назначение помещений общей площадью не менее 20 процентов общей площади этого здания (строения, сооружения) в соответствии с кадастровыми паспортами соответствующих объектов недвижимости или документами технического учета (инвентаризации) таких объектов недвижимости предусматривает размещение офисов и сопутствующей офисной инфраструктуры (включая централизованные приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки); фактическим использованием здания (строения, сооружения) в целях делового, административного или коммерческого назначения признается использование не менее 20 процентов его общей площади для размещения офисов и сопутствующей офисной инфраструктуры (включая централизованные приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки) Слайд 3 Условия признания объектов недвижимости с особым порядком определения налоговой базы - нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания Фактическим использованием нежилого помещения для размещения офисов, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания признается использование не менее 20 процентов его общей площади для размещения офисов, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания. Слайд 4 Условия признания объектов недвижимости с особым порядком определения налоговой базы - объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в РФ через постоянные представительства. (в отношении объектов недвижимости иностранных организаций, если кадастровая стоимость не установлена, то налоговая база принимается равной нулю (п. 14 ст. 378.2 НК РФ)) Слайд 5 Полномочия исполнительных органов власти субъектов РФ - определяют не позднее 1-го числа очередного налогового периода по налогу перечень объектов недвижимого имущества, указанных, в отношении которых налоговая база определяется как кадастровая стоимость; направляет перечень в электронной форме в налоговые органы по месту нахождения соответствующих объектов недвижимого имущества; размещает перечень на своем официальном сайте или на официальном сайте субъекта РФ в сети "Интернет". -определяют вид фактического использования зданий (строений, сооружений) и помещений в соответствии с порядком определения вида фактического использования зданий (строений, сооружений) и помещений, устанавливаемым федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере имущественных отношений, по согласованию с Министерством финансов РФ. Вопрос определения вида фактического использования зданий (строений, сооружений) и помещений находится в компетенции Минэкономразвития. При этом в соответствии с переходными положениями Федерального закона N 307-ФЗ (п. 2 ст. 4) до утверждения Минэкономразвития России указанного порядка субъект Российской Федерации вправе установить порядок определения вида фактического использования зданий (строений, сооружений) и помещений нормативным правовым актом субъекта РФ. - включают в перечень на очередной налоговый период выявленные в течение налогового периода объекты недвижимого имущества, не включенные в перечень по состоянию на 1 января года налогового периода. Слайд 6 Особенности определения налогооблагаемой базы в г.Москве Закон г. Москвы от 05.11.2003 N 64 "О налоге на имущество организаций" Налоговая база как кадастровая стоимость объектов недвижимого имущества определяется в отношении: 1) административно-деловых центров и торговых центров (комплексов) общей площадью свыше 5000 кв. метров и помещений в них, если соответствующие здания (строения, сооружения), расположены на земельных участках, один из видов разрешенного использования которых предусматривает размещение офисных зданий делового, административного и коммерческого назначения, торговых объектов, объектов общественного питания и (или) бытового обслуживания. При этом при определении площади не учитываются помещения находящиеся в оперативном управлении органов государственной власти, автономных, бюджетных и казенных учреждений, а также многоквартирные дома. 2) зданий (строений, сооружений), предназначенных для использования или фактически используются в целях размещения объектов делового, административного или коммерческого назначения, торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания. Норма вступает в силу с 1 января 2015 года 3) объектов недвижимого имущества иностранных организаций, не осуществляющих деятельность в Российской Федерации через постоянные представительства, а также объектов недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в Российской Федерации через постоянные представительства. Слайд 7 Ставки •0,9 процента - в 2014 году; •1,2 процента - в 2015 году; •1,5 процента - в 2016 году; •1,8 процента - в 2017 году; •2,0 процента - в 2018 году. Слайд 8 Льготы специальные - Налоговая база уменьшается на величину кадастровой стоимости 300 кв. м площади объекта недвижимого имущества на одного налогоплательщика в отношении одного объекта по выбору налогоплательщика при одновременном соблюдении следующих условий: 1) налогоплательщик-организация является субъектом малого предпринимательства; 2) налогоплательщик-организация состоит на учете в налоговых органах не менее чем три календарных года, предшествующих налоговому периоду, в котором налоговая база подлежит уменьшению; 3) за предшествующий налоговый период средняя численность работников налогоплательщика, указанного в пунктах 1 и 2, составила не менее 10 человек и сумма выручки от реализации товаров (работ, услуг) на одного работника составила не менее 2 млн. рублей. -Налогоплательщики уплачивают налог в размере 25 процентов суммы налога, исчисленной в отношении расположенных в административно-деловых центрах и торговых центрах (комплексах) помещений, используемых: 1) налогоплательщиками для осуществления образовательной деятельности и (или) медицинской деятельности; 2) научными организациями, выполняющими научно-исследовательские и опытноконструкторские работы за счет средств бюджетов, средств Российского фонда фундаментальных исследований и Российского фонда технологического развития, при условии, что указанные средства составляют не менее 30 процентов всех доходов, полученных научной организацией в отчетном (налоговом) периоде. Слайд 9 Льготы общие Освобождаются от уплаты налога: - организации городского пассажирского транспорта общего пользования (кроме такси, в том числе маршрутного) и метрополитена, получающие ассигнования из бюджета города Москвы; _ организации, использующие труд инвалидов, если среднесписочная численность инвалидов среди их работников за налоговый и (или) отчетный периоды составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов, - в отношении имущества, используемого ими для производства и (или) реализации товаров, работ и услуг. (в ред. законов г. Москвы от 26.10.2005 N 51, от 10.10.2007 N 41) - религиозные организации, зарегистрированные в установленном порядке, - в отношении имущества, используемого ими для осуществления уставной деятельности; - общественные организации инвалидов, зарегистрированные в установленном порядке, - в отношении имущества, используемого ими для осуществления уставной деятельности; (налоговые льготы не распространяются на имущество, сдаваемое организациями в аренду, за исключением льгот, предусмотренных в отношении организаций, в которых среднесписочная численность инвалидов составляет более 50 человек). Слайд 10 Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость Правительством Москвы утвержден Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость, на 2014 год (Постановление Правительства Москвы от 29.11.2013 N 772-ПП). Если здание включено в Перечень, то данный объект недвижимости подлежит налогообложению в 2014 г. исходя из налоговой базы, определяемой в соответствии с п. 2 ст. 375 НК РФ как кадастровая стоимость. Если здание не отвечает условиям, указанным в п. п. 3 - 5 ст. 378.2 Кодекса, то положения ст. 378.2 НК РФ к этому объекту применяться не должны. Заинтересованные лица в случае несогласия с включением/невключением объекта недвижимого имущества в Перечень вправе обратиться в Государственную инспекцию по контролю за использованием объектов недвижимости г.Москвы с заявлением о проведении проверки соответствия фактического использования здания (строения, сооружения) и вида разрешенного использования земельного участка, на котором находится здание (строение, сооружение). Результаты проверки направляются в Департамент городского имущества г.Москвы, который по результатам их рассмотрения в случае подтверждения фактов несоответствия фактического использования здания (строения, сооружения) и вида разрешенного использования земельного участка, подготавливает проект постановления Правительства Москвы о внесении соответствующих изменений в постановление, а в случаях, установленных законодательством, принимает решение об изменении вида разрешенного использования земельного участка, на котором находится здание (строение, сооружение). Слайд 11 Кадастровая стоимость Постановление правительства Москвы от 26.11.2013 N 752-ПП "Об утверждении результатов определения кадастровой стоимости объектов капитального строительства в городе Москве". В связи с включением в государственный кадастр недвижимости сведений об иных объектах недвижимости, помимо земельных участков, впервые были утверждены результаты их кадастровой оценки (включая средние и минимальные удельные показатели кадастровой стоимости нежилого здания, жилого дома, многоквартирного дома, а также жилого и нежилого помещения). Так, например, кадастровая стоимость здания ТРЦ "Европейский" составляет 23097907357,05 рублей, а кадастровая стоимость здания телецентра "Останкино" 6210774,809 рублей. Слайд 12 Определение вида фактического использования зданий Порядок утвержден Постановлением Правительства г.Москвы от 14 мая 2014 г. №247-ПП. Участвуют: •Государственная инспекция г.Москвы по контролю за использованием объектов недвижимости -на основании специальной Методики, утвержденной ППМ , проводит мероприятие по определению вида фактического использования, составляет акт по его результатам. •Департамент экономической политики и развития г.Москвы -обеспечивает рассмотрение поступивших обращений собственников на Межведомственной комиссии. •Департамент имущества г.Москвы - формирует перечень объектов недвижимого имущества для их последующего утверждения Правительством •Межведомственная комиссия -рассматривает вопросы, касающиеся определения вида фактического использования зданий и помещений. Слайд 13 Патентная система для предпринимателей Закон г. Москвы от 31.10.2012 N 53 (ред. от 20.11.2013) "О патентной системе налогообложения« Вид деятельности: сдача в аренду (наем) нежилых помещений, принадлежащих индивидуальному предпринимателю на праве собственности Размер потенциально возможного к получению годового дохода в зависимости от площади одного обособленного объекта: До 100 кв.м –1000 000 рублей Свыше 100 до 300 кв. метров- 3000000 руб. Свыше 300 до 600 кв. метров -5000000 руб. Свыше 600 кв. метров-10000000 руб. Ставка -6 процентов. Слайд 14 Биография • • • • • • • •Кандидат юридических наук, доцент, заведующая кафедрой финансового права юридического факультета МГУ им. М. В. Ломоносова. Партнер юридической компании Пепеляев групп. •Родилась 18 ноября в г. Реутове Московской области. •В 1983 году поступила на юридический факультет Московского государственного университета им. М. В. Ломоносова, который окончила с красным дипломом в 1988 году. Научным руководителем дипломной работой на тему «Бюджетные права союзных республик» являлся доцент Бесчеревных Виктор Васильевич. •В 1988—1992 гг. обучалась в очной, затем заочной аспирантуре названного факультета по кафедре административного и финансового права. Научный руководитель — доктор юридических наук, профессор Цыпкин С. Д. В 1992 году защитила кандидатскую диссертацию по теме «Налогообложение производственных кооперативов». Работает на юридическом факультете МГУ с 1991 года. Читает основной лекционный курс «Финансовое право». Приоритетными темами научных исследований являются: вопросы предмета финансового права в современных условиях, основные категории финансового права, публичные основы финансового права. кандидатские диссертации по специальности «Финансовое право». Член Ученого совета юридического факультета. Неоднократно и успешно представляла интересы заявителей в Конституционном Суде РФ, выступала в качестве независимого эксперта в Конституционном Суде РФ по делам, связанным с налогообложением и сборами. Марина Федоровна автор научных работ, посвященных публичным финансам, соавтор учебников и учебных пособий по финансовому и налоговому праву. Имеет степень кандидата юридических наук и ученое звание доцента, возглавляет кафедру финансового права на юридическом факультете МГУ им. М.В.Ломоносова. Член Президиума Международной ассоциации финансового права, входит в редакционную коллегию журналов «Налоговед» и «Налоги и налогообложение». Слайд 15 Контактная информация Россия, 119991, ГСП-1, Москва, Ленинские горы, д. 1, строение 13 (4 учебный корпус), 4 этаж, 425А. Тел.: +7 (495) 939-52-75 Факс: +7 (495) 939-29-03 E-mail: ivlieva@mail.ru Слайд 16