Влияние кризиса на банковские системы стран СНГ

реклама

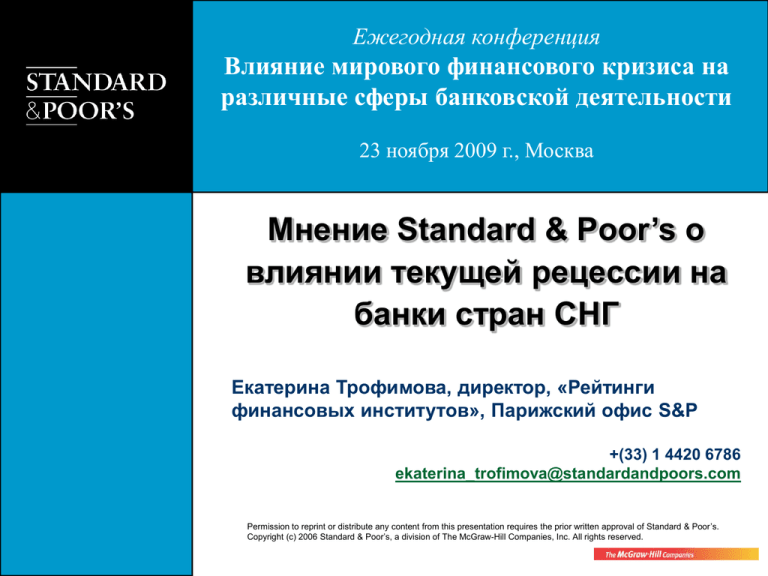

Ежегодная конференция Влияние мирового финансового кризиса на различные сферы банковской деятельности 23 ноября 2009 г., Москва Мнение Standard & Poor’s о влиянии текущей рецессии на банки стран СНГ Екатерина Трофимова, директор, «Рейтинги финансовых институтов», Парижский офис S&P +(33) 1 4420 6786 ekaterina_trofimova@standardandpoors.com Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. Copyright (c) 2006 Standard & Poor’s, a division of The McGraw-Hill Companies, Inc. All rights reserved. Основные вопросы • Основные региона тенденции развития банковских систем • Эффективность антикризисного управления в регионе • Глубина проблемы качества активов • Кратко- и долгосрочные последствия нынешнего кризиса • Желание и возможности: что мешает реализации планов • Тенденции рейтингов и ожидаемые направления Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 2. изменения Что, на наш взгляд, свидетельствует о застарелых структурных недостатках банковских систем региона • Недостаточный уровень развития корпоративного управления. кредитной культуры, риск-менеджмента и • Несоответствие между планами наращивания бизнеса и возможностями привлечения средств с внутреннего рынка. • Высокая концентрация бизнеса, значительная доля операций в иностранной валюте. • Низкий уровень возврата долгов, слабая защита прав кредиторов. • Недостаточная капитализация. • Решения по вопросам бизнеса и управления, на наш взгляд, не согласованы и (или) производят впечатление принимаемых произвольно. • Недостатки в системе регулирования и надзора. • Отсутствие ясности и однозначности в вопросах поддержки со стороны государства и собственников. Мы считаем, что именно эти факторы объясняют, почему некоторые страны СНГ и соседних регионов так тяжело переносят мировой финансовый кризис. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 3. Оценка страновых рисков банковского сектора (Banking Industry Country Risk Assessments - BICRA) Standard & Poor’s: деление банковских систем различных стран мира на группы в соответствии с оценкой BICRA Группа 6 Группа 7 Группа 8 Группа 9 Группа 10 Индия Болгария Аргентина Азербайджан Боливия Кипр Венгрия Египет Беларусь Венесуэла Китай Литва Индонезия Босния и Герцеговина Доминиканская Республика Панама Румыния Иордания Вьетнам Камбоджа Перу Сальвадор Исландия Гватемала Суринам Таиланд Турция Колумбия Грузия Украина Тринидад и Тобаго Латвия Казахстан Эквадор Хорватия Марокко Коста-Рика Ямайка Эстония Пакистан Ливан Россия Нигерия Сербия Черногория Тунис Уругвай Филиппины Примечание: По состоянию на 26 октября 2009 г. Источник: Standard & Poor's. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 4. Оценка страновых рисков банковского сектора (BICRA) Standard & Poor's: деление банковских систем различных стран мира на группы в соответствии с оценкой BICRA Группа 1 Группа 2 Группа 3 Группа 4 Группа 5 Австралия Бельгия Австрия Греция Бахрейн Канада Великобритания Ирландия Израиль Бразилия Нидерланды Германия Португалия Катар Мальта Финляндия Гонконг Саудовская Аравия Корея Оман Франция Дания Чили Кувейт Польша Швеция Испания Малайзия ЮАР Швейцария Италия Мексика Люксембург ОАР Новая Зеландия Словакия Норвегия Словения Сингапур Тайвань США Чехия Япония Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 5. Динамика кредитования в некоторых странах СНГ и соседних регионов % 120 100 80 60 40 20 0 2007 г. 2008 г. за прошедшие месяцы 2009 г. (в пересчете на год) И сточник: Центральные банки соотв етств ующих стран Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 6. Украина -80 Узбекистан -60 Таджикистан Россия Молдова Кыргызстан Казахстан Грузия Беларусь Армения -40 Азербайджан -20 Проникновение услуг кредитования в некоторых странах СНГ и соседних регионов % 100 Азербайджан 90 Армения 80 Белару сь 70 Гру зия 60 Казахстан 50 Кыргызстан 40 Молдов а 30 Россия 20 Таджикистан 10 Узбекистан Украина 0 2001 2002 2003 2004 2005 2006 2007 2008 Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 7. 2009 (о) Антикризисное управление Standard & Poor’s оценивает кризисное управление на микроуровне как достаточно успешное, а стратегическое и макроуправление - как недостаточно эффективное • Повышение роли государства в решении проблем банковских систем. • Теперь основной упор делается не на рост балансовых показателей, а на управление балансом. • Очистка балансов от неликвидных активов (делевериджинг). • Несмотря на меры по снижению издержек, остающаяся маржа быстро сужается. • Сосредоточение усилий на управлении ликвидностью (острота этой проблемы несколько уменьшилась). • Роль риск-менеджмента повысилась, но надолго ли? • Первоочередная задача -- дальнейшая диверсификация бизнеса. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 8. Рост курса национальных валют некоторых стран СНГ и соседних регионов, включая страны Балтии Рост курсов национальных валют 60.00 50.00 40.00 % 30.00 20.00 2008 г. 3 квартала 2009 г. 10.00 0.00 Та дж ик ис Бе тан ла ру Ар сь м е Ка ни за я Кы хст рг ан ы зс т М ан ол Уз до бе ва ки ст а Ук н ра ин Ро а сс ия Аз Гр е р уз ба ия йд жа Ла н тв ия Ли т Э ва ст он ия -10.00 В Туркменистане рост национальной валюты за 2008 г. составил 174%, а за первые три квартала 2009 г. – 0%. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 9. 60.0% 0.0% 10. Сан Томе и Принципе 1992 Киргизия 1995 Бенин 1988 Нигерия 1991 Болгария 1996 Конго 1994 Мали 1987 Македония 1993 Мавритания 1984 Танзания 1987 Камерун 1987 Украина 1998 Кот д'Ивуар 1988 Никарагуа 1990 Нигер 1983 Сенегал 1988 Гвинея 1993 Гвинея-Биссау 1995 Сьерра-Леоне 1990 ЦАР Эквадор 1998 Кувейт 1982 Россия 1998 Сальвадор 1989 Чили 1981 Чад 1992 Гана 1982 Япония 1997 Корея 1997 Словакия 1998 Шри-Ланка 1989 В СРЕДНЕМ Грузия 1991 Таиланд 1997 Индонезия 1997 Литва 1995 Коста-Рика 1994 Алжир 1990 Камерун 1995 Кабо-Верде 1993 Малайзия 1997 Румыния 1990 Непал 1988 Ямайка 1996 Турция 2000 Аргентина 1989 Албания 1994 Бурунди 1994 Мадагаскар 1988 Польша 1992 Венгрия 1991 Аргентина 2001 Бангладеш 1987 Китай 1998 Индия 1993 Латвия 1995 Филиппины 1997 Филиппины 1983 Мексика 1994 Чехия 1996 Аргентина 1995 Норвегия 1991 Бразилия 1994 Буркина-Фасо 1990 Колумбия 1998 Финляндия1991 Швеция 1991 Necaragua 2000 Хорватия 1998 Аргентина 1980 Доминиканская Республика 2003 Парагвай 1995 Эстония 1992 Боливия 1994 Колумбия 1982 США 1988 У некоторых банков и банковских систем уровень проблемных ссуд приблизится к историческому максимуму или уже превысил его Наивысший уровень проблемных ссуд после начала кризиса* 100.0% 90.0% 80.0% 70.0% Ср. исторический максимум -34% 50.0% 40.0% 30.0% 20.0% 10.0% Прим.: * - Повышение уровня связано с кризисом банковской системы (напр., массовым оттоком депозитов), суверенным дефолтом. значительной девальвацией национальной валюты или с той или иной комбинацией этих факторов. Истоxник: МВФ Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. Standard & Poor's: деление стран на группы по уровню валовых проблемных активов 5-15% 10-20% 15-30% 25-40% 35-50% 50-75% Австралия Австрия Бахрейн Болгария Азербайджан Доминиканская Республика Бельгия Греция Бразилия Китай Аргентина Египет Великобрита ния Ирландия Колумбия Хорватия Беларусь Эквадор Германия Испания Чехия Кипр Боливия Гонконг Италия Израиль Сальвадор Босния и Герцеговина Дания Корея Кувейт Эстония Венесуэла Канада Малайзия Мальта Венгрия Вьетнам Люксембург Новая Зеландия Мексика Индия Грузия Нидерланды Португалия Оман Иордания Гватемала Норвегия Сингапур Панама Ливан Исландия США ЮАР Перу Литва Индонезия Финляндия Чили Катар Марокко Казахстан Франция Саудовская Аравия Филиппины Камбоджа Швеция Словакия Польша Швейцария Словения Румыния Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 11. Standard & Poor's: деление стран на группы по уровню валовых проблемных активов 5-15% Япония 10-20% 15-30% 25-40% 35-50% Тайвань Тринидад и Тобаго Коста-Рика ОАЭ Турция Латвия Уругвай Нигерия Пакистан Россия Сербия Суринам Таиланд Тунис Украина Черногория Ямайка Note: Data as of Oct 26, 2009. Source: Standard & Poor's. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 12. 50-75% Корректирующие антикризисные меры направлены, скорее, на удаление симптомов, а не на решение фундаментальных проблем • Реальный масштаб проблем, возможно, не виден из-за неполного раскрытия информации и снисходительности регулирующих органов. • Острота проблемы ликвидности снизилась, но ухудшение качества активов негативно влияет на динамику роста бизнеса, финансовые результаты и уровень взыскания задолженности (особенно в наиболее пострадавших банковских системах). • Недостаточность вливаний капитала 1-го уровня. • Принципы принятия решений, на наш взгляд, стали более консервативными, но надолго ли это? • Государственная поддержка может быть сопряжена с моральным риском. • Недостаточно быстрое продвижение реформ, а также процесса укрепления банковского надзора и нормативно-правовой базы банковской деятельности. • Неровный ход процесса консолидации банков. • Денежная и экономическая политика направлена на возобновление быстрого роста после стабилизации рынков. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 13. Желания и возможности: что мешает реализации планов • Риск-менеджмент и корпоративное управление Не уделяется достаточного внимания • Диверсификация Пока банки недостаточно крупны • Доверие В прошлом были случаи, негативно повлиявшие на репутацию • Консолидация и ПИИ «Инсайдерские» системы, не хватает стимулов Государственный протекционизм • Соотношение между ростом активов и ростом привлекаемых средств Цели развития бизнеса Макрозадачи расширения бизнеса • Новый «базовый» капитал Ограниченность источников, недостаточная привлекательность • Углубление реформ Группы интересов Государство не нацелено на реформы • Система обеспечения текущего и экстренного рефинансирования • Поддержка со стороны государства и акционеров Не хватает необходимых инструментов Нет четкой правовой базы “Слишком большой для того, чтобы обанкротиться” или “слишком большой для того, чтобы его спасать”? Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 14. Распределение рейтингов банков некоторых стран СНГ и соседних государств Количество рейтингов Казахстан Беларусь Азербайджан Россия Грузия Украина Узбекистан 14 13 12 11 10 9 8 7 6 5 4 3 2 1 0 D CC CCC CCC+ B- B B+ Данные на 26 октября 2009 г. Долгосрочные рейтинги по обязательствам в ингостранной валюте. BB- BB BB+ BBB- Заштрихованные столбцы обозначают банки c "негативными" рейтинговыми прогнозами. "Позитивного" прогноза по рейтингу нет ни у одного банка . Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 15. BBB BBB+ Украина: высокие риски в связи с предстоящими президентскими выборами (январь 2010 г.) • Экономические риски и снижающие их факторы: – Замедление роста ВВП, давление на валютный курс – Высокие уровни задолженности юрлиц и домохозяйств, значительный валютный риск + Стабилизационный кредит МВФ в размере 16 млрд долл. + Наметившийся прогресс в реформировании бюджетной и финансовой систем • Отраслевые риски и снижающие их факторы: – Резкая смена притока капитала его оттоком – Проблемы качества активов, крупномасштабные дефолты и реструктуризации задолженности банков + Вливания в капитал банков со стороны государства – 5% ВВП в 2008 г. + Иностранное участие как залог доверия и финансирования Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 16. Беларусь: государственная поддержка помогает банкам выдержать первый удар кризиса • Экономические риски и снижающие их факторы: – Высокий корпоративный кредитный риск из-за падения экспорта – Ухудшение финансового положения домохозяйств в период рецессии + Невысокий уровень внешнего долга + Стабилизационный кредит МВФ в размере 3,5 млрд долл. • Отраслевые риски и снижающие их факторы: – Повышение кредитного риска, риска ликвидности и валютного риска – Преобладание госсобственности, медленное продвижение структурных реформ + Интервенционистская политика правительства; вливания капитала 1-го уровня – 2% ВВП в 2008 г. + Полная гарантия вкладов физлиц Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 17. Турция: повышенная устойчивость к экономическим стрессам • Экономические риски и снижающие их факторы: – Среднесрочные вызовы экономике и бюджетной сфере – Высокий уровень внешнего долга + Среднесрочная экономическая программа правительства ориентирована на рост + Значительные улучшения в структуре государственных финансов • Отраслевые риски и снижающие их факторы: – Высокая корреляция между финансовыми результатами и кредитоспособностью правительства – Дальнейшее ухудшение качества активов в период экономического спада + Адекватные финансовые результаты и фундаментальные показатели + Лучший доступ к мировым финансовым рынкам по сравнению с аналогичными банковскими системами Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 18. Азербайджан: с одной стороны – структурная негибкость, с другой – неплохие среднесрочные перспективы • Экономические риски и снижающие их факторы: – Экономический спад, обусловленный падением внешнего спроса на азербайджанскую нефть. – Исторически низкие качество и эффективность государственных расходов. + Хорошее состояние государственного баланса + Продуманность мер, принимаемых в кредитно-денежной и бюджетной сферах • Отраслевые риски и снижающие их факторы: – Увеличение условных обязательств национального правительства. – Рост давления на качество активов, недостаточное доверие к банковской системе. + Невысокая зависимость от внешнего финансирования. + Государственная поддержка обязательств и капитализации банков составляет 1% от ВВП, ожидаемого в 2009 г. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 19. Грузия: недостаточно развитая банковская системы испытывает трудности • Экономические риски и снижающие их факторы: – Высокие геополитические риски, противоречивая внутренняя политика – Низкая диверсификация экономики + Помощь международного сообщества – 52% ВВП в 2009 г. + Рыночная ориентация институциональной системы и деловой среды • Отраслевые риски и снижающие их факторы: – Небольшая банковская система, чувствительная ко внешним стрессам – Стремительный рост, скрывающий проблемы качества активов + Достаточная капитализация в стрессовых условиях + Государственная поддержка ведущим банкам Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 20. Казахстан: экономический пузырь лопнул, страна пострадала от кризиса больше, чем кто-либо еще в регионе • Экономические риски и снижающие их факторы: – Высокая концентрация экономики, чувствительной ко внешним стрессам – Доверие инвесторов подорвано недавними крупными дефолтами банков + Многообещающие среднесрочные перспективы, обусловленные динамичным развитием товарного сектора и ростом благосостояния домохозяйств + Достаточно сильный государственный бюджет • Отраслевые риски и снижающие их факторы: – Недостатки банковского регулирования и надзора – Высокая концентрация и зависимость от внешнего финансирования + Приверженность правительства дальнейшему проведению банковской реформы + Аккумулированные резервы Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 21. Узбекистан: прогноз – «стабильный» ввиду высокой вероятности экстренной государственной поддержки • Экономические риски и снижающие их факторы: – Высокая зависимость от экспортной выручки и денежных переводов из России – Остановка приватизации мешает развитию конкуренции + Ослабление санкций ЕС + Некоторый прогресс в реформе Казначейства и снижении налогового бремени • Отраслевые риски и снижающие их факторы: – Растущие потери по кредитам, связанные с директивным кредитованием – Снижающаяся ликвидность вследствие агрессивных заданий по росту + Вливания капитала 1-го уровня в госбанки + Полная гарантия вкладов физлиц Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 22. Недавние публикации Standard & Poor’s Отраслевой обзор: Банкам Казахстана, России и Украины предстоит еще один год трудной работы в условиях низкого качества активов и слабых показателей ликвидности //19 мая 2009 г. Анализ рисков банковского сектора: Молодая и фрагментированная банковская система Азербайджана все больше подвергается влиянию международного кризиса // 1 июня 2009 г. – Высокие потери по ссудам могут привести к рекапитализации российских банков // 17 июня 2009 г. – Допущения: Стресс-тестирование кредитоспособности российских банков // 17 июня 2009 г. На основании оценки банковских и страновых рисков (BICRA) Казахстан переведен из группы 8 в группу 9 // 29 июля 2009 г. Анализ рисков банковского сектора: Политические и экономические потрясения препятствуют развитию молодой банковской системы Грузии // 30 июля 2009 г. Оценка страновых рисков банковского сектора: Беларусь // 24 августа 2009 г. Анализ рисков банковского сектора: Российская Федерация // 24 сентября 2009 г. Вероятность возврата средств после дефолта российских банков невелика и осуществляется с большим опозданием // 19 мая 2008 г. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 23. www.creditportal.ratingsdirect.com Для пробного доступа: www.standardandpoors.com/ratingsdirect/refer или позвонить по номеру +44.20.7176.7425. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 24. www.standardandpoors.ru Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 25. Московское представительство Standard & Poor's – к кому обращаться Елена Елисеенко Заместитель директора, развитие бизнеса +7-495-783-4019 elena_eliseyenko@standardandpoors.com Екатерина Новикова Заместитель директора, менеджер по связям с инвесторами еkaterina_novikova@standardandpoors.com +7-495-783-4017 Светлана Барабанова Менеджер по связям с общественностью +7-495-783-4011 svetlana_barabanova@standardandpoors.com Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 26. www.standardandpoors.com Analytic services and products provided by Standard & Poor’s are the result of separate activities designed to preserve the independence and objectivity of each analytic process. Standard & Poor’s has established policies and procedures to maintain the confidentiality of non-public information received during each analytic process. Permission to reprint or distribute any content from this presentation requires the prior written approval of Standard & Poor’s. 27.