иллюстрационный материал к докладу плотниковой анны

реклама

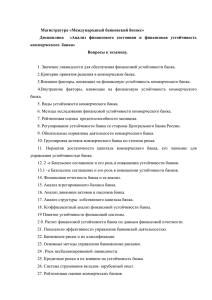

ИЛЛЮСТРАЦИОННЫЙ МАТЕРИАЛ К ДОКЛАДУ ПЛОТНИКОВОЙ АННЫ АЛЕКСЕЕВНЫ по диссертации на соискание ученой степени кандидата экономических наук по специальности 08.00.10 – Финансы, денежное обращение и кредит, выполненной под руководством доктора экономических наук, профессора Фадейкиной Натальи Васильевны на тему: ОПРЕДЕЛЕНИЕ ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКИХ БАНКОВ В СООТВЕТСТВИИ С МЕЖДУНАРОДНЫМИ СТАНДАРТАМИ ЦЕЛЬ: Разработка и реализация организационно-методического инструментария определения финансовой устойчивости коммерческого банка при применении международных подходов и стандартов ОБЪЕКТ: процесс определения степени финансовой устойчивости в коммерческом банке ПРЕДМЕТ: разработка организационно-методического инструментария определения финансовой устойчивости коммерческих банков в условиях применения международных принципов, правил и стандартов и с учетом функционирования механизма управления банковскими рисками НАУЧНАЯ НОВИЗНА: сформулированы общие и частные принципы формирования организационнометодической базы для оценки финансовой устойчивости коммерческих банков в условиях применения международных подходов и стандартов; разработан организационно-методический инструментарий по функционировани системы управления банковскими рисками как основы финансовой устойчивост коммерческих банков; предложена методика оценки финансовой устойчивости коммерческого банка с учетом влияния политики по управлению банковскими рисками на основе применения МСФО; построена организационная модель определения финансовой устойчивости коммерческого банка с учетом международных подходов; на основе сравнительного анализа реализации моделей определения финансовой устойчивости в соответствии с РСБУ и МСФО предложены типовой регламент составления финансовой отчетности в соответствии с МСФО и методика определения финансовой устойчивости коммерческих банков. Общие принципы: эффективности; системности; нормативности; непрерывного развития; гибкости. Частные принципы: осторожности и разумного консерватизма; разумности; постоянства; обязательности; открытости и понятности; доверия. Рис. 1. Инструментарий управления банковскими рисками Инструментарий управления банковскими рисками Системы и подсистемы Политики Система полномочий и принятия решений Коммуникационная Информационная система Процентная Система лимитов Система внутреннего контроля Др. Депозитная Кредитная Кадровая Учетная Др. Мероприятия Трансформация отчетности по МСФО Создание резервов по ссудной и приравненной к ней задолженности Создание резервов по прочим активам Создание резервов под обесценение капитала Оценка справедливой (рыночной) стоимости активов и обязательств Др. Методики Методика оптимального привлечения и размещения средств Методика экономически обоснованной цены кредита Методика определения финансовой устойчивости банка Др. Рис. 2. Логика описания рисков НЕУЧТЕННЫЕ ФАКТОРЫ Факторы риска Модель описания риска Ставки по депозитам, объем привлекаемых ресурсов, объем кредитования, инфляция, ставка рефинансирования, тарифы и т.д. Объекты риска: Выручка, прибыль, капитализация текущая ликвидность, мгновенная ликвидность, финансовая устойчивость Таблица 1. Методика определения экономически обоснованной процентной ставки 1 1 2 3 4 5 6 7 Формулы расчета 2 Rp(min) Сумма(Pi / Прi), Rp(max) Rцрб (Прi) / Б Rr (min) ФОР / ПР Rr (max) Nоб ПР / Б Ri (факт) ((К1 + К2) / П) (Дпроц / Д) Ri(max) ((К1 + Ni Nфоп ФР)/П) (Дпроц / Д) Rm(факт) ((ФОП + УР) / Д) (КВ / Б) Rm(max) Nупр (КВ / Б) Nупр (0,05 ФР + 0,1 Д) / Д Rk (max) (R / П) (Дпроц / Д) Rf (min) d (Дпроц / Д) d (ДД0 / П0) Rf (max) d Rn (факт) (Кбюдж / П) (Дпроц / Д) Сумма по минимальным Диапазон ставки кредитования Сумма по максимальным Значение, % 3 Таблица 2. Методика определения финансовой устойчивости в условиях МСФО № п/п Наименование показателя Условное обозначение Формула расчета 1 2 3 К1 1 Коэффициент основного капитала Баллы и критерии 1 балл 2 балл 3 балл 4 балл 5 балл 4 5 6 7 8 9 Косн 6 5,5 и 6 5и 5,5 4и 5 4 11 10 и 11 9и 10 8и 9 8 15 12 и 15 8и 12 5и 8 5 10 10 и 15 15 и 18 18 и 20 20 95 85 и 95 75 и 85 75 и 70 70 4,5 4и 4,5 2и 4 1и 2 1 6 4и 6 2,5 и 4 0и 2,5 0 20 15 и 20 7и 15 3и 7 3 25 25 и 40 40 и 50 50 и 60 60 30 25 и 30 20 и 25 15 и 20 15 10 7и 10 5и 7 2и 5 2 Авзв 2 3 4 Коэффициент совокупного капитала К2 Коэффициент общей рентабельности К3 Доля МБК в платных пассивах К4 Ксов Авзв П Дох РМБК Пп 5 Кросс-коэффициент К5 ДА Пп 6 Рентабельность активов К6 П А 7 Спрэд К7 Дох – ДА 8 Ликвидность текущая К8 ЛАМ Рас Пп Пс 9 Пропорциональность обязательств К9 ОВМ Пп 10 Пропорциональность активов К10 ЛАМ А–ФОР–ОС 11 Рентабельность капитала* К11 П Ксов Совет директоров Разработка концепции поддержания финансовой устойчивости Управление автоматизации Правление Информация об обязательствах банка Информация об операциях с уставным капиталом Сегментный анализ обязательств Информация о стратегических планах банка Отдел оценки банковских рисков Оценка кредитного риска Отдел анализа и планирования бюджета Отдел экономического анализа и финансовой отчетности Оценка прочих активов и обязательств Оценка операционного риска Составление баланса, отчета о прибылях и убытках, отчета о движении денежных средств, отчета об изменении собственных средств (капитала) Управление ликвидности Составление пояснительной записки Оценка риска ликвидности Расчет показателей финансовой устойчивости коммерческого банка Определение справедливой стоимости Оценка финансовой устойчивости Сегментный анализ Управление внутрибанковских операций Оценка основных средств, нематериальных активов по справедливой стоимости, расчет амортизации Расшифровка использования фондов Кредитное управление Оценка активов исходя из их экономической сути Определение справедливой стоимости активов Сегментный анализ Оценка риска неэффективности Анализ доходов и расходов Процентных Комиссионных Прочих Управление развития Схемы организации ведения бизнеса Управление организационной и кадровой работы Описание структуры банка Оценка кадрового риска Юридический отдел Оценка правового риска Оценка риска потери деловой репутации Рис. 3. Организационная модель определения финансовой устойчивости коммерческого банка Таблица 4. Сравнительные показатели финансовой устойчивости коммерческого банка согласно РСБУ и МСФО Показатели Коэффициент основного капитала, К1 Коэффициент совокупного капитала, К2 Коэффициент общей рентабельности, К3 Доля МБК в платных пассивах, К4 Кросс-коэффициент, К5 Рентабельность активов, К6 Спрэд, К7 Ликвидность текущая, К8 Пропорциональность обязательств, К9 Пропорциональность активов, К10 Рентабельность капитала, К11 Средний балл Качества менеджмента Итоговая оценка финансовой устойчивости РСБУ на 01.01.04 г. % Балл 10,1 1 15,28 1 15,26 1 0 1 61,7 5 3,61 3 11,3 1 23,6 1 39,0 2 23,1 3 22,9 1 – 1,82 2 1,83 МСФО на 01.01.04 г. % Балл 14,65 1 10,75 2 –4,27 5 0 1 80,95 3 –0,78 5 2,84 3 18 2 38,9 2 18,34 4 –7,25 5 – 3 2 2,92 Таблица 5. Абсолютные показатели, водящие в методику определения финансовой устойчивости коммерческого банка, тыс. руб. Пок-ль Косн Авз Ксов П А Кр Значение по МСФО прогноз на 01.01.06 г. 719 956,0 4 480 000,0 750 000,0 70 000,0 5 420 000,0 4 500 000,0 Пр 4 700 000,0 Лам В Да Пп Рмбк Дох Рас Овм ФОР ОС 1 000 000,0 2 000 000,0 4 600 000,0 4 700 000,0 0,0 520 000,0 450 000,0 1 850 000,0 164 500,0 300 000,0 Описание Основной капитал Активы, взвешенные с учетом риска Совокупный капитал Прибыль/убыток Размер активов Кредиты выданные кредитной организацией (без учета резервов) Привлеченные средства (кредиты, от ЦБ РФ, средства кредитных организаций, средства клиентов, долговые обязательства) Ликвидные активы Вклады физических лиц Доходные активы Платные пассивы МБК Доходы Расходы Обязательства до востребования, как для норматива Фонд обязательных резервов основные средства и нематериальные активы Таблица 6. Оценка деятельности банка по МСФО (прогноз на 01.01.06 г.) Показатели Коэффициент основного капитала, К1 Коэффициент совокупного капитала, К2 Коэффициент общей рентабельности, К3 Доля МБК в платных пассивах, К4 Кросс-коэффициент, К5 Рентабельность активов, К6 Спрэд, К7 Ликвидность текущая, К8 Пропорциональность обязательств, К9 Пропорциональность активов, К10 Рентабельность капитала, К11 Средний балл Баланс усредненных капиталов за 2005 г. % Балл 16,07 1 16,74 1 13,46 2 0 1 97,87 1 1,52 4 1,73 4 21,28 1 39,4 2 20,2 3 9,33 2 2 СПАСИБО ЗА ВНИМАНИЕ