Цена фьючерса

реклама

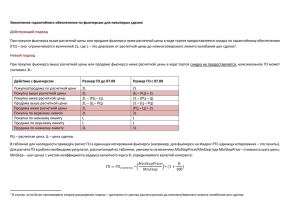

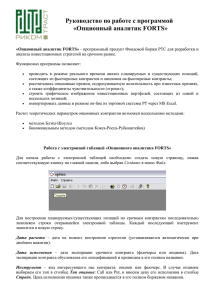

Практические аспекты торговли фьючерсами на корзину облигаций Москвы Сергей Замолоцких Руководитель отдела новых продуктов управления срочного рынка РТС Полная стоимость покупки(продажи) облигации по фьючерсу Цена открытия (0) Цена поставки ВМ Расчётная цена (T) Полная стоимость покупки(продажи) облигации в день поставки = Вариационная маржа + Цена поставки ВМ = (Цена открытия (0)- Расчётная цена (T))*Количество позиций по фьючерсу ЦП = Расчётная цена (T) * K + НКД Полная стоимость покупки(продажи) облигации в день поставки = Цена открытия (0) * k + НКД, если количество позиций по фьючерсу = K Цена фьючерса перед поставкой Цена поставки облигации = Расчётная цена фьючерса (T) * K + НКД Цена фьючерса (T) = Цена облигации на споте (T) k A) Yield to Maturity = r для всех облигаций корзины WWW.RTS.RU SpotPrice1 SpotPrice2 SpotPrice3 Цена фьючерса (T) = k1 k2 k3 Цена фьючерса (T) = 10000 Цена фьючерса перед поставкой Б) Yield to Maturity облигаций отличаются друг от друга Сентябрьский фьючерс МГор29 МГор36 106,67 107,75 7,37 7,40 Коэфф. Конверсии Ki 1,0053 1,0062 Соответств. цены фьючерса Fi 106,11 107,09 Цена на споте в день поставки WWW.RTS.RU YTM, % MГор29 – самая выгодная к поставке (CHEAPEST to DELIVER-CTD) Цена фьючерса (T) SpotPricei min (Fi ) Цена фьючерса (T) = min i i Ki Цена фьючерса перед поставкой Если SpotPriceCTD цена фьючерса > KCTD WWW.RTS.RU арбитражёр имеет возможность продать фьючерс и купить CTD на спот рынке Прибыль арбитражёра = SpotPriceCTD Цена фьючерса * Kctd * Kctd KCTD Вывод: 1. При поставке цена фьючерса должна рассчитываться, исходя из CTD a) продавцу всегда выгоднее поставлять CTD покупатель выигрывает, если поставляется не CTD б) основной объём поставки обычно приходится на CTD WWW.RTS.RU 2. В течение жизни контракта цена фьючерса привязана к спот цене выпуска, являющегося CTD Цена фьючерса в процессе обращения t - дата поставки 0 SpotPrice0 НКД0 SpotPricet известны НКДt YTM T дата погашения облигаций (t;T) известен F0 - ? WWW.RTS.RU A) На основе ожиданий будущей цены облигации (доходности к погашению YTM(t;T)) SpotPricet Б) На основе потенциальной возможности для арбитража: F0 = (SpotPrice0 + НКД0 + Стоимость фондирования на [0;t] - будущая стоимость (на момент t ) доходов от владения облигацией в течение периода [0;t] - НКДt)/K - Цена фьючерса в процессе обращения F0 = (полная текущая цена облигации + + стоимость фондирования до исполнения фьючерса - доход от владения облигацией до исполнения фьючерса – НКДt) /K Возможность совершения операции ПРЯМОГО РЕПО (получение кредита под залог бумаг): А)Продажа бумаг Б)Одновременная покупка фьючерса Возможность совершения операции ОБРАТНОГО РЕПО (предоставление займа под залог бумаг): А)Покупка бумаг Б)Одновременная продажа фьючерса Связь между ценой фьючерса и чистой ценой облигации Для ситуации, когда за период до поставки выплачивается 1 купон: дней до поставки BondPrice (r coupon) * BondPrice * ( ) 365 F0 K WWW.RTS.RU BondPrice – текущая “чистая” цена бумаги r - % ставка привлечения/размещения средств до поставки по фьючерсу coupon – отношение величины купона к BondPrice K – коэффициент конверсии !: Без учёта стоимости привлечения средств на величину гарантийного обеспечения под фьючерс Дополнительные сервисы торговой системы: Трансляция всех основных параметров контрактов (из спецификации) b) Отображение в стаканах, в окне всего рынка и в таблице всех сделок как цен фьючерса, так и доходностей к погашению, соответствующих данным ценам фьючерса c) Возможность выбора любого из выпусков, допущенных к поставке, при расчёте доходности d) В шлюз будут транслироваться все параметры облигаций, допущенных к поставке, и фьючерса (даты купонов, размеры купонов, номинал, дата погашения, НКД на день поставки) коэффициент конверсии WWW.RTS.RU a) Управление срочного рынка ФБ РТС WWW.RTS.RU www.rts.ru 705-90-31 forts@rts.ru sezam@rts.ru