i = 10%

реклама

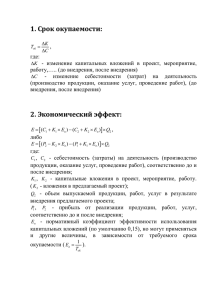

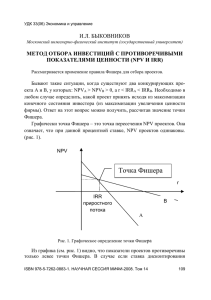

ЛЕКЦИЯ: ДЕНЕЖНЫЕ ПОТОКИ ПРОЕКТА И РАСЧЕТ ИНТЕГРАЛЬНЫХ ПОКАЗАТЕЛЕЙ Жилина Л.Н., доцент кафедры МЭТ Содержание лекции: Основы бюджетирования капитала Оценка эффективности инвестиционного проекта: Чистая приведенная стоимости – NPV Анализ проектов методами периода окупаемости проекта и внутренней нормы доходности (IRR). Модифицированная внутренняя норма доходности. Дисконтированный период окупаемости. Графическое отображение профилей окупаемости инвестиционного проекта. Что такое капитальное бюджетирование? Анализ потенциальных приращений основных фондов. Долгосрочные решения, связанные с большими затратами. Очень важны для будущего фирмы. Последовательность 1. Оценить CFs (притоки & оттоки). 2. Оценить рискованность CFs. 3. Определить k = WACC для проекта. 4. Найти NPV и/или IRR. 5. Принять, если NPV > 0 и/или IRR > WACC. Каковы отличия независимых и взаимоисключающих проектов? Проекты являются: независимыми, если денежные потоки одного проекта не зависят от принятия другого проекта. взаимоисключающие, если денежные потоки одного проекта могут отрицательно повлиять на решение о принятии другого проекта. Проект с нормальным денежным потоком: Затраты (отриц. CF) вначале, серия положительных чистых СFs. Одно изменение знака. Проект с ненормальным денежным потоком: Два или более изменения знаков. Наиболее часто: затраты (отриц. CF), затем ряд положительных CFs, затем затраты по закрытию проекта. Атомная электростанция, шахта с открытой добычей. Притоки (+) или оттоки (-) по годам 0 1 2 3 4 5 Н - + + + + + Н - + + + + - - - - + + + Н + + + - - - Н - + + - + - НН НН НН Что такое период окупаемости? Число лет, необходимых для компенсации инвестиционных затрат проекта или сколько времени необходимо для возврата вложенных в бизнес денег? Период окупаемости проекта L долгий: в конце проекта 0 CFt -100 Нарастающи -100 м итогом PaybackL = 2 1 2 10 -90 + 2.4 60 100 -30 0 30/80 3 80 50 = 2.375 года Проект S (короткий: CFs приходят быстро) 1.6 2 3 -100 70 100 50 20 -100 -30 40 0 CFt Нараст. итог PbP 1 0 20 = 1 + 30/50 = 1.6 лет Сильные стороны PbP: 1. Указывает на риск и ликвидность проекта. 2. Легкость расчета и понимания Слабые стороны PbР: 1. Не учитывает временную стоимость денег. 2. Не учитывает CFs после периода окупаемости. Дисконтированный PbР: на основе дисконтированных CFs. 0 10% 1 2 3 10 60 80 CFt -100 PVCFt -100 9.09 49.59 60.11 Накопленные -100 -90.91 -41.32 18.79 DPbP = 2 + 41.32/60.11 = 2.7 года NPV: Сумма PVs притоков и оттоков. n CFt NPV . t t 0 1 k CF0 – затраты в начальный период n NPV t 1 CFt 1 k t CF0 . NPV проекта Project L: 0 -100.00 10% 1 2 3 10 60 80 9.09 49.59 60.11 18.79 = NPVL NPVS = $19.98. Смысл метода NPV NPV = PV притоки - Затраты = Чистый прирост стоимости. Проект принимается, если NPV > 0. Если использовать метод NPV, какие проекты следует принимать? Если проекты с положительными NPV взаимоисключающие, следует принимать тот проект, который имеет большее значение NPV . Если проекты независимы и их NPV > 0, то принимают те проекты, которые могут быть профинансированы из инвестиционного бюджета Как рассчитывать NPV c помощью мастера финансовых функций Excel? При постоянных чистых денежных потоках (аннуитете) используется функция ПС(ставка;кпер;плт;бс;тип) ПС (приведенная стоимость), где заполняются следующие окна: Ставка — процентная ставка за период; Кпер — общее число периодов платежей по аннуитету; Плт — ежегодный чистый денежный поток. Рассчитывается сумма дисконтированных денежных потов. Чтобы найти NPV, из ПС вычитается значение инвестиции. При различных значениях денежных поступлений и выплат используется функция ЧПС ЧПС(ставка;значение1;значение2; ...), где Значение1, значение2, ... — от 1 до 29 аргументов, представляющих денежный поток. Чтобы найти NPV, из ПС вычитается значение инвестиции. Внутренняя ставка доходности (ВСД) Internal Rate of Return (IRR) 0 1 CF0 Затраты CF1 2 3 CF2 CF3 Денежные притоки IRR – ставка дисконтирования, при которой приведенная стоимость денежных притоков равна затратам, т.е. NPV = 0. IRR д.б. > WACC (k) IRR проектов L и S? 0 IRR = ? -100.00 PV1 1 2 3 10 60 80 PV2 PV3 0 = NPV IRRL = 18,13%; IRRS = 23,56% Решение по проектам S и L по IRR WACC = 10% Если S и L независимы, могут быть приняты оба проекта, т.к. их IRR > WACC = 10%. Если S и L взаимоисключаемые, принимается S, т.к IRRS > IRRL . Взаимоисключающие проекты k < 8.7: NPVL> NPVS , IRRS > IRRL конфликт k > 8.7: NPVS> NPVL , IRRS > IRRL Нет конфликта NPV L S k 8.7 k IRRS % IRRL Как рассчитывать IRR c помощью мастера финансовых функций Excel? • При аннуитете используется функция СТАВКА(кпер;плт;пс;бс;тип;предположение), где: Кпер — общее число периодов платежей по аннуитету; Плт — ежегодный чистый денежный поток, ПС – инвестиция. • При различных значениях денежных потоков используется функция ВСД (значения; предположение), где Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности. Значения должны содержать, по крайней мере, одно положительное и одно отрицательное значение. Ставка дисконтирования 18% Период окупаемости без дисконтирования, годы 2,94 Период окупаемости c дисконтированием, годы 4,14 Чистый дисконтированный доход, ЧДД, тыс.руб. 16697 Рентабельность капиталовложений 1,64 Внутренняя ставка доходности, ВСД 35,44% Модифицированная внутренняя ставка доходности 28,11% =3-G53/H52 =4-H55/I54 =D52+ЧПС(A3;E52:J52) =SUM(E54:J54)/-D54 =ВСД(D52:J52) =MВСД(D52:J52;A3;A3) Предположения по ставке реинвестирования доходов Использование NPV предполагает реинвестирование чистых доходов от инвестиции по стоимости привлеченного капитала (ставка дисконтирования или ставка финансирования) i; IRR предполагает реинвестирование под IRR; Есть ли ставка, уравнивающая приведенные выплаты и поступления? Это модифицированная внутренняя норма рентабельности МВСД (MIRR), которая предполагает корректное реинвестирование под требуемую норму рентабельности. MIRR представляется лучшим инструментом, чем IRR? MIRR (Modified Internal Rate of Return) – это ставка дисконтирования, которая приводит к тому, что будущая приведенная стоимость поступлений, полученных от реализации проекта TV (Terminal Value) приравнивается к стоимости инвестиционных затрат. MIRR учитывает как затраты на привлечение инвестиции, так и процент, получаемый от реинвестирования денежных средств. Проект принимается, если MIRR > i MIRR проекта N (i = 10%) 0 1 2 3 10.0 60.0 80.0 10% -100.0 10% 10% MIRR = 16.5% -100.0 PV оттоков $158.1 $100 = (1+MIRR)3 MIRR = 16.5% 66.0 12.1 158.1 TV притоков Как рассчитывать МВСД c помощью мастера финансовых функций Excel? Используется функция: МВСД(значения;ставка_финанс;ставка_реинвест) Значения — массив или ссылка на ячейки, содержащие числовые величины (ряд денежных выплат (отрицательные значения) и поступлений (положительные значения), происходящих в регулярные периоды времени. Значения должны содержать по крайней мере одну положительную и одну отрицательную величину. Ставка_финанс — ставка процента, выплачиваемого за деньги, используемые в денежных потоках. Ставка_реинвест — ставка процента, получаемого на денежные потоки при их реинвестировании. Интегральная эффективность капиталовложений Капитальные затраты, тыс.руб. -20 000 Ставка дисконтирования 18% Период окупаемости без дисконтирования, годы 2,94 Период окупаемости c дисконтированием, годы 4,14 Чистый дисконтированный доход, ЧДД, тыс.руб. 16697 Рентабельность капиталовложений 1,64 Внутренняя ставка доходности, ВСД 35,44% Модифицированная внутренняя ставка доходности 28,11% =3-G53/H52 =4-H55/I54 =D52+ЧПС(A3;E52:J52) =SUM(E54:J54)/-D54 =ВСД(D52:J52) =MВСД(D52:J52;A3;A3) Как рассчитывать дисконтированный период окупаемости c помощью мастера финансовых функций Excel? В Excel дисконтированный период окупаемости можно получить только для аннуитета. Используется функция: КПЕР(ставка;плт;пс;бс;тип) Ставка — расчетная ставка дисконтирования. Плт — чистый годовой доход (аннуитет). Пс — инвестиция Бс —будущая стоимость, например, остаточная стоимость в последний временной период. Если аргумент Бс опущен, то он полагается равным 0. Расчет периода окупаемости Графики окупаемости Период окупаемости без дисконтирования, годы Период окупаемости c дисконтированием, годы 2,93 =2-F54/G53 30 0004,14 =4-H56/I55 50 000 ЧДД, тыс.руб. Без дисконт-ния 10 000 -10 000 0 1 2 3 4 5 6 -30 000 Годы