ММВБ - SaveMICEX

реклама

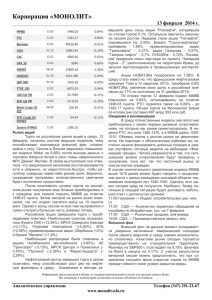

Об объединении ЗАО ММВБ и ОАО «РТС» и порядке выхода Банка России из числа акционеров ЗАО ММВБ Стратегические соглашения, слияния и поглощения в биржевом сегменте (с 2000 года) Год Тип сделки Описание 2000 слияние 2000 2001 слияние создание 2001 слияние слияние двух португальских бирж: Лиссабонской фондовой биржи и Срочной биржи Порто создание вертикально интегрированной структуры Hong Kong Exchanges and Clearing Limited (HKEx) путем слияния Гонконгской фьючерсной биржи, Фондовой биржей Гонконга и Гонконгской Клиринговой компанией учреждение чикагскими биржами: CBOE, CME, CBOT - совместного предприятия OneChicago присоединение к европейской бирже Euronext биржи LIFFE, формирование Euronext.liffe, отвечающего за организацию торговли ПФИ в рамках всей структуры Euronext 2001 2001 слияние слияние двух малазийских срочных бирж: COMMEX и Биржи опционов и финансовых фьючерсов Куала Лумпур поглощение присоединение к Южноафриканской фондовой бирже Южноафриканской фьючерсной биржи 2002 2003 поглощение присоединение к европейской бирже Euronext португальской биржи BVLP соглашение реализация Соглашения о создании Общей клиринговой системы бирж CME/CBOT 2003 слияние слияние Лондонской клиринговой палаты с Clearnet - дочерней клиринговой организацией биржи Euronext 2003 соглашение подписание соглашения о совместной деятельности между Мексиканской срочной биржей и испанской MEFF 2003 2007 2008 2008 соглашение слияние поглощение слияние 2010 2011 2011 2011 2011 подписание меморандума о понимании в сфере развития сотрудничества между NYMEX и Токийской товарной биржей NYSE объединилась с группой европейских бирж под названием Euronext CME Group купила NYMEX объединения Бразильской товарно-фьючерсной биржи (BM&F) и Фондовой биржи Сан-Паулу (Bovespa) слияние объединение Австралийской фондовой биржи (ASX Limited) и Сингапурской фондовой биржи (SGX) переговоры о NYSE Euronext и Deutsche Boerse: в случае успеха сделка будет целиком оплачена акциями, объединенная биржа будет слиянии зарегистрирована в Нидерландах. LSE сделка с канадской TMX (управляет фондовой биржей Торонто и TSX Venture Exchange) в совместном заявлении названа анонс «слиянием равных», но, по сути, это поглощение: владельцы TMX за свои акции получат акции LSE, доля ее акционеров в поглощения объединенной компании составит 55%. TMX оценена в $3,2 млрд, с 6%-ной премией к закрытию торгов во вторник 08.02.11 поиск Hong Kong Exchanges and Clearing Ltd (HKEx, управляет Гонконгской фондовой биржей), «из-за изменений, происходящих сейчас на объекта финансовом рынке, HKEx рассматривает возможности международных альянсов и других видов сотрудничества, которые могут поглощения предоставить стратегически важные преимущества» ММВБ и РТС анонсировали сделку по слиянию исходя из оценки 1,150 млрд стоимости РТС и 3,450 млрд стоимости ММВБ. Слияние будет происходить путем обмена 65% акций РТС на акции ММВБ и 35% оплаты стоимости акций деньгами. Юридическое слияние завершение сделки ориентировочно конец апреля 2011 г. 2 2 Объединение взаимодополняющих структур ММВБ и РТС Группа ММВБ (ММВБ) и Группа РТС (РТС) – в высокой степени взаимодополняемые биржевые структуры ММВБ: – крупнейший спот-рынок и валютный рынок в России и странах СНГ, но не имеет развитого срочного рынка; - надежный технический центр; НРД – головной депозитарий по государственным облигациям, осуществляющий функции платежного агента, один из крупнейших по акциям; НРД – член международной Ассоциации национальных нумерующих агенств (АННА), национальное нумерующее агенство, замещающее нумерующее агенство по странам СНГ. РТС: – ведущая российская площадка по торговле на срочном рынке; – занимает ведущие позиции в области централизованного клиринга. Создание для участников более эффективного рынка за счет устранения дублирующихся функций по обслуживанию торгов и пост-трейдинга: - Снижение совокупных издержек на инфраструктуру - Техническая надежность и непрерывность работы - Объединение расчетных депозитариев - Единый клиринг - Объединение площадок в странах СНГ 3 Объединенная биржа войдет в топ-10 международных игроков по капитализации 1. При этом будет обладать существенным потенциалом повышения стоимости за счет увеличения оборотов и рентабельности Стоимость бизнеса Доходы (в млрд. $, 2010 г.) (в млн. $, 2009 г.) 20.10 1 3. Стратегический приоритет для ММВБ - развитие срочного рынка: • Органическое развитие дало неявный результат • Эффективное развитие через M&A Устранение конкурента: РТС -потенциальная цель для поглощения иностранным стратегом – может привести к усилению конкуренции 3,409 2 18.50 2 3,162 3 14.20 3 4 13.00 9.10 5 2. 4,687 1 7.90 6 6.10 7 8 9 4.70 ММВБ + РТС (1) 10 11 4.60 5 1,158 6 1,150 (3) 7 1,084 8 995 9 968 10 908 11 800 (3) 12 741 13 640 14 544 15 493 16 470 4.00 ММВБ 3.45 2.50 12 17 … 16 2,649 4 ММВБ + РТС (1) 384 18 РТС 1.15 19 ММВБ 20 Источник: (1) (2) (3) 444 Отчет об анализе стратегии фирмы McKinsey, годовые отчеты, пресс-релизы. Рассчитано как сумма стоимости бизнеса и доходов ММВБ и РТС. Суммарная стоимость уменьшена на 35% от цены сделки, которые будут выплачены в денежной форме. Не учитывается потенциальное слияние LSE/TMX и DB/NYSE. Оценочные данные. 353 267 4 Основные параметры сделки по объединению ММВБ и РТС(I) Стоимость 100% акций РТС включая привилегированные - 34,5 млрд. руб. Стоимость 100% акций ММВБ – 103,5 млрд. руб., при этом ММВБ выплачивает акционерам дивиденды в сумме 11,7 млрд. руб., частично акциями РТС, частично деньгами. ММВБ выкупает в денежной форме 35% от доли каждого акционера РТС, и впоследствии приобретенные акции распределяются текущим акционерам ММВБ в виде дивидендов. 65% - подлежат конвертации в акции ММВБ, исходя из оценки. РТС подлежит реорганизации методом присоединения к ММВБ. ММВБ берет на себя обязательство провести IPO не позднее 30 июня 2013 года. Существуют дополнительные обязательства в области корпоративного управления, взятые на себя акционерами ММВБ: Банк России, Сбербанк, ВЭБ, ВТБ (до наступления обусловленного события – ГОСА объединенной биржи по итогам 2011г. или за шесть месяцев до проведения IPO, решение о котором принято) обязуются: 1) при выборе состава Совета директоров определенное количество голосов отдать за 4 кандидатов от Группы РТС (1- от НП РТС, 3 – от РТС); 2) не голосовать за изменения устава объединенной биржи, изменяющие оговоренные принципы корпоративного управления. До IPO в Совет директоров ММВБ должны быть введены независимые директора, исключены госслужащие. Банк России не имеет права на продажу до и в ходе IPO принадлежащих ему акций объединенной биржи. 55 Основные параметры сделки по объединению ММВБ и РТС(II) - - Ориентировочные сроки проведения сделки: Июнь 2011г.- Совет Директоров ЗАО ММВБ предварительно одобряет сделку, дает полномочия на ее подписание, созывает Внеочередное общее собрание акционеров (ВОСА) с целью голосования за присоединение РТС к ММВБ, одобрения сделки и выбора нового состава Совета директоров. Июнь 2011г. – подписание комплекта договоров по сделке. 5 августа 2011г.- ВОСА ММВБ ( и одновременно ВОСА РТС) одобряют договор присоединения и все прочие условия сделки присоединения. 5 сентября 2011г. ВОСА ММВБ переизбирает Совет директоров ММВБ. С сентября 2011г.: переход контроля над РТС к менеджменту ММВБ; утверждение нового состава правления РТС; корпоративные события по НРД и ДКК. Ориентировочные сроки завершения процессов: присоединения РТС к ММВБ – январь 2012г.; присоединения расчетно-депозитарных структур Группы РТС (РП РТС и ДКК) к НКО ЗАО НРД – IV кв. 2012г. 6 Ориентировочная структура собственности в результате сделки (1) + Акционеры РТС 19% ООО ММВБФинанс 9,5% ИК Тройка Диалог 10,0% Прочие акционеры 52% Прочие 41,8% Брокеры и прочие акционеры РТС; 19% Частные банки (акционеры ММВБ); 32% Казначейские акции; 4% ООО Ренессанс 8,2% Банк России 29% (3) Банк России; 21% ООО Атон 9,8% PERSHING LLC 5,5% Сбербанк 5,6% Альфа-Банк 9,6% Прочие госбанки; 24% (2) (1) (1) (2) (3) Исходя из допущения, что все акционеры РТС за исключением Сбербанка и акционеров, получивших акции КИТа, участвуют в сделке “35/65” Включая Сбербанк (вкл. Тройку Диалог), ВТБ, ВЭБ, Банк Москвы Акции, принадлежащие дочерним компаниям ММВБ 7 7 Преимущества объединения Инвесторы Брокеры Эмитенты Новые продукты и услуги на базе объединенных портфелей Увеличение глубины и ликвидности рынка, означающее сокращение спредов Повышение привлекательности биржи для иностранных инвесторов Упрощение процедуры взаиморасчетов Сокращение затрат за счет унифицированных операций с одной биржей Повышение рентабельности пост-трейдинговых операций и эффективности капитала Рост объема торгов за счет увеличения числа участников рынка Снижение стоимости капитала за счет увеличения ликвидности Доступ к более крупным источникам капитала, включая международных инвесторов Укрепление репутации крупной торговой площадки, сопоставимой с другими мировыми биржами Создание модели единой интегрированной инфраструктуры рынка – единые трейдинговые и пост-трейдинговые структуры (депозитарий, клиринг, листинг) Снижение совокупных издержек на инфраструктуру Устранение регулятивного арбитража и арбитража в риск-менеджменте Повышение привлекательности российского рынка в качестве площадки для листинга российских «голубых фишек» и международных акций Ускорение реализации государственной задачи по созданию в Москве мирового финансового центра Общие 8 8 Преимущества для акционеров: Обзор синергетического эффекта Синергии(1) по выручке Всего (в млн $) Фазы Синергии по расходам 2012 2013 2014 Рынок акций 3.9 1.9 3.9 3.9 Срочный рынок 2.6 1.3 2.6 2.6 Товарный рынок 0.2 0.1 0.2 0.2 Рынок государственных ценных бумаг 2.1 1.0 2.1 2.1 Депозитарные услуги 8.1 4.0 8.1 8.1 (в млн $) 2013 2014 10.0 20.0 20.0 Расходы на маркет-мейкеров 17.8 8.9 17.8 17.8 Расходы на обслуживание операций 0.2 0.1 0.2 0.2 Развитие бизнеса 2.3 1.2 2.3 2.3 Аренда и общехозяйственные расходы 1.9 1.0 1.9 1.9 ИТ и лизинг 2.2 1.1 2.2 2.2 Профессиональные услуги 0.3 0.1 0.3 0.3 1.5 0.8 1.5 1.5 46.2 23.1 46.2 46.2 2.3 2.3 Прочие операционные расходы Всего 9.6 19.1 19.1 Всего Синергии в % к объединенной выручке за 2010 г. 2012 20.0 1.1 Синергии в % к выручке (РТС) за 2010 г. Фазы Расходы на персонал Информационные услуги 2.3 19.1 Всего 17.5% Синергии в % к операционным издержкам (РТС) за 2010 г. 69.7% 4.0% Синергии в % к объединенным опер. издержкам за 2010 г. 31.8% Ожидается, что в 2012 г. будет реализовано 50% синергий, а в 2013 г. – 100% Синергии рассчитаны на основании результатов деятельности обеих бирж в 2010 г. Источник: данные компании за 2010 г. (факт) Пересчитано исходя из курса 29.8 руб / 1 USD (1) Чистые синергии. 9 9 Комиссионные Диверсификация доходов ММВБ РТС МММВ + РТС 7,734 млн. руб. (255 млн долл.)(1) 1,565 млн. руб. (52 млн. долл.) 9,300 млн. руб. (306 млн. долл.) Прочее 5% Прочее 13% Депозит. услуги 21% Срочный рынок 0% Валютные операции 17% Депозит. услуги 17% Торговля ценными бумагами 56% 11,179 млн. руб.(1) (368 млн. долл.) Доходы (всего) Торговля ценными бумагами 21% Срочный рынок 49% Торговля ценными бумагами 49% Срочный рынок 8% 3,255 млн. руб. (107 млн. долл.) 14,434 млн. руб. (475 млн. долл.) Процентный доход 34% Процентный доход 30% Депозит. услуги 21% Валютные операции 15% Комиссион. доходы 69% Прочие доходы 1% Прочее 7% Прочие доходы 17% Комиссион. доходы 49% Источник: (1) Комиссион. доходы 64% Процентный доход 31% Прочие доходы 5% Финансовая отчетность Компании за 2010 г. На основании внутренней отчетности Марс, пересчитано исходя из среднего курса за год 30.38 руб / 1 USD 10 10 Участие Банка России в капитале ЗАО ММВБ(I) ЗАО ММВБ было основано в 1992 году Банком России совместно с группой ведущих российских банков. Доля Банка России на момент образования ЗАО ММВБ составляла 6,43 процента. Фактически Банк России вывел из своего состава функцию организатора валютных аукционов как коммерческую деятельность. Изменение доли участия Банка России в капитале ЗАО ММВБ происходило как за счет приобретения пакетов акций, предлагаемых другими акционерами, так и в ходе инфраструктурных преобразований Группы ММВБ. В течение 1999-2003 гг. ряд банков – акционеров отказывались от своей доли в капитале ЗАО ММВБ, выставляя пакеты акций на продажу. В связи с отсутствием иных претендентов Банк России вынужден был приобретать данные пакеты акций, исходя из нецелесообразности снижения уставного капитала ЗАО ММВБ. В принятой Советом директоров ЗАО ММВБ 14 апреля 2009 года «Стратегии развития Группы ММВБ на 2009 – 2011 гг.» предусматривается консолидация Группы ММВБ, конечной целью которой является переход Группы на «единую акцию» с возможностью проведения IPO. Первым этапом в этом направлении стало объединение в 2010 году Закрытого акционерного общества «Национальный депозитарный центр» (ЗАО НДЦ) и ЗАО «Расчетная палата ММВБ» (ЗАО «РП ММВБ»), в результате которого была создана Небанковская кредитная организация закрытое акционерное общество «Национальный расчетный депозитарий» (НКО ЗАО НРД). 11 Участие Банка России в капитале ЗАО ММВБ(II) Таким образом в процессе консолидации группы ММВБ в соответствии с решением Совета Директоров Банка России акции ЗАО НДЦ, принадлежавшие Банку России, были внесены в оплату акций ЗАО ММВБ новой эмиссии, в результате чего доля Банка России увеличилась до 36,8%. Следующим шагом стало переоформление в собственность ЗАО ММВБ 100% ЗАО «Фондовая биржа ММВБ»(июнь 2011г.), в результате которого доля Банка России в капитале ЗАО ММВБ снизилась до 28%. Поглощение Группой ММВБ Группы РТС, предварительная договоренность о которой достигнута между основными акционерами, позволит консолидировать российскую инфраструктуру и решить многие задачи, которые годами не решались из-за разобщенности профессионального сообщества, разбитого на «два лагеря». Осуществление данных планов предполагает проведение реформы корпоративного управления вслед за изменением структуры собственников в Группе ММВБ. По предварительным расчетам доля Банка России после поглощения Группы РТС Группой ММВБ снизится до 21%. После проведения IPO доля Банка России может снизится до 15%. В течение 2013-2015 гг. Банк России продаст оставшуюся часть своего участия в Группе ММВБ. 12