Тема 3 Оценка имущественного потенциала предприятия

реклама

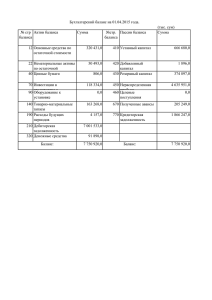

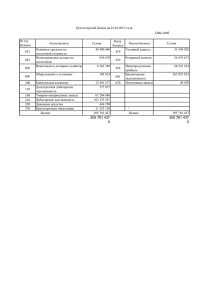

Кафедра Бухгалтерского учета и аудита Преподаватель: к.э.н., доцент Терентьева Т. В. Тема 3: Бухгалтерский баланс как информационная база оценки экономического потенциала организации План занятия 1. Бухгалтерский баланс как информационная база оценки и анализа имущественного потенциала компании 2. Цели, задачи и способы формирования аналитического баланса 3. Общая оценка структуры имущества организации 4. Общая оценка структуры источников формирования имущества организации Активы- ресурсы компании 1) выраженные в денежном измерителе; 2) сложившихся в результате событий прошлых лет; 3) принадлежащие ей на правах собственности; 4) обещающие получения дохода в будущем. Активы компании Активы внеоборотные (долгосрочные) Основные средства Долгосрочные финансовые вложения Нематериальные активы Активы оборотные (краткосрочные) Денежные средства Материальные оборотные средства Краткосрочные финансовые вложения Незавершенное строительство (долгосрочные инвестиции) Средства в расчетах Рисунок 1 - Структура активов компании Пассивы – это задолженность компании субъектам экономики 1) задолженность возникла в результате прошлых событий; 2) задолженность оценивается в денежном измерителе; 3) погашение задолженности ведет к оттоку денежных средств Источники средств предприятия Долгосрочные источники финансирования Собственный капитал Заемный капитал Поставщики – -собственники предприятия Поставщики – -лендеры Краткосрочные источники финансирования Ссуды и займы Кредиторская задолженность Поставщики – -кредиторы Рисунок 2 – Структура источников финансирования имущества организации Основное балансовое уравнение АКТИВЫ АКТИВЫ = ПАССИВЫ = Капитал Собственников + + Обязательства Активы = Капитал Собственников + + Обязательства + Доходы – - Расходы Активы + Расходы = Капитал собсвенников + Обязательства + Доходы Анализ бухгалтерского баланса (форма № 1) Общая оценка структуры активов и их источников Анализ ликвидности баланса Анализ платежеспособности предприятия Анализ вероятности банкротства Определения характера финансовой устойчивости Классификация финансового состояния по сводным Критериям оценки бухгалтерского баланса Рисунок 3 – Этапы анализа бухгалтерского баланса Основные требования, предъявляемые к таблицам: 1) Не рекомендуется строить громоздкие таблицы не более 7-8 колонок и 10-20 строк; 2) Наличие заголовка, коротко и четко отражающего основное содержание таблицы, объект и срок исследования; 3) Таблицу следует размещать в тексте после первого упоминания о ней; 4) Любая таблица должна иметь по крайней мере одно упоминание о ней в тексте (т.е. ссылку на нее типа «…данные приведены в таблице 2.11»); 5) Наличие единиц измерения в таблице обязательно; 6) Графы таблиц целесообразно нумеровать поскольку в заголовках приводиться алгоритм расчета показателя той или иной графы; 7) Данные, приведенные в таблице должны иметь понятное происхождение данных, поэтому аналитические таблицы должны иметь ссылку, обычно она оформляется записью под таблицей: «источник данных…»; 8) Любая аналитическая таблица должна сопровождаться текстовыми выводами, при оформлении которых необходимо руководствоваться правилом «от общего к частному», т.е. сначала анализировать общий итог, а затем переходить к промежуточным итогам и отдельным показателям. Для построения аналитического баланса необходимо ввести следующие корректировки: Показатель статьи «Расходы будущих периодов» может быть отнесена к составу внеоборотных активов в том случае, если срок их списания превышает ближайшие 12 месяцев; Из раздела краткосрочных обязательств должна быть исключена статья «Доходы будущих периодов» на сумму должен быть увеличен собственный капитал компании. На величину долгосрочной дебиторской задолженности уменьшить сумму оборотных активов и увеличить стоимость внеоборотных активов; Анализируя аналитическую таблицу необходимо обратить внимание на: 1) Изменение общей стоимости активов организации, равной сумме I и II раздела баланса; 2) Изменение стоимости иммобилизованных (т.е. внеоборотных) активов или недвижимого имущества (стр. 190); 3) Изменение стоимости мобильных (оборотных) активов (стр 290); 4) Оценить за счет чего в большей степени изменилась стоимость имущества: за счет вложения в оборотные и внеоборотные активы; 5) Оценить изменение стоимости материальных оборотных средств (стр. 210) и других видов оборотных активов; 6) Проанализировать изменилась ли структура имущества организации; 7) Оценить динамику капитала организации и ответить на вопрос: за счет каких источников в большей степени формировалось имущество организации? 8) Оценить изменение отдельных элементов заемного капитала и их соотношения: долгосрочных и краткосрочных обязательств; кредитов, займов и кредиторской задолженности; 9) Проанализировать, изменилась ли структура капитала организации. «Хороший» баланс удовлетворяет следующим условиям: 1. 2. 3. 4. 5. 6. Валюта баланса увеличивается по сравнению с началом периода; При прочих равных условиях темпы роста оборотных активов выше, чем темпы роста внеоборотных активов; Собственный капитал организации превышает заемный и темпы его роста, выше чем темпы роста Заемного капитала; Доля СК в валюте баланса не ниже 50% Темпы роста Дебиторской и Кредиторской задолженности примерно одинаковые; В балансе отсутствует статья «Непокрытый убыток» Таблица 1 - Анализ актива аналитического баланса компании «АртДиск» на 31 декабря 2008 года Активы 2007 год 2008 год Изменения Тыс. руб. Удельны й вес Тыс. руб. Уд. вес Тыс. руб. % Стоимость основных средств 670 36,4 750 36,9 +80 +12 Дебиторская задолженность долгосрочная 200 10,9 250 12,3 +50 + 25 Итого стоимость внеоборотных активов 870 47,3 1000 49,2 + 130 + 15 Материальнопроизводственные запасы 415 22,9 615 30,3 +200 + 48 Дебиторская задолженность 375 20,3 315 15,5 -60 - 16 Денежные средства 115 6,2 41 2,01 -74 - 64 Краткосрочные финансовые вложения 65 3,5 60 2,9 -5 - 0,07 Стоимость оборотных активов 970 52,7 1031 50,8 + 61 + 6,3 Итого стоимость активов 1840 100 2031 100 +315 + 21 Таблица 2 - Анализ пассива аналитического баланса ООО «АртДиск» за 2008 год Активы 2007 год 2008 год Изменения Тыс. руб. Уд. вес Тыс. руб. Уд. вес Тыс. руб. % Уставный капитал 170 9,2 170 8,3 - - Нераспределенная прибыль 710 38,6 797 39,2 +87 +12,3 - - - - - - Итого собственного капитала 880 47,8 967 47,6 +87 +10 Краткосрочные кредиты и займы 260 14,1 170 8,3 - - Кредиторская задолженность, в том числе 700 38,1 894 44,0 +19,4 +27,7 задолженность поставщикам 210 11,4 300 14,8 +90 +42,9 задолженность бюджету 250 13,6 310 15,3 +60 +24 задолженность перед персоналом 240 13,1 284 14,0 +44 +18,4 Итого краткосрочных обязательства 960 52,2 1064 52,4 +194 +22,3 Итого капитала и обязательств 1840 100 2031 100 +315 + 21 Доходы будущих периодов Таблица 3 - Анализ материально-производственных запасов ООО «АртДиск» за 2008 год Формула для расчета Строки баланса 2007 год 2008 год Изме нени я Доля МПЗ в стоимости активов, % МПЗ / А х 100 211 / 300 х 100 22,5 30,3 +6,6 2 Доля МПЗ в стоимости оборотных активов, % МПЗ / ОА х 100 211 / 290 х 100 42,8 59,7 +16,9 3 Период оборота МПЗ (дни) МПЗ х Д / себестоимость продаж 211 х 360 / 020 (ф. № 2) 57,6 81,5 +23,9 4 Период оборота МПЗ (дни) МПЗ х Д / расход материалов в анализируемом периоде 211 х 360 / кт сч. 10 83 110,7 +27,7 № Наименовани е показателя 1 : Таблица 4 - Анализ незавершенного производства в ООО «АртДиск» за 2008 год № Наименование показателя Формула для расчета Строки баланса 1 Доля НЗ в стоимости активов, % НЗ / А х 100 213 / 300 х 100 2 Доля НЗ в стоимости оборотных активов, % НЗ/ ОА х 100 213 / 290 х 100 3 Период оборота НЗ (дни) НЗ х Д / себестоимость продаж 213 х 360 / 020 (ф. № 2) 4 Период оборота НЗ (дни) НЗ х Д / себестоимость выпущенной продукции 211 х 360 / кт сч. 20 2007 год 2008 год Изменен ия Таблица 5 - Анализ готовой продукции ООО «АртДиск» за 2008 год № Наименование показателя Формула для расчета Строки баланса 1 Доля ГП в стоимости активов, % ГП / А х 100 214 / 300 х 100 2 Доля ГП в стоимости оборотных активов, % ГП / ОА х 100 214 / 290 х 100 3 Период оборота ГП (дни) ГП х Д / себестоимость продаж 214 х 360 / 020 (ф. № 2) 4 Период оборота товаров (дни) ГП х Д / покупная стоимость товаров 214 х 360 / кт сч. 41 2007 год 2008 год Изменен ия Таблица 6 - Анализ дебиторской задолженности ООо «АртДиск» за 2008 год № Наименование показателя Формула для расчета Строки баланса 2007 год 2008го д Изменен ия 1 Доля ДЗ в стоимости оборотных активов, % ДЗ / ОА х 100 % 240/ 290 х 100% 38,6 30,6 -8,0 2 Доля просроченной ДЗ в стоимости , % СДЗ / ДЗ х 100% аналитически й счет к счету 62 / 240 х 100% 20,0 23,8 +3,8 3 Период погашения ДЗ (дни) ДЗ х Д / объем продаж 240 х 360 дни / 010 (ф. № 2) 47,4 109,9 +62,6 4 Соотношение ДЗ к выручке, % ДЗ / Выручка х100% 240 / 010 х100% 13,2 10,5 -2,7 4 Доля сомнительной задолженности в продажах, % СДЗ / Выручка х 100% аналитически й счет к счету 62 / 010 х 100% 2,6 10,5 +7,9 Показатели Показатели оценки оценки имущественного имущественного потенциала потенциалакомпании компании Абсолютные показатели Величина контролируемой компанией средств Относительные показатели Доля внеоборотных активов в их стоимости Доля основных средств в стоимости оборотных активов Величина чистых активов Коэффициент износа и годности Коэффициент обновления и выбытия Таблица 7 - Анализ чистых активов ООО «АртДиск» за 2008 год № Показатели 2007 год 2008 год Абсол Относ. измене изменен ния ия 1 Стоимость контролируемых компанией средств 1840 2031 +191 + 10,3 2 Величина обязательств 960 1064 +194 +22,3 3 Величина чистых активов 880 967 +87 +9,9 4 Удельный вес ЧА в величине контролируемых компанией средств 47,82 47,6 -0,22 -0,46 Таблица 8 - Относительные показатели имущественного потенциала ООО «АртДиск» за 2008 год № Показатель Формула для расчета 2007 год 2008 год Измен ения 1 Доля внеоборотных активов в валюте баланса, % Стр. 190 / стр. 300 х 100 36,4 36,9 -1,4 2 Доля основных средств в валюте баланса , % Стр. 120 / стр. 300 х 100 36,4 38,3 -1.4 3 Доля активной части основных средств, % Аналитика сч. 01 / стр. 120 х 100 50,0 50,0 - 4 Коэффициент износа Амортизация / первоноч. стоимость ОС 0,094 0,091 -0,003 5 Коэффициент годности 1 – К изн 0,906 0, 909 + 0,01 6 Коэффициент обновления Первон. Стоимость поступ. / Первон. 0,3 0,5 0,3 0,1 0,1 - 7 Коэффициент выбытия Стоимость на нач. года Первон. Стоимость выбывш.. / Первон. Стоимость на конец года Таблица 9 – Оценка эффективности использования основных средств организации Фактически Изменения 2007 год 2008 год Тыс. руб. % 1. Среднегодовая стоимость основных средств, тыс. руб. (ф. 1 стр. 210) 670 750 + 80 + 12 2. Выручка, тыс. руб. (ф. 2 стр. 101) 2850 3000 + 150 + 5,2 3. Чистая прибыль, тыс. руб. (ф. 2 стр. 190) 806 827 +21 +2,6 4. Фондоотдача, коп. ( п.2 :. п.1) 4,25 4,0 -0,25 -5,8 110,3 -10 -8,3 Показатели 5. Рентабельность основных средств 120,3 по чистой прибыли , % (п.3 : п.1) Вопросы для самоконтроля 1. 2. 3. 4. 5. За счет каких источников организация формирует свои ресурсы? Дайте экономическое определение терминам «активы», «капитал собственников», «обязательства». Какова цель составления аналитического баланса? Какие корректировки и с какой целью необходимо сделать прежде чем анализировать балансовый отчет организации? Какие показатели могут определить имущественный потенциал организации? Рекомендуемая литература 1. Анализ финансовой отчетности организации, учебное пособие. Селезнева Н. Н., Ионова А. Ф. – М.: ЮНИТИ, 2007. - 583 с. 2. Финансовая отчетность. Анализ финансовой отчетности. Учебное пособие. В. В. Ковалев, Вит. В. Ковалев. – М.: Проспект, 2007. - 421 с. 3. Анализ финансовой отчетности. Практикум, Адамайтис Л. А. – М.: Кнорус, 2007. - 397 с. 4. Анализ хозяйственной деятельности предприятия. Учебник. Савицкая Г. В. – М.: ИНФРА-М, 2007. – 703 с. Благодарю за внимание ! Использование материалов презентации Использование данной презентации, может осуществляться только при условии соблюдения требований законов РФ об авторском праве и интеллектуальной собственности, а так же с учетом требований настоящего Заявления. Презентация является собственность автора. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования. Использование любой части презентации в другом произведении, как в печатной , электронной, так и иной форме, а так же использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия автора.