Греция - Центр макроэкономического анализа и краткосрочного

реклама

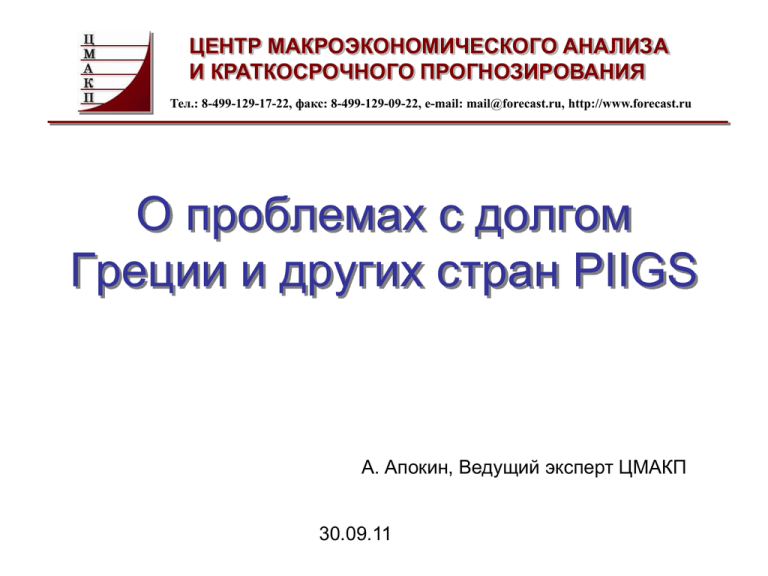

ЦЕНТР МАКРОЭКОНОМИЧЕСКОГО АНАЛИЗА И КРАТКОСРОЧНОГО ПРОГНОЗИРОВАНИЯ Тел.: 8-499-129-17-22, факс: 8-499-129-09-22, e-mail: mail@forecast.ru, http://www.forecast.ru О проблемах с долгом Греции и других стран PIIGS А. Апокин, Ведущий эксперт ЦМАКП 30.09.11 План I. Проблемы платежеспособности Греции II. Основные вопросы для инвестора III. Основные риски для стран PIIGS в 2012 г. 2 I. Проблемы платежеспособности Греции Греция – текущая ситуация Спрэды CDS на долг Греции, б.п. (0.01 проц. п.) Ставки по двухлетним облигациям Греции, проц.п. Уже полтора года Греция финансирует свой дефицит короткими бумагами и прямыми кредитами, рыночное заимствование даже на средние сроки при текущих ставках невозможно 4 Краткая справка: помощь Греции (1) • В феврале 2010 г. новое правительство Греции уточняет, что реальный дефицит бюджета за 2009 г. – 15.4% ВВП • В апреле-мае 2010 г. ставки по государственному долгу Греции повышаются до 15-20% годовых • В начале июня 2010 г. принимается решение о пакете помощи Греции до 2013 г. в 110 млрд. евро, в т. ч. 30 млрд. от МВФ и 80 млрд. евро в виде кредитов от стран зоны евро • В ноябре 2010 г. срок возврата помощи увеличивается с 2014 г. до 2017 г. 5 Краткая справка: помощь Греции (2) • Программа помощи Греции подразумевает сокращение дефицита с 15.4% в 2009 г. до 10.5% в 2010 г. и 7.5% ВВП в 2011 г. • За 8 месяцев 2011 г. дефицит составил 18 млрд. евро (8.1% ВВП), программа МВФ предусматривает 8.5% ВВП • С апреля 2011 г. ставки по государственному долгу Греции вновь повышаются до 15-20% годовых • В июле принимается решение о втором пакете помощи через EFSF в 109 млрд. евро, в т. ч. 50 млрд. от частных кредиторов и 59 млрд. евро в виде кредитов от стран зоны евро и МВФ – – – – Снижение ставок по новому долгу Греции до 3.5% Увеличение сроков заимствований до 15-30 лет Введение беспроцентного периода по новому долгу в 7.5 лет Пакет помощи ещё не утвержден парламентами стран зоны евро, ожидается утверждение в октябре-ноябре 6 Краткая справка: помощь Греции (3) • Решение по новому траншу помощи (4й транш по первому пакету мер помощи Греции) объемом 8 млрд. евро должно быть принято в октябре • К январю будет закончен добровольный обмен обязательств частными кредиторами. Частные кредиторы рефинансируют 12.6 млрд. евро существующего долга Греции в обмен на облигации EFSF с рейтингом AAA • Частные кредиторы покупают новые облигации и снижают ставки по части существующих (эквивалентно 37 млрд. евро) • Новый долг Греции, полученный частными кредиторами, будет гарантирован EFSF • Рейтинговые агентства S&P и Moody’s готовы считать обмен суверенного долга кредитным событием для Греции 7 European Financial Stability Facility (EFSF) • Создан в июне 2010 г. • Выдает кредиты бюджетам стран зоны евро за счет привлечения долговых средств под гарантии правительств стран зоны евро • С 08.2011: кредиты финансовым институтам стран зоны евро • С 08.2011: проводит операции суверенного долга по указанию ЕЦБ на вторичном рынке • Объем гарантий долга – 440 млрд. евро, рейтинг ААА • Ставка кредитования определяется программой, обычно – спрэд к ставке привлечения • Пока что привлечено 9.5 млрд. евро – 6.4 млрд. евро для Португалии и 3.6 млрд. евро для Ирландии • Обсуждается предоставление EFSF кредитной линии увеличивающей возможный объем активов до 2 трлн. евро ЕЦБ, 8 II. Основные вопросы по ситуации с суверенным долгом стран PIIGS для инвестора Вопросы • Каков масштаб проблем с долгом Греции? • Почему неплатежеспособным по мнению рынка Греции, Португалии и Ирландии помогают, при том, что их общий долг составляет 640 млрд. евро? • Почему Греция не объявит дефолт? • Почему Греция остается в зоне евро, ослабляя свою конкурентоспособность? • Воспринимают ли рынки Грецию в отрыве от стран PIIGS? 10 Каков масштаб проблем с долгом Греции? Греция – масштаб проблемы (1) • Суверенный долг Греции – 350 млрд. евро (150% ВВП), в т.ч. облигации на 280 млрд. евро • Процентная нагрузка по долгу в 2010 г. – 5.7% ВВП, в 2011 г. ожидается 7% ВВП • В 2012 г. необходимо рефинансировать 51 млрд. евро долга, из них 16 млрд. евро короткого долга График погашения суверенного долга Греции 2011-2020, млрд. евро Средневзвешенный срок новых заимствований бюджета Греции, лет 12 Греция – масштаб проблемы (2) • Потребность в рефинансировании госдолга Греции в настоящее время составляет 10-12 млрд. евро (оценка МВФ) • Покрываются заимствованиями в векселях (~6 млрд.) и траншем помощи в октябре (~8 млрд.) • В 2012 г. 36 млрд. евро облигаций и 16 млрд. евро векселей (до года), помощь составит 35 млрд. евро. • Критическую роль помощи до 2012 г. играет одобрение второго пакета 13 Греция – масштаб проблемы (3) • В 2010 г. ВВП Греции сократился на 4.5% (в зоне евро – рост на 1.7%), в 2011 г. ожидается сокращение на 5% (в зоне евро – рост на 1.6%) по сравнению с прогнозом МВФ в -3.8% • Уровень ставок означает, что рынок закрыт для новых заимствований Доходность суверенного долга Греции Срок Ставка 3 мес 4.5% 6 мес 4.8% 2 года 60% 5 лет 30% 10 лет 22% • Следовательно, для рынка дефолт Греции уже как бы произошел и заложен в ставки 14 Почему фактически неплатежеспособным Греции, Португалии и Ирландии помогают, при том, что их общий суверенный долг уже составляет 640 млрд. евро? Зачем помогать PIGS? (1) • Основная причина – опасения «эффекта заражения», то есть распространения недоверия инвесторов на классы активов, связанные с греческим суверенным долгом • Географическое заражение – Долг крупных потенциально проблемных суверенных заемщиков, Испании и Италии, составляет 570 и 1600 млрд. евро соответственно • Секторальное заражение – Пассивы банков Греции составляют 490 млрд. евро, а 10% активов – суверенный долг Греции. Пассивы банков Ирландии, Португалии и Греции составляют 2.1 трлн. евро. В сравнении – пассивы банков Испании составляют 3.5 трлн. евро, а Италии – 3.9 трлн. евро. • Поэтому заражение в рамках суверенного долга Греции, Португалии и Ирландии важно остановить, пока это не стало проблемой для банковской системы этих стран 16 Зависимость ключевых банков от суверенного долга стран PIIGS (% активов крупнейших банков по данным ЕЦБ/ЕБА) ES GR IE IT PT Всего PIIGS Испания (ES) 6.9 0.0 0.0 0.2 0.2 7.3 Греция (GR) 0.0 14.4 0.0 0.0 0.0 14.5 Ирландия (IE) 0.1 0.0 3.7 0.3 0.1 4.2 Италия (IT) 0.2 0.1 0.0 8.1 0.0 8.4 Португалия (PT) 0.1 0.4 0.1 0.3 5.6 6.5 Австрия (AT) 0.1 0.1 0.0 0.3 0.0 0.5 Бельгия (BE) 0.3 0.5 0.0 2.6 0.3 3.7 Кипр (CY) 0.1 6.9 0.4 0.0 0.0 7.4 Германия (DE) 0.4 0.2 0.0 0.8 0.1 1.4 Франция (FR) 0.3 0.2 0.0 1.0 0.1 1.5 Великобритания (GB) 0.2 0.1 0.0 0.5 0.1 0.9 Венгрия (HU) 0.0 0.0 0.0 0.0 0.0 0.0 Люксембург (LU) 0.5 0.3 0.0 7.4 0.6 8.7 Мальта (MT) 0.0 0.2 0.1 0.1 0.0 0.4 Нидерланды (NL) 0.1 0.1 0.0 0.5 0.0 0.7 Польша (PL) 0.0 0.0 0.0 0.0 0.0 0.0 Словения (SI) 0.1 0.1 0.1 0.5 0.1 1.0 17 Зависимость ключевых банков от суверенного долга стран PIIGS (активы крупнейших банков, млн. евро по данным ЕЦБ/ЕБА) ES GR IE IT PT Всего PIIGS Испания (ES) 231696 448 79 7408 5492 245122 Греция (GR) 0 54447 18 100 0 54566 Ирландия (IE) 335 40 12466 846 243 13929 Италия (IT) 3232 1412 171 164011 369 169196 Португалия (PT) 253 1412 518 1022 19568 22773 Австрия (AT) 209 461 53 1203 136 2062 Бельгия (BE) 2874 3906 270 21401 2086 30535 Кипр (CY) 58 5814 361 36 0 6270 Германия (DE) 18610 7934 1006 36824 3576 67950 Франция (FR) 139 87 432 670 131 1459 Великобритания (GB) 0 3 40 0 0 43 Венгрия (HU) 14630 10066 2106 53004 4751 84556 Люксембург (LU) 12354 2710 1273 26367 2649 45352 Мальта (MT) 0 0 0 0 0 0 Нидерланды (NL) 172 85 0 2389 179 2823 Польша (PL) 0 10 7 4 3 24 Словения (SI) 2276 1170 436 10177 841 14900 18 Зависимость ключевых банков от частного долга проблемных стран (% активов крупнейших банков по данным ЕЦБ/ЕБА) ES GR IE IT PT Всего PIIGS Испания (ES) 64.8 0.0 0.1 0.0 1.8 66.7 Греция (GR) 0.1 64.2 0.1 0.1 0.0 64.5 Ирландия (IE) 1.5 0.1 57.1 0.8 0.3 59.8 Италия (IT) 0.3 0.0 0.1 62.4 0.1 62.9 Португалия (PT) 5.6 2.0 0.6 0.5 71.2 79.9 Австрия (AT) 0.7 0.3 0.2 1.3 0.2 2.7 Бельгия (BE) 4.4 0.7 2.2 6.8 0.7 14.8 Кипр (CY) 0.4 35.4 0.2 0.9 0.3 37.1 Германия (DE) 2.1 0.4 0.9 2.1 0.4 5.9 Франция (FR) 1.4 0.8 0.4 4.7 0.3 7.5 Великобритания (GB) 1.5 0.2 1.3 0.7 0.3 4.0 Венгрия (HU) 0.0 0.0 0.0 0.0 0.0 0.0 Люксембург (LU) 4.9 0.3 0.3 11.4 1.7 18.6 Мальта (MT) 0.0 0.0 0.0 0.0 0.0 0.0 Нидерланды (NL) 0.2 0.0 0.4 0.1 0.0 0.8 Польша (PL) 0.0 0.0 0.0 0.2 0.0 0.2 Словения (SI) 0.5 0.1 0.2 1.6 0.2 2.6 19 Зависимость ключевых банков от частного долга проблемных стран крупнейших банков, (млн. евро по данным ЕЦБ/ЕБА) ES GR IE IT PT Всего PIIGS Испания (ES) 2173518 0 1753 592 62023 2237885 Греция (GR) 212 242276 196 349 98 243131 Ирландия (IE) 5050 234 191293 2512 1151 200240 Италия (IT) 6556 912 1222 1261507 1574 1271771 Португалия (PT) 19540 7067 2139 1684 248358 278788 Австрия (AT) 2575 1325 686 4844 693 10122 Бельгия (BE) 36191 5558 18232 56011 5845 121837 Кипр (CY) 360 29923 146 745 219 31393 Германия (DE) 104015 17650 44650 102723 18400 287438 Франция (FR) 77799 43907 21254 260691 15324 418975 Великобритания (GB) 76855 8008 68429 36797 14311 204399 Венгрия (HU) 0 0 0 0 0 0 Люксембург (LU) 1593 100 111 3693 540 6037 Мальта (MT) 4228 545 7889 2441 298 15401 Нидерланды (NL) 0 0 4 84 0 88 Польша (PL) 86 22 30 295 32 465 Словения (SI) 2173518 0 1753 592 62023 2237885 20 Зачем помогать PIGS? (2) • Из крупнейших банков Европы вне PIIGS наиболее рискованное положение у банков Бельгии и Люксембурга (из-за Италии), а также Кипра (из-за Греции) • Объем активов этих банков составляет 900 млрд. евро, в том числе 800 млрд. евро в Бельгии • Банк Dexia уже обратился за помощью к правительствам-акционерам в связи с обесценением активов стран PIIGS 21 Почему Греция не объявит дефолт? Почему Греция не объявит дефолт? (1) • Ставки по долгу говорят о том, что рынки считают Грецию находящейся в состоянии, близком к дефолту • Технически и юридически объявление дефолта требует только принятия закона парламентом Греции (в 3 чтениях) • «Мягкий» (по инициативе кредиторов) дефолт Греции уже согласован в июле и может быть приведен в действие в январе – согласованный «мягкий» дефолт из-за добровольности не должен привести к выплатам по CDS – однако может привести к снижению рейтинга до дефолтного 23 Почему Греция не объявит дефолт? (2) • Новый выборочный дефолт, вероятно, будет «жестким» (то есть по инициативе Греции) • Результаты «жесткого» дефолта – может оказаться хаотическим (при отсутствии согласованной позиции Греции и кредиторов по всему объему госдолга) – неизбежно заражение банковской системы страны и «набеги вкладчиков» – неизбежна попытка заражения суверенного и частного долга стран PIGS, и, возможно, Италии, в случае её неудачи – внимание обратится вовне • «Жесткий дефолт» в хаотической форме может вызвать заражение ряда банков зоны евро, наложившись на существующие проблемы с неплатежами по активам 24 Достаточность капитала ключевых банков Европы, %, стресс-тест ЕЦБ/ЕБА 25 Почему Греция не объявит дефолт? (3) • Суверенный долг Греции на балансах ключевых банков зоны евро составляет 90 млрд. евро – это всего лишь 0.3% активов этих банков • Рынки реагируют на события непропорционально сильно, т.к. вокруг Греции – неизбежна попытка заражения суверенного долга стран PIGS, и, возможно, Италии – а это уже 2.7% активов – а также заражения частного долга стран PIIGS перед ключевыми банками, а это уже примерно 20% их активов • Это, в свою очередь, может вызвать эффект «нового Lehman Brothers» – то есть быстрый рост взаимного недоверия на межбанковском рынке, когда средства размещаются только на депозитах в ЕЦБ 26 24.09.2011 10.09.2011 27.08.2011 13.08.2011 30.07.2011 16.07.2011 02.07.2011 18.06.2011 04.06.2011 21.05.2011 07.05.2011 23.04.2011 09.04.2011 26.03.2011 12.03.2011 26.02.2011 12.02.2011 29.01.2011 15.01.2011 01.01.2011 Средства банков на депозитах ЕЦБ, млрд. евро 250 200 150 100 50 0 27 Почему Греция не объявит дефолт? (4) • При неясных перспективах экономического роста кредитное событие может стать триггером «заражения» – масштаб потерь, конечно, будет меньше 20% активов – однако, в случае заражения частного долга, будет существенно больше 3% • С точки зрения ЕЦБ и Еврокомиссии, даже упорядоченный дефолт Греции – это неоправданный риск, потому что масштаб эффекта заражения сложно предсказать – Дефолт Греции не выгоден и действующему правительству (после дефолта его, скорее всего, сменят), и частному сектору Греции (падение инвестиционной привлекательности – В то же время, если мировой экономический рост возобновится, проведенный «мягкий» дефолт может восстановить платежеспособность Греции 28 Воспринимают ли рынки Грецию отдельно от остальных стран PIIGS? 29 Воспринимают ли рынки Грецию отдельно от остальных стран PIIGS? (1) Спрэды CDS по суверенному долгу стран PIIGS Греция Португалия Ирландия Испания 30 Воспринимают ли рынки Грецию отдельно от остальных стран PIIGS? (2) Спрэды CDS по суверенному долгу стран PIIGS Греция Италия 31 Воспринимают ли рынки Грецию отдельно от остальных стран PIIGS? (3) • Быстрый рост спрэдов для Греции в августе-сентябре 2011 г. не привел к столь же быстрому росту спрэдов для Испании и Италии – годом ранее (в июне и октябре 2010 г.) спрэды у всех заемщиков в ответ на проблемы Греции менялись сильнее и более синхронно • Однако страны PIIGS все ещё становятся очевидной целью спекулятивных атак в случае ухудшения положения Греции • Эффект негативных для долга Греции событий будет сильно ощущаться на всех развивающихся рынках 32 Почему Греция остается в зоне евро, ослабляя свою конкурентоспособность? «Новая драхма»: неизбежность или невозможность? (1) • Объем суверенного долга Греции составляет около 350 млрд. евро • Объем пассивов банковской системы Греции – около 490 млрд. евро, в т.ч. депозиты населения на 70 млрд. евро • Что означает для финансовой системы Греции выход из зоны евро? 34 «Новая драхма»: неизбежность или невозможность? (2) • Рассматривается только выход из валютного союза с сохранением членства в ЕС (и едином рынке) • Не рассматривается платежи мораторий на внешние – при 10% ВВП дефицита платежного баланса экономика вряд ли сможет работать без привлечения капитала • Внешнеполитически выглядит возможной лишь мгновенная конвертация внутренних активов и пассивов Греции в «новые драхмы» при сохранении внешних обязательств 35 «Новая драхма»: неизбежность или невозможность? (3) • Без внутренней конвертации обязательств (и активов) в экономике Греции обойтись вряд ли удастся – если пассивы банковской системы Греции становятся валютными, то, при девальвации в 20-25%, дополнительные расходы на капитализацию могут составить 100-150 млрд. евро – у нефинансового сектора и населения возникнут аналогичные проблемы • Внешнюю конвертацию можно и не проводить – банковская система Греции – чистый кредитор по отношению как к зоне евро, так и к остальному миру (20 и 60 млрд. евро соответственно) 36 «Новая драхма»: неизбежность или невозможность? (4) • Сообщение о принудительной конвертации внутренних обязательств банков, вероятно, не удастся принять без публичного обсуждения – Это неизбежно вызовет банковскую панику • Внутренние депозиты банковской системы Греции составляют 200 млрд. евро, из них депозиты до востребования – 85 млрд. евро (40% пассивов) и депозиты до года – 110 млрд. евро (20% активов) • Значит, возникновение банковской паники будет иметь для греческих банков катастрофические последствия, сопоставимые с сохранением обязательств в евро 37 «Новая драхма»: неизбежность или невозможность? (5) • Оба вероятных способа введения «новой драхмы» требуют рекапитализации банков Греции объемом по крайней мере в 100 млрд. евро – это сопоставимо с первым пакетом помощи Греции • В одностороннем порядке Греция вряд ли сможет изыскать такие средства • Неочевидны и долгосрочные преимущества такого способа решения проблем конкурентоспособности – девальвация не решает проблемы структурных дисбалансов в экономике и бюджетной системе Греции – существует риск циклов «инфляция-девальвация» (по аналогии с латиноамериканскими кризисами 38 Греция: выводы • В случае прекращения внешней помощи «жесткий» дефолт без выхода из зоны евро неизбежен • Выход Греции из зоны евро не слишком опасен для внешних инвесторов, но может вызвать набеги вкладчиков и/или кризис банковской системы Греции, и потому маловероятен • Рынки воспринимают Грецию в большем отрыве от PIGS, чем год назад • Критические точки: – середина октября (решение о выдаче транша ЕК/МВФ) – конец 2011 г. (ратификация и введение в действие второго пакета помощи) 39 III. Основные риски для стран PIIGS в 2012 г. Политические риски • Основной риск для реформ – смена власти в Греции (и других странах PIIGS), денонсация новой властью предыдущих соглашений с ЕС, разворот структурных реформ • Регулярные выборы в Испании (ноябрь 2011 г.) и Франции (май 2012 г.) вряд ли приведут к изменению стратегии правительств на спасение стран PIIGS в случае необходимости в обмен на консолидацию и экономические реформы • В Испании, Греции и Португалии находятся левые, а не правые партии сегодня у власти – Поэтому, вероятно, даже нерегулярная смена власти будет позитивным сигналом для инвесторов 41 Политические риски Даты выборов в странах – крупных заемщиках в 2011-2012 гг. Страна Дания Орган Парламент Дата 15.09.2011 Латвия Парламент 17.09.2011 Польша Парламент 09.10.2011 Испания Парламент 20.11.2011 Франция Президент 06.05.12 (2 тур) Франция Парламент 17.06.12 (2 тур) Литва Парламент окт.12 США Парламент (1/3) 06.11.2012 42 Возможные проблемы в экономиках стран PIIGS • Обострение ситуации в зоне евро «по кругу» из PIGS, Италии и Бельгии • «Заражение» в случае кредитного события по Греции • Неблагоприятные перспективы роста в зоне евро в целом, ухудшающие бюджетную сбалансированность 43 Греция – не самый крупный заемщик зоны евро Потребность отдельных стран зоны евро в рефинансировании суверенного долга в 2012 г., млрд. евро 450 400 350 300 250 200 150 100 50 Италия Франция Испания Португалия Ирландия Греция 0 44 Потребность в финансировании госдолга: Португалия • В 2012 г. примерно 40 млрд. евро в год (оценка МВФ) • Принятая весной программа помощи предусматривает 26 млрд. евро в год. • По результатам первого полугодия выполняется и не вызовет проблем программа 45 Проблемы: Португалия • Сжатие экономики (-2.2% в 2011 г. и -1.8% в 2012 г.) в результате слишком сильной консолидации бюджета • Необходимость дальнейших субсидий государственным предприятиям и ЧГП • Провал приватизации в условиях падения на фондовых рынках 46 Потребность в финансировании госдолга: Ирландия • В 2012 г. примерно 23 млрд. евро в год и 24 млрд. евро короткого долга (оценка МВФ) • Принятая в конце 2010 г. программа предусматривает 19 млрд. евро в 2012 г. помощи • Из PIGS страна наиболее уязвима к шокам со стороны финансовых рынков 47 Проблемы: Ирландия • Сверхзависимость страны от шоков финансовых рынков • Дальнейшее падение стоимости активов банков и проблемных активов NAMA (всего 70 млрд. евро), по обязательствам (депозитам) которых даны госгарантии, создающее проблемы с сокращением их финансового рычага 48 Потребность в финансировании госдолга: Италия • В 2012 г. примерно 380 млрд. евро (оценка МВФ) или 1/6 долга и 150 млрд. евро короткого долга • За внешней помощью Италия не обращалась • Ставки по долгу Италии весьма высоки (4.5% для двухлетних облигаций), а спрэды CDS превышают аналогичный показатель для Испании • Расходы на обслуживание долга составляют около 4.6% ВВП в 2010 г. (соответствует средней ставке 3.8% годовых) 49 Проблемы: Италия • Исторически очень высокий уровень госдолга (120% ВВП в 2011 г., оценка МВФ) • Рефинансирование может стать ещё спекулятивной атаки на госдолг страны дороже в случае • Кризис плохих долгов может потребовать дополнительной капитализации итальянских банков, что обострит проблемы рефинансирования долга • Возможен конфликт внутри правящей коалиции, что замедлит процесс реформы бюджетных отношений и сделает суверенный долг Италии целью спекулятивной атаки 50 Потребность в финансировании госдолга: Испания • В 2012 г. примерно 230 млрд. евро (оценка МВФ) или 1/6 долга • За внешней помощью Испания не обращалась • Рефинансирование может стать дороже в случае спекулятивной атаки на госдолг страны, но расходы на обслуживание долга составляют 2% ВВП (соответствует средней ставке 3.5% годовых) 51 Проблемы: Испания • Выборы в парламент 20 ноября и смена экономической политики под давлением популизма – маловероятно: социалистов из правительства может победить партия более правых взглядов, что, скорее всего, будет расценено рынками как позитивный сигнал • Сжатие ВВП в результате консолидации, приводящее к продолжению рецессии • Продолжение падения на рынке недвижимости ухудшение состояния банковской системы и 52 Выводы – страны PIIGS (1) • Из стран PIIGS в настоящее время рынки закрыты для Греции, Португалии и Ирландии, и лишь Греция воспринимается рынками как заемщик в дефолте • Ирландия и Португалия чрезмерно чувствительны к падению цен на активы из-за крупных внешних заимствований • Испания переживает последствия пузыря в недвижимости, цены на которую не стабилизировались, и сохраняет очень высокий дефицит бюджета 53 Выводы – страны PIIGS (2) • Для суверенных кредиторов страхи «заражения» других экономик пока перевешивают готовность очистить долговые балансы проблемных стран PIIGS • Появился и будет использоваться институциональный механизм влияния на бюджетную дисциплину проблемных экономик зоны евро через EFSF (европейский аналог МВФ) • Возможно, обсуждение дефолта продолжится после того, как будут сформированы стабилизационные механизмы (увеличен размер EFSF, создана процедура суверенного банкротства) 54