Налогообложение организаций финансового сектора экономики

реклама

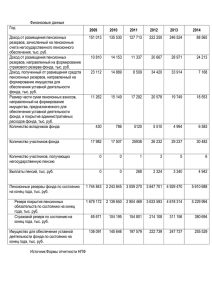

Налогообложение организаций финансового сектора экономики 008100.68 Экономика: Банки и банковское дело ИМБЭ, кафедра «Финансы и налоги» Ольга Юрьевна Ворожбит, д-р экон. наук, профессор Особенности налогообложения негосударственных пенсионных фондов Материал для восстановления знаний • Тема 1. Налоговое регулирование деятельности организаций финансового сектора экономики • Тема 2. Банки как специфический субъект налоговых отношений • Тема 3. Специфические особенности налогообложения банков • Тема 4. Налогообложение страховых организаций • Тема 5. Особенности налогообложения негосударственных пенсионных фондов • Тема 6. Налогообложение операций с ценными бумагами Содержание лекции 1. Специфика исчисления налога на прибыль негосударственным пенсионным фондом 2. Социальные вычеты физическим лицам Ключевые понятия • Перечень основных терминов и понятий дисциплины приведен в среде Moodle в электронном курсе Налогообложение организаций финансового сектора, 21261 • http://edu.vvsu.ru/mod/ Вопрос 1 Специфика исчисления налога на прибыль негосударственным пенсионным фондом Особенности налогообложения • Особенности налогообложения возникают у НГФ по налогу на прибыль организаций в связи с тем что – работа НПФ тесным образом связана с размещением средств пенсионных резервов и пенсионных накоплений в ценных бумагах Специфические особенности • Возникают у НПФ – в части признания доходов и расходов (специфические доходы и расходы) – в связи с осуществлением операций с ценными бумагами, а именно • При переносе убытков по операциям с ценными бумагами • При формировании налоговой базы по процентным доходам по ценным бумагам, облагаемым по различным ставкам Регламентирующий документ Налоговый кодекс Российской Федерации 8 • Глава 25 «Налог на прибыль организаций» Плательщики налога • Негосударственные пенсионные фонды Объект налогообложения СТАТЬЯ 247 Налогового кодекса РФ 10 Доходы, уменьшенные на величину произведенных Расходов Принципы определения доходов • Доходом НПФ признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки Классификация доходов • Доходы от реализации • Внереализационные доходы • Доходы, не учитываемые для целей налогообложения прибыли Специфические доходы страховщиков Статья 295 Налоговый кодекс Российской Федерации 13 «Особенности определения доходов негосударственных пенсионных фондов» Доходы НПФ • Формируются раздельно – доходы, полученные от размещения пенсионных резервов – доходы, полученные от инвестирования пенсионных накоплений – доходы, полученные от уставной деятельности фондов Доходы от размещения пенсионных резервов • Положительная разница между доходом, полученным от размещения пенсионных резервов и доходом, рассчитанным исходя из ставки рефинансирования ЦБ РФ и суммы размещенного резерва, с учетом времени фактического размещения (за исключением дохода, размещенного на солидарных пенсионных счетах, по итогам налогового периода) Доходы от уставной деятельности • Отчисления от дохода от размещения пенсионных резервов, направленных на формирование имущества, предназначенного для обеспечения уставной деятельности фонда, осуществляемые в соответствии с законодательством о негосударственных пенсионных фондах Доходы от уставной деятельности • Доходы от размещения имущества, предназначенного для обеспечения уставной деятельности фондов, в ценные бумаги, осуществления инвестиций и других вложений Доходы от уставной деятельности • Отчисления от дохода, полученного от инвестирования средств пенсионных накоплений, которые направлены на формирование имущества, предназначенного для обеспечения уставной деятельности НПФ, и которые осуществляются в соответствии с законодательством РФ о негосударственных пенсионных фондах Доходы от уставной деятельности • Часть суммы пенсионного взноса, направляемая на основании договора негосударственного пенсионного обеспечения в соответствии с пенсионными правилами фонда на формирование имущества, предназначенного для обеспечения уставной деятельности, и покрытие административных расходов Состав расходов Общий состав расходов для всех организаций, в том числе НПФ определен статьями 254-269 НК РФ Специфические расходы НПФ Статья 296 Налоговый кодекс Российской Федерации 21 «Особенности определения расходов негосударственных пенсионных фондов» Расходы НПФ • Формируются раздельно – расходы, связанные с получением дохода от размещения пенсионных резервов – расходы, связанные с получением дохода от инвестирования пенсионных накоплений – расходы, по обеспечению уставной деятельности Расходы по размещению пенсионных резервов • Расходы, связанные с получением дохода от размещения пенсионных резервов, включая вознаграждения управляющей компании, депозитария, профессиональных участников рынка ценных бумаг Расходы по размещению пенсионных резервов • Обязательные расходы, связанные с хранением, поддержанием в рабочем состоянии и оценкой в соответствии с законодательством РФ имущества, в которое размещены пенсионные резервы Расходы по размещению пенсионных резервов • Отчисления на формирование имущества, предназначенного в обеспечение осуществления уставной деятельности этих фондов в соответствии с законодательством Российской Федерации, учитываемые в составе расходов Расходы по размещению пенсионных резервов • Отчисления на формирование страхового резерва до достижения установленного советом фонда негосударственного пенсионного обеспечения размера страхового резерва, но не более 50 процентов величины резервов покрытия пенсионных обязательств Расходы по инвестированию средств пенсионных накоплений • Расходы, связанные с получением дохода от инвестирования средств пенсионных накоплений, включая вознаграждения управляющей компании, специализированному депозитарию, иным профессиональным участникам рынка ценных бумаг Расходы по инвестированию средств пенсионных накоплений • Обязательные расходы, связанные с хранением, поддержанием в рабочем состоянии и оценкой в соответствии с законодательством Российской Федерации имущества, в которое инвестированы средства пенсионных накоплений Расходы по инвестированию средств пенсионных накоплений • Отчисления от дохода, полученного от инвестирования средств пенсионных накоплений, которые направлены на формирование имущества, предназначенного для обеспечения уставной деятельности фонда Налоговая ставка 20 процентов в том числе • 18 % - в бюджеты субъектов РФ • 2 % -в федеральный бюджет Налоговый, отчетный период Налоговый период – календарный год Отчетный период – месяц, два месяца … двенадцать месяцев Авансовые платежи • По данным прошлого года • Исходя из фактически полученной прибыли Авансовые платежи Порядок уплаты • Страховщики, уплачивающие авансовые платежи по данным прошлого года не позднее 28 числа отчетного месяца • Страховщики, уплачивающие авансовые платежи исходя из фактически полученной прибыли не позднее 28 следующего месяца Налоговая декларация Утверждена Приказом Минфина России от 05.05.2008 N 54н «Об утверждении формы налоговой декларации по налогу на прибыль организаций и Порядка ее заполнения» Налоговая декларация • Предоставляется по окончании каждого отчетного и налогового периода • Срок предоставления – не позднее 28 числа следующего месяца • Предоставляется по месту нахождения страховщика и месту нахождения каждого обособленного подразделения Вопросы для самопроверки Для самопроверки знаний следует изучить материал по теме и ответить на контрольные вопросы в среде Moodle в занятии «Особенности налогообложения негосударственных пенсионных фондов» Задания для самопроверки • Для самопроверки знаний и получения баллов по теме следует пройти тест текущего контроля и выполнить задания в среде Moodle в занятии «Особенности налогообложения негосударственных пенсионных фондов» Основная литература • Налогообложение организаций финансового сектора экономики : учебное пособие для студентов вузов / [авт.: Е. Б. Шувалова, А. М. Пузин, А. А. Баранов и др.] ; под общ. ред. Е. Б. Шуваловой. - 2-е изд. - М. : Дашков и К*, 2012. - 176 с. Дополнительная литература • Налоги : учебник для студ. вузов / [авт. : Н. Н. Селезнева, Н. Д. Эриашвили, И. А. Майбуров и др.] ; под ред. Д. Г. Черника, И. А. Майбурова, А. Н. Литвиненко. - 3-е изд.,перераб. и доп. - М. : ЮНИТИ-ДАНА, 2008. - 479 с. Дополнительная литература • Майбуров И. А. Теория налогообложения. Продвинутый курс : учебник для студентов вузов / И. А. Майбуров, А. М. Соколовская. - М. : ЮНИТИДАНА, 2011. - 591 с. Использование материалов презентации Использование данной презентации, может осуществляться только при условии соблюдения требований законов РФ об авторском праве и интеллектуальной собственности, а также с учетом требований настоящего Заявления. Презентация является собственностью авторов. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования, однако не допускается распечатывать какую-либо часть презентации с любой иной целью или по каким-либо причинам вносить изменения в любую часть презентации. Использование любой части презентации в другом произведении, как в печатной, электронной, так и иной форме, а также использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия авторов.