Карта конкурентоспособности

реклама

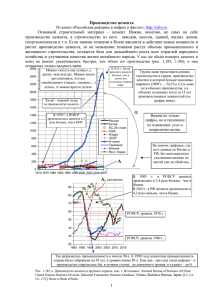

Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) Карта конкурентоспособности российской экономики начальный этап разработки политики реализации конкурентных преимуществ российских и работающих в России иностранных компаний Владимир Сальников, руководитель направления реального сектора ЦМАКП Дмитрий Галимов, эксперт ЦМАКП Карта конкурентоспособности российской экономики Определение конкурентоспособности Конкурентоспособность сектора экономики способность создавать компаниями сектора устойчиво возрастающий объем добавленной стоимости на основе повышения эффективности использования факторов производства, обеспечения инвестиционной привлекательности бизнеса освоения (создания) новых рынков Базовый, наиболее общий показатель – объем и динамика добавленной стоимости на 1 занятого Карта конкурентоспособности российской экономики Факторы конкурентоспособности позиционирование на мировом и внутреннем рынках достигнутый технологический уровень компаний сектора корпоративная структура, наличие лидеров, их стратегии обеспеченность сырьевой базой развитость кооперационных связей (наличие кластеров) кадровый потенциал масштабы теневого сектора и уровень правоприменения Карта конкурентоспособности российской экономики темп роста добавленной стоимости в 2002-2004 гг. Создание добавленной стоимости 1.53 лидеры "первого эшелона" газовая 1.43 плод/ов 1.33 лидеры "второго эшелона" чермет 1.23 нефтяная середняки связь 1.13 цем стр-во м/лег,пищ тр-рт отстающие лесзагобрстройдор мясмол аутсайдеры стек полигр прибор сб ж/б сах э/тех комбик 0.93 тяж.,энер.,трспрт швей химия конд автопром спирт и л/в химнефтмаш мет/кон угольная цветмет нефтехимия рез/асб цел/бум станк кожмехобув медтех трик мкк текст э/э парф/к др.с/м С/Х 1.03 др.пищев стен/мат фарм винод таб/м рыб ОПК эксп трак. и с/хз подш 0.83 3.7 4.2 объем добавленной стоимости на 1 занятого (логарифмическая шкала) 4.7 5.2 5.7 6.2 6.7 7.2 7.7 8.2 Карта конкурентоспособности российской экономики 217% коэффициент специализации Специализация/создание добавленной стоимости лидеры "первого эшелона" цветмет нефтяная лидеры "второго эшелона" ОПК эксп 167% чермет середняки газовая нефтехимия лесзагобр 117% отстающие тр-рт рез/асб комбик аутсайдеры связь угольная э/э др.с/м цем таб/м спирт и л/в винод стек тяж.,энер.,трспрт мясмол текст химия стр-во мкк сб ж/б стен/мат подш цел/бум рыб полигр конд плод/ов др.пищев мет/кон э/тех автопром сах трак. и с/хз трик 67% швей прибор м/лег,пищ стройдор кожмехобув парф/к фарм медтех химнефтмаш станк объем добавленной стоимости на 1 занятого (логарифмическая шкала) 17% 3.7 4.2 4.7 5.2 5.7 6.2 6.7 7.2 7.7 8.2 Карта конкурентоспособности российской экономики Карта конкурентоспособности (2000-2005) Лидеры «первого эшелона» - наиболее успешные экспортносырьевые отрасли: нефтяная и газовая промышленность цветная металлургия Важнейшие факторы: благоприятная конъюнктура мировых рынков, высокая рентабельность относительно хорошая обеспеченность запасами природных ресурсов высокая концентрация производства достаточно эффективные системы менеджмента компаний Карта конкурентоспособности российской экономики Карта конкурентоспособности (2000-2005) Лидеры «второго эшелона» - группа сырьевых отраслей, преимущественно также с высокой долей экспортной компоненты черная металлургия крупнотоннажные химические и нефтехимические производства угольная промышленность целлюлозно-бумажная промышленность Позитивные факторы: благоприятная текущая конъюнктуры мирового и/или внутреннего рынков обеспеченность сырьевой базой высокая концентрация, наличие сильных компаний Негативные факторы: отсталый технологический уровень усиливающаяся конкуренция со стороны новых индустриальных стран Карта конкурентоспособности российской экономики Карта конкурентоспособности (2000-2005) Аутсайдеры химическое, нефтяное, компрессорное и холодильное машиностроения металлургическое машиностроение станкостроение медицинская промышленность легкая промышленность сахарная промышленность Негативные факторы: отсталые технологии, «унаследованные» из прошлого низкий уровень текущего спроса («отложенный спрос») слабое правоприменение формирование мощных конкурентоспособных кластеров в азиатских странах-конкурентах отсутствие эффективных механизмов государственного регулирования рынка Карта конкурентоспособности российской экономики Карта конкурентоспособности в перспективе Ограничения развития отраслей промышленности Замедление экспансии на мировых рынках сырьевых ресурсов Снижение доходности экспортных операций Повышение уровня открытости рынков, связанное в перспективе с укреплением рубля, вступлением в ВТО Усиление иностранных конкурентов – новых индустриальных центров Потеря возможностей для роста и снижение общей эффективности производства вследствие: недостаточная обеспеченность обрабатывающих производств сырьем несоответствие существующих мощностей ожидаемому лавинообразному расширению спроса в рамках циклов обновления оборудования и техники Утрата технологического паритета/преимуществ Ухудшение обеспеченности квалифицированными кадрами и рабочей силой Карта конкурентоспособности российской экономики Карта конкурентоспособности в перспективе Возможности для развития отраслей промышленности Рост внутреннего рынка, определяющий инвестиционную привлекательность значительной части отраслей обрабатывающей промышленности рост потребительского рынка вследствие продолжения роста доходов населения и повышения стандартов потребления Реализация отложенного спроса на оборудование в рамках «большой модернизации» крупных сегментов экономики Развитие отдельных секторов и решение социальных проблем в рамках системы мероприятий (транспорт, жилье, сельское хозяйство, здравоохранение, ЖКХ) Снижение доли теневого сектора, улучшение правоприменения, нормативной базы Встраивание в перспективные сегменты мирового рынка Повышение эффективности и устойчивости российских компаний на традиционных (сырьевых) рынках специализации России Повышение эффективности за счет модернизации крупных технологически отсталых неторгуемых секторов Карта конкурентоспособности российской экономики Карта конкурентоспособности в перспективе (краткая версия) Лидеры Черная металлургия Базовые химические и нефтехимические производства (кроме производства удобрений) Оборонное машиностроение (военная авиация, средства ПВО, судостроение) Цветная металлургия Угольная промышленность Отдельные химические и нефтехимические производства (производство удобрений, шинная промышленность) Целлюлозно-бумажная промышленность Производство непродовольственных товаров 3 повседневного спроса Производство бытовой техники (сборка) Нефтяная промышленность Газовая промышленность Железнодорожное машиностроение Производство продуктов питания на 1 малонасыщенных рынках Приборостроение Автомобильная промышленность Электротехника Оборонное машиностроение (кроме авиации, средств ПВО, судостроения) Мебельная промышленность Энергетическое машиностроение Производство металлоконструкций Производство продуктов питания на насыщен2 ных рынках и в части неторгуемых товаров Рыбная промышленность Полиграфическая промышленность Сельское хозяйство Транспорт Деревообрабатывающая промышленность (кроме производства мебели) Производство стройматериалов и санитарно-технического оборудования Строительство Станкостроение Производство высокотехнологичной бытовой электроники Легкая промышленность Оборудование для металлургии, нефтяной и химической, лесобумажной промышленности Гражданское авиа- и судостроение Фармацевтика Сельскохозяйственное машиностроение Строительно-дорожное машиностроение Текущие конкурентные позиции Устойчивые Середняки «Зона неопределенности» Аутсайдеры Аутсайдеры Лидеры Перспективные конкурентные позиции Карта конкурентоспособности российской экономики Краткие выводы Перед работающими в России компаниями стоят серьезные вызовы и имеются значительные возможности для развития Внутренние условия: Необходимость обеспечения экономического роста в условиях резкой актуализации вызовов и ограничений развития Внешние условия: Большинство рыночных странконкурентов активно использует в госполитике инструменты реализации конкурентных преимуществ отдельных секторов «Запрос» на государственную политику реализации конкурентных преимуществ Карта конкурентоспособности российской экономики Черты политики реализации конкурентных преимуществ выравнивает условия конкуренции российских компаний и их иностранных конкурентов, устраняет «провалы рынка» нацелена на снятие барьеров для бизнеса при реализации конкурентных преимуществ сфокусирована на барьерах развития конкретных секторов предполагает «живой диалог» между бизнесом и государством роль «двигателя» в разработке мер и мониторинге – за бизнесом, наличие «группы лидеров бизнеса» акцентирована на использование нефинансовых ресурсов: информация, информирование координация, согласование Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) Промышленность стройматериалов цементная промышленность пилотное исследование: • оценка конкурентных позиций • идентификация барьеров развития сектора в контексте общеэкономического развития Владимир Сальников, руководитель направления реального сектора ЦМАКП Дмитрий Галимов, эксперт ЦМАКП Производство строительных материалов Масштабы и структура отрасли Производство стройматериалов – один из основных видов деятельности обрабатывающих производств 10% добавленной стоимости обрабатывающих производств (5% от промышленности в целом) 5.3% налоговых платежей обрабатывающих производств (наибольшая доля – по НДС – 11.3%) Производство цемента – один базовых видов производств стройматериалов производство цемента и бетона – около трети добавленной стоимости отрасли Структура обрабатывающих производств (добавленная стоимость, %, 2005)* 9% 2% 17% 2% 0.3% 11% 2.0% 5% 11% 6% 7% 2% 17% 9% Производство пищевых продуктов Производство изделий из кожи и обуви Целлюлозно-бумажное производство Химическое производство Продукция строительного назначения Производство машин и оборудования Производство транспортных средств Источник: Росстат, ЦМАКП Структура производства стройматериалов (добавленная стоимость, %, 2005)* Текстильное и швейное производство Обработка древесины Производство нефтепродуктов и кокса Резиновые и пластмассовые изделия Металлургическое производство Производство электрооборудования Прочие производства Производство деревянных строительных конструкций 3% Производство Производство листового химической стекла продукции 3% строительного назначения 7% Добыча гравия, песка и глины 5% Разработка каменных карьеров 3% Производство строительных металлических конструкций и изделий 25% Прочая неметаллическа я минеральная продукция 10% Производство керамических плиток и плит 5% Производство кирпича, черепицы и проч. 6% Производство цемента, извести и гипса 9% Производство изделий из бетона, гипса и цемента 23% Резка, обработка и отделка камня 1% * оценка производства добавленной стоимости в 2005 г. в ценах 2002 г. Производство строительных материалов Структура рынка производство стройматериалов – малоторгуемый сектор, объемы экспорта и импорта в большинстве производств незначительны (1-4%) наибольшие объемы импорта – отделочные материалы (около 20%) Доля экспорта и импорта по отдельным группам стройматериалов в 2004 г. 25 20 Структура потребления цемента на внутреннем рынке, % производство железобетонных конструкций 52% Доля экспорта в выпуске Доля импорта на рынке 15 10 5 строительномонтажные работы 25% Источник: Росстат, ассоциация «Союзцемент», ЦМАКП Стекольная и фарфорофаянсовая промышленность Производство отделочных материалов Производство вспомогательных стройматериалов Производство основных стройматериалов Добыча сырья для производства стройматериалов 0 население 5% производство асбестоцементн ых изделий 18% Производство строительных материалов Тенденции: динамика производства Тенденция последних лет – рост производства, стимулируемый увеличением объема строительных работ Импортозамещение – дополнительный фактор роста производства в производстве отделочных и вспомогательных материалов 210 500 Динамика выпуска по основным группам производства строительных материалов (1999 = 100) 190 400 170 300 150 Удельный расход базовых стройматериалов в строительстве постепенно снижается – за счет снижения их расхода в промышленном строительстве Источник: Росстат, ЦМАКП 200 130 100 110 90 0 1999 2000 2001 Строительство Добыча сырья для производства стройматериалов Производство вспомогательных стройматериалов Стекло листовое Металлоконструкции (правая шкала) 2002 2003 2004 2005 Ввод в действие жилых домов Производство основных стройматериалов Производство отделочных материалов Деревянные изделия строительного назначения Производство строительных материалов Факторы относительной динамики производства различных видов стройматериалов 220 Динамика удельного объема производства основных видов стройматериалов на метр вводимого жилья (1999=100) Динамика выпуска основных видов стройматериалов 200 импортозамещение 180 изменения в технологиях строительства 160 увеличение отделочных работ 140 120 замещение импортом 100 80 60 1999 2000 2001 Гипс (алебастр) Кирпич строительный Черепица Материалы мягкие кровельные и изоляционные Источник: Росстат, ЦМАКП 2002 2003 2004 Железобетонные конструкции Цемент Деревянные изделия стройназначения Плитки керамические 2005 Производство строительных материалов Тенденции: финансовое положение Финансовое положение – в целом, умеренно-позитивное рентабельность производства – лишь ненамного ниже уровня мировых лидеров идет нормализация финансового положения по другим показателям (ликвидности, автономии и др.) Текущая ликвидность в производстве строительных материалов Уровень рентабельности в производстве строительных материалов 25 20 10 21.2 21.2 13 13 14 20.0 200 17.9 19 18.0 17 15 220 21.4 21.0 14.1 12 10 16 15 13.6 14 13 11 10 13 11 12 15 14 рекомендуемое значение 181.9 179 180 162.2 12 13 149.3 160 153.5 160 140 124 125 5 120 109107 123 118 113110 123 125 111 118 122 117113 131 136 127 100 0 2001 2002 2003 2004 2005 Добыча сырья для производства стройматериалов оценка Производство основных стройматериалов Производство вспомогательных стройматериалов Производство отделочных материалов В среднем по промышленности Lafarge (справочно) Источник: Росстат, отчетность компаний, ЦМАКП 2001 2002 2003 2004 Добыча сырья для производства стройматериалов Производство основных стройматериалов Производство вспомогательных стройматериалов Производство отделочных материалов В среднем по промышленности 2005 оценка Производство строительных материалов Корпоративная структура в целом, уровень концентрации на рынке высок Доля основных производителей в общероссийском производстве цемента, % 0 10 20 30 40 Евроцемент однако, высокая концентрация характерна и для рынков других стран Сибирский цемент Новоросцемент Альфа-Цемент/Holcim Lafarge Мордовцемент Росгражданреконструкция Крупнейшие мировые производители цемента в 2004 г., млн т 140 120 Dyckerhoff PATM Парк-Групп/Baring Vostok HeidelbergCement 2004 СУ-155 2005 100 80 60 40 лидер рынка – «Евроцемент» – 20 сопоставимым по объемам * согласно стратегии Базэла Источник: Росстат, Эксперт, ЦМАКП Базэл* Votorantim Cimentos Евроцемент груп Taiheiyo Anhui Conch Cement Buzzi Unicem+Dyckerhoff Italcementi Group Cemex Heidelberg Cement Holcim Lafarge 0 производства с мировыми лидерами «второго эшелона» Производство строительных материалов Производство цемента в России и других странах Место России среди мировых производителей цемента, млн. тонн у России – средний по мировым меркам уровень производства и выпуска цемента 0 200 400 600 800 1000 Китай Индия США Япония Южная Корея Россия Испания Бразилия однако, в связи с низкой обеспеченностью жильем и планами по резкому наращиванию его вводов, обеспеченность невысока Италия Таиланд Производство цемента в 2004 г Мексика Мощность по выпуску клинкера Место России среди мировых производителей цемента (тонн на душу населения) 0.0 0.2 0.4 0.6 0.8 1.0 1.2 1.4 Южная Корея Испания Италия Китай Таиланд Япония Мексика Россия США Бразилия Индия Источник: Эксперт Производство цемента в 2004 г Мощность по выпуску клинкера 1.6 Производство строительных материалов Эффективность производства Способы производства цемента в отдельных странах, % 100% 90% 80% устаревшие технологии (в т.ч. распространенность «мокрого способа») обуславливают 70% 60% низкую эффективность производства 50% 40% 30% 20% 10% 0% перекошенность структуры топливных затрат: потребление газа крайне избыточно Россия 2004 вторичные ресурсы (отходы) не используются Мокрый Производительность труда, тыс.т / чел 4.5 США 2004 Смешаный Европа 1997 Сухой Удельный расход отдельных видов топлива при производстве клинкера, кг у.т. / т 250 4.0 200 3.5 3.0 150 2.5 100 2.0 1.5 50 1.0 0 0.5 Россия 2005 0.0 США Lafarge Россия (крупнейший мировой производитель) Газ Уголь США 2004 Нефтяной кокс Канада 2001 Отходы* Прочие * автомобильные шины, резина, растворители и автомобильное масло, отходы деревообработки, макулатура, пластик и др. Источник: Росстат, Mineral Industry Surveys (USGS), CEMBUREAU, ЦМАКП Производство строительных материалов Структура затрат диспропорции структуры затрат российских компаний: высокий удельный вес расходов на топливо и энергию следствия: экономия на обновлении производственного аппарата (крайне низкие амортизационные расходы) экономия на оплате труда Структура затрат на производство цемента в 2004 г, % 100% 2 12 18 80% 32 60% 31 27 40% 20% 49 29 0% Россия Топливо и энергия Оплата труда и соцстрах Источник: Росстат, Mineral Industry Surveys (USGS), ЦМАКП Lafarge Сырье и материалы Амортизация Производство строительных материалов Ценовая ситуация – международные сопоставления достигнутый в 2005 г. уровень цен – «средний» по сравнению с другими странами : ниже, чем в большинстве развитых и среднеразвитых стран выше, чем в большинстве развивающихся и ряде развитых стран сохраняется высокий (двукратный) разрыв между ценами производителей и потребителей Средние цены приобретения на цемент по странам мира, $/т Цены на цемент в 2005 г., долл. за тонну 140 300 120 250 100 200 80 150 60 100 40 50 20 Бельгия Австралия Великобритания Бразилия ОАЭ Франция Болгария Румыния Ирландия Хорватия Италия Финляндия ЮАР Словакия Швеция Испания Чехия Россия Сауд.Аравия Польша Израиль Оман Кипр Индия Япония Вьетнам Греция Малайзия Сингапур Аргентина Китай 0 Источник: Росстат, Gardiner & Theobald LLP, ЦМАКП 0 Россия Цены производителей США Потребительские цены Производство строительных материалов Ценовая ситуация – внутрироссийская ситуация (1) высокий (двукратный) разрыв между ценами производителей и потребителей характерен для большинства стройматериалов это – свидетельство несовершенства рынков (монопольные эффекты) Цены на строительный кирпич, руб. за тыс. шт. Цены на оконное стекло, руб. за м 2 5000 250 4500 4000 200 3500 3000 150 2500 2000 100 1500 1000 50 500 0 2002 2003 Цены производителей 2004 0 2005 Потребительские цены 2002 Цены на линолеум, руб. за м 2 Цены производителей 200 180 160 140 120 100 80 60 40 20 0 2002 2003 Цены производителей Источник: Росстат, ЦМАКП 2004 2003 2005 Потребительские цены 2004 2005 Потребительские цены Производство строительных материалов Ценовая ситуация – внутрироссийская ситуация (2) в 2005 г. рост цен на цемент ускорился однако, в целом цены на цемент и другие стройматериалы относительно цен на жилье на первичном рынке остается стабильной или даже снижается - за счет быстрого удорожания жилья Отношение цены на отдельные стройматериалы к цене на жилье на первичном рынке* Динамика цен на цемент, руб/т 3500 30 6 25 5 20 4 15 3 10 2 500 5 1 0 0 0 3000 2500 Цены производителей цемент линолеум Потребительские цены * 2005 2004 2003 2002 2001 1998 11/05 09/05 07/05 05/05 03/05 01/05 11/04 09/04 07/04 05/04 03/04 01/04 11/03 09/03 07/03 05/03 03/03 01/03 1000 2000 1500 1999 2000 кирпич стекло оконное листовое Отношение потребительских цен на стройматериалы в соответствующих единицах к стоимости строительства (тыс. руб. за 1 м2). Для цемента, кирпича, линолеума и стекла данный показатель соответственно тыс.руб. за тонну, за тыс.шт. и за м2 Источник: Росстат, ЦМАКП Производство строительных материалов Производственный потенциал в настоящее время потенциал роста производства на основе имеющихся мощностей ограничен – в среднем по России – в 1,2-1,4 раза Коэффициент использования мощностей по отдельным видам стройматериалов (2005) 100% 90% предельный уровень 80% 70% 60% 50% 40% 30% 20% 10% Дальневосточный Цемент Сибирский Уральский Кирпич Приволжский Южный изделия Ж/б конструкции и материалы Вспомогательные Стеновые материалы Металлические стройконструкции Кирпич Цемент материалы Отделочные Нерудные стройматериалы однако, по базовым стройматериалам резервы для роста производства без дополнительных инвестиций в Европейской части России ЖБК Источник: Росстат, ЦМАКП Стеновые Коэффициент использования мощностей (2005) Доля в объеме производства основных стройматериалов СевероЗападный Центральный 100 предельный уровень 90 80 70 60 50 40 30 20 10 0 бетонные блоки Уровень загрузки производственных мощностей по основным стройматериалам в округах России в 2005 г., % Стекло листовое 0% практически отсутствуют (с учетом привязанности потребления к месту производства) Производство строительных материалов Производственный потенциал – региональные особенности (1) свободные мощности практически отсутствуют в значительной части регионов европейской части, ограничены – ряде регионов Поволжья, Урала и Западной Сибири Коэффициент использования мощностей по производству базовых стройматериалов (2005) 1 - г. Москва 2 - г. Санкт-Петербург 3 - Усть-Ордынский Бурятский автономный округ 4 - Агинский Бурятский автономный округ 5 - Еврейская автономная область 6 - Коми-Пермяцкий автономный округ 7 - Республика Адыгея Источник: Росстат, ЦМАКП 8 - Республика Ингушетия 9 - Республика Северная Осетия - Алания 10 - Кабардино-Балкарская Республика 11 - Карачаево-Черкесская Республика 12 - Чувашская Республика 13 - Республика Марий Эл менее 40 40 - 50 50 - 60 60 - 70 70 - 80 более 80 Производство строительных материалов Производственный потенциал – региональные особенности (2) Коэффициент использования мощностей по производству цемента (2005) 1 - г. Москва 2 - г. Санкт-Петербург 3 - Усть-Ордынский Бурятский автономный округ 4 - Агинский Бурятский автономный округ 5 - Еврейская автономная область 6 - Коми-Пермяцкий автономный округ 7 - Республика Адыгея Источник: Росстат, ЦМАКП 8 - Республика Ингушетия 9 - Республика Северная Осетия - Алания 10 - Кабардино-Балкарская Республика 11 - Карачаево-Черкесская Республика 12 - Чувашская Республика 13 - Республика Марий Эл нет мощностей менее 40 40 - 60 60 - 80 более 80 Производство строительных материалов Инвестиционная активность однако, инвестиции идут в основном на поддержание и техническое перевооружение переломить общую тенденцию к сокращению объема мощностей пока не удалось Рост мощностей наблюдается только в производстве металлоконструкций и стекла Динамика среднегодовых мощностей по группам строительных производств (1999 = 100) Инвестиции в основной капитал в производство строительных материалов, млн. долл. 900 800 742 700 600 536 500 384 400 334 326 268 300 167 200 100 40 262 200 178 146 27 61 32 51 73 111 2005 2004 2003 2002 2001 2000 1999 1998 1997 0 150 130 всего 110 иностранные для сравнения: 90 70 50 30 1999 2000 2001 2002 2003 2004 2005 Добыча сырья для производства стройматериалов Производство основных стройматериалов Производство вспомогательных стройматериалов Производство отделочных материалов Металлоконструкции Стекло листовое Деревянные изделия строительного назначения Источник: Росстат, ЦМАКП (оценка) в последние годы объем инвестиций быстро увеличивается Китай в 2004 г. ввел в строй 130 млн. т мощностей (+14%) по производству клинкера – вдвое больше, чем все имеющиеся российские мощности доля сухого способа производства возросла в Китае с 14% в 2002 г. до 27% в 2004 г. Производство строительных материалов Производственный потенциал (2) Большая часть производств работает на старых мощностях В то же время, доля новых мощностей существенна на отдельных, наиболее конкурентных рынках Доля продукции, выпущенной на обновленных мощностях, % 90 в 2005 на обновленных за 1995-2005 гг. в 1999 на новых, введенных за 1995-1999 гг. в 2005 на новых, введенных за 2000-2005 гг. 80 70 60 50 40 30 20 10 Источник: Росстат, ЦМАКП Асбест Материалы мягкие кровельные и изоляционные Цемент Пористые заполнители Листы асбестоцементные Конструкции и изделия сборные железобетонные, Строительный кирпич Трубы и муфты асбестоцементные Блоки дверные Материалы строительные нерудные Блоки оконные Лакокрасочные материалы Минеральная вата Плитки керамические Линолеум Деревянные дома заводского изготовления Мука известняковая и доломитовая Паркет 0 Производство строительных материалов Транспортировка цемента – основные тенденции Доля перевозок цемента зерновозами в летние месяцы, % от грузооборота ускоренное увеличение объема перевозок 60% усиление нагрузки на транспортную инфраструктуру 50% 40% ухудшение обеспеченности вагонным парком 30% постепенный рост транспортной составляющей в цене цемента 50% 20% 10% 18% 0% Европейская часть 560 550 420 540 400 530 520 380 17% 14% 12% 10% 1200 1000 800 600 400 510 Источник: Росстат, «Торговый дом Цемснаб», ОАО «Евроцемент», ЦМАКП Расстояние, км 500 400 300 0 200 удельный грузооборот, т-км на 1 кв.м вводов жилья среднее расстояние, км (правая шкала) уровень 2005 г. 200 100 2004 2003 2002 2001 500 2000 360 21% 23% 25% 28% 30% 19% Стоимость доставки ж/д транспортом Цена производителей 1000 440 1400 900 570 1600 800 580 460 700 590 600 480 Затраты на транспортировку цемента в зависимости от расстояния перевозок Цена 1 т, руб. Среднее расстояние перевозки по ж/д и удельный грузооборот цемента на 1 кв.м вводов жилья Урал Производство строительных материалов Перспективная потребность в инвестициях капиталоемкость инвестиционных проектов по производству цемента в России сопоставима со «среднемировым» уровнем к 2010-2012 гг. инвестиции должны быть увеличены в 5-6 раз – не менее чем до 500-600 млн. $ в год Удельные капитальные вложения в производство цемента на 1 тонну вводимой мощности, долл./т 800 150 700 130 600 133 125 500 400 Российские проекты Проекты в других странах Источник: Росстат, ЦМАКП, данные компаний 200 59 65 72 78 85 91 97 103 109 110 117 90 70 50 2020 2019 2018 2017 2016 2015 2014 2013 2012 2011 2010 30 2009 2008 2007 0 53 42 46 49 2006 100 2005 Blue Circle's, США ОАО «Себряковцемент», Волгоградская обл. “Сибирский цемент”, Красноярск Евроцемент групп, Рязанская область ЛСР, Ленинградская область РАТМ, Новосибирская область Suwannee American Cement, США J K Cement Ltd, Индия PPC, ЮАР Orascom Construction Industries, Iraq Gujarat Ambuja, Индия 300 Sino Hydro Corporation, Сирия Hubei Hongjiang Cement Corp, Китай Holcim, в среднем за 2001-2005 200 175 150 125 100 75 50 25 0 Оценка перспективной динамики вводов жилья и инвестиций в производство цемента Инвестиции, млн.долл., в ценах 2005 г Ввод в действие жилых домов, млн.м2 (правая шкала) Производство строительных материалов Компенсация возможного дефицита цемента (1) импорт цемента может стать фактором, компенсирующим дефицит собственных мощностей (в регионах, близких к портам): в США за последние 15 лет импорт цемента увеличился с 5% до 30% от уровня внутреннего производства цена цемента в порту доставки даже из самых удаленных стран конкурентоспособна по сравнению с внутренним рынком не только США, но и России Крупнейшие страны-импортеры цемента в США и цена импортного цемента в порту получателя (2004) Импорт цемента в США (% к выпуску) 5 35 цены производителей в России (IV кв. 2005) 4.5 30 60 4 25 70 3.5 50 3 40 2.5 20 15 2 30 1.5 20 1 10 10 0.5 0 Источник: Росстат, Mineral Industry Surveys (USGS), ЦМАКП Швеция Тайвань Мексика Ю.Корея Греция Колумбия объем, млн.т Китай Таиланд 2005 2004 2003 2002 2001 2000 1999 1998 1997 1996 1995 1994 1993 1992 0 0 Канада 5 цена, $/т (правая шкала) Производство строительных материалов Компенсация возможного дефицита цемента (2) переход к равномерной работе цементных заводов в течение года – значимый фактор снижения дефицита мощностей (такой режим работы заводов соблюдался в советский период) Дополнительные условия: Изменение сезонности производства цемента, тыс.т инвестиции в складские помещения для сырья и готовой продукции 8000 переход к герметичной упаковке для увеличения срока хранения цемента (не менее чем до полугода) 6000 7000 5000 4000 3000 2000 1000 потенциал дозагрузки мощностей 1981-1985 Источник: Росстат, ЦМАКП 2001-2005 сен май янв сен май янв сен май янв сен май янв сен май янв 0 Производство строительных материалов SWOT-анализ – производство цемента Сильные стороны Слабые стороны Устойчиво растущий спрос Ограниченный объем свободных мощностей в Высокая концентрация бизнеса КИМ в Европейской части – около 83-85% (2005), вследствие чего дальнейший рост компаний возможен лишь в рамках реализации масштабных инвестиционных проектов не менее чем на 7-8% в год ¾ рынка принадлежит крупным компаниям, имеющим потенциал для развития (около половины рынка – «Евроцемент», еще около четверти – мировые лидеры) Высокая конъюнктура строительного рынка, позволяющая достичь уровня цен, обеспечивающего рентабельность цементной отрасли на уровне мировых лидеров Отсутствие массовых товаров-субститутов Возможности европейской части России Нехватка вагонного парка (хоппер-цементовозов) Перевозки цемента зерновозами в пиковый сезон составляют от 15-20% в Европейской части РФ до 40-60% по Уральскому региону. Это ведет к дополнительным издержкам (мытье вагонов) и ускоренному износу зерновозов. Сезонность спроса со стороны строительства, обуславливающая недозагрузку мощностей (повышенные издержки) в зимние месяцы Угрозы Вероятное быстрое расширение спроса, Быстрый рост цен на газ – основной вид топлива Быстрое наращивание новых мощностей Усиление конкуренции со стороны импорта на 10-15% в год в течение 5-7 лет, опирающееся на увеличение объема вводов жилья и промышленного строительства благодаря небольшим срокам вводов новых мощностей (по техническим возможностям – 0.5-1.5 года) и умеренным объемам необходимых инвестиций: от 30-50 млн.$ при расширении действующих мощностей и строительстве малых заводов до 100-200 млн.$ при строительстве крупных новых заводов Возможность компенсации роста издержек за счет повышения цен вследствие высокой конъюнктуры строительного рынка и низкой доли затрат на цемент в себестоимости строительства Развитие логистики и дистрибуции, для решения двух задач: снижение сезонности производства и увеличение рентабельности за счет выхода на конечного потребителя (разрыв между ценами производителей и потребителей составляет около двух раз) плюс риски роста цен на электроэнергию (в зависимости от хода реформирования электроэнергетики), в то время как топливо и энергия – это около 50% затрат отрасли достигнутый к середине 2006 г. уровень отпускных цен заводов делает конкурентоспособным импорт цемента в близкие (400-600 км) к портам регионы Усиление регулирования внутреннего рынка как следствие высокой концентрации рынка, особенно вероятное в случае возникновения дефицита цемента при реализации программы «Доступное жилье» Производство строительных материалов Направления действий (1) Оптимизация размещения производства базовых стройматериалов по субъектам РФ Повышение роли внешней торговли в смягчении возможного дефицита цемента и замедлении роста цен на цемент Повышение роли внешней торговли в смягчении возможного дефицита цемента и замедлении роста цен на цемент Стимулирование равномерной по времени загрузки заводов по производству базовых стройматериалов Стимулирование использования заводами вторичных энергоресурсов и промышленных отходов Ускорение начала разработки недр недропользователями после получения права на добычу сырья Источник: ЦМАКП Производство строительных материалов Направления действий (2) Решение проблемы дефицита специализированной железнодорожной техники для перевозки цемента Ужесточение контроля за оборотом контрафактных строительных материалов Стимулирование строительства новых заводов за счет развития поддерживающей инфраструктуры Сокращение длительности и обеспечение прозрачности процедур по согласованию и получению исходно-разрешительной документации для строительства новых объектов Снижение капиталоемкости инвестиционных проектов за счет удешевления импорта оборудования Содействие компаниям по подготовке квалифицированных кадров Источник: ЦМАКП