Обратная ипотека

реклама

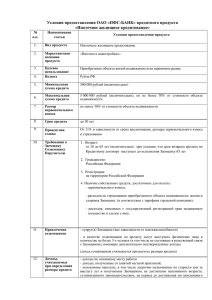

ОАО «Агентство по реструктуризации ипотечных жилищных кредитов» (ОАО «АРИЖК») Обратная ипотека: зарубежный опыт и перспективы внедрения в России Санкт-Петербург , 2011 г. Монетизация актива: предпосылки к разработке программы 57,6% 63,5% граждан в возрасте свыше 45 лет имеют в собственности жилье единолично или совместно с супругом(-ой)* граждан в возрасте свыше 45 лет не имеют сбережений* Поскольку зачастую имеющееся жилье – единственное для проживания, способ монетизации этого актива должен обеспечивать право гражданина на проживание в нем Кредит под залог имеющегося жилья Доступность Купля-продажа жилья с пожизненной рентой Обратная ипотека Барьеры стандартов андеррайтинга (возраст заемщика; уровень доходов) Неразвитость рынка ренты; «черные» риэлторы Целевая Программа для граждан пенсионного возраста Обслуживание Недостаточность текущих доходов для внесения платежей по кредиту Отсутствует Платежи по займу отсутствуют («шаровое погашение») Право собственности Право собственности - у заемщика Право собственности передается кредитору; гражданин – пожизненный арендатор Право собственности остается у заемщика Наследование Наследование всех неисполненных обязательств – обязанность погасить кредит за родственника Потеря права на наследование • Возможность погашения кредита и реализация права на наследство • Получение средств, оставшихся после реализации предмета залога и погашения обязательств по кредиту Обратная ипотека – эффективный способ монетизации актива для граждан пенсионного возраста, позволяющий существенно увеличить текущие доходы * По данным исследования АНО «НИСП», 2010г. Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 2 Монетизация актива: удовлетворение имеющихся потребностей Поддержка здоровья Проведение лечения, операций (преимущественно на территории России) Регулярный патронаж • Использование услуг частных патронажных служб Обустройство жилья Обустройство/ремонт закладываемого жилья Обустройство/ремонт дачи Ре-ипотека Прекращение выплат по непогашенному ипотечному кредиту Монетизация выплаченной стоимости жилья Путешествия Посещение домов отдыха/ санаториев Помощь родственникам Оплата обучения младших членов семьи Оплата лечения членов семьи Сохранение ранее присущего образа жизни Достижение пред пенсионного уровня доходов Сохранение потребительской активности Статистический портрет потенциального заемщика Возраст дожития: •Мужчины - 62,8 лет (городское население 63,5 лет) •Женщины – 74,7 лет (городское население 75,1 лет) Доля пенсионеров, проживающих в городе: 73% Средний размер пенсий по старости: 6.624,8 руб. Величина средней зарплаты: 18. 638 руб. Отношение размера пенсии к зарплате: 35% Обратная ипотека – способ привлечения пенсионеров в экономический оборот Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 3 Актуальность новой кредитной Программы Общий ожидаемый эффект Вовлечение пенсионеров в экономический оборот: повышение качества жизни граждан пенсионного возраста Увеличение спроса на потребительских рынках за счет роста текущих доходов граждан Повышение «прозрачности» рынка недвижимости : исчезновение «черных» форм ренты Повышение уровня доходов у наименее обеспеченной категории граждан – пенсионеров Увеличение продолжительности жизни за счет повышения качества оказываемых медицинских услуг Создание альтернативы социальной патронажной службы для престарелых: появление финансовых возможностей для оплаты услуг по уходу на дому Повышение социальной ответственности младших членов семей перед престарелыми родственниками Решение социальных проблем Развитие ипотечного рынка Расширение линейки представленных на рынке продуктов за счет новой инновационной Программы Вовлечение в ипотечное кредитование многочисленной ранее не охваченной категории граждан – пенсионеров Качественное улучшение рынка недвижимости и ЖКХ Обновление и сохранение жилищного фонда за счет регулярного ремонта и диагностики обремененной недвижимости Включение в оборот купли-продажи вторичной недвижимости новых объектов Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 4 Что такое Обратная ипотека Обратная ипотека (reverse mortgage loans) особый необслуживаемый заем под залог имеющегося жилья, позволяющий гражданам пенсионного возраста получить часть стоимости актива в виде денежных средств с обязательным сохранением права на проживание в объекте недвижимости до момента погашения кредита за счет выручки от реализации недвижимости или иным способом Принципы Обратной ипотеки №1 Заемщик не обязан (но имеет право) выплачивать кредит до дня своей смерти или добровольного переезда №2 Заемщик получает оговоренные выплаты независимо от своего возраста и текущих цен на недвижимость («обратные» платежи) №3 Заемщик является владельцем жилья до дня своей смерти или добровольной продажи жилья №4 Заемщик вправе в любое время продать собственность за сумму ипотечного долга или за оценочную стоимость (в зависимости от того какая сумма меньше) Преимущества Обратной ипотеки для граждан денежные средства на любые цели в виде фиксированного аннуитета, произвольной кредитной линии, в смешанной форме (в зависимости от выбранного продукта); отсутствие платежной нагрузки (ежемесячных платежей по кредиту); сохранение объекта недвижимости для проживания до момента погашения займа; отсутствие ценового риска для заемщика: выплаты не зависят от текущих цен на недвижимость; имеющееся жилье в собственности заемщика на протяжении всего срока займа; возможность досрочного погашения займа и сохранения недвижимости заемщиком / наследниками. Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 5 Экономика Обратной ипотеки 1 Актуарные расчеты срока дожития Определение лимита выдачи 2 сумма размер займа А > размер займа B сумма убытки кредитораA убытки кредитора стоимость имущества убытки кредитораB стоимость имущества непогашенная суммаA непогашенная сумма время Т1 Т0 3 сумма Т2 непогашенная суммаB Т3 Определение процентной ставки 4 % ставка А > % ставка B непогашенная сумма по % ставке A убытки кредитораA Т1A Т0 непогашенная сумма по % ставке B время Т1B Т2A Т2B Т3 Возраст входа в программу вероятность: 95% сумма непогашенные суммы убытки кредитораB стоимость имущества стоимость имущества возраст входа 95 лет 85 лет 75 лет время Т0 Т1A Т1B Т2A Т2B Т3 Справочно: Т0 – срок выдачи; Т1 – срок кредитования; Т2 – точка безубыточности; Т3 – срок реализации имущества 65 лет время Т0 Т2 (95 лет) Т2 (85 лет) Т2 (75 лет) Т2 (65 лет) Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 6 Зарубежный опыт реализации Обратных ипотечных программ Кредитные инструменты высвобождения денежных средств из недвижимости для заемщиков в США: 1 2 3 Частно-государственная обратная ипотека (HECM) Частная обратная ипотека Муниципальная обратная ипотека 1. Займы выдаются рыночными кредиторами. 2. Федеральная жилищная администрация (FHA) - является частью Департамента жилищного и городского строительства (HUD) обеспечивает страхование займов. 3. В случае К/З =98% FHA выкупает кредит у рыночного кредитора. 4. Ипотечная ассоциация Ginnie Mae контролирует выполнение требования о сохранении за заемщиком права проживания в жилье до конца жизни (до смерти последнего из заемщиков). Справочно: Создана на основе закона о жилищном строительстве и развитии общин в 1987г. Законодательная база: Раздел 255 Национального закона о жилье. Нормативная база: Раздел 24 Свода федеральных постановлений (часть 206). 1. Без государственного страхования кредиторы по Обратной ипотеке в США предлагают меньшие суммы кредита, чтобы уменьшить риски. Основной риск – необходимость решения вопроса места жительства заемщика в случае , если срок кредита меньше продолжительности жизни конкретного заемщика. 2. Частным программам трудно конкурировать с HECM, сопровождаемой государственным страхованием, за исключением крупных кредитов под залог жилья, сумма оценки которого превышает установленные лимиты FHA. 3. Программы индивидуальны, риски просчитываются по каждому отдельному кредиту. 1.Отдельная социальная поддержка неимущих граждан посредством выплаты пособий. 2. По окончании исполнения обязательств, жилье переходит в муниципальную собственность Наиболее эффективным и самым распространенным способом высвобождения денежных средств из недвижимости для граждан пенсионного возраста в США является частно-государственная обратная ипотека (HECM). Доля на рынке Обратной ипотеки – 95% Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 7 Программа HECM: базовые условия и портрет заемщика Требования к заемщику Требования к объекту недвижимости минимальный возраст – 62 года (с момента выхода на пенсию); постоянное проживание в данном жилье (основное жилье); отсутствие долгов федерального уровня; прохождение консультации по программе; • недвижимость принадлежит заемщику на праве собственности; • год постройки: не старше 1976 г. (ликвидность в течение 10 лет); • наличие требуемого ремонта на момент выдачи; • ограничение по максимальной стоимости (лимит устанавливается ежегодно, зависит от штата США) Размер займа • зависит от стоимости предмета залога, возраста заемщика; • определяется с помощью поправочных коэффициентов: ожидаемый рост цен на жилье в конкретном штате США; • максимальный коэффициент кредит/залог = 78%. Форма выдачи займа единовременная сумма; ежемесячные транши; кредитная линия; комбинированный вариант. Досрочное истребование жилье перестало быть основным местом проживания; заемщик не живет в жилье более 12 мес. по причине болезни; заемщик не платит страховку и налоги; заемщик отказывается сделать ремонт Прочие расходы комиссия за выдачу зависит от стоимости недвижимости; оплата консультации по Обратной ипотеке и юридических услуг на этапе заключения сделки; комиссия за обслуживание (зависит от кредитора); ежегодная страховая премия по гос. гарантии (2% единовременно +1,25% ежегодно от непогашенной суммы); имущественное страхование недвижимости Портрет заемщика Целевое использование: погашение имеющейся ипотеки; ремонт; оплата налога на недвижимость. Социальнодемографические характеристики заемщиков: средний возраст: 72,9 года; семейное положение: - 21,8% одинокие мужчины, - 42,5% одинокие женщины, - 35,6% семейные пары. Параметры кредита: процентная ставка: 5,7% (капитализация ежегодная); средняя стоимость недвижимости $279 000; средний размер кредита: $175 000. Объемы выдачи: количество займов накопленным итогом с 1990 года: 651 000. Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 8 Алгоритм определения базовых параметров займа HECM Для определения базовых параметров займа используется следующий алгоритм: 1 Определение оценочной стоимости недвижимости (максимального обязательства). 2 Определение ставки исходя из рыночной стоимости привлекаемых ресурсов. 3 Определение лимита выдачи исходя из ожидаемой ставки и возраста заемщика. 4 Декомпозиция лимита выдачи на график предполагаемых платежей: 4А Единовременная сумма В размере первоначального размера займа за вычетом издержек на оформление сделки и комиссий 4B Ежемесячные транши Размер определяется исходя из расчетного срока займа 4C Кредитная линия Лимит кредитной линии ежегодно пересматривается: остаток долга увеличивается на размер начисленных процентов. Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 9 Модель ГосГарантий в рамках HECM Определить размер покрытия: • 2% макс. требование единовременно; • 1,25% ежегодно от непогашенной суммы сумма Установить допущения: • рост цен на жилье; К/З = 98% • риск оставления / риск дожития; • предполагаемая ставка стоимость имущества непогашенная сумма Выполнение равенства: ожидаемые поступления = ожидаемые убытки время Т1 Т0 ТHECM Т2 Т3 Основные положения 1 Кредит может быть переуступлен HUD, если К/З ≥ 98%. 2 Недвижимость не должна иметь обременения. 3 В случае невозможности / нежелания кредитора осуществить выплату (н/р., по причине сворачивания бизнеса) HUD осуществляет выплату заемщику. 4 ГосГарантии используется для снятие риска с кредиторов, когда оценочная стоимость недвижимости меньше остатка непогашенной ссуды в случае дефолта заемщика или короткого срока выплаты. 5 Плата за гарантию оплачивается заемщиком в соответствие с тарифным планом. 6 Кредитор извещает HUD в случае: - смерти заемщика: не позднее 60 дней с даты смерти; - наступления иных событий: не позднее 30 дней. Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 10 Прекращение выплат по HECM 1 Без возникновения требований Комментарии Наиболее часто встречающийся на практике случай (вероятность 95%) $ Стоимость имущества Макс. сумма требования непогашенная сумма время Т1 Т3 2 ТHECM Т2 Условие передачи в HUD Комментарии Покрытие за счет ежегодных взносов $ Стоимость имущества Макс. сумма требования непогашенная сумма Сумма, HUD оплачивает требование Время передачи Передача в HUD если непогашенная сумма достигает максимальной суммы требования. HUD/FHA оплачивает требование в сумме полной непогашенной суммы и взыскивает будущую непогашенную сумму или чистые поступления от реализации имущества (если она меньше) взыскиваемая HUD время Т1 Т3 ТHECM Т2 Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 11 Модель для реализации проекта Обратной ипотеки в России Срок, лет Размер платежа 2 018 4 036 8 072 12 108 16 144 Срок, лет Лимит выдачи 38% 48% 58% 68% 78% Процентная ставка 5,5% 29,3 19,9 12,6 9,3 7,8 7,0% 25,8 18,1 11,7 8,8 7,0 8,5% 23,2 16,6 10,9 8,3 6,7 10,0% 21,1 15,3 10,3 7,9 6,4 11,5% 19,4 14,3 9,8 7,6 6,2 Процентная ставка 5,5% 18,4 14,1 10,6 7,6 5,0 7,0% 14,6 11,1 8,3 6,0 4,0 8,5% 12,1 9,2 6,9 5,0 3,3 10,0% 10,4 7,9 5,9 4,3 2,8 11,5% 9,1 6,9 5,2 3,7 2,5 Стоимость недвижимости 1 800 000,00 Лимит выдачи Лимит задолженности Возраст дожития (лет) Мужчины Женщины Итоговый 78% 98% Вероятность 61,00 72,00 69,00 0,3 0,7 В 80% случаев в состав заемщиков (по статистике США) входят женщины, следовательно, возраст дожития для большинства займов составит 72 года АРИЖК – гарант права заемщика на пожизненное проживание в недвижимости АРИЖК дает поручительство за обязательство выкупа кредита и сохранения проживания заемщика в жилье при достижении К/З более 98% • Поручительство (гарантия) платное Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 12 Выпуск ипотечных ценных бумаг 1 2 Развитие Обратной ипотеки перспективно с точки зрения выпуска ипотечных ценных бумаг. Выбытие недвижимости из пула при краткосрочном падении цены на рынке недвижимости цена на рынке недвижимости в краткосрочном периоде $ Выпуск ценных бумаг может осуществляться по схеме z-bond: незначительное выбытие ниже графика (с гарантией выкупа при достижении К/З=98% риски инвестора по пулу минимальны) Z bond - облигация, по которой процент начисляется на процент, однако не выплачивается инвестору сразу, а накапливается (уплата в конце срока). 3 Обеспечение гарантии выкупа кредита со стороны государства– минимизация риска инвестора. 4 Пул закладных с госгарантией наименее подвержен риску падения цены. Дополнительно, имеется возможность отложить сделку по реализации недвижимости. выбытие недвижимости из пула время 5 В отличие от единичного кредита, денежные потоки по пулу быстро становятся положительными (в отношении ожидаемого уровня возможны вариации). Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 13 Перспективы внедрения Обратной ипотеки Преимущества внедрения Программы для банков: 1 Оптимальное соотношение доходность/риск (приемлемая доходность/минимальный риск) 2 Расширение продуктовой линейки 3 Минимальные издержки – затраты по реализации залога погашаются за счет имущества 4 Долгосрочный кредит - отсутствие необходимости постоянного реинвестирования средств 5 Повышение качества кредитного портфеля– качественное обеспечение за счет двойного обеспечения: либо реализация недвижимости либо гарантия выкупа 6 Возможности минимизации иных рисков: Процентный риск в долгосрочном периоде Возможное решение – плавающая ставка по кредиту 6B Некачественное содержание заложенной недвижимости Возможное решение – включение в договор нормы по качественному содержанию предмета залога Изменение цен на недвижимость Возможное решение – использование методики долгосрочного прогнозирования цен на недвижимость при расчете размера кредита Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 14 Контактная информация ОАО «Агентство по реструктуризации ипотечных жилищных кредитов» раб. тел. (495) 967-967-7 e-mail: re-mortgage@arhml.ru bank@arhml.ru Обратная ипотека: зарубежный опыт и перспективы внедрения в России | 15