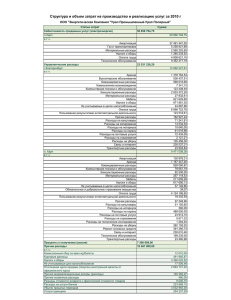

характеристика налогообложения аптечных предприятий

реклама

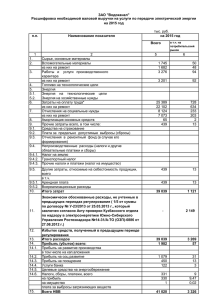

ХАРАКТЕРИСТИКА НАЛОГООБЛОЖЕНИЯ АПТЕЧНЫХ ПРЕДПРИЯТИЙ. НАЛОГОВАЯ ОТЧЕТНОСТЬ. Налоговая система - это совокупность правовых норм, регулирующих размеры, формы, методы и сроки взимания налогов и платежей, носящие налоговый характер и необходимые государству для выполнения его функций. Практика показывает, что следствием увеличения ставок и массы взыскиваемых государством налогов, является увеличение инфляции. Увеличение массы налогов либо напрямую приводит к росту цен, либо через сокращение спроса, в результате роста цен, ведет к ухудшению финансового положения хозяйственных субъектов, что чреватое последующим усилением кризиса и спадом производства в общеэкономическом масштабе. Принципы построения системы налогообложения в Украине, перечень налогов и сборов (обязательных платежей) в бюджеты и государственные целевые фонды, а также права, обязанности и ответственность плательщиков определяет Закон Украины „О системе налогообложения" №77/97 - ВР от 18.02.97 г. с учетом изменений и дополнений ( дачее Закон). Указанный закон определяет следующие принципы построения и назначения системы налогообложения: 1. Принципами построения системы налогообложения являются: - стимулирование научно-технического прогресса, - обязательность, равнозначность и пропорциональность, - равенство, • стабильность, - экономическая обоснованность, - равномерность уплаты, - компетенция, - единый подход, - доступность. В системе налогообложении, согласно с законодательством, определяются такие понятия: • налоговая льгота - полное или частичное освобождение физических и юридических лиц от уплаты налогов в соответствии с действующим законодательством; • сроки уплаты налога - даты уплаты налогов по каждому виду, обязательные для выполнения; • способ взыскания налога. По способу взыскания налога различают такие способы осуществления налогообложения: • до получения дохода владельцем, например, из заработной платы; • после получения дохода владельцем (взыскание происходит по декларации в случае, когда плательщик работает на нескольких предприятиях); • по кадастру, то есть налогообложение осуществляется согласно с реестром, который включает перечень типичных объектов налогообложения, классифицируемых по внешним факторам с определением средней доходности объекта. В системе налогообложения важное место занимают льготы, используемые для поощрения деятельности в нужном для государства и общества направлении и развитии малого и среднего бизнеса. Налоговые льготы направляются на решение следующих заданий: - ускорение научно-технического прогресса; - обновление производственного потенциала; - увеличение производства товаров народного потребления; увеличение экспорта продукции перерабатывающих отраслей промышленности; - уменьшение социального напряжения в обществе. Плательщиками налогов и сборов (обязательных платежей) являються юридические и физические лица, на которых, в соответствии с законодательными актами, возложено обязательство платить налоги и сборы (обязательные платежи). Объектами налогообложения являются •доходы (прибыль), •добавленная стоимость продукции (работ, услуг), •стоимость продукции (работ, услуг), в том числе таможенная или ее натуральные показатели, •специальное использование природных ресурсов, •имущество юридических и физических лиц и другие объекты, определенные законами Украины о налогообложении. Во время проверки, проводимой налоговыми органами, руководители и соответствующие должностные лица юридических лиц и физические лица обязаны давать объяснение по вопросам налогообложения в случаях, предусмотренных законами Украины, выполнять требования государственных налоговых органов об устранении выявленных нарушений законов Украины о налогообложении, а также подписывать акты по проведенным проверкам. ХАРАКТЕРИСТИКА НАЛОГОВ КАК СОЦИАЛЬНО-ЭКОНОМИЧЕСКОЙ КАТЕГОРИИ Налоги являются формой финансовых отношений между государством и членами общества с целью создания общегосударственного централизованного фонда денежных ресурсов, необходимых для выполнения государством его функций. Налоги - это обязательные взносы в бюджет соотвегствующего уровня (центральные и местные органы власти), которые осуществляют плательщики в соответствии с законами Украины о налогообложении. Доходная часть государственного бюджета на 80-90% формируется за счет налоговых платежей. Налоги выполняют в обществе такие функции: 1. Фискальная - сбор денежных средств с населения, предприятий и организаций (физических и юридических лиц); 2. Регулирующая - регуляция денежных доходов, процесса накопления, перераспределения значительной части национального дохода, 3. Стимулирующая функция налогов заключается во влиянии на инвестиционный процесс (в случае снижения ставок налогообложения), в ускорении темпов экономического роста, КЛАССИФИКАЦИЯ НАЛОГОВ И СБОРОВ (ОБЯЗАТЕЛЬНЫХ ПЛАТЕЖЕЙ) По характеру уплаты в бюджет их можно разделить на пряме и непрямые налоги. Прямые налоги и сборы (обязательные платежи) - налог на доходы граждан (подоходный налог), обязательные сборы в системе социального страхования, налог на прибыль предприятия, промышленные налоги, коммунальный налог, плата за землю и другие. Непрямые налоги и сборы (обязательные платежи) - платятся потребителями. В современных условиях непрямые налоги - налоги на закупки, на продажу, налог на добавленную стоимость, акцизы, таможенные и другие. В зависимости от того, в какие бюджеты (иерархический признак) взыскиваются налоги и сборы (обязательные платежи) различаются общегосударственные и местные налоги и сборы (обязательные платежи). Общегосударственные налоги и сборы (обязательные платежи) устанавливаются Верховной Радой Украины, а порядок их зачисления в Государственный бюджет Украины, местных бюджетов, государственных целевых фондов определяется законами Украины. При проведении экономических реформ все развитые страны проводят снижение налоговых ставок, что всегда приводит к расширению производства, роста прибыли и увеличения налоговых поступлений в бюджет. В Украине с 1.01.2004 г. введена ставка налога на прибыль в размере 25%, вместо 30%. Кроме того, введена с 1.01.2004 г. единая налоговая ставка 15% на доходы физических лиц (подоходный налог) в соответствии с принятым Законом Украины „О налоге из физических лиц" за№ 889-1V от 22.05.2003 г. СПАСИБО ЗА ВНИМАНИЕ