I. Основные глобальные риски

реклама

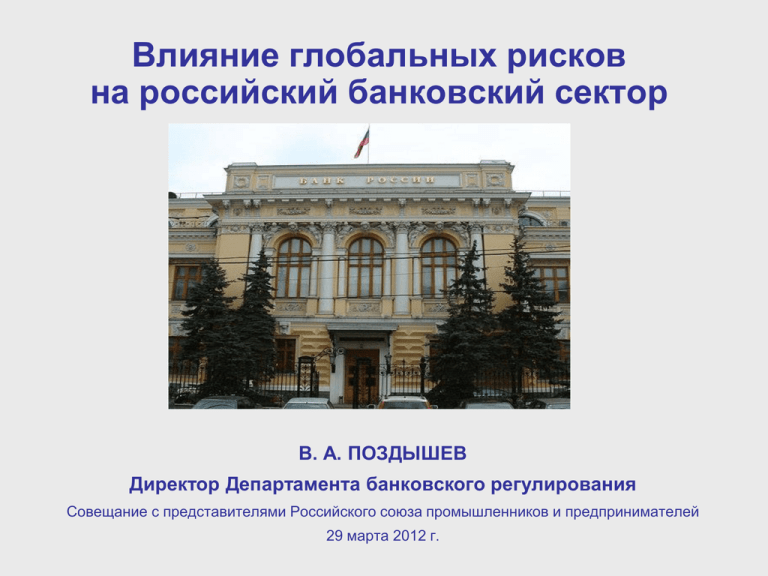

Влияние глобальных рисков на российский банковский сектор В. А. ПОЗДЫШЕВ Директор Департамента банковского регулирования Совещание с представителями Российского союза промышленников и предпринимателей 29 марта 2012 г. Влияние глобальных рисков на российский банковский сектор I. Основные глобальные риски и внутренние факторы, влияющие на устойчивость российского банковского сектора Состояние мировой экономики Внутренние факторы влияния II. Оценка устойчивости российского банковского сектора Стресс-тестирование Показатели финансовой устойчивости III. Перспективы российского банковского регулирования Международные обязательства 2 I. Основные глобальные риски Состояние мировой экономики и финансовой системы Замедление экономического роста мировой экономики Суверенный долговой кризис в еврозоне Рост системных рисков «заражения» 3 I. Основные глобальные риски Состояние мировой экономики и финансовой системы Замедление экономического роста мировой экономики Суверенный долговой кризис в еврозоне Темп роста ВВП Европейского союза • Высокий уровень государственного долга стран еврозоны: в 2011 г. среднее значение – 88% ВВП (в России – 40%) 5 4 3 2 % 1 0 -1 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 -2 -3 -4 -5 Прогноз темпов роста ВВП в среднем по развитым странам еврозоны, США и Японии на 2012 г. не превышает 1% 4 Источник: World bank I. Основные глобальные риски Международное распространение рисков банковской системы Кредитный риск Рыночный риск Риск ликвидности 5 I Основные глобальные риски Состояние мировой экономики и финансовой системы Динамика биржевых индексов в 2011 г. Корреляция: 0,8 2500 2000 1500 1000 500 S&P 500 13.12.2011 13.11.2011 13.10.2011 13.09.2011 13.08.2011 13.07.2011 13.06.2011 13.05.2011 13.04.2011 13.03.2011 13.02.2011 13.01.2011 0 RTSI Изменение индексов за 2011 г. Индекс РТС снизился на 26% Индекс S&P 500 снизился на 2% 6 I. Основные глобальные риски + Внутренние факторы Сырьевая ориентация российской экономики Зависимость от конъюнктуры мировых сырьевых рынков Неразвитость финансовых институтов и инфраструктуры финансового рынка Сокращение возможностей фондирования в связи с напряженностью на международных финансовых рынках Доля средств нерезидентов в пассивах банковского сектора: на 01.01.11 – 13,3% на 01.01.12 – 11,1% В 2011 году доля только сырой нефти в экспорте – 35% Активы банковского сектора к ВВП в РФ – около 76%, в Западной Европе – более 150% Ухудшение качества государственных долговых обязательств 7 I. Основные глобальные риски Состояние мировой экономики и финансовой системы Отток капитала из России Приток капитала в страны Азии В 2010 г. – 33,6 млрд долл. В 2010 г. – 1009 млрд долл. В 2011 г. – 84,2 млрд долл. В 2011 г. – 1041 млрд долл. (прогноз) 8 I. Основные глобальные риски и внутренние факторы Внутренние факторы в т. ч. 26 млрд долл. США – чистый вывоз капитала банковским сектором Чистый вывоз капитала в 2011 г. - 84 млрд долл. США Напряженность на денежном рынке во второй половине 2011 г. Увеличение доли средств Минфина России и Банка России в ресурсной базе банков Рост ставок За 2011 г. доля средств Банка России выросла с 1% до 2,9% (1,2 трлн руб.) За 2011 г. доля средств Минфина России выросла с 0,5% до 1,7% (561 млрд руб.) На 01.03.12 – 97,4 млрд руб. 9 I. Основные глобальные риски и внутренние факторы Внутренние факторы Основные процентные ставки в 2011 г. январь 2011 г. ИПЦ (в % к соответствующему периоду предыдущего года) декабрь 2011 г. 102,4 106,1 Ставка по ломбардным кредитам на 30 дней, % 6,75 6,25 Ставка по депозитам до востребования в Банке России, % 2,75 4 Межбанковская ставка*, % 2,7 5,4 Депозитная ставка**, % 4,5 5,7 Ставка по кредитам***, % 8,6 9,3 * Средневзвешенная ставка MIACR по 1-дневным межбанковским кредитам в рублях ** Средневзвешенная ставка по рублевым депозитам физических лиц в кредитных организациях сроком до 1 года *** Средневзвешенная ставка по рублевым кредитам нефинансовым организациям сроком до 1 года 10 Основные глобальные риски и внутренние факторы I. Ликвидность банковского сектора России Отношение ликвидных активов к совокупным активам 60,0 50,0 % 40,0 30,0 20,0 10,0 0,0 2010 Q1 2010 Q2 2010 Q3 2010 Q4 2011 Q1 2011 Q2 2011 Q3 Россия Германия В 2011 г. в российском банковском секторе наблюдалось снижение уровня ликвидности Источник: МВФ 11 I. Основные глобальные риски и внутренние факторы Динамика основных показателей банковского сектора Темпы прироста активов помесячно и за 12 месяцев 55,0 Активы банковского сектора в 2011 г. 50,0 начало года – 33,8 трлн руб. 45,0 конец года – 41,6 трлн руб. 40,0 35,0 30,0 % За 2011 г. рост объема кредитов составил: • нефинансовым организациям - на 26% (за 2010 г. – 12%) до 17,7 трлн руб. • физическим лицам – на 36% (за 2010 г. – 14%) до 5,5 трлн руб. 25,0 20,0 15,0 10,0 5,0 1.02.12 1.01.12 1.12.11 1.11.11 1.10.11 1.09.11 1.08.11 1.07.11 1.06.11 1.05.11 1.04.11 1.03.11 1.02.11 1.01.11 1.12.10 1.11.10 1.10.10 1.09.10 1.08.10 1.07.10 1.06.10 1.05.10 1.04.10 1.03.10 1.02.10 1.01.10 1.12.09 1.11.09 1.10.09 1.09.09 1.08.09 1.07.09 1.06.09 1.05.09 1.04.09 1.03.09 1.02.09 1.01.09 1.12.08 1.11.08 1.10.08 1.09.08 1.08.08 1.07.08 1.06.08 1.05.08 1.04.08 1.03.08 1.02.08 -5,0 1.01.08 0,0 Темпы прироста активов за месяц Темпы прироста активов за 12 месяцев *Здесь и далее - по данным Департамента банковского надзора Банка России 12 I. Основные глобальные риски и внутренние факторы Динамика основных показателей банковского сектора Динамика доли ссуд IV-V категорий качества и просроченной задолженности 12 9,6 8,7 8,4 8,1 7,9 7,5 6,9 6,7 4,2 4,1 5,6 5,2 5,4 4,9 4,7 4,5 4,5 3,9 3,6 8,9 9,6 9,4 9,1 7,9 6,3 4,3 3,5 1.09.08 1.10.08 1.11.08 1.12.08 1.01.09 1.02.09 1.03.09 1.04.09 1.05.09 1.06.09 1.07.09 1.08.09 1.09.09 1.10.09 1.11.09 1.12.09 1.01.10 1.02.10 1.03.10 1.04.10 1.05.10 1.06.10 1.07.10 1.08.10 1.09.10 1.10.10 1.11.10 1.12.10 1.01.11 1.02.11 1.03.11 1.04.11 1.05.11 1.06.11 1.07.11 1.08.11 1.09.11 1.10.11 1.11.11 1.12.11 1.01.12 1.02.12 1,3 2,0 5,1 2,8 2 0 4,8 4,6 2,4 5,2 7,8 4 8,1 7,0 8,4 6 9,5 % 8 7,0 9,8 7,2 9,9 9,5 10 Фактически сформированный РВПС от общего объема ссуд, % Доля ссуд IV и V категорий качества в общем объеме ссуд*, % Доля просроченной задолженности в кредитах, депозитах и прочих размещенных средствах, % * Примечание: Рассчитано по данным отчетности кредитных организаций по форме 0409115 разделы 1,2,3. Динамика ссуд IV – V категории качества в 2011 г. по юр. лицам – с 1,38 до 1,40 трлн руб. по физ. лицам – с 438 до 449 млрд руб. Просроченная задолженность* 1,0 трлн руб. на 01.01.11 1,1 трлн руб. на 01.01.12 * C особенностью учетной политики российских банков 13 I. Основные глобальные риски и внутренние факторы Динамика основных показателей банковского сектора Прибыль банков млрд.руб. 500 2011 год 2010 год 2009 год 2008 год 400 300 200 100 та л кв ар IV ар та л III кв II кв ар та л Iк ва р та л та л кв ар IV ар та л III кв II кв ар та л Iк ва р та л та л кв ар IV ар та л III кв II кв ар та л Iк ва р та л та л кв ар IV ар та л III кв Iк -100 II кв ар та л ва р та л 0 -200 -300 -400 Фин. результат до резервов на возможные потери (РВП) РВП за вычетом восстановительных сумм Финансовый результат Финансовый результат до формирования резервов на возможные потери Отчисления в pезеpвы на возможные потери за вычетом восстановленных сумм Финансовый результат Примечание: Приведенные данные отражают квартальные приросты показателей В 2011 г. банками получена рекордная прибыль: 848 млрд руб. – в 1,5 раза выше, чем в 2010 г. *Данные отражают квартальные приросты 14 I. Основные глобальные риски и внутренние факторы Динамика основных показателей банковского сектора Капитал 9 Капитал банковского сектора в начале 2011 г. – 4,7 трлн р. в конце 2011 г. – 5,2 трлн р. 6 25 20 15 трлн.руб. % 10 3 5 0 1.01.08 1.02.08 1.03.08 1.04.08 1.05.08 1.06.08 1.07.08 1.08.08 1.09.08 1.10.08 1.11.08 1.12.08 1.01.09 1.02.09 1.03.09 1.04.09 1.05.09 1.06.09 1.07.09 1.08.09 1.09.09 1.10.09 1.11.09 1.12.09 1.01.10 1.02.10 1.03.10 1.04.10 1.05.10 1.06.10 1.07.10 1.08.10 1.09.10 1.10.10 1.11.10 1.12.10 1.01.11 1.02.11 1.03.11 1.04.11 1.05.11 1.06.11 1.07.11 1.08.11 1.09.11 1.10.11 1.11.11 1.12.11 1.01.12 1.02.12 0 Капитал уровня, трлн руб. Капитал 2-го2-го уровня, трлн.руб. Основной капитал (Капитал 1-го уровня), трлн.руб. Основной капитал (1-го уровня), трлн руб. Tier 1 ratio Достаточность капитала 1-го уровня, % Показатель достаточности капитала,% Н1,% 15 II. Оценка устойчивости банковского сектора 1. 2. Стресс-тестирование российского банковского сектора Показатели финансовой устойчивости МВФ 16 II. Оценка устойчивости банковского сектора Стресс-тестирование российского банковского сектора I. Стресс-тестирование «сверху вниз» Расчет Банком России на основании данных отчетности банков На базе анализа чувствительности: • Горизонт – 1 год • Кредитный риск: увеличение доли «плохих» ссуд в результате прироста гэпа ВВП (отклонение от тренда ВВП) • Риск потери ликвидности: отток привлеченных средств в соответствии с предложенными Банком России значениями показателей • Фондовый риск: обесценение на 30% вложений в долевые ценные бумаги, оцениваемые по справедливой стоимости • Валютный риск: девальвация национальной валюты на 20% На основе макроэкономической модели Банка России: • Горизонт – 1 год • Макромодель является системой уравнений, описывающих влияние макроэкономической среды на показатели банковского сектора • Сценарии: – «пессимистический» – «экстремальный» II. Стресс-тестирование «снизу вверх» 17 Самостоятельный расчет банками на основе сценариев Банка России II. Оценка устойчивости банковского сектора Стресс-тестирование российского банковского сектора Результаты стресс-тестирования на основе макроэкономической модели По состоянию на 01.10.2011 расчет проводился по всем действующим кредитным организациям Потери банковского сектора - без учета потенциальной прибыли*: от 837 млрд руб. до 1,3 трлн руб. (от 17 до 26% капитала банков) - с учетом потенциальной прибыли*: от 220 млрд руб. до 906 млрд руб. (от 4,5 до 18% капитала банков) Значение показателя Н1 от 12 до 14% российский банковский сектор достаточно устойчив *Прибыль, которую могут получить банки при продолжении своей деятельности в условиях стресса 18 II. Оценка устойчивости банковского сектора Показатели финансовой устойчивости Проект МВФ по сбору и раскрытию показателей финансовой устойчивости (ПФУ) – Около 70 стран предоставляет данные по ПФУ в Статистический департамент МВФ – Всего 40 показателей по различным секторам экономики – Основной фокус – банковский сектор • 12 основных ПФУ – – – – • Достаточность капитала (4) Качество активов (2) Доходы и прибыльность (4) Ликвидность (2) 12 дополнительных ПФУ – – – По банковскому сектору (8) По рынку государственных ценных бумаг (2) По рынку недвижимости (2) 19 II. Оценка устойчивости банковского сектора Выводы экспертов МВФ по результатам FSAP (2011 г.) Положение российского банковского сектора оценивается как устойчивое по результатам мониторинга рисков и стресс-тестирования Банковский сектор РФ способен противостоять значительным макроэкономическим и финансовым шокам без дополнительной помощи со стороны Правительства или Банка России Развитие методологии стресс-тестирования в Банке России за последние 3-4 года оценивается положительно, особо отмечено наличие макроэкономической модели Результаты стресс-тестирования верно отражают возможные риски 20 III. Перспективы банковского регулирования Реализация новых международных обязательств, предусмотренных документами Базельского комитета по банковскому надзору (БКБН) Регулирование капитала и ликвидности (Базель III) «Продвинутые» подходы оценки кредитных рисков (Базель II) 21 III. Перспективы банковского регулирования Регулирование капитала и ликвидности (Базель III) Базель III - новые подходы БКБН к качеству и достаточности капитала, поддержанию необходимого уровня ликвидности (приняты в 2010 г.): – Пересмотр структуры регулятивного капитала – Введение требований к достаточности компонентов капитала – Требования к формированию буферов капитала – Введение показателя левериджа – Введение двух нормативов ликвидности - показателя краткосрочной ликвидности и показателя чистого стабильного фондирования Внедрение новых регулятивных стандартов Базеля III в области капитала и ликвидности предполагается начать в 2011 г. (период наблюдения ряда стандартов) и завершить в 2018 г. Новые нормативные требования планируется реализовать в полном объеме с 01.01.2019 22 III. Перспективы банковского регулирования Регулирование капитала и ликвидности (Базель III) 23