Эллинский Е.В., Вице-президент ММВБ Тема

реклама

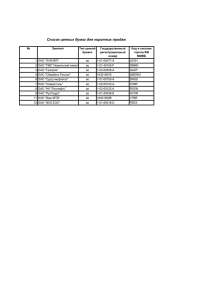

Группа ММВБ — макроэкономические задачи Группы, ориентация на регионы, новые возможности для профучастников Е. В. Эллинский, Вице-президент ММВБ Четвертый Международный Инвестиционный форум «Инвестиционный Петербург – 2010», Санкт-Петербург, 24 июня 2010 г. Тенденции на мировых рынках • Доли внебиржевых площадок: – в торгах бумагами, входящими в FTSE 100 превышает 30% – в США — 66% • Доля сделок с использованием торговых роботов: – на NYSE до 50% объема сделок составляют сделки с использованием торговых роботов – на LSE доля «специалистов – технических трейдеров» доходит до 30% • Более 50% объема торгов на организованном европейском рынке приходится на операции с клирингом с участием CCP Биржа/MTF LSE Group Клиринг с участием или без участия CCP Клиринговая организация + (не на всех рынках) LCH.Clearnet.Ltd, x-clear Markit BOAT – Euronext + LCH.Clearnet.SA Deutsche Börse + EurexClearing SWX Europe + SIS x-clear Euronext - OTC – Nasdaq OMX Nordic – CHI-X + EMCF Spanish Markets + EuroCCP Xetra OTC – Turquoise + Oslo – Berlin + EuroCCP LCH.Clearnet Ltd, LCH.Clearnet SA, Eurex Clearing AG Источник: Thomson Reuters, сайты бирж и торговых систем 2 Рынок инноваций и инвестиций (РИИ) на ММВБ Ключевые инвесторы Фонды прямых и венчурных инвестиций Координационный Совет РИИ ММВБ Комитет по венчурному финансированию и инновациям Комитет по прямым инвестициям Квалифицированные частные инвесторы Хедж фонды Проведение частного, внебиржевого размещения в Секторе альтернативных инвестиций. Используется информационный борд, Биржа и листинговый агент помогают эмитенту организовать взаимодействие с потенциальным инвестором. ИРК 1 (для относительно зрелых компаний) ИРК 2 (для молодых компаний) Государственные фонды и институты развития НПФ, страховые компании Механизмы привлечения инвестиций Непубличные компании board Листинговые агенты Размещение проводится на бирже, с использованием биржевого листинга (котировальный лист И2) в специальном режиме переговорных сделок для квалифицированных инвесторов в Секторе ИРК 2 Проведение публичного размещения акций (IPO) по классической схеме в секторе ИРК 1 или на основном рынке с использованием биржевых механизмов (сбор заявок, аукцион и пр.). 3 MICEX Bridge —шлюз для подключения внешних систем к торговой системе ММВБ Преимущества подключения к торговой системе ММВБ через MICEX Bridge: Для брокеров: • многократное расширение клиентской базы; • обслуживание большее количество клиентов без увеличения штатов; • реализация дополнительных возможностей по обслуживанию клиентов; • обеспечение подключения удаленных филиалов; • расширение регионального охвата клиентов без создания филиалов; • снижение издержек на обслуживание клиентов; • снижение потерь от операционных ошибок; • повышение уровня доверия к себе со стороны клиентов. Для клиентов брокеров • повышение оперативности и динамичности проведения операций; • получение полной и оперативной информации для принятия инвестиционных решений; • снижение рисков операционных ошибок брокера; • снижение издержек на проведение операций. 4 Гиперактивные торговые автоматы (ГТА) Нагрузка на торговую систему ФБ ММВБ • Анализ рисков, создаваемых при работе ГТА, позволяет выделить два основных параметра работы ГТА, подлежащие регулированию: – интенсивность ввода заявок; – общее количество заявок, вводимых в течение дня • Для соблюдения прав клиентов из регионов, а также для сбалансированного распределения финансовых издержек на клиентов вследствие необходимости ускоренной амортизации оборудования ТС целесообразно предусмотреть экономические «рычаги» (дополнительное комиссионное вознаграждение) воздействия на ГТА • В среднем, в торговой сессии участвуют около 600 ГТА • 26 инвесторов выставляют более 10 000 заявок в день 5 «ММВБ+» — торги с Центральным контрагентом • 15 февраля 2010 года на фондовом рынке Группы ММВБ начались торги с Центральным контрагентом (ЦК) — стартовал проект ММВБ+ • Торги с Центральным контрагентом осуществляются в следующих режимах – анонимный режим - «ЦК - Режим основных торгов» (с кодом расчетов T+3) – режим «ЦК - РПС» (с кодами расчетов T+1, 2, 3) – режиме «ЦК - РЕПО» (с кодами расчетов Т+0/1, T+1/2, T+2/3) • Риск-менеджмент – ЦК гарантирует выполнение обязательств по заключенным сделкам – ЦК выставляет лимиты на совершение операций участниками торгов и определяет список ценных бумаг, допущенных к торгам – В качестве обеспечения заключаемых сделок используются как денежные средства, так и ценные бумаги – Проверка наличия необходимого частичного предварительного обеспечения при подачи заявки на совершение сделки • Расчеты – Исполнение обязательств по сделкам с ЦК (расчетная сессия) осуществляется утром до 10:30 в зависимости от кода расчетов и срока РЕПО – Единая денежная позиция по операциям на ММВБ+ и Т+0 • Технологии ММВБ+ соответствуют лучшим международным стандартам: – Режим расчетов T+3 рекомендован Банком международных расчетов (BIS) – Среди мер по реформированию мирового финансового сектора, принятых G 20 для недопущения повторения кризиса — внедрение Центрального контрагента для всех внебиржевых срочных рынков к 2012 г. 6 Стратегия Группы ММВБ Стратегия развития Группы ММВБ на 2009–2011 гг. (утверждена в апреле 2009 года) предусматривает: • Развитие корпоративного управления в Группе ММВБ; • Переход на сделки с центральной стороной на рынке акций, корпоративных, региональных, государственных облигаций, а также на срочном рынке с условием частичного предварительного депонирования средств и расчетами T+n; • Объединение рынка ГЦБ и фондового рынка; • Кредитование ценными бумагами центральной стороны и участников торгов, включая кредитование для завершения расчетов; • Введение единого обеспечения, единого лимита и единого клиринга на рынках Группы ММВБ; • Запуск срочных инструментов: опционов на акции, опционов на фьючерсы, фьючерсов на корзину ОФЗ и на краткосрочные ставки денежного рынка, организация торговли связанными заявками; • Переход к расчетам с использованием БЭСП; • Расширение расчетных сервисов НДЦ и РП ММВБ, включая расчеты по схеме DVP через международные депозитарии Euroclear, Clearstream, ЦД Казахстана, Белоруссии и Украины 7 Размещение биржевых облигаций • В 2009 году размещено 29 выпусков БО 16 эмитентов объемом 143,6 млрд руб. (рост с 3,2% объема размещения корпоративных облигаций в 2008 году до 18,8% объема размещения корпоративных облигаций в 2009) • За I кв. 2010 года размещено 14 выпусков БО 9 эмитентов объемом 63,5 млрд руб. (142% размещения корп. облигаций) • С 2007 года зарегистрированы и готовы к размещению 190 выпусков БО 40 эмитентов на сумму 773 млрд руб. (срок, в течение которого могут быть размещены БО, не установлен) На этапе предварительного согласования эмиссионных документов находятся выпуски БО 4 эмитентов общим объемом превышающим 180 млрд. рублей 8 Рестарт рынка фондовых деривативов • В апреле 2009 года запущена новая система управления рисками, построенная на технологии портфельного маржирования (Standard Portfolio Analysis of Risk) и обеспечившая: – снижение ставок депозитной маржи по изолированным позициям на 15–30%, – снижение ставок депозитной маржи по спрэдовым позициям в 5 раз; • Разработаны новое удаленное рабочее место участника торгов (MICEX Trade FO) и риск-калькулятор (MICEX MarginCalc FO, программа для расчета требований по депозитной марже); • В 2009 году начались торги поставочными фьючерсами: – с 27 апреля — на обыкновенные акции ОАО «Газпром» и ОАО «Сбербанк России» – с 1 октября — на обыкновенные акции ОАО НК «ЛУКОЙЛ» и ОАО ГМК «Норильский никель» 9 Клиентская база ФБ ММВБ Количество уникальных клиентов в Системе торгов Клиенты, Физические Юридические Нерезиденты передавшие свои лица лица средства в ДУ 2007 417 403 12 703 2 078 4 061 2008 559 320 14 748 3 097 4 512 2009 671 475 16 364 3 851 4 717 Май 2010 711 454 16 953 3 849 5 006 10 Позиции Группы ММВБ 11 СЗФО на фондовом рынке Группы ММВБ 12 Региональная структура фондового рынка Группы ММВБ Федеральный округ ЦФО СЗФО ПФО УФО СибФО ЮФО ДВФО СКФО Оборот инвесторов на фондовом рынке, млрд руб. 6 771 634 563 Количество активных инвесторов физ. лиц 37 592 13 913 27 738 10 138 12 482 8 774 Количество активных инвесторов юр. лиц и клиентов, передавших средства в ДУ 2 583 337 375 239 197 Количество активных профессиональных участников ФР 276 32 38 25 Число эмитентов акций 89 22 36 Число эмитентов облигаций 219 39 Капитализация эмитентов акций, млрд долл. 522,9 Номинальная стоимость облигаций, млрд долл. 83,8 451 426 95 39 22 2 692 3 388 59 73 36 16 9 6 1 27 38 13 9 4 44 33 29 25 13 1 37,2 63,8 72,7 103,1 14,4 4,2 2,2 8,4 4,3 4,2 5,9 1,5 1,2 0,2 13 Контакты • Б. Кисловский пер., 13, Москва, 125009 • +7 495 234-48-11 • +7 495 705-96-22 (fax) • info@micex.com • www.micex.ru 14