Финансирование перед первичным размещение

реклама

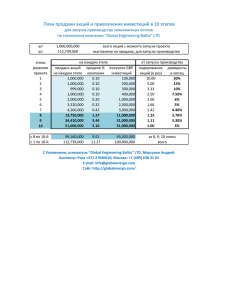

Zimmerman Adams International Финансирование перед первичным размещением акций - Pre-IPO Financing для российских компаний. 2006 Zimmerman Adams International Limited Registered in England and Wales No. 5136014; Registered Office: One Threadneedle Street, London EC2R 8AW AUTHORISED AND REGULATED BY THE FINANCIAL SERVICES AUTHORITY MEMBER OF THE LONDON STOCK EXCHANGE Содержание О финансировании перед первичным размещением акций • Основы финансирования перед первичным размещением акций • Рост компании и привлечение капитала • Технология и преимущества финансирования перед первичным размещением акций. Представляем совместный проект First Mercantile Capital (FMC) и Zimmerman Adams International (ZAI) • Совместный проект • Кратко о FMC • Кратко о ZAI Медиа-компания Rambler: Финансирование перед первичным размещением Zimmerman Adams International Ltd Почему нужно финансирование перед первичным размещением? Динамично развивающиеся компании России активно привлекают капитал на мировых финансовых рынках. В свою очередь, международные инвесторы рассматривают такие компании в качестве все более привлекательных объектов долгосрочных инвестиций. Основными инструментами привлечения международного капитала являются частные размещения пакетов акций (Private Equity Placements) и первичные размещения на фондовой бирже (Initial Public Offerings, сокращенно, IPO). Но … привлечение капитала в желаемом объеме требует времени, значительных расходов на подготовку размещения ценных бумаг. В любом случае, оно остается рискованным делом, особенно, если речь идет об IPO. Для многих компаний будет интересен гибкий формат привлечения капитала - Pre-IPO financing или финансирование перед первичным размещением акций Zimmerman Adams International Ltd Финансирование перед размещением: основные черты Финансирование перед размещением сочетает в себе черты основных инструментов – частного и публичного размещений капитала. Это продажа небольшого пакета акций с целью ускорить первичное размещение акций и, главное, максимизировать цену первичного размещения акций. Инвестор приобретает небольшой пакет акций Компании, которая готовится к IPO, но испытывает дефицит знаний и средств для его подготовки. Компания и Инвестор совместно работают над подготовкой IPO; Основными преимуществами финансирования перед первичным размещением являются: Опыт Инвестора позволяет сократить время подготовки первичного размещения; Инвестор покрывает часть расходов по подготовке первичного размещения; Сотрудничество Компании и Инвестора нацелено на первичное размещение акций по максимально высокой цене; Максимальная цена размещения – одновременно минимальная доля уставного капитала, предлагаемого при первичном размещении. Это особенно ценно для компаний, основные акционеры которых не заинтересованы в значительном размывании своих долей в уставном капитале. Международный инвестор, приобретая небольшой пакет акций российской компании, готов платить более высокую цену, чем при обычном частном размещении, потому что ожидает еще более высокую цену при IPO. Zimmerman Adams International Ltd Рост компании и способы финансирования Облигации Конвертируемые облигации Последующие размещения акций Первичное размещение акций Pre-IPO Financing Начало роста Создание компании Финансирование перед первичным размещением Zimmerman Adams International Ltd Время Финансирование перед первичным размещение – типичные параметры применительно к Лондонской фондовой бирже Инвестор приобретает пакет акций Компании за 12-24 месяца до первичного размещения; Компания продает инвестору 5-20% акций. Инвестор оплачивает пакет акций деньгами, а не какими-либо ценными бумагами; Договор о покупке акций включает положения об обратной продаже пакета собственникам Компании, если первичное размещение акций по каким-либо причинам не состоится; Договор в покупке включает также соглашение об использовании Компанией средств, вырученных от продажи пакета. Необходим надежный бизнес-план, определяющий корпоративную стратегию и направления финансирования; Инвестор не стремится к контролю над компанией. Он должен быть лишь уверен, что Компания развивается в нужном направлении. При первичном размещении акций портфельные инвесторы будут вкладывать средства именно в нужное направление - корпоративную стратегию и систему управления. Zimmerman Adams International Ltd Другие преимущества финансирования перед размещением Финансирование перед размещением позволяет увеличить цену первичного размещения. Другими достоинствами схемы являются: • • • • • • • Получение Компанией дополнительных средств для оплаты услуг аудиторов и консультантов при подготовке первичного размещения акций; Большое время на проведение аудита и переход к составлению отчетности на международным стандартам; Помощь консультантов в создании системы стандартов корпоративного управления; Возможность для Компании использовать опыт Инвестора при решении сложных проблем подготовки первичного размещения акций; Дополнительные возможности доступа к средствам массовой информации, освещающим события на мировых финансовых рынках; Использование контрактов Инвестора в сообществе институциональных инвесторов, приобретающих акции первичных размещений; Использование возможностей Инвестора привлечь брокеров, которые непосредственно разместят акции среди инвесторов. Zimmerman Adams International Ltd Совместный проект Zimmerman Adams International и First Mercantile Capital по финансированию перед размещением Zimmerman Adams International Ltd (Лондон) and First Mercantile Capital (Москва) создали совместное предприятие для оказания российским компаниям услуг по финансированию перед первичным размещением на Лондонской фондовой бирже, прежде всего Альтернативном рынке инвестиций. Оба участника имеют большой опыт работы на развивающихся рынках, прежде всего в России; Оба участника обладают детальным знанием подготовки IPO на Альтернативном рынке инвестиций Лондонской фондовой биржи – наиболее динамичной фондовой площадке в мире, на которой прошли самые успешные размещения акций российских акционерных компаний Zimmerman Adams International Ltd Совместный проект: кратко о FMC First Mercantile Capital (FMC) – инвестиционный банк, расположенный в Москве и имеющий широкие связи с международными инвестиционными фондами: Основной инвестиционный партнер в данном проекте; Управляет пятью инвестиционными фондами с совокупными активами 300 млн. долл. США; Более 10 лет работы на российском фондовом рынке; Является одним из наиболее успешных по показателю завершенных сделок среди инвестиционных компаний, ориентированных на российский рынок; Имеет практический опыт подготовки российских компаний к первичному размещению акций на западных фондовых рынках; Успешно подготовил Rambler Media – лидирующую Интернет компанию России – к размещению на Альтернативном рынке инвестиций Лондонской фондовой биржи. Zimmerman Adams International Ltd Совместный проект: кратко о ZAI Zimmerman Adams International (ZAI) – базирующаяся в Лондоне инвестиционная компания, предлагающая полный спектр услуг в области корпоративных финансов: В данном проекте специализируется на оказании услуг по финансовому консультированию и процедурам первичного размещения на Лондонской фондовой бирже; Зарегистрированный член Лондонской фондовой биржи; Имеет лицензию Номинированного советника – NOMAD’а – на Альтернативном рынке инвестиций; Широкая база клиентов, включая компании из США, России, Китая, Израиля, Аргентины и других стран; Выступал в качестве финансового советника при первичном размещении акций Rambler Media Zimmerman Adams International Ltd Rambler – финансирование перед размещением FMC стал акционером «Рамблера» в 2002 году. Когда первоначальная стратегия стала давать сбои, менеджера FMC взяли на себя ответственность по управлению компанией; В течение трех FMC инвестировал в развитие «Рамблера» несколько млн. долл. США, включая запуск новых медиапроектов; FMC заблаговременно стал готовится к первичному размещению акций «Рамблера»: Бухгалтерская отчетность прошла аудит на соответствие международным стандартам; Система управления была перестроена в соответствии с международными стандартами В июле 2004 года, Rambler заключил контракт с ZAI на оказание услуг финансового консультанта по первичному размещению акций на Лондонской фондовой бирже; В июне 2005, провел размещение на Альтернативном рынке инвестиций. Zimmerman Adams International Ltd Rambler – Первичное размещение акций • Rambler разместил акции по цене $10.25, спрос на акции превысил предложение; • Благодаря первичному размещению «Рамблер» привлек около $40 млн. инвестиций на развитие медиа-ресурсов в контексте корпоративной стратегии; • • • При первичном размещении капитализация компании - $170 млн.; FMC сохранил за собой контроль – 52% акций «Рамблера»; Акции «Рамблера» торгуются на Лондонской фондовой бирже по цене более $20; • Рыночная капитализация в середине февраля 2006 года - $340 млн.; Zimmerman Adams International Ltd Контактная информация – Zimmerman Adams International LONDON: Zimmerman Adams International Ltd New Broad Street House 35 New Broad Street London EC2M 1NH United Kingdom Ray Zimmerman – Ph: +44 (0)20 7060 1760 – Fax: +44 (0)20 7060 1761 – E-mail: rayz@zimmint.com Dominique Doussot – Ph: +44 (0)20 7060 1760 – Fax: +44 (0)20 7060 1761 – E-mail: dominiqued@zimmint.com – Website: Zimmerman Adams International Ltd www.zimmint.com Контактная информация – First Mercantile Capital Москва: "ЭФ-ЭМ-СИ ЭДВАЙЗОРЗ ЛИМИТЕД" Восточная улица, дом 10 115280 Москва Jim Mullins / Джим Маллинс – Ph: +7 (495) 721 92 00 – Fax: +7 (495) 721 92 01 – E-mail: jim@fmcg.ru Sergei Shilovtsev / Сергей Шиловцев – Ph: +7 (495) 721 92 00 – Fax: +7 (495) 721 92 01 – E-mail: shilovcev@rambler-co.ru – Website: Zimmerman Adams International Ltd www.first-mercantile.org www.ramblermedia.com