Новации в налогообложении доходов и имущества физических

реклама

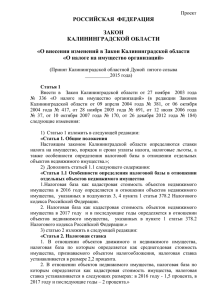

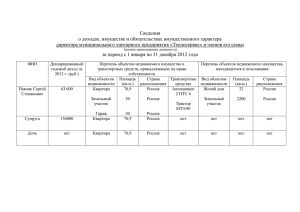

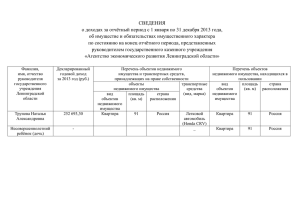

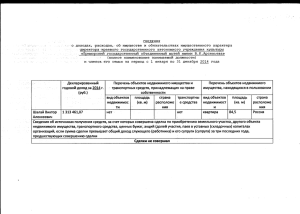

Правительстве Российской Федерации Новации в налогообложении доходов и имущества физических лиц Мельникова Надежда Петровна к.э.н. профессор кафедры «Налоги и налогообложение» Транспортный налог Налоговые ставки установлены статьей 361 НК РФ. Налоговые ставки могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в 10 раз. Уменьшение налоговых ставок не применяется к легковым автомобилям с мощностью двигателя до 150 л. с. Исчисление суммы транспортного налога производится с применением повышающих коэффициентов Повышающий коэффициент Средняя стоимость автомобиля Срок, прошедший с года выпуска 1,1 3 – 5 млн. руб. включительно От 2-х до 3-х лет 1,3 3 – 5 млн. руб. включительно От 1 года до 2-х лет 1,5 3 – 5 млн. руб. включительно Не более 1 года 2 5-10 млн. руб. включительно Не более 5-ти лет 3 От 10 до 15 млн. руб. включительно Не более 10 лет 3 От 15 млн. руб. Не более 20 лет Продолжение Исчисление срока начинается с года выпуска соответствующего автомобиля Порядок расчета средней стоимости легковых автомобилей осуществляется федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере торговли. Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей размещается ежегодно не позднее 1 марта на Интернет-сайте Минпромторга Налог на имущество физических лиц Глава 32 НК РФ введена в действие с 1 января 2015 г. Плательщики налога - физические лица, обладающие правом собственности на имущество Объект налогообложения: -жилой дом -жилое помещение (квартира, комната) -гараж, машино-место -единый недвижимый комплекс -объект незавершенного строительства -иные здания, строения, сооружения, помещения Не признается объектом налогообложения имущество, входящее в состав имущества многоквартирного дома Признается жилым домом жилые строения на земельных участках, предоставленных для ведения личного подсобного хозяйства, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства Налоговая база Налоговая база – кадастровая стоимость каждого объекта налогообложения, указанная в государственном кадастре недвижимости по состоянию на 1 января года. Кадастровая стоимость как налоговая база применяется после утверждения субъектом РФ в установленном порядке результатов определения кадастровой стоимости объектов недвижимости. До 1 января 2020 г. должна быть установлена единая дата начала применения на территории субъекта РФ кадастровой стоимости как налоговой базы. В настоящее время кадастровая стоимость как налоговая база применяется в отношении следующего имущества: -административно-деловые центры и торговые центры (комплексы) и помещения в них -нежилые помещения, назначение которых в соответствии с кадастровым паспортом недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания, бытового обслуживания. Налоговые вычеты Кадастровая стоимость объекта недвижимости уменьшается на величину кадастровой стоимости Объект налогообложения Квартира комната Жилой дом Величина налогового вычета (кадастровая стоимость квадратных метров) 20 квадратных метров общей площади квартиры 10 квадратных метров комнаты 50 квадратных метров общей площади дома Налоговая база в отношении единого недвижимого комплекса. в состав которого входит хотя бы одно жилое помещение (жилой дом), определяется как кадастровая стоимость , уменьшенная на 1 миллион рублей. Продолжение Представительные органы муниципальных образований (законодательные(представительные) органы государственной власти городов федерального значения Москвы, СанктПетербурга, Севастополя вправе увеличить размер налоговых вычетов Если в результате применения налоговых вычетов, налоговая база принимает отрицательное значение, в целях исчисления налога она принимается равной нулю Налоговые ставки Налоговая база – кадастровая стоимость имущества Не более 0,1 % кадастровой стоимости -жилой дом, жилое помещение - объект незавершенного строительства, если проектируемым назначением объекта является жилой дом -единый недвижимый комплекс, в состав которого входит хотя бы одно жилое помещение (жилой дом) -гараж, машино-место -хозяйственное строение, сооружение, площадь каждого из которых не превышает 50 квадратных метров и которое расположено на земельных участках, предоставленных для ведения личного подсобного хозяйства, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства Продолжение Не более 2% -административно-деловые центры и торговые центры (комплексы) и помещения в них -нежилые помещения, назначение которых в соответствии с кадастровым паспортом недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания, бытового обслуживания объекты налогообложения, кадастровая стоимость каждого из которых превышает 300 млн. руб. Не более 0,5% в отношении всех прочих объектов налогообложения Налоговая ставка 0,1 % и 2% могут быть уменьшены до нуля или увеличены , но не более , чем в 3 раза нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, СанктПетербурга,Севастополя Налоговые ставки Налоговая база – инвентаризационная стоимость имущества Ставка налога Суммарная инвентаризационная стоимость объектов налогообложения, умноженная на коэффициентдефлятор (с учетом доли налогоплательщика в праве общей собственности на каждый из таких объектов) До 300 0000 руб. включительно До 0,1 % включительно Свыше 300 000 до 5000 000 руб. Свыше 0,1% до 0,3 % включительно включительно Свыше 500 000 руб. Свыше 0,3% до 2% включительно Налоговые льготы Налоговые льготы предоставлены категориям физических лиц Налоговая льгота состоит в том, что физическое лицо не уплачивает налог на имущество физических лиц Налоговая льгота предоставляется в отношении следующих объектов налогообложения: -квартира или комната -жилой дом -гараж или машино-место - хозяйственное строение, сооружение, площадь каждого из которых не превышает 50 квадратных метров и которое расположено на земельных участках, предоставленных для ведения личного подсобного хозяйства, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства -творческие мастерские. Продолжение Налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот. Налоговые льготы не предоставляются в отношении следующих объектов налогообложения: -административно-деловые центры и торговые центры (комплексы) и помещения в них -нежилые помещения, назначение которых в соответствии с кадастровым паспортом недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания, бытового обслуживания Налог на доходы физических лиц Необлагаемые доходы Доходы, получаемые физическими лицами-резиден от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовы домиков или земельных участков и долей в указанном имуществе, находившегося в собственности налогоплательщика три года и более, а также при продаже иного имущества, находящегося в собственности три года и более (п. 17.1 статьи217 НК Положения данного пункта не распространяются на доходы от продажи ценных бумаг и доходы от прода имущества, непосредственно используемого индивидуальными предпринимателями в предпринимательской деятельности. ДЕЙСТВУЕТ ДО 1 января 2016 года Продолжение С 1 января 2016 года Необлагаемые доходы, получаемые физическими лицами – резидентами, от продажи объекта недвижимого имущества, освобождаются от НДФЛ, при условии, что такой объект находился в собственности налогоплательщика в течение минимального предельного срока владения объектом недвижимого имущества (статья 217.1 НК РФ) Минимальный предельный срок владения имуществом составляет 3 года для объектов недвижимого имущества, в отношении которых соблюдалось хотя бы одно из следующих условий: 1) право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица-члена семьи (и /или близкого родственника) 2) право собственности на объект недвижимого имущества получено налогоплательщиком в результате приватизации 3) право собственности на объект недвижимого имущества получено налогоплательщиком –плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением. В других случаях минимальный срок владения объектом недвижимого имущества составляет 5 лет Если доходы налогоплательщика от продажи объекта недвижимого имущества меньше, чем кадастровая стоимость этого объекта по состоянию на 1 января, в котором осуществлена регистрация перехода права собственности на продаваемый объект, умноженная на коэффициент 0,7 в целях налогообложения доходом от продажи данного объекта имущества принимается кадастровая стоимость данного объекта недвижимого имущества, умноженная на коэффициент 0,7 Кадастровая стоимость 100 единиц 100*0,7 = 70 Доход от продажи имущества составил 60 Налогооблагаемый доход равен 70 единицам НДФЛ = 70*13%= 69,87 Законом субъекта РФ для вех налогоплательщиков или для отдельных категорий налогоплательщиков, для всех или для отдельных объектов недвижимости может быть уменьшен до 0 -минимальный предельный срок владения 5 лет - коэффициент 0,7 Статья вступает в силу с 1 января 2016 года. Положения статьи применяются в отношении объектов недвижимого имущества, приобретенных в собственность после 1 января 2016 года