10.Подоходный налог 2015.pps

реклама

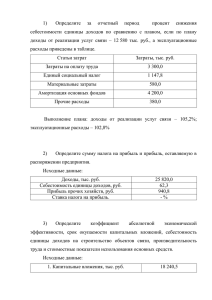

ПОДОХОДНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ Глава 16 НК ОЧ Лекционный материал по дисциплине «Налоги и налогообложение» для студентов специальности 1-25 01 08 «Бухгалтерский учет, анализ и аудит» Плательщиками подоходного налога с физических лиц признаются физические лица. Объект налогообложения - доходы, полученные плательщиками: 1.от источников в Республике Беларусь 2.от источников за пределами Республики Беларусь Объектом налогообложения подоходным налогом с физических лиц не признаются доходы, полученные плательщиками: 1. от операций, связанных с имущественными и неимущественными отношениями физических лиц, состоящих в соответствии с законодательством между собой в отношениях близкого родства или свойства, опекуна, попечителя и подопечного к лицам, состоящим в отношениях близкого родства, относятся родители (усыновители), дети (в том числе усыновленные, удочеренные), родные братья и сестры, дед, бабка, внуки, прадед, прабабка, правнуки, супруги; к лицам, состоящим в отношениях свойства, относятся близкие родственники другого супруга, в том числе умершего в размере оплаты организациями или индивидуальными предпринимателями средств на проведение презентаций, юбилеев, банкетов, совещаний, иных культурномассовых, представительских мероприятий, связанных с осуществляемой ими деятельностью; 3. в размере оплаты организациями, в том числе профсоюзными организациями, или индивидуальными предпринимателями средств на проведение спортивно-массовых мероприятий; 2. 4. в размере стоимости приобретенной организациями для работников: питьевой бутилированной воды, подаренных живых цветов, приобретенных средств индивидуальной защиты, смывающих и обезвреживающих средств, выдаваемых в порядке, определяемом законодательством, спортивной формы, униформы, 5. (2.14.) в размере стоимости обучения плательщиков, осваивающих содержание образовательных программ дополнительного образования взрослых при их переподготовке, профессиональной подготовке, повышении квалификации, стажировке, обучении на обучающих курсах, связанных с осуществляемой нанимателем деятельностью, оплаченных за счет средств бюджета, организации или индивидуального предпринимателя, являющихся местом их основной работы (службы, учебы). 6. в размере стоимости товаров, розданных в рамках проведения рекламы и рекламных игр, если по условиям их проведения отсутствуют сведения о получателях таких товаров; и другие (37 пунктов) Доходы, полученные от источников и за пределами Республики Беларусь 1. дивиденды и проценты, полученные от белорусской организации, 2. страховое возмещение и (или) обеспечение при наступлении страхового случая, 3. доходы, полученные от сдачи в аренду (финансовую аренду (лизинг)) или от иного использования имущества, 4. доходы, полученные от отчуждения: недвижимого имущества, в том числе предприятия как имущественного комплекса (его части), находящегося на территории Республики Беларусь; иного имущества, находящегося на территории Республики Беларусь; 5. вознаграждение за выполнение трудовых или иных обязанностей, пенсии, пособия, стипендии и иные аналогичные выплаты, полученные плательщиком в соответствии с законодательством; 7. иные доходы, получаемые плательщиком от источников в Республике Беларусь. 6. Налоговая база подоходного налога с физических лиц При определении налоговой базы подоходного налога с физических лиц учитываются все доходы плательщика, полученные им как в денежной, так и в натуральной формах. Если из дохода плательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу подоходного налога с физических лиц. Налогообложение подоходным налогом с физических лиц доходов, полученных в виде дивидендов: дивиденды, полученные от источников за пределами территории Республики Беларусь, подлежат налогообложению подоходным налогом с физических лиц в порядке, установленном статьей 178 настоящего Кодекса; если источником дивидендов является белорусская организация, то эта организация признается налоговым агентом и определяет сумму подоходного налога с физических лиц отдельно по каждому плательщику применительно к каждой выплате указанных доходов исходя из налоговой базы, определяемой в порядке, установленном пунктом 4 статьи 141 и пунктом 3 статьи 156 настоящего Кодекса. Особенности определения налоговой базы подоходного налога с физических лиц при получении доходов в натуральной форме Ст. 157 К доходам, полученным плательщиком в натуральной форме, в том числе относятся: 1. оплата (полностью или частично) за него организациями или физическими лицами товаров (работ, услуг), иного имущества или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах плательщика; 2. полученные плательщиком товары, выполненные в его интересах работы (оказанные услуги) на безвозмездной основе; 3. доходы в виде оплаты труда в натуральной форме. Налоговым периодом подоходного налога с физических лиц признается календарный год. Отчетными периодами подоходного налога для индивидуальных предпринимателей (частных нотариусов) признаются квартал, полугодие, девять месяцев календарного года и календарный год. Доходы, освобождаемые от подоходного налога с физических лиц 1. пособия по государственному социальному страхованию и государственному социальному обеспечению и надбавки к ним, кроме пособий по временной нетрудоспособности (в том числе пособий по уходу за больным ребенком), пособия по безработице, К выплатам по государственному социальному страхованию застрахованных граждан относятся: - пенсии по возрасту, инвалидности, в случае потери кормильца, за выслугу лет, профессиональные пенсии; - пособия по беременности и родам; - пособия, связанные с рождением ребенка, уходом за ребенком в возрасте до 3 лет; - пособия по болезни и временной нетрудоспособности, выплаты, связанные с санаторно-курортным лечением и оздоровлением; - пособие по безработице; - пособие на погребение (ст.10 Закона РБ от 31.01.1995 № 3563-ХII «Об основах государственного социального страхования»). 2. пенсии, 3. все виды предусмотренных законодательными актами, компенсаций (за исключением компенсации за неиспользованный трудовой отпуск, компенсации за износ транспортных средств, оборудования, инструментов и приспособлений, принадлежащих работнику), П.1.3 ст. При оплате нанимателем плательщику расходов на служебные командировки как на территории Республики Беларусь, так и за ее пределы освобождаются от подоходного налога с физических лиц: суточные, выплачиваемые в пределах норм, установленных законодательством; фактически произведенные и документально подтвержденные расходы по проезду к месту служебной командировки и обратно, по найму жилого помещения. При непредставлении плательщиком документов, подтверждающих оплату указанных расходов, суммы такой оплаты освобождаются от подоходного налога с физических лиц в пределах норм (размеров), установленных законодательством; иные произведенные работником с разрешения или ведома нанимателя расходы на командировки, оплачиваемые (возмещаемые) в соответствии с законодательством. 4. алименты, получаемые плательщиками в случаях, установленных законодательством; 5. суммы материальной помощи, оказываемой: в связи со стихийными бедствиями, чрезвычайными и другими обстоятельствами, приведшими к нарушениям условий жизнедеятельности физических лиц, человеческим жертвам; 6. стипендии учащихся, студентов и слушателей доходы плательщиков, получаемые от физических лиц в виде наследства, 8. 2014г доходы плательщиков, получаемые от физических лиц, не являющихся индивидуальными предпринимателями, в пределах 43 660 000 руб. в сумме от всех источников в течение налогового периода, полученные в том числе: в результате дарения; в виде недвижимого имущества по договору ренты бесплатно; 7. 9. 2015г. не являющиеся вознаграждениями за выполнение трудовых или иных обязанностей доходы, в том числе в виде материальной помощи, подарков и призов, оплаты стоимости путевок, получаемые от: организаций и индивидуальных предпринимателей, являющихся местом основной работы (службы, учебы), — в размере, не превышающем 13 190 000 белорусских рублей от каждого источника в течение налогового периода; иных организаций и индивидуальных предпринимателей — в размере, не превышающем 870 000 белорусских рублей от каждого источника в течение налогового периода. 10. (П.1.21.) безвозмездная (спонсорская) помощь в денежной и натуральной формах, получаемая от белорусских организаций и граждан Республики Беларусь: инвалидами, несовершеннолетними детьми-сиротами и детьми, оставшимися без попечения родителей, - в размере, не превышающем 87 255 000 белорусских рублей, в сумме от всех источников в течение налогового периода; плательщиками, нуждающимися в получении медицинской помощи, в том числе проведении операций, при наличии соответствующего подтверждения, выдаваемого в порядке, установленном Министерством здравоохранения Республики Беларусь; 11. вознаграждения, выплачиваемые за передачу в государственную собственность кладов; 12. доходы плательщиков: в виде выигрышей, полученных по всем видам лотерей от организаций, осуществляющих лотерейную деятельность в порядке, установленном законодательством; в виде выигрышей по электронным интерактивным играм, полученных от организаторов этих игр; в виде выигрышей, полученных от организаций, осуществляющих деятельность в сфере игорного бизнеса в порядке, установленном законодательством; (убрали ИП) полученные по государственным ценным бумагам бывшего СССР и Республики Беларусь; 13. (1.241.) доходы плательщиков, полученные от реализации долей в уставном фонде белорусских организаций, принадлежащих физическому лицу непрерывно не менее трех лет, а также акций белорусских организаций, приобретенных в ходе их первичного размещения и отчуждаемых не ранее трех лет с даты приобретения любому третьему лицу, не являющемуся эмитентом данных акций. Положения части первой настоящего подпункта применяются в отношении долей в уставном фонде, приобретенных плательщиком начиная с 1 января 2014 года; 14. (1.26) не являющиеся вознаграждениями за выполнение трудовых или иных обязанностей доходы, получаемые от профсоюзных организаций членами таких организаций, в том числе в виде материальной помощи, подарков и призов, оплаты стоимости путевок, страховых услуг, в том числе по приобретению страховых полисов по возмещению медицинских расходов, в размере, не превышающем 2635000 белорусских рублей, от каждой профсоюзной организации в течение налогового периода; 15. (1.29.) стоимость форменной одежды, выдаваемой в соответствии с законодательством; 16. доходы (кроме доходов, полученных плательщиками от возмездного отчуждения имущества в связи с осуществлением ими предпринимательской деятельности), полученные плательщиками — налоговыми резидентами Республики Беларусь от возмездного отчуждения: А)в течение пяти лет (в том числе путем продажи, мены, ренты) одного жилого дома с хозяйственными постройками (при их наличии), одной квартиры, одной дачи, одного садового домика с хозяйственными постройками (при их наличии), одного гаража, одного машино-места, одного земельного участка, принадлежащих им на праве собственности (доли в праве собственности на указанное имущество). Исчисление пятилетнего срока производится с даты последнего возмездного отчуждения имущества, относящегося к одному виду. При отчуждении в течение одного дня двух и более единиц имущества, относящегося к одному виду, право определения очередности совершения сделок предоставляется плательщику; Б) в течение календарного года одного автомобиля, технически допустимая общая масса которого не превышает 3500 килограммов и число сидячих мест которого, помимо сиденья водителя, не превышает восьми, или другого механического транспортного средства. иного имущества, принадлежащего физическим лицам на праве собственности имущества, полученного плательщиком по наследству, датой возмездного отчуждения имущества признается дата подписания договора отчуждения имущества 2011 новое 1.50. доходы физических лиц в виде заработной платы и другого подобного вознаграждения за работу по найму, а также по договорам на оказание услуг (выполнение работ), полученные ими от источников за пределами Республики Беларусь в денежной форме. Это освобождение предоставляется на период с 1 января 2011 года до 1 января 2016 года в размере доходов от источников за рубежом, полученных по договорам с иностранными (международными) организациями и: • перечисленных на счета, открытые в банках, находящихся на территории Республики Беларусь, • при условии представления в налоговый орган по месту постоянного проживания договора, заключенного с иностранной (международной) организацией, о работе по найму и (или) на оказание услуг (выполнение работ), • документа о доходах от источников за рубежом, подтвержденного налоговым органом этого иностранного государства, • документа из банка Республики Беларусь, удостоверяющего зачисление доходов от источников за рубежом на счет физического лица. Доходы от источников за рубежом подлежат декларированию физическими лицами. НАЛОГВЫЕ ВЫЧЕТЫ При расчете подоходного налога из дохода вычитаются налоговые вычеты. Они бывают: 1. Стандартные; 2. Социальные; 3. Имущественные; 4. Профессиональные. Налоговые вычеты – это сумма которая уменьшает налогооблагаемую базу При расчете п/н вычеты применяются в вышеуказанной последовательности. 2014 Стандартные налоговые вычеты 1. в размере 730 000 белорусских рублей в месяц при получении дохода в сумме, не превышающей 4420 000 белорусских рублей в месяц; 2. в размере 210 000 белорусских рублей в месяц на каждого ребенка до восемнадцати лет и (или) каждого иждивенца. Иждивенцами признаются: - физические лица, находящиеся в отпуске по уходу за ребенком до достижения им возраста 3 лет, - обучающиеся старше 18 лет, получающие в дневной форме получения образования общее среднее, специальное, первое профессионально-техническое, первое среднее специальное, первое высшее образование, - для их родителей; - несовершеннолетние, над которыми установлены опека или попечительство, - для опекунов или попечителей этих несовершеннолетних. Стандартный налоговый вычет, предоставляется с месяца рождения ребенка, Стандартный налоговый вычет предоставляется обоим родителям 3. Родителям, имеющим двух и более детей в возрасте до 18 лет или детей-инвалидов в возрасте до восемнадцати лет, стандартный налоговый вычет предоставляется в размере 410000 белорусских рублей на каждого ребенка в месяц; 4. в размере 1030 000 белорусских рублей в месяц для льготной категорий плательщиков Порядок расчета налога 2015 Работник имеет двоих детей до 18 лет Ограничение для расчета подоходного налога равно 4420 000руб. Стандартный вычет = 730000 руб. , на иждивенцев 210 000 руб. 2 и более детей =410000р. содержание Зарплата за январь 4500 000 руб. Зарплата за февраль 4400000 руб. расчет (4500000- 410000 х 2) х 13%= 478 400руб. (4400000 – 730000 – 410000 х 2) х13% = 370 500руб. Установленные стандартные налоговые вычеты предоставляются плательщику нанимателем по месту основной работы (службы, учебы) плательщика на основании документов, подтверждающих его право на такие налоговые вычеты. При отсутствии места основной работы (службы, учебы) установленные налоговые вычеты предоставляются плательщику по его письменному заявлению при предъявлении трудовой книжки, а при отсутствии трудовой книжки - по письменному заявлению плательщика с указанием причины ее отсутствия: налоговым агентом; налоговым органом по доходам, подлежащим налогообложению по окончании налогового периода при подаче налоговой декларации (расчета). ВЫВОД. Если плательщик не имеет основного места работы и работает у разных нанимателей, он может выбрать , кто из нанимателей предоставит ему вычет Пример Плательщик уволен из одной организации 26.03.2015г. И принят на работу в другую организацию 27.03.2015 г. Указанные организации являются у плательщика основным местом работы. Вычет предоставляется в размере 730 000 руб. по каждому месту работы, если доход в каждом из них не превысил 4420000 руб. (гб 14/2012 с.79) При определении налоговой базы не включаются начисленные доходы не подлежащие налогообложению. Например материальная помощь в пределах 13 190 000 рублей.(2015) Пример. Работнику организации в январе 2015 года начислена зарплата 4 200 000 руб. и выплачена материальная помощь в размере 500 000 руб. Применяется стандартный налоговый вычет 730 000 рублей в месяц. При работе в одной организации по совместительству заработные платы суммируются. Пример Работник работает в организации по основному месту работы и в этой же организации по совместительству Его зарплата равна по основному месту работы 4100 000 руб. и 650 000 руб. По совокупности зарплата превысила ограничение для применения стандартного налогового вычета 4 750 000р. Стандартные вычеты при обучении иждевенцев Детей старше 18 лет, обучающихся в дневной форме обучения , признают иждивенцами Вычет предоставляется не зависимо от месторасположения УО Для получения вычета нет ограничения по возрасту учащегося Вычет могут получить оба родителя Одиноким родителям, вдовам вычет предоставляется в повышенном размере Для получения вычета предоставляются справки Социальные налоговые вычеты 1. в сумме, уплаченной плательщиком в течение налогового периода за свое обучение в учреждениях образования Республики Беларусь при получении первого высшего, первого среднего специального или первого профессионально-технического образования, а также на погашение кредитов банков Республики Беларусь, займов, полученных от белорусских организаций и (или) белорусских индивидуальных предпринимателей (включая проценты по ним, за исключением процентов уплаченных за несвоевременный возврат (погашение) кредитов, займов и (или) за несвоевременную уплату процентов по кредитам, займам), фактически израсходованных им на получение первого высшего, первого среднего специального или первого профессионально-технического образования. Вычету подлежат также суммы, уплаченные плательщиком за обучение лиц, состоящих с ним в отношениях близкого родства (плательщикомопекуном (плательщиком-попечителем) — за обучение своих подопечных, в том числе бывших подопечных, достигших восемнадцатилетнего возраста. С 2012 года добавлено: При этом право на применение социального налогового вычета имеют оба родителя независимо от того, кем из них осуществлены данные расходы. Это обозначает вычет может применять отец или мать Пример. 2015 Оплата за обучение произведена 15.02.2015г. отцом -8 000 000руб Зарплата отца за февраль 4 500 000 руб Расчет н/ обл. базы подоходного налога 4 500 000-210000- 4 290 000=0 остатком не использованного социального налогового вычета(8000000-4290000=3710000) может воспользоваться мать 8 000 000- 210000- 3 710 000=3623000 при предоставлении документов Установленные социальные налоговые вычеты предоставляются плательщикам 1. по месту основной работы (службы, учебы), 2. при отсутствии места основной работы (службы, учебы) — при подаче налоговой декларации (расчета) в налоговые органы по окончании налогового периода. Социальный налоговый вычет, предоставляется в размере фактически произведенных расходов на обучение при подаче плательщиком налоговому агенту (налоговому органу) документов подтверждающих вычет. Если в налоговом периоде (год) социальные налоговые вычеты, не могут быть использованы полностью, их остаток переносится на последующие налоговые периоды до полного их использования. Важно! По результатам налоговой проверки- ГБ № 1-2012 стр. 39 Справка о том, что студент обучается выдана в сентябре 2010 года. С марта 2011 года такая справка уже не может являться основанием для предоставления налогового вычета. Основанием является Указ Президента РБ от 26.04.2010 г. № 200 в котором говорится, что срок действия справки 6 месяцев. Вывод 1. Вычет предоставляется при обучении в УО РБ 2. Вычет можно получить при погашении заемных средств , направленных на обучение 3. Расходы на обучение близких родственников принимают к вычету 4. При обучении ребенка право на вычет имеют оба родителя 5. Вычет предоставляют независимо от формы обучения 6. Остаток неиспользованного вычета можно перенести на последующие налоговые периоды Имущественные налоговые вычеты в сумме фактически произведенных плательщиком и членами его семьи (супругом (супругой), их не состоящими в браке на момент осуществления расходов детьми и иными лицами, признанными в судебном порядке членами семьи плательщика), состоящими на учете нуждающихся в улучшении жилищных условий, расходов на строительство, в т.ч. путем приобретения жилищных облигаций, либо приобретение на территории Республики Беларусь одноквартирного жилого дома или квартиры, а также на погашение кредитов банков Республики Беларусь, займов, полученных от белорусских организаций и (или) белорусских индивидуальных предпринимателей (включая проценты по ним, за исключением процентов, уплаченных за несвоевременный возврат (погашение) кредитов, займов и (или) за несвоевременную уплату процентов по кредитам, займам), фактически израсходованных ими на строительство, приобретение жилищных облигаций либо приобретение на территории Республики Беларусь одноквартирного жилого дома или квартиры При строительстве одноквартирного жилого дома или квартиры с привлечением застройщика и (или) подрядчика фактически произведенные плательщиками и членами их семей расходы на такое строительство подлежат вычету в пределах стоимости строительства одноквартирного жилого дома или цены объекта долевого строительства квартиры, указанных в договоре о строительстве, или стоимости строительства квартиры, указанной в справке (либо ее копии), выдаваемой жилищно-строительными кооперативами. При строительстве одноквартирного жилого дома или квартиры, осуществляемом физическим лицом без привлечения застройщика или подрядчика, расходы на такое строительство подлежат вычету в пределах стоимости строительства, указанной физическим лицом в заявлении, представляемом налоговому агенту (налоговому органу). В фактически произведенные расходы на строительство либо приобретение одноквартирного жилого дома или квартиры включаются в том числе: расходы на приобретение одноквартирного жилого дома, квартиры; расходы на работы, связанные с внутренней отделкой одноквартирного жилого дома, квартиры, - при строительстве одноквартирного жилого дома или квартиры без внутренней отделки или с частичной отделкой; расходы на разработку проектно-сметной документации; расходы на приобретение строительных и отделочных материалов. Расходы на работы на приобретение материалов, связанные с внутренней отделкой (оклейкой обоями, окраской, облицовкой) одноквартирного жилого дома или квартиры, расходы на покрытие полов, установку дверных блоков в межкомнатных перегородках, сантехнических приборов и оборудования (кроме унитазов, приборов учета воды и газа), электрических плит принимаются к вычету в размере стоимости таких работ, определенной договором, на основании которого осуществлено строительство одноквартирного жилого дома или квартиры, и от выполнения которых физические лица, отказались в установленном законодательством порядке. Дополнительные требования 1.Имущественный налоговый вычет, предоставляется плательщикам: нанимателями – по месту основной работы (службы, учебы); налоговым органом – по доходам, полученным не по месту основной работы, при подаче налоговой декларации (расчета) по окончании налогового периода. 2. Для получения вычета предоставляется перечень документов утвержденный законодательством. Предоставляются документы один раз, могут предоставляться копии. С 2013 г копии документов 3. С 2014 - Имущественный налоговый вычет в сумме расходов на приобретение на территории Республики Беларусь одноквартирного жилого дома или квартиры предоставляется после государственной регистрации права собственности на одноквартирный жилой дом или квартиру 4. Если в налоговом периоде имущественный налоговый вычет, установленный подп.1.1 п.1 ст.166 НК, не применялся или использовался не полностью, то неиспользованная сумма переносится на последующие налоговые периоды до полного ее использования Профессиональные налоговые вычеты 1. плательщики — индивидуальные предприниматели (частные нотариусы) — в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с осуществлением ими предпринимательской (частной нотариальной) деятельности. 2. плательщики, получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам изобретений, полезных моделей, промышленных образцов и иных результатов интеллектуальной деятельности, — в сумме фактически произведенных ими и документально подтвержденных расходов плательщики — спортсмены и их тренеры, получающие доходы от личной деятельности за участие в коммерческих, спортивных соревнованиях (играх, выступлениях), при условии, что такая деятельность осуществляется плательщиками не в рамках командного участия, — в сумме фактически произведенных ими и документально подтвержденных расходов. Профессиональные налоговые вычеты, предоставляются плательщикам при подаче ими налоговой декларации (расчета) в налоговые органы по окончании налогового периода. 3. Дата фактического получения дохода 1. выплаты дохода (в том числе перечисления дохода на счета плательщика в банках либо по его поручению на счета третьих лиц) — при получении доходов в денежной форме; 2. получения (в том числе поступления на счета плательщика в банках либо по его поручению на счета третьих лиц) дохода от реализации товаров (работ, услуг), имущественных прав и от внереализационных операций — при осуществлении белорусскими индивидуальными предпринимателями (частными нотариусами) предпринимательской (частной нотариальной) деятельности. 3. передачи доходов в натуральной форме — при получении доходов в натуральной форме; Ставки подоходного налога с физических лиц Ставка подоходного налога с физических лиц устанавливается в размере 13 процентов. Ставка подоходного налога с физических лиц устанавливается в размере 9 процентов в отношении доходов, полученных в парке высоких технологий Ставка подоходного налога с физических лиц устанавливается в размере 16 процентов в отношении доходов, получаемых от осуществления предпринимательской (частной нотариальной) деятельности. Ставки подоходного налога с физических лиц в отношении доходов, полученных плательщиками, не являющимися индивидуальными предпринимателями, от сдачи физическим лицам, не являющимся индивидуальными предпринимателями, в аренду (субаренду), наем (поднаем) жилых и (или) нежилых помещений, машино-мест, находящихся на территории Республики Беларусь, в размере, не превышающем 43 660 000 белорусских рублей в налоговом периоде, устанавливаются в фиксированных суммах согласно приложению 26 к Кодексу. С 2011года уточнен порядок обложения дивидендов Дивиденды уменьшаются на сумму налоговых вычетов, применяемых последовательно. Для дивидендов, полученных физическими лицами от источников за пределами территории Республики Беларусь, порядок налогообложения останется прежним. Такие доходы подлежат декларированию физическими лицами по окончании налогового периода посредством представления ими налоговой декларации в налоговые органы. Порядок исчисления подоходного налога с физических лиц Сумма подоходного налога с физических лиц исчисляется: по доходам от сдачи физическими лицами жилых и нежилых помещений — исходя из размера фиксированных сумм подоходного налога с физических лиц; по другим доходам — как произведение налоговой базы и налоговой ставки. Особенности исчисления, порядок и сроки уплаты подоходного налога с физических лиц налоговыми агентами Белорусские организации, от которых плательщик получил доходы, обязаны исчислить, удержать у плательщика и перечислить в бюджет исчисленную сумму подоходного налога с физических лиц. Исчисление и уплата подоходного налога с физических лиц производятся в отношении доходов плательщика, источником которых является налоговый агент. Исчисление подоходного налога с физических лиц применительно ко всем доходам, производится налоговыми агентами ежемесячно с учетом следующих особенностей: 1. доходы (за период нахождения плательщика в отпуске, пособия по временной нетрудоспособности, перерасчеты доходов за выполнение трудовых или иных обязанностей), исчисленные в одном месяце, но приходящиеся на другие месяцы (в том числе предыдущего или следующего календарного года), включаются в доходы месяца, за который они начислены; Пример Работник организации по месту работы представил больничный лист, согласно которому он с 25 февраля по 8 марта 2015 г. был временно нетрудоспособным. Начисленная сумма за время нахождения на больничном составила 750 000 руб., в т.ч. за февраль 270 000 руб., за март - 480 000 руб. Вся сумма выплачена работнику в марте 2015 г. При этом сумма, начисленная за время нахождения на больничном в феврале 2015 г., в размере 270 000 руб. включается в состав доходов февраля. Отдельно исчисляется налог с 480 000 руб. (суммы, начисленной за март 2015 г.). Указанная сумма включается в состав доходов, полученных за март, и подлежит налогообложению по совокупности с другими полученными за март 2015 г. доходами; 2. в случае, если в установленные законодательством сроки налоговому агенту не представлены документы и отчеты о расходовании сумм, полученных под отчет, не сданы неизрасходованные остатки таких сумм и в пределах тридцатидневного периода со дня истечения этого срока источником выплаты не принято распоряжение об удержании задолженности по ним, такие суммы включаются в доходы месяца, следующего за месяцем истечения указанных сроков; 3. доходы, выплачиваемые по решению суда, а также доходы, выплачиваемые в виде индексации заработной платы и денежного довольствия в связи с повышением цен на товары (работы, услуги), в виде премий и вознаграждений любого характера и периодичности, включаются в доходы того месяца, в котором осуществляется их начисление, независимо от того, за какие периоды времени такие суммы выплачиваются; 4. из начисленного дохода производится вычитание стандартных налоговых вычетов в размерах, действовавших в месяце, за который исчисляется подоходный налог с физических лиц. Удержание у плательщика исчисленной суммы подоходного налога с физических лиц производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом плательщику, при фактической выплате указанных денежных средств плательщику либо по его поручению третьим лицам. Налоговые агенты обязаны перечислять в бюджет суммы исчисленного и удержанного подоходного налога с физических лиц не позднее дня фактического получения в банке наличных денежных средств на выплату дохода и (или) дня перечисления дохода со счетов налоговых агентов в банке на счета плательщика либо по его поручению на счета третьих лиц в банках. Уплата подоходного налога с физических лиц за счет средств налоговых агентов, не допускается. При выдаче физическим лицам, в том числе индивидуальным предпринимателям (частным нотариусам), займов, кредитов налоговыми агентами подоходный налог с физических лиц исчисляется и уплачивается в бюджет за счет средств налоговых агентов не позднее дня, следующего за днем выдачи займа, кредита. По мере погашения физическими лицами займов, кредитов ранее уплаченная сумма налога в размере, пропорциональном погашенной задолженности по соответствующему договору, подлежит возврату уплатившему налог налоговому агенту. Возврат осуществляется налоговым агентом самостоятельно за счет общей суммы налога, удержанного с доходов физических лиц, путем уменьшения перечисляемой в бюджет суммы налога на сумму, причитающуюся к возврату. Налог не исчисляется налоговыми агентами с сумм займов и кредитов, выданных белорусскими организациями и (или) белорусскими индивидуальными предпринимателями на строительство или приобретение индивидуальных жилых домов или квартир лицам, состоящим на учете нуждающихся в улучшении жилищных условий в местных исполнительных и распорядительных органах, на оплату стоимости обучения в учреждениях образования Республики Беларусь при получении первого высшего, первого среднего специального, первого профессионально-технического образования физическим лицам, имеющим право на получение социального налогового вычета, Особенности исчисления и уплаты подоходного налога с физических лиц в отношении отдельных доходов Исчисление и уплата подоходного налога с физических лиц производятся в отношении следующих доходов плательщиков, подлежащих налогообложению: 1.доходов, полученных от физических лиц, не являющихся налоговыми агентами; 2. доходов, полученных физическими лицами налоговыми резидентами Республики Беларусь от источников за пределами Республики Беларусь; 3. других доходов, удержание подоходного налога с физических лиц с которых не возложено на налоговых агентов, 2015 Ст.178 п.21. С доходов в виде займов, кредитов, полученных плательщиками от физических лиц, не являющихся индивидуальными предпринимателями, иностранных организаций, не осуществляющих деятельность на территории Республики Беларусь через постоянное представительство, иностранных индивидуальных предпринимателей (далее в настоящем пункте - займы, кредиты), налоговыми органами исчисляется подоходный налог с физических лиц, если такие займы, кредиты: подлежат указанию в декларации о доходах и имуществе, представленной плательщиком по требованию налогового органа (далее в настоящем пункте - декларация о доходах и имуществе); указаны в пояснениях об источниках доходов, представленных плательщиком по требованию налогового органа при осуществлении контроля в сфере декларирования доходов и имущества (далее в настоящем пункте - пояснения), и не погашены (не возвращены) им на дату представления таких пояснений. Подоходный налог с физических лиц с доходов в виде займов, кредитов подлежит уплате плательщиком на основании извещения налогового органа в тридцатидневный срок со дня его вручения. Извещение вручается физическому лицу (его представителю) лично под роспись или путем направления его по почте заказным письмом либо с его согласия электронным способом. При полном погашении (возврате) займов, кредитов подоходный налог с физических лиц, уплаченный на основании извещения налогового органа, подлежит зачету, возврату плательщику, уплатившему налог. При этом при погашении (возврате) займов, кредитов за счет денежных средств, полученных на возвратной или условно возвратной основе от лиц, указанных в части первой настоящего пункта, перерасчет подоходного налога с физических лиц налоговым органом не производится и налог возврату (зачету) не подлежит. Положения настоящего пункта не распространяются на доходы в виде займов, кредитов, полученных белорусскими индивидуальными предпринимателями (нотариусами, адвокатами) при осуществлении ими предпринимательской (нотариальной, адвокатской) деятельности. Пример Если физическое лицо предоставило займ другому физическому лицу или организации, то возврат займа облагаться п/н не будет, а % по займу подлежат налогообложению. Пример. Работник предоставил организации займ 2 000 дол. 3.09.2011 г. 10.01.2012 организация вернула займ в сумме 18 млн. руб. (курс на 10.01.2012=8470) Размер облагаемого дохода равен 18000000-(2000х82470)=1060000 руб.