Анализ информационного письма Высшего Арбитражного Суда

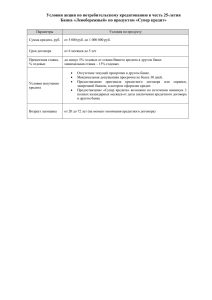

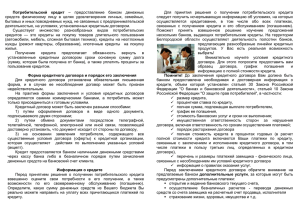

реклама

Анализ информационного письма Высшего Арбитражного Суда Российской Федерации № 146 от 13.09.2011 «Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров». Партнер МКА «Яковлев и Партнеры», руководитель судебно-арбитражной практики, адвокат К. Корума 13 сентября 2011 года Президиум Высшего Арбитражного Суда Российской Федерации принял Информационное письмо № 146 «Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров». Данным документом была обобщена судебная практика применения статьи 14.8. Кодекса об административных правонарушениях Российской Федерации по спорам между кредитными организациями и Федеральной службой по надзору в сфере защиты прав потребителей и благополучия человека в Российской Федерации (далее Роспотребнадзор), связанным с включением в кредитные договоры условий, нарушающих и ущемляющих права потребителей. Информационное письмо Высшего Арбитражного Суда Российской Федерации № 146 разрешило многие вопросы в области потребительского кредитования, которые не были единообразно урегулированы судебной практикой и несли правовые риски для кредиторов и заемщиков-потребителей. Важно отметить, что в информационном письме присутствует идея, означающая, что общее правило поведения, закрепленное в законе, не может быть изменено в договоре с заемщиком-потребителем так, чтобы его положение ухудшилось по сравнению с этим самым общим правилом поведения. Условия кредитных договоров противоречащие закону. между кредитными организациями и заемщиками-потребителями, не Условия кредитного договора, согласно которому в случае нарушения потребителем обязательств по возврату очередной части кредита, банк вправе потребовать досрочного возврата выданного кредита, не противоречит закону. Данным выводом ВАС РФ разрешил коллизию части 2 статьи 811 Гражданского кодекса Российской Федерации и части 4 статьи 29 Федерального закона «О банках и банковской деятельности» в пользу части 2 статьи 811 Гражданского Кодекса Российской Федерации. Условие кредитного договора о том, что в случае просрочки возврата части кредита, выданного заемщику – гражданину, проценты за пользование соответствующей частью кредита в период такой просрочки взимаются в удвоенном размере, не противоречит закону. Данный подход соответствует абзацу 6 п. 15 Постановления Пленума Верховного Суда Российской Федерации № 13, Пленума ВАС РФ № 14 от 08.10.1998 «О практике применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами», ч. 4 ст. 29 Федерального закона «О банках и банковской деятельности», статье 809 и ч. 1 статьи 811 Гражданского кодекса Российской Федерации. Однако у должника всегда есть право в судебном порядке требовать уменьшить неустойку согласно статье 333 Гражданского Кодекса Российской Федерации, если она явна несоразмерна последствиям нарушения обязательства. Банки вправе включать в долгосрочный кредитный договор с потребителем условие о том, что плата за пользование суммой кредита складывается из постоянного процента и величины, переменной в зависимости от колебаний рынка, как, например, ставки рефинансирования Центрального Банка Российской Федерации, валютного курса, ставки MosPrime и иных показателей. Таким образом, банки могут заранее учитывать кредитные риски, связанные с изменением уровня инфляции. Данное право было предоставлено кредитным организациям в целях минимизации рисков банков, которые дают долгосрочные кредиты. Условие кредитного договора о страховании жизни заемщика законно и правомерно в том случае, если заемщик имел возможность заключить с банком такой договор и без названного условия. Между тем, банки не всегда предоставляют информацию должнику о такой возможности. Соответственно, при возникновении спора банк должен располагать доказательствами осведомления гражданина-заемщика о возможности заключить договор без такого условия. Условие кредитного договора о том, что гражданину-заемщику открывается текущий счет в банке-кредиторе, через который осуществляется выдача кредита и его погашение не противоречит закону, если такие услуги оказываются банком бесплатно. Включение в кредитный договор условия о том, что банк может уступить не исполненное в срок требование по кредитному договору с потребителем лицу, не являющемуся кредитной организацией, не противоречит пункту 1 статьи 819 Гражданского Кодекса Российской Федерации. Позиция банков, поддержанная ВАС РФ: -требования заемщика по кредитному договору не относятся к требованиям, неразрывно связанным с личностью кредитора; положение заемщика при уступке требований из кредитного договора не ухудшается; не нарушается законодательство о банковской тайне. Ранее позиция Высшего Арбитражного Суда Российской Федерации была уже отражена в Информационном письме № 120 от 30 октября 2007 года. Позиция Роспотребнадзора: -уступка права (требования) небанковским организациям незаконна; «долг» не является объектом гражданского права в соответствии со статьей 128 Гражданского кодекса Российской Федерации; обязательства по кредитному договору неразрывно связаны с личностью кредитора, поэтому необходимо согласие должника при переуступке права (требования) согласно ч. 2 ст. 388 Гражданского Кодекса Российской Федерации; новыми кредиторами чаще всего являются коллекторские агентства, не являющиеся субъектами банковской деятельности, они не равнозначны кредитной организации по объему прав и обязанностей; нарушается обязанность банка гарантировать тайну об операциях, о счетах и вкладах своих клиентов и корреспондентов, в то время, как в определении ВАС РФ от 14 июля 2011 г. № ВАС-8679/11 указано, что «право заемщика на сохранение информации о его банковском счете, операций по этому счету, а также сведений, касающихся непосредственно самого заемщика, являются тайной, и разглашение этих сведений третьим лицам, не указанным в законе, нарушает его права». Однако уже после публикации Информационного письма Роспотребнадзор придерживается прежней позиции в этой части. Реакция Роспортебнадзора на информационное письмо Высшего Арбитражного Суда РФ от 13.09.2011 № 146 была выражена в письме от 02.11.2011 № 01/13941-1-32 «Об отдельных аспектах правоприменительной практики по привлечению банков к административной ответственности за нарушение законодательства о защите прав потребителей (в связи с информационным письмом Президиума ВАС РФ от 13.09.2011 № 146)», в котором Г. Онищенко выразил несогласие с п. 16 Информационного письма. ОАО «СКБ-банк» управлением Роспотребнадзора по Свердловской области в январе 2012 года был привлечен к ответственности по ч. 2 ст. 14.8 Кодекса об административных правонарушениях за включение в кредитные договоры условий о переуступке прав (требований) коллекторским агентствам. Данное дело рассмотрено, на ОАО «СКБ-банк» наложен штраф в размере 20 тысяч рублей. Постановление Федерального арбитражного суда Северо-Западного округа от 26.12.2011 по делу № А13 5569/2011: изложение в договоре условий о возможной передаче кредитором третьим лицам персональных данных о заемщике в случаях, не подпадающих под часть 2 статьи 7 Федерального закона «О персональных данных» (обезличенные, общедоступные), противоречит законодательству и ущемляет права потребителя. Признано незаконным условие договора, согласно которому заемщик дает банку свое согласие на предоставление третьим лицам, привлекаемым Банком для взыскания задолженности по договору и/или для сопровождения уступки прав (требований) по нему, информации и документов, необходимых для выполнения данными третьими лицами обязательств перед банком, в том числе информации о заемщике, предоставленном ему кредите, его задолженности перед банком, номерах его счетов в банке, операциях по ним. Постановление Федерального арбитражного суда Северо-Западного округа от 10.11.2011 по делу № А56 19799/2011: уступка банком лицу, не обладающему статусом кредитной организации, не исполненного в срок требования по кредитному договору с заемщиком гражданином не противоречит закону и не требует согласия заемщика. Условие кредитного договора о том, что банк вправе без согласия клиента уступить требования по договору третьему лицу, раскрыв необходимую для совершения уступки информацию о кредите, задолженности и клиенте, не противоречит закону. Условие кредитного договора о том, что риск, связанный с задержкой зачисления на корреспондентский счет банка платежей заемщика по возврату кредита, лежит на заемщике не противоречит закону, поскольку заемщик самостоятельно выбирает лицо, с помощью которого будет осуществлять платеж (другой банк, платежный терминал, систему Интернет-платежей). Дополнительно в Информационном письме Высший Арбитражный Суд Российской Федерации отметил, что банк, к которому перешли права по кредитному договору, заключенному с гражданином, не может быть привлечен к административной ответственности за включение в кредитный договор условий, ущемляющих права потребителей. Условия кредитных договоров между кредитными организациями и заемщиками-потребителями, признанные противоречащими закону. Условие кредитного договора, направленное на прямое или косвенное установление сложных процентов (процентов на проценты), может быть признано незаконным, если это условие включено в типовую форму договора, поскольку из положений ч.1 ст. 809 и ч.1 статьи 819 Гражданского Кодекса Российской Федерации вытекает, что по договору кредита проценты начисляются только на сумму кредита. По соглашению с заемщиком такие условия могут быть включены в кредитный договор. В таком случае банк должен иметь доказательства того, что внесение этого условия в договор было результатом индивидуального обсуждения и согласования с заемщиком. Данный пункт информационного письма появился в ходе доработки проекта. Разработчики проекта нашли прецедент, когда при помощи заранее выговоренного условия о кредитовании просрочки была искусственно увеличена стоимость кредита, что безусловно ущемляет права заемщика-потребителя. Условие кредитного договора о том, что банк вправе предъявить требование о досрочном исполнении обязательства по возврату кредита в случае ухудшения финансового положения заемщика незаконно, так как противоречит ч. 4 ст. 29 Федерального закона «О банках и банковской деятельности», которая говорит о недопущении сокращения срока действия кредитного договора. Данным положением банк перекладывает свой предпринимательский риск на потребителя, что незаконно, так как в соответствии со статьей 2 Гражданского Кодекса Российской Федерации, предприниматели осуществляют деятельность на свой риск. Условие о неприменении к договору положений Гражданского Кодекса Российской Федерации о договоре присоединения является незаконным. Высший Арбитражный Суд Российской Федерации квалифицировал кредитный договор между банком и заемщиком-гражданином, как договор присоединения, поскольку при заключении договора заемщик-гражданин фактически лишен возможности влиять на содержание договора, поэтому у него имеются все права стороны, присоединившейся к договору. Условие кредитного договора о рассмотрении дел по искам банка к заемщику-гражданину по месту нахождения банка нарушает законодательство о защите прав потребителей. Таким образом, ВАС РФ ужесточил позицию по вопросу возможности установления сторонами кредитного договора договорной подсудности в том случае, если это условие содержится в типовой форме договора. Вместе с тем, если внесение этого условия в договор было результатом индивидуального обсуждения и согласования с заемщиком и у банка есть соответствующие доказательства, договорная подсудность может быть установлена. По данному пункту Информационного письма были большие дискуссии, однако с запретом договорной подсудности точку поставил именно Верховный Суд Российской Федерации, который также принимал участие в обсуждении и подготовке обзора. Несмотря на участие Верховного Суда Российской Федерации при обмене мнениями по данному информационному письму, тем не менее юридическая сила письма распространяется только на арбитражные суды, которые и рассматривают споры между Роспотребнадзором и банками. Однако проблема остается в том, что споры между физическими лицами и банками рассматривают суды общей юрисдикции, на которых данный обзор не распространяется. Условие о взыскании штрафа с потребителя за отказ последнего от получения кредита незаконно, так как в ч. 2 статьи 821 Гражданского Кодекса Российской Федерации установлено, что заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до определенного договором срока его предоставления. Потребитель также не может быть понужден к принятию суммы кредита. Ограничение права заемщика на досрочное погашение кредита или возложение обязанности уплатить комиссию за досрочный возврат незаконно. Таким образом, суд отклонил доводы банков о том, что банк несет какие-либо расходы при выдаче кредита. Включение в кредитный договор с заемщиком-гражданином условия о возможности банков в одностороннем порядке в течение срока действия договора изменять утвержденные банком тарифы, незаконно, поскольку одностороннее изменение условий обязательства с потребителями законодательством Российской Федерации не допускается. Условие кредитного договора о взимании банком платы за выдачу справок о состоянии задолженности заемщика-гражданина по кредиту незаконно, так как потребитель всегда имеет право знать о размере своей задолженности перед банком, а также о другой значимой информации о платежах, согласно абз. 4 ст. 10 Федерального закона Российской Федерации «О защите прав потребителей». Условие кредитного договора о том, что все издержки по погашению записи о законной ипотеке, обременяющей приобретаемую заемщиком квартиру, несет заемщик, нарушает права потребителя. Согласно статье 25 Федерального закона Российской Федерации «Об ипотеке», согласно регистрационная запись об ипотеке погашается на основании совместного заявления залогодателя и залогодержателя. СПАСИБО ЗА ВНИМАНИЕ