Лизинг: результаты и прогнозы в условиях кризиса на Урале

реклама

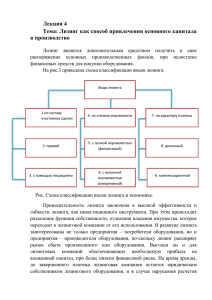

Лизинг: результаты и прогнозы в условиях кризиса на Урале Рынок лизинга 2009г.: Российский рынок лизинга сократился почти на 70% по итогам 9 месяцев 2009г. (АЦ «Эксперт РА»). 2009г. – год проверки на прочность лизинговых компаний. ПИК КРИЗИСА НА РЫНКЕ ЛИЗИНГА ПРОЙДЕН ! Этапы рынка лизинга в 2009г. 1-ый квартал – «ледниковый период» (многие лизинговые компании не заключили ни одной сделки). 2-ой квартал - оживление рынка (заключались единичные сделки). 3-ий квартал – плавный рост лизинга (впервые объем заключенных сделок за 3 квартал превысил аналогичный показатель за полугодие)! Драйверы роста спроса на лизинг Стабилизация экономики. Банки стали охотнее финансировать лизинговый бизнес. Осознание предпринимателями прихода новых экономических условий: бизнес не может все время придерживать деньги, их нужно вкладывать в развитие. Лизинговые компании научились анализировать клиента в условиях кризиса. Итоги рынка лизинга в 2009г. Лизинговые компании делают ставку: 1. заключение новых сделок; 2. борьба с должниками. Смягчение условий сделки: снижение размеров аванса, ставок по договору лизинга. Постепенный рост спроса на лизинговые услуги (преимущественно автолизинг). Дефицит «качественного» клиента Лидеры предметов лизинга в общем объеме сделок по итогам 9 мес. 2009г 1-ое место «авиатехника». 2-ое место «железнодорожная техника». 3-ое место «легковой и грузовой транспорт». Источник: «Эксперт РА» Итоги рынка лизинга на Урале по итогам 1 полугодия 2009г. Рынок лизинга на Урале сократился на 83% (АЦ «Эксперт-Урал»). Число филиалов сократилось на 11%, штат сотрудников на 15% по данным («Деловой квартал» г. Екатеринбург). 2 лизинговые компании признаны банкротами в г. Екатеринбург. Итоги рынка лизинга на Урале В г. Челябинск на сайте www.chelfin.ru было зарегистрировано 38 лизинговых компаний в начале года, сейчас их 30. Закрылись несколько филиалов крупных федеральных лизинговых компаний. Лизинговых компаний, фактически заключающих новые договора, не более 10 в г. Челябинск. Стандартные условия лизинга на Урале сегодня Аванс 30%. Срок лизинга до 3х лет. Эффективная ставка от 22% годовых в рублях. ПРИОРИТЕТНЫЕ ОТРАСЛИ ФИНАСИРОВАНИЯ: Пищевая индустрия. Торговля (продукты питания, тара, упаковка и т.д.). Сфера услуг для населения (медицина, образование). Сельское хозяйство. Производство (не строительство) Другие. Лизинг и кредит: Лизинг получить проще, чем кредит (список документов меньше, требования ниже). Срок лизинга длиннее: 3 года вместо 1-2 лет при кредитовании. Финансовая нагрузка (размер ежемесячного платежа) меньше за счет более длительного срока. Рост популярности возвратного лизинга в условиях дефицита банковского кредитования Возвратный лизинг для пополнения оборотных средств Клиент продает с дисконтом имеющееся в собственности имущество лизинговой компании Лизинговая компания передает это имущество в лизинг клиенту Клиент получает экономию при уплате налогов, выплачивая лизинговые платежи в течение срока договора После выплаты всей суммы лизинговых платежей право собственности на имущество переходит обратно к клиенту В результате возвратного лизинга лизингополучатель: Пополняет оборотные средства без целевого назначения на срок до 3х лет. Пользуется налоговыми преимуществами лизинга. Осуществляет владение предметом лизинга. Просрочка по уплате лизинговых платежей Критичной считается просрочка по уплате платежей более двух раз подряд (лизинговая компания имеет право на изъятие предмета лизинга, что подтверждено судебной практикой). «Плохие» долги лизинговых компаний: Участники лизингового рынка заявляют о 5-7% просрочки от объема портфеля. Топ-менеджеры банков открыто называют размер просрочки по корпоративным займам до 30%. Сигналы вероятного дефолта клиента Лизинговая компания вдруг узнает, что клиент имеет долговые обязательства перед другими финансовыми организациями. Внезапная смена руководства лизингополучателя. Клиент не видит перспектив развития: «Рынок встал, заказов нет, сделайте пролонгацию на полгода». Перекредитование: «Вот я возьму кредит и со всеми долгами расплачусь». Правило №1 при просрочке! Реструктуризация и погашение лизинговых платежей с опозданием лучше для лизинговой компании, чем изъятие предмета лизинга. Рекомендации для лизингополучателя Благонадежная лизинговая компания всегда не заинтересована в изъятии предмета лизинга. Идти на диалог с лизинговой компанией. Предоставление доп. залога в целях получения отсрочки и др. ( залог недвижимости, частичная продажа предметов лизинга, перевод долга, вход в бизнес). Частичное погашение задолженности как проявление лояльности к лизинговой компании (вплоть до ежедневных траншей). Лизинговые компании готовы финансировать всесторонне продуманные и обоснованные заявки. Главные требования к лизингополучателю: Юр. лицо (ИП) работает не менее 1 года. Имеется положительная динамика сокращения кредиторской и дебиторской задолженности. Подробный бизнес-план. Заключены договора (в т.ч. предварительные) с заказчиками лизингополучателя, где прописаны объемы, цена и срок (нерамочные договора). Рекомендации для лизингополучателей: Подавать заявки MIN в 2 лизинговые компании. «Качественный» лизингополучатель получит MAX выгодные условия от лизинговых компаний. Приобретать изъятое имущество на вторичном рынке. Прогноз рынка лизинга в 2010г.: Плавный рост по итогам года: 10-15% (прогноз АЦ «Эксперт РА»). Банкротство лизингополучателей, изъятие лизингового имущества. Дефицит кредитных ресурсов. Значительное учащение случаев мошенничества. Наработка судебной практики (споры с лизингополучателями и налоговыми органами).