Михаил Помазанов Оценка и управление кредитными

реклама

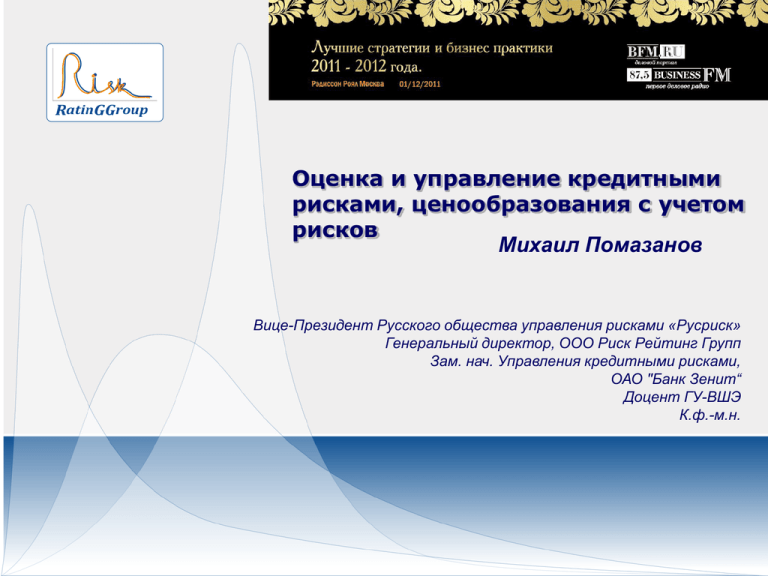

Оценка и управление кредитными рисками, ценообразования с учетом рисков Михаил Помазанов Вице-Президент Русского общества управления рисками «Русриск» Генеральный директор, ООО Риск Рейтинг Групп Зам. нач. Управления кредитными рисками, ОАО "Банк Зенит“ Доцент ГУ-ВШЭ К.ф.-м.н. Объекты кредитного риска Кредитный риск присутствует во всех сделках, за которыми могут последовать потери, связанные с дефолтом либо снижением кредитоспособности партнера Отношения кредитор-заемщик(дебитор) Отношения поставщик (исполнитель) – заказчик Отношения лизингодатель – лизингополучатель Отношения страховщик – страхователь финансовых рисков Отношения фактор – уступщик прав требований Кредитными рисками необходимо управлять: • сумма под риском превышает или сравнима с чистыми активам, годовой прибылью Управлять системно, с использованием внутренних рейтингов IRB: • ключевых, независимых источников риска более 10-20 Функции единой системы поддержки бизнес процесса Оперативный учет данных клиентов Обеспечение Рыночных данных Отчетность. Управленческая, аналитическая. Официальная, РСБУ, МСФО. Клиенты Контроль ответственных руководителей. Мониторинг сделок Аналитика. Рейтингование клиентов, сделок. Заключения, обоснования. Риск-доходность Внутренний оборот согласования по рангам ответственности. Процедура принятия решений Рейтинговый процесс заключения Информация и заключения о клиенте, сделке, обеспечении Бизнес подразделение (middle) Информация о клиенте, сделке, обеспечении Рискменеджмент Первичная оценка рейтинга, ежеквартальный мониторинг Параметры сделок Отчетность, резервы IRB система внутренних рейтингов Коррекция рейтинга, оперативный мониторинг Согласованные параметры Окончательный рейтинг Оценка рисков Решение Коллегиальный орган Предложения и обоснования Базовые параметры IRB Согласование заключения IRB – Internal Rating Based Технологическая схема построения кредитного рейтинга Ограничение на рейтинговую группу (не выше B-, CC и т.д.) Финансовые показатели Веса Качественные показатели (отрасль, бизнес, акционеры) Веса Behavioralпоказатели (обороты, платежи) Веса Базовый балл кредитного рейтинга Коррекция базового балла (штраф или бонус) Индивидуальные факторы риска Факторы защиты от риска Рекомендация рейтинга защиты Итоговый рейтинговый балл или рейтинговый разряд Вероятность дефолта заемщика Отраслево-целевые классы систем внутренних рейтингов Разделение внутренней рейтинговой системы на отраслевые блоки Корпоративные клиенты, стандартные формы кредитования Банки Федеральные и муниципальные органы власти Малый и средний бизнес Инвестпрое кты (строительс тво и проч.) Другие (депозитарии, страховые, биржи Блок преобразования балла кредитного рейтинга в ожидаемую частоту дефолтов Среднегодовая вероятность дефолта заемщика Качество и верификация внутренних рейтингов Цель рейтинговой системы однозначно разделить клиентов на потенциально проблемных и добросовестных Принять! Отклонить! ROC-кривые идеальной (perfect), стандартной и неэффективной (случайной) рейтинговых систем. Показатель AR (Accuracy Ratio, Gini коэффициент) 100% Пример: 90% 80% 70% Верификация рейтинговой модели среднего качества 60% 50% 40% 30% 20% 10% 0% 0% 10% 20% 30% 40% 50% 60% 70% 80% 90% 100% Критерии допуска рейтинговой системы в бизнес-процесс Рейтинг позволяет «автоматически» принимать решение Рейтинг является основным аргументом в решении Рейтинг рассматривается как справочный Рейтинг не рассматривается Повышение эффективности оценки рисков Цель: повысить качество внутренних рейтингов • 50% корпоративные • 60% банки • 70% ритейл с учетом инф. Бюро кредитных историй введение нескольких горизонтов рейтингования (краткосрочный, долгосрочный) обоснованный выбор риск-доминирующих факторов регулярная верификация и калибровка по текущим историческим данным внутренним и внешним оперативная фиксация данных мониторинга в рейтинге унификация требований к учету параметров, повышение качества данных обеспечение подразделений высокоэффективными инструментами рейтингования, требований к качеству и полноте информации, АВТОМАТИЗАЦИЯ Б-П. Мощности «отбора» vs вероятность дефолта клиента «Рабочая» IRB (AR=51%) «Слабый» отбор (AR=26%) Нет разделения AR=0 «Рабочая» IRB «Слабый» отбор Нет разделения AR=0 Средняя вероятность дефолта <PD>=4%/год Прибыль = снижение потерь M – процентная маржа банка P M x M PDx [Доход]=[Потенциальный Доход] – [Упущенная выгода отсечки][Уровень дефолтов среди одобренных] Оптимальный уровень отсечки Допущение: Исходя из своей чувствительности к кредитному качеству бизнес всегда выбирает оптимальное по прибыли соотношение одобрить/отклонить P/M (%) - индекс дохода после отклонения x % «сомнительных» заявок На входе Эффективность для банка настройки рейтингового процесса Средняя процентная маржа банка M=5% Потенциал размещения – 100 млн. $ «Слабая» рейтинговая система AR=26% На выходе «Улучшенная» рейтинговая система AR=51% Ожидаемые потеридефолтность по рынку 3% /год 4% /год 6% /год Доход оптимального портфеля «слабой» РС 2.09 млн. $ 1.45 млн. $ 0.64 млн. $ Доход оптимального портфеля «улучшенной» IRB 2.66 млн. $ 2.28 млн. $ 1.74 млн. $ Разница (отдача IRB) 570 тыс. $ 830 тыс. $ 1100 тыс. $ 21% 36% 63% Отн. вклад IRB в доход % Трансфертная цена размещения с поправкой на кредитный риск ТЦР+ПКР Ставка фондирования с учетом срока Покрытие потерь PD потери после дефолта + + Маржа кредитного риска Стоимость доп. Требований к Капиталу 0, если CR<= минимальный CR%; (Cтавка разм.) (CR- миним.CR), если CR> минимальный CR%. Две оптимальные стратегии ценообразования с учетом рисков, конкурентной среды и стоимости фондирования 1. Установление в соответствии с рынком единой цены кредитного продукта и введение уровней сегментации клиентов на «выгодных» по риску (принять) и «не выгодных» по риску (отказать) 2. Выбор адекватной цены для клиента с учетом рынка (определяет вероятность приобретения продукта) и кредитных рисков заемщика. Явного «отказа» нет. «Отказ» регулируется ценой. Что нужно для реализации: • Данные маркетинга. Наиболее полные актуальные данные по ценам аналогичных продуктов; • Данные фондирования с учетом процентных рисков и стоимости обслуживания; • Эффективная внутренняя рейтинговая система и настроенный бизнес-процесс (проверка, стоп-факторы, оценка залогов, прочие службы) • Алгоритмы оценки уровней принятия решения для оптимальных стратегий Что нужно для внедрения работоспособных внутренних рейтинговых систем? • Стремление к инновации Зрелость Топ-менеджмента Готовность к финансовым инвестициям • Профессиональные кадровые ресурсы • Подготовленные риск-менеджеры Организация подразделений для обслуживанию IRB Специалисты эксперты-андеррайтеры Опыт Наличие исторических данных по клиентам (финансовые, экспертные, счета, залоги и т.д.) Опыт андеррайтинга, скоринга Отлаженное взаимодействие с бизнес-подразделениями Отлаженная учетная система Программная синхронизированная среда внедрения IRB • Автоматизация Вышло в свет профессиональное издание. Помазанов М.В. Продвинутый подход к управлению кредитным риском в банке: Методология, практика, рекомендации. Издательство «Регламент», 180 стр. Издательство «Регламент», 2010. Информация о подписке http://www.rrgr.ru On-line расчет ожидаемой прибыли от улучшения IRB: www.rrgr.ru Эффективность внедрения IRB/Калькулятор прибыли от внедрения IRB Опубликовано: Помазанов М.В. Окупаемость инвестиций в повышение качества внутренней рейтинговой системы банка. Банковское дело. №9, 2010, с. 61-65.